Руководство по алгоритмической торговле

Статьи

Финансовые рынки развиваются невероятно быстро, и решение, принятое в доли секунды, может привести к выигрышу или проигрышу в сделке. В течение продолжительного периода времени трейдеры эксперементировали со множеством стратегий и подходов, чтобы извлечь выгоду из рынка и заработать как можно больше денег в рамках каждой торговой сессии. Развитие технологий облегчило жизнь трейдеров, своевременно и четко предоставляя необходимые инструменты и информацию для одновременного управления несколькими торговыми ордерами.

Алгоритмическая торговля использует машинные вычисления и информационные технологии для более быстрой и частой торговли с помощью программ и программного обеспечения от имени трейдера. Итак, мы поговорим об алготрейдинге и некоторых алгоритмических торговых стратегиях с примерами, которые вы можете применить уже сегодня.

Ключевые выводы

- Алгоритмическая торговля использует сложные машины (сисстемы) с комплексным программированием для торговли на финансовых рынках от имени трейдера.

- Немногие стратегии могут быть объединены с алгоритмической торговлей, что делает алгоритмическую торговлю прибыльной.

- Алгоритмы требуют глубокого знания языка программирования для написания строк кода и построения системы. Или же трейдер может использовать некодирующие платформы, которые помогают строить алгоритмические торговые системы на основе предпочтений трейдера.

- Торговля с использованием алгоритмов является более последовательной, поскольку исключает человеческий фактор, связанный с задержками или эмоциональным принятием решений. Однако это может затруднять человеческую оценку и процесс обучения.

Алгоритмическая торговля зародилась в 1970-х годах, и сегодня около 70% торговли акциями в США осуществляется с использованием алгоритмов.

Суть Концпеции Алгоритмической Торговли

Алгоритм — это последовательность математических и логических действий, следуя которым компьютер принимает решения на основе заданной информации и условий, поступающих в алгоритм.

Процессы выполняются в алгоритмическом порядке и дают определенный результат при выполнении определенных условий. Это относится к алгоритмическим торговым стратегиям и их обоснованию, когда программное обеспечение выставляет торговые ордера, следуя определенным указаниям о том, чем торговать, когда торговать и когда прекращать торговлю.

Алгоритмический трейдинг может проводить сотни операций за секунду и размещать ордера быстрее и точнее, чем это может сделать человек. Эти программы учитывают связанную с торговлей информацию и такие показатели, как тренд, объем, цена и время.

Алгоритмические трейдеры могут реализовать стратегию алготрейдинга на любом финансовом рынке и на различных инструментах, включая спот и фьючерсные алгоритмические торговые стратегии на фондовом рынке, рынке Forex, крипто и т. д.

Как Работает Алгоритмический Трейдинг?

Обычно разработчики должны написать несколько строк кода, чтобы запрограммировать алгоритмическую торговую систему и сделать ее пригодной для торговли. Особенно в условиях сложной природы финансовых рынков требуется сложное программирование для создания эффективных алгоритмических торговых стратегий.

Тогда, когда вы запустите эти торговые алгоритмы, они будут исполнять торговые ордерва, как только критерии будут выполнены, и все, что вам нужно делать, это наблюдать и следить за своими инвестициями.

Представьте себе трейдера, который хочет купить 10 акций на фондовом рынке. Он может выдвинуть следующие условия:

- Купить 10 акций, если 20-дневная скользящая средняя превышает линию 50-дневной скользящей средней.

- Продать 10 акций, если 20-дневная скользящая средняя опустится ниже 50-дневной скользящей средней линии.

При соблюдении этих двух условий автоматизированное программное обеспечение выполнит требуемые заказы без вмешательства человека и, как правило, быстрее, чем при ручном размещении заказов.

Алгоритмические Торговые Стратегии

Эти программы позволяют автоматизировать торговлю на различных рынках и могут сочетаться с типичными методами для получения наилучших результатов. Давайте рассмотрим лучшие алгоритмические торговые стратегии, которые вы можете реализовать.

Стратегии Следования за Трендом

Алгоритмическая торговля может быть реализована на широком спектре стратегий. Однако наиболее распространенным и простым способом использования алгоритмов является стратегия подразумевающая следование за трендом.

Эти стратегии не требуют прогнозирования цен или футуристического анализа, они опираются только на исторические данные для выявления тренда и принятия решений на его основе.

Скользящие средние, момент ценового уровня, пробой и другие технические индикаторы обычно используются в алгоритмических торговых стратегиях Forex, поскольку они просты и легко реализуемы.

Алгоритм будет исполнять ордера на покупку или продажу при появлении благоприятной ценовой тенденции и отслеживать движение и направление тренда.

Динамическая Торговля

Динамическая торговля — очень распространенная практика для внутридневных трейдеров, которые склонны выставлять и закрывать ордера в один и тот же день в соответствии с ценовым трендом.

Как видно из названия, этот метод предполагает использование трейдером тренда и следование ему. Если цена на акции постоянно растет, то это отличный шанс разместить ордер на покупку.

С другой стороны, если цена начинает падать выше определенного уровня, то трейдер выставляет ордер на продажу. Учитывая простоту данной торговой стратегии для участников рынка, автоматизированное программное обеспечение будет реализовывать ее гораздо быстрее и точнее.

Обратная Волатильность

Стратегия обратной волатильности обычно используется в биржевых фондах, или рынках ETF, где алгоритмические трейдеры инвестируют против портфельного риска ETF за счет воздействия на рыночную волатильность.

Трейдеры, использующие эту стратегию, получают прибыль при низкой волатильности рынка, поскольку обратно волатильные ETF полагаются на стабильность рынка, а чем стабильнее рынок, тем выше прибыль.

Этот метод может быть объединен с индексом волатильности Cboe (VIX), который определяет ценовую волатильность, например, индекса S&P 500. Таким образом, этот индекс помогает алгоритму определять уровень волатильности, «обыгрывать» ее и выставлять соответствующие ордера.

Ребалансировка Индексных Фондов

Каждый фонд имеет период ребалансировки, который происходит в определенное время. Во время ребалансировки инструменты и торговые активы фонда приводятся в соответствие с индексом фонда.

Длительность ребалансировки зависит от многих факторов, в том числе от активности фонда и его активов. Как правило, она может занимать от нескольких часов до нескольких дней, представляя собой уникальную возможность для трейдеров извлечь выгоду.

Торговля в период ребалансировки может принести от 0,2% до 0,8% прибыли, что зависит от количества активов до ребалансировки.

Торговля с использованием алгоритмического программного обеспечения помогает трейдерам быстрее выставлять многочисленные ордера на покупку и продажу, чем вручную, что позволяет получать завышенные доходы с высокой скоростью и минимальными проскальзываниями.

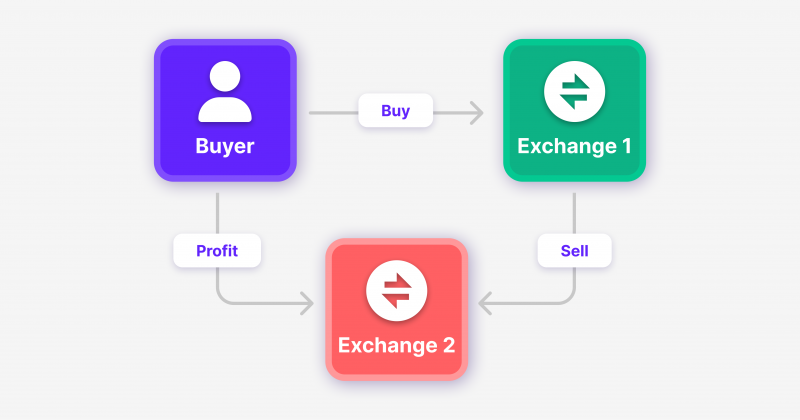

Арбитраж

Арбитражники извлекают выгоду из крошечных ценовых различий между рынками. Таким образом, они постоянно покупают и продают одни и те же активы на разных рынках и накапливают разницу между другими площадками.

Например, трейдер может купить акции телекоммуникационной компании на Нью-Йоркской фондовой бирже за 50 долларов и продать их на Лондонской фондовой бирже за 50,50 доллара, получив выгоду от разницы цен и курсов валют.

Данный торговый процесс требует максимальной точности и знания рынка для определения возможности. Поэтому сочетание арбитража с алгоритмической торговой стратегией может принести достаточную прибыль.

Такая автоматизированная торговля опирается на краткосрочные ордера, которые программное обеспечение для автоматизированной торговли может обрабатывать с высокой скоростью и точностью.

Риск Включен/Риск Выключен

Возможно, сама по себе эта стратегия не является стратегией алготрейдинга. Однако она может быть объединена с алгоритмической торговлей для принятия решений с учетом текущего уровня риска на конкретном рынке.

Пользуясь этим методом, трейдер может изменять степень своей толерантности к риску в зависимости от рыночных закономерностей. Например, если он показывает, что определенный период на конкретном рынке является высокорискованным, инвестор должен снизить инвестиционный риск.

Аналогично, если индикатор показывает, что рынок является низкорисковым, то это подходящее время для высокорисковых инвестиций.

Однако применение только этого индикатора может быть неэффективным, поскольку в алгоритм для определения уровня рыночного риска может быть заложено множество факторов, лежащих в основе рыночных моделей, таких как глобальные события, политика центральных банков, годовые отчеты и другие данные.

Черный Лебедь

Периоды, когда рынок становится непредсказуемым из-за неконтролируемых событий, называются «Черные лебеди», и обычно они случаются, когда происходит глобальный кризис, и становится трудно предсказать движение рынка.

Во время «Черного лебедя» рынок становится очень волатильным, а некоторые финансовые инструменты, такие как опционы и фьючерсы, приобретают высокий спрос. Финансовый кризис 2008 года и пандемия Covid-19 – примеры событий «черного лебедя».

Трейдеры извлекают выгоду из высокой волатильности в это время и используют больше торговых возможностей, особенно в сочетании с алгоритмической торговлей, чтобы быстро и своевременно размещать ордера.

Средняя Реверсия

Эта торговая стратегия подразумевает, что после того, как цены на активы будут двигаться вверх и вниз, они в конце концов вернутся к своему среднему значению, и эта реверсия представляет собой хорошую торговую возможность.

Таким образом, если ожидается, что потенциальная реверсия образует восходящий тренд рыночной цены, то это хорошее время для исполнения ордера на покупку. Аналогично, если средняя реверсия вызывает нисходящий тренд, то инвесторы могут размещать ордера на продажу.

Трудность заключается в том, чтобы выявить эти события и проанализировать, когда произойдет реверсия среднего значения. Именно поэтому использование алгоритмической торговли может помочь проанализировать огромный набор данных, определить торговые возможности и выполнить соответствующие действия.

Маркет-Тайминг

Поиск подходящего момента для размещения ордера — сложная задача для всех трейдеров, и, как правило, он бывает то удачным, то неудачным. Трейдеры обычно используют исторические данные или технический анализ для определения минимального или максимального уровня, которого может достичь цена.

Определив точки пересечения, трейдер выставляет ордер, надеясь, что тренд развернется и наступит идеальное время для входа. Однако это не всегда так просто, и многие входят в рынок, когда ценовой тренд еще движется, что приводит к убыточной сделке.

Таким образом, использование автоматических торговых машин позволяет быстрее и точнее принимать решения на основе исторических данных и значений. Несмотря на то, что точность не 100%, она обычно выше, чем при ручном исполнении ордеров.

Как Начать Алгоритмическую Торговлю?

Традиционно создание алгоритмов требует написания строк кода и знания таких языков программирования, как Python, с помощью которых можно разрабатывать сложные алгоритмы для торговли.

Однако появляются новые технологии, предлагающие бескодовую платформу для построения алгоритма торговли, не требующего от трейдера ввода ни одной кодовой строки.

Таким образом, пользователю необходимо ввести условия, которые должны быть выполнены в бескодовом терминале в правильном порядке действий.

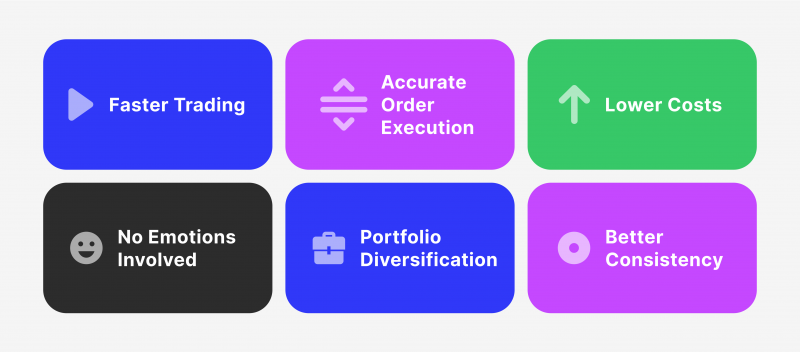

Преимущества Алгоритмической Торговли

Торговля с использованием алгоритмов — это идеальный способ внедрения технологий в трейдинг. Дополнительные преимущества алгоритмической торговли заключаются в следующем.

Быстрая Торговля

Алгоритмическая торговля использует сверхбыстрые машины, которые могут обрабатывать большое количество данных и исполнять ордера гораздо быстрее, чем люди. Таким образом, можно осуществлять высокочастотную торговлю за короткое время с минимальной задержкой.

Точное Исполнение Ордеров

В зависимости от волатильности рынка размещение ордеров вручную может сопровождаться проскальзыванием. Те несколько миллисекунд, которые проходят между появлением значения цены, выставлением ордера и его фактической обработкой, называются проскальзыванием. Однако машины могут быстро выставлять ордера с минимальным временем проскальзывания.

Низкие Издержки

Вы можете минимизировать транзакционные издержки, объединяя несколько ордеров вместе. Алгоритм может исполнять сотни или тысячи ордеров одновременно, что приводит к снижению транзакционных издержек.

Отсутствие Эмоций

Человеческие эмоции могут быть триггером обуславливающим поведение трейдера выставляющего ордера раньше времени или без фактической информации. Однако отсутствие человеческого фактора в алгоритмической торговле способствует принятию взвешенных решений.

Диверсификация Портфеля

Поскольку алгоритмы помогают выставлять несколько ордеров одновременно, это способствует участию в нескольких рынках с различными торговыми инструментами для диверсификации портфеля трейдера.

Лучшая Последовательность

Алгоритмы всегда следуют правилам, если пользователь их не меняет. Это делает размещение ордеров более последовательным, чем ручное исполнение.

Недостатки Алгоритмической Торговли

Несмотря на то, что алгоритмическая торговля кажется идеальным способом побаловать себя на финансовых рынках, можно ожидать несколько недостатков.

Чрезмерное Использование и Зависимость

Большинство успешных трейдеров достигли вершины благодаря опыту и обучению на практике. Однако повышенная зависимость от технологий и машин может повлиять на человеческое суждение и обучение.

Необходимость Участия Человека

Несмотря на полную автоматизацию, ручной контроль все равно может потребоваться, если система выйдет из строя или просто для отслеживания тенденций и анализа. Поэтому это не означает, что человеческая вовлеченность не требуется вовсе.

Необходимость Ретроспективного Тестирования

Независимо от того, создаете ли вы алгоритм с нуля или используете платформу без кода, алгоритмы требуют адекватного тестирования для обеспечения их эффективности.

Таким образом, это требует от разработчиков выполнения тестов и доработки. Кроме того, может потребоваться время на оптимизацию системы в соответствии с вашими предпочтениями.

Задержки в Работе Программы

В зависимости от того, насколько сложный алгоритм запрограммирован, задержки и запаздывания все равно могут иметь место. Эти задержки, даже на несколько секунд или миллисекунд, могут существенно повлиять на ваши сделки.

Заключение

Алгоритмический трейдинг, или алготрейдинг, подразумевает использование машин и программного обеспечения для исполнения торговых ордеров от имени человека. Это запрограммированное программное обеспечение, которое опирается на набор правил и условий и при выполнении критериев запускает определенную последовательность действий.

У использования алгоритмических торговых стратегий есть масса преимуществ, например, более быстрое и точное размещение ордеров. Кроме того, диверсификация портфеля за счет возможности алгоритма выставлять множество ордеров одновременно.

Существует несколько недостатков заключающихся в том, чтобы чрезмерно полагаться на эту технологию, но правильное использование с достаточными знаниями помогает трейдеру извлечь выгоду из этого сложного решения.

Часто задаваемые вопросы

Какова наилучшая стратегия для алгоритмической торговли?

Алгоритмическая стратегия следования за трендом — одна из наиболее часто используемых стратегий. Она использует машину для выявления трендов на основе исторических данных и размещения рыночных ордеров после определения подходящего времени входа.

Является ли алгоритмическая торговля легкой?

Алгоритмическая торговля требует сложного программирования. Однако реализация алгоритмических торговых стратегий проста. Все, что нужно сделать, — это ввести в программу условия и порядок действий. Например, если выполняется условие X, то выполняется условие Y.

Как начать алгоритмическую торговлю?

Изучите финансовые рынки, их функционирование и факторы, влияющие на цены. Несмотря на то, что вы полагаетесь на автоматическую программу, вам все равно необходимо обладать обширными знаниями. Затем либо создайте алгоритм, если вы обладаете достаточными знаниями в области программирования, либо получите платформу без кода для создания нужного вам алгоритма. После этого определите условия и то, что вы хотите, чтобы алгоритм торговал за вас, и проконтролируйте, как исполняются ваши ордера.

Насколько успешна алгоритмическая торговля?

Быстрое и точное исполнение ордеров в алгоритмической торговле делает ее весьма успешной. Это связано с возможностью одновременного размещения большого количества ордеров с минимальными задержками. Однако некоторые сбои, задержки или перебои в работе могут существенно повлиять на успех ваших сделок.

Ищете ответы или советы?

Оставьте свои вопросы в форме, чтобы получить индивидуальную помощь

Связаться