Farklı Likidite Oranı Türleri: Bize Ne Anlatıyorlar?

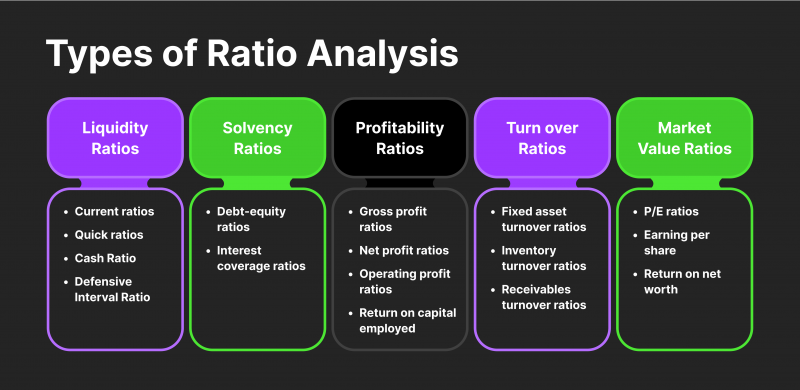

Likidite, bir firmanın kısa vadeli mali sorumluluklarını hiçbir engelle karşılaşmadan yerine getirebilmesini sağladığından, sorunsuz iş işleyişi için bir ön koşuldur. Likidite oranları, bir şirketin değişken masraflarını hızlı bir şekilde ödeme yeteneğini ölçmek için bir ölçüt görevi görür.

Bu ölçümler, bir şirketin borçlarını kapatmak için varlıklarını ne kadar verimli bir şekilde tasfiye edebileceğine dair fikir veriyor. Yüksek likidite oranı, borçları yönetme ve ödeme gecikmelerini önleme konusunda daha hayati bir yeteneği ifade eder. Bir işletme, sağlıklı bir Likidite pozisyonu ilişkisini sürdürerek finansal sağlamlığını ve piyasadaki iyi konumunu koruyabilir.

Bu makalede likidite oranları ve bunların hangi türlerinin mevcut olduğu açıklanacak ve sonunda pratik kullanım koşullarını göstermek için bunlardan birinin hesaplanmasına ilişkin bir örnek verilecektir.

Temel Bilgiler

- Likidite oranı, bir şirketin borç yükümlülükleri göz önüne alındığında ekonomik potansiyelini belirlemek için performansının mali incelemesinin bir parçası olarak kullanılan bir ölçümdür.

- Asit testi, cari ve nakit oranları da dahil olmak üzere birçok likidite ölçütü vardır.

Likidite Oranları Neyi Kapsar?

Likidite oranı, bir şirketin kısa vadeli yükümlülüklerini yerine getirmek için varlıklarını nakde dönüştürme kapasitesini değerlendirmek için kullanılan istatistiksel bir ölçümdür. Bu oran, bir şirketin kısa vadeli mali sürdürülebilirliğini ve acil mali engelleri kesintiye veya mali zorluklara yol açmadan çözme becerisini belirlemede çok önemlidir.

Likidite metrikleri de ekonomik analiz konusunda önemli bir rol oynamaktadır ve yatırımcılara ve alacaklılara bir şirketin mali sorumluluklarını etkili bir şekilde yerine getirme becerisi hakkında temel bilgiler sunar.

Likidite oranlarının analizi söz konusu olduğunda, karşılaştırmalı olarak kullanıldıklarında en fazla faydayı sağlarlar. Bu karşılaştırma doğası gereği dahili veya harici olabilir.

Likidite göstergelerinin dahili analizi, aynı muhasebe ilkeleri kullanılarak hazırlanan birden fazla muhasebe dönemine ait verilerin incelenmesini içerir.

Analistler, geçmiş dönemleri mevcut mali performansla karşılaştırarak kuruluş içindeki değişiklikleri izleyebilir. Genel olarak yüksek likidite oranı, firmanın daha iyi likiditeye sahip olduğu ve ödenmemiş borçlarını karşılama konusunda daha güçlü bir konumda olduğu anlamına gelir.

Öte yandan, harici analiz, bir şirketin likidite oranlarının aynı segment veya niş içindeki diğer şirketlerinkilerle karşılaştırılmasını gerektirir. Bu analiz türü, şirketin rekabet gücünü değerlendirmeye ve karşılaştırma hedeflerini belirlemeye yardımcı olur.

Tersine, her sektörün farklı finansman ihtiyaçları olabileceğinden, farklı sektörlerdeki şirketleri değerlendirirken likidite oranları analizinin daha az etkili olduğu ortaya çıkabilir. Aynı şekilde, bir işletmenin banka hesabındaki para miktarını farklı yerlerdeki diğer işletmelerle karşılaştırmak da yeterince yararlı bilgi vermeyebilir.

Likidite oranlarının aksine, ödeme gücü, bir şirketin uzun vadeli borçlarını ve genel maddi yükümlülüklerini yerine getirme kapasitesini dikkate alır. Ödeme gücü, şirketin borç ödemelerine uyma ve faaliyetlerini sürdürme istekliliğiyle ilgiliyken, likidite öncelikli olarak cari veya kısa vadeli mali hesaplarını inceler.

Likidite Oranları ve Finansal İnceleme

Tüm likidite oranı türleri, herhangi bir şirketin mikro ve makroekonomik performansının değerlendirilmesi sürecinde önemli araçlardır ve bunların önemi aşağıdaki hükümlerden kaynaklanmaktadır:

Aracılık kurulumunuz hakkında bir sorunuz mu var?

Ekibimiz size rehberlik etmek için burada — ister yeni başlıyor olun ister işinizi büyütüyor olun.

1. Kısa Vadeli Borç Ödeme Gücünün Değerlendirilmesi

Likidite ölçümleri, bir firmanın acil mali sorumluluklarını yerine getirme kapasitesine ilişkin şeffaf bir görünüm sağlar. Borç verenler, satıcılar ve hissedarlar, bir şirketin borçlarını zamanında ödemek için yeterli likit kaynaklara sahip olup olmadığını değerlendirmek için bu ölçümlere güvenir. Güçlü bir likidite duruşu, bir şirketin mali çalkantılarla karşılaşmak yerine rutin mali taahhütlerini yönetebilmesini garanti eder.

2. Mali Durum Değerlendirmesi

Likidite ölçümleri, bir şirketin genel mali performansının değerlendirilmesine yardımcı olan zorunlu mali değerlendirme araçlarıdır. Bu oranlar, bir şirketin nakit akışını yönetme, varlıklarını doğru şekilde kullanma ve finansal riskleri azaltma yeteneğini değerlendirmek için kullanılır.

Güçlü bir likidite pozisyonunu koruyan kuruluşlar genellikle mali açıdan istikrarlı ve mali belirsizliklere karşı daha az savunmasız olarak kabul edilir. Sonuç olarak, likidite oranları bir şirketin mali durumuna ilişkin değerli bilgiler sağlar ve yatırımcıların ve analistlerin bilinçli kararlar almasına yardımcı olabilir.

3. Operasyonel Performansa Genel Bakış

Likidite oranları bir şirketin operasyonlarının verimliliğini ölçebilir. Taşan stoklar veya yavaş hareket eden faturalar, düşük likidite oranlarıyla gösterilebilirken, yüksek oranlar, varlıkların yeterince kullanılmadığını gösterebilir. İşletmeler, likidite oranlarını anlayarak faaliyetlerinde ve sermaye akışı yönetiminde iyileştirme yapılabilecek alanları belirleyebilir.

4. Ön Uyarı Sistemi

Likidite oranlarının izlenmesi, işletmelerin potansiyel finansal zorlukları tahmin edebilmesi açısından çok önemlidir. Bu oranlardaki ani bir düşüş, nakit akışıyla ilgili sorunlara veya hatta yaklaşmakta olan bir likidite krizine işaret edebilir; bu da yönetimin, durumu hızlı bir şekilde hafifletmek ve kötüleşmesini önlemek için uygun önlemleri almasını gerektirebilir.

İşletmeler, likidite oranlarına dikkat ederek, mali yükümlülüklerini yerine getirmek ve ekonomilerini uzun vadede istikrarlı tutmak için yeterli nakit rezervine sahip olduklarından emin olabilirler.

5. Yatırım Çözümü Alma

Yatırım düzenlemeleri söz konusu olduğunda likidite oranları özellikle önemli bir rol oynar. Bu ölçümler, yatırımcıların bir şirketin nakit üretme ve mali görevlerini etkili bir şekilde yönetme kapasitesini belirlemesine yardımcı olur.

Ayrıca, kredi verenler bir şirkete kredi verirken veya kredi koşullarını değerlendirirken kredi riskini değerlendirmek için likidite oranlarından yararlanır. Sonuç olarak bu oranlar, bir şirketin mali istikrarı ve sağlığı hakkında bilgi edinmek ve paydaşların bilinçli kararlar almasına yardımcı olmak açısından hayati öneme sahiptir.

Farklı Likidite Oranı Türleri

Günümüzün uygulaması, bir firmanın kısa vadeli yükümlülüklerini yerine getirmek için varlıklarını (varlık likiditesini) peşin paraya dönüştürme yeteneğini, her biri likidite derecesini belirlemek için farklı göstergeler ve değişkenler kullanmayı içeren bir dizi oran kullanarak değerlendirmektir. fonların. Başlıca likidite oranı örnekleri şunlardır:

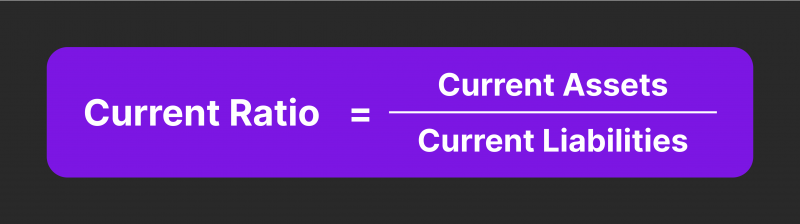

Cari Oran

Cari oran, bir şirketin varlıklarını mevcut takyidatlarla karşılaştıran bir mali ölçümdür. Dönen (veya dönen) varlıklar nakit, ihraç edilebilir menkul kıymetler, borçlanma borçları ve stokları kapsarken, kısa vadeli yükümlülükler bir yıl veya daha kısa sürede ödenmesi gereken tüm kısa vadeli yükümlülükleri içerir.

Cari oranın 100 ile çarpılması yüzde olarak ifade edilebilir. Bu yüzde, şirketin mevcut varlıklarını kullanarak mevcut borçlarını ödeyebilme kapasitesini yansıtmaktadır. Daha yüksek bir cari oran, firmanın daha fazla kaynağa ve daha güçlü bir likidite pozisyonuna sahip olduğunu gösterir.

Cari oran %100’ü aşarsa, şirketin mevcut teminatsız borçlarından daha fazla dönen varlığı vardır. Bu genellikle mali açıdan sağlam bir şirket için olumlu bir senaryo olarak kabul edilir.

Aksine, cari oranın %100’ün altına düşmesi durumunda şirket mevcut kredilerini mevcut varlıklarıyla ödemekte zorlanabilir. Ancak bu durum yalnızca tekrar eden bir durum haline gelirse acil endişeye yol açmalıdır.

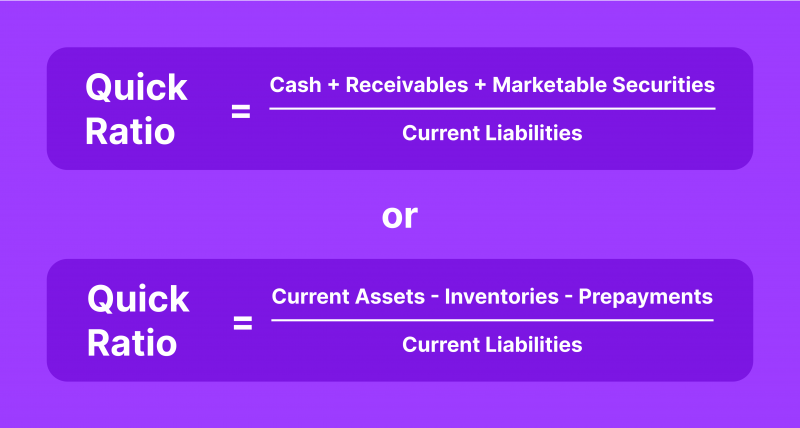

Asit Test Oranı (Hızlı Oran)

Hızlı oran, bir şirketin kısa vadeli yükümlülüklerini stoklar hariç yerine getirme kalitesini likit varlıklar kullanarak değerlendiren bir finansal kriterdir. Cari oranla aynı değişkenleri paylaşır ancak hesaplamada stokları dikkate almaz. Hızlı oranın formülü aşağıdaki gibidir:

Kolayca satılan Tahviller, kaydedilebilir araçlar olarak kabul edildiklerinden hızlı oran hesaplamasına dahil edilir. Bu araçlar oldukça likittir ve kısa sürede kolayca nakde çevrilebilir. İhraç edilebilir menkul kıymetlerin hızlı orana dahil edilmesiyle, bir şirketin ilk borçlanma işlemini gerçekleştirme kapasitesinin daha kesin bir değerlendirmesi elde edilir.

Hızlı oran, bir şirketin finansal sürdürülebilirliğinin önemli bir göstergesidir. Bir şirketin kısa vadeli fonlama taahhütlerini yerine getirmek için stoklar hariç likit sermayesine ne kadar güvenebileceğini ölçer.

500’den fazla aracı kurumu güçlendiren araçları keşfedin

Likiditeden CRM’e ve işlem altyapısına kadar tüm ekosistemimizi keşfedin.

Daha yüksek bir hızlı oran, bir firmanın stok satışına bağımlı olmadan borçlarını ve diğer yükümlülüklerini ödeme konusunda daha hayati bir kapasiteye sahip olduğunu gösterir. Bu oran, bir şirketin likidite pozisyonunu ve beklenmeyen mali zorluklarla başa çıkma kapasitesini değerlendirmek için faydalıdır.

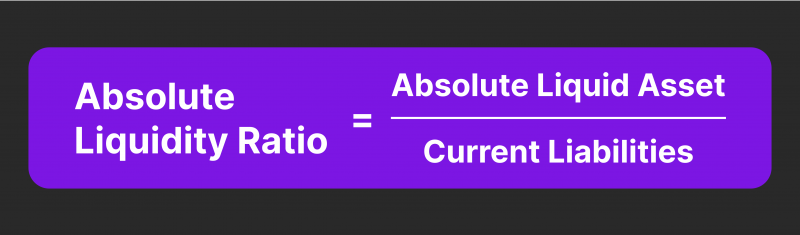

Mutlak Likidite Oranı (Nakit Oranı)

Mutlak oran veya likidite nakit metriği, likidite pozisyonunun hesaplanması olduğunda hesap faturalarını ve stoklarını hariç tutar. Bu likidite oranı formülü şu şekildedir:

Yalnızca en likit fonlara odaklanan bu oran, şirketin mevcut taahhütlerine bağlı kalma isteğinin daha ayrıntılı bir analizini sağlar.

Bu likit fonlar şirketin kullanımına hazırdır ve gerektiğinde beklenmedik yüksek tutarların anında ödenmesine olanak sağlar. Bu özellik, kısa vadeli mali taahhütlerin yönetilmesinde değerli bir avantaj sağlıyor.

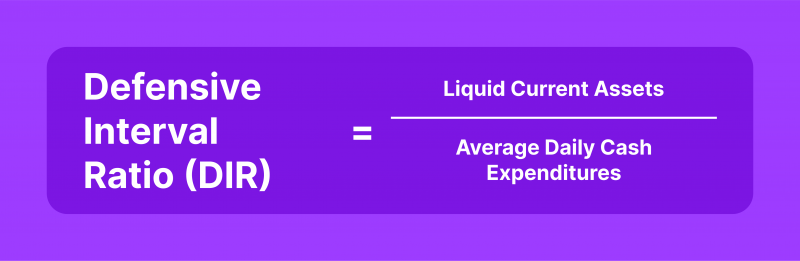

Savunma Aralığı Oranı

Savunma aralığı süresi (DIP) veya temel savunma aralığı (BDI) olarak da bilinen savunma aralığı oranı (DIR), bir şirketin cari olmayan sermayeden veya üçüncü taraf mali kaynaklarından yararlanmadan faaliyetlerini sürdürebileceği gün sayısını ölçen finansal bir ölçüdür. Bu ölçüm, mevcut mali yıl çerçevesinde tam olarak gerçekleştirilemeyen uzun vadeli varlıkları dikkate alır.

Sonuç

Likidite oranları bir firmanın farklı ekonomik göstergelerinin finansal olarak değerlendirilmesi için vazgeçilmez bir araçtır. Kuruluşun ekonomisinin durumunu doğru bir şekilde belirlemeye ve iş süreçlerini ve genel operasyon verimliliğini etkileyen sorunlu alanları belirlemeye yardımcı olurlar.