NDF’ler nedir? Teslim Edilemeyen İletime ve İşlevselliğine Genel Bakış

Makaleler

NDF’ler, 1990’larda düşük likiditeli para birimlerine karşı bir riskten korunma mekanizması arayan işletmeler arasında büyük popülerlik kazandı. Örneğin, para birimi kısıtlamaları olan bir ülkeden mal ithal eden bir şirket, uygun bir döviz kurunu sabitlemek için NDF’leri kullanabilir ve potansiyel döviz riskini azaltabilir. Yıllar geçtikçe, NDF’lerin faydası ve esnekliği daha da artmıştır. Makale, Teslim Edilemeyen Vadeli İşlemlerin (NDF) temel özelliklerini vurgulayacak ve bir yatırım aracı olarak avantajlarını tartışacaktır.

Önemli Çıkarımlar

- NDF’ler, para birimi risklerini koruyan, fiziksel para birimi borsası olmadan kur farklarını nakit olarak kapatan sözleşmelerdir.

- NDF’ler, oran varyanslarına dayalı nakit ödemelerle sonuçlanırken, DF’ler gerçek döviz kurlarını içerir.

- NDF’leri dahil etmek, bir aracı kurumun pazar duruşunu artırabilir, müşterileri çekebilir ve karlılığı artırabilir.

NDF’lerin Temelleri

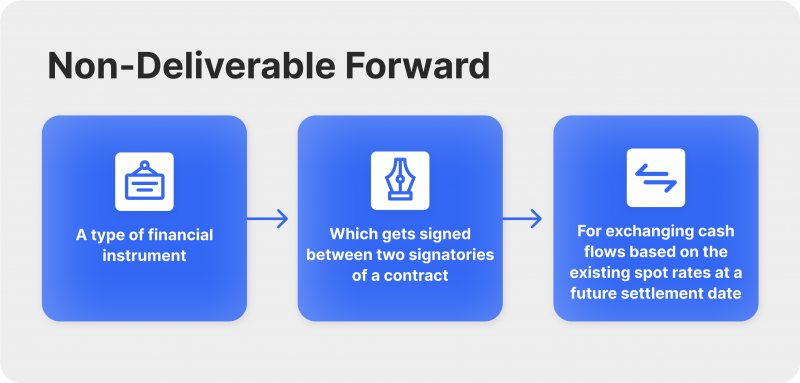

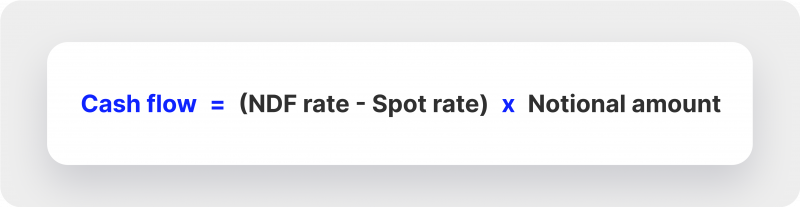

NDF, NDF ile geçerli spot oranlar arasındaki farka dayalı olarak nakit akışlarını değiştirmek için tasarlanmış iki taraf arasındaki bir döviz türevleri sözleşmesidir.

NDF’ler, karşı tarafların kısa vadede döviz kurlarını sonuçlandırmasına izin verir. Uzlaşma tarihi, parasal uzlaşma için kararlaştırılan tarih, NDF sözleşmesinin çok önemli bir parçasıdır. Borsanın finansal sonucu, ister kâr ister zarar olsun, kavramsal bir tutara sabitlenir. Bu hayali tutar, taraflar arasında üzerinde anlaşmaya varılan NDF nominal değeridir.

Birkaç temel bileşen bir NDF’yi tanımlar:

- Sabitleme Tarihi: Bu, mevcut spot oranın NDF oranı ile yan yana getirildiği ve kavramsal miktarın belirlenmesine yol açan belirlenmiş tarihtir.

- Mutabakat Tarihi: Bu gün döviz kurlarından kaynaklanan fark kapatılır. Bir taraf, kur farkını nakit olarak alan diğer tarafa tutarı aktarır.

- NDF Oranı: Bu, ilgili para birimlerinin doğrudan oranını temsil eden, işlemin başlangıcında kararlaştırılan orandır.

- Spot Oran: Bu, NDF için genellikle merkez bankasından alınan en son orandır.

Formül nakit akışını belirler:

NDF’lerin bir nakit ödeme ile sonuçlandığını belirtmek çok önemlidir. Nominal değeri temsil eden kavramsal miktar fiziksel olarak değiş tokuş edilmez. Bunun yerine, tek parasal işlem, geçerli spot oran ile NDF sözleşmesinde başlangıçta kararlaştırılan oran arasındaki farkı içerir.

NDF’ler esas olarak tezgah üstü (OTC) olarak yürütülür ve süreleri tipik olarak bir aydan bir yıla kadar uzar. Dolar, bu enstrümanları çözmek için kullanılan en yaygın para birimidir.

NDF’lerin önemli bir özelliği, kolayca işlem görmeyen veya likit olmayan bir para biriminin yerel piyasasının dışında uygulanmasıdır. Örneğin, belirli bir para birimi kısıtlamalar nedeniyle yurtdışına aktarılamıyorsa, o para biriminde harici bir tarafla doğrudan mutabakat imkansız hale gelir. Bu gibi durumlarda, NDF’ye dahil olan taraflar, uzlaşma sürecini kolaylaştırmak için sözleşmenin kazançlarını veya kayıplarını serbestçe işlem gören bir para birimine dönüştüreceklerdir.

Teslim Edilebilir Vadeli ve Teslim Edilemez Vadeli

DF ve NDF, tarafların döviz dalgalanmalarına karşı korunmalarına izin veren finansal sözleşmelerdir, ancak uzlaşma süreçlerinde temel olarak farklılık gösterirler.

Teslim Edilebilir Vadeli İşlemde, temel para birimleri sözleşmenin vadesi üzerine fiziksel olarak değiştirilir. Bu, her iki tarafın da gerçek para birimlerini kararlaştırılan oran ve tarihte teslim etmesi ve alması gerektiği anlamına gelir. Öte yandan, bir NDF, para birimlerinin fiziksel değişimini içermez. Bunun yerine, kararlaştırılan NDF oranı ile vadedeki geçerli spot oran arasındaki fark, genellikle USD gibi büyük bir para biriminde nakit olarak ödenir. Bu nakit mutabakat özelliği, NDF’leri, ticaret kısıtlamalarıyla karşı karşıya olan veya uluslararası piyasalarda kolayca erişilemeyen para birimlerine maruz kalma riskinden korunmak için özellikle yararlı kılar. Buna karşılık, DF’ler, uluslararası ticaret veya yatırımlarla uğraşan işletmeler gibi, para biriminin fiziksel olarak teslim edilmesine gerçekten ihtiyaç duyan kuruluşlar için daha uygundur.

NDF’ler ve NDS’ler: Fonksiyonel Farklılıkları Anlama

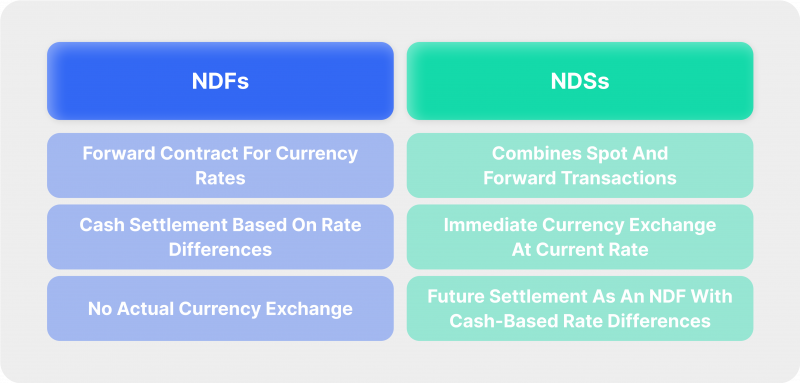

NDF’ler ve NDS’ler veya Teslim EdilemeyenTakaslar, rolleri biraz benzer olduğu için genellikle yatırımcıların kafasını karıştırır, ancak işlevsellikler hala farklılık gösterir.

Belirtildiği gibi, bir NDF, iki tarafın belirli bir gelecek tarih için bir döviz kuru üzerinde anlaştığı ve nakit bir mutabakatla sonuçlanan bir vadeli sözleşmedir. Mutabakat tutarı, üzerinde anlaşmaya varılan vadeli faiz oranı ile sözleşmenin vade tarihindeki geçerli spot faiz oranı arasında farklılık gösterir. Bu mekanizma, tarafların fiziksel para birimi değişimine ihtiyaç duymadan potansiyel para birimi dalgalanmalarına karşı korunmalarını sağlar ve NDF’leri özellikle belirli para birimlerinin serbestçe işlem göremediği veya kısıtlamalara tabi olduğu piyasalarda değerli kılar.

Öte yandan, bir NDS, spot ve vadeli işlemlerin unsurlarını birleştiren daha karmaşık bir araçtır. Esasen, bir NDS iki ayaktan oluşan bir döviz takasıdır: spot döviz işlemi ve bir NDF işlemi. İlk ayak, mevcut spot kurda anında bir döviz kuru içerirken, gelecekteki bir tarih için belirlenen ikinci ayak, kararlaştırılan oran ile nakit olarak ödenen spot oran arasındaki farkla birlikte bir NDF olarak karara bağlanır. Bu yapı, tarafların kısa vadeli likidite ihtiyaçlarını yönetmelerine ve aynı zamanda gelecekteki döviz riskine karşı korunmalarına olanak tanır.

Özetle, NDF’ler ve NDS’ler, kısıtlı veya dönüştürülemez para piyasalarında para birimi risklerine karşı gezinme ve korunma mekanizmaları sunarken, işlevsel farklılıkları uzlaşma süreçlerinde ve genel hedeflerinde yatmaktadır. NDF’ler basit riskten korunma araçlarıdır, NDS’ler ise anında likidite provizyonunu gelecekteki riskten korunma ile birleştirerek her aracı belirli finansal senaryolara benzersiz bir şekilde uygun hale getirir.

NDF Para Birimleri Listesi

NDF piyasasına bir avuç döviz çifti hakimdir. Bunlar arasında aşağıdakiler yer almaktadır:

- CNY

- INR

- KRW

- TWD

- BRL

- RUB

New York, Singapur ve Hong Kong da önemli faaliyetler görse de, Londra NDF ticareti için ana merkezdir.

USD, NDF işlem alanına hakim olsa da, diğer para birimleri de önemli bir rol oynamaktadır. Euro ve Japon yeni bu alandaki en aktif para birimleridir. İngiliz sterlini ve İsviçre frangı da daha az olsa da NDF piyasasında kullanılmaktadır.

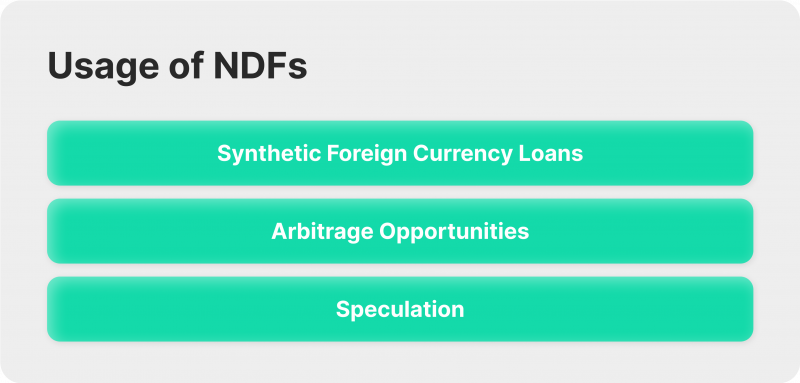

NDF’lerin Kullanımı

NDF’lerin gerçek kullanımının ne olduğu hala kafa karıştırıcı olabilir, bu yüzden onu adım adım açıklayalım.

1. Sentetik Döviz Kredileri

NDF’ler, sentetik döviz kredilerinin formüle edilmesini sağlar. Bir borçlunun dolar cinsinden kredi istediği ancak avro cinsinden geri ödeme yapmak istediği bir senaryo düşünün. Borçlu, krediyi dolar cinsinden alır ve geri ödeme tutarı dolar cinsinden belirlenirken, fiili ödeme, geri ödeme sırasında geçerli olan döviz kuru esas alınarak avro cinsinden yapılır. Aynı zamanda, dolar cinsinden geri ödeme yapmayı ve almayı amaçlayan borç veren, Chicago piyasasındaki gibi bir karşı tarafla bir NDF anlaşması yapar. Bu anlaşma, döviz geri ödemelerinden kaynaklanan nakit akışlarıyla uyumludur. Sonuç olarak, borçlu fiilen sentetik bir euro kredisine sahiptir, borç veren sentetik bir dolar kredisine sahiptir ve karşı taraf borç verenle bir NDF sözleşmesi sürdürmektedir.

2. Arbitraj Fırsatları

Bazı durumlarda, NDF’ler aracılığıyla sentetik döviz kredilerinden elde edilen oranlar, doğrudan döviz cinsinden borçlanmaktan daha elverişli olabilir. Bu, potansiyel arbitraj fırsatları sunar. Bu mekanizma, dolar cinsinden ödenen ikincil bir para birimi kredisini yansıtırken, borçlu için temel risk getirmektedir. Bu risk, swap piyasasının döviz kuru ile iç piyasa kuru arasındaki potansiyel tutarsızlıklardan kaynaklanmaktadır. Ek olarak, borç veren karşı taraf riskine maruz kalmaktadır. Borçlular teorik olarak doğrudan NDF sözleşmelerine katılabilir ve ayrı ayrı dolar ödünç alabilirken, NDF karşı tarafları genellikle belirli bir kredi notunu koruyan belirli kuruluşlarla işlem yapmayı tercih eder.

3. Spekülasyon

%60 ila %80 arasında tahmin edilen NDF ticaretinin önemli bir kısmı spekülatif güdülerden kaynaklanmaktadır. Düpedüz vadeli anlaşmalar ve NDF’ler arasındaki ayırt edici bir faktör, uzlaşma sürecidir. NDF’lerde, mutabakatlar dolar cinsinden gerçekleştirilir, çünkü öncelikle bayiler veya karşı taraflar işlemi işlemle ilişkili alternatif para biriminde tamamlayamaz.

Broker Neden NDF İşlemi Sunmalıdır?

NDF ticareti, ürün tekliflerini çeşitlendirmeyi amaçlayan aracı kurumlar için stratejik bir hareket olabilir. İşte nedeni:

Karlılık Potansiyeli

NDF’ler, doğası gereği, geleneksel döviz ticaretinin kısıtlandığı veya pratik olmadığı piyasalar için en değerli olanlardır. Bu, brokerlerin NDF ile geçerli spot piyasa oranı arasındaki farktan yararlanmasına olanak tanıyan niş ancak önemli bir talep yaratır. Doğru risk yönetimi stratejileri ile brokerler bu segmentteki kar marjlarını optimize edebilirler.

Genişleyen Müşteri Tabanı

Küresel finans endüstrisi, likit olmayan veya kısıtlı para birimlerine maruz kalmayı önlemek isteyen şirketler, yatırımcılar ve tüccarlarla doludur. Brokerlar, NDF ticareti sunarak bu önemli ve genellikle yetersiz hizmet alan müşteri tabanını çekebilirler. NDF’lerin uzmanlaşmış doğası göz önüne alındığında, bu müşterilerin daha fazla bilgi sahibi olmaları ve taahhütte bulunmaları muhtemeldir, bu da daha yüksek işlem hacimlerine ve sonuç olarak aracılık gelirlerinin artmasına yol açar.

Rekabet Üstünlüğü

Farklılaşmanın zor olabileceği bir sektörde, NDF ticareti sunmak bir aracı kurumu diğerlerinden ayırabilir. Firmanın kapsamlı finansal çözümler sunma taahhüdünü ve karmaşık ticaret ortamlarında gezinme yeteneğini sergilemektedir.

Artırılmış Likidite

Gelişmekte olan piyasalara ve ilgili para birimlerine olan ilginin artmasıyla birlikte, NDF’lere olan talep sürekli olarak artmıştır. NDF ticareti sunan brokerler, müşterileri için daha sorunsuz işlemler ve daha iyi fiyat teklifleri sağlayarak bu artan likiditeden yararlanabilirler.

NDF Likiditesi Nerede Bulunur?

NDF’lerde likidite arayanlar için, bu niş pazara uyan uzman finansal hizmet sağlayıcılarına ve platformlara yönelmek önemlidir. Bu platformlar ve sağlayıcılar, NDF ticaretini kolaylaştırmak için gerekli altyapıyı, araçları ve uzmanlığı sunarak, yatırımcıların ve kurumların gelişmekte olan piyasalarda para birimi risklerini etkili bir şekilde yönetebilmelerini sağlar.

B2BROKER Tarafından Sunulan NDF Para Birimleri

B2BROKER, müşterilerini kapsamlı bir NDF para birimine genişleten böyle bir NDF likidite sağlayıcısı olarak öne çıkıyor. Teklifleri şunları içerir:

- USD/BRL

- USD/CLP

- USD/COP

- USD/IDR

- USD/INR

- USD/KRW

- USD/TWD

B2Broker’ın NDF Likidite Teklifinin Avantajları

Kendisini geleneksel sağlayıcılardan ayıran B2BROKER, NDF’lerini yenilikçi bir şekilde Fark Sözleşmeleri (CFD’ler) olarak yapılandırmıştır. Bu yaklaşım, müşterilere benzersiz esneklik ve kullanım kolaylığı sağlar. Standart NDF’ler genellikle T+30 uzlaşma süresi ile birlikte gelirken, B2BROKER müşterilerin bir sonraki iş gününde CFD sözleşmeleri olarak uzlaşmalara erişebilmelerini sağlar. Bu kolaylaştırılmış yaklaşım, müşteri uzlaşma risklerini azaltır ve tüm süreci hızlandırarak işlemlerinde verimliliği ve güveni garanti eder.

Sonuç

Finansal araçların karmaşık ortamında, NDF’ler yatırımcılar için belirgin avantajlar sunan güçlü bir araç olarak ortaya çıkar. Konvertibl olmayan veya kısıtlı para birimlerine sahip piyasalarda döviz volatilitesine karşı koruma sağlarlar ve düzenli bir nakit mutabakat süreci sunarlar. Aracı kurumlar için, NDF’leri varlık portföylerine entegre etmek, pazar konumlarını önemli ölçüde artırabilir. Bu özel aracı sunarak, aracı kurumlar daha geniş ve daha sofistike bir müşteri tabanına ulaşabilir, rekabetçi finansal arenadaki varlıklarını artırabilir ve çeşitlendirmeyi teşvik edebilir.

SSS

NDF'ler ne için kullanılır?

NDF’ler, dönüştürülemeyen veya kısıtlı para birimlerine sahip piyasalarda kur risklerine karşı korunur ve kur farklarını nakit olarak kapatır.

İşlemlerde NDF nedir?

NDF, tarafların para birimlerini değiştirmek yerine vade sonunda nakit olarak ödenen kur farkı ile döviz kurunu kilitlemelerine izin veren bir finansal sözleşmedir.

NDF pazarı ne kadar büyük?

NDF piyasası, esas olarak Londra, New York ve Singapur gibi finans merkezlerine odaklanan Çin yuanı, Hindistan rupisi ve Brezilya reali gibi gelişmekte olan piyasa para birimlerinde baskın ticaretle önemlidir.

Cevaplar veya tavsiyeler mi arıyorsunuz?

Kişiselleştirilmiş yardım almak için sorularınızı formda paylaşın

Bize Ulaşın