ما هي عقود الخيارات؟

يتطلب التداول في الأسواق المالية فهم الأدوات والطرق المختلفة لكسب المال. في حين أن الطريقة الأكثر مباشرة هي الشراء والبيع بعد ارتفاع سعر المنتج، توجد بدائل للتعامل مع ديناميكيات السوق، مثل الخيارات، العقود الآجلة والمشتقات الأخرى.

تُستخدم عقود الخيارات بشكل شائع للاستفادة من إمكانات بعض هذه الأدوات المالية، وذلك باستخدام الخبرة والمضاربات في التنبؤ بالأسعار المستقبلية للأوراق المالية القابلة للتداول، مثل الأسهم والسندات عملات الفوركس والسلع والعملات المشفرة.

على الرغم من أن عقود الخيارات تبدو بسيطة فهناك العديد من الأنواع والاستراتيجيات المختلفة التي يمكن استخدامها لتداولها. إذن ما هو عقد الخيارات وما هي الميزات؟ فلنتعلم المزيد.

المحتوى الرئيسي

- الخيارات هي عقود مالية تتضمن طرفين يتفقان على تداول الأصول بسعر وتاريخ متفق عليهما.

- ينص عقد الخيارات على تاريخ انتهاء الصلاحية وسعر الإضراب ونوع الأمر لشراء أو بيع الأصل المذكور.

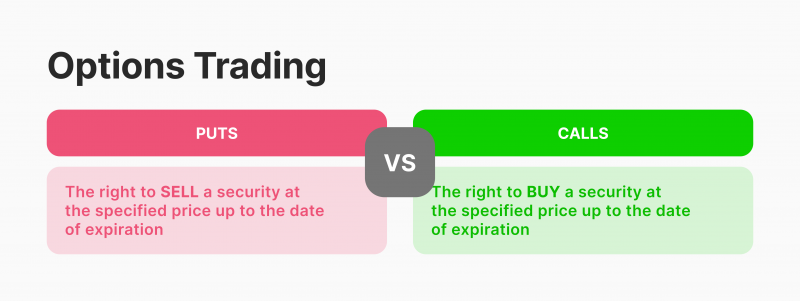

- تمنح Call options للمتداولين الحق في شراء الأوراق المالية المتعاقد عليها بالسعر المحدد.

- تمنح Put options للمتداولين الحق في بيع الأوراق المالية بموجب العقد بالسعر المحدد.

ما هو عقد الخيارات؟

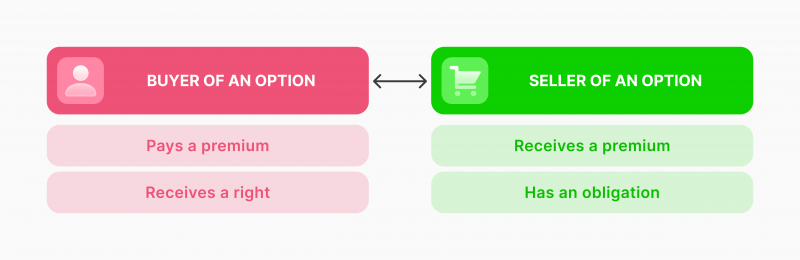

الخيار هو اتفاقية تداول بين طرفين لشراء أو بيع أصل محدد بسعر محدد مسبقًا في تاريخ محدد. لذلك، عندما يدخل المتداول في اتفاقية خيارات لشراء سهم، يتم تحديد السعر الأولي والسعر المستقبلي وتاريخ التنفيذ في العقد.

يحق للمتداول، ولكن ليس ملزمًا، ممارسة الخيار في التاريخ المذكور.

من الضروري فهم المصطلحات لفهم ما هو عقد الخيار، مثل سعر التنفيذ (سعر الأصل في تاريخ التنفيذ)، والقيمة الجوهرية (الفرق بين سعر التنفيذ وسعر السوق الفعلي) وفي -المال (عندما يكون عقد الخيار المنفذ مربحاً). يُستخدم مصطلح نفاد الأموال” أيضًا لوصف عقد الخيار الخاسر.

كيفية عمل أسواق الخيارات

تُستخدم أدوات الخيارات المالية للمضاربة على حركة السعر المستقبلية لأصل محدد وتثبيت سعر وتاريخ محددين لتداول المنتج، سواء كان ذلك شراءً أو بيعًا.

لنفترض أنك اشتريت عقود خيارات للأصل أ بتكلفة 90 دولارًا لكل وحدة، ولكنك تتوقع أن يرتفع سعر السوق إلى 100 دولار. بحلول تاريخ انتهاء الصلاحية، إذا ارتفع سعر السهم إلى 105 دولارات، فيمكنك ممارسة حقك في الشراء بسعر التنفيذ وبيع الأصل مقابل 105 دولارات، وتحقيق ربح قدره 5 دولارات.

القيمة الجوهرية لمثال خيار شراء الشراء أعلاه هي 5 دولارات. ومع ذلك، إذا انخفض السوق وانخفض سعر الأصل إلى ما دون 100 دولار، فمن حقك عدم تنفيذ العقد وتجنب الخسائر المفرطة.

خيارات الشراء مقابل البيع

خيارات الشراء والبيع هما نوعان من تنفيذ هذه العقود. ومع ذلك، فهي لا تلزم الأطراف المعنية بشراء/بيع الأداة.

call option يعني أن المتداول يشتري قيمة محددة مسبقًا (سعر التنفيذ) الحقوق في الأصول الأساسية. ولذلك، تكون call option أكثر قيمة عندما ترتفع أسعار السوق.

تشير Put options إلى حق المتداول في بيع الأصل (الأصول) الأساسي بسعر التنفيذ في تاريخ التنفيذ، وهو ما يشبه البيع على المكشوف. عندما ينخفض السوق، تصبح خيارات البيع أكثر قيمة لأن المتداول يمكنه شراء الأوراق المالية بسعر أقل.

الخيارات الأمريكية مقابل الخيارات الأوروبية

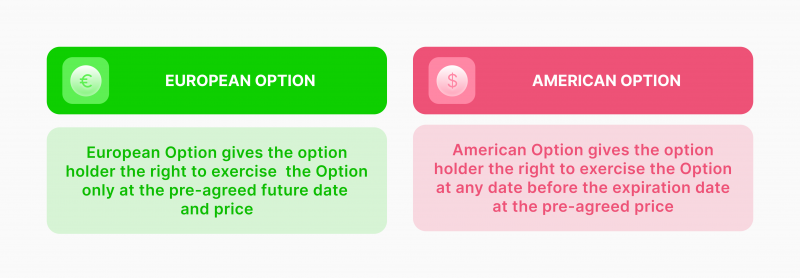

تشير الخيارات الأمريكية والأوروبية إلى وقت تنفيذ الأمر. وبالتالي، تتطلب العقود الأوروبية ممارسة الحق في شراء/بيع الأصل عند تاريخ انتهاء الصلاحية. ومن ناحية أخرى، تستلزم العقود الأمريكية إمكانية ممارسة الخيارات في أي وقت بين الاتفاقية وتاريخ انتهاء الصلاحية.

اكتشف رؤى أعمق حول القطاع

تعلّم من الخبراء الذين يشكّلون مستقبل الخدمات المالية — واحصل على أحدث الاستراتيجيات والاتجاهات.

عادة ما تأتي أنواع العقود الأمريكية مع دفع أقساط أعلى لأن الحق في تنفيذ خيار الشخص في وقت مبكر يحمل بعض القيمة، مما يجعلها أنواع خيارات أكثر جاذبية.

أنواع عقود الخيارات

يمكن فهم أنواع عقود الخيارات على أنها عقود شراء وبيع (شراء مقابل بيع). ومع ذلك، نظرًا لأنه يمكن استخدام كل واحد منها لفتح أو إغلاق صفقة في السوق، فيمكننا شرحها على أنها الأنواع الأربعة التالية من الخيارات.

Buy-to-Open (BTO)

يمنح خيار Buy-to-open المستثمر الحق في الدخول في صفقة شراء، سواء كان ذلك على شكل شراء أو بيع. بمعنى آخر، يمكن للمتداول فتح صفقة في السوق عن طريق شراء أو بيع الأصل الأساسي.

على سبيل المثال، إذا كان المتداول متفائلًا بشأن أسهم ABC، فإنه يفضل BTO لهذه الأسهم، حيث أنه يضارب على ارتفاع محتمل في الأسعار، مما يسمح له بالبيع لاحقًا عندما يصل السعر إلى نقطة العودة.

Sell-to-Open (STO)

يمنح الSell-to-open المستثمر الحق في الدخول في صفقة بيع قصيرة لأنه متشائم بشأن أسهم معينة. ولذلك، فإنهم يدخلون في اتفاقية لبيع الأصل المعني في (أو قبل) تاريخ انتهاء الصلاحية، مما يسمح لهم بالشراء لاحقًا بقيمة أقل والاستفادة من فرق السعر.

ومع ذلك، فهذه استراتيجية محفوفة بالمخاطر لأنه إذا ارتفع السوق بشكل غير متوقع، يحتاج المتداول إلى شراء الأوراق المالية الأساسية بالقيمة السوقية من المُقرض الأصلي.

Buy-to-Close (BTC)

الشراء حتى الإغلاق هو الخروج من صفقة بيع تم ممارسته سابقًا كخيار بيع حتى الإغلاق. إذا دخل المتداول في عقد خيارات لبيع ضمان معين، فسيحتاج في معظم الحالات إلى الانتظار حتى تاريخ انتهاء الصلاحية قبل تنفيذ الأمر، أو يمكنهم بدء خيار buy-to-close لتعويض عقد STO.

يعمل Buy-to-close مثل استراتيجية التحوط لتخفيف خسائر المتداول إذا تحرك السوق بشكل سلبي.

Sell-to-Close (STC)

تُستخدم عقود خيارات الsell-to-close لإغلاق صفقة الشراء للمتداول. عندما يشتري المستثمر عقد شراء للفتح، يمكنه الانتظار حتى تاريخ انتهاء الصلاحية للمطالبة بملكية الأصل المعني.

ومع ذلك، إذا تحرك السوق في اتجاه غير مرغوب فيه، فقد يخفف المتداول خسائره عن طريق إدخال خيار البيع حتى الإغلاق وجني الأرباح من هذا العقد لتعويض الخسائر الناجمة عن عقد الشراء حتى الفتح.

لماذا خيارات التداول

مع تطور منصات التداول الإلكترونية وعدد كبير من خدمات الوساطة المالية والخدمات المالية، أصبح تداول الخيارات أكثر بأسعار معقولة مقارنة تداول OTC أو أدوات أخرى. ولذلك، فإن تداول الخيارات يقدم المزايا التالية.

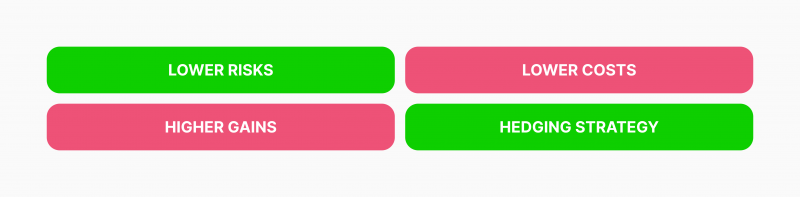

- مخاطر أقل: لا تلزم عقود الخيارات المتداول بتنفيذ الأمر المذكور، مما يسمح بالتكيف مع التقلبات غير المتوقعة أو حركة السعر.

- أسعار منخفضة: لا يتعين على المتداولين دفع سعر السهم عند اختيار عقد الخيار. وبدلا من ذلك، فإنهم يدفعون رسوم العلاوة، التي تتكون من القيمة الجوهرية وعوامل السوق الأخرى التي تكون أرخص بكثير من شراء السهم نفسه.

- مكاسب أعلى: نظرًا لأن الخيارات لها تكاليف أقل، فإن العوائد المحتملة تكون أعلى إذا تحرك السوق كما يتوقع المتداول. في الواقع، يدفع المتداول في البداية مقابل حق الدخول في الاتفاقية بدلاً من سعر الشراء الكامل للأصل.

- استراتيجية التحوط: إلى جانب ميزات تنويع المحفظة التي توفرها الخيارات، فإنها تعمل بمثابة تحوط ضد خسارة المراكز أو تحركات الأسعار غير المتوقعة، خاصة في العقود الأوروبية التي تتطلب انتظار تاريخ انتهاء العقد.

يمكن إرجاع تداول الخيارات إلى عام 1872، عندما قام الممول الأمريكي، راسل سيج، بتأسيس خيارات البيع والشراء خارج البورصة، والتي كانت سوقًا غير معيارية وغير سائلة في الولايات المتحدة.

الخيارات في تداول الأسهم

يتم استخدام الخيارات كبديل مباشرة الاستثمار في الأسهم وشراء الأسهم. من الأسهل التعامل مع هذه العقود وإدارتها لأنها أقل تكلفة وترتبط بتعقيدات أقل لنقل ملكية الأصول.

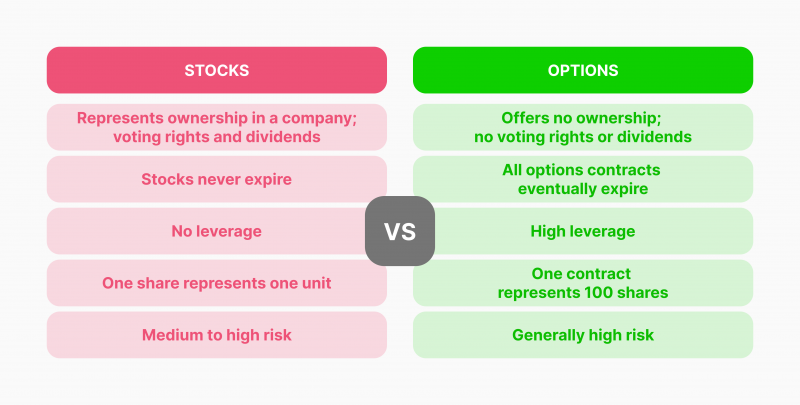

الخيارات مقابل الأسهم

تتضمن الخيارات شراء الحق في تداول سهم معين. لذلك، بدلاً من دفع سعر السهم بالكامل، يتم تحميل المستثمرين قسط العقد المدفوع، والذي يأتي عادةً بجزء صغير من القيمة السوقية.

افترض أنك تتداول خيارات أسهم Apple؛ إن الدخول في اتفاقية خيار مرتبطة بهذا الأصل سيكلف سنتات أو بضعة دولارات للسهم الواحد بدلاً من سعر السوق، على سبيل المثال، 100 دولار.

إذا دفع المتداول 30 سنتًا (0.30 دولارًا أمريكيًا) للسهم الواحد في عقد الخيارات بسعر تنفيذ قدره 110 دولارًا أمريكيًا وزاد سعر السهم إلى 112 دولارًا أمريكيًا، فيمكن للمتداول ممارسة خيار الاتصال وشراء السهم الأساسي.

يمكن للمستثمر بعد ذلك بيع الأسهم وفقًا لسعر السوق الحالي البالغ 112 دولارًا أمريكيًا وتحقيق ربح قدره 2 دولار أمريكي للسهم الواحد، بصافي 1.70 دولارًا أمريكيًا للسهم الواحد بعد إنفاق 0.30 دولارًا أمريكيًا للسهم الواحد.

كيفية تداول الخيارات: دليل خطوة بخطوة

نظرًا لفردية عقود الخيارات، فإنها تتطلب نهجًا مختلفًا وتحليلًا دقيقًا في اختيار الأسهم المناسبة وتنفيذ الأمر الصحيح. إليك كيفية تداول الأسهم مع الخيارات.

الخطوة 1: فتح حساب تداول الخيارات

تخصص مواقع الوساطة الإلكترونية ومنصات التداول حسابات منفصلة لتداول الخيارات، وهو ما يُسمح به عادةً للأفراد الأكفاء الذين لديهم خبرة عملية وبضع سنوات من النشاط.

يوصى بتداول الخيارات لأولئك الذين لديهم تاريخ تداول مثبت أو لديهم الوقت الكافي لتتبع ديناميكيات السوق واتخاذ القرارات في الوقت المناسب. يقوم الوسطاء عادة بإجراء فحص دقيق قبل فتح حساب تداول الخيارات، مما يضمن أن المتداول على دراية كاملة بالمخاطر المرتبطة ورأس المال المطلوب.

الخطوة 2: اختيار الأصول المناسبة

الخطوة التالية هي اختيار الأصول التي تتطلب التحوط أو التغطية لكونها محفوفة بالمخاطر. وهذا لا يعني الدخول في اتفاقية خيار مع كل ورقة مالية متداولة. ومع ذلك، تعمل الخيارات مثل التأمين على صفقات السوق التي لا يمكن التنبؤ بها إلى حد كبير، مثل الأسهم المتقلبة أو الصفقات مع رافعة مالية.

يعتمد تحديد نوع عقد الخيارات على حركة السعر المتوقعة. وبالتالي:

- إذا كنت تتوقع زيادة الأسعار، قم بشراء خيارات buy call أو خيارات sell put.

- إذا كنت تتوقع انخفاض الأسعار، قم بشراء خيارات buy put أو خيارات sell call.

الخطوة 3: تحليل السوق

تذكر أن عقود الخيارات تمنحك الحق في شراء أو بيع أصل معين دون أن تكون ملزمًا بذلك. وبالتالي، تمكنك هذه الأداة من تغطية أي خسائر متوقعة قد تتعرض لها في عملية تداول أخرى.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

قم بتحليل عقود الخيارات المتاحة بعناية من خلال تقييم سعر التنفيذ المعروض مقابل تحركات السوق المتوقعة. من الناحية المثالية، مع خيارات الcall، تريد أن يتجاوز سعر السوق المتوقع سعر التنفيذ بمقدار الرسوم المميزة لتحقيق الربح.

على العكس من ذلك، إذا اخترت خيارات الput، فيجب أن يكون سعر السوق المحتمل أقل من سعر التنفيذ، مما يسمح لك بالاستفادة من بيع الأصول الأساسية على المكشوف.

الخطوة 4: تحديد الفترة الزمنية للعقد

حدد تاريخ انتهاء العقد الذي يناسبك. قد تمتد عقود الخيارات من أيام إلى أسابيع أو أشهر أو سنوات. تعتبر الخيارات قصيرة الأجل محفوفة بالمخاطر لأن الأوراق المالية ليس لديها الوقت الكافي للتقلب أو الوصول إلى سعر الإضراب المطلوب.

لذلك، تُفضل العقود طويلة الأجل للمتداولين المبتدئين والمتوسطين، مما يمنحهم مزيدًا من الوقت والمرونة لممارسة خياراتهم وتتبع السوق.

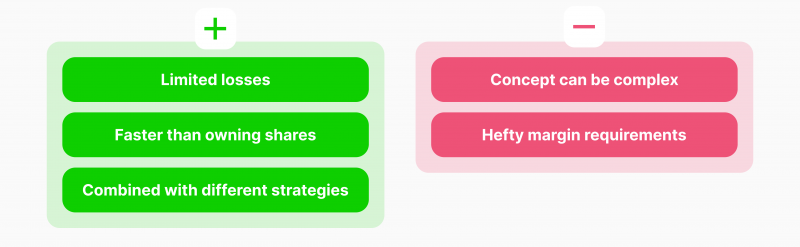

إيجابيات وسلبيات تداول الخيارات

كما ذكرنا من قبل، فإن تداول الخيارات يأتي مع بعض التحديات، خاصة إذا تحرك السوق بشكل غير متوقع. دعنا نكتشف ما هي مخاطر خيار الcall وما هي المزايا التي يقدمها.

المزايا

- تقتصر الخسائر المالية على دفع قسط العقد، والذي عادة ما يكون جزءًا صغيرًا من سعر السهم نظرًا لأنك تشتري صفقة الشراء/البيع المناسبة بدلاً من دفع سعر السهم.

- فهي تتطلب جهدًا وإجراءات أقل من شراء الأسهم وتداولها فعليًا.

- يمكن ممارسة الخيارات على نطاق واسع من استراتيجيات التداول وفقًا لنوع العقد وطبيعة الأصول الأساسية.

العيوب

- يمكن أن تكون الخيارات معقدة في الفهم، مما يجعلها خيارًا مناسبًا للمتداولين ذوي الخبرة.

- تختلف متطلبات المارجن لفتح حساب الخيارات ويمكن أن تكون مكلفة حسب نوع العقد.

ملخص القول

الخيارات هي أدوات مالية تمنح المتداول الحق في شراء أو بيع الأوراق المالية المتعاقد عليها. هذه الأدوات شائعة في تداول الأسهم. ومع ذلك، يتم استخدام الخيارات لأسواق أخرى، مثل السلع والفوركس والعملات المشفرة.

تعد خيارات الشراء والبيع نوعين من خيارات الأسهم، تشير إلى الحق في شراء وبيع الأصول، على التوالي. يتم استخدام عقود الخيارات كاستراتيجية تحوط ضد الصفقات المحفوفة بالمخاطر، مما يتيح للمتداول أمر سوق اختياري يسمح له بتعويض الخسائر المتوقعة من تداول آخر.

ومع ذلك، ونظرًا لتعقيد الخيارات، فإنها تتطلب تحليلًا ودراسة متأنية لأنها تستند إلى التكهنات والتنبؤات.

أسئلة وأجوبة

كيف تعمل عقود الخيارات؟

تمنح عقود الخيارات المتداولين الحق في شراء أو بيع الأصول المالية بسعر وتاريخ محددين. في تاريخ انتهاء العقد، يمكن للمتداول تنفيذ نوع الأمر المذكور والاستفادة إذا كان توقع السعر صحيحًا.

كم يمكن أن تخسر على عقد الخيار؟

في معظم الحالات، يتم تحديد خسائر المتداول بالسعر المدفوع لعلاوة العقد. يدفع المستثمرون للحصول على حق شراء/بيع الأسهم بدلاً من دفع سعر الضمان الأساسي.

هل بيع الخيار مربح؟

ويستفيد بائعو عقود الخيارات من رسوم الأقساط المدفوعة لهم مقابل بيع العقود. علاوة على ذلك، فإنهم يستفيدون إذا كان سعر السوق السائد لا يتطابق مع سعر الإضراب المحدد ويتكبد مشتري الخيار خسائر.

لماذا شراء الخيارات بدلا من الأسهم؟

الخيارات أرخص من الأسهم، ومعظم الأقساط تكلف سنتات أو بضعة دولارات مقارنة بسعر سهم واحد. بالإضافة إلى ذلك، إذا كانت توقعات الأسعار صحيحة، فإن المتداول يستفيد من المزيد من شراء أو بيع الأصول الأساسية.

مقالات موصى بها

03.09.23

آخر الأخبار