Was ist eine IOC-Order?

Die Welt des Handels ist oft von einer zeitnahen und schnellen Ausführung abhängig. Zahlreiche Geschäfte sind im luftleeren Raum großartig, könnten aber unrentabel werden, wenn das Zeitfenster der Gelegenheit verstreicht. Um verpasste Gelegenheiten zu verhindern, wurden daher mehrere wichtige Handelsmechanismen eingeführt, die es den Tradern ermöglichen, Aufträge automatisch an Zeitlimits zu knüpfen und die Ausführung ungünstiger Geschäfte zu kontrollieren.

Die IOC-Order gehört zu den besten Handelsmechanismen, die automatisch eine Limit-Order setzen und es dem Händler ermöglichen, den Limitpreis effektiv zu bestimmen und sich in dem sich ständig verändernden Handelsumfeld sicher zu fühlen. Dieser Beitrag erörtert, wie die IOC-Limit-Order funktioniert und wie man sie in praktischen Handelssituationen am besten einsetzt.

Wichtigste Erkenntnisse

- Die IOC-Order ist eine von mehreren automatisierten Handelsaufträgen mit bestimmten Voraussetzungen.

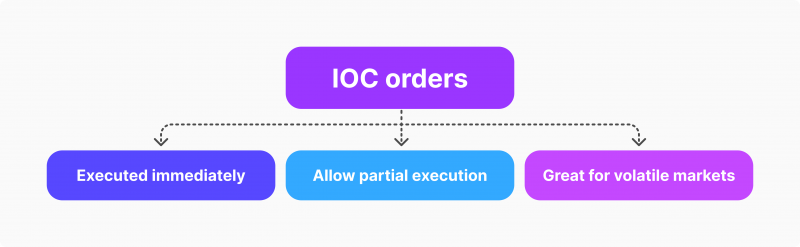

- IOC-Orders werden sofort mit vollem oder teilweisem Volumen ausgeführt. Wenn die Bedingungen auch nur teilweise nicht erfüllt werden, wird der Auftrag vollständig storniert.

- IOC-Limit-Orders können gewünschte Preise angeben, während IOC-Marker-Orders auch dann ausgeführt werden, wenn der gewählte Vermögenswert sehr gefragt ist.

Verständnis des Konzepts der Immediate- oder Cancel-Order

Das oben genannte IOC-Akronym steht für eine Immediate or Cancel (IOC) Order. Mit dieser automatischen Bedingung können Trader festlegen, dass ihr bevorzugter Handel sofort ausgeführt werden soll. Andernfalls wird die Order ebenfalls sofort storniert. Diese Vorbedingung reduziert das Risiko der Marktexposition und ermöglicht es den Tradern, die Vermögenswerte erst zu einem bestimmten Zeitpunkt zu kaufen. Die IOC-Order ermöglicht diese Strategie, indem sie mit Order-Matching-Engines verknüpft ist und die verfügbaren Angebote auf dem Markt sofort identifiziert.

Die IOC-Order stammt aus der umfangreichen Familie der zeitkritischen Orders, einschließlich Fill-or-Kill, All-or-None und Good-Till-Cancelled-Orders. Das Hauptunterscheidungsmerkmal von IOC-Orders besteht darin, dass sie teilweise erfüllt werden können, während die meisten anderen Mechanismen darauf abzielen, den gesamten Auftrag auszuführen oder ihn ganz zu stornieren.

IOC vermeidet dieses Alles-oder-Nichts-Prinzip und eignet sich am besten für Trader, die zumindest einen Teil ihrer gewünschten Transaktion behalten und das Geschäft auch bei einer Teilausführung abschließen möchten.

Die Limit-Order vs. Market-Order

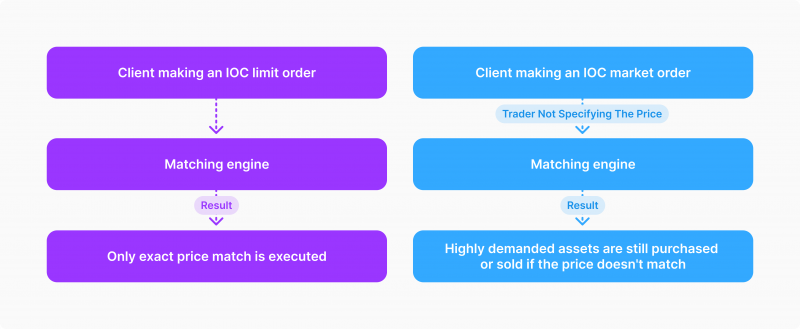

IOC-Orders können in Limit-Orders und Markt-Orders unterteilt werden. Bei der ersten können die Trader einen Preis angeben, zu dem sie das Geschäft abschließen möchten, während die zweite darauf abzielt, die Vermögenswerte zum bestmöglichen Marktpreis zu erhalten. Während bei der IOC-Limit-Order ein höherer Grad an Entscheidungsfreiheit bei der Festlegung eines Limitpreises besteht, ist es bei der IOC-Market-Order viel wahrscheinlicher, dass sie umgehend ausgeführt wird.

Es gibt keine eindeutige Antwort auf die Frage, welche Option die bessere ist, und Trader sollten ihre individuellen Umstände berücksichtigen, wenn sie entscheiden, welche Option sie wählen.

Was ist der beste Zeitpunkt für eine IOC-Order?

IOC-Orders eignen sich am besten für umfangreichere Transaktionen, die termingerecht ausgeführt werden sollen. Sowohl Käufer als auch Verkäufer auf einem Handelsmarkt möchten ihre Strategien zu einem bestimmten Preis ausführen. Die Preise schwanken naturgemäß auf den meisten Märkten, und IOC-Orders begrenzen die Möglichkeit des Kaufs oder Verkaufs von Aktien zu einem unerwünschten Preis.

Wenn Trader X zum Beispiel 10.000 Aktien von Apple Inc. zu einem bestimmten Preis kaufen möchte, stellt die IOC-Order sicher, dass alle Aktien, falls vorhanden, zu genau diesem Preis gekauft werden. Andernfalls wird der Teil oder manchmal auch der gesamte Auftrag storniert. Auf diese Weise verlieren die Trader kein Geld durch Wertveränderungen während der Handelszeiten.

Es ist nicht ungewöhnlich, dass sich der Preis eines Vermögenswerts mitten am Tag ändert. Ohne die IOC-Orders könnten Trader am Ende Vermögenswerte zu einem überbewerteten Preis besitzen oder sie zu einem unterbewerteten Kurs verkaufen. IOC-Orders verhindern diese unglücklichen Szenarien und geben den Tradern die Möglichkeit, ihre Strategien zumindest teilweise auszuführen.

Schließlich sind IOC-Orders für aktive Trader hervorragend geeignet, um während der täglichen Handelssitzungen automatische “Erinnerungen” zu setzen. Angenommen, Trader X hat Strategien zum Verkauf oder Kauf von 20 Aktien auf mehreren Märkten. Bei der manuellen Ausführung kann man leicht den Überblick verlieren und vergessen, Aufträge zu stornieren, die nicht mehr erwünscht sind. IOC-Orders können diese Aufgabe erheblich erleichtern und das Risiko menschlicher Fehler beim Handel verringern.

Die Beliebtheit von IOC-Orders nimmt proportional zur Volatilität der Handelsmärkte zu. Natürlich sind IOC-Orders im Bereich der Kryptowährungen aufgrund der ihnen innewohnenden Preisschwankungen am beliebtesten.

Praktische Anwendungen der IOC-Order

Stellen wir uns zwei Szenarien vor, in denen wir die IOC-Limit- und Market-Orders nutzen. Im ersten Szenario nehmen wir an, dass wir mit Aktien von Apple Inc. handeln und eine Limit-Order für 10.000 Aktien zu 200 $ aufgeben. Der Markt bietet derzeit den Angebotspreis für 500 Aktien von Apple Inc. zu einer Bewertung von 202 $ an. Die automatische Limit-Order wird die gesamte Order aufgrund der Preisdifferenz stornieren.

Wenn wir dagegen mit einer Market-Order handeln und alle anderen Dinge gleich bleiben, werden die 500 Aktien von Apple Inc. gekauft, und der Rest der Order wird storniert, wenn sie nicht sofort ausgeführt wird. Obwohl der Preis etwas anders ist, werden bei der Market-Order-Variante des IOC vorrangig Aktien zu einem Preis gekauft oder verkauft, der stark nachgefragt wird.

Welche der oben genannten Maßnahmen trifft am ehesten auf Ihr Handelsregime zu? Nun, das hängt von den Marktbedingungen in Ihrem Handelssektor ab. Der Aktienmarkt zum Beispiel, vor allem die Nische mit etablierten Werten, gibt den Markt-Orders den Vorrang.

Diese Unternehmensaktien weisen geringere Kursschwankungen auf, und es ist in der Regel rentabel, sie zu kaufen, selbst wenn der Marktpreis etwas höher ist als ursprünglich gewünscht. Dasselbe gilt für den Devisenmarkt aufgrund seiner enorm hohen Liquidität.

Andererseits sind Märkte mit geringer Liquidität und hoher Volatilität weniger nachsichtig und können die Preise von Vermögenswerten dramatisch beeinflussen. Es ist nicht ungewöhnlich, dass in einem Sektor wie der Kryptowährung satte 10 % Kursschwankungen auftreten. In solchen Fällen würde selbst das bestmögliche Geschäft zu einem erheblichen Verlust führen. In dieser Situation sind Limit-Orders sehr viel besser geeignet.

Fill- oder Kill-Order vs. Immediate- oder Cancel-Order

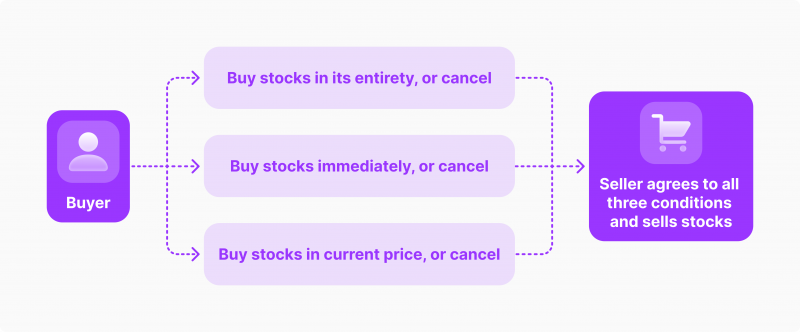

Wie bereits erwähnt, sind IOC-Orders nur eine einzige Option in einer großen Familie von zeitabhängigen Transaktionsmechanismen. Die Fill-or-Kill-Order ist eine weitere weit verbreitete Strategie, die häufig mit der IOC-Order verwechselt wird. Sowohl Fill-or-Kill- als auch IOC-Orders haben die Gemeinsamkeit, dass sie sofort ausgeführt werden. Allerdings muss die FOK-Order im Gegensatz zur IOC-Order vollständig ausgeführt werden, um eine Stornierung zu vermeiden.

Die FOK-Alternative eignet sich für Händler, die einen Alles-oder-Nichts-Ansatz verfolgen oder auf den Handel mit großen Vermögensmengen setzen. Diese Vorgehensweise ist vor allem auf Märkten mit engen Spreads und Preisschwankungen von Vorteil, wo der größte Gewinn durch den Verkauf oder Kauf großer Volumina erzielt wird.

Unter solchen Bedingungen macht es keinen Sinn, einen kleinen Teil der Aktien zu kaufen, da sie zu keinen nennenswerten Gewinnen führen werden. Da der Grund für die Orderstornierung bei der FOK-Order jedoch genauer spezifiziert ist, sinkt die Ausführungswahrscheinlichkeit im Vergleich zur IOC-Strategie drastisch.

Abschließende Überlegungen

Die IOC-Order ist ein praktisches Hilfsmittel im Werkzeugkasten des Traders. Es gibt zahlreiche Szenarien, in denen IOC-Orders Anleger vor unvorhersehbaren Preisverschiebungen und Marktvolatilitätseffekten bewahren können. Um die Möglichkeiten der IOC-Order optimal nutzen zu können, müssen Sie jedoch Ihre spezifischen Handelsanforderungen und Marktbedingungen kennen. Sowohl Market-Order- als auch Limit-Order-Varianten haben ihren besonderen Nutzen, und wie bei jedem anderen Handelskonzept ist es wichtig, den Unterschied zu kennen.

Empfohlene Artikel

Indem Sie auf „Abonnieren“ klicken, stimmen Sie der Datenschutzerklärung zu. Die von Ihnen bereitgestellten Informationen werden nicht offengelegt oder mit anderen geteilt.

Unser Team wird die Lösung präsentieren, Demo-Fälle demonstrieren und ein kommerzielles Angebot unterbreiten.