Wie das Konzept des Open Banking die Finanzindustrie prägt

Banken stehen vor einem harten Wettbewerb durch dezentralisierte Wirtschaften, und der einzige Weg, im Geschäft zu bleiben, besteht darin, hochmoderne Technologien und Dienstleistungen einzuführen, die bei Endnutzern Anklang finden und Kunden binden.

Das Konzept des Open Banking wird immer beliebter dank des vereinfachten Zugangs zu schneller Datenverarbeitung und sofortigen Analysefähigkeiten.

Open Banking hilft, Benutzerdaten zu sichern, bietet personalisierte Dienstleistungen und liefert innovative Finanzlösungen für Einzelpersonen und Unternehmen. Dieses Modell nutzt die Kraft von APIs, um Server und Plattformen zu vernetzen und transparente, offene Bankzahlungen und -verarbeitungen zu erleichtern.

Lassen Sie uns tiefer in das Konzept der Open-Banking-Systeme eintauchen und die aktuellen Trends erkunden, die den Finanzdienstleistungssektor prägen.

Wichtige Erkenntnisse

- Open Banking bedeutet, Finanzinformationen mit Drittanbietern zu teilen, um fortschrittliche Dienstleistungen und Innovationen anzubieten.

- Diese Technologie ermöglicht es Finanzinstituten, die Kreditvergabe zu verbessern, die Bewertung von Kreditscores zu optimieren und personalisierte Dienstleistungen anzubieten.

- APIs erleichtern Open-Banking-Operationen, indem sie den Austausch von Finanzdaten ermöglichen und eine sichere Datenverarbeitung gewährleisten.

Verstehen der Bedeutung von Open Banking

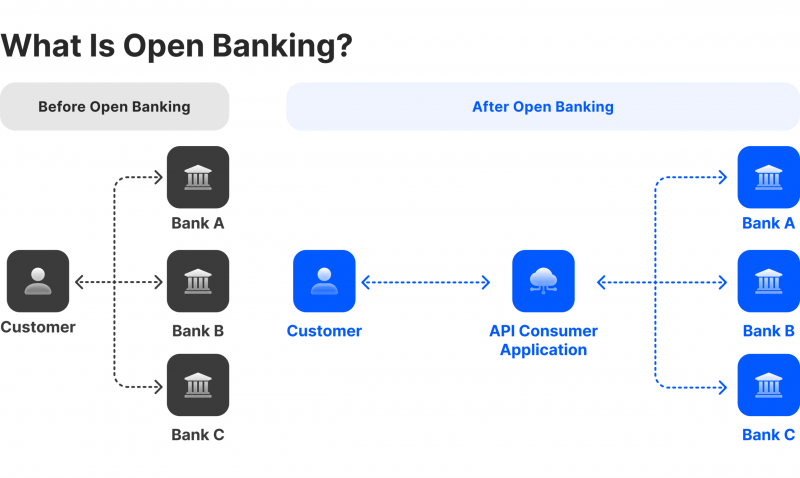

Open Banking bedeutet, Drittanbietern den Zugang zu Finanzinformationen aus Banksystemen und -datenbanken zu ermöglichen, um fortschrittliche Marketing-, Anpassungs- und Finanzdienstleistungen anzubieten.

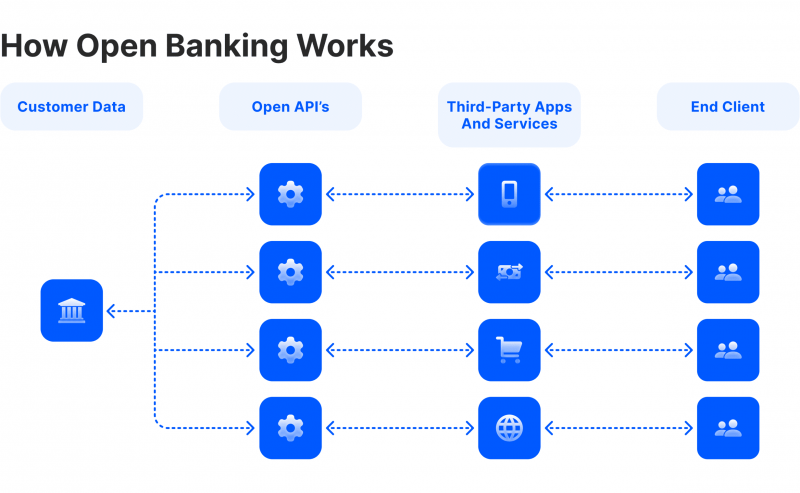

APIs (Application Programming Interfaces) spielen eine wichtige Rolle bei der Verbindung von Banken und Nicht-Banken-Finanzinstituten mit Dienstleistern.

Diese Idee setzte sich zusammen mit den modernen Praktiken im offenen Datenmanagement, transparenten Operationen und Benutzerbesitz durch. Das Konzept des Open Banking entstand mit der zunehmenden Popularität des digitalen Bankings und der dezentralisierten Wirtschaften.

Darüber hinaus verbessert dieses Modell die Kundenzufriedenheit, indem es personalisierte Dienstleistungen bietet, die von einem breiten Netzwerk mehrerer miteinander verbundener Finanzinstitute unterstützt werden.

Open Market Banking macht Online-Zahlungen schneller, verbessert die Transparenz und das Vertrauen und bietet ausgeklügeltes Risikomanagement. Juniper Research berichtete, dass dieser Sektor zwischen 2022 und 2027 voraussichtlich um 479% wachsen wird, nach geschätzten 57 Milliarden US-Dollar in Open-Banking-Zahlungen.

Trotz der Risiken, Kundendaten Dritten zugänglich zu machen, was ihre finanzielle und persönliche Sicherheit gefährden kann, wird erwartet, dass diese Technologie mit luftdichten Sicherheitssystemen und Protokollen weiter wächst.

Wie APIs das Konzept des Open Banking umsetzen

Die Anwendungsschnittstelle (API) ist ein Schlüsselelement des Open Banking und bietet Banken und anderen Finanzinstituten ein technologisches Ökosystem, um Daten schnell und sicher auszutauschen.

Im Wesentlichen zielt dieses Modell darauf ab, traditionelle zentralisierte Bankensysteme zu dezentralisieren und Daten von geschlossenen Strukturen in öffentlich geteilte Umgebungen zu verschieben. Zentralisierte Finanzinstitute nutzen private Server, was die Integration von Drittanbietern ziemlich herausfordernd macht.

Durch die Dezentralisierung dieser Datenbanken und die Nutzung von APIs können externe Anwendungen leicht in Finanzsysteme integriert werden, um mit den Daten zu interagieren und die beabsichtigten Dienstleistungen bereitzustellen.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Open-Banking-APIs gibt es in drei Typen:

- Daten-API: Bietet begrenzten Zugriff auf Kontodaten, Zahlungshistorie und Salden.

- Transaktions-API: Erleichtert Online-Transaktionen und initiiert direkte Abbuchungen und Abrechnungen.

- Produkt-API: Gewährt Zugriff auf Finanzinstrumente, Produkte, Raten usw., um informative Aufschlüsselungen und Richtlinien zu erstellen.

Anwendungsfälle von Open-Banking-Diensten

Open Banking mag wie eine brandneue Erfindung erscheinen. Es gibt jedoch mehrere Anwendungen, die eine Open-Banking-Plattform nutzen, um die folgenden Finanzdienstleistungen zu erleichtern.

Zahlungsdienste

Initiierung direkter Online-Zahlungen von einem Bankkonto, ohne ein Zahlungs-Gateway zu verwenden. Dies kann Transaktionen schneller und billiger machen, da ein Vermittler aus dem gesamten Prozess eliminiert wird.

Kontoaggregation

Kundenbetreuer und Finanzberater können Finanz- und Kapitaldaten aus zahlreichen Quellen und Kundenkonten abrufen, um ein detaillierteres Bild der finanziellen Situation des Benutzers zu erhalten. Dies kann helfen, fundierte Entscheidungen und faktenbasierte Investitionen zu treffen.

Kredite und Darlehen

Die Nutzung von Technologie und schneller API-Verarbeitung kann zu schnelleren Kreditbewertungen und -ausstellungen führen. Banken und andere Finanzinstitute können personalisierte Zinssätze und Kreditbedingungen basierend auf den Aktivitäten und Operationen des Benutzers anbieten.

Darüber hinaus kann die Open-Banking-Technologie eine automatisiertere und transparentere Bewertung und Beratung von Kredit-Scores ermöglichen.

Automatisierte Finanzierung

Banken können Benutzern bessere Ausgabenmanagement-Tools anbieten, die die Ausgaben der Benutzer verfolgen und eine Budgetplanung anbieten, die ihren Vorlieben und ihrem Einkommen entspricht.

Dies kann zu genaueren Berichten und Überprüfungen für wiederkehrende Zahlungen und Ausgaben führen, ohne dass diese manuell eingegeben werden müssen.

Personalisierte Dienstleistungen

Open Banking hilft Einzelhändlern und Banken, maßgeschneiderte Dienstleistungen anzubieten, um die Kundenzufriedenheit und -bindung zu steigern. Diese Angebote können Treueprogramme, Bonusprämien und maßgeschneiderte Finanzberatung umfassen.

Erhöhte Sicherheitsstufen

Mit automatisierten Systemen und zeitnaher Datenanalyse können Netzwerke Anomalien viel schneller erkennen und schnell Maßnahmen ergreifen, um finanzielle Schäden oder die Offenlegung von Benutzerdaten zu minimieren.

Darüber hinaus kann die Dezentralisierung organisatorischer und staatlicher offener Gebühren und Ausgaben das Vertrauen der Benutzer und Kunden stärken. Einige Unternehmen möchten jedoch möglicherweise keine vertraulichen Finanzinformationen aus Wettbewerbsgründen teilen.

Wer nutzt Open-Banking-Systeme?

Das Konzept des Open Banking hebt das traditionelle Bankensystem an, insbesondere mit dem Aufstieg dezentralisierter Wirtschaften und Kryptowährungen, von denen viele glauben, dass sie die zentrale Finanzwirtschaft überholen werden.

Einzelpersonen und Endnutzer sind die ersten Nutznießer des Open Banking. Sie werden in der Lage sein, auf eine Vielzahl von fortschrittlichen Finanzprodukten und -dienstleistungen zuzugreifen, die von Drittanbietern unterstützt werden. Diese Funktionen können detaillierte Budgetierung, vereinfachte Kredit-Anträge und automatisierte wiederkehrende Zahlungen umfassen.

Startups und kleine Unternehmen können ebenfalls von Open-Account-Diensten profitieren, um einige finanzielle Aufgaben zu geringeren Kosten zu automatisieren. Dies kann die Rechnungsstellung, das Einziehen von Forderungen, das Planen von Verbindlichkeiten, die Bewertung von Benutzerprofilen sowie KYC und AML-Screening umfassen.

Darüber hinaus können Banken und Nicht-Banken-Finanzinstitute ihr Angebot erweitern, um mehr Kunden zu halten, indem sie den Kundenservice verbessern, Kredit-Anfragen automatisieren, Zinssätze bew erten und andere Funktionen bereitstellen, um ihre Dienstleistungen und Interaktionen mit Endnutzern zu modernisieren.

Diese Utilities erfordern, dass FinTech-Unternehmen ihre Infrastruktur in mehrere Finanzsysteme und Server integrieren, um innovative Technologien bereitzustellen und die Benutzerdatensicherheit zu fördern.

Die erste Open-Banking-Initiative reicht bis in die 1980er Jahre zurück, als die Deutsche Bundespost einen Test durchführte, „Meine Bank im Wohnzimmer“, bei dem externe Computer und 2.000 Benutzer verwendet wurden, um Transaktionen von zu Hause aus mit den Fernsehern und einem einzigartigen Code durchzuführen, der als erster Schritt in Richtung Open Banking und Selbstbedienung beschrieben wurde.

Das Wachstum des Open Market Banking

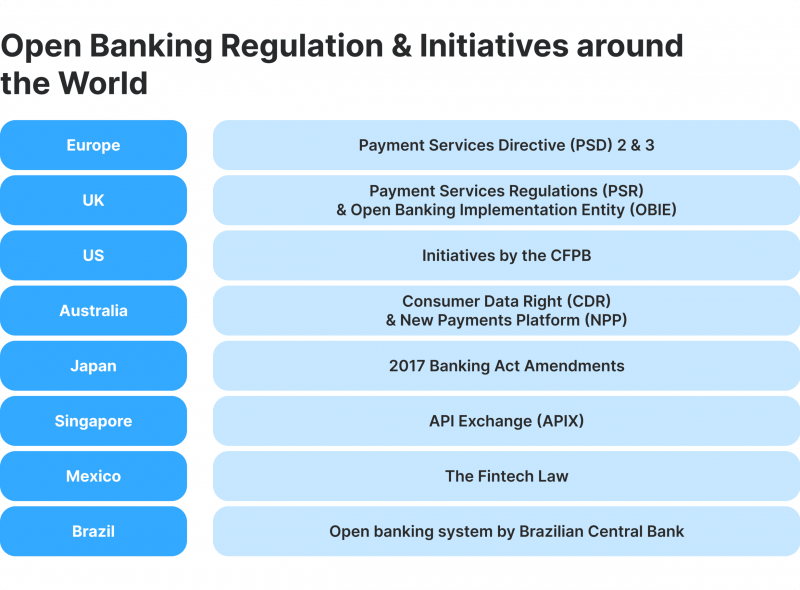

Heute ist Open Banking fast überall, und Regulierungsbehörden auf der ganzen Welt haben Richtlinien und Vorschriften eingeführt, um seine sichere Nutzung zu fördern.

In Europa traten die ersten Vorschriften 2018 mit der aktualisierten Payment Services Directive (PSD2) in Kraft, die die „Starke Kundenauthentifizierung“ einführte und eine transparentere, wettbewerbsfähigere und sicherere Zahlungsumgebung schuf.

Im Jahr 2023 wurden weitere regulatorische Verbesserungen eingeführt, darunter die überarbeitete PSD3, die Reformen der Zahlungsdienstevorschriften mit sich brachte.

Das Vereinigte Königreich führt die Modernisierung der Bankenbranche an. Im Jahr 2017 wurden die Payment Services Regulations (PSRs) eingeführt, um die europäische PSD2 in britische Standards zu übernehmen.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

2018 wurde die Open Banking Implementation Entity gegründet, um eine faire, wettbewerbsfähige und transparente Open-Banking-Infrastruktur zu entwickeln und zu pflegen.

In den USA kamen die Vorschriften etwas später, da der Schwerpunkt auf der Einrichtung eines sicheren Datentransfers lag, indem die Financial Data Exchange (FDX) im Jahr 2018 geschaffen wurde.

Einige regulatorische Reformen für Open-Banking-Initiativen wurden eingeführt. Es wird jedoch erwartet, dass bis 2024 umfassende Rahmenwerke eingeführt werden, um die Wettbewerbsfähigkeit der Finanzdienstleister zu steigern und einen sicheren Austausch von Finanzdaten und Online-Banking-Operationen zu gewährleisten.

In Asien führen Japan, Südkorea und Singapur das Rennen um Open-Banking-Innovationen an. In Japan kamen 2017 Änderungen des Bankengesetzes, die Banken zur Zusammenarbeit mit Drittanbietern verpflichteten, was einen großen FinTech-Wandel und innovative Kooperationen auslöste.

Südkorea kündigte jedoch 2019 eine umfassende industrielle Umstellung auf Open Banking an, die 120 Betreiber von FinTech-Startups, Banken, Kredit-/Debitkartenherausgebern und Investmentgesellschaften umfasste.

Fazit

Das Konzept des Open Banking setzt traditionelle Banken mit den jüngsten Entwicklungen im Bereich der dezentralisierten Finanzen gleich und hebt Online-Geld-Dienstleistungen auf ein neues Niveau. Diese Einführung wird von Finanzdienstleistern und Technologieunternehmen geleitet, die API nutzen, um auf die Datenbank des Bankensystems zuzugreifen, Operationen zu verarbeiten und hochmoderne Dienstleistungen zu schaffen.

Dies ermöglicht es Banken, fortschrittliche Funktionen anzubieten, einschließlich automatisierter Kredit-Anträge, personalisierter Budgetierung und Finanzplanung sowie automatisierter Zahlungseinleitungsdienste.

Trotz der Angst, persönliche und finanzielle Daten der Benutzer mit Dritten zu teilen, führen Regierungen umfassende Vorschriften ein, um die Datensicherheit zu gewährleisten und API-Integrationen und -Anbieter zu überprüfen.

Empfohlene Artikel

Neueste Nachrichten