¿Qué son los Fondos de Inversión y Dónde Encuentran Liquidez?

Los fondos de inversión ocupan un lugar destacado en el mercado actual. Según una investigación de Spherical Insights & Consulting, el mercado global de fondos mutuos se valoró en 66.3 billones de dólares en 2023 y se espera que se triplique para 2032. Pero, ¿por qué cada vez más inversores se sienten atraídos por invertir en fondos mutuos y ETFs? ¿Qué los diferencia de otros productos?

En este artículo explicamos que son los fondos de inversión, sus diferentes beneficios y cómo encuentran y administran la liquidez en el mercado financiero.

Aspectos Clave

- Los principales tipos de fondos incluyen fondos mutuos abiertos, fondos cerrados, ETF, hedge funds y fondos de capital privado.

- La gestión de la liquidez de los fondos garantiza que puedan cumplir con las solicitudes de reembolso y mantener la flexibilidad de la inversión.

- Los cambios regulatorios y los avances tecnológicos han moldeado y redefinido continuamente el panorama de la gestión de la liquidez en los fondos de inversión.

¿Qué es un Fondo de Inversión?

El objetivo principal de un fondo de inversión es reunir capital de múltiples inversores para crear una cartera con una variedad de activos. Estos productos son gestionados por profesionales experimentados que aprovechan su experiencia para navegar por los mercados financieros, con el objetivo de generar rendimientos que se alineen con los objetivos declarados del fondo.

Los fondos permiten a los inversores obtener exposición a una variedad de clases de activos que pueden ser complicados o poco prácticos de perseguir individualmente. Confían su capital a estos fondos y se benefician del poder de negociación colectiva, la supervisión profesional y la diversificación que proporciona esta vía.

Gestores de Fondos y Liquidez

El éxito de un fondo de inversión depende en gran medida de la habilidad y la perspicacia de sus gestores de fondos. Estos inversores profesionales toman decisiones estratégicas relacionadas con la asignación de activos del fondo, la selección de valores y las actividades de trading.

Una característica definitoria de los fondos es su capacidad para satisfacer las solicitudes de reembolso de los inversores, lo que requiere una cuidadosa gestión de la liquidez. Un gestor de activos debe lograr un delicado equilibrio entre mantener suficientes instrumentos líquidos para dar cabida a posibles salidas, e invertir en instrumentos menos líquidos y de mayor rendimiento para optimizar la rentabilidad.

Tipos de Fondos de Inversión

El panorama de los fondos de inversión es amplio y diverso, con una amplia gama de opciones que satisfacen las diferentes necesidades y perfiles de riesgo de los inversores.

Fondos Abiertos y Cerrados

Una de las principales distinciones entre los fondos de inversión es la estructura. Los fondos abiertos emiten y reembolsan acciones continuamente, mientras que los fondos cerrados ofrecen acciones limitadas que se negocian en exchanges, similares a las acciones.

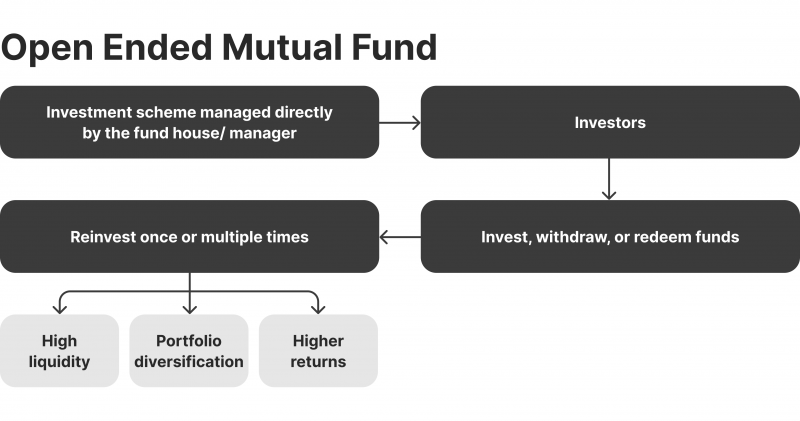

Fondos Mutuos Abiertos

Los fondos mutuos abiertos representan la mayoría de los activos del fondo. Estos fondos permiten a los inversores comprar y vender acciones al valor del activo neto (NAV), el cual se calcula cada día al final de la sesión de trading. Esta estructura proporciona un alto grado de liquidez subyacente, ya que el fondo puede crear nuevas acciones para satisfacer la demanda de los inversores o amortizar acciones de quienes quieren retirar su capital.

Ejemplos:

- Vanguard Market Neutral Fund Inv (VMNFX)

- AQR Long Short Equity N (QLENX)

- Fidelity Treasury Mny Mkt Cap Rsrvs (FSRXX)

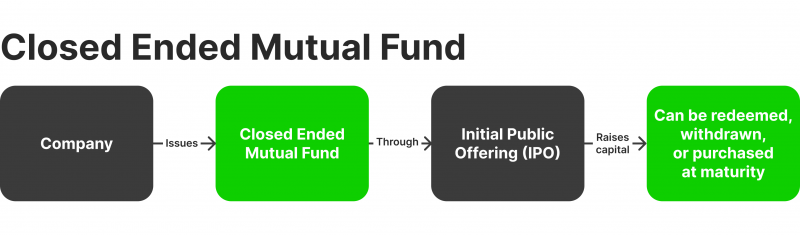

Fondos Cerrados

Los fondos cerrados se negocian en los exchanges, y sus precios fluctúan en función de la oferta y la demanda del mercado. A diferencia de los fondos abiertos, los cerrados no reembolsan acciones directamente de los inversores. En su lugar, los inversores compran y venden acciones en el mercado secundario, lo que puede dar lugar a que el fondo cotice con una prima o un descuento sobre el valor del activo neto.

Ejemplos:

- BlackRock Corporate High Yield Fund (HYT)

- John Hancock Tax-Advantaged Dividend Income Fund (HTD)

- Eaton Vance Enhanced Equity Income Fund (EOI)

Fondos Mutuos y ETFs

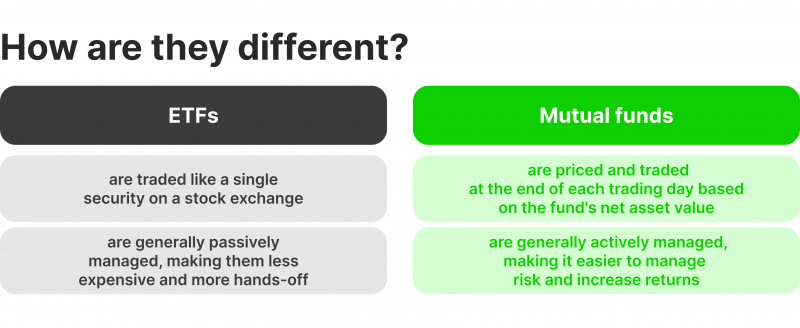

Dos de los tipos de fondos más destacados son los fondos mutuos y los fondos cotizados en bolsa (exchange-traded funds, ETF). Ambos ofrecen a los inversores una exposición diversificada a una determinada clase de activos o industria, pero su estructura, mecanismos de negociación y perfiles de costes difieren.

Fondos Mutuos

Los fondos mutuos son vehículos de inversión de gestión activa que reúnen el capital de los inversores para invertir en una cartera diversificada de instrumentos. Las acciones de los fondos mutuos se compran y canjean directamente con la compañía del fondo, y el precio de mercado se basa en el valor del actio neto del fondo.

Ejemplos:

- USAA Nasdaq-100 Index Fund (USNQX)

- Vanguard International Growth Fund (VWIGX)

- Janus Henderson Balanced Fund Class T (JABAX)

Fondos Cotizados en Bolsa

Los ETF son fondos de gestión pasiva que replican índices o segmentos de mercado específicos. Cotizan en las bolsas de valores durante todo el día, lo que permite a los inversores comprar y vender acciones como acciones individuales. Los ratios de gastos de los ETFs suelen ser más bajos que los de los fondos de inversión de gestión activa.

Explora perspectivas más profundas del sector

Aprende de los expertos que están dando forma al futuro de los servicios financieros — accede a las últimas estrategias y tendencias.

Ejemplos:

- SPDR Bloomberg Investment Grade Floating Rate ETF(FLRN)

- VanEck CLO ETF (CLOI)

- Invesco DB US Dollar Index Bullish Fund (UUP)

Fondos de Inversión Especializados

Más allá de los fondos mutuos y ETF tradicionales, el panorama de los fondos de inversión incluye vehículos especializados que se adaptan a estrategias de inversión y perfiles de riesgo más específicas.

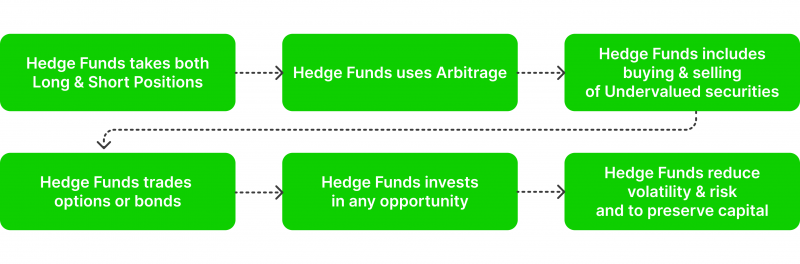

Hedge Funds

Se trata de instituciones financieras que emplean diferentes estrategias, incluidas las ventas en corto, el apalancamiento y los instrumentos derivados complejos, para generar rendimientos descomunales. Por lo general, solo están abiertos a inversores acreditados o institucionales y están sujetos a una menor regulación que los fondos de inversión tradicionales.

Ejemplos:

- Field Street Capital Management

- Citadel Investment Group

- Mariner Investment Group

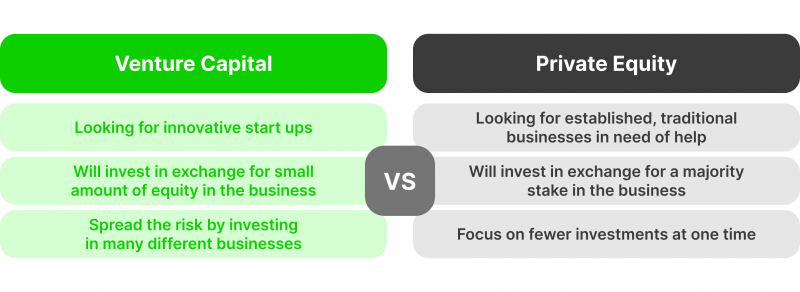

Fondos de Capital Privado y Capital Riesgo

Las firmas de capital privado captan capital de inversores para realizar inversiones en empresas privadas, con el objetivo de reestructurar y optimizar estos negocios para aumentar su valor de mercado. Estos fondos ofrecen la posibilidad de obtener mayores rendimientos, pero también implican un mayor riesgo e iliquidez.

Los fondos de capital riesgo (VC son similares a los fondos de capital privado, pero se especializan en invertir en empresas emergentes y start-ups. Estos fondos tienen más riesgos, ya que se dirigen a empresas con un alto potencial de crecimiento, pero también pueden ofrecer mayores rendimientos.

Ejemplos:

- The Blackstone Group Inc.

- The Carlyle Group Inc.

- Andreessen Horowitz (a16z)

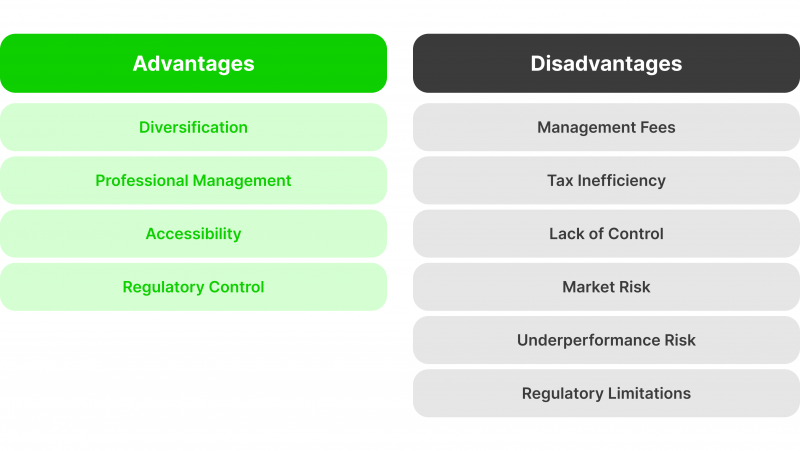

Ventajas de Invertir en Fondos

Ahora que tenemos el concepto de fondos de inversión claro, conozcamos los beneficios que ofrecen:

Diversificación

Los fondos mutuos y ETF invierten en una amplia gama de instrumentos financieros, como valores, materias primas e incluso criptomonedas. Los fondos son perfectos para quienes buscan distribuir el riesgo entre los activos de varios fondos, reduciendo el impacto del rendimiento de cualquier valor en el fondo general.

Gestión Profesional

Una de las principales ventajas de invertir en fondos es contar con profesionales experimentados que los gestionen. Los gestores de activos supervisan las tendencias del mercado, realizan investigaciones y determinan cómo maximizar los rendimientos para el fondo y sus inversores.

Accesibilidad

Los fondos de inversión permiten a las personas invertir en activos que de otro modo podrían estar fuera de su alcance. Por ejemplo, es posible que un pequeño inversor no tenga suficiente capital para comprar acciones o bonos individuales, pero puede invertir en un fondo con una cartera que incluya los activos en los que le gustaría invertir.

Control Regulatorio

Los fondos están sujetos a la supervisión regulatoria de los organismos gubernamentales. Los inversores pueden estar seguros de que sus inversiones están siendo monitoreadas y administradas de acuerdo con los estándares de la industria.

Desventajas de Invertir en Fondos

Los fondos de inversión también tienen algunos inconvenientes que los inversores deben tener en cuenta:

Gastos de Gestión

La gestión profesional tiene un costo. Los fondos de inversión cobran comisiones por gestionar el conjunto de activos, lo que puede mermar los rendimientos del inversor.

Ineficiencia Fiscal

Los fondos de inversión están sujetos a impuestos sobre los ingresos y ganancias generados dentro del fondo, que luego se transfieren a los inversores. Los impuestos pueden reducir los rendimientos generales de los inversores.

Riesgo de Bajo Rendimiento

Si bien los gestores de fondos se esfuerzan por generar rendimientos positivos, siempre existe la posibilidad de que el fondo tenga un rendimiento inferior a sus objetivos de referencia u objetivo, lo que podría conducir a rendimientos más bajos o incluso pérdidas para los inversores.

Riesgo de Mercado

Los fondos de inversión están sujetos al riesgo de mercado y el valor de sus activos puede fluctuar en función de las condiciones del mercado. La volatilidad podría provocar pérdidas para los inversores, especialmente en épocas de recesión económica.

Limitaciones Regulatorias

Si bien supervisión regulatoria proporciona una sensación de seguridad, también significa que las empresas de inversión están limitadas en sus estrategias de inversión y pueden tener restricciones para invertir en ciertos tipos de valores o industrias.

Falta de Control

Al invertir en un fondo, los inversores ceden el control de sus inversiones al gestor del fondo, lo que significa que no pueden decidir sobre valores individuales o asignación de activos dentro del fondo.

Históricamente, los fondos indexados pasivos han tenido un rendimiento superior a los fondos de gestión activa.

Cómo Gestionan los Fondos la Liquidez

La gestión de la liquidez es un aspecto crítico de las operaciones de los fondos de inversión, ya que garantiza que los fondos puedan satisfacer las solicitudes de reembolso y mantener la flexibilidad para buscar oportunidades de inversión. Los gestores de fondos emplean diferentes estrategias para gestionar la liquidez de la cartera y mitigar los riesgos potenciales.

Definiendo la liquidez

La liquidez en el contexto de los fondos de inversión hace referencia a la facilidad con la que un fondo puede convertir sus tenencias de cartera en efectivo para satisfacer las demandas de reembolso o aprovechar nuevas oportunidades de inversión. Factores como el volumen de negociación y la profundidad de mercado de los activos subyacentes, así como las reservas de efectivo del fondo, contribuyen a su perfil de liquidez general.

De acuerdo con la Regla 2a-7 de la Comisión de Bolsa y Valores (Securities and Exchange Commission, SEC), los activos líquidos se definen como aquellos que se pueden convertir fácilmente en efectivo en uno o cinco días hábiles para necesidades de liquidez diarias y semanales, respectivamente. Esta regla también identifica tipos específicos de tenencias de fondos que califican como activos líquidos diarios y semanales, que incluyen:

- Efectivo

- Obligaciones directas del gobierno de los Estados Unidos

- Notas de descuento de agencias gubernamentales con vencimientos a corto plazo

- Valores con características de demanda o con vencimiento en un plazo de uno a cinco días hábiles

- Cuentas por cobrar programadas para su pago en un plazo de uno a cinco días hábiles

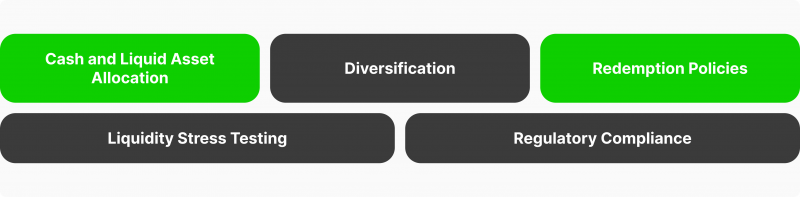

Prácticas de Gestión del Riesgo de Liquidez

Los fondos de inversión emplean una serie de prácticas de gestión del riesgo de liquidez para mantener un equilibrio saludable entre el cumplimiento de las solicitudes de reembolso y la maximización de los rendimientos de la inversión. Estas prácticas incluyen:

- Asignación de efectivo y activos líquidos: los fondos mantienen una parte de sus activos en efectivo o en inversiones de alta liquidez, como valores gubernamentales o fondos del mercado monetario, para garantizar que puedan satisfacer fácilmente las demandas de reembolso.

- Diversification: los fondos diversifican sus carteras en diferentes clases de activos y sectores para mitigar el impacto de las perturbaciones de liquidez en cualquier mercado o inversión en particular.

- Políticas de reembolso: los fondos pueden imponer tarifas de reembolso, límites de retiro o períodos de aviso para desmotivar los reembolsos frecuentes y fomentar la inversión a largo plazo.

- Pruebas de estrés de liquidez: los fondos realizan periódicamente pruebas de estrés para evaluar su capacidad para resistir posibles escenarios de reembolso y ajustar sus estrategias de gestión de liquidez en consecuencia.

- Cumplimiento normativo: los fondos de inversión deben cumplir con las pautas regulatorias, como el límite del 15% sobre activos más ilíquidos, para garantizar que mantengan suficiente liquidez para cumplir con sus obligaciones.

Diferencias de Liquidez entre Tipos de Fondos

Las herramientas y prácticas de gestión de liquidez de los fondos de inversión pueden variar en función de su estructura y estrategias de inversión. Por ejemplo, los fondos abiertos suelen tener una mayor flexibilidad a la hora de satisfacer las solicitudes de reembolso mediante la emisión o el reembolso de acciones, mientras que los fondos cerrados pueden depender más del mercado secundario para controlar los riesgos de liquidez.

Sin embargo, esta flexibilidad también puede dar lugar a desajustes de liquidez entre activos y pasivos, lo que dificulta que los fondos abiertos satisfagan las solicitudes de reembolso repentinas y grandes. Esto puede provocar ventas pro cíclicas de activos y suspensiones de fondos, lo que supone un riesgo para los inversores y los mercados subyacentes.

¿Dónde Encuentran Liquidez los Fondos?

Los fondos de inversión obtienen liquidez de mercado de varias fuentes, entre ellas:

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

- Entradas de efectivo: los fondos reciben entradas de efectivo regulares de las contribuciones de nuevos inversores, pagos de dividendos e intereses y el vencimiento o venta de participaciones de cartera.

- Tenencias de activos líquidos: los fondos mantienen una parte de sus activos en instrumentos de alta liquidez, como valores gubernamentales, fondos del mercado monetario y papel comercial a corto plazo, para hacer frente a reembolsos significativos.

- Fuentes de financiamiento externas: los fondos pueden tener acceso a líneas de crédito u otros acuerdos con los principales proveedores de liquidez y otras instituciones financieras para complementar su liquidez durante los períodos de mayor actividad de reembolso.

Evolución de la Liquidez de los Fondos de Inversión

El panorama de la liquidez de los fondos de inversión está en constante evolución, impulsado por los cambios regulatorios, los avances tecnológicos y los cambios en la dinámica del mercado.

Desarrollos Regulatorios

Los organismos reguladores, como la SEC, han introducido nuevas normas y directrices destinadas a mejorar las prácticas de gestión del riesgo de liquidez de los fondos de inversión. Estos incluyen la regla del programa de gestión de riesgos de liquidez de 2016 de la SEC, que impone requisitos adicionales para que los fondos evalúen, administren e informen sobre sus perfiles de liquidez.

Innovaciones Tecnológicas

Los avances en la industria fintech también han influido en la forma en que los fondos de inversión gestionan la liquidez. Los sistemas de trading automatizados, el análisis de datos y las plataformas digitales han permitido a los gestores de fondos supervisar y responder a las condiciones de liquidez de forma más eficiente.

Cómo Elegir un Fondo de Inversión

A la hora de elegir un fondo de inversión, hay que tener varios factores en cuenta. Algunos de los elementos más importantes son el rendimiento, el riesgo, la composición de la cartera, el equipo directivo y el coste.

Rendimiento

El rendimiento de un fondo de inversión debe evaluarse en un horizonte temporal más largo, preferiblemente de al menos tres a cinco años. Este marco temporal permite una evaluación más exhaustiva de la capacidad del fondo para alcanzar sus objetivos de manera consistente. Algunas métricas clave de rendimiento a tener en cuenta son la rentabilidad total, la rentabilidad ajustada al riesgo, el ratio de gastos y el tamaño/liquidez del fondo.

Riesgo

Toda inversión implica un riesgo, y lo mismo ocurre con los fondos de inversión. Algunos fondos pueden centrarse en generar mayores rendimientos a expensas de una mayor exposición al riesgo, mientras que otros priorizan las inversiones de menor riesgo. Es importante comprender tu tolerancia al riesgo y elegir un fondo que se alinee con tus objetivos de inversión.

Composición de la Cartera

Los diferentes fondos tendrán diferentes grados de concentración en términos de clases de activos, sectores, geografías y valores individuales. Antes de invertir, debes comprender la composición de la cartera del fondo y cómo encaja en tu estrategia de inversión general. Por ejemplo, si ya tienes una exposición significativa a una clase de activos o sector en particular en tu cartera, es posible que, para fines de diversificación, quieras elegir un fondo con un enfoque diferente.

Coste

Los fondos de inversión vienen con varias tarifas y gastos, incluidas las tarifas de administración, los costos operativos y los costos de transacción. Estos pueden afectar tus rendimientos, por lo que es esencial comprender la estructura de costos del fondo y compararla con otros fondos de la misma categoría.

Conclusión

Los fondos de inversión son una herramienta potente para quienes buscan aumentar su riqueza y alcanzar objetivos financieros. La diversificación, la accesibilidad y la gestión profesional hacen que los fondos sean atractivos tanto para principiantes como para expertos. Ofrecen oportunidades para invertir en activos y mercados que, de otro modo, podrían estar fuera de su alcance, lo que permite una mayor gestión del riesgo y el potencial de obtener mayores rendimientos.

Es importante recordar que invertir implica riesgos inherentes y potencial de pérdidas. Antes de comprometer tu capital, es esencial investigar a fondo y comprender los objetivos, las estrategias, las comisiones y el rendimiento del fondo.

Preguntas Frecuentes

¿Los fondos mutuos son más seguros que los ETF?

La seguridad de un fondo mutuo o ETF no está determinada por su estructura, sino por los activos que posee. Las acciones suelen tener más riesgos que los bonos, y los bonos corporativos implican un riesgo ligeramente mayor que los bonos del gobierno estadounidense. Por lo tanto, ninguno es inherentemente más seguro que el otro.

¿Es posible perder dinero en un ETF?

Sí, es posible perder dinero en un ETF a pesar de su baja calificación de riesgo. Al igual que con cualquier inversión, no hay garantías de rendimiento futuro y es posible que no se recupere la cantidad que se invirtió inicialmente.

¿Cómo invertir en un fondo?

Invertir en un fondo, ya sea un fondo mutuo o un ETF, es similar a invertir en acciones individuales. Puedes comprar acciones a través de una cuenta de corretaje o directamente de la empresa del fondo. Antes de invertir, investiga el rendimiento del fondo y los posibles riesgos. Siempre se recomienda consultar a un asesor financiero antes de realizar cualquier inversión.

Artículos recomendados

Noticias recientes