¿Qué es una Orden IOC?

El mundo del trading depende a menudo de la puntualidad y la rapidez de ejecución. Numerosas operaciones son magníficas en el vacío, pero podrían dejar de ser rentables si la ventana de oportunidad pasa de largo. Por ello, se han implementado varios mecanismos de negociación cruciales para evitar que se pierdan oportunidades, permitiendo a los operadores establecer automáticamente órdenes en plazos y controlar la ejecución de las operaciones desfavorables.

La orden IOC es uno de los mejores mecanismos de negociación que establecen automáticamente una orden límite, lo que permite a los operadores decidir el precio límite de forma eficaz y sentirse seguros en un entorno de trading en constante evolución. En este artículo se explicará cómo funcionan las órdenes límite IOC y cuál es la mejor forma de aplicarlas en situaciones prácticas de negociación.

Datos clave

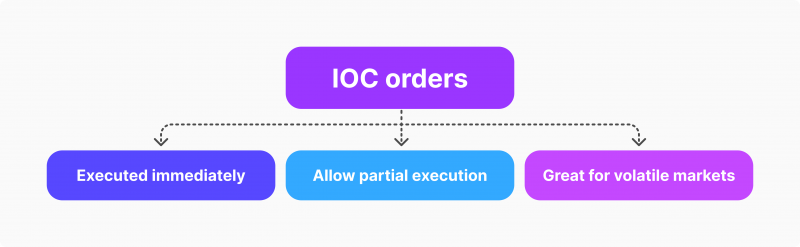

- La orden IOC es una de las diversas órdenes de trading automatizadas con condiciones previas específicas.

- Las órdenes IOC se ejecutan inmediatamente con volúmenes totales o parciales. Si no se cumplen las condiciones, aunque sea parcialmente, la orden se cancela por completo.

- Las órdenes límite IOC permiten especificar el precio deseado, mientras que las órdenes de mercado IOC se siguen ejecutando si el activo seleccionado tiene una gran demanda.

Entendiendo el concepto de Orden de Ejecutar o Anular (IOC)

Las siglas IOC significan Immediate or Cancel, Ejecutar o Anular, en español. Esta condición automatizada permite a los operadores especificar que su operación preferida debe ejecutarse inmediatamente. De lo contrario, la orden deberá cancelarse también inmediatamente. Esta condición previa reduce los riesgos de exposición al mercado y permite a los operadores comprar los activos sólo en una fecha determinada. Las órdenes IOC hacen posible esta estrategia al estar vinculadas a motores de correspondencia de órdenes e identificar rápidamente las ofertas disponibles en el mercado.

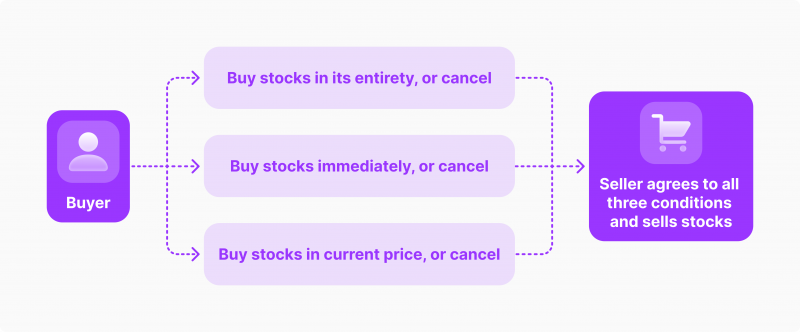

Las órdenes IOC proceden de la amplia familia de órdenes sensibles al tiempo, entre las que se incluyen las órdenes de fill-or-kill, all-or-none y good-till-cancelled. La principal diferencia de las órdenes IOC es que pueden cumplirse parcialmente, mientras que la mayoría de los demás tipos de órdenes deben ejecutarse en su totalidad o cancelarse por completo.

Las IOC evitan este principio de todo o nada y son las más adecuadas para los operadores que desean conservar al menos una parte de la operación deseada y completarla incluso con una ejecución parcial.

Las órdenes de mercado vs órdenes límite

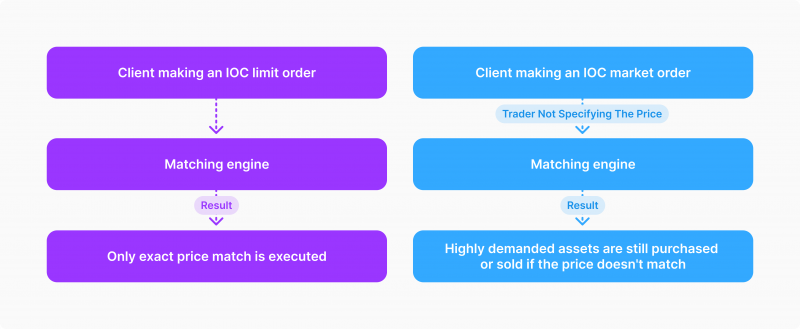

Las órdenes IOC pueden dividirse en órdenes límite y órdenes de mercado. Las primeras permiten a los operadores especificar un precio al que desean ejecutar la operación, mientras que las segundas tienen por objeto adquirir los activos al mejor precio de mercado posible. Mientras que las órdenes IOC límite conceden un mayor control a la hora de fijar un precio límite, las órdenes IOC de mercado tienen muchas más probabilidades de ejecutarse con prontitud.

No hay una respuesta obvia a qué opción es mejor, y los operadores deben tener en cuenta sus circunstancias particulares a la hora de decidir qué opción elegir.

¿Cuál es el mejor momento para utilizar una orden IOC?

Las órdenes IOC son las más adecuadas para que las transacciones más importantes se cumplan a tiempo. Tanto los compradores como los vendedores de cualquier mercado de trading desean ejecutar sus estrategias a un precio determinado. Los precios fluctúan de forma natural en la mayoría de los mercados, y las órdenes IOC reducen la posibilidad de comprar o vender acciones a un precio no deseado.

Por ejemplo, si el operador X desea comprar 10.000 acciones de Apple Inc. a un precio determinado, con la orden IOC se asegurará de que todas las acciones, si las hay, se compren a ese precio exacto. De lo contrario, la porción, o a veces toda la orden, se cancelará. De esta forma, los operadores no perderán dinero por los cambios en el valor de los activos durante las horas de trading.

No es raro que el precio de un activo cambie a mitad del día. Sin las órdenes IOC, los operadores podrían acabar poseyendo activos a un precio sobrevalorado o vendiéndolos a una cotización infravalorada. Las órdenes IOC evitan estos desafortunados escenarios y dan a los operadores la oportunidad de ejecutar sus estrategias al menos parcialmente.

Por último, las órdenes IOC están pensadas para que los operadores activos establezcan “recordatorios” automáticos durante las sesiones de trading diarias. Supongamos que el operador X tiene una estrategia para vender o comprar 20 valores en varios mercados. En el caso de la ejecución manual, es fácil perder la cuenta y olvidarse de cancelar las órdenes que ya no convienen. Las órdenes IOC pueden ayudar significativamente en esta tarea y reducir el riesgo de error humano en la negociación.

La popularidad de las órdenes IOC aumenta proporcionalmente a la volatilidad de los mercados de trading. Naturalmente, las órdenes IOC son las más populares en el ámbito de las criptomonedas debido a sus fluctuaciones inherentes de precios.

Aplicaciones prácticas de las órdenes IOC

Imaginemos dos escenarios en los que utilizamos las órdenes IOC límite y de mercado. En el primer escenario, supongamos que estamos negociando con acciones de Apple Inc. y colocamos una orden límite sobre 10.000 acciones a $200. El mercado proporciona actualmente el precio de oferta sobre 500 acciones de Apple Inc. a una valoración de $202. La orden límite automática cancelará toda la orden debido a la diferencia de precio.

Por otro lado, si operamos con una orden de mercado y mantenemos todo lo demás igual, se comprarán las 500 acciones de Apple Inc. y el resto de la orden se cancelará a menos que se ejecute inmediatamente. Aunque el precio es ligeramente diferente, la variante de orden de mercado de la IOC da prioridad a la compra o venta de acciones a un precio muy demandado.

¿Cuál de las acciones mencionadas se aplica mejor a su sistema de trading? Depende de las condiciones del mercado en su sector de negociación. Por ejemplo, el mercado bursátil, y más concretamente el nicho con valores bien establecidos, da mucha prioridad a las órdenes de mercado.

Estos activos bursátiles corporativos tienen menores fluctuaciones de precios y, por lo general, resulta rentable comprarlos aunque el precio de mercado sea ligeramente superior al deseado inicialmente. Lo mismo ocurre con el mercado de divisas debido a su enorme liquidez.

En cambio, los mercados de baja liquidez y alta volatilidad son menos indulgentes y pueden hacer oscilar drásticamente los precios de los activos. No es inusual ver una variación de precios del 10% en un sector como el de las criptomonedas. En tales casos, proceder incluso con la mejor oferta posible conllevaría una pérdida significativa. En esta situación, las órdenes límite son mucho más adecuadas.

Orden Fill or Kill vs IOC

Como se ha comentado anteriormente, las órdenes IOC son sólo una opción dentro de una gran familia de tipos de transacciones sensibles al tiempo. La orden Fill-or-Kill es otra opción frecuente que a menudo se alterna con la orden IOC. Tanto las órdenes Fill-or-Kill como las IOC comparten la similitud de ejecutarse inmediatamente. Sin embargo, a diferencia de la orden IOC, la FOK debe ejecutarse en su totalidad para evitar la cancelación.

La alternativa FOK es adecuada para los operadores que tienen un enfoque de todo o nada o capitalizan sus operaciones con grandes cantidades de activos. Este enfoque es beneficioso sobre todo en mercados con diferenciales estrechos y variaciones de precios, donde el mayor beneficio se obtiene vendiendo o comprando grandes volúmenes.

En tales condiciones, no tiene sentido comprar una pequeña parte de las acciones, ya que no generarán beneficios significativos. Sin embargo, dado que el motivo de cancelación de la orden es más específico con la orden FOK, la probabilidad de ejecución se reduce drásticamente en comparación con la orden IOC.

Conclusiones

La orden IOC es una herramienta muy útil en la caja de herramientas del trader. Existen numerosos escenarios en los que las órdenes IOC pueden salvar a los inversores de cambios impredecibles en los precios y de los efectos de la volatilidad del mercado. Sin embargo, es crucial comprender sus necesidades específicas de negociación y las condiciones del mercado para sacar el máximo partido de las capacidades de las órdenes IOC. Tanto las variaciones de las órdenes de mercado como de las órdenes límite tienen sus usos particulares y, como ocurre con cualquier otro concepto de trading, es crucial conocer la diferencia.

Artículos recomendados

Al hacer clic en "Suscribirse", aceptas la Política de Privacidad. La información que proporcionas no será divulgada ni compartida con otros.

Nuestro equipo presentará la solución, demostrará casos de demostración y ofrecerá una oferta comercial.