Cómo Obtener Liquidez para una Plataforma de Trading de CFDs

Artículos

Los CFDs son populares entre los participantes del mercado porque permiten especular con los cambios en el precio subyacente de los valores sin necesidad de poseerlos realmente.

Este artículo ofrece un conocimiento exhaustivo de las características distintivas de los CFDs y ayuda a seleccionar el mejor proveedor de liquidez para su plataforma de trading con CFDs.

Datos clave

- Los CFDs son acuerdos entre compradores y vendedores sobre la disparidad entre el precio del activo válido en el momento de la celebración del contrato y su valor al vencimiento del mismo.

- Existen muchos tipos de contratos de CFDs, como contratos sobre materias primas, índices, criptomonedas y muchos otros.

- La negociación con CFDs tiene sus ventajas, como la gran liquidez y las opciones de cobertura, y sus inconvenientes, como los riesgos de contrapartida y la vulnerabilidad ante las condiciones del mercado.

Los CFDs Explicados

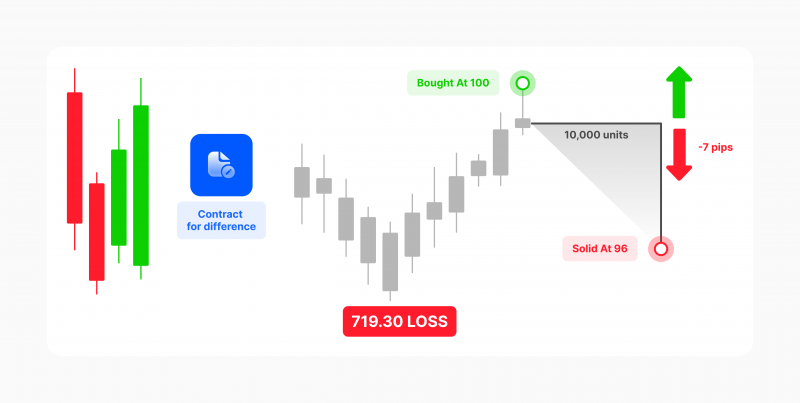

Un acuerdo entre un comprador y un vendedor para intercambiar la diferencia en el valor de un activo desde la apertura hasta el cierre de un contrato se conoce como Contrato por Diferencia (CFD). Tiene la misma finalidad que un acuerdo de suministro de productos, pero para su funcionamiento no es necesario ni la propiedad ni la entrega del activo. El comprador obtiene una parte si el valor del activo sube, y el vendedor una parte si baja.

Sin poseer realmente el activo, los operadores pueden beneficiarse de los CFDs especulando con las variaciones de sus precios. Dado que estos contratos no vencen, los operadores pueden beneficiarse tanto de las subidas como de las bajadas del mercado tomando posiciones largas o cortas.

Los CFDs ofrecen exposición a una amplia gama de mercados, como acciones, índices, divisas y criptomonedas, lo que permite la diversificación.

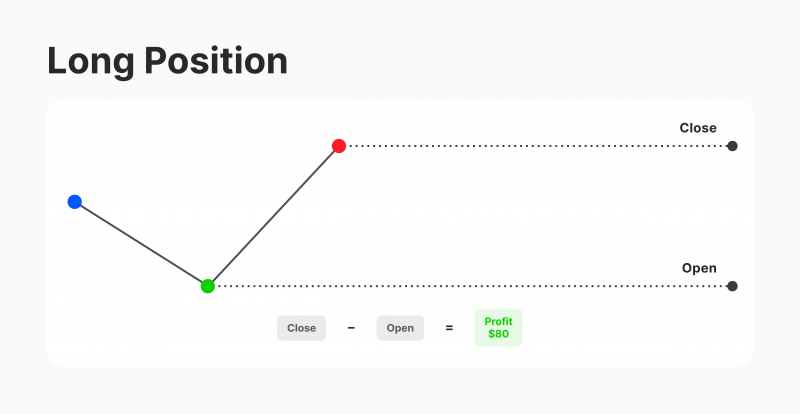

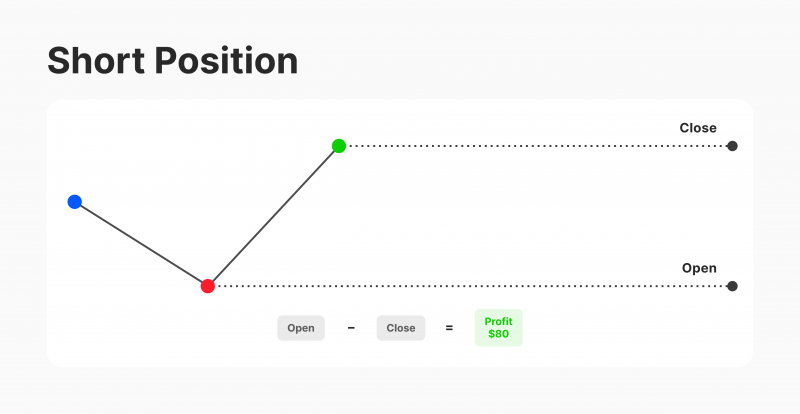

Los contratos son versátiles, permiten ir largo o corto en un activo y permiten operar con la expectativa de que el precio de un activo suba o baje, respectivamente.

Realizar una posición larga implica realizar una operación de compra a un precio bajo, esperando que el valor del activo aumente con el tiempo.

Por ejemplo, un operador compra 100 CFDs de acciones de Apple a US$160 por acción. El valor total de la operación es de US$16.000. Si el precio de Apple sube a US$170, el operador obtiene un beneficio de US$1.000. Sin embargo, si cae a US$150, el operador pierde US$1.000.

Con una posición corta, un operador anticipa una caída del valor del activo y opta por una posición de venta. Planea recomprar el contrato más adelante si el valor del activo aumenta, con lo que puede obtener beneficios o pérdidas de todo el intercambio. Por ejemplo, si vende en corto 100 acciones de Apple a US$150 la acción, podría cerrar su posición a US$145 la acción, lo que supondría un beneficio de US$500 (US$150 – US$145) por acción.

Un aspecto importante de los CFDs es el apalancamiento, que permite a los operadores abrir posiciones sin tener que pagar todo el valor de la operación de golpe. La alternativa es abrir la operación con un margen, que es una proporción del importe total de la operación. Esto permite un ratio de apalancamiento de 5:1, lo que supone una enorme ventaja en las operaciones con CFDs, ya que permite abrir posiciones cinco veces superiores al importe del margen.

Tipos de CFDs

Los CFDs pueden negociarse sobre diversos instrumentos financieros, dependiendo del acceso del bróker a los precios de mercado. Los principales tipos de mercados de CFDs incluyen acciones globales, índices bursátiles, divisas, sectores industriales, materias primas, metales y energía. La gama de mercados disponibles para operar se amplía constantemente, lo que convierte a los contratos CFDs en una opción de compra versátil y cómoda. Estos son los CFDs más populares:

CFDs sobre acciones – Se trata de los CFDs más negociados, cuyo precio se deriva de la cotización de la acción subyacente.

CFDs sobre criptomonedas – Los contratos sobre criptomonedas permiten a los operadores especular con los movimientos de precios de monedas virtuales como BTC, ETH y Litecoin con apalancamiento sin poseer el activo base, lo que les permite operar en mercados volátiles.

CFDs sobre materias primas – Las materias primas son activos físicos en demanda, clasificados en categorías duras y blandas. Las materias primas duras se extraen, como el carbón o el petróleo, mientras que las blandas se cultivan, como el maíz o el café. Las materias primas típicas de los contratos son los metales preciosos, el maíz, la soja, el trigo, la gasolina, el petróleo crudo y el gasóleo de calefacción.

CFDs sobre índices – Los CFDs sobre índices son contratos vinculados al rendimiento de un índice específico, que ofrecen un alto apalancamiento, liquidez y volatilidad. Entre los índices más populares se encuentran el Dow Jones, el NASDAQ, la Bolsa de Londres, la Bolsa de Australia y el Nikkei japonés.

Si los operadores creen que un mercado específico subirá, se beneficiarán del elevado volumen de negociación, el bajo margen, el elevado apalancamiento, los bajos costes de negociación y el acceso a mercados internacionales que, de otro modo, serían difíciles o costosos.

CFDs sobre divisas – Los CFDs sobre divisas son muy populares entre los operadores del mercado de divisas, ya que permiten especular con los movimientos de los precios de los pares de divisas, ofreciendo apalancamiento y bajos costes de transacción para operar con una amplia gama de pares de divisas.

Beneficios e Inconvenientes de los CFDs

Los CFDs se negocian ampliamente en todo el mundo como una poderosa forma de aprovechar la experiencia en el negocio financiero. La negociación de contratos tiene muchas ventajas, entre las que destacan las siguientes:

Posiciones largas y cortas – Los CFDs ofrecen flexibilidad en la negociación, permitiendo a los inversores beneficiarse tanto de mercados alcistas como bajistas. Las posiciones largas se benefician de los movimientos al alza de los precios, mientras que las posiciones cortas se benefician de los movimientos a la baja, lo que permite aprovechar una amplia gama de situaciones de mercado.

Coberturas – Los CFD ofrecen estrategias de cobertura, permitiéndole cubrir sus posiciones en el mercado físico o compensar posibles pérdidas tomando posiciones opuestas en CFDs, gestionando así eficazmente el riesgo y protegiendo su cartera frente a condiciones adversas del mercado.

Liquidez – Los CFDs se negocian en mercados líquidos, lo que permite entrar y salir fácilmente de las posiciones, aportando ventajas en la evolución de los precios y un mayor control sobre las actividades de trading.

Económicos – Las operaciones con CFDs ofrecen costes de transacción más bajos y diferenciales más ajustados que los métodos de inversión clásicos, ya que no implican impuestos de timbre ni comisiones de empresas de corretaje asociadas a la propiedad del activo subyacente.

Acceso a diversos mercados – Los CFDs ofrecen una amplia gama de instrumentos negociables, lo que permite diversificar las carteras de negociación y aprovechar las oportunidades que ofrecen los distintos mercados.

A pesar de las muchas ventajas que puede ofrecer el trading con CFDs, también conlleva riesgos significativos que cualquier trader debería conocer.

Naturaleza compleja – Los CFDs son productos complejos que pueden inducir al equívoco y a cometer errores de trading. Mientras que las acciones se adaptan a inversores nuevos y experimentados, los CFDs son más adecuados para operadores experimentados.

Riesgos de apalancamiento – La negociación de CFDs es más arriesgada que la negociación tradicional de acciones debido al apalancamiento. Los operadores sólo tienen que adelantar una pequeña cantidad del valor total de la operación, a menudo el 5%, y si la operación sale a su favor, tienen derecho al 100% de los beneficios. Pero también son responsables del 100% de las pérdidas que puedan sufrir si el mercado va en su contra.

Riesgos de incumplimiento – Los proveedores de CFDs no siempre actúan en el mejor interés de los clientes, lo que provoca un riesgo de contraparte. Esto puede provocar retrasos en la ejecución de las órdenes de CFDs, lo que puede perjudicar el precio. Si una operación fracasa, el proveedor puede cerrarla sin consultar al cliente. El éxito de una operación con CFDs depende tanto de la especulación del cliente como del proveedor de CFDs.

Susceptibilidad a las condiciones del mercado – Especular con los cambios en el precio de los activos financieros que se ven afectados por las circunstancias generales del mercado forma parte de las operaciones con CFDs. Puede perder mucho dinero si el mercado baja aunque sólo sea un poco. El riesgo aumenta cuando se opera en momentos de incertidumbre económica, como las elecciones políticas. Incluso los operadores experimentados tienen dificultades para predecir las oscilaciones del mercado debido a circunstancias impredecibles.

Cómo Funcionan los Proveedores de Liquidez de CFDs

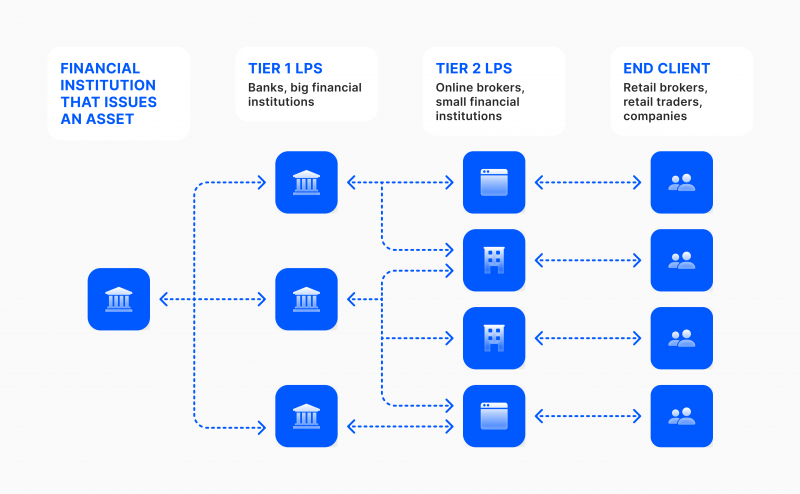

Los proveedores de liquidez de CFDs (LPs) actúan como contraparte de las operaciones realizadas con instrumentos de trading de CFDs por brókers minoristas, instituciones y operadores individuales, asegurando una liquidez ininterrumpida para los centros de trading de CFDs y facilitando la entrada y salida ininterrumpida de operaciones.

Los LPs de CFDs mantienen una diferencia baja entre los precios de oferta y demanda, lo que proporciona una gran liquidez de CFDs a los centros de intercambio.

Los LPs de CFDs normalmente proporcionan una API o Puente de Liquidez a los brókers de CFDs y a otros centros de negociación. Tienen una lista fija de instrumentos de CFDs para los que pueden proporcionar liquidez, y un bróker de CFDs elige entre los instrumentos para los que quiere liquidez.

Los LPs de CFDs tienen requisitos específicos de volumen y depósito, y los volúmenes más altos ofrecen mejores ofertas.

Una vez que el conjunto de instrumentos y volúmenes es aceptado por un bróker y el LP, se firma un acuerdo y el bróker realiza un depósito.

Una vez que se cumplen los términos y condiciones, el equipo técnico y de soporte del LP de CFDs establece la conexión de liquidez, y comienza el flujo de liquidez. El bróker decide si todas las operaciones de los clientes se enviarán al LP o a un grupo específico de operadores.

Cómo Elegir un Proveedor de Liquidez para una Plataforma de Trading de CFDs

Para ejecutar eficazmente los procedimientos comerciales con CFDs, es fundamental elegir un LP responsable que cuente con herramientas comerciales fáciles de usar, permita el acceso a los marcos más avanzados y garantice la posición financiera de la contraparte. Una empresa profesional de CFDs puede garantizar la mejor experiencia al cliente.

Establecer una comunicación eficaz con los LPs es esencial, especialmente cuando se subcontratan las negociaciones de los usuarios a un tercero. Las actividades de los agentes de CFDs son más complejas que las de los brókers de Forex, ya que las contrapartes pueden exigir diversos instrumentos.

Para elegir qué solicitudes atender y cuáles rechazar, analice la popularidad de los distintos mecanismos e infórmese sobre la liquidez y las comisiones. Establecer una comunicación eficaz con los LPs es primordial para garantizar la prosperidad de las operaciones de los brókers de CFDs.

Los operadores deben considerar la posibilidad de trabajar con brókers respetados que ofrezcan precios claros, plataformas fiables e instrumentos eficaces de gestión del riesgo.

Conocer los diferentes CFDs ofrece una amplia gama de perspectivas a los agentes del mercado, permitiéndoles tomar decisiones informadas y aumentar sus posibilidades de éxito.

Conclusiones

Los proveedores de liquidez de CFDs están muy solicitados debido a su impacto sustancial en el trading con CFDs. La rápida ejecución de las operaciones con menos deslizamiento y diferenciales más estrechos, posible gracias a los altos niveles de liquidez de los CFDs, tiene el poder de estabilizar los precios del mercado, reducir los costes de negociación y aumentar la rentabilidad de los operadores.

Se necesitan amplios conocimientos sobre el trading y los negocios para elegir un LP para su plataforma de trading de CFDs.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos