Qué es Market Making y cómo funciona?

Artículos

Con el elevado volumen de negociación y la continua variación del precio de los activos negociados en bolsa, la estabilidad de la negociación en el mercado, que se consigue creando un equilibrio entre el poder de compradores y vendedores, es especialmente importante. En los casos en que la demanda es superior a la oferta, aparece la desestabilización de las cotizaciones, y el precio del activo sufre grandes cambios. Para evitar estas situaciones, existe una clase particular de participantes en el mercado: los Market Makers, que sostienen con sus actividades los precios de los activos financieros.

Este artículo le explicará qué es Market Making y sus características. Además, conocerá la importancia de este proceso y cómo afecta al mercado financiero. Por último, hablaremos de los principales tipos de Market Makers y sus características distintivas y examinaremos varias condiciones necesarias para Market Making.

DATOS CLAVE

- Los principales tipos de Market Making son los Market Makers institucionales, los brókers, los centros de negociación, los fondos de inversión y los inversores privados con grandes patrimonios.

- Los Market Makers participan directamente en el proceso de creación de mercado proporcionando la liquidez necesaria para realizar operaciones de compra y venta.

- La principal tarea de los Market Makers es equilibrar el poder de compradores y vendedores, reduciendo así la probabilidad de grandes fluctuaciones de precios.

¿Cuál es el proceso de Market Making y cuáles son sus características?

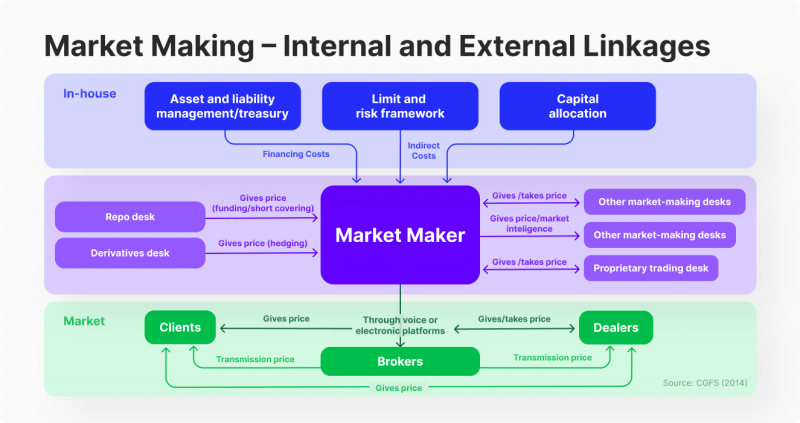

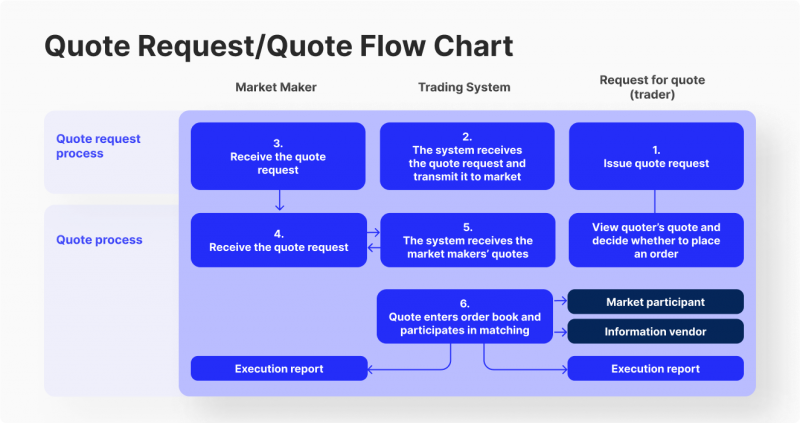

En términos generales, Market Making es el proceso de mantener la liquidez de un instrumento de negociación mediante la creación y colocación simultánea de varias órdenes de compra y venta con el fin de mantener el volumen de negociación necesario y estabilizar así las cotizaciones. Este proceso se debe a que, para que exista la posibilidad de comprar o vender un activo financiero, la segunda parte de la operación debe estar siempre disponible. Cuando las contraofertas no son suficientes y, por tanto, no hay liquidez suficiente para sostener el precio del activo, los Market Makers utilizan efectivo libre para equilibrar la oferta y la demanda, lo que ayuda a evitar cambios bruscos en los precios y, en consecuencia, una elevada volatilidad.

Desde la perspectiva del operador promedio, la cantidad de liquidez suele expresarse a través de los cambios en la volatilidad. Los cambios en las cotizaciones del mercado sin liquidez se producen a un ritmo caótico y a veces son bastante significativos. Un ejemplo excelente es el mercado de criptomonedas, un mercado relativamente nuevo que es menos líquido que los mercados de divisas o de valores. Debido a que los Market Makers disponen de grandes cantidades de dinero, pueden regular el nivel de la oferta y la demanda, evitando saltos bruscos de precios, que a menudo provocan beneficios impresionantes y pérdidas significativas cuando se negocia con instrumentos de alto riesgo como los derivados.

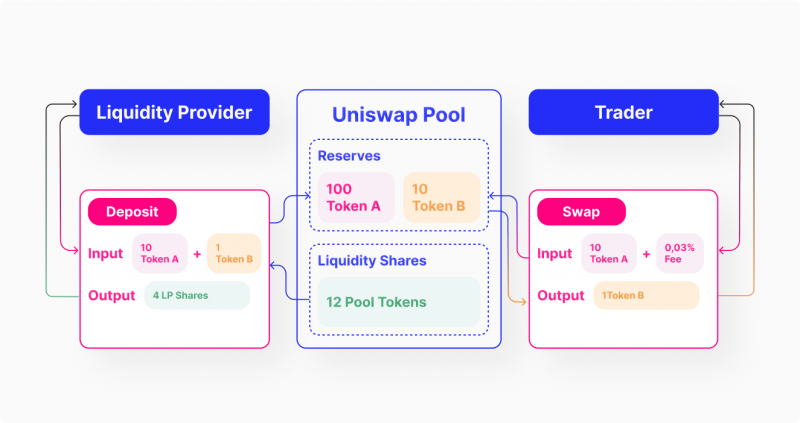

Por otro lado, el mercado puede tener escasez de Market Makers, lo que afecta directamente a la liquidez necesaria para mantener la estabilidad de los precios de los activos. En el mercado de criptomonedas, especialmente en los exchanges descentralizados, entran en juego los llamados Market Makers automatizados (AMM), protocolos que utilizan algoritmos automáticos para gestionar la liquidez en la plataforma.

Los Market Makers automatizados trabajan con la ayuda de contratos inteligentes, lo que permite a los exchanges automatizar y aumentar la velocidad y la eficiencia del emparejamiento de órdenes.

La importancia del Market Making : ¿qué impacto tiene en el mercado financiero?

La importancia de los Market Makers no puede sobrestimarse, ya que son parte fundamental de cualquier mercado financiero en el que se negocie electrónicamente con instrumentos financieros. Al proporcionar liquidez, los Market Makers juegan el papel de ser la base sobre la que se asienta el mercado y de la que depende su estabilidad. La actividad de los Market Makers tiene una influencia directa y bastante esencial en el propio mercado y en los demás participantes. Estos son algunos de los efectos que generan los Market Makers.

Mantener la oferta y la demanda (liquidez)

Gracias a la presencia de Market Makers, cualquier participante tiene la oportunidad de comprar o vender cualquier activo financiero en el volumen adecuado a precios de mercado. Hay casos en los que el sentimiento de los compradores o vendedores no está definido o lo está de forma casi inequívoca. En el primer caso, la oferta y la demanda estarán mal definidas: el número de ofertas de compra o venta será pequeño y el diferencial entre los mejores precios puede ser drásticamente alto. En el segundo caso, cuando el sentimiento del mercado no es ambiguo, puede ocurrir que no haya compradores ni vendedores en el mercado. La presencia del Market Maker ayuda a mantener la liquidez, lo que permite a cualquier participante en las operaciones encontrar siempre un comprador o un vendedor.

Mantener la estabilidad de precios

La presencia de Market Makers permite mantener la estabilidad relativa de los activos financieros y evitar cambios bruscos en su valor. Como decíamos antes, hay momentos en los que el sentimiento de los compradores o vendedores es indeciso o casi inequívoco. En el primer caso, la mayoría de los compradores tratarán de poner precios más bajos, y los vendedores – de hacer ofertas mucho más altas que la última transacción. En el segundo caso, puede que no haya ninguna oferta de compra o venta en el mercado. La presencia de un Market Maker permite a cualquier participante encontrar en cualquier momento un comprador o un vendedor y, con el precio, siempre cerca a la operación anterior. De este modo, los Market Makers mantienen la estabilidad de los precios.

Mantener el volumen de operación

Los Market Makers proporcionan liquidez y estabilidad de precios. En consecuencia, es menos probable que las transacciones en el mercado se detengan debido a la imposibilidad de comprar o vender un instrumento financiero. Debido a ello, también se favorece la rotación (o volumen) de las operaciones. Un alto volumen de negociación permite a los participantes en el mercado comprar o vender grandes bloques de activos, ya sean acciones ordinarias, criptomonedas o divisas, a precio de mercado. Esto, a su vez, hace que un exchange o bróker resulte atractivo para operadores e inversores, que suelen guiarse por el volumen de negociación antes de decidir si invertir o no.

El exchange o el bróker pueden conceder a los Market Makers facultades especiales para mantener el volumen de negociación. Así, por ejemplo, salvo las últimas operaciones y la “pila” de órdenes limitadas -la lista de órdenes de mercado de todos los operadores-, el Market Maker puede ver las órdenes pendientes, take profit y stop losses.

Por ejemplo, la Bolsa de Nueva York (NYSE) asigna una categoría de participantes en el mercado bursátil: los especialistas. El especialista se convierte en la segunda parte de cada transacción con un determinado valor. Como resultado, puede tener las siguientes funciones adicionales:

Mediación entre compradores y vendedores

Esta función del Market Maker implica el proceso de realizar todas las operaciones en la bolsa sólo con la participación de especialistas, que determinan la idoneidad de su ejecución y determinan otros parámetros de la operación. Esta función puede ser útil en los casos en que sea necesario garantizar que la operación se realizará estrictamente al precio de mercado establecido y se ejecutará en su totalidad.

Suministro de información a los participantes en las operaciones

Esta función del Market Maker representa el proceso en el que los especialistas se comprometen a registrar todas las operaciones abiertas y completadas en el libro del especialista y a proporcionar a los oferentes toda la información necesaria y relacionada.

Reconocimiento de cotizaciones

En este caso, los especialistas desempeñan el papel de suministradores de información. Para diversos participantes en el mercado, como los fondos de inversión y los bancos comerciales, es importante el reconocimiento oficial de determinados precios: de cierre, de apertura, de compra y venta, entre otros. La obligación de determinar tales precios para instrumentos individuales viene impuesta por la bolsa al especialista.

Tipos de Market Makers y sus características distintivas

Hoy en día, el trading en diferentes activos ha pasado a un nuevo nivel y se ha vuelto más rápido, cómodo y funcional. Debido a estas y otras ventajas, cada día son más los operadores e inversores que comienzan a explorar las bases del trading, ya sea en el mercado de criptomonedas o en Forex. Con el fin de proporcionar un flujo constante de liquidez a un mercado en particular, hay toda una lista de diferentes tipos de Market Makers que apoyan su estabilidad.

Market Makers institucionales (IMMs)

Los Market Makers institucionales son predominantemente bancos comerciales de diversos tamaños que colaboran para proporcionar liquidez a las instituciones financieras, entre las que cabe prestar especial atención al ámbito del comercio electrónico, en el que los brókers de Forex, las plataformas de criptomonedas y otros servicios actúan como consumidores de liquidez que ofrecen acceso a los mercados de capitales. Los Market Makers institucionales desempeñan un papel primordial en el mantenimiento de la liquidez en los mercados debido a la enorme cantidad de fondos de que disponen. Su participación permite estabilizar cualquier mercado y evitar el desplome de los precios.

Empresas de corretaje

Las empresas de corretaje son intermediarias entre los mercados financieros y los operadores que, al registrarse en la plataforma, suscriben un acuerdo que les da acceso a la negociación de instrumentos financieros. Los brókers están regulados y autorizados por autoridades financieras como la Autoridad Reguladora de la Industria Financiera (FINRA). En toda su variedad, las empresas de corretaje también proporcionan liquidez a los mercados financieros o a otras instituciones financieras, manteniendo así el equilibrio entre la oferta y la demanda de un determinado par de divisas o de cualquier otro instrumento de negociación. Cabe señalar que las sociedades de corretaje pueden ofrecer liquidez institucional en cooperación con bancos más grandes, a pesar de que el volumen de fondos disponibles es más modesto que el de los Market Makers institucionales.

Centros de negociación

Una empresa de negociación, o un centro, es una empresa intermediaria que opera en el mercado de divisas. Esta organización facilita el acceso al mercado de divisas a los operadores que no disponen de activos suficientes para operar de forma independiente. Los centros de negociación pueden no poner las órdenes de los clientes en el mercado, sino liquidarlas entre ellos si un cliente quiere vender y otro quiere comprar. Esta situación se denomina compensación interna; en esencia, consiste en que el comprador y el vendedor intercambian la diferencia del precio de compra-venta. Cuantos más clientes haya, más transacciones se solaparán entre sí. Los centros de negociación crean una posición dirigida a partir del excedente y lo llevan al mercado de divisas real, con lo que se aseguran frente a variaciones desfavorables de los precios, reducen costes y aumentan beneficios.

Fondos de inversión

Un fondo de inversión es una organización (estatal, municipal o privada, comercial) que gestiona el dinero de los inversores o depositantes. La principal tarea del fondo de inversión es reunir el dinero de los inversores en un “fondo común” y disponer de los fondos de los clientes de modo que el rendimiento de la inversión en el fondo supere la tasa de inflación o el rendimiento potencial del depósito. La gestión de los activos de los inversores corre a cargo de los gestores del fondo o de terceros especialistas, empleados de las sociedades gestoras.

Por regla general, los fondos de inversión disponen de un capital considerable, lo que les permite participar en los mercados financieros y contribuir a la estabilidad de los mercados aportando el volumen de liquidez necesario.

Inversores privados

Muchos inversores privados disponen de una sólida cantidad de dinero en efectivo que les ayuda a operar libremente en muchos instrumentos financieros y extraer porcentajes de beneficios sin precedentes. Por ello, estos inversores actúan a menudo como Market Makers, aportando su capital como una especie de garantía ante la posibilidad de proporcionar liquidez a determinados instrumentos de negociación. Los inversores privados que actúan como Market Makers obtienen beneficios de la diferencia entre el precio de compra y el de venta, que a veces asciende a una suma considerable.

Cabe señalar que a los grandes inversores privados se les llama ballenas, porque son capaces de influir directamente en el comportamiento de los precios de los activos en el proceso de compra o venta de grandes volúmenes, lo que suele provocar una grave volatilidad.

Requisitos previos para el proceso de Market Making

La labor de los Market Makers no sólo es importante, sino que tiene mucho más significado que la simple aportación de liquidez al mercado. No obstante, para llevar a cabo el proceso de creación de mercado, estos participantes deben cumplir varias condiciones indispensables que se presentan a continuación.

Mantener un diferencial estable

El Market Maker debe mantener una diferencia estable entre el precio de compra y el de venta: el diferencial de cotización (diferencial entre precio de compra y precio de venta). Esta diferencia puede ser estable en porcentaje o en valor absoluto – en unidades monetarias (por regla general, en sus fracciones), para el mercado de valores o el mercado de divisas, o en puntos porcentuales para el mercado de bonos. Así, un Market Maker que trabaje con el par rublo-dólar puede cotizar 1,0850/1,1900 euros, 1,0975/1,1025 euros o 1,1050/1,1100 euros por 1 dólar, manteniendo así el diferencial ₽0,005. Mantener el diferencial proporciona estabilidad de precios al instrumento financiero, evitando fluctuaciones bruscas y desajustes de precios.

Mantener las cotizaciones bidireccionales

Un Market Maker lleva a cabo el precio de un instrumento financiero, divisa extranjera y/o mercancía mediante la presentación y el mantenimiento simultáneo de órdenes de compra y venta (cotizaciones bilaterales) sobre el instrumento financiero, divisa extranjera y/o mercancía en cuestión durante la sesión de negociación. En caso de que el participante en la negociación asuma la obligación ante el organizador de la negociación de mantener el precio de un instrumento financiero, divisa extranjera y/o mercancía, el organizador de la negociación establece requisitos obligatorios para el diferencial de una cotización bilateral sobre las órdenes presentadas por el Market Maker, el volumen mínimo de órdenes presentadas por el Market Maker y el periodo de tiempo durante el cual el Market Maker debe presentar las órdenes pertinentes.

Conclusión

Es imposible imaginar el mercado financiero sin el proceso de creación de mercado, que proporciona la estabilidad de todo el mercado financiero en su conjunto, lo que le permite evitar situaciones desagradables que resulten en pérdidas significativas como resultado de las altas fluctuaciones de precios. El trabajo de un Market Maker también ayuda a mantener el nivel deseado de liquidez para reducir el riesgo de amplios diferenciales y deslizamientos en la negociación.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos