استراتژی برابری ریسک – انتخاب مطمئن سرمایه گذار

مقالات

فرایند مدیریت پورتفولیو یک موضوع داغ برای تحقیق در صنعت سرمایه گذاری مالی است. روش ها و رویکردهای زیادی برای بهینه سازی پرتفوی ها برای ارائه بازدهی بالا با حداقل ریسک وجود دارد. یکی از این رویکردها، استراتژی برابری ریسک است. در این مقاله، بهینهسازی پورتفولیوی برابری ریسک چیست، چگونه میتوان یک پورتفولیوی برابری ریسک ایجاد کرد و مزایا و محدودیتهای این استراتژی چیست.

نکات کلیدی

- استراتژی برابری ریسک، استراتژی است که هدف آن توزیع یکنواخت ریسک در یک سبد است.

- بازده مورد انتظار پرتفوی برابری ریسک بهینه معمولاً کمتر از بازده مورد نیاز سرمایه گذار است.

- دو رویکرد اصلی برای ایجاد یک سبد سرمایه گذاری برابری ریسک وجود دارد – یک پرتفوی دائمی و با شرایط آب و هوایی.

- پورتفولیوی برابری ریسک را می توان با ETFs.

برابری ریسک چیست؟

برابری ریسک روشی برای سرمایهگذاری است که هدف آن توزیع یکنواخت میزان ریسک در یک پورتفولیو بین انواع مختلف دارایی ها. هدف این است که اطمینان حاصل شود که هیچ یک از دارایی ها بسیار پرخطر نیست و می تواند باعث کاهش ارزش کلی پرتفوی شود. اگر به درستی نظارت شود، این استراتژی می تواند سودهای ثابتی داشته باشد.

پرتفوی برابری ریسک میتواند شامل انواع مختلفی از داراییها باشد، مانند سهام و سهام، مواد خام (کالاها)، اوراق قرضه یا سایر داراییها با بازده نامرتبط. نکته مهم این است که دارایی هایی را جمع آوری کنید که در یک موقعیت متفاوت عمل می کنند، به طوری که ارزش برخی افزایش می یابد و برخی دیگر کاهش می یابد.

برابری ریسک یک تکنیک سبد پیشرونده است که اغلب توسط صندوق های تامینی استفاده می شود.

با استفاده از استراتژیهای برابری ریسک، مدیران پرتفوی میتوانند نسبتهای دقیق مشارکت سرمایه طبقات دارایی در یک سبد را برای دستیابی به تنوع مطلوب با توجه به اهداف و ترجیحات سرمایهگذار تعیین کنند.

دو عنصر ضروری برای برابری ریسک وجود دارد تا بازدهی بهتری برای سطح خاصی از ریسک داشته باشد:

- بازده دارایی کم ریسک (اوراق قرضه) باید با توجه به سطح ریسک درگیر تعدیل شود و باید از بازده دارایی پرریسک (سهام) تعدیل شده با توجه به ریسک موجود بیشتر باشد. در این مورد، پرتفوی متنوع کم خطر دارایی ها می توانند بازدهی بالاتری نسبت به سرمایه گذاری مستقیم در دارایی های پرریسک با همان سطح ریسک داشته باشند.

- هزینه اهرمی (مقدار پول وام گرفته شده) باید کم باشد تا سود مورد انتظار از تخصیص اهرمی بیشتر از سود حاصل از تخصیص عادی باشد.

هدف استراتژی برابری ریسک، تخصیص ریسک یکسان به طبقات مختلف دارایی است. این منجر به این شد که اوراق قرضه بیشترین تخصیص را به خود اختصاص دهد، زیرا آنها نوسانات کمتر و بازدهی با ریسک تعدیل بهتری نسبت به سهام برای چندین دهه نشان می دهند.

برابری ریسک شبیه نظریه پورتفولیو مدرن (MPT) یا بهینهسازی میانگین واریانس است. MPT به دنبال ترکیب بهینه طبقه دارایی بر اساس بازده و ریسک است، در حالی که برابری ریسک دارایی ها را برای یکسان سازی ریسک بدون تمرکز بر بازده توزیع می کند.

ایجاد پورتفولیوی برابری ریسک

استراتژی برابری ریسک مبتنی بر همبستگی منفی بین قیمت انواع مختلف دارایی است. وقتی یکی پایین می آید، دیگری برای جبران آن باید بالا برود. وقتی این اتفاق نمی افتد، استراتژی بی اثر است.

در پرتفوی برابری ریسک، یک سرمایهگذار بررسی میکند که هر دارایی چقدر مخاطرهآمیز است و سبدی ایجاد میکند که خطرات داراییها را بدون در نظر گرفتن اینکه چقدر میتوانند درآمد داشته باشند، یکسان میکند. بازده مورد انتظار پرتفوی بهینه معمولا کمتر از بازده مورد نیاز سرمایه گذاران است.

برای ایجاد پورتفولیوی برابری ریسک، مدیران معمولاً از ترکیبی از داراییها استفاده میکنند، زیرا استراتژی اجازه اهرم، تنوع جایگزین و فروش کوتاه در پرتفوی و صندوق.

مولفه های برابری ریسک

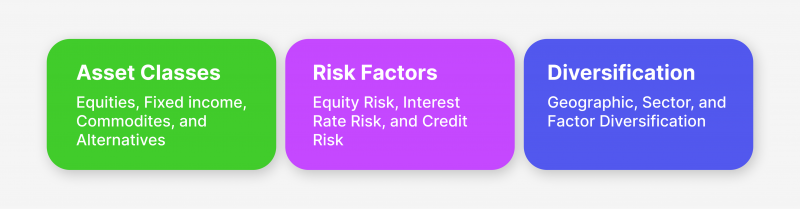

پرتفولیوهای برابری ریسک بر اساس سه عامل کلیدی ساخته میشوند:

- طبقههای دارایی – اصول پورتفولیوی برابری ریسک دارایی ها کالاها، سهام، اوراق قرضه و گزینه های دیگر مانند املاک و مستغلات یا صندوق های تامینی هستند. هر نوع دارایی درجه ریسک و بازده احتمالی خود را دارد. وقتی همه این سرمایهگذاریها با هم ترکیب شوند، ریسک کل داراییهای تحت مدیریت را مشخص میکنند. انتخاب هر نوع دارایی بر اساس میزان افزایش ریسک کلی پرتفوی تعیین می شود، نه با ارزش بازار آن.

- عوامل خطر – عوامل خطر به عناصری اشاره دارد که در سطح ریسک در یک پورتفولیو نقش دارند. در پرتفوی برابری ریسک، منابع اولیه ریسک شامل زیانهای احتمالی ناشی از سرمایهگذاری سهام، نوسانات نرخ بهره، فشارهای تورمی، و احتمال نکول وام گیرنده یا تجربه کاهش اعتبار است.

- تنوع –پرتفوی برابری ریسک با سرمایه گذاری در مناطق جغرافیایی مختلف سعی در کاهش تاثیر شوک های اقتصادی منطقه ای دارد. به این ترتیب، آنها ریسک را گسترش می دهند و این احتمال را کاهش می دهند که شوک اقتصادی در یک کشور خاص به طور قابل توجهی بر پرتفوی تأثیر بگذارد. گسترش سرمایه گذاری در صنایع مختلف همچنین می تواند ریسک را کاهش داده و تنوع دارایی ها را در سبد سهام بهبود بخشد.

نمونه هایی از پرتفوی برابری ریسک

از آنجایی که هر سرمایه گذار ایده خود را در مورد ریسک و بازده قابل قبول دارد، هیچ راه حلی برای همه وجود ندارد. بنابراین، اولین چیزی که باید با آن شروع کنید، تعیین مشخصات ریسک است. پرتفولیو نه تنها بر اساس طبقات دارایی بلکه بر اساس جغرافیا نیز باید متنوع باشد.

پیش از این، استراتژی سرمایهگذاری 60/40 به طور گسترده مورد استفاده قرار گرفت. به طور کلی، 60/40 یک استراتژی سرمایه گذاری است که به معنای گنجاندن داراییهای سودآور و محافظ در سبد در نسبت مشخص شده: 60 درصد داراییهایی که سودآوری اصلی را با ریسکهای افزایشیافته (از جمله سهام، داراییهای بازار کالا، ارزها، اختیار معامله و قراردادهای آتی) و 40 درصد از قسمت حفاظتی تامین میکنند. دارایی هایی که نوسانات، ریسک کلی و کاهش پرتفوی را در صورت بحران کاهش می دهند (اینها شامل اوراق قرضه، سپرده های بانکی، برخی از فلزات گرانبها و غیره می شود).

با این حال، بحران سال 2008 بی ثباتی این استراتژی را نشان داد زیرا همبستگی بین سهام و نوسانات آنها به شدت افزایش یافت، به طوری که سهام حدود 90٪ از کل ریسک در پرتفوی سرمایه گذاران نهادی را تشکیل می داد. اینجاست که استراتژی برابری ریسک می تواند مفید باشد.

یک مشاور مالی آمریکایی، هری براون، ایده استراتژی برابری ریسک را پیشنهاد کرد. او مفهوم پورتفولیو دائمی را ابداع کرد.

ایده اصلی پشت پرتفولیو این است که داراییهای موجود در آن، از یک سو، روند صعودی بلندمدتی داشته باشند. از سوی دیگر، آنها تقریبا همیشه در جهت مخالف حرکت می کنند. این کار بازده قطعه ای را که در حال افزایش است متوقف می کند، اما از تلفات قسمتی که در حال حرکت به سمت پایین است نیز جلوگیری می کند.

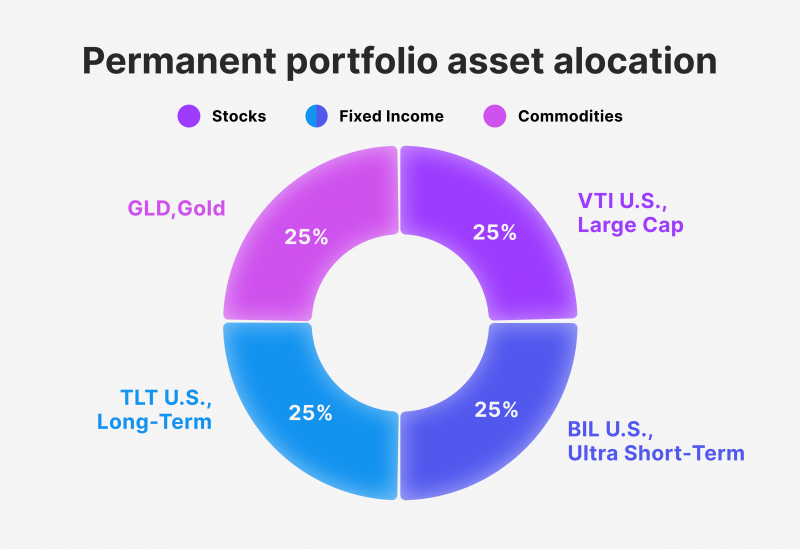

ساختار تخصیص دارایی پرتفوی دائمی به شرح زیر است:

- 25٪ سهام ایالات متحده – سهام برای ارائه بازدهی قوی در زمانهای رونق است. برای این بخش از پرتفوی، براون صندوق های شاخص S&P 500 را پیشنهاد می کند، به عنوان مثال، سهام Admiral Fund Index Vanguard 500.

- 25% اوراق قرضه بلندمدت خزانه داری ایالات متحده – اوراق قرضه قرار است در زمان رونق و در صورت پایین بودن قیمت ها سود به همراه داشته باشند، اما در سایر چرخه های اقتصادی عملکرد ضعیفی خواهند داشت.

- 25% اوراق قرضه کوتاه مدت خزانه داری ایالات متحده – این بخش از پرتفوی با هدف محافظت در برابر دوره های بازار پول و رکود تنگاتنگ است.

- 25 درصد طلا – فلزات گرانبها قرار است از وجوه در دوره های تورم محافظت کنند.

یک مثال دیگر از پرتفوی برابری ریسک، پورتفولیوی موسوم به همه شرایط آب و هوایی است که توسط ری دالیو، بنیانگذار بریج واتر پیشنهاد شده است.

دالیو چهار عامل اصلی را شناسایی کرد که میتوانند بر ارزش داراییها تأثیر بگذارند، یعنی چهار «فصل» کلان اقتصادی:

- تورم.

- تقلیل قیمت ها.

- رشد اقتصادی.

- سقوط اقتصادی.

سپس دالیو طبقات دارایی را انتخاب کرد که در هر یک از این دورهها عملکرد خوبی داشتند، که منجر به یک پرتفوی انعطافپذیر شد که در آن ارزش کل داراییها در طول هر گونه تغییر اقتصادی بدون تغییر باقی میماند.

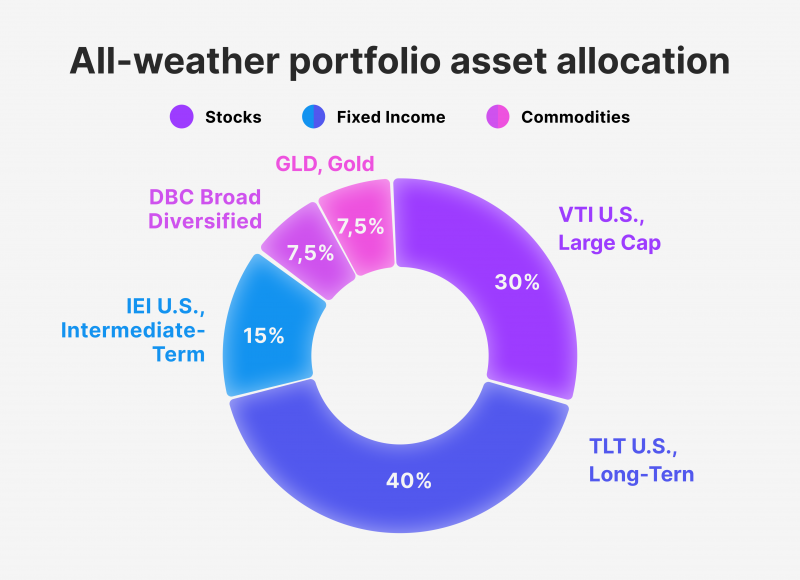

تخصیص دارایی در پورتفولیوی همه شرایط آب و هوایی به شرح زیر است:

- 30٪ سهام ایالات متحده – این سودآورترین بخش از پرتفوی است، به ویژه در یک اقتصاد قوی. اما در عین حال، سهام بی ثبات ترین دارایی ها هستند.

- 40% اوراق قرضه بلندمدت خزانه – اینها اوراق قرضه از بازارهای توسعه یافته و نوظهور هستند. داراییهای اولی داراییهای بدون ریسک هستند، اما میتوانند بازدهی صفر یا حتی منفی در طول کاهش تورم داشته باشند. دومی می تواند بازدهی بالاتری را ارائه دهد اما می تواند ارزش خود را در طول رکود از دست بدهد. با این حال، اوراق قرضه خزانه داری می تواند از پرتفوی در برابر تورم محافظت کند.

- 15% اوراق قرضه خزانه میان مدت – این اوراق می توانند سطح درآمد بیشتری را به خصوص در دوره های رونق اقتصادی ایجاد کنند، اما در طول بحران، ممکن است به دارایی پرخطر تبدیل شوند.

- ۷.۵٪ کالا – این طبقه دارایی در طول رونق اقتصادی بسیار مورد تقاضا قرار می گیرد. قیمتهای آنها همراه با تورم افزایش مییابد، بنابراین کالاها به شما این امکان را میدهند که از سرمایه در برابر کاهش ارزش محافظت کنید.

- 7.5% طلا – این یک ابزار دفاعی کلاسیک است که باید در هر مجموعه متنوعی گنجانده شود. به عنوان یک قاعده، قیمت طلا در زمان بحران و همچنین با افزایش تورم افزایش می یابد.

زمانی که هزینه سهام در حال افزایش است، بخش سهام پرتفوی باید در بازارهای صعودی سود به همراه داشته باشد. سهام و اوراق قرضه معمولاً در معرض تورم نیستند بنابراین آنها می توانند در هنگام کاهش قیمت ها عملکرد خوبی داشته باشند.

مجموعه همه آب و هوا را می توان با استفاده از ETF های اهرمی ایجاد کرد تا بازدهی استراتژی همه آب و هوا را افزایش دهد.

ETFهای اهرمی اساساً همان وجوه ETFهای معمولی هستند، اما از اهرم مضاعف یا سه گانه استفاده می کنند. a> و باز کردن موقعیت های فروش برای جستجوی بازده هایی که دو یا سه برابر شاخصی است که آنها پیگیری می کنند. با این حال، این رویکرد بسیار خطرناک است زیرا باید در نظر داشته باشید که اگر شاخص پایه در طول یک جلسه معاملاتی 1% از دست بدهد، ETF برابری ریسک با اهرم مضاعف حدود 2% از دست خواهد داد.

در یک اقتصاد رو به رشد، هم پرتفوی دائمی و هم در هر شرایط آب و هوایی همراه با سهام و کالاها رشد می کنند، در حالی که در دوره های آشفتگی مالی یا اقتصادی، قیمت طلا و اوراق قرضه افزایش می یابد. میتوانید با استفاده از پلتفورم تجزیهوتحلیل پورتفولیو و سرمایهگذاری، ریسکها و بازده بالقوه سبد خود را محاسبه کنید.

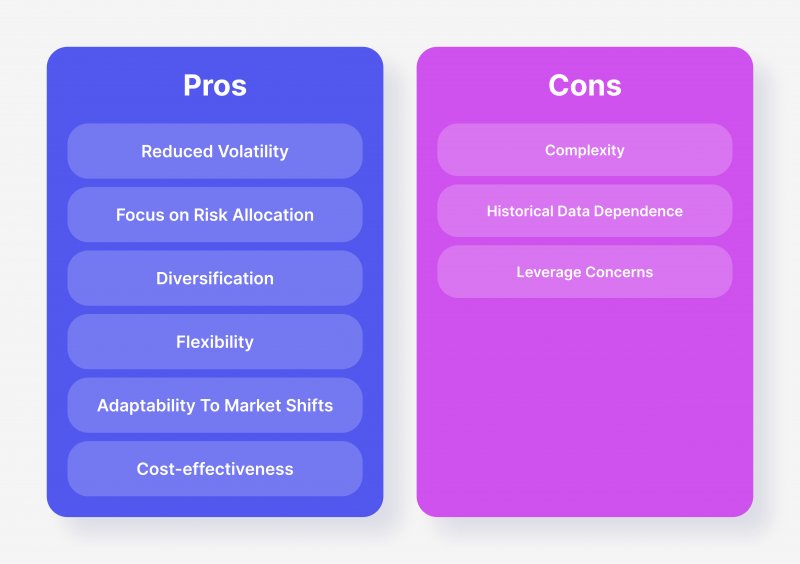

مزایا و محدودیت ها

رویکرد برابری ریسک ممکن است یک استراتژی عالی برای هر سرمایهگذاری به نظر برسد. با این حال، مانند هر استراتژی یا روش سرمایه گذاری دیگری، رویکرد برابری ریسک دارای مزایا و معایبی است. بیایید به برخی از آنها از نزدیک نگاه کنیم.

مزایا

- کاهش نوسانات – رویکرد برابری ریسک تلاش میکند تا نوسان پرتفوی را کاهش دهد. این امر با متعادل کردن مواجهه با ریسک در بین طبقات مختلف دارایی به دست می آید.

- تمرکز بر تخصیص ریسک – استراتژی با تمرکز بر تخصیص ریسک به جای تخصیص وجوه، وابستگی به یک طبقه دارایی را کاهش میدهد که منجر به پرتفوی متعادلتر و قویتر میشود.

- تنوع – پرتفوی برابری ریسک از انواع مختلف دارایی تشکیل شده است که شانس بازدهی خوب را حتی زمانی که عملکرد بازار سهام پایین است افزایش می دهد. همچنین، این گونه پرتفوی ها شانس کمتری برای از دست دادن ارزش در طول رکود اقتصادی دارند، زیرا استخر متنوع بازده را کاهش می دهد.

- انعطاف پذیری – استراتژیهای برابری ریسک، تغییر توزیع داراییها را برای سرمایهگذاران آسانتر میکند و پرتفوی خود را مطابق با حرکات بازار تنظیم میکنند.

- انطباق پذیری با تغییرات بازار – پرتفوی برابری ریسک را می توان با موقعیت های مختلف بازار و چرخه های اقتصادی تطبیق داد، که می تواند به سرمایه گذاران در مانور موثر در محیط های مالی مختلف کمک کند.

- هزینه اثربخشی – پرتفوی برابری ریسک نسبت به سایر انواع پرتفوی به مدیریت کمتری نیاز دارد و بنابراین، آنها می توانند بازده غیرفعال کسب کنند. علاوه بر این، ساختار کارمزد این گونه پرتفوی ها پایین است، که آنها را به انتخابی مطمئن برای کسانی تبدیل می کند که توانایی پرداخت هزینه های مدیریت سرمایه گذاری سنگین را ندارند.

محدودیت ها

- پیچیدگی – پیادهسازی استراتژیهای برابری ریسک به دانش عمیقی از ابزارهای تحلیلی پیشرفته و الگوریتمهای بهینهسازی پیچیده نیاز دارد که میتواند دشوار باشد، به خصوص اگر شما یک سرمایهگذار مبتدی باشید.

- وابستگی به داده های تاریخی – استراتژی در ارزیابی مواجهه با ریسک تا حد زیادی به داده های تاریخی متکی است، که می تواند از پیش بینی دقیق و دقیق ریسک های آتی و رفتار بازار جلوگیری کند.

- اهرم – ممکن است برای ایجاد بازده قابل توجه به مقدار اهرم قابل توجهی نیاز داشته باشید. استفاده از اهرم می تواند ریسک پذیری را افزایش دهد و منجر به زیان قابل توجهی در طول رکود بازار شود.

نتیجه گیری

استراتژی برابری ریسک یک رویکرد پیچیده است که میتواند به شما کمک کند سبدی انعطافپذیر بسازید که میتواند تقریباً از هر آشفتگی اقتصادی دوام بیاورد و بازدهی خوب و ثابتی را ارائه دهد. با این حال، این استراتژی دارای اشکالاتی است و نیاز به تجربه و دانش زیادی در زمینه سرمایه گذاری و آگاهی مالی دارد. استفاده صحیح و عاقلانه از این روش می تواند سود قابل توجهی را برای شما به ارمغان بیاورد و درآمدی غیرفعال به ارمغان بیاورد، در حالی که ناآگاهی در جنبه های برابری ریسک می تواند منجر به زیان های قابل توجهی شود.

سوالات متداول

برابری ریسک سلسله مراتبی چیست؟

این روش از یک رویکرد سلسله مراتبی برای فرآیند تخصیص دارایی در پورتفولیو استفاده می کند. برابری ریسک سلسله مراتبی به معنای تقسیم پرتفوی به سطوح یا سطوح مختلف بر اساس طبقات مختلف دارایی ها یا عوامل ریسک پرتفوی است.

ETF های اهرمی چگونه کار می کنند؟

ETFهای اهرمی، اوراق بهاداری هستند که در بورس معامله می شوند و به شما امکان می دهند حرکت درون معاملاتی یک اوراق بهادار دیگر را 2 یا 3 برابر تکرار کنید و در نتیجه ضرر و سود احتمالی را افزایش دهید.

تفاوت بین پورتفولیوهای براون و دالیو چیست؟

پرتفوی دائمی دارایی ها را به طور مساوی بین سهام، اوراق قرضه، طلا و پول نقد تقسیم می کند، با هدف سادگی و تعادل در شرایط مختلف اقتصادی. در مقابل،پرتفوی همهآبوهوااز تخصیص داراییهای بهینهشده با ریسک برابری پیچیدهتر استفاده میکند که شامل سهام، انواع مختلف اوراق قرضه و گاهی اوقات کالاها میشود و هدف آن عملکرد خوب در تمام «فصول» اقتصادی است.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید