Faire Face aux Bear Traps en Trading : Comment Prévoir un Piège à Ours et Éviter les Pertes

Articles

Nous savons que les marchés financiers sont complexes et imprévisibles, ce qui rend les opérations de trading difficiles. L’un de ces pièges est le piège à ours (de l’anglais bear trap), une situation de marché redoutable qui peut entraîner des pertes substantielles si elle n’est pas abordée avec prudence. Cet article présente le concept de piège à ours, son mécanisme de formation et quelques conseils pour le repérer et l’éviter.

Points clés à retenir

- Un piège à ours se produit après une hausse rapide des prix, attirant les traders dans des positions longues.

- Les pièges à ours (bear traps) et à taureau (bull traps) sont des types de schémas en dents de scie qui entraînent des pertes substantielles.

- Les pièges à ours peuvent être formés par des investisseurs institutionnels qui achètent des actifs à des prix de gros.

Mieux Comprendre le Concept de Piège à Ours (Bear Trap)

Un piège à ours est une position courte qui incite les investisseurs baissiers à acheter au pire moment. Il se produit après une hausse rapide des prix : un mouvement haussier inattendu, appelé “sucker rally”, convainc les opérateurs que le marché a atteint son niveau le plus bas et les incite à prendre des positions longues. Les baissiers vendent l’actif à découvert, mais le mouvement baissier des prix est de courte durée et l’actif poursuit son mouvement à la hausse. Par conséquent, les traders qui tombent dans le piège ont le choix entre clôturer leur transaction avec une perte certaine ou rester dans la transaction avec un risque ouvert et un potentiel de récompense inconnu.

Les pièges à ours peuvent également s’appliquer aux traders qui détiennent des positions longues et qui sont amenés à vendre, manquant ainsi des profits supplémentaires découlant de la poursuite du mouvement haussier

La signification d’un piège à ours peut être décrite comme une illusion de trading qui amène les traders à croire que la tendance à la baisse d’un actif ou d’un marché va bientôt s’inverser, créant ainsi une opportunité d’achat. Il piège les traders qui entrent prématurément en position haussière lors de ce qui semble être un renversement de tendance.

Un piège à ours peut se produire dans n’importe quel instrument financier, qu’il s’agisse d’actions, d’indices, de matières premières ou de crypto-monnaies. Un faux renversement d’une tendance haussière en une tendance baissière peut conduire les traders à ouvrir des positions courtes, dans l’espoir de tirer profit de la baisse du prix de l’actif, ou à vendre leurs actifs pour éviter les pertes. Cependant, l’actif poursuit sa tendance haussière, ce qui entraîne des pertes ou des coûts d’opportunité pour les baissiers.

Voici un exemple de piège à ours dans le domaine des cryptomonnaies :

En mai 2021, le marché des cryptomonnaies a connu un piège à ours lorsque le prix du bitcoin est passé de 65 000 à 30 000 dollars. De nombreux investisseurs ont vendu leurs bitcoins par crainte d’un déclin du marché. Cependant, le cours du bitcoin a rebondi à près de 40 000 dollars quelques semaines plus tard, piégeant ainsi ceux qui ont vendu et raté des profits potentiels.

L’expression “piège à ours” vient de l’analogie avec les ours qui utilisent des pièges pour capturer leurs proies : les investisseurs baissiers sont piégés dans leurs positions perdantes, attendant que les prix chutent, tout comme les ours qui attendent leur proie.

Piège à Taureau et Piège à Ours

Les pièges à taureaux (bull traps) et les pièges à ours (bear traps) sont des types de schémas en dents de scie dans lesquels les actifs changent soudainement de direction sur des marchés volatils, entraînant des pertes significatives pour les traders. La compréhension de ces schémas peut aider les investisseurs à prendre des mesures appropriées de réduction des risques.

Les pièges à taureaux se produisent dans le cadre d’une tendance baissière du marché, attirant les traders avec un rallye avant de reprendre la tendance baissière, ce qui entraîne des pertes pour ceux qui ont pris des positions longues. Les pièges à ours se produisent dans le cadre d’une tendance haussière générale du marché, trompant les opérateurs par une baisse avant que le marché ne reprenne sa trajectoire ascendante, entraînant des pertes pour ceux qui vendent des actifs en s’attendant à ce que la tendance baissière se poursuive.

Les pièges à ours et à taureau sont des scénarios de marché financier dans lesquels des pauses ou des retournements temporaires créent une fausse impression de renversement de tendance, ce qui conduit les traders à prendre des décisions erronées. Pour éviter ces pièges, les traders doivent faire preuve de prudence, utiliser des stratégies de gestion des risques, et procéder à des analyses plus approfondies avant de prendre des décisions d’investissement basées sur ces faux signaux.

Comment se Forment les Pièges à Ours ?

Un piège à ours peut être utilisé comme technique de manipulation du marché pour créer artificiellement une tendance à la baisse. Il existe de nombreuses façons pour les traders de former un tel piège.

Ainsi, de tels pièges peuvent se produire lorsque de grands acteurs institutionnels du secteur, tels que des fonds de pension, des banques ou des sociétés d’investissement, tentent de sortir des positions faiblement longues ou courtes en achetant des actifs à des prix de gros : les traders vendent intentionnellement de gros volumes d’un actif pour en faire baisser le prix, créant ainsi une fausse impression de marché et amenant d’autres traders à penser que l’actif perd de la valeur et à vendre leurs positions. Les opérateurs créent un piège à ours lorsque le prix d’un actif atteint un point bas, en achetant de gros volumes à un prix artificiellement bas, en augmentant la demande et en faisant remonter le prix.

Le piège à ours peut être formé par des traders qui créent de faux signaux, tels qu’une augmentation soudaine du volume des ventes ou une chute brutale des prix, afin de convaincre les investisseurs de vendre leurs actifs, ce qui, à son tour, fait baisser le prix encore plus, entraînant la chute du marché.

Le FUD (de peur, incertitude et doute) est une autre méthode pour créer un piège baissier. Les traders utilisent la tactique du FUD en diffusant des rumeurs ou des articles de presse prédisant un krach boursier, ce qui pousse les investisseurs à paniquer et à vendre leurs actifs.

La vente à découvert est une stratégie dans laquelle les traders empruntent des actifs à un autre investisseur, les vendent au prix actuel du marché, attendent que le prix baisse, puis les rachètent à un prix inférieur, les rendent au propriétaire initial et empochent la différence, créant ainsi la possibilité d’un piège baissier.

Comment Reconnaitre un Bear Trap (Piège à Ours)

Les pièges à ours peuvent être identifiés en observant la direction prolongée du marché, qui peut indiquer une manipulation. Un autre indicateur crucial est un changement soudain du sentiment du marché, qui est inattendu et contraire à ce qui est attendu. Voici quelques caractéristiques auxquelles vous devez prêter attention pour identifier un marché baissier.

Le Graphique d’un Piège à Ours

Le graphique permet d’identifier un piège à ours : une tendance baissière avec des transactions à fort volume à proximité de la ligne de support. Le piège est confirmé lorsque la tendance s’arrête dans les cinq chandeliers japonais au-dessus de la ligne de support et qu’elle franchit rapidement le niveau de résistance.

Les Indicateurs de Trading

Parmi les nombreux outils d’analyse technique, les traders utilisent des indicateurs techniques tels que le MACD et le RSI pour faire la différence entre un véritable retournement et un piège à ours. Les indicateurs de momentum devraient évoluer à la baisse avec le prix de l’actif lors d’un retournement baissier.

Un piège à ours peut être identifié par une fausse cassure en dessous d’un niveau de support clé ou par un renversement rapide d’une moyenne mobile importante.

Il est également essentiel de vérifier si un mouvement de prix à la baisse franchit les niveaux de Fibonacci et les niveaux de support, car les pièges baissiers s’arrêtent souvent aux niveaux de Fibonacci.

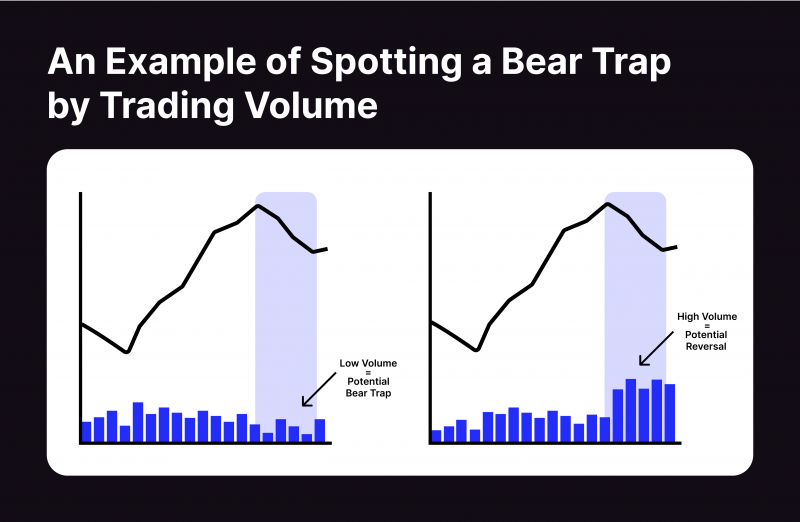

Le Volume de Trading

Pour identifier un piège à ours, il convient d’examiner le volume de tradings. Les véritables renversements de tendance s’accompagnent généralement d’un volume élevé, tandis que les pièges à ours s’accompagnent souvent d’un faible volume. Si une forte tendance haussière semble s’essouffler ou s’effondrer sous un niveau de soutien alors que le volume d’échange est faible, il y a tout lieu de s’en méfier.

Un IFR ou RSI élevé

Un IFR (Indice de Force Relative) élevé et des conditions de surachat peuvent indiquer une forte pression à la vente et un piège à ours potentiel. Les principaux acteurs peuvent faire baisser les prix pour réduire la pression et revenir à des prix plus bas pour prendre de meilleures positions. Cet afflux de demandes d’achat fera remonter les prix. La tendance baissière initiale est temporaire en raison des prises de bénéfices et des manipulations des payeurs institutionnels, et le prix augmentera à nouveau une fois que les institutions auront épuisé les actifs disponibles. Par conséquent, un IFR élevé peut également indiquer un piège baissier potentiel.

Comment Éviter un Bear Trap

Pour éviter un piège à ours, vous devez d’abord effectuer des recherches et des analyses approfondies avant de prendre des décisions de trading. Cependant, il existe d’autres conseils pour éviter ces pièges.

Éviter les positions courtes

Il peut également être utile d’éviter les positions courtes dans une tendance haussière primaire avant qu’elle ne confirme un retournement. Toutefois, les vendeurs à découvert peuvent réussir à survivre à un bear trap en surveillant attentivement l’action des prix, comme une bougie marteau indiquant que les acheteurs entrent à des prix plus bas et une baisse du volume des transactions indiquant un retournement de courte durée. Assurez-vous que les indicateurs de momentum continuent de pointer vers le bas avec le prix, car ils peuvent indiquer un rejet du renversement.

Utiliser des ordres de vente stop (stop-loss)

Pour éviter les pièges à ours, il convient d’envisager des niveaux de prix stop-loss avant d’entrer dans une transaction, en particulier si elle est courte. Si l’ordre stop-loss est déclenché, vous devez immédiatement réduire vos pertes, sinon vous risquez d’être pris dans un piège à ours et de perdre vos actifs.

Effectuer une analyse du marché

Une analyse approfondie du marché et le suivi de plusieurs indicateurs peuvent vous aider à prévoir et à contourner un bear trap imminent, tandis que de solides stratégies de gestion des risques peuvent vous aider à éviter des pertes importantes.

Conclusions

Les pièges à ours ou “bear traps” sont des événements inévitables qui peuvent être difficiles à repérer. Mais avec une analyse appropriée et des indicateurs de marché, ainsi qu’avec une formation continue et l’amélioration de vos compétences en trading, vous pouvez apprendre à identifier un modèle de piège à ours et à le contourner, en gardant vos fonds intacts.

Vous cherchez des réponses ou des conseils ?

Partagez vos questions dans le formulaire pour une assistance personnalisée

Nous contacter