Ordre Stop (à Seuil de Déclenchement) ou Ordre Limit (à Cours Limité) : Principales Différences à Prendre en Compte

Le monde du trading a parcouru un long chemin depuis les interactions manuelles et les salles de marché physiques. Aujourd’hui, la scène mondiale de l’investissement est disponible à portée de main de chaque trader, ce qui rend l’ensemble du secteur beaucoup plus accessible et pratique.

Les ordres automatisés et les mécanismes liés aux activités de trading constituent une part importante de la récente révolution des transactions numériques, permettant aux investisseurs de sélectionner les prix souhaités et de naviguer sur le marché à leur guise. Cet article aborde trois mécanismes indispensables : les ordres (à seuil de déclenchement), les ordres limit (à cours limité) et une combinaison de ces deux types d’ordres : les ordres stop-limite.

Points Clés

- Les ordres Limit permettent aux traders de fixer des prix spécifiques pour les transactions souhaitées et d’exécuter automatiquement la transaction lorsque le prix correspond.

- Les ordres Stop sont des ordres disposant de seuils d’achat ou de vente d’actifs qui se déclenchent lorsqu’ils dépassent une certaine valeur.

- Les ordres Limit sont conçus pour être des outils de trading précis, tandis que les ordres Stop sont davantage axés sur le marché.

- L’utilisation combinée de ces outils peut s’avérer bénéfique dans de nombreuses situations.

Qu’est-ce qu’un Ordre Limit (à Cours Limité) ?

Les ordres Limit sont des outils de trading pratiques qui permettent aux traders de fixer un prix sur les achats ou les ventes d’actifs qu’ils prévoient.

Heureusement, cet outil permet d’éviter de fixer des prix supérieurs à la juste valeur du marché. Par exemple, si un trader décide de placer un ordre Limit à 105 $ pour un actif spécifique, mais que le prix actuel du marché n’est que de 102 $, l’ordre ne sera tout simplement pas autorisé.

Bien que cela semble être une éventualité fondamentale, elle est bénéfique sur les marchés à forte volatilité qui connaissent des variations de prix chaotiques au cours d’une même séance de trading. Ainsi, le prix spécifié dans l’ordre Limit doit toujours être égal ou inférieur au prix actuel du marché.

Par ailleurs, les ordres Limit sont des annonces transparentes d’un prix souhaité qui sont visibles sur le marché. Si un trader place un ordre Limit de vente, les mêmes lois s’appliquent – il est impossible de placer un ordre de vente en dessous du prix actuel du marché.

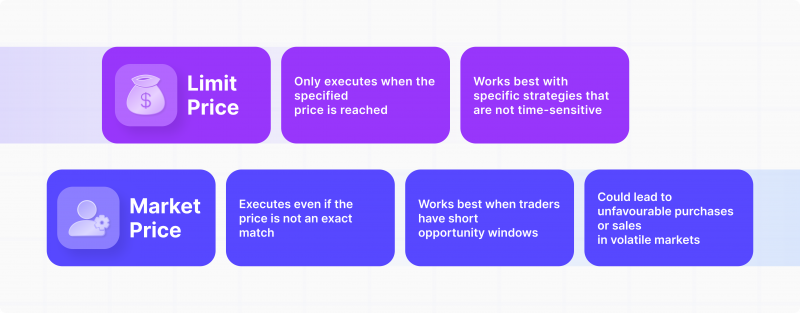

Prix de l’Ordre Limit vs Prix du Marché

Il existe deux variantes distinctes d’un ordre Limit. La première est le prix limite, qui est une contrainte stricte sur le prix spécifié. Cela signifie que la transaction ne sera exécutée que si le trader place un ordre Limit et que le prix exact de celui-ci correspond au prix sur le marché libre. En revanche, un ordre au prix du marché permet aux traders d’avoir une limitation moins contraignante sur le prix.

La cote préférée est toujours sélectionnée, mais il n’est pas nécessaire que le prix corresponde exactement. Au lieu de cela, il peut simplement être proche si la demande du marché pour l’actif choisi augmente.

Le système d’appariement des ordres comprendra ce pic de demande et effectuera l’achat. Naturellement, cette approche est risquée sur les marchés volatils, car le pic de demande peut être un coup de chance et finalement conduire à des pertes pour les investisseurs.

Comprendre l’Ordre Stop (à Seuil de Déclenchement)

Les ordres Stop constituent une excellente alternative aux ordres Limit dans certaines circonstances. Tout comme les ordres Limit, les ordres Stop peuvent être préconfigurés en indiquant un prix.

Cependant, contrairement aux ordres Limit, ils ne sont pas exécutés une fois que le prix spécifique est atteint. Au contraire, les ordres Stop sont activés une fois que le prix souhaité a été atteint ou dépassé.

Ainsi, ordres Stop sont conçus pour acheter des actifs au-delà d’un certain seuil, ce qui permet aux investisseurs d’automatiser leurs stratégies d’investissement dans des types d’actifs en augmentation.

Il en va de même pour la vente des actifs, car l’opération ne sera activée sur le marché que si le prix tombe en dessous d’un certain seuil. Les deux cas sont parfaits pour la gestion des risques et l’investissement sur les opportunités.

Les écarts de prix sont des variables essentielles à prendre en compte lors de l’utilisation d’un ordre Stop car ils peuvent faire ou défaire vos stratégies de manière significative. Un écart de prix négatif signifie que le prix d’un actif baisse de manière inattendue, et un ordre Stop de vente peut entraîner un écart considérable entre le prix de vente souhaité et le prix réel.

Comment Fonctionnent les Ordres Stop-Limit ?

Si les deux ordres décrits ci-dessus constituent d’excellentes alternatives l’un à l’autre, il existe un moyen de combiner les deux mécanismes. Appelé à juste titre ordre Stop-Limit, ce mécanisme permet aux traders de fixer un plancher et un plafond au prix d’achat ou de vente qu’ils souhaitent. De cette façon, les traders peuvent créer des intervalles acceptables pour l’achat ou la vente d’actifs.

Par exemple, si un trader souhaite acheter un actif spécifique dans un intervalle de 100 à 105 $, il peut simplement fixer un prix Stop à 105 $ et un prix Limit à 100 $. De cette manière, l’opération sera activée dès que le cours de l’action passera en dessous de 105 $, mais sera annulée s’il dépasse le seuil de 100 $. L’ordre trailing Stop-Limit garantira que l’actif en question ne sera pas acheté au-delà ou en deçà de l’intervalle spécifié.

Par conséquent, les traders disposeront d’une fenêtre de valeurs saine et auront plus de chances d’acquérir un actif. Après tout, un intervalle de prix a beaucoup plus de chances d’être égalé qu’un prix exact. Les ordres Stop-Limit sont d’excellents mécanismes qui combinent le meilleur des deux mondes. Cependant, il faut un certain niveau de maîtrise pour maîtriser cet outil et l’utiliser pour maximiser le niveau de rentabilité.

Les ordres Stop et Limit sont très populaires dans les activités de trading à effet de levier, car ils permettent aux investisseurs de mieux contrôler plusieurs positions à la fois.

Quelles Sont les Meilleures Conditions qui Doivent Etre Affichées pour Exécuter Chaque Ordre ?

Comme nous l’avons vu plus haut, les ordres Stop et les ordres Limit sont tous deux conçus pour contrôler les résultats des transactions sur le marché libre. La différence la plus importante entre les deux systèmes est que les ordres Limit sont précis, alors que les ordres Stop ont besoin d’un ancrage de prix sur le marché pour être exécutés. L’utilisation efficace de chaque type d’ordre dépend donc des circonstances spécifiques du marché.

Les ordres Limit sont donc conçus pour atteindre des objectifs spécifiques sur le marché. Ils sont mieux utilisés lorsque le trader a une stratégie personnalisée qui repose sur des niveaux de prix précis. Les ordres Limit sont donc particulièrement efficaces sur les marchés à faible marge et à forte liquidité.

Le Double Objectif des Ordres Stop

À l’inverse, les ordres Stop sont plus efficaces en tant que stratégie d’atténuation des risques. Supposons qu’un investisseur ait acheté un actif qui devrait voir sa valeur baisser. Pour contrôler ce résultat indésirable, l’investisseur peut fixer un ordre Stop de vente à la valeur X. Si l’actif descend en dessous de la valeur X, la vente sera automatiquement déclenchée et les pertes seront réduites.

Par ailleurs, les ordres Stop peuvent également servir d’outil de déclenchement. Il est bien connu qu’un actif est censé entrer dans une phase d’appréciation s’il atteint un prix de marché particulier.

Un ordre Stop peut donc détecter automatiquement ce phénomène et acheter l’actif à un prix inférieur ou à une meilleure valeur. Cette stratégie est bénéfique pour les traders qui gèrent de nombreux types d’actifs au sein de leurs portefeuilles.

Les ordres Stop et Limit sont utiles sur les marchés du Forex, Ses cryptomonnaies, des actions et même des matières premières, car chaque secteur peut connaître des hausses ou des baisses de prix spectaculaires à des périodes spécifiques. Il est donc utile de disposer d’un outil, tel qu’un prix d’activation du stop limit, pour rester en phase avec les évolutions du marché.

Dernières Remarques

La question « ordres Stop vs ordres Limit » est un débat fascinant dans le monde du trading. Il est difficile d’affirmer qu’une méthode est meilleure que l’autre, car les deux ont leurs propres cas d’utilisation. Les investisseurs diligents combinent souvent les ordres Stop et les ordres Limit en fonction de l’évolution du marché.

Il est donc essentiel de savoir quand utiliser ces outils pour maximiser vos profits et augmenter les indicateurs de croissance de votre portefeuille. Les ordres Stop et Limit peuvent couvrir les deux aspects – stimuler la croissance et minimiser les risques. Cependant, comme pour tout autre outil de trading, ils sont plus efficaces lorsqu’ils sont utilisés par des professionnels expérimentés.

Articles recommandés

En cliquant sur "S'abonner", vous acceptez la politique de confidentialité . Les informations que vous fournissez ne seront ni divulguées ni partagées avec d'autres.

Actualités récentes

Notre équipe présentera la solution, fera des démonstrations et proposera une offre commerciale.