Comment Obtenir des Liquidités pour une Plateforme de Trading de CFD ?

Articles

Les CFD sont populaires sur le marché parce qu’ils permettent de spéculer sur les variations du prix sous-jacent des titres sans qu’il soit nécessaire de les détenir.

Cet article offre une analyse approfondie des caractéristiques distinctives des CFD et aide à sélectionner le meilleur fournisseur de liquidités pour votre plateforme de trading de CFD.

Points Clés

- Les CFD sont des accords entre acheteurs et vendeurs portant sur la disparité entre le prix de l’actif valable au moment de la conclusion du contrat et sa valeur à l’expiration du contrat.

- Il existe de nombreux types de contrats de CFD, tels que les contrats sur les matières premières, les indices, les cryptomonnaies, etc.

- Le trading de CFD présente des avantages, comme une grande liquidité et des options de couverture, et des inconvénients, comme des risques associés à la contrepartie et la vulnérabilité aux conditions du marché.

Explication des CFD

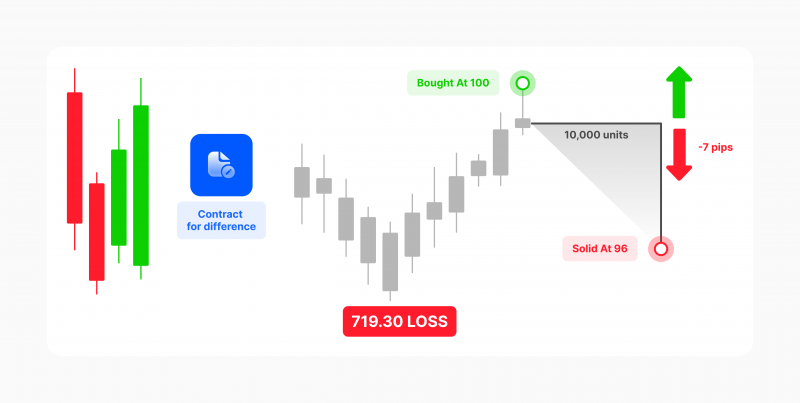

Un accord entre un acheteur et un vendeur pour échanger la différence de valeur d’un actif entre l’ouverture et la clôture d’un contrat est connu sous le nom de « contrat sur la différence » (CFD). Il a le même objectif qu’un contrat pour la fourniture d’un produit, mais ni la propriété ni la livraison de l’actif ne sont nécessaires à son fonctionnement. L’acheteur reçoit une part si la valeur de l’actif augmente, et le vendeur reçoit une part si elle diminue.

Même s’ils ne possèdent pas l’actif, les traders peuvent tirer profit des CFD en spéculant sur l’évolution de son prix. Comme ces contrats n’expirent pas, les traders peuvent profiter des mouvements à la hausse ou à la baisse du marché en prenant des positions longues ou courtes.

Les CFD offrent une exposition à un large éventail de marchés, y compris les actions, les indices, les devises et les cryptomonnaies, ce qui permet un bon niveau de diversification.

Les contrats sont polyvalents, offrant une position longue ou courte sur un actif et “n les achetant dans l’attente d’une hausse ou d’une baisse du prix de l’actif, respectivement.

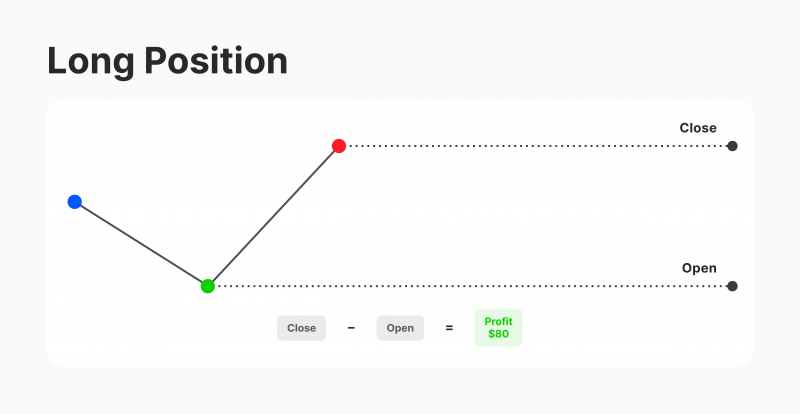

Une position longue consiste à placer une opération d’achat à un prix bas, en s’attendant à ce que la valeur de l’actif augmente avec le temps.

Par exemple, un trader achète 100 CFD d’actions Apple à 160 $ par action. La valeur totale de la transaction est de 16 000 $. Si le cours de l’action Apple augmente jusqu’à atteindre 170 $, le trader réalise un bénéfice de 1 000 $. En revanche, si le cours de l’action tombe à 150 $, le trader perd 1 000 $.

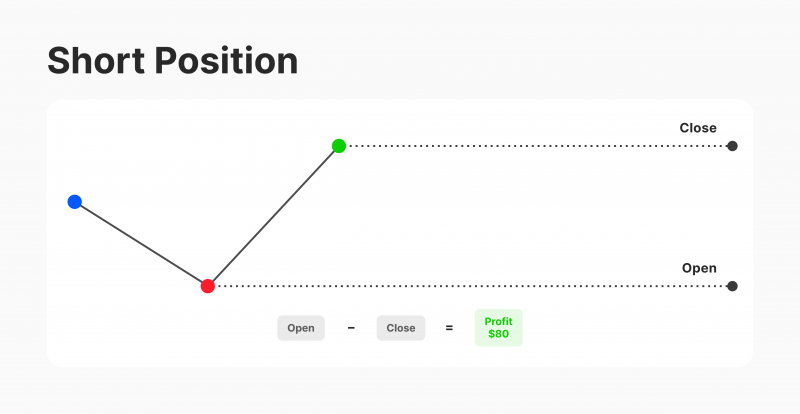

Avec une position courte, un trader anticipe une baisse de la valeur de l’actif et choisit une position de vente. Il prévoit de racheter le contrat plus tard si la valeur de l’actif augmente, ce qui lui permet de gagner ou de perdre sur l’ensemble de l’échange. Par exemple, si vous vendez à découvert 100 actions Apple à 150 $ l’action, vous pouvez clôturer votre position à 145 $ l’action, ce qui se traduit par un bénéfice de 500 $ (150 – 145 $) par action.

Le point important des CFD est l’effet de levier, qui permet aux traders de démarrer des positions sans avoir à payer la totalité de la valeur de la transaction en une seule fois. Cette alternative permet d’ouvrir la transaction avec une marge, qui est une part du montant total de la transaction. Cela permet d’obtenir un ratio d’effet de levier de 5:1, ce qui est un avantage énorme dans le trading de CFD, car cela signifie que les positions peuvent être cinq fois plus grandes que le montant de la marge.

Types de CFD

Les CFD peuvent être négociés sur différents instruments financiers, en fonction de l’accès du courtier aux cours du marché. Les principaux types de marchés de CFD comprennent les actions mondiales, les indices boursiers, les devises, les secteurs industriels, les matières premières, les métaux et l’énergie. L’éventail de marchés disponibles s’élargit constamment, ce qui fait des contrats CFD une option d’acquisition polyvalente et pratique. Voici les CFD les plus populaires :

CFD sur les actions – Il s’agit des CFD les plus couramment négociés, le prix étant dérivé du cours de l’action sous-jacente.

CFD sur les cryptomonnaies – Les contrats sur les cryptomonnaies permettent aux traders de spéculer sur les mouvements de prix de monnaies virtuelles comme BTC, ETH et Litecoin avec un effet de levier sans posséder l’actif de base, pour trader sur des marchés volatils.

CFD sur les matières premières – Les matières premières sont des actifs physiques en demande, classés en deux catégories : les matières premières « dures » et les matières premières « molles ». Les matières premières « dures » sont extraites, comme le charbon ou le pétrole, tandis que les matières premières « molles » sont cultivées, comme le maïs ou le café. Les matières premières retrouvés typiquement dans les contrats comprennent les métaux précieux, le maïs, le soja, le blé, l’essence, le pétrole brut et le mazout de chauffage.

CFD sur les indices – Les CFD sur les indices sont des contrats liés à la performance d’un indice spécifique, offrant un effet de levier, une liquidité et une volatilité élevés. Les indices les plus populaires sont le Dow Jones, le NASDAQ, le London Stock Exchange, l’Australian Stock Exchange et le Nikkei japonais.

Les traders pensent qu’un marché spécifique va monter, bénéficiant d’un volume d’échange élevé, d’une faible marge, d’un effet de levier important, de faibles coûts d’échange et d’un accès aux marchés internationaux qui serait autrement difficile ou coûteux.

CFD sur les devises – Les CFD sur les devises sont populaires sur le marché du Forex car ils permettent aux traders de spéculer sur les mouvements de prix des paires de devises, offrant un effet de levier et de faibles coûts de transaction pour la négociation d’un large éventail de paires de devises.

Avantages et Inconvénients des CFD

Les CFD sont largement utilisées à l’échelle mondiale et constituent un moyen efficace de tirer parti de l’expertise financière. Les contrats présentent de nombreux avantages, dont les suivants :

Positions longues et courtes – Les CFD offrent une grande souplesse dans l’activité de trading, permettant aux investisseurs de tirer profit des marchés à la hausse comme à la baisse. Les positions longues bénéficient des mouvements de prix à la hausse, tandis que les positions courtes bénéficient des mouvements de prix à la baisse, ce qui permet de s’adapter à un large éventail de conditions de marché.

Couverture – Les CFD offrent des stratégies de couverture, vous permettant de couvrir vos positions sur le marché physique ou de compenser des pertes potentielles en prenant des positions opposées sur les CFD, gérant ainsi efficacement le risque et protégeant votre portefeuille contre des conditions de marché défavorables.

Liquidité – Les CFD sont négociés sur des marchés liquides, ce qui permet d’ouvrir et de clôturer facilement des positions, de profiter des mouvements de prix et de mieux contrôler vos activités de trading.

Rentabilité – Les CFD offrent des frais de transaction plus faibles et des spreads plus serrés que les méthodes d’investissement classiques, car ils n’impliquent pas de droit de timbre ou de frais de sociétés de courtage associés à la possession de l’actif sous-jacent.

Accès à divers marchés – Les CFD offrent une gamme variée d’instruments de trading, ce qui permet de diversifier les portefeuilles de trading et d’exploiter les possibilités d’effet de levier sur divers marchés.

Malgré les nombreux avantages que le trading de CFD peut offrir, il comporte également des risques importants que tout trader doit connaître.

Nature complexe – Les CFD sont des produits complexes, susceptibles de donner lieu à des malentendus et à des erreurs. Alors que les actions conviennent aux investisseurs débutants et expérimentés, les CFD sont plus adaptés aux traders expérimentés.

Risques liés à l’effet de levier – Les activités de trading de CFD sont plus risquées que les activités de trading d’actions traditionnelles en raison de l’effet de levier. Les traders ne doivent avancer qu’un petit montant de la valeur totale de la transaction, souvent 5 %, et si la transaction leur est favorable, ils ont droit à 100 % des bénéfices. Mais ils sont également responsables de 100 % des pertes qu’ils peuvent subir si le marché leur est défavorable.

Risques de défaillance – Les fournisseurs de CFD n’agissent pas toujours dans le meilleur intérêt de leurs clients, ce qui entraîne un risque de contrepartie. Cela peut entraîner un retard dans l’exécution des ordres de CFD, ce qui risque de faire évoluer le prix. Si une transaction échoue, le fournisseur peut la clôturer sans consulter le client. Le succès d’une transaction sur des CFD dépend à la fois de la spéculation du client et du fournisseur de CFD.

Sensibilité aux conditions du marché – Spéculer sur les variations de prix des actifs financiers qui sont influencées par les conditions générales du marché fait partie des activités de trading de CFD. Vous pouvez perdre beaucoup d’argent si le marché baisse ne serait-ce qu’un peu. Le risque est amplifié lorsque les transactions ont lieu en période d’incertitude économique, par exemple lors d’élections politiques. Même les traders chevronnés ont du mal à prévoir les fluctuations du marché en raison de circonstances imprévisibles.

A quoi servent les Fournisseurs de Liquidités pour les CFD ?

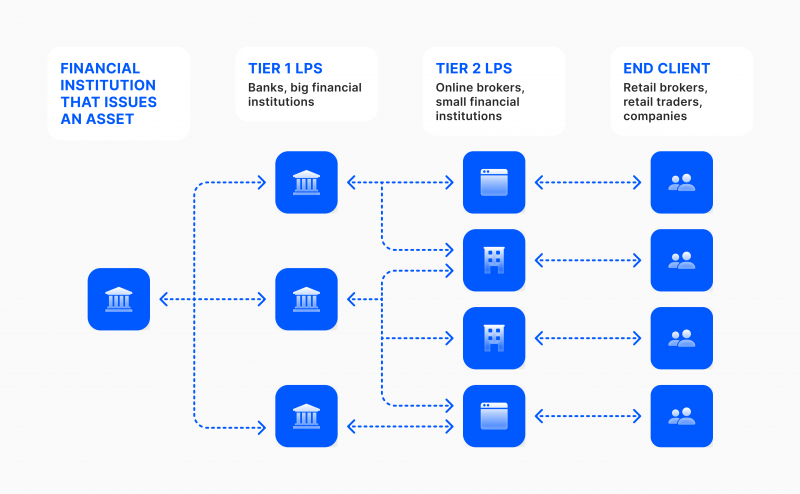

Les fournisseurs de liquidités pour les CFD contrebalancent les transactions effectuées sur les instruments de trading de CFD par les courtiers, les institutions et les traders individuels, garantissant ainsi une liquidité sans faille pour les plateformes de trading de CFD et facilitant l’ouverture et la clôture de transactions.

Les fournisseurs de liquidités pour les CFD maintiennent une faible différence entre les offres et les demandes, fournissant une grande liquidité sur les CFD aux endroits où ont lieu les échanges.

Les fournisseurs de liquidités pour les CFD fournissent généralement une API ou un Liquidity Bridge (Pont de liquidités) aux courtiers de CFD et aux autres plateformes de trading. Ils disposent d’une liste d’instruments de CFD pour lesquels ils peuvent fournir de la liquidité, et un courtier de CFD choisit les instruments pour lesquels il souhaite obtenir de la liquidité.

Les fournisseurs de liquidités pour les CFD ont des exigences spécifiques en matière de volume et de dépôt, les volumes plus élevés offrant de meilleures offres.

Une fois que l’ensemble des instruments et des volumes sont acceptés par un courtier et un fournisseur de liquidités, un accord est signé et le courtier effectue un dépôt.

Une fois les conditions remplies, l’équipe technique et d’assistance du fournisseur de liquidités établit la connexion en matière de liquidités et le flux de liquidités commence. Le courtier décide si les transactions de tous les clients seront envoyées au fournisseur de liquidités ou à un groupe spécifique de traders.

Comment Choisir un Fournisseur de Liquidités pour une Plateforme de Trading de CFD ?

Pour exécuter efficacement les procédures commerciales avec les CFD, il est essentiel de choisir un fournisseur de liquidités apportant des outils commerciaux faciles à utiliser, l’accès à des cadres de pointe et la situation financière de la contrepartie. Une société de CFD professionnelle peut garantir la meilleure expérience au client.

Il est essentiel d’établir un canal de communication efficace avec les fournisseurs de liquidités, en particulier lorsqu’il s’agit de confier les opérations des utilisateurs à une tierce partie. Les activités des agents recourant aux CFD sont plus complexes que celles des courtiers du Forex, car les contreparties peuvent réclamer divers instruments.

Pour choisir les requêtes à accepter ou à rejeter, il convient d’analyser la popularité des différents mécanismes et de se renseigner sur la liquidité et les taux de commission. L’établissement d’une communication efficace avec les fournisseurs de liquidités est primordial pour garantir la prospérité des opérations des courtiers de CFD.

Les traders devraient envisager de travailler avec des courtiers respectés qui offrent des prix clairs, des plateformes fiables et des instruments de gestion des risques efficaces.

La compréhension des différents CFD offre un large éventail de perspectives aux acteurs du marché, leur permettant de prendre des décisions en connaissance de cause et d’augmenter leurs chances de réussite.

Dernières Remarques

Les fournisseurs de liquidités pour les CFD sont très demandés en raison de leur impact substantiel sur les activités de trading de CFD. L’exécution rapide des transactions, avec moins de slippage et des spreads plus faibles, rendue possible par les niveaux élevés de liquidités, a le pouvoir de stabiliser les prix du marché, de réduire les coûts de transaction et d’augmenter le niveau de rentabilité des traders.

Le choix du fournisseur de liquidités pour une plateforme de trading de CFD nécessite des connaissances approfondies dans le monde du trading et des affaires.

Vous cherchez des réponses ou des conseils ?

Partagez vos questions dans le formulaire pour une assistance personnalisée

Nous contacter