Les meilleurs indicateurs de tendance de 2023

Si la nature même du trading peut se résumer à parier sur les bons actifs financiers et à laisser de côté les mauvais, ce vaste marché va bien plus loin qu’il n’y paraît à première vue. Il existe de nombreuses subtilités et de nombreux concepts à apprendre pour les traders débutants qui souhaitent réussir dans ce secteur compétitif.

Pour devenir un trader habile, il faut bien comprendre les bases de l’analyse, de la planification et de l’exécution des transactions. Cependant, tout commence par l’évaluation du marché et l’identification des modèles de mouvement des prix. L’analyse des indicateurs de tendance est une stratégie de trading incontournable, qui permet aux traders de faire des prévisions de manière éclairée sur les évolutions de prix.

Points clés

- L’analyse des tendances est une excellente stratégie qui permet aux investisseurs de faire des prévisions en se basant sur des données.

- Les indicateurs de tendance aident les traders à visualiser le momentum des prix des actifs et les variations de prix attendues.

- Les indicateurs de tendance les plus courants sont la bande de Bollinger, la MACD, l’indice de force relative, le volume en équilibre (OBV) et le SAR parabolique.

- Chaque indicateur de tendance analyse les données antérieures de l’actif pour prévoir les mouvements de prix futurs.

Qu’est-ce que le Trend Trading ?

Comme son nom l’indique, le trend trading est une pratique qui consiste à identifier les tendances rentables du marché et à agir en conséquence. Il a été prouvé empiriquement que le trend trading est une stratégie solide et efficace sur divers marchés financiers et dans d’autres secteurs touchant au trading. Malgré des conditions économiques, politiques, sociales et techniques différentes, tous les actifs négociables suivent une progression qui leur est propre. Chaque actif négociable affiche soit une baisse, soit une hausse, soit il maintient tout simplement son niveau de prix actuel.

L’objectif du trend trading est d’analyser les données disponibles et de prévoir les possibles tendances futures d’un actif particulier. Par exemple, si l’actif A est en hausse, les traders peuvent utiliser les pratiques de trend trading pour mieux comprendre la nature de ce modèle. Grâce à cette analyse, les traders peuvent déterminer si l’actif A vient d’entamer sa phase ascendante et s’il ne ralentira pas de sitôt. Inversement, l’analyse des tendances peut indiquer aux traders que le cycle de croissance de l’actif A est terminé et que la fenêtre d’investissement est close.

Bien que l’exemple ci-dessus soit banalisé, il illustre efficacement la nature du trend trading. Bien que cette pratique soit loin d’être précise, elle a donné de résultats dans la plupart des cas. Naturellement, le trend trading ne garantit pas que le succès sera au rendez-vous, car de nombreux développements imprévisibles existent dans le monde du trading.

Cependant, la loi des moyennes a prouvé à maintes reprises que les tendances se répètent, quel que soit le secteur ou les conditions spécifiques du marché. Ainsi, le trend trading est devenu l’une des stratégies de trading les plus populaires à l’echelle mondiale car elle permet aux investisseurs d’acquérir une vision plus claire du marché et d’exécuter des transactions basées sur des données complexes.

Que sont les indicateurs de tendance ?

Les investisseurs doivent se familiariser avec les différents indicateurs de trading qui simplifient le processus d’évaluation du marché afin d’effectuer l’analyse des tendances. Ainsi, les indicateurs de tendance permettent aux investisseurs d’avoir une vue d’ensemble de l’évolution des prix des actifs. Par conséquent, les investisseurs n’ont pas besoin de s’appuyer sur une analyse superficielle pour acquérir des actifs qui s’avèreront fructueux ou se débarrasser de ceux qui apparaissent comme étant perdants.

Les traders en herbe peuvent utiliser de nombreux indicateurs techniques pour simplifier leurs stratégies d’investissement. Indépendamment de leurs méthodes de calcul et formules spécifiques, tous les indicateurs ont pour but de brosser un tableau de l’avenir proche de l’actif. Comme les marchés boursiers existent depuis des siècles, il y a beaucoup de données à analyser pour créer des modèles mathématiques qui décrivent les prolongements probables des tendances. Comme indiqué ci-dessus, les indicateurs de tendance sont des outils utiles et très efficaces, quel que soit le secteur d’activité.

Ils s’adaptent également à différents types d’opérations, y compris la vente à découvert, le placement à long terme, la conservation des parts et le swing trading. Si l’exploitation des tendances des actifs convient davantage aux traders qui investissent à long terme, elle peut également être utilisée pour réaliser des gains à court terme. Naturellement, les indicateurs de tendance donnent une image claire de certains secteurs mieux que d’autres. Par exemple, cette pratique peut être moins efficace sur marché des cryptomonnaies, car il s’agit d’un secteur relativement jeune. De plus, le marché des cryptomonnaies reste volatile et assez imprévisible en raison des bouleversements observés dans le secteur économique et à la réglementation de la cryptomonnaie.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Ainsi, les indicateurs de tendance pourraient avoir du mal à prévoir ces développements imprévisibles sur le marché des cryptomonnaies. Cependant, avec une diversification suffisante et un investissement prudent, les indicateurs de tendance se sont avérés utiles même sur les marchés les plus volatils. Cependant, il est conseillé de rester vigilant sur les marchés volatils, car les indicateurs de tendance peuvent être plus trompeurs.

Même les indicateurs de tendance les plus instructifs et les plus perspicaces doivent être utilisés en combinaison avec d’autres, car en utilisant un seul indicateur, l’image est susceptibles d’être biaisée ou trompeuse.

Les meilleurs indicateurs de tendance du marché

Bien que tous les indicateurs de tendance servent le même objectif, à savoir comprendre les tendances des mouvements de prix, ils se présentent sous différentes formes et fournissent une analyse unique. Il existe de nombreux types d’indicateurs, et ils offrent tous un style spécifique d’évaluation des mouvements de prix probables. Les cinq indicateurs ci-dessous sont les outils d’analyse les plus populaires et les plus largement adoptés. Examinons-les plus en détail.

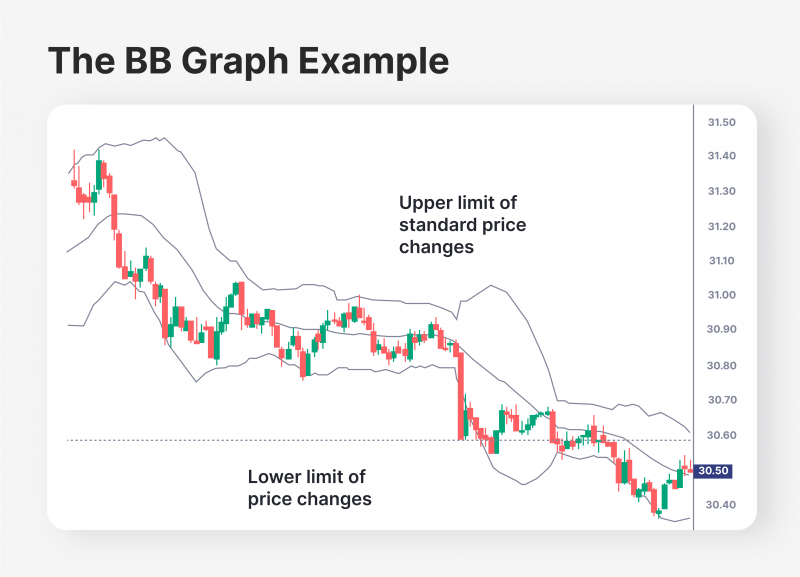

#1 – L’indicateur de la bande de Bollinger (BB)

Le premier indicateur technique de cette liste pourrait bien être l’indicateur le plus utilisé sur le marché mondial. L’indicateur BB utilise le concept mathématique de l’écart-type pour identifier les valeurs qui ressortent des mouvements de prix. La formule de l’écart-type a été inventée pour identifier ces points de données dans l’évolution du prix d’un actif. Naturellement, l’identification de ces valeurs est cruciale sur les marchés, et l’indicateur BB permet aux investisseurs de visualiser ces points de rupture en toute simplicité.

L’indicateur BB utilise trois bandes pour mettre en place le graphique montrant l’écolution des prix. Les bandes supérieure et inférieure représentent les écarts types. Si le prix de l’actif franchit l’une de ces bandes, il est considéré comme un événement important, un point de rupture.

Mais pourquoi les points de rupture sont-ils importants ? Ils indiquent que le prix d’un actif a atteint une valeur inattendue, et qu’il y a de fortes chances qu’un correction ait lieu. Imaginons par exemple que l’actif A ait augmenté régulièrement au cours des trois derniers mois. Cependant, sur une courte période de deux jours, l’actif A s’est soudainement apprécié de 40 %. Ce mouvement de prix se situe bien au-delà de la bande supérieure de l’indicateur BB. Par conséquent, il est probable que l’actif A soit suracheté et qu’il entre bientôt dans une tendance à la baisse. Bien que l’actif A puisse poursuivre cette tendance improbable, l’indicateur BB indique que cela n’est pas probable. Les investisseurs peuvent continuer à détenir l’actif, mais il est probable que l’actif A soit sur le point de perdre sa valeur et son rendement dans l’intervalle de l’écart-type.

Il en va de même si la situation est inversée. Si le prix de l’actif A chute en dessous de l’écart-type, il y a de fortes chances que l’actif soit actuellement sous-évalué et qu’il s’agisse d’un bon moment pour l’acheter. Ainsi, l’indicateur BB peut identifier des conditions de surachat et de survente pour des investissements spécifiques, ce qui en fait l’un des indicateurs les plus importants disponibles sur le marché.

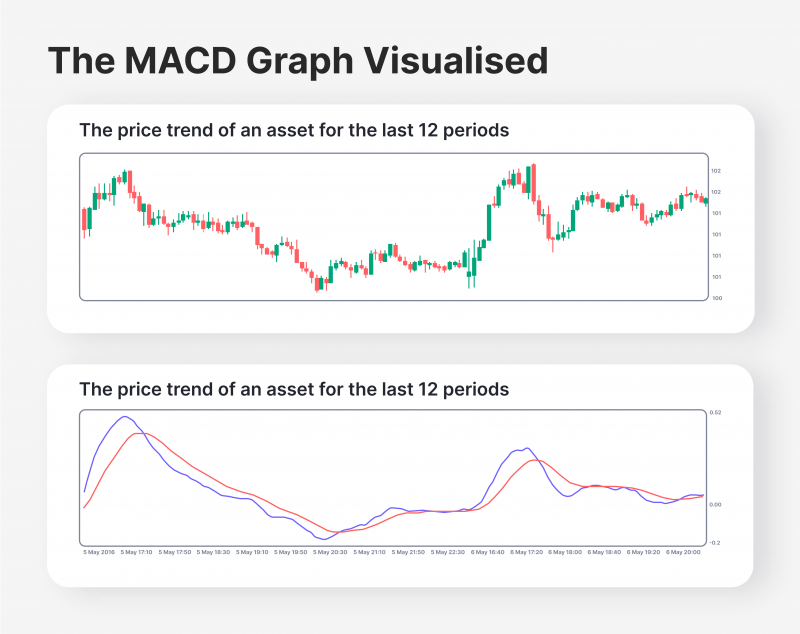

#2 – L’indicateur MACD (Moving Average Convergence Divergence)

L’indicateur MACD est un autre indicateur de tendance et de momentum utilisé dans le monde entier, qui simplifie l’analyse des mouvements de prix. La MACD est un sous-ensemble d’indicateurs de moyennes mobiles qui mesurent les mouvements des prix d’ouverture et de clôture des actifs sur différentes périodes et avec différents niveaux de complexité. Il existe trois variantes principales de la moyenne mobile – la Moyenne mobile simple (SMA), la moyenne mobile exponnentielle (EMA), et la Moyenne mobile pondérée (WMA). Chacune d’entre elles est utilisée pour effectuer différents types d’analyse des moyennes mobiles. L’indicateur MACD utilise l’EMA.

Mais que mesure la MACD ? Elle identifie la relation entre deux moyennes mobiles exponentielles liées à un actif particulier. L’EMA est une moyenne mobile exponentielle liée aux actifs négociées. La formule de l’EMA est similaire à celle de la moyenne mobile simple, mais elle met l’accent sur les variations de prix récentes dans ses calculs. La formule de la MACD nécessite le calcul de deux EMA distinctes : l’EMA à 26 périodes et l’EMA à 12 périodes. Ensuite, dans le modèle de la MACD, il suffit de soustraire la tendance linéaire de 26 périodes de la moyenne mobile de 12 périodes. Les traders peuvent ainsi mesurer la performance récente d’un actif particulier par rapport à sa performance empirique à long terme. Lorsque l’indicateur MACD devient pessimiste sur le graphique, il signale que l’actif va suivre une tendance à la baisse. À l’inverse, une valeur positive implique que le prix de l’actif est susceptible d’augmenter.

Comme indiqué ci-dessus, l’indicateur MACD est très fonctionnel et pratique, mais il est préférable de l’utiliser avec d’autres indicateurs. Bien que le graphique mettant en avant la MACD fournisse des informations fiables, en indiquant que l’actif entre dans une tendance positive ou négative, de nombreux facteurs peuvent empêcher l’actif de poursuivre cette tendance. Il est donc conseillé d’utiliser la MACD avec l’indicateur BB pour maximiser vos chances de prévoir la bonne tendance.

#3 – L’indicateur RSI (Relative Strength Index)

L’indicateur RSI est assez similaire à la MACD, car il calcule également le prix moyen d’un actif sur une certaine période afin d’identifier les opportunités de trading potentielles. Toutefois, le calcul de l’indicateur RSI est très différent de la MACD. L’indicateur RSI calcule les récents mouvements de prix au cours des 14 dernières périodes pour un actif donné. Le RSI est calculé en divisant les gains des 14 dernières périodes par les pertes respectives des 14 périodes. Par conséquent, les investisseurs obtiennent une image claire de la dynamique récente de l’actif en question.

La formule de l’indicateur RSI donne un ratio qui peut aller de 0 à 100. Si le ratio est supérieur à 70, l’actif sous-jacent a été suracheté au cours des 14 dernières périodes. Il peut donc être judicieux de commencer à vendre l’actif, car le marché est voué à corriger cette tendance à l’achat excessive. À l’inverse, un indicateur RSI inférieur à 30 signale que l’actif a été survendu au cours des dernières périodes. Par conséquent, il est peut-être temps d’envisager d’acheter cet actif tant que sa valeur est relativement faible.

Bien que le RSI soit un autre indicateur efficace, il peut être trompeur lorsqu’il est utilisé tout seul. En effet, les actifs peuvent être surachetés ou survendus pour une bonne raison, et l’indicateur RSI seul n’est pas une preuve suffisante pour contrer la dynamique du marché. Il est donc judicieux de combiner le RSI avec la MACD et de comparer les résultats des deux indicateurs.

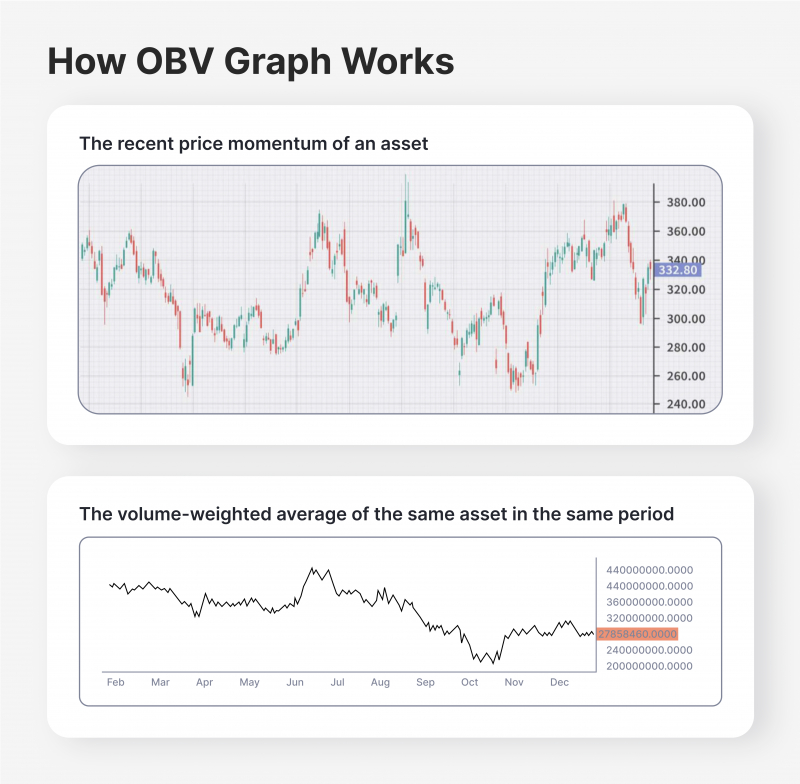

#4 – L’indicateur OBV (On Balance Volume)

Si les fluctuations de prix des actifs négociables peuvent être mesurées et analysées en détail, il existe une variable que les traders doivent considérer avec attention : le volume des récentes tendances à l’achat ou à la vente. L’indicateur OBV montre le volume des transactions à l’origine des tendances de prix des actifs. Pour ce faire, la formule de l’OBV se présente sur un graphique indiquant le prix moyen pondéré en fonction du volume. Ainsi, les graphiques permettent aux traders de comprendre l’ampleur de la dynamique des prix des actifs.

L’indicateur OBV est essentiel pour les traders qui souhaitent analyser en détail un actif particulier, car il permet de visualiser le volume des mouvements du marché. Grâce à l’indicateur OBV, il sera beaucoup plus facile d’identifier si le prix de l’actif évolue de manière organique ou s’il est manipulé par les spéculateurs du marché ou des entités dominantes. Il est donc essentiel d’utiliser l’indicateur OBV pour comprendre la portée globale des variations du prix des actifs et éviter de prendre des décisions hâtives. Bien qu’il existe d’autres options, l’OBV est l’un des indicateurs de volume les plus précis qui soient.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

#5 – Indicateur SAR parabolique (PSAR)

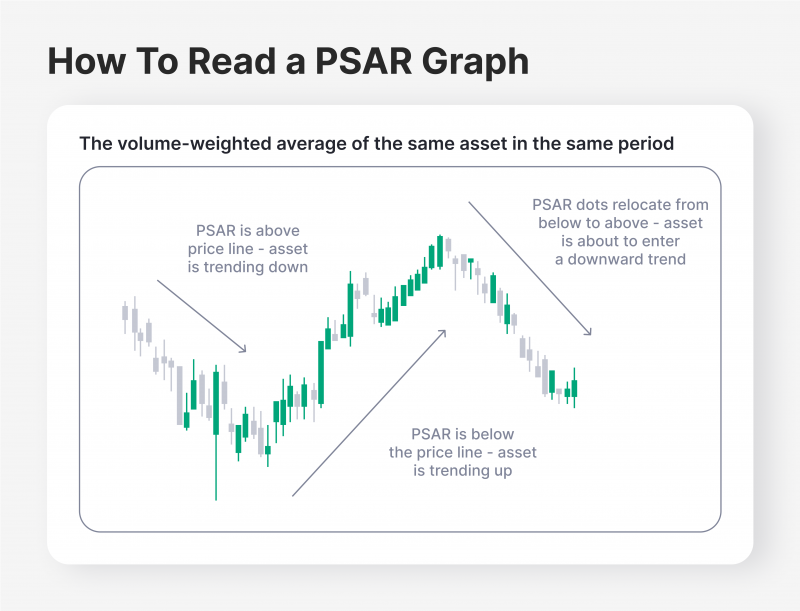

Enfin, l’indicateur PSAR est un autre excellent outil permettant d’identifier les niveaux de support et de résistance potentiels des actifs. Bien que le calcul de l’indicateur PSAR soit très complexe et nécessite des connaissances mathématiques approfondies, il produit un graphique simple et intuitif qui indique les variations potentielles des prix des actifs.

L’indicateur PSAR crée une ligne en pointillés qui suit la tendance du prix de l’actif tout au long de ses variations. Si la ligne en pointillées se trouve en dessous de la tendance de prix de l’actif, elle met en évidence la dynamique haussière potentielle du prix de l’actif. Inversement, si les lignes qui sont en pointillés sont au-dessus du prix de l’actif, cela indique qu’une baisse du prix est attendue dans un avenir proche.

Cependant, la plus grande application de l’indicateur PSAR réside dans ses points d’inversion. Lorsque l’actif entre dans un scénario de renversement de tendance, les lignes en pointillées du PSAR ont tendance à changer leur position par rapport aux prix. Lorsque les lignes en pointillées passent du haut au bas du graphique, cela indique un changement majeur dans la tendance de prix de l’actif, donnant aux traders la possibilité d’inverser leurs positions d’investissement en conséquence. Toutefois, il est essentiel d’utiliser l’indicateur PSAR en combinaison avec d’autres outils d’analyse afin de vérifier qu’un renversement potentiel de tendance aura lieu.

Dernières remarques

Le trend trading est devenu une stratégie de choix pour de nombreux investisseurs du monde entier, car il minimise le degré d’incertitude. Avec des niveaux de connaissances, d’expertise et d’expérience pratique appropriés, les traders peuvent utiliser les indicateurs de tendance pour obtenir des prévisions de prix précises. Naturellement, les indicateurs de tendance ne prédisent pas toujours parfaitement l’évolution des prix et les traders doivent tenir compte du facteur d’imprévisibilité.

Malgré leurs incohérences et leurs erreurs de calcul occasionnelles, les indicateurs de tendance ont fait leurs preuves. Avec une diversification suffisante et des stratégies prudentes, les traders seront en mesure de d’enregistrer des rendements significatifs grâce à cette stratégie, tant à court qu’à long terme.