Best REIT कंपनियाँ जिनमें आपको निवेश करना चाहिए – 2024 निवेशक गाइड

अधिकांश ट्रेडर्स टेक स्टॉक्स, ब्लू-चिप कंपनियों और वित्तीय स्टॉक्स को सबसे तेजी से बढ़ने वाले इक्विटीज के रूप में चर्चा करते हैं। हालांकि, रियल एस्टेट स्टॉक मार्केट का एक डार्क हॉर्स है, जो निवेशक के पोर्टफोलियो का विस्तार करता है ताकि किराए, वाणिज्यिक और आवासीय स्थानों, और विभिन्न संपत्ति-आधारित आय उत्पन्न करने वाले मॉडलों को शामिल किया जा सके।

REIT कंपनियाँ बिना वास्तविक स्वामित्व के संपत्तियों की खरीद और बिक्री को आसान बनाती हैं, जो पारंपरिक स्टॉक्स, बांड्स और फॉरेक्स जोड़ों से काफी अलग एक अनूठा प्रस्ताव प्रदान करती हैं। आइए समझते हैं कि REIT कैसे काम करता है और 2024 में सबसे बड़ी REIT कंपनियाँ कौन सी हैं।

मुख्य बिंदु

- रियल एस्टेट निवेश कंपनियाँ निवेशकों को संपत्तियों और भूमि में बिना उन्हें भौतिक रूप से स्वामित्व किए शेयर खरीदने की अनुमति देती हैं।

- REITs रियल एस्टेट निवेश को बड़े बाजार वर्ग के लिए अधिक सुलभ बनाते हैं।

- बुजुर्ग आबादी और बढ़ती किराए की कीमतों के कारण स्वास्थ्य सेवा क्षेत्रों में संपत्ति निवेश बढ़ रहा है।

- हाल के ब्याज दर कटौती के बाद आवासीय संपत्तियों के पुनः उभरने की उम्मीद है।

REIT कंपनियों का कार्यप्रणाली

रियल एस्टेट इन्वेस्टमेंट ट्रस्ट्स (REITs) वे कॉर्पोरेशन हैं जो आय उत्पन्न करने के लिए संपत्तियों का स्वामित्व, वित्तपोषण और प्रबंधन करते हैं। वे विभिन्न क्षेत्रों में सक्रिय रूप से रियल एस्टेट खरीदते और पट्टे पर देते हैं, जिनमें आवासीय घर, मल्टी-यूनिट फैमिली हाउस, वाणिज्यिक स्थान, सामाजिक भवन आदि शामिल हैं।

REIT कंपनियाँ अपने शेयरों को NYSE, NASDAQ और LSE जैसे द्वितीयक एक्सचेंज बाजारों में पेश करती हैं। बाजार प्रतिभागी REIT के शेयर खरीदते हैं ताकि बिना सीधे संपत्ति को धारण और प्रबंधित किए रियल एस्टेट का एक हिस्सा स्वामित्व में ले सकें।

यह सेटिंग नए ट्रेडर्स और कम पूंजी वाले निवेशों को रियल एस्टेट व्यवसाय में प्रवेश करने में सहायता प्रदान करती है, विशेषकर जब यह बाजार भवनों और भूमि खरीदने या विकसित करने के लिए महत्वपूर्ण पूंजी की मांग करता है।

REITs 1960 में संयुक्त राज्य अमेरिका में एक राष्ट्रपति डिक्री द्वारा कानूनी बन गईं, जिसने निगमों को निवेशकों से धन जुटाने और उच्च लाभ क्षमता वाले रियल एस्टेट में निवेश करने की अनुमति दी।

इस प्रकार, REIT फर्में म्युचुअल फंड्स की तरह काम करती हैं जिसमें वे निवेशकों से धन को चयनित बास्केट की ओर पूल करती हैं। हालांकि, पूल रियल एस्टेट बाजार में संचालित होता है। बदले में, निवेशकों को संपत्ति मूल्य वृद्धि और स्वामित्व शेयरों पर डिविडेंड से धन प्राप्त होता है।

2024 में REIT के रुझान

रियल एस्टेट व्यवसाय स्थिर रूप से बढ़ रहा है, और 2020-2021 में वैश्विक बाजार की स्थिरता के बाद, उद्योग तेजी पर है।

संयुक्त राज्य अमेरिका और यूरोपीय संघ में मुद्रास्फीति दरों में सुधार और वैश्विक बाजारों में आर्थिक स्थितियों के सुधार के बाद 2024 REIT निवेशों के लिए एक आशाजनक वर्ष है। हाल ही में फेडरल रिजर्व की ब्याज दर कटौती से REITs में निवेश में बड़ी भूमिका निभाने की उम्मीद है।

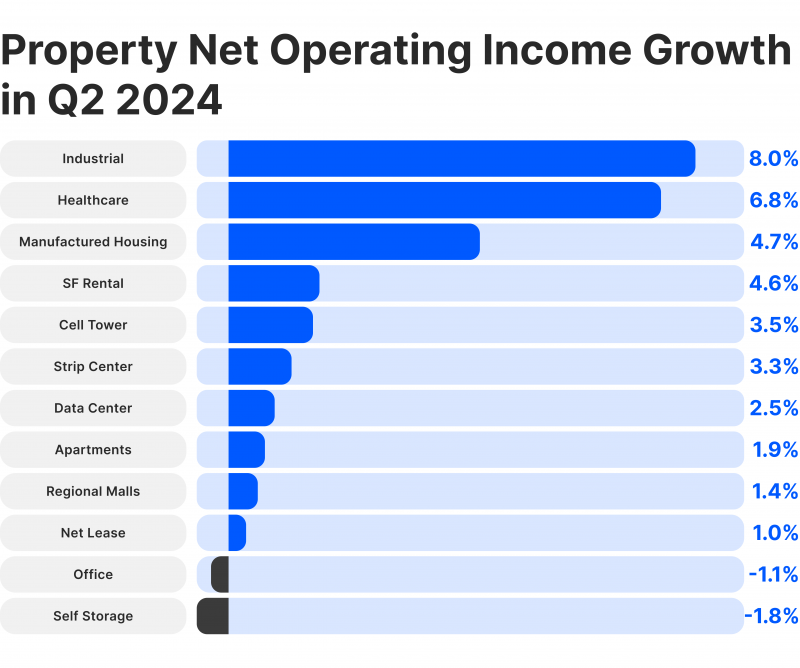

वर्ष ने वाणिज्यिक संपत्ति में बढ़ती रुचि देखी है, विशेष रूप से सेल्फ-स्टोरेज स्थानों और औद्योगिक भवनों में। महामारी के बाद विनिर्माण में वृद्धि और मुद्रास्फीति में तेजी ने इन रुझानों को बड़े पैमाने पर लाभ पहुंचाया है।

इसलिए, REIT में औद्योगिक, स्वास्थ्य सेवा और प्रौद्योगिकी क्षेत्रों में इस वर्ष के शेष के लिए उच्च संभावनाएं हैं।

REIT कंपनियों में निवेश के फायदे और नुकसान

REIT की अवधारणा रियल एस्टेट में निवेश को बेहद आसान और सुलभ बनाती है, प्रवेश बाधाओं को कम करती है और अधिक निवेशकों को संपत्ति स्टॉक्स में सट्टा लगाने और व्यापार करने की अनुमति देती है। आइए REIT निवेशों के लाभ और चुनौतियों का मूल्यांकन करें।

फायदे

- REITs पारंपरिक स्टॉक्स, बांड्स, मुद्रा जोड़ों और कमोडिटीज में पारंपरिक ट्रेडिंग से एक मूल्यवान विविधीकरण प्रदान करते हैं। रियल एस्टेट की पारंपरिक संपत्तियों की तुलना में एक विशिष्ट विकास प्रक्षेपवक्र है।

- REIT फर्में नए निवेशकों और सीमित बजट वाले लोगों को महत्वपूर्ण प्रारंभिक पूंजी के बिना संपत्तियों में निवेश करने की अनुमति देती हैं। यह दृष्टिकोण अप्रत्याशित जोखिमों से नुकसान को कम करता है।

- REITs निष्क्रिय आय उत्पन्न करने के अवसर प्रदान करते हैं, जिसमें रियल एस्टेट मूल्यांकन और डिविडेंड वृद्धि शामिल है, क्योंकि सभी REIT फर्मों को कानूनी रूप से अपने रिटर्न का 90% डिविडेंड के रूप में भुगतान करना आवश्यक है।

- अधिक REITs के उभरने से संपत्ति बाजार की लिक्विडिटी बढ़ी है, जिससे यह अधिक गतिशील, कम अस्थिर और अवसरों से समृद्ध हुआ है।

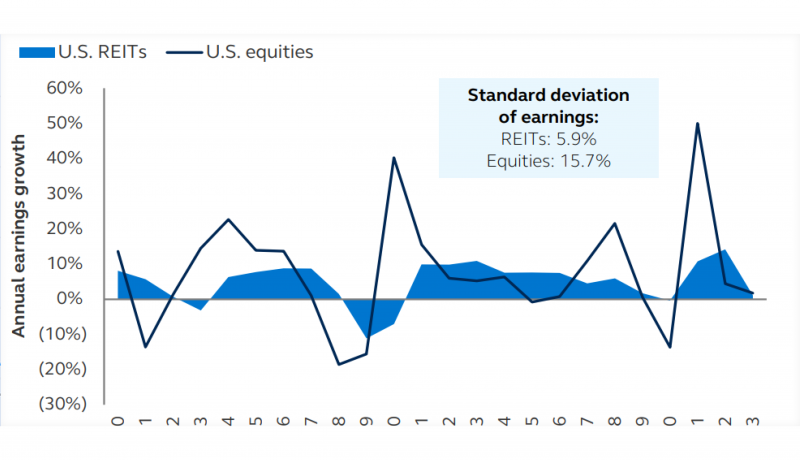

- REIT स्टॉक्स में कम अल्पकालिक अस्थिरता होती है, जो 10 और 15 वर्षों में दीर्घकालिक लाभप्रदता और महत्वपूर्ण संपत्ति मूल्यांकन पर केंद्रित होती है।

नुकसान

- ट्रस्ट्स के मनी मैनेजर्स REIT पूल को नियंत्रित करते हैं, जिससे निवेशकों को अपने धन पर कम से कम या कोई नियंत्रण नहीं होता है, जिससे निर्णय लेने की प्रक्रिया पूरी तरह से REIT कंपनी पर निर्भर होती है।

- REIT डिविडेंड कर योग्य आय है, जो प्रति शेयर प्राप्त रिटर्न को कम कर सकता है। कुछ न्यायक्षेत्रों में दीर्घकालिक की तुलना में अल्पकालिक डिविडेंड पर कम कर दरें होती हैं।

- REIT की कीमतें और मूल्यांकन बाजार की स्थितियों पर निर्भर करते हैं, विशेष रूप से ब्याज दर, मुद्रास्फीति और आर्थिक विकास पर। यदि संपत्ति की मांग कम होती है, तो REIT रिटर्न अंततः गिर जाएगा।

- रियल एस्टेट स्टॉक्स साधारण शेयरों की तुलना में कम अस्थिर होते हैं, जो अल्पकालिक लाभ या सट्टा को सीमित करते हैं जो महत्वपूर्ण लाभ के अवसर पैदा कर सकते हैं।

- कुछ REITs आपके धन को संभालने और निवेश करने के लिए प्रीमियम शुल्क लेते हैं, और इन लागतों में से कुछ आपके लाभ को ऑफसेट कर सकते हैं।

सार्वजनिक बनाम निजी REIT कंपनियाँ

सबसे बड़ी REIT कंपनियों का विशाल बहुमत क्षेत्रीय और वैश्विक बाजारों में सार्वजनिक रूप से सूचीबद्ध हैं जो हजारों निवेशकों तक फैली हैं। हालांकि, कुछ निजी संपत्ति कंपनियाँ रियल एस्टेट में लाभदायक अवसर प्रदान करती हैं। आइए निजी और सार्वजनिक REITs के बीच अंतर करें।

सार्वजनिक REITs

संपत्ति निवेश ट्रस्ट का सबसे आम प्रकार सार्वजनिक है। ये कंपनियाँ न्यूयॉर्क स्टॉक एक्सचेंज, लंदन स्टॉक एक्सचेंज और NASDAQ पर अपने शेयर जारी करती हैं और अन्य सूचीबद्ध इक्विटीज के समान सख्त नियामक दिशानिर्देशों के अधीन हैं।

रियल एस्टेट निवेश फर्में अपने शेयरों को सार्वजनिक बाजारों में सूचीबद्ध करती हैं ताकि अपने शेयर मूल्य को बढ़ा सकें और सभी प्रकार के आय निवेशकों को आकर्षित कर सकें, जिससे मांग बढ़ती है और स्टॉक की कीमत बढ़ती है।

निजी REITs

ये फर्में सार्वजनिक स्टॉक एक्सचेंजों में सूचीबद्ध नहीं होती हैं। इसलिए, वे केवल सीमित SEC कानूनों के अधीन हैं, जो जारीकर्ताओं और निवेशकों को अधिक स्वतंत्रता देते हैं।

निजी REIT शेयर संस्थागत निवेशकों को कम अनुपालन आवश्यकताओं और उच्च डिविडेंड यील्ड के साथ पेश किए जाते हैं।

सार्वजनिक गैर-सूचीबद्ध

ये हाइब्रिड REITs पहली श्रेणी की तरह द्वितीयक बाजारों में सार्वजनिक रूप से कारोबार नहीं किए जाते हैं। इसके बजाय, वे क्राउडफंडिंग प्लेटफॉर्म और ऑनलाइन रियल एस्टेट निवेश ट्रस्टों पर उपलब्ध हैं, जहाँ निवेशक अवसरों और विशेषताओं को पाते हैं।

ये बाजार आमतौर पर सार्वजनिक REITs की तुलना में कम तरल होते हैं क्योंकि नकदी प्रवाह कम होता है और वे पूर्ण SEC नियमों के अधीन होते हैं।

REITs 1960 में विनियमित हुईं जब अमेरिकी राष्ट्रपति आइज़नहावर ने सिगार एक्साइज टैक्स एक्सटेंशन पर हस्ताक्षर किए, जिसने बड़े पैमाने पर, आय उत्पन्न करने वाले रियल एस्टेट निवेशों की अनुमति दी।

निवेश करने के लिए शीर्ष 10 REIT कंपनियाँ

REIT कंपनियों की प्रकृति, रुझान और लाभों को समझने के बाद, आइए 2024 में आप जिस सर्वश्रेष्ठ REIT को पा सकते हैं, उस पर चर्चा करें। कुछ फर्में एक क्षेत्र में विशेष होती हैं, जैसे वाणिज्यिक, प्रौद्योगिकी या आवासीय, जबकि अन्य उच्च यील्डिंग शेयरों का एक उचित मिश्रण प्रदान करती हैं।

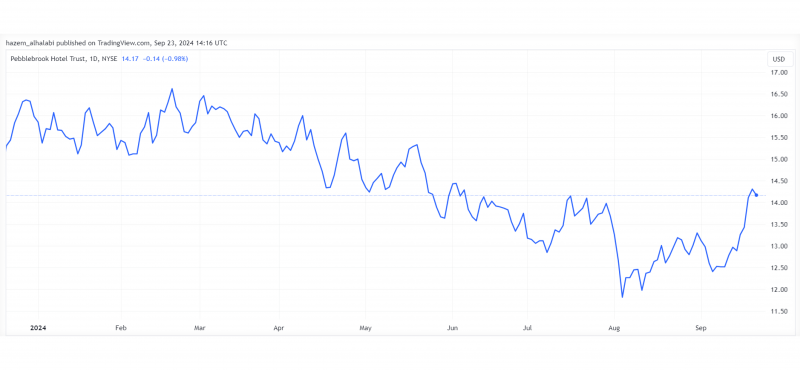

1. पेबलब्रुक होटल (PEB)

उद्योग: होटल और आतिथ्य।

क्या आपको अपने ब्रोकरेज सेटअप से जुड़ा कोई सवाल है?

हमारी टीम आपकी मदद के लिए तैयार है — चाहे आप शुरुआत कर रहे हों या विस्तार।

वार्षिक डिविडेंड यील्ड: 0.28%

पेबलब्रुक एक अमेरिकी रियल एस्टेट ट्रस्ट है जो 2009 में स्थापित हुआ और होटल और मनोरंजन सुविधाओं में विशेष है। इस पोर्टफोलियो में संयुक्त राज्य अमेरिका में 45 से अधिक उच्च-स्तरीय और लक्जरी होटल शामिल हैं।

NYSE-सूचीबद्ध स्टॉक लगभग $15 की रेंज में मूल्यवान एक अत्यंत सस्ती REIT है, जो पिछले महीने में काफी बढ़ रहा है। 2024 में, बढ़ती मुद्रास्फीति के कारण PEB शेयर मूल्य में गिरावट आई। हालांकि, हालिया सुधार में स्टॉक एक महीने में $11 से $13 तक उछला और फिर सितंबर के अंतिम सप्ताह में $14 से अधिक हो गया।

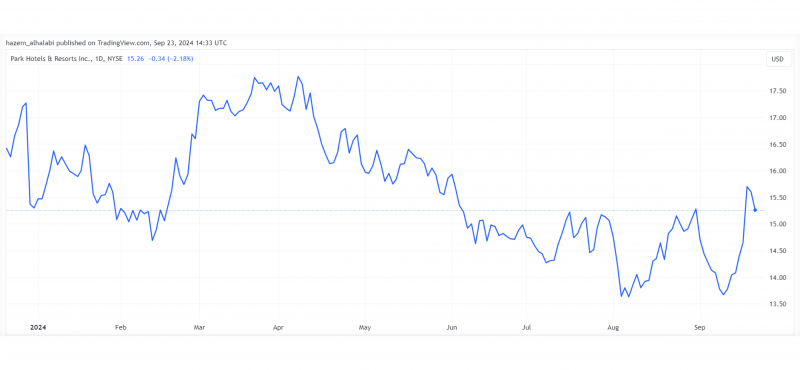

2. पार्क होटल्स एंड रिसॉर्ट्स (PK)

उद्योग: होटल और आतिथ्य।

वार्षिक डिविडेंड यील्ड: 6.55%

पार्क होटल्स एंड रिसॉर्ट्स की स्थापना 2017 में संयुक्त राज्य अमेरिका में हुई थी, जिसमें कई मनोरंजन संपत्तियों, होटलों और मोटलों के स्वामित्व वाला एक व्यापक पोर्टफोलियो है। बाद में कंपनी ने अपनी कम मूल्य वाली संपत्तियों को छोड़ दिया और मैरियट, हिल्टन और हयात जैसी उच्च-स्तरीय और लक्जरी रिसॉर्ट्स और ब्रांडों पर ध्यान केंद्रित किया।

यह शीर्ष REIT कंपनियों में से एक है जिसमें प्रति वर्ष आकर्षक यील्ड है, साथ ही उचित स्टॉक प्रदर्शन और दीर्घकालिक स्थिरता है।

कंपनी का स्टॉक NYSE एक्सचेंज पर ट्रेड किया जाता है, जिसने Q1-2024 में महत्वपूर्ण मूल्यांकन किया, $15 से बढ़कर $17 से अधिक हो गया। अमेरिकी आर्थिक मंदी के बाद बाजार मूल्य में थोड़ी गिरावट आई, लेकिन सितंबर में सुधार के देर से संकेत दिखने लगे जब स्टॉक मूल्य एक सप्ताह में $13 से $15.50 तक चला गया।

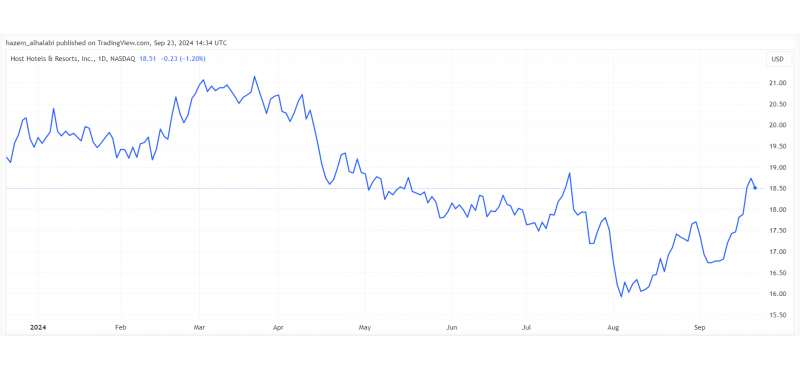

3. होस्ट होटल्स एंड रिसॉर्ट्स (HST)

उद्योग: होटल और आतिथ्य।

वार्षिक डिविडेंड यील्ड: 4.29%

तीसरा मनोरंजन संपत्ति निवेशक होस्ट होटल्स एंड रिसॉर्ट्स है, जो NASDAQ में सबसे बड़े अमेरिकी REITs में से एक है जो लक्जरी होटलों और रिसॉर्ट्स में विशेषज्ञता रखता है। इसका पोर्टफोलियो रिट्ज-कार्लटन, फोर सीजन्स और हिल्टन जैसी लोकप्रिय ब्रांडों के साथ-साथ 80 से अधिक अन्य होटलों को शामिल करता है।

स्टॉक मूल्य एक उचित प्रदर्शन प्रदान करता है, जो इस वर्ष दोनों पक्षों में झूला है। पहले तिमाही में $19 से $21 से शुरू होकर, अमेरिकी बाजार में गिरावट के बाद $16 तक पहुंच गया। हालांकि, स्टॉक ने अगस्त में शुरू हुए एक महत्वपूर्ण ऊपर की ओर रुझान का अनुभव किया, सितंबर के अंत तक मूल्य $18.80 तक बढ़ गया, जिससे शेयरधारकों को एक उचित वृद्धि दर मिली।

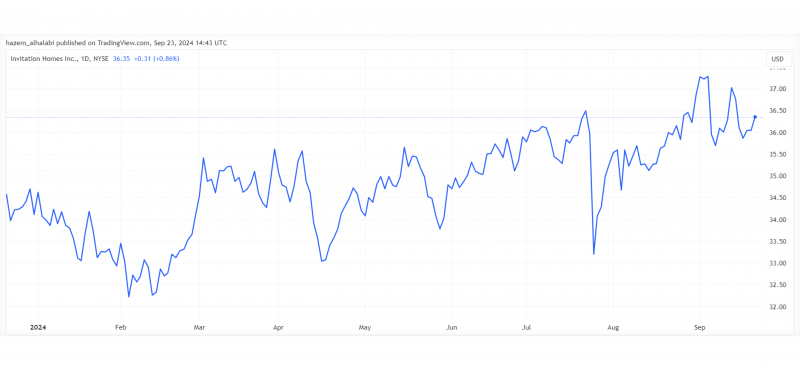

4. इनविटेशन होम्स (INVH)

उद्योग: आवासीय – किराये की संपत्तियाँ।

वार्षिक डिविडेंड यील्ड: 3.07%

इनविटेशन होम्स इंकॉर्पोरेशन की स्थापना 2012 में एक सिंगल-फैमिली प्रॉपर्टी मैनेजमेंट कंपनी के रूप में हुई। इसका पोर्टफोलियो 16 अमेरिकी शहरों में INVH द्वारा वित्तपोषित और पट्टे पर दी गई 85,000 से अधिक घरों को शामिल करता है।

लगभग 3% के उचित डिविडेंड यील्ड के साथ, INVH स्टॉक उन निवेशकों के लिए उपयुक्त हैं जो अपनी REIT निवेशों में कुछ अस्थिरता पसंद करते हैं। बाजार मूल्य हर महीने दोनों पक्षों में $33.50 और $36.50 की रेंज के बीच उतार-चढ़ाव कर रहा है।

हालांकि, एक हालिया सफलता ने सितंबर 2022 के बाद पहली बार स्टॉक मूल्य को $37 तक पहुंचाया, जो स्थायी राजस्व वृद्धि और उचित, त्रैमासिक भुगतान किए गए डिविडेंड प्रदान करता है।

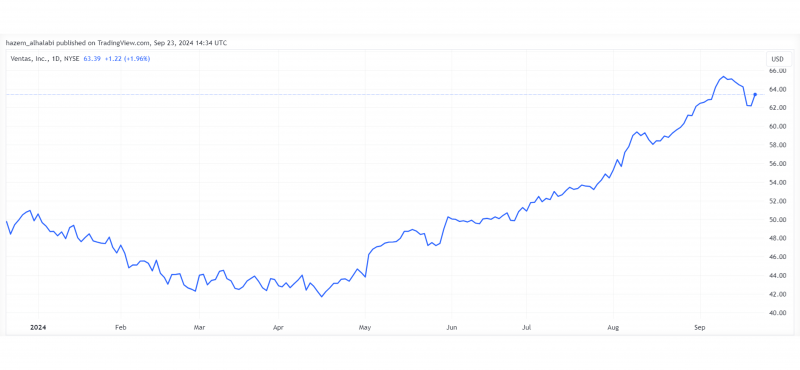

5. वेंटास इंक. (VTR)

उद्योग: स्वास्थ्य सेवा।

वार्षिक डिविडेंड यील्ड: 2.80%

वेंटास इंक. एक REIT फर्म है जो रिटायरमेंट होम, स्वास्थ्य सेवा सुविधाओं और वरिष्ठ नागरिकों के लिए आवास बनाने में विशेषज्ञता रखती है। कंपनी के पास संयुक्त राज्य अमेरिका, यूके और कनाडा में 1350 से अधिक संपत्तियाँ हैं।

बुजुर्ग आबादी और बढ़ती किराए की कीमतों के कारण हाल ही में स्वास्थ्य सेवा REIT निवेशों में असाधारण वृद्धि हुई है। दोनों कारक रिटायरमेंट घरों की मांग को बढ़ाते हैं और कीमतों को ऊपर की ओर ले जाते हैं।

NYSE में VTR इस वर्ष महत्वपूर्ण प्रदर्शन कर रहा है, हर महीने भारी वृद्धि के साथ। स्टॉक ने वर्ष की शुरुआत में $50 से 28% YTD वृद्धि दर्ज की और सितंबर के अंत तक $65 की सतह को छुआ।

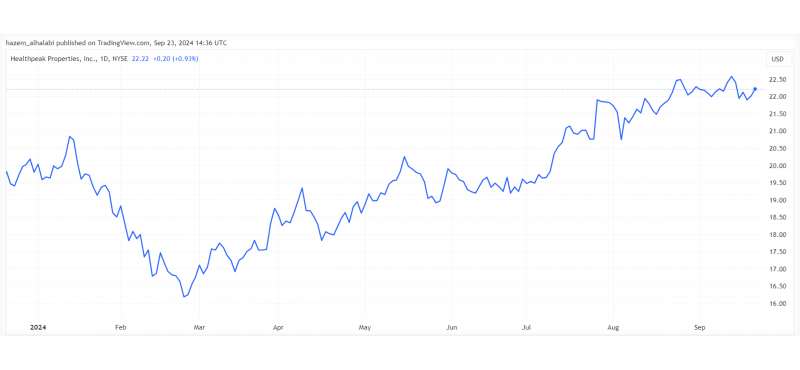

6. हेल्थपीक प्रॉपर्टीज (DOC)

उद्योग: स्वास्थ्य सेवा।

वार्षिक डिविडेंड यील्ड: 5.32%

हेल्थपीक प्रॉपर्टीज सबसे पुरानी अमेरिकी REIT फर्मों में से एक है। इसकी स्थापना 1985 में हुई और यह स्वास्थ्य सेवा क्षेत्र पर केंद्रित है, जिसमें रिटायरमेंट हाउस, जीवन विज्ञान सुविधाएँ और मेडिकल लैब शामिल हैं।

कंपनी संयुक्त राज्य अमेरिका में 480 से अधिक स्वास्थ्य सेवा रियल एस्टेट संपत्तियों का संचालन और निवेश करती है, जिनका संयुक्त मूल्य $20 बिलियन है। कंपनी 5.32% के उचित उच्च त्रैमासिक डिविडेंड दर की पेशकश करती है।

पहले तिमाही में $20 से $16 तक हल्की गिरावट के बाद, स्टॉक ने ऊपर की ओर रुझान शुरू किया, जो कम अस्थिरता और दीर्घकालिक लाभप्रदता पर केंद्रित है। सितंबर के अंत तक DOC स्टॉक $22.50 पर ट्रेड करते हैं, जुलाई से अपने मोमेंटम को $20 की सीमा से ऊपर रखते हुए।

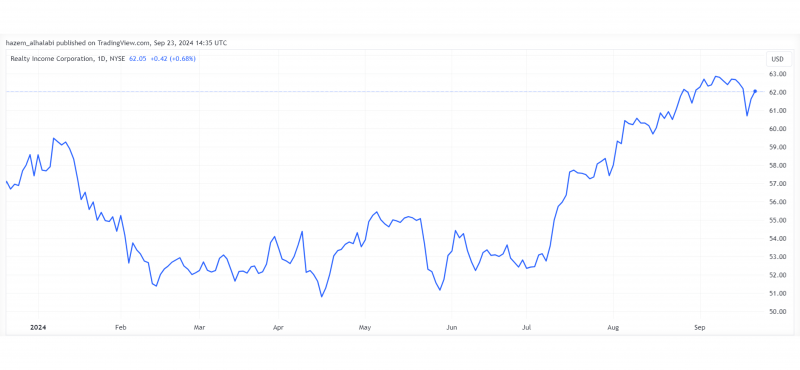

7. रियल्टी इनकम कॉर्प. (O)

उद्योग: सिंगल-टेनेट वाणिज्यिक रियल एस्टेट।

वार्षिक डिविडेंड यील्ड: 5.07%

रियल्टी इनकम कॉर्पोरेशन की स्थापना 1969 में एक रियल एस्टेट इन्वेस्टमेंट ट्रस्ट के रूप में हुई, जिसमें संयुक्त राज्य अमेरिका और यूरोप में खुदरा और औद्योगिक संपत्तियों का एक व्यापक पोर्टफोलियो है।

कंपनी 15,000 से अधिक संपत्तियों का प्रबंधन और वित्तपोषण करती है, जैसे सुविधा स्टोर, किराना, होम इम्प्रूवमेंट, दवा की दुकानें, खुदरा, रेस्तरां, ऑटोमोटिव सेवा और अधिक। NYSE में O स्टॉक्स इस वर्ष काफी स्थिर प्रदर्शन कर रहे हैं, जिसमें तीसरी तिमाही में एक सफलता शुरू हुई।

मासिक भुगतान किया जाने वाला 5% डिविडेंड निवेशकों को एक स्थिर आय प्रदान करता है क्योंकि स्टॉक मूल्य जुलाई में $52 से बढ़कर $60 से काफी ऊपर बढ़ता रहता है।

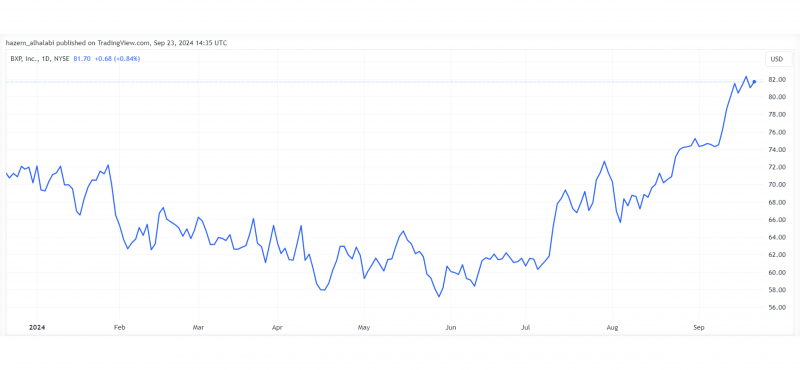

8. BXP इंक. (BXP)

उद्योग: वाणिज्यिक – कार्यस्थल।

वार्षिक डिविडेंड यील्ड: 4.77%

BXP एक प्रमुख कार्यस्थल विकास और प्रबंधन कंपनी है जो संयुक्त राज्य अमेरिका में अग्रणी निगमों के लिए उच्च-प्रौद्योगिकी कार्यालय और स्थान बनाती और प्रदान करती है। 1970 में स्थापित, कंपनी वाशिंगटन डीसी, सिएटल, लॉस एंजिल्स, बोस्टन, न्यूयॉर्क और सैन फ्रांसिस्को में छह प्रमुख व्यापार केंद्रों में 181 संपत्तियाँ प्रदान करती है।

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

बढ़ती किराए की कीमतों और मांग ने स्टॉक मूल्य को दो वर्षों में पहली बार नए स्तरों पर ले जाने में योगदान दिया है। इस वर्ष के पहले दो तिमाहियों में $72 से लगभग $60 तक हल्की गिरावट के बाद, स्टॉक जुलाई में $72 पर ठीक हुआ और सितंबर में $82 तक पहुंचा।

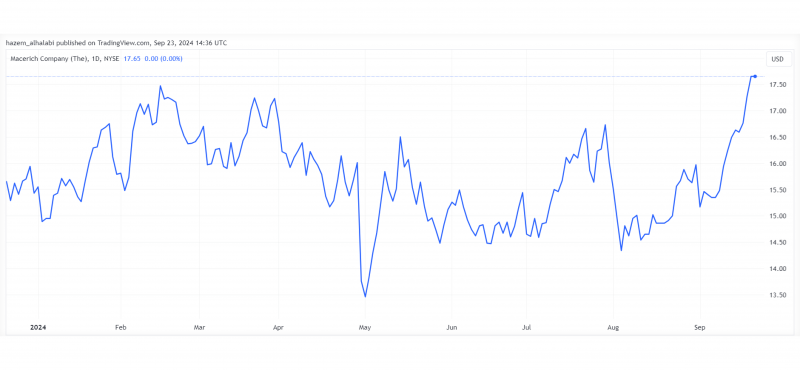

9. मैसेरिच (MAC)

उद्योग: वाणिज्यिक – शॉपिंग सेंटर।

वार्षिक डिविडेंड यील्ड: 3.87%

मैसेरिच एक REIT निगम है जो संयुक्त राज्य अमेरिका में शॉपिंग सेंटर और मॉल में निवेश करता है। कंपनी देश के दोनों तटों पर 45 से अधिक संपत्तियों का स्वामित्व और संचालन करती है, जैसे कैलिफोर्निया में ब्रॉडवे प्लाजा और न्यूयॉर्क में क्वींस सेंटर।

2023 में निराशाजनक स्टॉक प्रदर्शन के बाद, अधिकांश समय $13 के नीचे ट्रेड करते हुए, NYSE: MAC ने 2024 में महत्वपूर्ण सुधार किया। स्टॉक ने वर्ष की शुरुआत $15.50 पर की और न्यूनतम अस्थिरता के साथ स्थायी वृद्धि बनाए रखी।

हालांकि, सितंबर में एक महत्वपूर्ण उछाल ने बाजार मूल्य को तीन सप्ताह में $15 से बढ़ाकर $17 से अधिक कर दिया, त्रैमासिक भुगतान किए गए उचित डिविडेंड यील्ड के साथ लाभदायक रिटर्न प्रदान करते हुए।

10. क्राउन कैसल इंक. (CCI)

उद्योग: वाणिज्यिक – दूरसंचार टावर।

वार्षिक डिविडेंड यील्ड: 5.36%

क्राउन कैसल इंकॉर्पोरेशन की स्थापना 1994 में टेक्सास में हुई थी, जो वायर्ड/वायरलेस दूरसंचार टावरों के निर्माण और संचालन पर केंद्रित है। कंपनी के पास 40,000 से अधिक सेलुलर टावर, 110,000 से अधिक छोटे सेलुलर नोड्स और 90,000 रूट मील फाइबर केबल्स हैं।

कंपनी एक उच्चतम REIT डिविडेंड दरों में से एक प्रदान करती है, जो त्रैमासिक भुगतान योग्य है। NYSE में CCI स्टॉक्स 4G और 5G में मोबाइल सेवा और नेटवर्क नवाचारों से काफी लाभान्वित होते हैं, दूरसंचार टावरों की मांग बढ़ाते हैं और बाजार मूल्य को बढ़ाते हैं।

2024 के पहले छमाही में स्टॉक मूल्य $116 से $95 तक गिरने के बाद, यह दूसरे छमाही में काफी ठीक हुआ, अगस्त में $115 तक बढ़ा और सितंबर में इस वर्ष पहली बार $120 तक पहुंचा।

निष्कर्ष

REIT कंपनियाँ बिना भूमि या संपत्ति के स्वामित्व के लिए महत्वपूर्ण पूंजी का भुगतान किए बिना रियल एस्टेट तक आसान पहुंच प्रदान करती हैं। आप रियल एस्टेट निवेश ट्रस्टों में शेयर खरीद सकते हैं और किराये की आय, डिविडेंड यील्ड और मूल्य वृद्धि से अपने पूंजी को बढ़ा सकते हैं।

संपत्ति निवेश ट्रस्ट स्वास्थ्य सेवा से लेकर आवासीय, वाणिज्यिक और औद्योगिक तक विभिन्न रियल एस्टेट प्रकारों में निवेश और प्रबंधन करते हैं। यह आपको अपने पोर्टफोलियो का विस्तार करने और अपनी आय धाराओं को गुणा करने की अनुमति देता है।

अक्सर पूछे जाने वाले प्रश्न

2024 में सबसे अच्छा REIT स्टॉक कौन सा है?

इस वर्ष वाणिज्यिक REIT कंपनियाँ स्थायी रूप से बढ़ रही हैं, विशेष रूप से स्वास्थ्य सेवा और औद्योगिक स्थानों में। बुजुर्ग आबादी और भंडारण के लिए बढ़ती विनिर्माण आवश्यकताओं से REITs में उच्च स्टॉक वृद्धि होती है।

क्या REITs में निवेश करना एक अच्छा विचार है?

हाँ। हालांकि, वे अल्पकालिक अस्थिरता और लाभ के बजाय दीर्घकालिक लाभप्रदता प्रदान करते हैं। रियल एस्टेट निवेश धीरे-धीरे बढ़ते हैं, ब्याज आय की एक धारा और बहुवर्षीय दीर्घायु प्रदान करते हैं।

2024 में REIT निवेश के रुझान क्या हैं?

फेडरल रिजर्व की ब्याज दर कटौती के बाद, आवासीय संपत्तियों के रुझान में आने की उम्मीद है। परिवार बेहतर ऋण प्राप्त कर सकते हैं, और REITs आवासीय बंधक और पट्टों में अपने निवेश को संभावित रूप से बढ़ाएंगे।

REITs स्टॉक्स से बेहतर क्यों हैं?

मंदी के दौरान, अल्पकालिक स्टॉक्स अत्यधिक अस्थिर हो जाते हैं, जिनमें अधिकांशतः एक नीचे की ओर ढलान होती है। दूसरी ओर, संपत्ति निवेश 10-15-20 वर्षों की लाभप्रदता पर ध्यान केंद्रित करते हैं, जिससे वे अल्पकालिक उतार-चढ़ाव के प्रति कम संवेदनशील होते हैं।