डार्क पूल ट्रेडिंग की व्याख्या – ये अम्बिगुयस मार्केट कैसे काम करते हैं?

वित्तीय बाजार कई अंतर्निहित एक्सचेंजों, निगमों और बाजार निर्माताओं की एक जटिल प्रणाली से मिलकर बने होते हैं जो एक-दूसरे से जुड़े होते हैं और एक-दूसरे पर निर्भर होते हैं। व्यापारिक तत्वों को समझने की कोशिश करने वाला एक नया व्यापारी ट्रेडिंग इंस्ट्रूमेंट्स, लिक्विडिटी लेवल्स और मार्किट मूल्यों पर ध्यान केंद्रित करता है।

हालाँकि, अन्य तत्व भी सिस्टम की स्थिरता के लिए प्रमुख भूमिका निभाते हैं। कल्पना कीजिए यदि एक मल्टी-बिलियनेर निवेशक ABC कंपनी के 100,000 शेयर बेचना चाहता है। यह खबर पब्लिक मार्किट में उथल-पुथल ला देगी।

यही से डार्क पूल्स की भूमिका शुरू होती हैं। आइए डार्क पूल ट्रेडिंग पर कुछ प्रकाश डालते है और जानें कि क्या इन प्राइवेट लिक्विडिटी पूल्स के कोई लाभ भी है।

महत्वतपूर्ण बिंदु

- डार्क पूल्स वो प्राइवेट एक्सचेंज मार्केट्स होते हैं जहां बड़े वित्तीय संस्थान और मल्टी-मिलियनेर इन्वेस्टर्स बड़े पैमाने पर ट्रेडिंग आर्डर डालते हैं।

- डार्क पूल्स की उत्पत्ति 1979 में SEC द्वारा की गयी थी और इन्हें जोरदार तरीके से रेगुलेट किया जाता है।

- डार्क पूल ट्रेडिंग ब्रोकर-डीलरों, निजी ब्रोकरों या इलेक्ट्रॉनिक मार्केट मेकर मॉडल के माध्यम से की जा सकती है।

- कंपनियां बड़े पैमाने के ट्रेडिंग ऑर्डर्स से सार्वजनिक बाजारों को प्रभावित करे बिना और प्रतिस्पर्धियों से अपनी रणनीतियों को छिपाने के लिए डार्क पूलिंग करती है।

डार्क पूल्स को समझना

डार्क पूल्स निजी एक्सचेंज होते हैं जहां केवल कुछ चुने हुए वित्तीय संस्थान, एक्सचेंज और बड़े इन्वेस्टर के बीच स्टॉक और अन्य सिक्योरिटीज को ट्रेड किया जाता है। इन पूल्स तक सेकेंडरी मार्केट और पब्लिक ट्रेडर्स की पहुंच नहीं होती हैं, जिसकी वजह से डार्क पूल्स की ट्रांसपेरेन्सी की आलोचना होती है।

बड़े कॉर्पोरेशंस और इन्वेस्टर्स पब्लिक मार्केट और सिक्योरिटी प्राइस को प्रभावित किए बिना डार्क पूल्स के शेयर मार्केट्स में ब्लॉक ट्रेडिंग करते हैं। अन्यथा, यदि कॉर्पोरेशंस ओपन मार्केट में थोक में ट्रेड करते हैं, तो वे कंपनी के स्टॉक मूल्य को गंभीर रूप से प्रभावित कर सकते हैं, जिससे स्टॉक के प्राइस में काफी बड़ी वृद्धि या कमी हो सकती है।

इस वजह से, ट्रांसपेरेन्सी की कमी के कारण लिक्विडिटी के डार्क पूल को यह नाम मिला, जो हितों के टकराव और प्रमुख बाजार खिलाड़ियों के इरादे के बारे में चिंता पैदा करता है जो नाटकीय रूप से बाजार को अपने पक्ष में हेरफेर कर सकते हैं।

हालांकि, डार्क पूल एक्सचेंज पूरी तरह से कानूनी होते हैं और अमेरिकी सुरक्षा और विनिमय आयोग (SEC) द्वारा रेगुलेटेड होते हैं, जो कि बाजार का प्रबंधन करता है और यह सुनिश्चित करता है कि सभी प्रतिभागी अच्छे इदारे से काम करें।

डार्क पूल्स का इतिहास

इन्वेस्टमेंट एथिक्स, कोड ऑफ़ कंडक्ट और एजुकेशन के लिए जिम्मेदार वैश्विक इकाई CFA इंस्टीट्यूट (चार्टर्ड फाइनेंसियल एनालिस्ट) के अनुसार, 1980 के दशक में हाई-फ्रीक्वेंसी ट्रेडिंग टेक्नोलॉजी (HFT) के उद्भव के साथ-साथ डार्क पूल बनाए गए थे।

HFT-संचालित प्रोग्राम कई ट्रेडों को लगभग तुरंत पूरा करने के लिए एल्गोरिदम-बेस्ड मॉडल का उपयोग करते हैं। दैनिक व्यापार में HFTका उपयोग करना ट्रेडर्स के लिए एक आम बात बन गई है, जहां संस्थागत इन्वेस्टर्स और कंपनियां कुछ मिलीसेकंड के भीतर बड़ी मात्रा में सिक्योरिटीज ट्रेड कर सकती हैं। ट्रेडर्स अन्य बाज़ार सहभागियों से पहले मार्किट ऑर्डर देकर और अपने लाभ को अधिकतम करने के लिए इन अवसरों का लाभ उठाकर आंशिक लाभ प्राप्त करने के लिए आगे रहते हैं।

HFT का उपयोग करके बल्क एक्सेक्यूशन के बाद बाकि व्यापारियों के द्वारा देरी और मूल्य वृद्धि का सामना करने की अधिक संभावना होती है। फिर, व्यापारी बाद के एक्सेक्यूशन के बाद अपनी पोजीशन क्लोज कर सकते हैं और कुछ लाभ कमा सकते हैं।

इन गतिविधियों के कारण ओपन मार्किट में काफी बदलाव आये है, जिससे अंतर्निहित सिक्योरिटीज की कीमत में भारी गिरावट आई है। इसके अलावा, HFT टेक्नोलॉजी के बढ़ते उपयोग ने इन गतिविधियों के कारण बदलते लिक्विडिटी लेवल्स की कमी के कारण ऑर्डर को समय पर एक्सेक्यूट करना मुश्किल बना दिया है।

इसलिए, बाजार के अत्यधिक उतार-चढ़ाव और संभावित हेरफेर से बचने के लिए, इन्वेस्टमेंट बैंकों और बड़े फाइनेंसियल कॉर्पोरेशंस ने प्राइवेट एक्सचेंज बनाए। इन क्लोज्ड मार्केट से बाज़ार की कीमतों पर उनके प्रभाव को कम करने के लिए कम पारदर्शिता होती है, इसलिए इसे डार्क पूल का नाम दिया गया है।

फरवरी 2020 तक, संयुक्त राज्य अमेरिका में SEC द्वारा 50 से अधिक डार्क पूल्स की सूचना दी गई थी।

डार्क पूल्स कैसे काम करते हैं?

डार्क पूल डेटा तक पहुंच केवल हेज फंड और फाइनेंसियल इंस्टीटूट्स के एक चुने हुए समूह के लिए ही होती है, और वे प्रतिस्पर्धियों से अपनी ट्रेडिंग गतिविधियों को छिपाने और ओपन मार्केट की कीमतों पर उनके प्रभाव को कम करने के लिए एक अल्टरनेटिव ट्रेडिंग सिस्टम का उपयोग करते हैं।

ब्लॉक ट्रेड डार्क पूल में किए जाते हैं, जहां जनता की नजरों से दूर दो पक्षों के बीच बड़ी संख्या में सिक्योरिटीज पर निजी तौर पर बातचीत और सहमति बनायीं जाती है। बड़े वित्तीय संस्थान और SEC डार्क पूल ट्रेडों को नियंत्रित करते हैं।

डार्क पूल स्टॉक मार्केट एक्सचेंज एक ब्लॉक ट्रेड को परिभाषित करते हैं, जिसका मूल्य कम से कम $200,000 या 10,000 शेयरों से अधिक होता है, जबकि अधिकांश डार्क पूल ब्लॉक ट्रेडों में, वास्तव में, इन आंकड़ों से कहीं अधिक मात्रा शामिल होती है।

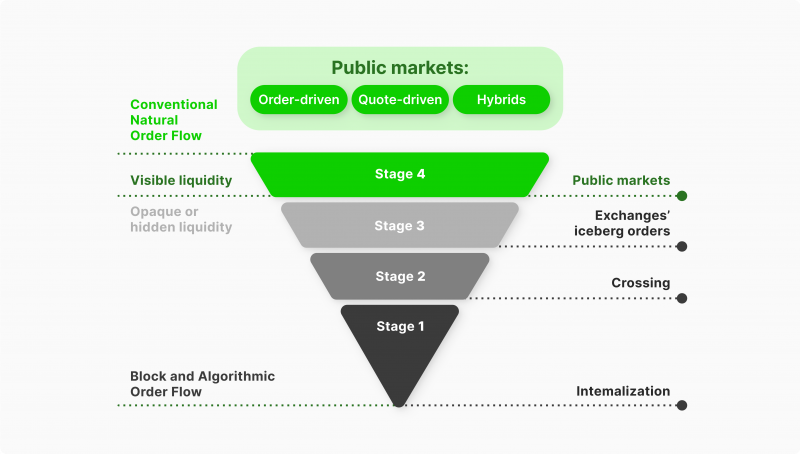

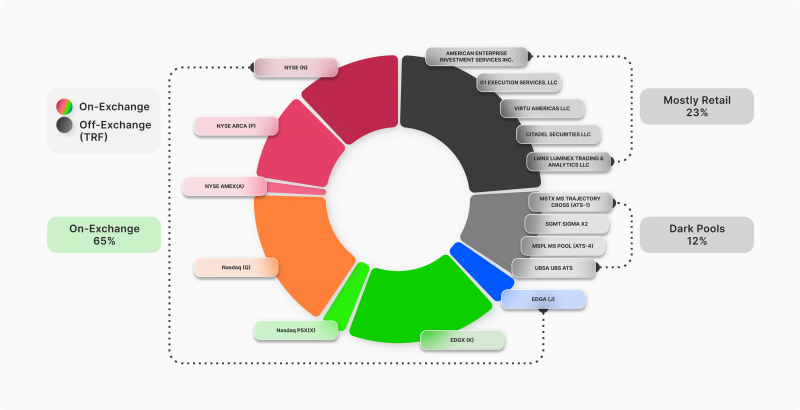

पिछले कुछ वर्षों में नॉन-एक्सचेंज (डार्क पूल) ट्रेडिंग का विस्तार हुआ है, जिसके कारण लगभग कुल स्टॉक ट्रेडिंग का 40% अमेरिका में, 2010 से 16% से बढ़ रहा है।

बड़े इन्वेस्टर्स और वित्तीय संस्थान बाजार में बड़े बदलाव के बिना बड़ी मात्रा में सिक्योरिटीज को सिक्योर करने के लिए सार्वजनिक बाजारों के बजाय डार्क पूलिंग को प्राथमिकता देते हैं। इसके अलावा, इन पूलों में लेनदेन शुल्क भी कम होता है क्योंकि इनमें कई एक्सचेंज प्लेटफॉर्म और मध्यस्थ शामिल नहीं होते हैं।

डार्क पूल ट्रेडिंग

रिटेल इन्वेस्टर्स को डार्क पूल में शेयरों का ट्रेड करने की अनुमति नहीं है, और केवल महत्वपूर्ण वित्तीय संस्थान और हेज फंड जो असाधारण रूप से बड़ी मात्रा में शेयरों और सिक्योरिटीज ट्रेड करने के इच्छुक होते हैं, डार्क लिक्विडिटी पूल में सौदा करते हैं।

बाज़ार के बड़े खिलाड़ी प्राइवेट मार्केट्स को पसंद करते हैं क्योंकि इनमे कम फीस लगती है क्योंकि इसमें कम मध्यस्थ शामिल होते हैं, जबकि व्यापार केवल ब्रोकर के माध्यम से होता है। इसके अलावा, कॉर्पोरेशंस को सेकेंडरी मार्किट के बजाय प्राइवेट पूल में उनके साथ ट्रेड करने के लिए खरीददार/विक्रेता मिलना अधिक आसान होता है।

ये कंपनियां आम तौर पर लाखों डॉलर से अधिक मूल्य वाली सैकड़ों हजारों सिक्योरिटीज का ट्रेड करती हैं, और इन घटनाओं की केवल अफवाह संबंधित सिक्योरिटी की कीमत में नाटकीय रूप से कमी या वृद्धि करने के लिए पर्याप्त है।

इन पूलों की अपारदर्शी प्रकृति व्यापारियों को ओपन मार्किट में लेनदेन करने की तुलना में यहाँ उचित मूल्य पर बेहतर सौदा हासिल करने में सहायता करती है।

डार्क पूल में खरीदार और विक्रेता ब्रोकर के माध्यम से एक व्यापार मूल्य और मात्रा पर सहमत होते हैं। मूल्य में सुधार तब भी हो सकता है जब तक दोनों पक्ष बोली लगाने और मांगी गई कीमतों के बीच एक मध्य बिंदु पर सहमत न हों।

हालाँकि, इन विवरणों की गोपनीयता इसलिए महत्वपूर्ण है कि पब्लिक मार्किट को यह समाचार न मिले। इसके अलावा, जानकारी को अन्य डार्क पूल व्यापारियों से निजी रखा जाना चाहिए जो योजनाबद्ध ब्लॉक ट्रेड को भुनाने के लिए HFT तकनीक का उपयोग करके फ्रंट रनर बन सकते हैं और ऑर्डर एक्सेक्यूट कर सकते हैं।

डार्क पूल्स के प्रकार

डार्क पूल्स और अन्य प्रकार के गैर-सार्वजनिक एक्सचेंज प्राइवेट ब्रोकर्स के माध्यम से काम करते हैं, जो SEC नियमों के अधीन होते हैं। इसलिए, पारदर्शिता की कमी और बड़े संस्थानों के लिए अनुचित अवसरों के बावजूद अमेरिकी प्रतिभूति और विनिमय आयोग इन एक्सचेंजों को नियंत्रित करता है।

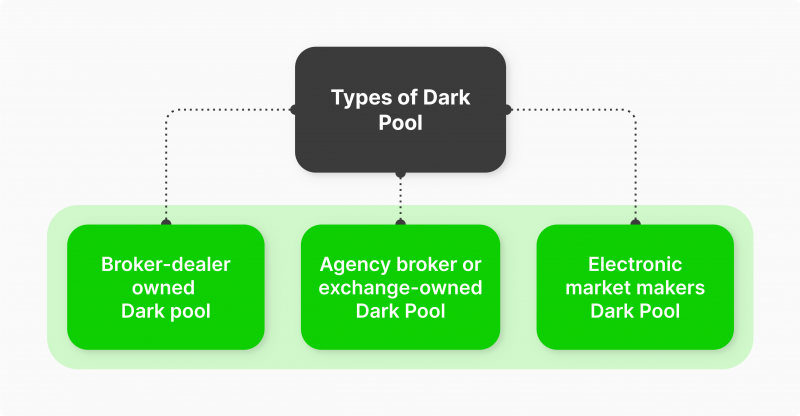

डार्क पूल तीन प्रकार के होते हैं, जो ब्लॉक ट्रेडों के एक्सेक्यूशन में उपयोग की जाने वाली तकनीक या ब्रोकर प्रकार के आधार निर्धारित होते हैं।

ब्रोकर-डीलर के स्वामित्व वाले डार्क पूल

पहले प्रकार का डार्क पूल वह होते है जो ब्रोकर-डीलर्स द्वारा प्रदान किये जाता है, जो कुछ कमीशन कमाने के लिए अपने ग्राहकों की ओर से व्यापार करने के अलावा अपनी संपत्ति बढ़ाने के लिए वित्तीय बाजारों में संलग्न होते हैं।

ब्रोकर-डीलर ट्रेडिंग मूल्य और मात्रा के आधार पर कीमतें प्रदान करते हैं। प्राइस डिस्कवरी की प्रक्रिया में आपूर्ति और मांग के स्तर, जोखिम सहनशीलता और समग्र आर्थिक कल्याण के अनुसार स्वीकार्य सुरक्षा मूल्य निर्धारित करना शामिल होता है।

Credit Suisse CrossFinder एक प्रसिद्ध डार्क पूल है जो इलेक्ट्रॉनिक ट्रेडिंग सिस्टम में विशेष एल्गोरिदम का उपयोग करता है। हालाँकि, इसे हाल ही में UBS. Other examples of broker-dealer dark pools are Goldman Sachs’ SigmaX and Morgan Stanley’s MS पूल द्वारा अधिग्रहित करके और बंद कर दिया गया

एजेंसी ब्रोकर या एक्सचेंज-स्वामित्व वाले डार्क पूल

एजेंसी-ब्रोकर डार्क पूल एक अन्य सामान्य निजी व्यापार प्रणाली है जो प्रिंसिपल के बजाय एजेंट के रूप में कार्य करती है। एक्सचेंज के स्वामित्व वाले इन डार्क पूल में प्राइस डिस्कवरी शामिल नहीं होती है क्योंकि ये प्राइस मिडपॉइन्ट तक पहुंचने के लिए नेशनल बेस्ट बिड और ऑफर मॉडल का उपयोग करते हैं।

NBBO एक Quoting method होता है जो विभिन्न एक्सचेंजों और ट्रेडिंग सिस्टम्स से हाईएस्ट बिड प्राइस और लोवेस्ट आस्क प्राइस को कंसोलिडेट करता है। यह मॉडल उस सिक्योरिटी को ट्रेड करते समय मजबूत प्रसार सुनिश्चित करता है।

इस प्रकार के कुछ पूलों का स्वामित्व NYSE के Euronext और BATS जैसे प्रसिद्ध स्टॉक एक्सचेंज मार्केटप्लेस के पास है, जिनका स्वामित्व Chicago Board of Trade के पास है।

इलेक्ट्रॉनिक मार्केट मेकर डार्क पूल

प्राइवेट फाइनेंसियल कॉर्पोरेशंस स्वतंत्र रूप से ये डार्क पूल बनाते हैं और अपने लाभ मार्किट मेकर मॉडल का उपयोग करते है। मार्किट मेकर्स लिक्विडिटी बढ़ाने और अधिक ट्रेडर्स को आकर्षित करने के लिए वित्तीय बाजारों में लगातार विभिन्न सिक्योरिटीज की खरीद और बिक्री करते हैं।

इसलिए, डार्क पूल ट्रेडर्स इस प्रकार के डार्क पूल में हाई-लिक्विडिटी का आनंद लेते हैं जब वे दसियों या सैकड़ों हजारों असेस्ट्स और डॉलर का व्यापार करते हैं।

इस एप्रोच में मूल्य निर्धारण के लिए NBBO उद्धरण मॉडल शामिल नहीं है, इसलिए प्राइस डिस्कवरी को स्वतंत्र इलेक्ट्रॉनिक डार्क पूल में शामिल किया गया है।

डार्क पूल्स का उपयोग

डार्क पूल्स उन बड़ी कंपनियों के लिए सर्वश्रेष्ठ है जो बड़े पैमाने पर ट्रेडिंग ऑर्डर देना चाहती हैं जो लिक्विडटी और उपलब्धता की कमी के कारण सेकेंडरी मार्केट में पूरा नहीं किया जा सकता है।

मान लें कि एक वित्तीय निगम सार्वजनिक एक्सचेंजों में 1,000,000 शेयर बेचना चाहता है। प्रक्रिया इस प्रकार होती है। कंपनी प्राइस एस्टिमेशन और ट्रेड इवैल्यूएशन करने, और सर्वोत्तम बिड और आस्किंग प्राइस खोजने के लिए एक फ्लोर ब्रोकर के माध्यम से कई दिनों के लिए ऑर्डर शुरू करती है।

फिर, विक्रेता कंपनी को बाजार की स्थितियों के आधार पर इन शेयरों को 100,000 शेयरों के कई बैचों में या उससे भी कम में बेच सकती हैं।

अंततः अन्य ट्रेडर्स इस बड़े पैमाने पर हो रही हलचल को नोटिस करेंगे और शेयर की कीमत पर अटकलें लगाना शुरू कर देंगे, जिससे शेयरों की शार्ट-सेलिंग बढ़ेगी, जो एक डोमिनो इफ़ेक्ट पैदा कर सकता है, जिससे स्टॉक की कीमत गिर सकती है।

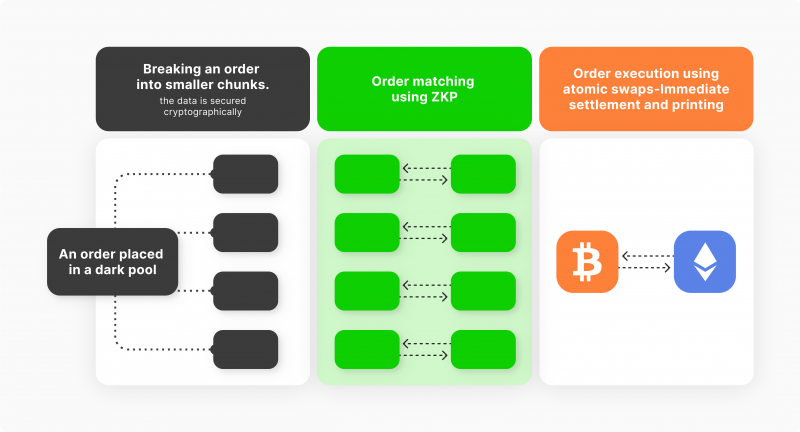

इसलिए, डार्क पूल्स बड़े इन्वेस्टर्स और कंपनियों को HFT और एल्गोरिथम सॉफ्टवेयर का उपयोग करके अपने ट्रेडिंग ऑर्डर बहुत तेजी से पूरे करने में मदद करते हैं। ये स्वचालित ट्रेडिंग सिस्टम ब्लॉक ट्रेड वॉल्यूम को छोटे टुकड़ों में विभाजित करते हैं और उन्हें सर्वोत्तम संभव कीमत पर कई प्राइवेट एक्सचेंजों में पेश करते हैं।

डार्क पूल्स में कई अन्य बड़ी वित्तीय कंपनियां में पाई जा सकती हैं जो इन मार्किट आर्डर को स्वीकार करेंगी और सेकंड के भीतर सेलर के साथ डील को पूरा करेंगी। जानकारी लीक होने या सामने आने से बचने के लिए यह प्रक्रिया जल्दी और गुप्त रूप से की जाती है।

डार्क पूल एक्सचेंज रेगुलेशन

डार्क पूल्स की गोपनीयता और पुबलिव मार्किट ट्रेडर्स की तुलना में बड़े संस्थानों को मिलने वाले स्पष्ट लाभ के बावजूद, उन्हें SEC द्वारा भारी रूप से रेगुलेट किया जाता है, जिसने अप्रैल 1979 में डार्क पूल निर्माण के लिए कानून पारित किया है। नियम के अनुसार लिस्टेड स्टॉक को ओवर-द-काउंटर प्लेटफॉर्म का उपयोग करके एक्सचेंज से ट्रेड किया जा सकता है।

डार्क पूल ट्रेडिंग कुछ कंपनियों तक ही सीमित थी और ओवरआल ट्रेड वॉल्यूम का इसका योगदान बहुत कम था। लगभग 20 वर्षों तक, “अपस्टेर्स ट्रेडिंग” का हिस्सा टोटल ट्रेड्स के 5% से भी कम था।

हाई-फ़्रीक्वेंसी ट्रेडिंग सिस्टम के आने से ट्रेडिंग गति को बढ़ावा मिला है, जिससे कंपनियों में मार्किट आर्डर को तेज़ी से एक्सेक्यूट करने और सार्वजनिक रूप से ट्रेड किए गए अवसरों को भुनाने के लिए एक-दूसरे से आगे निकलने की होड़ होती है। हालाँकि, इससे उन कंपनियों के लिए अन्यायपूर्ण स्थितियाँ पैदा होती है, जो दूसरों के सामने थीं, जिससे उन्हें अपने व्यापार में नुकसान उठाना पड़ता है।

2007 में, SEC ने नेशनल मार्केट सिस्टम रूल पारित किया, जो कंपनियों को प्राइस एडवांटेज प्राप्त करने के लिए पब्लिक मार्केट को बायपास करने और सीधे प्राइवेट एक्सचेंज में व्यापार करने की अनुमति देता है। इस नियम ने, HFT टेक्नोलॉजी में वृद्धि के अलावा, प्राइवेट एक्सचेंज ट्रेडर्स की संख्या में वृद्धि की और अधिक निजी तौर पर आयोजित एक्सचेंजों का निर्माण किया।

2022 में, एसईसी ने एक नियम प्रस्तावित किया जिसके तहत डार्क पूल ऑपरेटरों को निजी तौर मार्केट ऑर्डर पर एक्सेक्यूट करने के बजाय सार्वजनिक सेकेंडरी मार्केट में करने की आवश्यकता होगी, जब तक कि डार्क पूल में कुछ विशेष प्राइस एडवांटेज की पेशकश नहीं की जाती।

हालाँकि, डार्क पूल में यह संभावित बदलाव उन निगमों को सचेत करता है जिन्होंने चिंता जताई थी कि यह डार्क पूल की गतिशीलता और दृश्य को बदल देगा, जिससे बड़े निगमों की गतिविधियों को जनता के सामने उजागर किया जाएगा।

डार्क पूलिंग की आलोचना

हालांकि SEC डार्क पूल ट्रेडों और निजी स्टॉक एक्सचेंजों की जांच करता है, लेकिन इन मार्किट में अस्पष्टता और पारदर्शिता की कमी सामान्य रिटेल ट्रेडर्स की चिंताओं और आलोचना को बढ़ाती है।

सार्वजनिक स्टॉक एक्सचेंज ऑपरेटरों का कहना है कि ऑफ-एक्सचेंज ट्रेडिंग संस्थागत व्यापारियों के लिए अनुचित मूल्य लाभ पैदा करती है, जिनके पास सार्वजनिक बाजार में भी महत्वपूर्ण हिस्सेदारी हो सकती है। इससे उन्हें अन्य व्यापारियों की तुलना में अपना लाभ कई गुना बढ़ाने का एक और फायदा मिलता है।

इन पूलों की अन्य आलोचनाओं से संकेत मिलता है कि रिपोर्टिंग और मूल्य प्रकटीकरण की कमी से भ्रामक जानकारी और हितों का टकराव हो सकता है। SEC ने ट्रेडर्स के लिए अच्छे इरादे के साथ काम करने के लिए ट्रेड-एट नियम का आह्वान करते हुए डार्क पूल पर दोगुनी कार्रवाई की।

हालांकि, प्राइवेट एक्सचेंज ऑपरेटरों का दावा है कि डार्क पूल्स में लिक्विडिटी सार्वजनिक बाजारों की तुलना में अधिक होती है, खासकर HF ट्रेडर्स के लिए।

डार्क पूल्स के फायदे

निजी तौर पर आयोजित पूल और म्यूचुअल फंड बड़े कॉर्पोरेशंस को कई सुविधाएं मिलती हैं, वे न्यूनतम पारदर्शिता और अन्य लाभों के साथ ट्रेड करने से लाभान्वित होते हैं।

मिनिमम सेकेंडरी मार्किट इफ़ेक्ट

बड़े ट्रेड आमतौर पर पब्लिक मार्किट को प्रभावित करते हैं और मूल्यों की अटकलों को बढ़ावा देते हैं। हालाँकि, निजी बाजारों में थोक में सिक्योरिटीज का ट्रेड करने से सेकेंडरी मार्केट्स को प्रभावित नहीं करता है।

कम लेनदेन लागत

डार्क पूल में ट्रेडिंग अल्टरनेटिव ट्रेडिंग सिस्टम का उपयोग करती है जो विभिन्न एक्सचेंजों से कीमतों को कंसोलिडेट करती है और टाइट स्प्रेड रेंज प्रदान करती है, जिससे ब्रोकर का कमीशन कम हो जाता है। इसके अतिरिक्त, इन पूलों में कम मध्यस्थ शामिल होते हैं, जिससे लेनदेन शुल्क कम होता है।

बेहतर एक्सेक्यूटिव प्राइस

डार्क पूल में बड़े मार्केट प्लेयर्स शामिल होते हैं जो संस्थागत इन्वेस्टर्स द्वारा मांगे गए ब्लॉक ऑर्डर को पूरा करने की अधिक सक्षम होते है। इसके अलावा, इस बाज़ार में उच्च लिक्विडिटी और Midpoint Quote Model ट्रेडर्स को सर्वोत्तम ट्रेडिंग परिस्थितियाँ प्रदान करते हैं।

गुमनामी

बड़े कॉर्पोरेशंस प्रतिस्पर्धियों के सामने अपनी जानकारी उजागर किए बिना भारी मात्रा में सिक्योरिटीज ट्रेड कर सकते हैं, जो उनकी योजनाओं या रणनीतियों को सुरक्षित रखता है और होड़ से बचाता है।

डार्क पूल के नुकसान

प्राइवेट स्टॉक ट्रेड और एक्सचेंज निम्नलिखित नुकसानों के कारण कई ऑपरेटरों और ट्रेडर्स की ओर से चिंताएं और आलोचना प्राप्त करते हैं।

अनुचित मूल्य प्रतिस्पर्धा

ऑफ-एक्सचेंज ट्रेडों को ऐसी कीमत पर एक्सेक्यूट किया जा सकता है जो प्राइवेट मार्केट्स कीमतों से बहुत दूर होती है, जिससे रिटेल ट्रेडर्स की तुलना में बड़े निगमों को अन्यायपूर्ण लाभ मिलता है। इसके अलावा, अधिकांश डार्क पूल फाइनेंसियल सिक्योरिटीज की कीमतों का अनुमान लगाने के लिए ऑर्डर फ्लो का उपयोग करते हैं, जो सार्वजनिक एक्सचेंज की तुलना में बहुत कम हो सकता है।

हेरफेर

हितों का टकराव और फ्रंट रनिंग प्राइवेट मार्केट के प्रमुख दबाव हैं जो बड़े निगमों और डार्क पूल्स में अन्य निवेशकों को चिंतित करते हैं।

शिकारी गतिविधियां

HFT सिस्टम के बढ़ते उपयोग से कंपनियों को बड़े ट्रेडिंग वॉल्यूम की पहचान करने, इन अवसरों को भुनाने और उन्हें आगे बढ़ाने के लिए विभिन्न छोटे मार्किट ऑर्डर बनाने की अनुमति मिलती है।

निष्कर्ष

डार्क पूल्स निजी तौर पर आयोजित एक्सचेंज और मार्केट्स होते हैं जहां बड़े कॉर्पोरेशंस और वित्तीय संस्थान विभिन्न असेस्ट्स और इंस्ट्रूमेंट्स का व्यापार करते हैं। इन पूलों की स्थापना 1980 के दशक में बड़े पैमाने पर ऑर्डर एक्सेक्यूट करते समय कम पारदर्शिता के साथ कारपोरेशन ट्रेडिंग को सक्षम करने के लिए की गई थी, जैसे कि 500,000 शेयर बेचना या लाखों डॉलर मूल्य के ट्रेडिंग ऑर्डर।

ये पूल NYSE जैसे लोकप्रिय एक्सचेंजों, ब्रोकर-डीलर ऑपरेटरों, या इंडिपेंडेंट इलेक्ट्रॉनिक मार्केट मेकर्स द्वारा होल्ड किये जा सकते हैं। बड़े मार्केट प्लेयर्स पब्लिक मार्केट पर प्रभाव को कम करने के लिए प्रतिस्पर्धियों को अपनी गतिविधियाँ बताए बिना ऑर्डर एक्सेक्यूट करने के लिए डार्क पूल ट्रेडिंग का उपयोग करते हैं।

अक्सर पूछे जाने वाले प्रश्न

ट्रेडिंग में डार्क पूल क्या होता है?

डार्क पूल एक निजी तौर पर आयोजित एक्सचेंज है जहां बड़े कॉर्पोरेशंस और संस्थागत इन्वेस्टर्स सार्वजनिक बाजारों में खुलासा किए बिना सिक्योरिटीज के बड़े शेयरों का व्यापार करते हैं।

क्या डार्क पूल ट्रेडिंग गैरकानूनी है?

अमेरिकी प्रतिभूति और विनिमय आयोग डार्क पूल ट्रेडिंग को नियंत्रित करता है और 1979 से नियंत्रण और विनियमों के अधीन है।

डार्क पूल कौन चलाता है?

निजी ब्रोकरेज कंपनियां खरीद और बिक्री के ऑर्डर्स का मिलान करके, बिड को पूरी करके और सर्वोत्तम व्यापारिक स्थिति प्रदान करने के लिए कीमतें पूछकर डार्क पूल ट्रेडिंग की सुविधा प्रदान करती हैं।

आप डार्क पूल में निवेश कैसे करते हैं?

डार्क पूल केवल Morgan Stanley और Barclays Bank जैसे बड़े कोपोरशंस के लिए उपलब्ध होते हैं, जो लाखों डॉलर के असेस्ट्स को ट्रेड करते हैं।

अनुशंसित लेख

“सदस्यता लें” पर क्लिक करके, आप गोपनीयता नीति से सहमत होते हैं। आपकी द्वारा दी गई जानकारी का खुलासा या दूसरों के साथ साझा नहीं किया जाएगा।

नवीनतम समाचार

हमारी टीम समाधान प्रस्तुत करेगी, डेमो केस दिखाएगी और एक व्यावसायिक प्रस्ताव प्रदान करेगी।