अल्टरनेटिव ट्रेडिंग सिस्टम (एटीएस) की क्षमताओं की वर्णन

आर्टिकल्स

ट्रेड के क्षेत्र ने 2023 में अभूतपूर्व वॉल्यूम हासिल की है। ऑनलाइन एक्सचेंजों, प्राइम ब्रोकरेज और कनेक्टिविटी एप्लीकेशन से सम्बंधित डिजिटल इनोवेशन ने दुनिया भर में ट्रेडिंग बाधाओं को कम किया। वैश्विक व्यापार उद्योग इससे जुड़े सभी पक्षों के लिए इतना सुलभ और कुशल कभी नहीं रहा।

हालांकि, कुछ विशेष परिस्थितियों में, मानकीकृत एक्सचेंजों और मुख्यधारा के ट्रेडिंग प्लेटफॉर्म का उपयोग हमेशा अनुकूल नहीं होता है क्योंकि वे अक्सर प्रतिबंधात्मक हो सकते हैं। यह बड़े निगमों और वित्तीय संस्थानों द्वारा किए जाने वाले बड़ी मात्रा के व्यापार के मामले में विशेष रूप से सच है। इस मामले में, एक अल्टरनेटिव ट्रेडिंग सिस्टम (एटीएस) एक बेहतरीन विकल्प प्रदान करती है।

महत्वतपूर्ण बिंदु

- अल्टरनेटिव ट्रेडिंग सिस्टम हाई-वॉल्यूम वाली ट्रेडिंग आवश्यकताओं के लिए निर्मित निजी ट्रेडिंग वातावरण हैं।

- एटीएस प्लेटफ़ॉर्म केवल उन एंटरप्राइज़ ग्राहकों के लिए उपलब्ध हैं जो स्टैण्डर्ड ट्रेडिंग परिदृश्य के बाहर ब्लॉक डील एक्सेक्यूट करना चाहते हैं।

- एटीएस प्लेटफ़ॉर्म गुमनाम, अपने पारंपरिक समकक्षों की तुलना में अक्सर सस्ते और तेज़ होते हैं।

- हालाँकि एटीएस पूरी तरह से कानूनी हैं, पारदर्शिता की कमी के कारण वे प्राइस मैनीपुलेशन के जोखिमों के प्रति संवेदनशील होते हैं।

अल्टरनेटिव ट्रेडिंग सिस्टम क्या है?

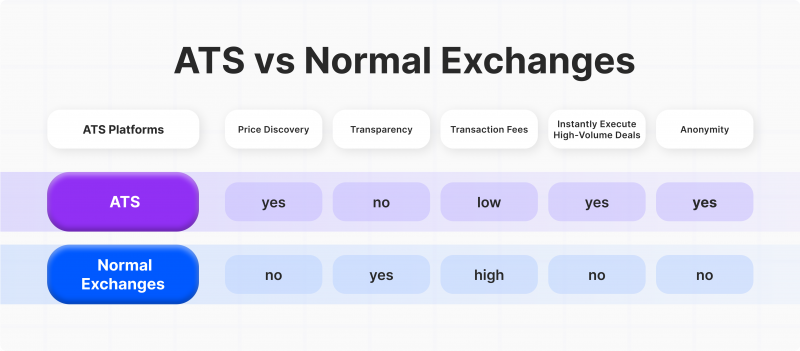

एक अल्टरनेटिव ट्रेडिंग सिस्टम (एटीएस), जैसा कि नाम से पता चलता है, पारंपरिक एक्सचेंजों के लिए एक विकल्प है। एटीएस केंद्रीकरण, पर्यवेक्षण और बिचौलियों की उपस्थिति की आवश्यकता को समाप्त करता है, जो पारंपरिक एक्सचैंज में सामान्यतः अनिवार्य होते है।

एटीएस प्लेटफार्मों के निर्माण से पहले, NYSE और NASDAQ बाजार के लीडर्स थे, जो संभावित रूप से व्यापार क्षेत्र के भीतर एक हानिकारक ओलिगोपोली को जन्म दे सकता था। इस प्रकार, इससे बचने के लिए और किसी भी एकल एक्सचेंज प्लेटफॉर्म के प्रभुत्व को रोकने के लिए स्वचालित ट्रेडिंग विकल्प बनाए गए थे। अपने पीयर-टू-पीयर स्वभाव के अलावा, एटीएस प्लेटफ़ॉर्म भी बहुत फ्लेक्सिबल होते हैं, पर्याप्त लिक्विडिटी सोर्स और तेज निष्पादन अवधि प्रदान करते हैं। एटीएस कम विनियमित और मानकीकृत हैं, जिससे निवेशकों को अपने कस्टम अनुबंध बनाने की अधिक स्वतंत्रता मिल सकती है।

इस प्रकार, अल्टरनेटिव ट्रेडिंग सिस्टम आधुनिक समय में काफी लोकप्रिय हैं, कंपनियां और बड़े पैमाने के निवेशक मानकीकृत एक्सचेंजों की सीमाओं से बचने के लिए उनका उपयोग करते हैं। हालाँकि, चली आ रही प्रैक्टिसेज और रेगुलेटरी सुपरविज़न की कमी, कुछ चुनौतियों और कमियों को भी उजागर करती है।

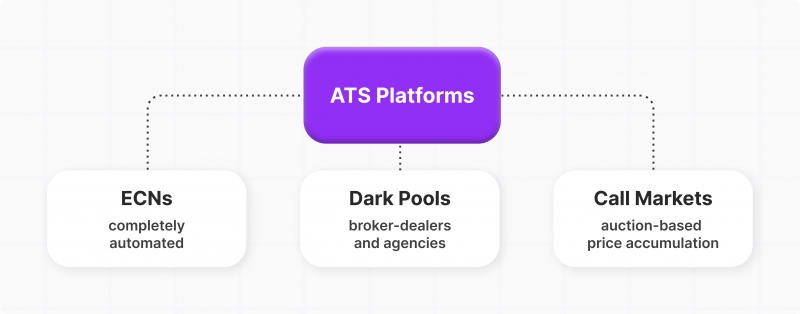

अल्टरनेटिव ट्रेडिंग सिस्टम के विभिन्न प्रकार

वैकल्पिक बाज़ार 1970 के दशक से ही अस्तित्व में हैं और विभिन्न लाभों, अनुकूलन के अनुसार और समग्र कार्यक्षमता को प्रस्तुत करते हुए कई अलग-अलग रूपों में विभाजित हो गए हैं। जबकि अल्टरनेटिव ट्रेडिंग सिस्टम का सामान्य सिद्धांत नीचे प्रस्तुत सभी वेरिएंट के लिए सही है, और उनके अंतरो को समझना महत्वपूर्ण है।

इलेक्ट्रॉनिक कम्युनिकेशन नेटवर्क (ईसीएन)

ईसीएन बाज़ार में सबसे पुराना और सबसे विश्वसनीय एटीएस प्लेटफ़ॉर्म हैं। 1970 के दशक में, अमेरिकी सरकार ने तकनीकी सहायता के अलावा मानवीय हस्तक्षेप के बिना स्वचालित रूप से रेगुलेटेड एक्सचेंजों के निर्माण की अनुमति दी। ईसीएन जल्द ही अधिक बड़े निवेशकों के बीच बेहद लोकप्रिय हो गए, जो तेजी से, कुशलतापूर्वक और बिना डोमिनोज़ प्रभाव के सौदे करना चाहते थे जो समस्या सामान्य एक्सचेंजों में बनी रहती हैं।

ट्रेडिंग में डोमिनोज़ प्रभाव का मतलब एक ऐसी घटना से है जहां सामान्य एक्सचेंज प्लेटफॉर्म पर बड़ी मात्रा में शेयर जारी किए जाते हैं। हालांकि कुछ मामलों में प्रक्रिया सुचारू रूप से चल सकती है, लेकिन बड़ी वॉल्यूम के सौदों में कभी-कभी व्यापारी द्वारा रणनीतियों में बदलाव के कारण मूल्य में काफी उतार-चढ़ाव का अनुभव हो सकता है।

यह इस वजह से होता है कि विभिन्न ट्रेडर्स अन्य समय में बड़ी मात्रा में जारी किए गए स्टॉक खरीदते हैं। कभी-कभी, डोमिनोज़ प्रभाव कंपनी के पक्ष में जा सकता है, लेकिन अधिकांश कारपोरेशन संवेदनशील सौदों के साथ ऐसा दांव लगाना नहीं पसंद करते हैं। ECN डोमिनोज़ प्रभावों को रोकने और निगमों को बिना किसी रुकावट या जटिलता के बड़े नए स्टॉक बेचने अनुमति देने के लिए एक आदर्श उपकरण है। ईसीएन का एक महत्वपूर्ण नकारात्मक पक्ष प्लेटफ़ॉर्म द्वारा स्वचालित रूप से परिभाषित प्रति-लेन-देन शुल्क है, जो इक्कठ्ठा हो कर काफी भारी हो सकता है।

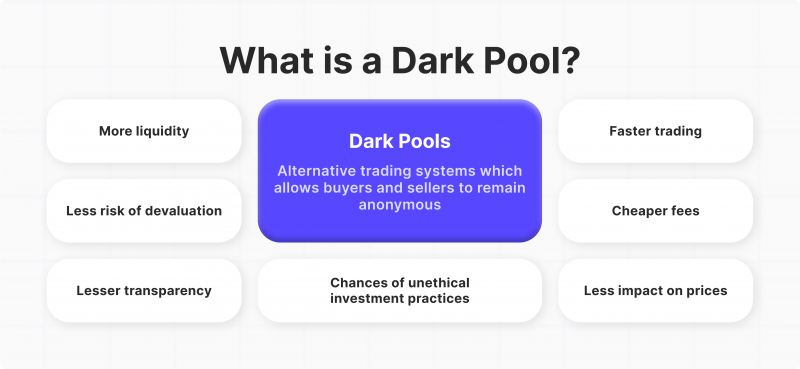

डार्क पूल और क्रॉसिंग नेटवर्क

डार्क पूल्स सबसे गोपनीय और एटीएस ट्रेडिंग के गुमनाम संस्करण होते हैं। पारदर्शिता की कमी के कारण इन्हें काफी विवादास्पद भी माना जाता है। डार्क पूल बड़े व्यापारियों और निगमों को नियमित बाजार के बाहर पीयर-टू-पीयर सौदे एक्सेक्यूट करने की सुविधा देते हैं। उपर्युक्त सौदे ट्रेडिंग मार्केट पर सीधे प्रभाव नहीं डालते हैं और जनता से अनभिज्ञ रहते हैं।

जानकारी की कमी और बढ़ी हुई गोपनीयता के बावजूद, डार्क पूल पूरी तरह से कानूनी हैं और एसईसी द्वारा रेगुलेटेड होते हैं। डार्क पूल के कई प्रकार हैं, जिनमें ब्रोकर-डीलर और एक्सचेंज-ओन्ड संस्करण शामिल हैं। उन कंपनियों और निवेशकों के लिए जो अपने अनुकूल कीमतें निर्धारित करना चाहते हैं, ब्रोकर-डीलर एक बेहतर विकल्प हैं। इसके विपरीत, एक्सचेंज-ओन्ड डीलर डार्क पूल सौदों को पूर्ण करने के लिए सामन्य बाजार कीमतों को आसानी से कन्वर्ट कर देते हैं।

डार्क पूल तक पहुंच मुख्य रूप से क्रॉसिंग नेटवर्क के माध्यम से संभव हैं, जो अक्सर स्वचालित होते हैं और व्यापारियों को सौदों को सार्वजनिक रूप से प्रदर्शित किए बिना ऑर्डर मिलान करने की अनुमति देते हैं। क्रॉसिंग नेटवर्क डार्क पूल की असमान और अक्सर खराब प्रतिष्ठा में महत्वपूर्ण योगदान देते हैं, लेकिन वे बड़े पैमाने के व्यापारियों को ऑर्डर को कुशलतापूर्वक निष्पादित करने के लिए एक अनूठा लाभ भी प्रदान करते हैं।

डार्क पूल का मुख्य आकर्षण उनकी पूर्ण गुमनामी और बड़े पैमाने के व्यापारों के लिए त्वरित ऑर्डर निष्पादन है। मूल्य में गिरावट और स्लीपेज उन निगमों के लिए बहुत जोखिम भरा हैं जो लाखों स्टॉक जल्दी से बेचने का इरादा रखते हैं। डार्क पूल निजी कंपनियों को इस जोखिम को कम करने और शेयर निष्पादित करने की अनुमति देते हैं, बिना किसी अप्रिय घटना के।

कॉल मार्केट

अंत में, कॉल मार्केट एक नीलामी जैसी प्रणाली जैसा दिखता है जो कीमतें निर्धारित करने और एटीएस ट्रेडिंग वातावरण में व्यापारियों के लिए डिमांड-सप्लाई संतुलन बनाता है। कॉल मार्किट अत्यधिक नीलामीकर्ताओं पर निर्भर करते हैं, जो बोली लगाते हैं और मूल्य संचय पूछते हैं और बंद-आउट एटीएस पारिस्थितिकी तंत्र के लिए उचित मूल्य प्रदान करते हैं।

नियमित नीलामियों के उलट, कॉल मार्केट को इसमें शामिल सभी पक्षों को लाभ पहुंचाने और सभी ऑर्डर और अनुरोधों को एकत्रित करके इष्टतम मूल्य बनाने के लिए डिज़ाइन किया गया है। कॉल मार्केट्स लिक्विडिटी बढ़ाने वाले होते हैं, जो खरीदारों और विक्रेताओं के लिए पर्याप्त सहायता प्रदान करते हैं, जिन्हें नियमित विनिमय बाज़ारों पर बड़े पैमाने के सौदों को पूरा करने के लिए संघर्ष करना पड़ सकता है।

एटीएस को पहली बार 1970 के दशक में एक्सचेंज बाजार को NYSE और NASDAQ के प्रभुत्व से मुक्त कराने के मिशन के साथ पेश किया गया था।

एटीएस का उपयोग करने के फायदे और नुकसान

एटीएस ट्रेडिंग मुख्यधारा के विनिमय सौदों का एक प्रमुख विकल्प बन गया है, जो व्यापार योग्य असेस्ट्स बाजार में एक विशेष स्थिति बना रहा है। हालाँकि, एटीएस की वित्तीय पेचीदगियों को सावधानीपूर्वक समझा जाना चाहिए, क्योंकि वे बड़े पैमाने के व्यापारियों के एक विशिष्ट वर्ग को लाभ पहुंचाते हैं।

कम लेनदेन शुल्क और बढ़ी हुई लिक्विडिटी

ज्यादातर मामलों में, अल्टरनेटिव ट्रेडिंग सिस्टम पारंपरिक एक्सचेंजों की तुलना में काफी कम शुल्क का दावा करते हैं क्योंकि यहाँ किसी केंद्रीय प्राधिकरण के माध्यम से ऑर्डर को रूट करने या संसाधित करने की कोई आवश्यकता नहीं होती है। एटीएस प्लेटफॉर्म मुख्य रूप से पीयर-टू-पीयर समाधान होते हैं, जो बिचौलिए की आवश्यकता को कम करते है और ट्रेडिंग शुल्क को कम करने में योगदान देता है। ईसीएन अनिवार्य रूप से एटीएस प्लेटफार्मों का सबसे महंगा संस्करण है क्योंकि वे लेनदेन की संख्या के आधार पर शुल्क लेते हैं।

डार्क पूल और कॉल मार्केट काफी सस्ते हैं, लेकिन बड़ी मात्रा में लेनदेन के लिए कीमतें भिन्न हो सकती हैं। ज्यादातर मामलों में, एटीएस व्यापारी अपने सौदे के लिए सर्वोत्तम संभव कीमत निर्धारित करने के लिए वैकल्पिक प्रणालियों के विभिन्न रूपों का उपयोग करते हैं। मूल्य निर्धारण के बावजूद, सभी एटीएस प्लेटफ़ॉर्म पर्याप्त तरलता का लाभ साझा करते हैं क्योंकि उन्हें मिलान ऑर्डर की खोज को सरल बनाने के लिए डिज़ाइन किया गया है।

उदाहरण के लिए, निगम या व्हेल निवेशक जिनके पास काफी वॉल्यूम में शेयर होते है, उन्हें ट्रेडिशनल एक्सचेंज वातावरण में अपने स्टॉक बेचने में कठिनाई हो सकती है। हालाँकि स्टॉक अंततः बिक जाएगा, लेकिन लेनदेन पूरा होने में काफी समय लग सकता है। और ऐसे मामलों में, अप्रत्याशित बाजार उतार-चढ़ाव और अन्य महत्वपूर्ण कारकों के कारण स्टॉक की कीमतें में फेरबदल हो सकता हैं।

इसके अलावा, अक्सर शेयरों का लेनदेन कंपनियों की तेजी से और बिना किसी देरी के तरलता हासिल करने की इच्छा पर निर्भर होते हैं। चूंकि मानकीकृत एक्सचेंज मुक्त बाजारों का प्रतिनिधित्व करते हैं, इसलिए इस बात की कोई गारंटी नहीं है कि निगमों और निवेशकों को उनकी पसंदीदा समय सीमा में उपर्युक्त लिक्विडिटी प्राप्त होगी। एटीएस प्लेटफ़ॉर्म यह सुनिश्चित करते हैं कि लिक्विडिटी की कोई समस्या ना हो, जिससे निवेशकों को बड़े पैमाने पर असेस्ट्स विनिमय सौदों के लिए मिलान ऑर्डर ढूंढने की अनुमति मिलती है।

तेज़ ऑर्डर निष्पादन

व्यापार परिदृश्य में ऑर्डर निष्पादन एक और महत्वपूर्ण कारक है। मानक एक्सचेंज प्लेटफ़ॉर्म में प्रसंस्करण और निष्पादन की कुछ सीमाएँ होती हैं। बढे हुए नियामक दबाव की वजह से ऑर्डर के खुलने के पहले और ट्रेडिंग फ्लोर पर पहुंचने से पहले अतिरिक्त जांच और समस्याओं के समाधान की आवश्यकता होती है। इस कारण, मानक एक्सचेंज अक्सर तत्काल निष्पादन समय प्रदान करने में विफल होते हैं।

इसके अतिरिक्त, NYSE जैसे विशिष्ट विनिमय वातावरण में ट्रेडिंग घंटे अक्सर सीमित होते हैं। जबकि बड़ी कंपनियों के लिए कम समय के चलते आफ्टर-आवर्स ट्रेडिंग संभव होती है। इसके विपरीत, एटीएस प्लेटफॉर्म चौबीसों घंटे काम करते हैं और बिना किसी देरी के हाई-वॉल्यूम में ट्रेड की सुविधा प्रदान करते हैं। जैसा कि ऊपर बताया गया है, अधिकांश एटीएस प्लेटफ़ॉर्म काफी हद तक स्वचालित हैं, जिसके फलस्वरूप ऑर्डर निष्पादन से संबंधित व्यापक जांच और अनावश्यक प्रक्रियाओं की आवश्यकता नहीं होती है। इस प्रकार, अल्टरनेटिव ट्रेडिंग सिस्टम्स अपने समकक्ष ओपन मार्केट्स की तुलना में काफी तेज़ होते हैं।

पूर्ण गोपनीयता

बड़े निवेशकों के लिए गुमनामी एक और महत्वपूर्ण कारक है। अधिकतर मामलों में, निवेशक या कंपनियां पब्लिक पैनिक या अन्य प्रतिकूल प्रतिक्रियाओं को टालने की इच्छा रखते हुए, निजी तौर पर सौदे एक्सेक्यूट करना पसंद करते हैं। उदाहरण के लिए, कंपनी X किसी विशिष्ट R&D परियोजना के लिए अपने कॅश रिज़र्व को बढ़ाने के लिए शेयर जारी करना चाह सकती है। यदि कंपनी X इस सौदे को सार्वजनिक रूप से एक्सेक्यूट करती है, तो व्यापारिक परिदृश्य इस संकेत को कंपनी के लिए एक नकारात्मक संकेत के रूप में ले सकता है, यह मानते हुए कि कंपनी के पास पैसो की कमी है और वे दिवालियां हो सकती है। इसीलिए, एक क्लोज-आउट एटीएस वातावरण में लिक्विडिटी प्राप्त करके, कंपनी X अपने शेयर की कीमत बनाए रखेगी और हमेशा की तरह कारोबार जारी रखेगी।

हालांकि एटीएस प्लेटफॉर्म पर व्यापार करने वाली कंपनियों के लिए गुमनामी उत्कृष्ट है, परन्तु यह बाकी बाजार के लिए दोधारी तलवार है। मान लीजिए कि ऊपर उल्लिखित उदाहरण उलट दिया जाये, और कंपनी X को अपने खस्ता हालत छिपाने के लिए गुमनामी की आवश्यकता हो। उस स्थिति में, एटीएस प्लेटफॉर्म का उपयोग कंपनी के नियमित शेयरधारकों के लिए हानिकारक है, क्योंकि उन्हें कंपनी के अल्पकालिक भविष्य के बारे में अंधेरे में रखा जाएगा।

नियामक चिंताएं: एटीएस का सबसे बड़ा नुकसान

कानूनी संदर्भ में एटीएस आवश्यकताएं काफी कमजोर होती हैं और मानक विनिमय प्लेटफार्मों में अधिकांश सुरक्षा उपायों से रहित होती हैं। इस प्रकार, एटीएस प्लेटफ़ॉर्म प्रतिपक्ष जोखिमों और भारी मूल्य हेरफेर के प्रति संवेदनशील होती हैं। हालांकि एटीएस प्लेटफ़ॉर्म आपराधिक या अवैध गतिविधियों से मुक्त होते हैं, परन्तु उनकी पारदर्शिता की कमी उचित मूल्य सौदे की किसी भी गारंटी को समाप्त कर देती है।

प्राइस डिस्कवरी मुख्य रूप से एक अंधेरे वातावरण में की जाती है जो व्यापारियों को ठोस डेटा रखने से बचाती है। इस प्रकार, यदि कंपनी X किसी शेयर का मूल्य $80 लगाती है यह सोच कर कि ये बाजार का बेस्ट प्राइस है, जबकि बाजार में बेस्ट प्राइस $100 हो। तो कंपनी निवेशक X को यह पता नहीं चल सकेगा और वे अपने संभावित कॅश फ्लो का 25% खो देंगे।

नेटवर्क के भीतर बड़ी मात्रा में व्यापारियों के लिए यह एक बड़ी चिंता का विषय है क्योंकि बड़े पैमाने पर मूल्य में हेरफेर गति, दक्षता और गुमनामी सहित एटीएस प्लेटफार्मों के सभी संभावित लाभों पर पानी फेर सकता है। जबकि प्रतिष्ठित बैंकों द्वारा जारी किए गए विशिष्ट एटीएस प्लेटफॉर्म अधिक भरोसेमंद होते हैं, फिर भी एक यथार्थवादी संभावना है कि व्यापारियों को उचित सौदा नहीं मिलता।

SEC ने 2011 से लेकर वर्तमान तक ATS प्लेटफार्मों से संबंधित कई मामलों और मुकदमों का खुलासा किया है, जो उनकी असमान प्रकृति और काफी बाजार जोखिमों को दर्शाते हैं। इस प्रकार, एटीएस प्लेटफार्मों के लिए नियम व्यापारियों के लिए एक जटिल दुविधा प्रस्तुत करते है। एक ओर, सख्त कानूनों की कमी से तेज़, गुमनाम और अत्यधिक प्रभावी एटीएस प्लेटफ़ॉर्म बनाना संभव हो जाता है। दूसरी ओर, अल्टरनेटिव ट्रेडिंग सिस्टम के भीतर प्रस्तुत किए गए किसी भी सौदे में मूल्य निर्धारण में काफी छेड़-छाड़ हो सकती है। इन सब के बावजूद, जोखिमों का मूल्यांकन करना और अंतिम निर्णय लेना व्यापारियों पर निर्भर है।

विचार करने योग्य तकनीकी चुनौतियाँ

बड़े पैमाने पर नियामक की कड़ाई के बावजुद एटीएस प्लेटफ़ॉर्म तकनीकी कमियों के प्रति संवेदनशील हैं। यह ध्यान रखना महत्वपूर्ण है कि अधिकांश एटीएस प्लेटफॉर्म स्वचालित हैं और काफी हद तक गुमनाम हैं। हाल के वर्षों में डिजिटल प्रगति की मदद से हालाँकि बड़े सिस्टम ब्रेकडाउन की संभावना नहीं होती है, लेकिन छोटी त्रुटियों और तकनीकी मुद्दों होना संभव है। जिससे केवल देरी या मामूली असुविधाओं होगी।

हालाँकि, बड़े सौदों के साथ, तकनीकी समस्याएं गलत प्राइस कोटेशन दिखा सकती है या पूर्ण ट्रेड विफलता कर सकती है। इस प्रकार, तकनीकी चुनौतियों के लिए उचित सुरक्षा उपायों के साथ एक एटीएस प्लेटफॉर्म का चयन करना महत्वपूर्ण है जो कुछ भी गलत होने पर अपने ग्राहकों को पूरा मुआवजा प्रदान करता हो।

निष्कर्ष

अल्टरनेटिव ट्रेडिंग सिस्टम एक अत्यंत आवश्यक व्यापार क्षेत्र है जो दुनिया भर में प्रमुख निगमों और व्हेल निवेशकों को एक साथ लाता है। एटीएस प्लेटफॉर्म कंपनियों को कीमत में गिरावट और देरी के बिना उच्च मात्रा वाले शेयर साझा करने और खरीदने की अनुमति देते हैं। हालाँकि, इन प्लेटफार्मों में कभी-कभी तकनीकी समस्याएं होती हैं और कीमतों में हेरफेर का काफी जोखिम होता है। इसलिए, अपनी बड़े पैमाने की व्यापारिक आवश्यकताओं के लिए एटीएस प्लेटफ़ॉर्म में प्रवेश करने से पहले, समीकरण के दोनों पक्षों को समझना और एक सूचित अंतिम विकल्प बनाना महत्वपूर्ण है।

अक्सर पूछे जाने वाले प्रश्न

एक एक्सचेंज और एटीएस के बीच क्या अंतर होता है?

एटीएस प्लेटफॉर्म बड़े पैमाने के सौदों के लिए अधिक उपयुक्त हैं जिन्हें सामन्य एक्सचेंजों पर एक्सेक्यूट करना मुश्किल है। एटीएस प्लेटफॉर्म तक अधिकांश व्यक्तिगत निवेशकों की पहुंच नहीं हैं।

एटीएस के क्या फायदे हैं?

एटीएस प्लेटफ़ॉर्म गुमनाम होते हैं, इनकी लेनदेन शुल्क काम होती है और ऑर्डर की तेज़ प्रोसेसिंग की पेशकश करते हैं। एटीएस वातावरण बड़ी मात्रा में स्टॉक का सौदा एक्सेक्यूट करने के लिए भी एक उत्कृष्ट स्थान हैं।

एटीएस की सबसे बड़ी खामी क्या है?

एटीएस प्लेटफार्मों की सबसे प्रमुख खामी मूल्यों के हेरफेर से संबंधित उचित नियमों की कमी है। चूंकि एटीएस प्लेटफॉर्म ज्यादातर गुमनाम हैं, इसलिए उचित मूल्य निर्धारण सुनिश्चित करना आसान नहीं है, और कई कंपनियों ने इसी चिंता के लिए एटीएस प्लेटफॉर्म पर मुकदमे भी दायर किया है।