निश्चित और अस्थायी विनिमय दरों के बीच के अंतर को समझना

निवेशक, डीलर और यहां तक कि पूरे देश की अर्थव्यवस्थाएं मुद्रा विनिमय की दिशा पर अत्यधिक रूप से निर्भर करती हैं, जिससे मुद्रा रूपांतरण दर इसमें शामिल सभी लोगों के लिए एक बेहद महत्वपूर्ण संकेतक बन जाती है। इस लेख में, हम विनिमय की दरों और उनके प्रकारों के बारे में जानेंगे।

मुख्य बातें

- विनिमय दर एक देश की मुद्रा का किसी अन्य मुद्रा में बताया गया मूल्य होता है।

- स्व-सुधारित विनिमय दर बिड/आस्क स्तर पर निर्भर करता है।

- एक मौद्रिक प्राधिकरण रूपांतरण का निश्चित रूट निर्धारित करता है।

- अक्सर देशों की सरकारें अपनी मौद्रिक नीतियों में दोनों प्रकार के तत्वों को शामिल करती हैं।

विनिमय दरों का मतलब क्या है?

मुद्रा किसी राज्य की आधिकारिक मौद्रिक इकाई होती है है। विनिमय दर एक देश की मुद्रा की कीमत होती है, जिसे दूसरे देश की मुद्रा में व्यक्त किया जाता है।

मुद्रा रूपांतरण दर या तो कानून द्वारा निर्धारित की जाती है (अर्थात, राज्य द्वारा निर्धारित) या फिर इसे पूरी तरह से बाजार की स्थिति के प्रभाव में बनाया जाता है, जो किसी मुद्रा की मांग और मुद्रा बाजार में इसके प्रावधान पर निर्भर करती है।

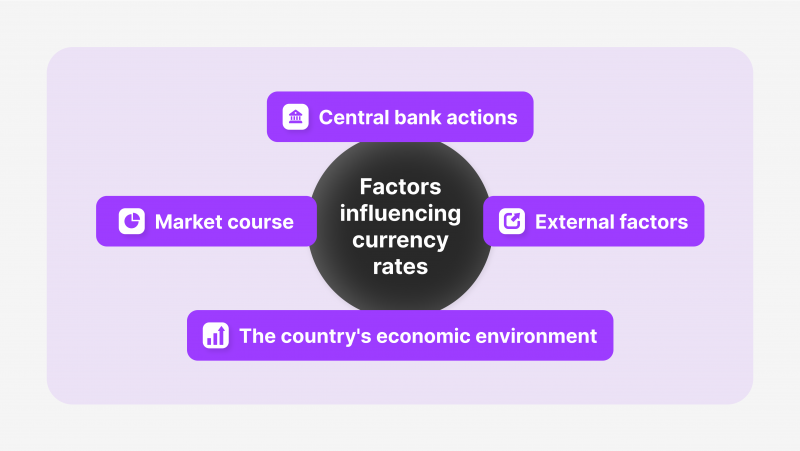

मुद्रा के आदान-प्रदान की प्रक्रिया कई पहलुओं से प्रभावित हो सकती है, जिनमें से निम्नलिखित हो सकते हैं:

- केंद्रीय बैंकों के कार्य – एक केंद्रीय बैंक कई तरीकों से राष्ट्रीय मुद्रा के विनिमय के पाठ्यक्रम को नियंत्रित कर सकता है। नियामक/रेगुलेटर मुद्रा हस्तक्षेप, अपने भंडार और सरकारी सिक्योरिटी के साथ विभिन्न लेनदेन संचालन, या ब्याज दर में बदलाव कर सकता है।

- बाज़ार में मांग – किसी मुद्रा का व्यावसायिक मूल्य इस बात पर निर्भर करता है कि लोग इसका कितना उपयोग करना चाहते हैं और इसका कितना हिस्सा उपलब्ध है।

- देश में आर्थिक माहौल – विनिमय दर राष्ट्रीय अर्थव्यवस्था की स्थिति, उत्पादन की गतिशीलता, माल के निर्यात और आयात की मात्रा, पूंजी के प्रवाह और उत्प्रवाह, निवेश की मात्रा, सामाजिक-आर्थिक और इसी तरह अन्य कारकों को दर्शाती है।

- बाहरी कारक – आर्थिक और राजनीतिक संकट, बड़े पैमाने पर प्राकृतिक आपदाएं, या भू-राजनीतिक तनाव (युद्ध, प्रतिबंध) जैसे व्यापक आर्थिक झटकों से विनिमय दर महत्वपूर्ण रूप से प्रभावित हो सकती है (आमतौर पर नकारात्मक प्रभाव)।

रूपांतरण दरें दो प्रकार की होती हैं: निश्चित और अस्थायी। आइए उन पर अधिक विस्तार से चर्चा करें।

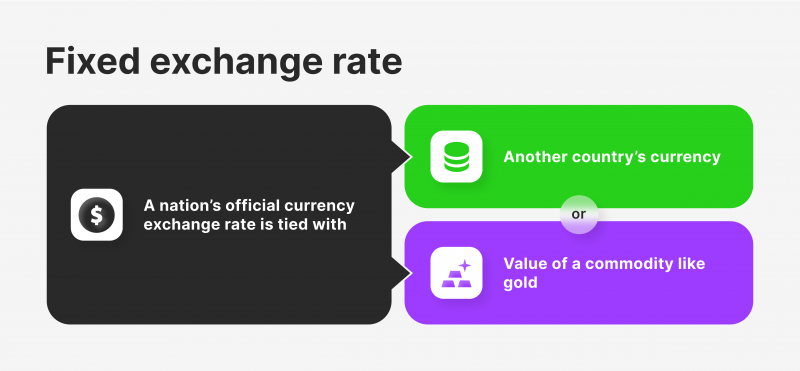

निश्चित विनिमय दर क्या है?

पेग्ड (या निश्चित) दर रूपांतरण दर का एक प्रकार है। केंद्रीय वित्तीय प्राधिकरण USD, GBP, या EUR जैसी प्रमुख मुद्राओं के मूल्य के लिए एक निश्चित दर निर्धारित करते हैं। इसका मतलब यह है कि जो व्यापारी अक्सर एक निश्चित विनिमय दर वाले देश के साथ व्यापार करते हैं, उन्हें हमेशा अपने पैसे के लिए समान दर और मूल्य मिलेगा।

इस प्रकार की विनिमय दर स्थिर मुद्रा और पूर्वानुमानित व्यापार वित्त चाहने वाले देशों द्वारा पसंद की जाती है। लेकिन, इसका मतलब यह है कि उनकी मुद्रा का मूल्य उस मुद्रा से जुड़ा हुआ है जिससे उसे पेग किया गया है और उसके कारण ही इसमें उतार-चढ़ाव होता है।

एकल निश्चित मुद्रा पर निर्भरता को कम करने के लिए, कुछ केंद्रीय बैंक अपनी राष्ट्रीय मुद्रा को अलग-अलग प्रतिशत पर कई मुद्राओं से जोड़कर इस जोखिम को फैला देते हैं, उदाहरण के लिए, अमेरिकी डॉलर पर 60%, यूरो के लिए 30%, और 10% ब्रिटिश पाउंड के लिए। इससे उनकी राष्ट्रीय मुद्रा का किसी अन्य मुद्रा के मूल्य में परिवर्तन के कारण जोखिम कम हो जाता है।

सरकारें आमतौर पर मुद्रा स्थिरता बनाए रखने और सुसंगत और पूर्वानुमानित वित्तीय लेनदेन सुनिश्चित करने के लिए निर्धारित दरें स्थापित करती हैं।

एक सरकारी निकाय या केंद्रीय बैंक एक निश्चित दर स्थापित कर सकता है, या यह सोने की कीमतों पर आधारित हो सकती है।

पेग्ड विनिमय दरें केंद्रीय बैंकों या सरकारों द्वारा निर्धारित की जाती हैं। उनका लक्ष्य मुद्रा के मूल्य को स्थिर बनाए रखना होता है। वे इस पेग डॉ को समायोजित करने के लिए एक विनिमय दर तंत्र का उपयोग करते हैं, जो व्यापार को सामान्य बनाने और मुद्रास्फीति को नियंत्रित करने में मदद करता है, यह सुनिश्चित करते हुए कि करंसी पेग सुसंगत बना रहे।

क्या आपको अपने ब्रोकरेज सेटअप से जुड़ा कोई सवाल है?

हमारी टीम आपकी मदद के लिए तैयार है — चाहे आप शुरुआत कर रहे हों या विस्तार।

फायदे और नुकसान

लचीली रूपांतरण दर के समान, निश्चित रूपांतरण दर के भी फायदे और नुकसान हैं।

फायदों में निम्नलिखित शामिल हैं:

- दर में कोई उतार-चढ़ाव नहीं – एक निश्चित दर खरीद शक्ति को बनाए रखती है और बाजार में उतार-चढ़ाव के बावजूद मुद्रा को स्थिर रखकर मध्यस्थता के अवसरों को समाप्त करती है, जिससे मुद्रा की स्थिरता सुनिश्चित होती है।

- स्थिर मुद्रास्फीति – एक निश्चित रूपांतरण दर एक राष्ट्रीय मुद्रा को दूसरी राष्ट्रीय मुद्रा से जोड़कर मुद्रास्फीति को रोक वस्तुओं और सेवाओं को सस्ती रखती है और एक स्थिर अर्थव्यवस्था बनाई रखती है।

- निवेश को प्रोत्साहित करता है – एक निर्धारित दर प्रणाली स्थिरता सुनिश्चित करके निवेश को बढ़ावा देती है, संपत्ति या आय में परिवर्तन को रोकती है, और धन को वांछित मुद्रा में आसानी से परिवर्तित करने की सुविधा प्रदान करके राज्यों के बीच व्यापार को बढ़ावा देती है, जिससे दोनों देशों में निवेश और विकास बढ़ता है।

यहां कुछ कमियों की सूची दी गई है:

- उच्च रखरखाव – केंद्रीय बैंक को लगातार बाजार की निगरानी करनी पड़ती है और महत्वपूर्ण आर्थिक परिवर्तनों को रोकने के लिए हस्तक्षेप करना पड़ता है, क्योंकि अनुचित प्रबंधन से पर्याप्त लागत और आर्थिक संकट का सामना करना पड़ सकता है।

- सुधार के लिए कम स्वतंत्रता– यदि केंद्रीय बैंक ब्याज दरों को समायोजित करना चाहते हैं और अर्थव्यवस्था को बढ़ावा देना चाहते हैं, तो ऐसा करने की स्वतंत्रता की कमी के कारण वे इसमें सुधार नहीं कर पाएंगे।

- जटिलता – एक आंकी गई दर फ्लोटिंग दर की पुनर्संतुलन और स्वत: सुधार सुविधाओं को खो देती है, जिससे यह और अधिक जटिल हो जाती है।

- बड़े भंडार की आवश्यकता – यदि मुद्रा तनाव में है और उसे समर्थन की आवश्यकता है, तो उसे महत्वपूर्ण भंडार की आवश्यकता होती है।

फ़्लोटिंग विनिमय दर क्या होता है?

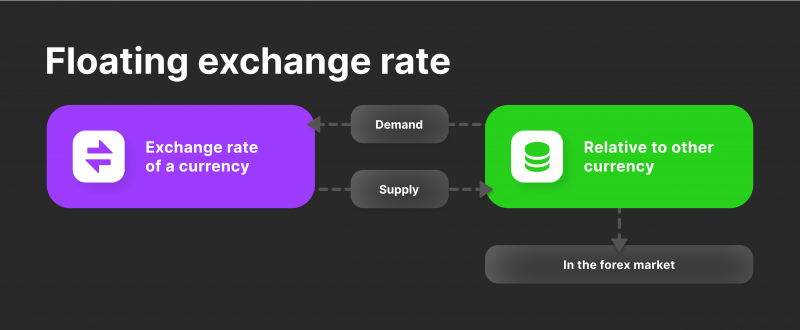

फ्लोटिंग विनिमय दर (कभी-कभी इसे लचीली या स्व-सुधारात्मक विनिमय दर भी कहा जाता है) की विशेषता इस तथ्य से होती है कि यह बिड और आस्क के अनुसार बदलती है।

तो, क्या इस मामले में विनिमय दरें प्रतिदिन बदलती हैं? यदि बहुत से लोग किसी मुद्रा को खरीदना चाहते हैं या यदि यह प्रायप्त मात्रा में उपलब्ध नहीं है, तो यह विशिष्ट मुद्रा दूसरों की तुलना में अधिक मूल्यवान हो जाती है। जब बाज़ार संकेतक बदलते हैं, तो मुद्रा का विनिमय दर भी बदल जाता है।

सीधे शब्दों में कहें तो, यदि किसी निश्चित मुद्रा की अधिक मांग नहीं है, तो उसका मूल्य घट जाता है, जिससे अन्य देशों से आयातित वस्तुओं की कीमतें बढ़ जाती हैं। हालाँकि, यदि बहुत से लोग कोई मुद्रा खरीदना चाहते हैं, तो उसका मूल्य बढ़ जाता है।

किसी देश में लचीली प्रणाली लागू करने से विनिमय दर को सही करने में केंद्रीय प्राधिकरण का हस्तक्षेप कम हो जाता है, जिसका अर्थ है कि इसे स्वयं सही होना पड़ेगा।

मुद्रास्फीति, ब्याज दर में उतार-चढ़ाव या विदेशी निवेश जैसे कारक मांग और आपूर्ति को प्रभावित कर सकते हैं।

जब किसी देश को विदेशी निवेशकों से बहुत सारा पैसा मिलता है, तो उसकी मुद्रा का मूल्य बढ़ जाता है, क्योंकि ऐसे मामले में अधिक लोग इसे खरीदना चाहते हैं। इन पहलुओं का इस बात पर काफी प्रभाव पड़ता है कि विनिमय का मूल्य कितना है और ये स्व-सुधार कोर्स में बदलाव का कारण बनता है।

फायदे और नुकसान

विनिमय के अस्थायी रूप के कारण इससे फायदे और नुकसान जुड़े रहते हैं।

यहां कुछ फायदों के बारे में बात की गई है:

- अनुकूलनीय व्यापार – लचीली मुद्राओं का मौद्रिक प्राधिकरण या सरकारी प्रबंधन के बिना बाजारों में स्वतंत्र रूप से कारोबार किया जा सकता है। यह सख्त निगरानी और प्रतिबंधों के बिना अधिक लचीले व्यापार का अवसर प्रदान करती हैं।

- बाज़ार दक्षता – एक लचीला विनिमय देशों के बीच अधिक लचीले निवेश की अनुमति देता है। इससे निवेशकों के लिए इन देशों के प्रति आकर्षण बढ़ता है, जिसके परिणामस्वरूप देश की अर्थव्यवस्था और घरेलू उत्पादन को बढ़ावा मिलता है।

- आरक्षित फंड्स के लिए कम आवश्यकताएं – लचीली दर केंद्रीय वित्तीय अथॉरिटी या बैंकों को विनिमय कोर्स को संतुलित करने के लिए उन्हें रखने की आवश्यकता के बिना आरक्षित निधियों का उपयोग करने की अनुमति देती है। इसके बजाय, इन भंडार का उपयोग पूंजीगत वस्तुओं की खरीद के माध्यम से आर्थिक विकास को प्रोत्साहित करने के लिए किया जा सकता है।

- मुद्रास्फीति की हेजिंग – लचीली विनिमय दरों वाले राज्य आयात मुद्रास्फीति की समस्या से बच पाते हैं,जो बाकी बचे हुए भुगतान या बढ़ती आयात लागत से उत्पन्न हो सकती है।

- भुगतान का बकाया/बेलेंस ऑफ़ पेमेंट (BoP) – स्व-सुधारित विनिमय दरें BoP को स्थिर रखती हैं, चूंकि विनियमन की कमी के कारण संसाधन और नकदी प्रवाह एक तरह से फ्री हो जाते हैं।

फिर भी, फ्लोटिंग दरों के कुछ नुकसान भी हैं:

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

- अस्थिरता जोखिम – स्व-सुधारित मुद्राएं अपनी अंतर्निहित अस्थिरता और अप्रत्याशितता के कारण अत्यधिक अस्थिर होती हैं। एक ही कारोबारी दिन के भीतर इनके मूल्य में गिरावट आ सकती है और ये प्रस्ताव और मांग में उतार-चढ़ाव सहित अप्रत्याशित बाजार स्थितियों से भी काफी प्रभावित होती हैं।

- आर्थिक समस्याओं को हल करने में असमर्थता– यदि मुद्रा डिप्रेशिएट होती है, मुद्रास्फीति बढ़ती है और वस्तुओं की मांग बढ़ती है, तो स्व-सुधार दर किसी देश की उच्च बेरोजगारी, उच्च मुद्रास्फीति और कम GDP जैसी आर्थिक चिंताओं का समाधान नहीं कर सकती है।

- सीमित आर्थिक विकास – दरों पर सख्त नियंत्रण का अभाव आर्थिक विकास और सुधार में बाधा बन सकता है। मौद्रिक अवमूल्यन/डेप्रिसिएशन, विशेष रूप से उच्च मुद्रास्फीति के दौरान, निर्यात और आयात कठिनाइयों जैसे मुद्दों का कारण बन सकता है, खासकर कमजोर अर्थव्यवस्था वाले देशों में।

- निवेश आउटफ्लो – कोर्स में उतार-चढ़ाव विदेशी व्यवसायों को किसी देश की अर्थव्यवस्था में निवेश करने से रोक सकता है।

कौन सी दर बेहतर है?

फ्लोटिंग या पेग्ड दर चुनना देश की वित्तीय स्थिति पर निर्भर करता है।

जब अर्थव्यवस्था और राजकोषीय नीति मजबूत और ठोस हो तो स्व-सुधार दर को राजकोषीय लाभ के रूप में देखा जा सकता है। हालाँकि, बाज़ार की धारणा कमज़ोर होने से मुद्रा का मूल्य कम हो सकता है।

हम कह सकते हैं कि इस प्रतियोगिता में कोई विजेता नहीं होता, क्योंकि कोई भी दर दूसरी दर से बेहतर नहीं है। एक देश आमतौर पर उस दर प्रकार को चुनता है जो उसके लिए सबसे उपयुक्त होती है, जिसके परिणामस्वरूप अक्सर एक हाइब्रिड मॉडल बनता है जो दोनों तरीकों के तत्वों का उपयोग करता है।

अंतर्राष्ट्रीय मुद्रा कोषका सुझाव है कि एक फ्लोटिंग एक्सचेंज कोर्स किसी देश की वित्तीय परिपक्वता को इंगित करता है। फिर भी, कुछ देश प्रबंधित फ्लोटिंग दृष्टिकोण का विकल्प चुनते हैं, जिससे यदि दर बहुत कम हो जाती है या बहुत अधिक बढ़ जाती है, तो शासी निकाय को उस दर के समायोजन में शामिल होने की अनुमति मिलती है।

निष्कर्ष

विनिमय का फ्लोटिंग कोर्स आस्क और बिड के स्तर के संबंध में चलता है, जबकि एक वित्तीय या सरकारी अथॉरिटी निश्चित स्तर को स्थापित करता है। एक देश अपनी आर्थिक प्रणाली और प्रत्येक प्रकार के लाभों के आधार पर विनिमय दर का चयन करता है। हालाँकि, देश शायद ही कभी एकल दर प्रकार के विकल्प का चयन करते हैं। वे अक्सर एक विनिमय कोर्स प्रकार के तत्वों को दूसरे में शामिल करते हैं, और इस प्रकार वे दोनों दृष्टिकोणों से लाभान्वित होते हैं।

नवीनतम समाचार