एक्सचेंज-ट्रेडेड डेरिवेटिव्स को समझना

आर्टिकल्स

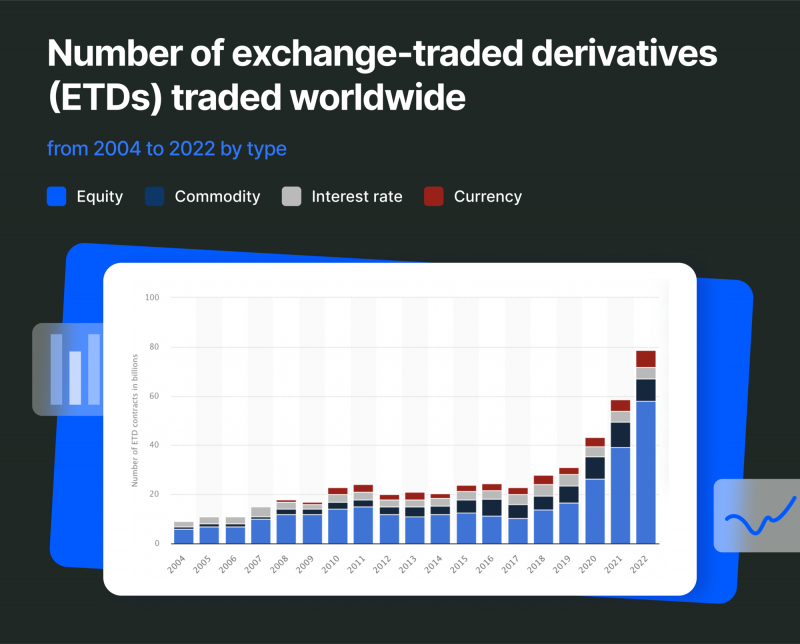

डेरिवेटिव ट्रेडिंग बहुत लोकप्रिय हो गई है, और देखा जाए तो इसमें कोई आश्चर्य नहीं होना चाहिए क्योंकि यह लचीले निवेश विकल्प, महत्वपूर्ण रिटर्न और अत्यधिक तरल बाजारों में ट्रेडिंग के कई अवसर प्रदान करता है। हालाँकि, किसी भी वित्तीय साधन की तरह, सफल व्यापार के लिए बाज़ार का गहन ज्ञान महत्वपूर्ण है। इस लेख में, हम डेरिवेटिव ट्रेडिंग पर चर्चा करेंगे, डेरिवेटिव के प्रकार सीखेंगे और इस पर चर्चा करेंगे कि ETD का व्यापार कहां करें।

मुख्य बातें

- डेरिवेटिव ऐसे समझौते होते हैं, जिनका मूल्य उनकी आधार परिसंपत्तियों की कीमतों में उतार-चढ़ाव पर आधारित होता है।

- डेरिवेटिव दो प्रकार के हो सकते हैं: ईटीडी और ओटीसी।

- ईटीडी कई उपप्रकारों में आते हैं, जैसे ईटीडी स्टॉक, इंडेक्स-संबंधित ईटीडी, आदि।

- ईटीडी और ओटीसी डेरिवेटिव बाजार पहुंच, पारदर्शिता, विनियम आदि के संबंध में भिन्न हैं।

एक्सचेंज-ट्रेडेड डेरिवेटिव क्या होता है?

डेरिवेटिव वे वित्तीय समझौते होते हैं जिनका मूल्य अपनी आधार परिसंपत्तियों (मुद्रा, स्टॉक, बांड, आदि) की कीमतों में बदलाव के आधार पर बढ़ता या कम होता है।

दो प्रकार के डेरिवेटिव होते हैं: एक्सचेंज-ट्रेडेड डेरिवेटिव (ETD) और ओवर-द-काउंटर (OTC) डेरिवेटिव।

ETD विकल्प और वायदा अनुबंध जैसे समझौते हैं, इनमें पूर्वनिर्धारित अनुबंध शर्तों के साथ, अनुबंध का आकार, समाप्ति तिथि और निपटान के तरीके शामिल होते हैं।

जैसा कि नाम से पता चलता है, ईटीडी का कारोबार एक विनियमित एक्सचेंज पर किया जाता है और ये बाजार और प्राधिकरण नियमों के अधीन होते हैं।

ईटीडी ट्रेडिंग के लाभ

एक्सचेंज-ट्रेडेड डेरिवेटिव अनुबंध बहुत लाभप्रद निवेश होते हैं। ईटीडी के कुछ प्रमुख लाभ यहां नीचे दिए गए हैं:

मानकीकरण – प्रत्येक ईटीडी के अनुबंध में एक निर्दिष्ट समाप्ति तिथि, परिभाषित निपटान प्रक्रिया और लॉट आकार होता है। स्टॉक एक्सचेंज इन सभी और अन्य नियमों और विनियमों को स्थापित करती है, जिसके परिणामस्वरूप एकरूपता आती है, जो बाजार सहभागियों और अनुबंध अनुकूलन के संबंध में एक्सचेंज के लिए किसी भी कठिनाई को समाप्त कर देती है।

उच्च तरलता – ईटीडी बाजार अत्यधिक तरल है, जिसका अर्थ है कि ईटीडी बाजार में काफी गहराई होती है। यह व्यापारियों को महत्वपूर्ण नुकसान के बिना अच्छी कीमतों पर अपने ऑर्डर पूरा करने के लिए समकक्षों से तुरंत मेल करने में सक्षम बनाता है।

विनियम – ईटीडी बाजार को बाजार नियामकों द्वारा नियंत्रित किया जाता है जो बाजार में ट्रेडों के बारे में दैनिक जानकारी प्रकाशित करने के लिए जिम्मेदार होते हैं। उदाहरण के लिए, सिक्योरिटीज़ एंड एक्सचेंज बोर्ड भारत में बाज़ार का ऑडिट करता है। यह विनियमन बड़े खिलाड़ियों के लिए अवैध या अनुचित व्यापार प्रथाओं में शामिल होना कठिन बना देता है।

कम जोखिम – ईटीडी में एक मध्यस्थ के माध्यम से काम करने वाली पार्टियाँ शामिल होती हैं, जो प्रतिपक्ष जोखिम को समाप्त करती हैं और एक विश्वसनीय विनिमय के साथ संविदात्मक दायित्वों के कारण डिफ़ॉल्ट की संभावना को कम करती हैं।

ईटीडी के प्रकार

एक्सचेंज-ट्रेडेड डेरिवेटिव का कारोबार दुनिया भर में विभिन्न स्टॉक एक्सचेंजों में किया जाता है और ये कई प्रकार में आते हैं। आइए प्रत्येक प्रकार को अधिक बारीकी से देखें।

स्टॉक ईटीडी

ये डेरिवेटिव विभिन्न रूपों में आते हैं, जिनमें स्टॉक विकल्प और फॉरवर्ड शामिल होते हैं। आम तौर पर स्वैप का कारोबार एक्सचेंज पर नहीं किया जाता है, लेकिन यह ओवर-द-काउंटर लेनदेन का हिस्सा हो सकता है। स्टॉक फॉरवर्ड और ऑप्शंस स्टॉक के मूल्य आंदोलन पर हाई लीवरेज बेटसकी अनुमति देते हैं, जो इसके भविष्य के मूल्य की भविष्यवाणी करते हैं। दुनिया भर में स्टॉक डेरिवेटिव को स्टॉक मूवमेंट की भविष्यवाणी के लिए प्रमुख संकेतक माना जाता है।

इंडेक्स ईटीडी

सूचकांक-संबंधित डेरिवेटिव निवेशकों को किसी विशिष्ट स्टॉक में फ्यूचर और ऑप्शंस खरीदने या बेचने के बजाय स्टॉक के पूरे पोर्टफोलियो को खरीदने या बेचने की अनुमति देते हैं। आप इंडेक्स फॉरवर्ड और इंडेक्स विकल्प दोनों को खरीद या बेच सकते हैं, लेकिन स्टॉक विकल्पों के विपरीत, इंडेक्स डेरिवेटिव का निपटान वस्तु के रूप में नहीं किया जा सकता है क्योंकि उनकी भौतिक डिलीवरी असंभव है। आम तौर पर कारोबार किए जाने वाले सूचकांक-संबंधित डेरिवेटिव में S&P 500, Nikkei, Nasdaq, और Nifty 50 शामिल होते हैं।

करंसी ईटीडी

व्यापार के लिए मुद्राओं के डेरिवेटिव अनुबंध एक्सचेंजों पर व्यापक रूप से सूचीबद्ध होते हैं, जिससे निवेशकों को इन मुद्रा जोड़ों पर लंबे या छोटे व्यापार करने की अनुमति मिलती है। ओवर-द-काउंटर बाज़ार कई अनुबंध प्रदान करता है, जबकि एक्सचेंज-ट्रेडेड डेरिवेटिव बाज़ार कुछ लोकप्रिय मुद्रा जोड़ों पर केंद्रित होता है। इन अत्यधिक कारोबार वाली जोड़ियों के लिए मानकीकृत समझौते प्रदान किए जाते हैं, जिससे उनकी तरलता सुनिश्चित होती है।

कोमोडिटी ईटीडी

कमोडिटी का व्यापक रूप से अधिकांश देशों में डेरिवेटिव ट्रेडिंग के लिए उपयोग किया जाता है, और पहला डेरिवेटिव एक्सचेंज शिकागो बोर्ड ऑफ ट्रेड है। एकाधिक एक्सचेंज हजारों कमोडिटी में व्यापार के अवसर प्रदान करते हैं, जिससे व्यापार करना कठिन हो जाता है। कमोडिटी बाज़ारों का उपयोग शुरू में जोखिमों से बचाव के लिए किया जाता था लेकिन हाल ही में यह अत्यधिक सट्टेबाजी वाला हो गया है। एक्सचेंज-ट्रेडेड डेरिवेटिव्स, जिसमें अंतर्निहित परिसंपत्ति के रूप में वस्तुएं शामिल होती हैं, यहाँ इनके मूल्य में उतार-चढ़ाव पर कारोबार किया जाता है।

रियल-एस्टेट ईटीडी

2008 की आर्थिक मंदी में रियल एस्टेट डेरिवेटिव्सएक महत्वपूर्ण कारक थे। वे प्रमुख अमेरिकी एक्सचेंजों में सूचीबद्ध थे और व्यापक रूप से इनका कारोबार किया जाता था। हाल ही में, यूरेक्स ने एक नया डेरिवेटिव प्रकार – प्रॉपर्टी इंडेक्स फ्यूचर्स सूचीबद्ध किया है। आर्थिक मंदी से जुड़े होने के बावजूद, कई निवेशक अभी भी उन्हें एक अच्छा निवेश मानते हैं, क्योंकि वे एक अच्छा ट्रेडिंग वॉल्यूम प्रदान करते हैं और पोर्टफोलियो जोखिमों में विविधता लाते हैं।

ETD बनाम OTC

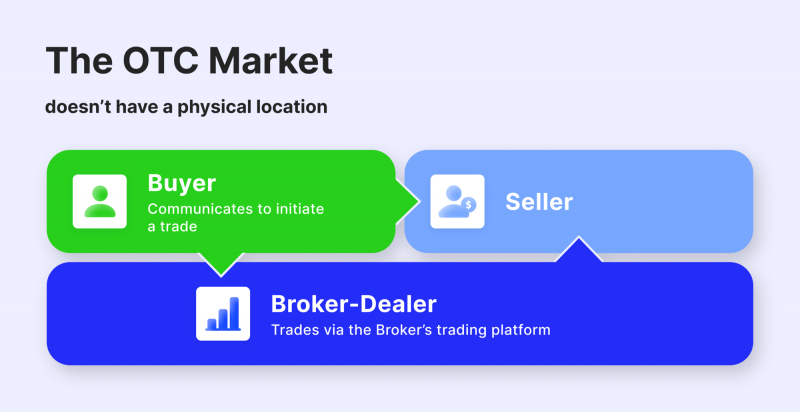

डेरिवेटिव की दो किस्में होती हैं हैं: एक्सचेंज-ट्रेडेड डेरिवेटिव (ETD) और ओवर-द-काउंटर (OTC) डेरिवेटिव। पहला मानकीकृत नियमों और शर्तों के अधीन है और इसलिए इनका कारोबार स्टॉक एक्सचेंजों में किया जाता है, और दूसरे प्रकार का कारोबार बिना किसी औपचारिक मध्यस्थ के सीधे निजी समकक्षों के बीच किया जाता है।

ओटीसी ऐसे अनुबंध होते हैं जिन पर दो पक्षों के बीच निजी तौर पर सहमति होती है। वे अनुबंध अनुकूलन के मामले में अधिक लचीलापन प्रदान करते हैं, जिससे प्रतिपक्षकारों को उनकी विशिष्ट आवश्यकताओं के अनुसार शर्तों को तैयार करने की अनुमति मिलती है।

आइए ईटीडी और ओटीसी के बीच के कुछ प्रमुख अंतरों पर चर्चा करें।

पहुँच

ईटीडी अनुबंध खुदरा निवेशकों और बड़े निवेश संगठनों दोनों के लिए उपलब्ध हैं। इन्हें विनियमित ब्रोकरेज पर खरीदा और बेचा जा सकता है, इसलिए कई व्यापारी और निवेशक इन्हें आसानी से प्राप्त कर सकते हैं।

ओटीसी मुख्य रूप से बाज़ार में बड़े खिलाड़ियों, जैसे बड़े निगमों और प्रमुख वित्तीय संगठनों के लिए उपलब्ध होते हैं। ओटीसी बाज़ार आमतौर पर अधिक जटिल होता है और इसमें निवेशकों से बहुत अधिक विशेषज्ञता और धन की आवश्यकता होती है, जिस कारण नियमित व्यापारियों के लिए इसमें शामिल होना कठिन हो जाता है।

मानकीकरण और अनुकूलन

मानकीकरण ईटीडी की एक अनिवार्य विशेषता है जो उनकी तरलता बढ़ाने में मदद करता है और उनके मूल्य के निर्धारण को बढ़ाता है। अनुबंध नियम पहले से ही निर्धारित और पारदर्शी होते हैं, जिससे सभी के लिए व्यापार करना आसान हो जाता है। दूसरी ओर, ओटीसी अधिक वैयक्तिकरण की अनुमति देते हैं। व्यापारिक पार्टियाँ विशिष्ट शर्तों पर चर्चा कर सकती हैं, और इसके अलावा वे व्यक्तिगत जोखिमों को प्रबंधित करने के लिए डिज़ाइन किए गए अनुबंध बना सकती हैं। हालाँकि, ओटीसी के साथ व्यापार के एक मानकीकृत तरीके की अनुपस्थिति के कारण उन्हें खरीदना और बेचना कठिन हो सकता है, जोखिम बढ़ सकता है और संभवतः लेनदेन करना अधिक महंगा हो सकता है।

प्रतिपक्ष जोखिम

ईटीडी ट्रेडिंग में तीसरे पक्ष की भागीदारी निवेशकों के लिए डिफ़ॉल्ट जोखिम को समाप्त करती है। एक्सचेंज एक मध्यस्थ के रूप में कार्य करती है: स्टॉक एक्सचेंज अनुबंधात्मक रूप से खरीदारों और विक्रेताओं को बांधती है और इस प्रकार दोनों पक्षों के लिए एक सहज व्यापार सुनिश्चित करती है। इसके अलावा, सभी व्यापारियों, एक्सचेंजों और ब्रोकरेज को समान नियमों का पालन करना होता है और ऑडिटरों द्वारा नियमित रूप से जांच करानी होती है। यह सुनिश्चित करता है कि आपका निवेश सुरक्षित और भरोसेमंद है।

इसके विपरीत, ओटीसी डेरिवेटिव दो पक्षों के बीच दायित्वों पर निर्भर करते हैं, जिससे दूसरे पक्ष द्वारा समझौते के अपने हिस्से को पूरा नहीं करने का जोखिम होता है। वित्तीय बाज़ार सहभागियों को अपने ओटीसी समकक्षों की विश्वसनीयता और भरोसेमंदता का सावधानीपूर्वक मूल्यांकन करना चाहिए।

तरलता और पारदर्शिता

ईटीडी की कीमतों और वॉल्यूम के बारे में जानकारी सार्वजनिक है, जिसका अर्थ है उच्च स्तर की पारदर्शिता जो बाजार दक्षता को सुविधाजनक बनाती है।

फिर भी, ओटीसी डेरिवेटिव का बाजार ईटीडी की तुलना में विकेंद्रीकृत और कम पारदर्शी होता है। इससे व्यापक मूल्य की जानकारी प्राप्त करना कठिन हो जाता है और इसके परिणामस्वरूप तरलता कम हो सकती है।

नियामक नियंत्रण

निष्पक्ष बाज़ारों को बढ़ावा देने, निवेशकों की सुरक्षा करने और बाज़ार की अखंडता बनाए रखने के लिए ईटीडी को प्रशासनिक निकायों द्वारा विनियमित किया जाता है। साथ ही, ओटीसी को अलग-अलग स्तर की निगरानी का सामना करना पड़ता है, जिससे लगातार विनियमन की कमी के कारण संभावित रूप से विसंगतियां और जोखिम पैदा हो सकते हैं।

निष्कर्ष

ईटीडी का कारोबार अधिकांश एक्सचेंजों, जैसे बॉम्बे स्टॉक एक्सचेंज, CME, या इंटरकांटिनेंटल एक्सचेंज (ICE) पर किया जाता है, और यदि आप अच्छी ट्रेडिंग रणनीतियाँलागू करते हैं तो आपको अच्छी रिटर्न मिल सकती है। ईटीडी मानकीकरण, कम प्रतिपक्ष जोखिम और बेहतर बाजार पहुंच के कारण ओटीसी की तुलना में कम जोखिम भरे हो सकते हैं। हालाँकि, सफल ट्रेडिंग के लिए, आपको वित्तीय बाज़ारों के रुझानों का गहन ज्ञान होना चाहिए और आपको अपने निवेश उद्देश्यों को परिभाषित करना होगा।