NDFs क्या हैं? नॉन-डिलीवरेबल फॉरवर्ड और इसकी कार्यक्षमता का अवलोकन

आर्टिकल्स

1990 के दशक के दौरान कम लिक्विडिटी वाली मुद्राओं के खिलाफ हेजिंग तंत्र की मांग करने वाले व्यवसायों के बीच NDFs ने बड़े पैमाने पर लोकप्रियता हासिल की। उदाहरण के लिए, मुद्रा प्रतिबंध वाले देश से सामान आयात करने वाली कंपनी संभावित फोरेक्स जोखिम को कम करने के लिए अनुकूल एक्सचेंज दर को लॉक करने के लिए NDFs का उपयोग कर सकती है। पिछले कुछ वर्षों में, NDFs की उपयोगिता और लचीलापन केवल बढ़ा है। लेख नॉन-डिलीवरेबल फॉरवर्ड (NDF) की प्रमुख विशेषताओं पर प्रकाश डालेगा और एक निवेश वाहन के रूप में इसके फायदों पर चर्चा करेगा।

मुख्य निष्कर्ष

- NDFs ऐसे अनुबंध हैं जो मुद्रा जोखिमों से बचाव करते हैं, भौतिक मुद्रा एक्सचेंज के बिना नकदी में दर अंतर का निपटान करते हैं।

- NDFs के परिणामस्वरूप दर भिन्नता के आधार पर नकद निपटान होता है, जबकि DFs में वास्तविक मुद्रा एक्सचेंज शामिल होता है।

- NDFs को शामिल करने से ब्रोकरेज के बाजार रुख को बढ़ावा मिल सकता है, ग्राहकों को आकर्षित किया जा सकता है और लाभप्रदता बढ़ाई जा सकती है।

NDFs की मूल बातें

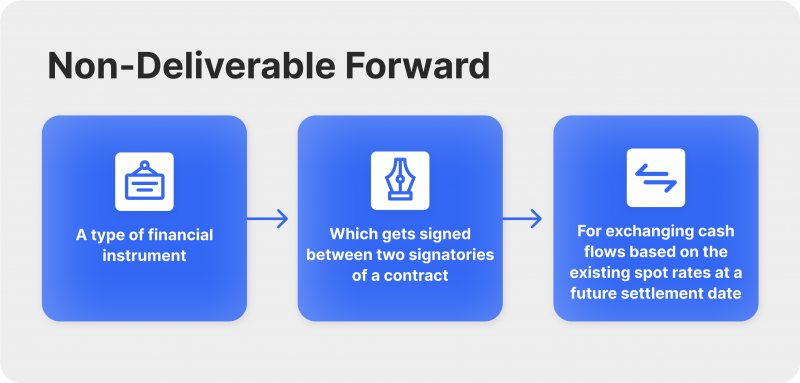

NDF दो पक्षों के बीच एक मुद्रा डेरिवेटिव अनुबंध है जिसे NDF और प्रचलित स्पॉट दरों के बीच अंतर के आधार पर नकदी प्रवाह का आदान-प्रदान करने के लिए डिज़ाइन किया गया है।

NDFs प्रतिपक्षकारों को अल्पावधि में मुद्रा एक्सचेंज समाप्त करने की अनुमति देते हैं। निपटान तिथि, मौद्रिक निपटान के लिए सहमत तिथि, NDF अनुबंध का एक महत्वपूर्ण हिस्सा है। एक्सचेंज का वित्तीय परिणाम, चाहे लाभ हो या हानि, एक अनुमानित राशि पर आधारित होता है। यह काल्पनिक राशि पार्टियों के बीच सहमत NDF अंकित मूल्य है।

कई प्रमुख घटक NDF को परिभाषित करते हैं:

- निर्धारण तिथि: यह निर्दिष्ट तिथि है जब वर्तमान स्पॉट दर को NDF दर के साथ जोड़ा जाता है, जिससे अनुमानित राशि का निर्धारण होता है।

- निपटान तिथि: इस दिन, एक्सचेंज दरों से उत्पन्न अंतर का निपटान किया जाता है। एक पक्ष दूसरे को राशि हस्तांतरित करता है, जिसे दर का अंतर नकद में प्राप्त होता है।

- NDF दर: यह लेन-देन की शुरुआत में तय की गई दर है, जो शामिल मुद्राओं की प्रत्यक्ष दर का प्रतिनिधित्व करती है।

- स्पॉट दर: यह NDF के लिए सबसे हालिया दर है, जो आमतौर पर केंद्रीय बैंक से प्राप्त की जाती है।

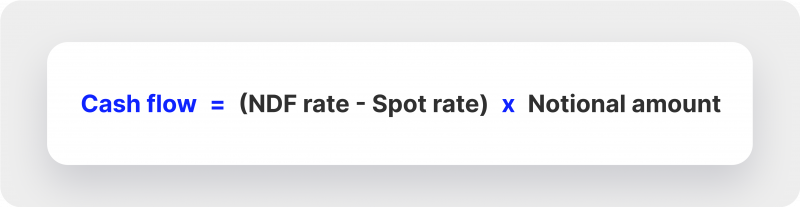

सूत्र नकदी प्रवाह निर्धारित करता है:

यह ध्यान रखना महत्वपूर्ण है कि NDFs का समापन नकद निपटान में होता है। अंकित मूल्य का प्रतिनिधित्व करने वाली अनुमानित राशि का भौतिक रूप से आदान-प्रदान नहीं किया जाता है। इसके बजाय, एकमात्र मौद्रिक लेनदेन में प्रचलित स्पॉट रेट और NDF अनुबंध में शुरू में सहमत दर के बीच का अंतर शामिल होता है।

NDFs मुख्य रूप से निष्पादित होते हैं ओवर-द-काउंटर (OTC), जिसकी अवधि आम तौर पर एक महीने से एक वर्ष तक होती है। इन उपकरणों को हल करने के लिए डॉलर सबसे प्रचलित मुद्रा है।

NDFs की एक अनिवार्य विशेषता ऐसी मुद्रा के मूल बाजार के बाहर उनका कार्यान्वयन है जिसका आसानी से कारोबार नहीं होता है या लिक्विडिटी नहीं होती है। उदाहरण के लिए, यदि किसी विशेष मुद्रा को प्रतिबंधों के कारण विदेश में स्थानांतरित नहीं किया जा सकता है, तो उस मुद्रा में किसी बाहरी पार्टी के साथ सीधा निपटान असंभव हो जाता है। ऐसे मामलों में, NDFs में शामिल पार्टियां निपटान प्रक्रिया को सुविधाजनक बनाने के लिए अनुबंध के लाभ या हानि को स्वतंत्र रूप से कारोबार वाली मुद्रा में बदल देंगी।

डिलीवरेबल फॉरवर्ड बनाम नॉन-डिलीवरेबल फॉरवर्ड

DF और NDF दोनों वित्तीय अनुबंध हैं जो पार्टियों को मुद्रा के उतार-चढ़ाव से बचाव करने की अनुमति देते हैं, लेकिन उनकी निपटान प्रक्रियाओं में मौलिक रूप से भिन्नता है।

डिलीवरेबल फॉरवर्ड में, अनुबंध की परिपक्वता पर अंतर्निहित मुद्राओं का भौतिक रूप से आदान-प्रदान किया जाता है। इसका मतलब है कि दोनों पक्षों को सहमत दर और तारीख पर वास्तविक मुद्राएं वितरित और प्राप्त करनी होंगी। दूसरी ओर, NDF में मुद्राओं का भौतिक एक्सचेंज शामिल नहीं होता है। इसके बजाय, सहमत NDFs दर और परिपक्वता पर प्रचलित स्पॉट दर के बीच का अंतर नकद में तय किया जाता है, आमतौर पर यूएसडी जैसी प्रमुख मुद्रा में। यह नकदी निपटान सुविधा NDF को विशेष रूप से उन मुद्राओं के जोखिम की हेजिंग के लिए उपयोगी बनाती है जो व्यापार प्रतिबंधों का सामना करती हैं या अंतरराष्ट्रीय बाजारों में आसानी से उपलब्ध नहीं हैं। इसके विपरीत, DF उन संस्थाओं के लिए अधिक उपयुक्त हैं जिन्हें वास्तव में मुद्रा की भौतिक डिलीवरी की आवश्यकता होती है, जैसे अंतर्राष्ट्रीय व्यापार या निवेश में शामिल व्यवसाय।

NDFs बनाम NDSs: कार्यात्मक अंतर को समझना

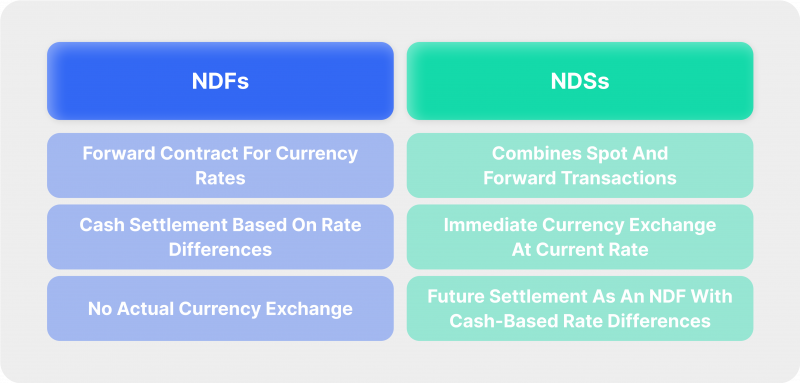

NDFs और NDSs, या नॉन-डिलीवरेबल स्वैप भी अक्सर निवेशकों को भ्रमित करते हैं, क्योंकि उनकी भूमिका कुछ हद तक समान होती है, लेकिन कार्यक्षमताएं अभी भी भिन्न होती हैं।

जैसा कि कहा गया है, NDF एक फॉरवर्ड कॉन्ट्रैक्ट है जिसमें दो पक्ष एक निर्धारित भविष्य की तारीख के लिए मुद्रा दर पर सहमत होते हैं, जिसका समापन नकद निपटान में होता है। निपटान राशि अनुबंध की परिपक्वता तिथि पर सहमत अग्रेषित दर और प्रचलित स्पॉट दर के बीच भिन्न होती है। यह तंत्र पार्टियों को भौतिक मुद्रा एक्सचेंज की आवश्यकता के बिना संभावित मुद्रा के उतार-चढ़ाव से बचाव करने की अनुमति देता है, जिससे NDFs उन बाजारों में विशेष रूप से मूल्यवान हो जाता है जहां कुछ मुद्राओं का स्वतंत्र रूप से व्यापार नहीं किया जा सकता है या प्रतिबंधों के अधीन हैं।

दूसरी ओर, NDSs एक अधिक जटिल उपकरण है जो स्पॉट और फॉरवर्ड लेनदेन के तत्वों को जोड़ता है। अनिवार्य रूप से, NDS एक फोरेक्स एक्सचेंज है जिसमें दो चरण होते हैं: एक स्पॉट फोरेक्स लेनदेन और एक NDFs लेनदेन। पहले चरण में वर्तमान स्पॉट रेट पर तत्काल मुद्रा एक्सचेंज शामिल है, जबकि दूसरे चरण में, भविष्य की तारीख के लिए निर्धारित, NDFs के रूप में तय किया जाता है, जिसमें सहमत दर और स्पॉट रेट के बीच अंतर नकद में तय किया जाता है। यह संरचना पार्टियों को भविष्य के मुद्रा जोखिम के खिलाफ बचाव के साथ-साथ अल्पकालिक लिक्विडिटी जरूरतों का प्रबंधन करने की अनुमति देती है।

संक्षेप में, जबकि NDFs और NDSs प्रतिबंधित या गैर-परिवर्तनीय मुद्रा बाजारों में मुद्रा जोखिमों से निपटने और बचाव के लिए तंत्र प्रदान करते हैं, उनके कार्यात्मक अंतर उनकी निपटान प्रक्रियाओं और समग्र उद्देश्यों में निहित हैं। NDFs सीधे हेजिंग उपकरण हैं, जबकि NDSs तत्काल लिक्विडिटी प्रावधान को भविष्य के जोखिम हेजिंग के साथ जोड़ते हैं, प्रत्येक उपकरण को विशिष्ट वित्तीय परिदृश्यों के लिए विशिष्ट रूप से उपयुक्त बनाना।

NDF मुद्राओं की सूची

मुट्ठी भर मुद्रा जोड़े NDF बाजार पर हावी हैं। इनमें से हैं:

- CNY

- INR

- KRW

- TWD

- BRL

- RUB

लंदन NDF व्यापार का प्रमुख केंद्र है, हालांकि न्यूयॉर्क, सिंगापुर और हांगकांग में भी महत्वपूर्ण गतिविधि देखी जाती है।

हालांकि NDF ट्रेडिंग क्षेत्र में USD का दबदबा है, अन्य मुद्राएं भी महत्वपूर्ण भूमिका निभाती हैं। यूरो और जापानी येन इस क्षेत्र में सबसे सक्रिय मुद्राएं हैं। ब्रिटिश पाउंड और स्विस फ्रैंक का उपयोग NDF बाजार में भी किया जाता है, हालांकि कुछ हद तक।

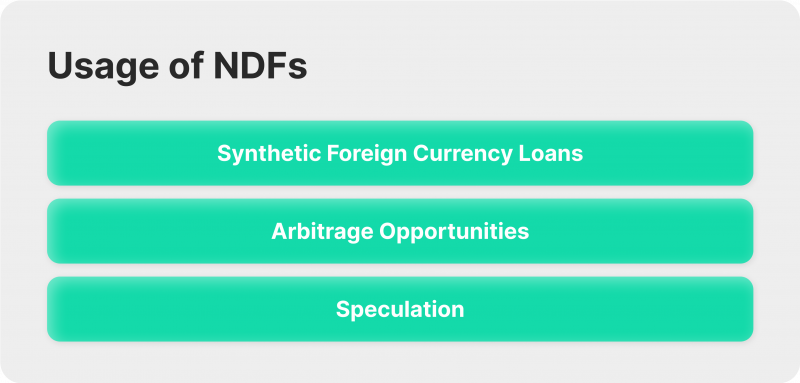

NDFs का उपयोग

यह अभी भी भ्रमित करने वाला हो सकता है कि NDFs का वास्तविक उपयोग क्या है, तो चलिए इसे तोड़ते हैं।

1. सिंथेटिक फोरेक्स ऋण

NDFs सिंथेटिक फोरेक्स ऋण तैयार करने में सक्षम बनाता है। ऐसे परिदृश्य पर विचार करें जहां एक उधारकर्ता डॉलर में ऋण चाहता है लेकिन यूरो में चुकाना चाहता है। उधारकर्ता डॉलर में ऋण प्राप्त करता है, और जबकि पुनर्पेमेंट राशि डॉलर में निर्धारित की जाती है, वास्तविक पेमेंट पुनर्पेमेंट के दौरान प्रचलित एक्सचेंज दर के आधार पर यूरो में किया जाता है। समवर्ती रूप से, ऋणदाता, डॉलर में पुनर्पेमेंट प्राप्त करने का लक्ष्य रखते हुए, शिकागो बाजार जैसे प्रतिपक्ष के साथ NDF समझौते में प्रवेश करता है। यह समझौता फोरेक्स पुनर्पेमेंट से नकदी प्रवाह के अनुरूप है। परिणामस्वरूप, उधारकर्ता के पास प्रभावी रूप से सिंथेटिक यूरो ऋण होता है, ऋणदाता के पास सिंथेटिक डॉलर ऋण होता है, और प्रतिपक्ष ऋणदाता के साथ NDF अनुबंध बनाए रखता है।

2. आर्बिट्रेज के अवसर

कुछ स्थितियों में, NDFs के माध्यम से सिंथेटिक फोरेक्स ऋण से प्राप्त दरें फोरेक्स में सीधे उधार लेने की तुलना में अधिक अनुकूल हो सकती हैं। यह संभावित आर्बिट्रेज के अवसर प्रस्तुत करता है। जबकि यह तंत्र डॉलर में निपटान किए गए द्वितीयक मुद्रा ऋण को प्रतिबिंबित करता है, यह उधारकर्ता के लिए आधार जोखिम पेश करता है। यह जोखिम स्वैप बाज़ार की एक्सचेंज दर और घरेलू बाज़ार की दर के बीच संभावित विसंगतियों से उत्पन्न होता है। इसके अतिरिक्त, ऋणदाता प्रतिपक्ष जोखिम के संपर्क में है। जबकि उधारकर्ता सैद्धांतिक रूप से सीधे NDF अनुबंधों में संलग्न हो सकते हैं और अलग से डॉलर उधार ले सकते हैं, NDF समकक्ष अक्सर विशिष्ट संस्थाओं के साथ लेनदेन करने का विकल्प चुनते हैं, आमतौर पर एक विशेष क्रेडिट रेटिंग बनाए रखने वाली संस्थाओं के साथ।

3. अटकलें

NDF ट्रेडिंग का एक महत्वपूर्ण हिस्सा, जिसका अनुमान 60% से 80% के बीच है, सट्टा उद्देश्यों से प्रेरित है। एकमुश्त अग्रिम सौदों और NDFs के बीच एक विशिष्ट कारक निपटान प्रक्रिया है। NDFs में, निपटान डॉलर में निष्पादित किया जाता है, मुख्यतः क्योंकि डीलर या प्रतिपक्ष सौदे से जुड़ी वैकल्पिक मुद्रा में लेनदेन को अंतिम रूप नहीं दे सकते हैं।

एक ब्रोकर को NDF ट्रेडिंग की पेशकश क्यों करनी चाहिए?

NDF ट्रेडिंग अपने उत्पाद की पेशकश में विविधता लाने का लक्ष्य रखने वाली ब्रोकरेज फर्मों के लिए एक रणनीतिक कदम हो सकता है। इसका कारण यह है:

लाभप्रदता की संभावना

NDFs, अपने स्वभाव से, उन बाजारों के लिए सबसे मूल्यवान हैं जहां पारंपरिक मुद्रा व्यापार प्रतिबंधित या अव्यावहारिक है। यह एक विशिष्ट लेकिन महत्वपूर्ण मांग पैदा करता है, जिससे ब्रोकरों को NDF और प्रचलित हाजिर बाजार दर के बीच अंतर का लाभ उठाने की अनुमति मिलती है। सही जोखिम प्रबंधन रणनीतियों के साथ, ब्रोकर इस सेगमेंट में अपने लाभ मार्जिन को अनुकूलित कर सकते हैं।

क्लाइंट बेस का विस्तार

वैश्विक वित्तीय उद्योग ऐसे निगमों, निवेशकों और व्यापारियों से भरा पड़ा है जो तरल या प्रतिबंधित मुद्राओं के जोखिम से बचाव करना चाहते हैं। NDF ट्रेडिंग की पेशकश करके, ब्रोकर इस पर्याप्त और अक्सर कम सेवा वाले ग्राहक आधार को आकर्षित कर सकते हैं। NDFs की विशिष्ट प्रकृति को देखते हुए, इन ग्राहकों के अधिक सूचित और प्रतिबद्ध होने की भी संभावना है, जिससे ट्रेडिंग वॉल्यूम में वृद्धि होगी और परिणामस्वरूप, ब्रोकरेज राजस्व में वृद्धि होगी।

प्रतिस्पर्धी बढ़त

ऐसे उद्योग में जहां भेदभाव चुनौतीपूर्ण हो सकता है, NDF ट्रेडिंग की पेशकश ब्रोकरेज को अलग कर सकती है। यह व्यापक वित्तीय समाधान प्रदान करने की कंपनी की प्रतिबद्धता और जटिल व्यापारिक वातावरण को नेविगेट करने की क्षमता को दर्शाता है।

बढ़ी हुई लिक्विडिटी

उभरते बाजारों और उनसे जुड़ी मुद्राओं में बढ़ती दिलचस्पी के साथ, NDFs की मांग लगातार बढ़ी है। NDF ट्रेडिंग की पेशकश करने वाले ब्रोकर इस बढ़ी हुई लिक्विडिटी से लाभ उठा सकते हैं, जिससे उनके ग्राहकों के लिए सुचारू संचालन और बेहतर मूल्य की पेशकश सुनिश्चित हो सकती है।

NDF लिक्विडिटी कहां खोजें

NDFs में लिक्विडिटी चाहने वालों के लिए, इस विशिष्ट बाजार में फिट होने वाले विशेष वित्तीय सेवा प्रदाताओं और प्लेटफार्मों की ओर रुख करना आवश्यक है। ये प्लेटफ़ॉर्म और प्रदाता NDF ट्रेडिंग को सुविधाजनक बनाने के लिए आवश्यक बुनियादी ढांचे, उपकरण और विशेषज्ञता प्रदान करते हैं, यह सुनिश्चित करते हुए कि व्यापारी और संस्थान उभरते बाजारों में अपने मुद्रा जोखिमों को प्रभावी ढंग से प्रबंधित कर सकते हैं।

B2BROKER द्वारा प्रस्तावित NDF मुद्राएं

B2BROKER एक ऐसे NDF लिक्विडिटी प्रदाता के रूप में खड़ा है, जो अपने ग्राहकों को NDF मुद्राओं की व्यापक श्रेणी तक विस्तारित करता है। उनकी पेशकशों में शामिल हैं:

- USD/BRL

- USD/CLP

- USD/COP

- USD/IDR

- USD/INR

- USD/KRW

- USD/TWD

B2BROKER की NDF लिक्विडिटी पेशकश के लाभ

खुद को पारंपरिक प्रदाताओं से अलग करते हुए, B2Broker ने अपने NDFs को कॉन्ट्रैक्ट फॉर डिफरेंस (CFDs) के रूप में नवीन रूप से संरचित किया। यह दृष्टिकोण ग्राहकों को अद्वितीय लचीलापन और उपयोग में आसानी प्रदान करता है। जबकि मानक NDFs अक्सर T+30 निपटान अवधि के साथ आते हैं, B2BROKER सुनिश्चित करता है कि ग्राहक CFD अनुबंध के रूप में अगले व्यावसायिक दिन पर निपटान तक पहुंच सकते हैं। यह सुव्यवस्थित दृष्टिकोण ग्राहक निपटान जोखिमों को कम करता है और पूरी प्रक्रिया को तेज करता है, उनके लेनदेन में दक्षता और आत्मविश्वास की गारंटी देता है।

बॉटम लाइन

वित्तीय साधनों के जटिल परिदृश्य में, NDFs एक शक्तिशाली उपकरण के रूप में उभरता है, जो निवेशकों के लिए विशिष्ट लाभ प्रदान करता है। वे गैर-परिवर्तनीय या प्रतिबंधित मुद्राओं वाले बाज़ारों में मुद्रा की अस्थिरता से रक्षा करते हैं और एक सुव्यवस्थित नकदी-निपटान प्रक्रिया प्रस्तुत करते हैं। ब्रोकरेज के लिए, NDFs को अपने परिसंपत्ति पोर्टफोलियो में एकीकृत करने से उनकी बाजार स्थिति में काफी वृद्धि हो सकती है। इस विशेष उपकरण की पेशकश करके, ब्रोकरेज व्यापक और अधिक परिष्कृत ग्राहक आधार तक पहुंच सकते हैं, प्रतिस्पर्धी वित्तीय क्षेत्र में अपनी उपस्थिति बढ़ा सकते हैं और विविधीकरण को बढ़ावा दे सकते हैं।

सामान्य प्रश्न FAQ

NDFs का उपयोग कैसे किया जाता है?

NDFs गैर-परिवर्तनीय या प्रतिबंधित मुद्राओं वाले बाजारों में मुद्रा जोखिमों से बचाव करते हैं, नकदी में दर अंतर का निपटान करते हैं।

ट्रेडिंग में NDF क्या है?

NDF एक वित्तीय अनुबंध है जो पार्टियों को मुद्रा एक्सचेंज दर में लॉक करने की अनुमति देता है, जिसमें मुद्राओं के आदान-प्रदान के बजाय परिपक्वता पर दर अंतर को नकदी में तय किया जाता है।

NDF बाज़ार कितना बड़ा है?

NDF बाजार काफी बड़ा है, जिसमें चीनी युआन, भारतीय रुपया और ब्राजीलियाई रियल जैसी उभरती बाजार मुद्राओं में प्रमुख व्यापार होता है, जो मुख्य रूप से लंदन, न्यूयॉर्क और सिंगापुर जैसे वित्तीय केंद्रों में केंद्रित है।