Che Cosa Sono i Fondi di Investimento e Dove Trovano la Liquidità?

I fondi di investimento occupano oggi un posto di rilievo nel mercato. Secondo una ricerca di Spherical Insights & Consulting, il mercato globale dei fondi comuni di investimento era valutato a 66,3 bilioni di dollari nel 2023 e si prevede che triplicherà entro il 2032. Ma perché un numero sempre maggiore di investitori è attratto dagli investimenti in fondi comuni di investimento ed ETF? Che cosa li distingue dagli altri prodotti?

In questo articolo verranno analizzati i fondi di investimento, i loro diversi vantaggi e il modo in cui trovano e gestiscono la liquidità nel mercato finanziario.

Punti Chiave

- I principali tipi di fondi sono i fondi comuni aperti, i fondi chiusi, gli ETF, gli hedge fund e i private equity fund.

- La gestione della liquidità dei fondi garantisce la possibilità di soddisfare le richieste di riscatto e di mantenere la flessibilità degli investimenti.

- I cambiamenti normativi e i progressi tecnologici hanno continuamente plasmato e ridefinito il panorama della gestione della liquidità nei fondi di investimento.

Che Cos’è un Fondo di Investimento?

Lo scopo principale di un fondo di investimento è quello di riunire il capitale di più investitori per creare un portafoglio con una varietà di asset. Questi prodotti sono gestiti da professionisti esperti che sfruttano la loro esperienza per navigare nei mercati finanziari, con l’obiettivo di generare rendimenti in linea con gli obiettivi dichiarati del fondo.

I fondi consentono agli investitori di ottenere un’esposizione a una serie di asset che potrebbero essere difficili o poco pratici da perseguire individualmente. Affidano il loro capitale a questi fondi e beneficiano del potere di contrattazione collettiva, della supervisione professionale e della diversificazione che questi veicoli offrono.

Gestori di Fondi e Liquidità

Il successo di un fondo di investimento dipende in gran parte dall’abilità e dall’intuizione dei suoi gestori o manager. Questi investitori professionisti prendono decisioni strategiche in merito all’asset allocation, alla selezione dei titoli e alle attività di trading del fondo.

Una caratteristica distintiva dei fondi è la loro capacità di soddisfare le richieste di rimborso degli investitori, il che richiede un’attenta gestione della liquidità. Un manager degli asset deve trovare un delicato equilibrio tra il mantenimento di strumenti sufficientemente liquidi per far fronte a potenziali deflussi e l’investimento in strumenti meno liquidi e a più alto rendimento per ottimizzare i profitti.

Tipi di Fondi di Investimento

Il panorama dei fondi di investimento è vasto e diversificato, con un’ampia gamma di opzioni che rispondono alle diverse esigenze e profili di rischio degli investitori.

Fondi Aperti e Chiusi

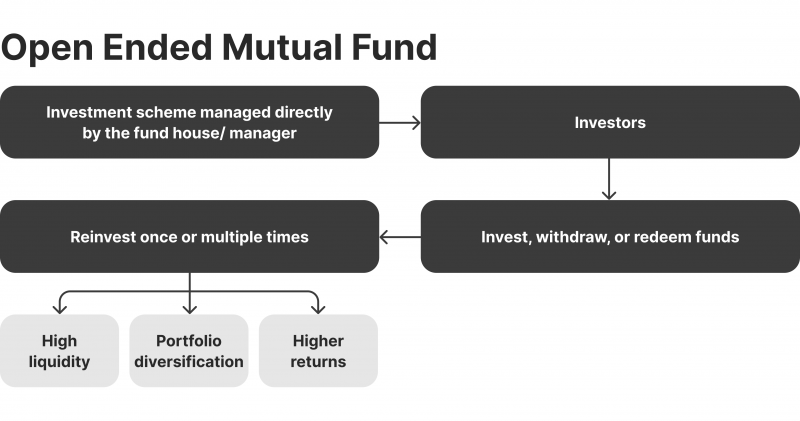

Una delle principali distinzioni tra i fondi di investimento è la struttura. I fondi aperti emettono e rimborsano continuamente azioni, mentre i fondi chiusi offrono azioni limitate che vengono scambiate in exchange, come titoli azionari.

Fondi Comuni di Investimento Aperti

I fondi comuni aperti rappresentano la maggior parte degli asset dei fondi. Questi fondi consentono agli investitori di acquistare e vendere azioni al net asset value (NAV), o valore degli asset netto, del fondo. Questo viene calcolato ogni giorno al termine della sessione di trading. Questa struttura offre un elevato grado di liquidità sottostante, in quanto il fondo può creare nuove azioni per soddisfare la domanda degli investitori o riscattare le azioni di coloro che desiderano ritirare il proprio capitale.

Esempi:

- Vanguard Market Neutral Fund Inv (VMNFX)

- AQR Long Short Equity N (QLENX)

- Fidelity Treasury Mny Mkt Cap Rsrvs (FSRXX)

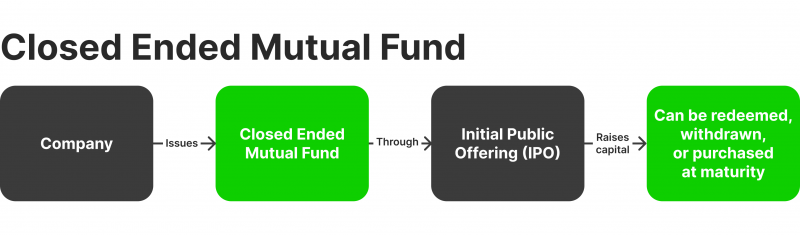

Fondi Chiusi

I fondi chiusi operano su exchange e i loro prezzi fluttuano in base alla domanda e all’offerta del mercato. A differenza dei fondi aperti, quelli chiusi non riscattano le azioni direttamente dagli investitori. Al contrario, gli investitori acquistano e vendono le azioni sul mercato secondario, fatto che può portare il fondo a negoziare con un premio o uno sconto rispetto al suo NAV.

Esempi:

- BlackRock Corporate High Yield Fund (HYT)

- John Hancock Tax-Advantaged Dividend Income Fund (HTD)

- Eaton Vance Enhanced Equity Income Fund (EOI)

Fondi Comuni ed ETF

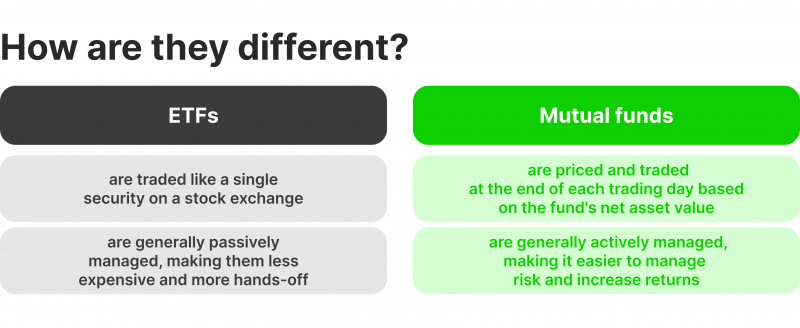

Due dei tipi di fondi più importanti sono i fondi comuni di investimento e gli exchange-traded fund (ETF). Entrambi offrono agli investitori un’esposizione diversificata a una determinata classe di asset o a un settore, ma la loro struttura, i meccanismi di trading e i profili di costo differiscono.

Fondi Comuni

I fondi comuni sono veicoli di investimento a gestione attiva che mettono in comune il capitale degli investitori per investire in un portafoglio diversificato di strumenti. Le azioni dei fondi comuni vengono acquistate e riscattate direttamente dalla società del fondo e il prezzo di mercato si basa sul NAV del fondo.

Esempi:

- USAA Nasdaq-100 Index Fund (USNQX)

- Vanguard International Growth Fund (VWIGX)

- Janus Henderson Balanced Fund Class T (JABAX)

Exchange-Traded Fund

Gli ETF sono fondi a gestione passiva che seguono indici o segmenti di mercato specifici. Operano su stock-exchange durante la giornata, consentendo agli investitori di acquistare e vendere azioni come se fossero singoli titoli. I rapporti di spesa degli ETF sono spesso inferiori a quelli dei fondi comuni gestiti attivamente.

Esempi:

- SPDR Bloomberg Investment Grade Floating Rate ETF(FLRN)

- VanEck CLO ETF (CLOI)

- Invesco DB US Dollar Index Bullish Fund (UUP)

Fondi di Investimento Speciali

Oltre ai tradizionali fondi comuni di investimento e agli ETF, il panorama dei fondi di investimento comprende veicoli specializzati che si rivolgono a strategie di investimento e profili di rischio più specifici.

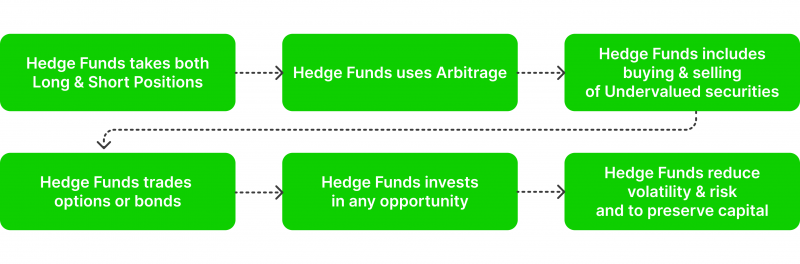

Hedge Fund

Si tratta di istituzioni finanziarie che utilizzano strategie diverse, tra cui vendite allo scoperto, leva finanziaria e strumenti derivati complessi, per generare rendimenti superiori. In genere sono aperti solo a investitori accreditati o istituzionali e sono soggetti a una minore regolamentazione rispetto ai fondi di investimento tradizionali.

Esempi:

- Field Street Capital Management

- Citadel Investment Group

- Mariner Investment Group

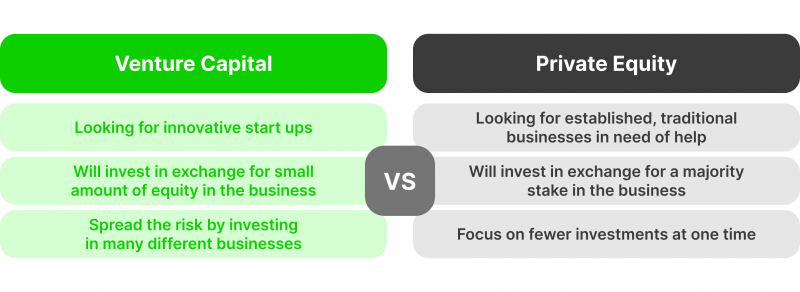

Fondi Private Equity e VC

Le società di private equity raccolgono capitali dagli investitori per investire in società private, con l’obiettivo di ristrutturare e ottimizzare questi business per aumentarne il valore di mercato. Questi fondi offrono la possibilità di ottenere rendimenti più elevati, ma comportano anche maggiori rischi e illiquidità.

I fondi venture capital (VC) sono simili ai fondi di private equity, ma sono specializzati nell’investimento in società in fase di avviamento e in piccoli business. Questi fondi sono più rischiosi perché si rivolgono a società con un elevato potenziale di crescita, ma possono anche offrire rendimenti più elevati.

Esempi:

- The Blackstone Group Inc.

- The Carlyle Group Inc.

- Andreessen Horowitz (a16z)

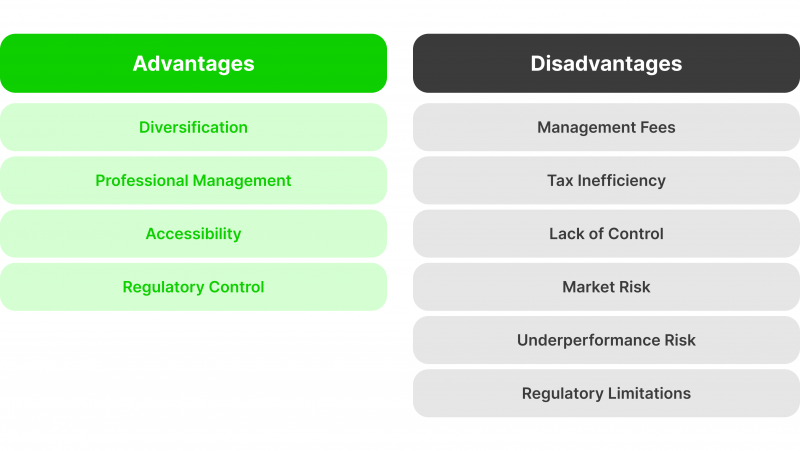

Vantaggi di Investire su Fondi

Chiarito il concetto di fondi di investimento, analizziamo i vantaggi che offrono:

Diversificazione

I fondi comuni di investimento e gli ETF investono in un’ampia gamma di strumenti finanziari, come titoli, materie prime e persino criptovalute. I fondi sono perfetti per chi vuole distribuire il rischio tra i vari asset del fondo, riducendo l’impatto della prestazione di un singolo titolo sull’intero fondo.

Gestione Professionale

Uno dei principali vantaggi dell’investimento in fondi è la gestione da parte di professionisti esperti. Gli asset manager monitorano le tendenze del mercato, conducono ricerche e stabiliscono come massimizzare i rendimenti per il fondo e per i suoi investitori.

Accessibilità

I fondi di investimento permettono alle persone di investire in asset che altrimenti potrebbero essere irraggiungibili. Ad esempio, un piccolo investitore potrebbe non avere abbastanza capitale per acquistare singole azioni o obbligazioni, ma può investire in un fondo con un portafoglio che include gli asset in cui desidera investire.

Controllo Normativo

I fondi sono soggetti alla supervisione degli enti governativi. Gli investitori possono essere certi che i loro investimenti sono monitorati e gestiti in conformità agli standard del settore.

Contro di Investire su Fondi

I fondi di investimento presentano anche alcuni svantaggi che gli investitori dovrebbero considerare:

Tariffe di Gestione

I gestori professionali hanno un costo. I fondi di investimento applicano delle commissioni per la gestione del gruppo di asset, che possono intaccare i rendimenti dell’investitore.

Inefficienza Fiscale

I fondi di investimento sono soggetti a imposte su qualsiasi reddito e guadagno generato all’interno del fondo, che viene poi trasferito agli investitori. La tassazione può ridurre i rendimenti complessivi per gli investitori.

Rischio di Prestazione Insufficiente

Sebbene i gestori dei fondi si sforzino di generare rendimenti positivi, c’è sempre la possibilità che il fondo possa sottoperformare in relazione ai propri benchmark o ai propri obiettivi, fatto che potrebbe portare a rendimenti inferiori o addirittura a perdite per gli investitori.

Rischio di Mercato

I fondi di investimento sono soggetti al rischio di mercato e il valore dei loro asset può fluttuare a seconda delle condizioni di mercato. La volatilità potrebbe portare a perdite per gli investitori, soprattutto nei periodi di crisi economica.

Limiti Normativi

Anche se il controllo normativo offre un senso di sicurezza, significa anche che le società d’investimento sono limitate nelle loro strategie d’investimento e possono avere restrizioni nell’investire in determinati tipi di titoli o settori.

Mancanza di Controllo

Quando investono in un fondo, gli investitori cedono il controllo dei loro investimenti al gestore del fondo, fatto che significa che non possono decidere i singoli titoli o l’allocazione degli asset all’interno del fondo.

Storicamente, i fondi indicizzati passivi hanno sovraperformato rispetti ai fondi gestiti attivamente.

Come i Fondi Gestiscono la Liquidità

La gestione della liquidità è un aspetto critico delle operazioni dei fondi di investimento, in quanto garantisce che i fondi possano soddisfare le richieste di riscatto e mantenere la flessibilità necessaria per perseguire le opportunità di investimento. I gestori dei fondi impiegano diverse strategie per gestire la liquidità del portafoglio e mitigare i rischi potenziali.

Definizione di Liquidità

La liquidità, nel contesto dei fondi di investimento, si riferisce alla facilità con cui un fondo può convertire le sue partecipazioni in contanti per soddisfare le richieste di rimborso o sfruttare nuove opportunità di investimento. Fattori come il volume degli scambi e la profondità del mercato degli asset sottostanti, nonché le riserve di liquidità del fondo, contribuiscono al suo profilo di liquidità complessivo.

Secondo la regola 2a-7 della Securities and Exchange Commission (SEC), gli asset liquidi sono definiti come quelli che possono essere prontamente convertiti in contanti entro uno o cinque giorni per le esigenze di liquidità giornaliera e settimanale, rispettivamente. Questa norma identifica anche alcuni tipi specifici di partecipazioni in fondi che si qualificano come asset di liquidità giornaliera e settimanale, tra cui:

- Contanti

- Obbligazioni dirette del governo degli Stati Uniti

- Titoli di sconto di agenzie governative con scadenza a breve termine

- Titoli a vista o con scadenza da uno a cinque giorni lavorativi.

- Crediti il cui pagamento è previsto da uno a cinque giorni lavorativi

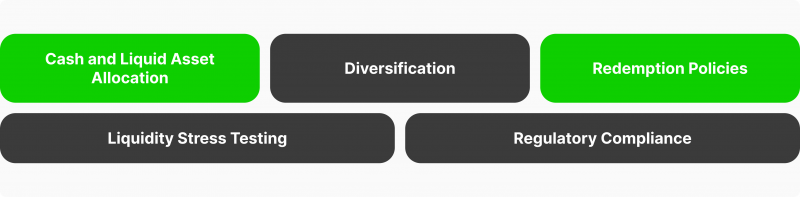

Pratiche di Gestione del Rischio di Liquidità

I fondi di investimento adottano una serie di pratiche di gestione del rischio di liquidità per mantenere un sano equilibrio tra la soddisfazione delle richieste di rimborso e la massimizzazione dei rendimenti degli investimenti. Queste pratiche includono:

- Allocazione di Asset Liquidi e Contanti: i fondi mantengono una parte dei loro asset in contanti o in investimenti altamente liquidi, come titoli di stato o fondi del mercato monetario, per essere certi di poter soddisfare prontamente le richieste di riscatto.

- Diversificazione: i fondi di investimento diversificano i loro portafogli tra varie classi di asset e settori per mitigare l’impatto degli shock di liquidità in un particolare mercato o investimento.

- Politiche di Riscatto: i fondi possono imporre commissioni di riscatto, limiti di prelievo o periodi di preavviso per scoraggiare le operazioni di riscatto frequenti e promuovere l’investimento a lungo termine.

- Stress Test della Liquidità: i fondi conducono regolarmente degli stress test per valutare la loro capacità di resistere a potenziali scenari di riscatto e adeguare di conseguenza le loro strategie di gestione della liquidità.

- Conformità Normativa: i fondi di investimento devono attenersi alle linee guida normative, come il limite del 15% per gli asset più illiquidi, in modo da garantire di mantenere una liquidità sufficiente a soddisfare i propri obblighi.

Differenze di Liquidità tra Vari Tipi di Fondi

Gli strumenti e le pratiche di gestione della liquidità dei fondi di investimento possono variare a seconda della loro struttura e delle loro strategie di investimento. Ad esempio, i fondi aperti hanno generalmente una maggiore flessibilità nel soddisfare le richieste di rimborso emettendo o riscattando azioni, mentre i fondi chiusi possono affidarsi maggiormente al mercato secondario per controllare i rischi di liquidità.

Nonostante ciò, questa flessibilità può anche portare a disallineamenti di liquidità tra attività e passività, rendendo più difficile per i fondi aperti far fronte a richieste di rimborso improvvise e consistenti. Ciò può potenzialmente causare vendite procicliche di asset e sospensioni di fondi, con conseguenti rischi per gli investitori e i mercati sottostanti.

Dove i Fondi Trovano la Liquidità?

I fondi di investimento traggono liquidità dal mercato da diverse fonti, tra cui:

- Flussi di Cassa: i fondi ricevono regolarmente flussi di cassa in entrata dai contributi dei nuovi investitori, dai pagamenti di dividendi e interessi e dalla maturazione o vendita delle partecipazioni in portafoglio.

- Detenzione di Asset Liquidi: i fondi mantengono una parte dei loro asset in strumenti altamente liquidi, come titoli di stato, fondi del mercato monetario e carta commerciale a breve termine, per far fronte a rimborsi significativi.

- Fondi di Finanziamento Esterne: I fondi possono avere accesso a linee di credito o ad altri accordi con fornitori di liquidità principali e altre istituzioni finanziarie per integrare la loro liquidità durante i periodi di maggiore attività di riscatto.

Evoluzione della Liquidità dei Fondi di Investimento

Il panorama della liquidità dei fondi di investimento è in continua evoluzione, a causa dei cambiamenti normativi, dei progressi tecnologici e delle mutevoli dinamiche di mercato.

Sviluppi Normativi

Gli organismi di regolamentazione, come la SEC, hanno introdotto nuove regole e linee guida volte a migliorare le pratiche di gestione del rischio di liquidità dei fondi di investimento. Tra queste, la norma sul programma di gestione del rischio di liquidità del 2016 della SEC, che impone ai fondi ulteriori requisiti per la valutazione, la gestione e la rendicontazione dei loro profili di liquidità.

Innovazioni Tecnologiche

I progressi del settore fintech hanno influenzato anche il modo in cui i fondi di investimento gestiscono la liquidità. Sistemi di trading automatizzati, analisi dei dati e piattaforme digitali hanno permesso ai gestori di fondi di monitorare e rispondere alle condizioni di liquidità in modo più efficiente.

Come Scegliere un Fondo di Investimento

Quando si tratta di scegliere un fondo di investimento, ci sono diversi fattori da considerare. Alcuni degli elementi più importanti sono le prestazioni, il rischio, la composizione del portafoglio, il team di gestione e i costi.

Prestazione

Le prestazioni di un fondo di investimento dovrebbero essere valutate su un orizzonte temporale più lungo, preferibilmente di almeno tre-cinque anni. Questo lasso di tempo consente una valutazione più completa della capacità del fondo di raggiungere i propri obiettivi in modo costante. Tra le principali metriche di prestazione da considerare ci sono il rendimento totale, il rendimento corretto per il rischio, l’indice di liquidità e le dimensioni/liquidità del fondo.

Rischio

Ogni investimento comporta dei rischi, e lo stesso vale per i fondi di investimento. Alcuni fondi possono puntare a generare rendimenti più elevati a scapito di una maggiore esposizione al rischio, mentre altri danno la priorità a investimenti meno rischiosi. È importante capire la tua tolleranza al rischio e scegliere un fondo che sia in linea con i tuoi obiettivi di investimento.

Composizione del Portafoglio

I diversi fondi avranno diversi gradi di concentrazione in termini di classi di asset, settori, aree geografiche e singoli titoli. Prima di investire, devi capire la composizione del portafoglio del fondo e come si inserisce nella tua strategia di investimento complessiva. Ad esempio, se nel tuo portafoglio hai già un’esposizione significativa a una particolare classe di asset o a un settore, potresti scegliere un fondo con un focus diverso a fini di diversificazione.

Costo

I fondi di investimento prevedono varie commissioni e spese, tra cui le commissioni di gestione, i costi operativi e i costi di transazione. Questi possono influire sui tuoi rendimenti, quindi è fondamentale capire la struttura dei costi del fondo e confrontarla con altri fondi della stessa categoria.

Considerazioni Finali

I fondi di investimento sono uno strumento potente per chi cerca di aumentare il proprio patrimonio e raggiungere gli obiettivi finanziari. La diversificazione, l’accessibilità e la gestione professionale rendono i fondi interessanti sia per i neofiti che per gli esperti. Offrono l’opportunità di investire in asset e mercati che altrimenti potrebbero essere irraggiungibili, consentendo una maggiore gestione del rischio e la possibilità di ottenere rendimenti più elevati.

È importante ricordare che gli investimenti comportano rischi intrinseci e potenziali perdite. Prima di impegnare il tuo capitale, è fondamentale fare una ricerca approfondita e comprendere gli obiettivi, le strategie, le commissioni e le prestazioni del fondo.

Domande Frequenti

I fondi comuni di investimento sono più sicuri degli ETF?

La sicurezza di un fondo comune o di un ETF non è determinata dalla sua struttura, ma piuttosto dagli asset che detiene. Le azioni sono in genere più rischiose delle obbligazioni e le obbligazioni societarie sono leggermente più rischiose dei titoli di stato americani. Quindi, nessuno dei due è intrinsecamente più sicuro dell’altro.

È possibile perdere denaro con un ETF?

Sì, perdere denaro con un ETF è possibile, nonostante il suo rating di basso rischio. Come per qualsiasi altro investimento, non ci sono garanzie sulle prestazioni future e potresti non recuperare l’importo inizialmente investito.

Come investire in un fondo?

Investire in un fondo, sia esso un fondo comune o un ETF, è simile all’investimento in singole azioni. Puoi acquistare le azioni tramite un account di brokeraggio o direttamente dalla società del fondo. Prima di investire, fai una ricerca sulle prestazioni del fondo e sui possibili rischi. Si consiglia sempre di consultare un consulente finanziario prima di effettuare qualsiasi investimento.

Articoli consigliati

Facendo clic su "Iscriviti", accetti la Privacy Policy. Le informazioni che fornisci non saranno divulgate o condivise con altri.

Il nostro team presenterà la soluzione, mostrerà casi demo e fornirà un'offerta commerciale.