I Migliori Indicatori di Tendenza per Trading nel 2023

Sebbene l’essenza del trading si riduca a scommettere sugli asset giusti e a disfarsi di quelli sbagliati, questo vasto mercato è molto più profondo di quanto sembri a prima vista. Ci sono numerose complessità e concetti da apprendere per gli aspiranti trader che desiderano avere successo in questo campo competitivo.

Per diventare un abile trader, è necessario comprendere le basi dell’analisi, della pianificazione e dell’esecuzione impeccabile delle operazioni. Nonostante ciò, tutto inizia con la valutazione del mercato e l’identificazione dei modelli di movimento dei prezzi. L’analisi degli indicatori di tendenza è una delle strategie di trading più utilizzate, che permette ai trader di fare ipotesi informate sulle variazioni di prezzo previste.

Punti Chiave

- Il trend trading è un’eccellente strategia che permette agli investitori di fare previsioni informate sui dati relativi alle variazioni dei prezzi degli asset.

- Gli indicatori di tendenza aiutano i trader a visualizzare i momenti dei prezzi degli asset e le oscillazioni previste.

- Gli indicatori di tendenza più diffusi sono bande di Bollinger, MACD, indice di forza relativa, on-balance volume (OBV) e SAR parabolico.

- Ogni indicatore di tendenza analizza i dati degli asset precedenti per prevedere i movimenti futuri dei prezzi.

Che Cos’è il Trend Trading?

Come suggerisce il nome, il trend trading è una pratica che consiste nell’individuare e agire in base a tendenze di mercato redditizie. Il trend trading è stato dimostrato empiricamente come una strategia solida ed efficace su diversi mercati finanziari e altri settori di trading. Nonostante le diverse condizioni economiche, politiche, sociali e tecniche, tutti gli asset di trading seguono una particolare progressione. Ogni asset negoziabile scende, sale o mantiene il suo prezzo attuale.

Lo scopo del trend trading è analizzare i dati disponibili e prevedere le probabili tendenze future di un determinato asset. Ad esempio, se l’asset A sta salendo, i trader possono utilizzare le pratiche di trend trading per comprendere meglio la natura di questo modello. Grazie a questa analisi, i trader possono capire che l’asset A ha appena iniziato la sua corsa al rialzo e che non rallenterà presto. Al contrario, l’analisi del trend potrebbe informare i trader che il ciclo di crescita dell’asset A è terminato e che la finestra di investimento è finita.

Sebbene l’esempio sopra riportato sia semplificato, illustra efficacemente la natura del trend trading. Sebbene questa pratica sia tutt’altro che precisa, nella maggior parte dei casi ha dato risultati positivi. Naturalmente, il trend trading non garantisce il successo, in quanto esistono numerosi sviluppi imprevedibili in tutti i settori del trading.

Nonostante ciò, la legge delle medie ha dimostrato più volte che le tendenze si ripetono, indipendentemente dal settore o dalle specifiche condizioni sul mercato. Per questo motivo, il trend trading è diventato una delle più popolari strategie di trading a livello globale, consentendo agli investitori di acquisire un quadro più chiaro sul mercato di trading eseguire operazioni basate su dati complessi.

Che Cosa Sono gli Indicatori di Tendenza?

Gli investitori devono conoscere i vari indicatori di trading che semplificano la valutazione del mercato per condurre l’analisi di trend trading. Nella loro essenza, gli indicatori di trend trading permettono agli investitori di identificare il quadro generale dei movimenti dei prezzi degli asset. Di conseguenza, gli investitori non devono affidarsi all’analisi superficiale per acquisire asset di successo o eliminare quelli in perdita.

Gli aspiranti trader possono utilizzare numerosi indicatori tecnici per semplificare le loro strategie di investimento. A prescindere dai calcoli e dalle formule specifiche, tutti gli indicatori mirano a delineare un quadro sul futuro prossimo dell’asset. Dato che i mercati del trading esistono da secoli, ci sono molti dati da analizzare e da creare modelli matematici che descrivono le probabili prosecuzioni delle tendenze. Come già detto, gli indicatori di tendenza sono strumenti utili e molto efficaci a prescindere dallo specifico settore di trading.

Inoltre, sono compatibili con diversi tipi di trading, tra cui pratiche di short, long, hold e swing trading. Sebbene la capitalizzazione dei trend degli asset sia più adatta ai trader di lungo periodo, può essere utilizzata anche per ottenere guadagni a breve termine. Naturalmente, gli indicatori di tendenza tracciano un quadro chiaro di alcuni settori meglio di altri. Ad esempio, questa pratica può essere meno efficace nel caso del mercato delle criptovalute, in quanto si tratta di un settore relativamente giovane. Inoltre, il settore delle criptovalute rimane volatile e piuttosto imprevedibile a causa dei cambiamenti tettonici legati alla criptoeconomia e alle normative.

Hai una domanda sulla configurazione del tuo broker?

Il nostro team è qui per aiutarti, che tu stia iniziando o espandendo la tua attività.

Pertanto, gli indicatori di tendenza potrebbero faticare a prevedere questi sviluppi imprevedibili sul mercato delle criptovalute. Nonostante ciò, con una sufficiente diversificazione e un investimento attento, gli indicatori di tendenza si sono dimostrati utili anche sui mercati più volatili. In ogni caso, è consigliabile rimanere vigili sui mercati volatili, perché gli indicatori di tendenza possono essere più fuorvianti.

Anche gli indicatori di tendenza più informativi e significativi devono essere utilizzati in combinazione con altri, perché un singolo indicatore rischia di fornire un quadro distorto o fuorviante sul mercato.

I Migliori Indicatori di Tendenza sul Mercato

Sebbene tutti gli indicatori di tendenza abbiano lo stesso scopo di individuare le tendenze dei movimenti di prezzo, essi si presentano in forme diverse e forniscono analisi uniche. Esistono numerosi tipi di indicatori tra cui scegliere e tutti offrono uno stile specifico per valutare i probabili movimenti di prezzo. I cinque indicatori che seguono sono gli strumenti di analisi più popolari e diffusi. Vediamo di analizzarli nel dettaglio.

#1 – Indicatore Bollinger Band (BB)

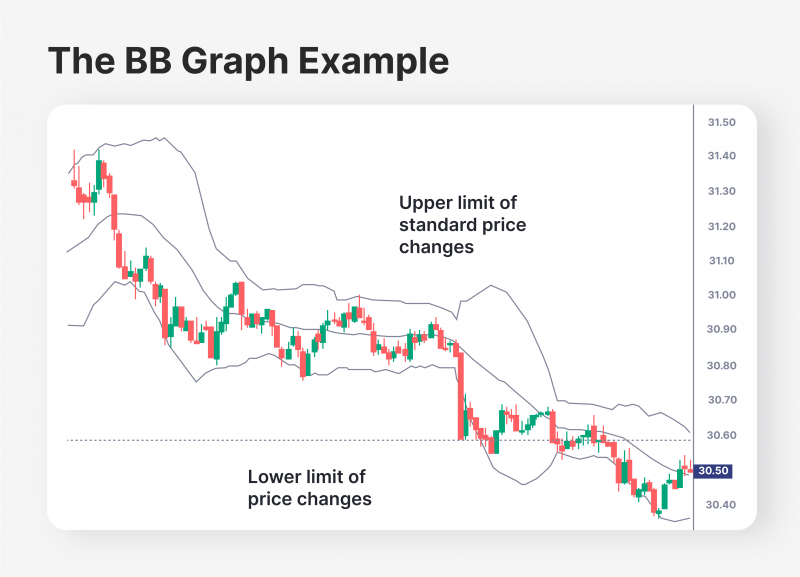

Il primo indicatore tecnico di questa lista potrebbe essere quello più utilizzato sul mercato globale. L’indicatore BB utilizza il concetto matematico di deviazione standard per identificare i valori anomali nei movimenti dei prezzi. La formula della deviazione standard è stata inventata per identificare i punti anomali in un insieme di dati. Naturalmente, l’identificazione dei trend di prezzo anomali è fondamentale sui mercati del trading e l’indicatore BB permette agli investitori di visualizzare questi punti di rottura in modo semplice.

L’indicatore BB utilizza tre bande per visualizzare il grafico del movimento dei prezzi. Le bande superiore e inferiore rappresentano le deviazioni standard. Se il prezzo dell’asset attraversa una di queste bande, viene considerato un evento anomalo.

Ma perché i punti di rottura sono importanti? Indicano che il prezzo di un asset ha raggiunto una cifra inaspettata, che molto probabilmente verrà corretta dal mercato. Ad esempio, immaginiamo che l’asset A sia cresciuto costantemente negli ultimi tre mesi. Nonostante ciò, in un breve periodo di due giorni, l’asset A si è improvvisamente apprezzato del 40%. Questo movimento di prezzo è ben al di fuori della banda superiore dell’indicatore BB. Pertanto, è probabile che l’asset A sia ipercomprato e che sia destinato ad entrare in una tendenza al ribasso dei prezzi a breve. Anche se l’asset A potrebbe continuare questa tendenza improbabile, l’indicatore BB afferma che non è probabile. Gli investitori possono continuare a detenere l’asset, ma è probabile che l’asset A stia per perdere il suo valore e che il suo rendimento rientri nell’intervallo di deviazione standard.

Lo stesso vale per l’inverso di questo caso d’uso. Se il prezzo dell’asset A scende al di sotto della deviazione standard, è probabile che l’asset sia attualmente sottovalutato e che sia un ottimo momento per investire. L’indicatore BB è quindi in grado di identificare le condizioni di ipercomprato e ipervenduto per investimenti specifici, il che lo rende uno degli indicatori più essenziali disponibili sul mercato.

#2 – Indicatore Moving Average Convergence Divergence (MACD)

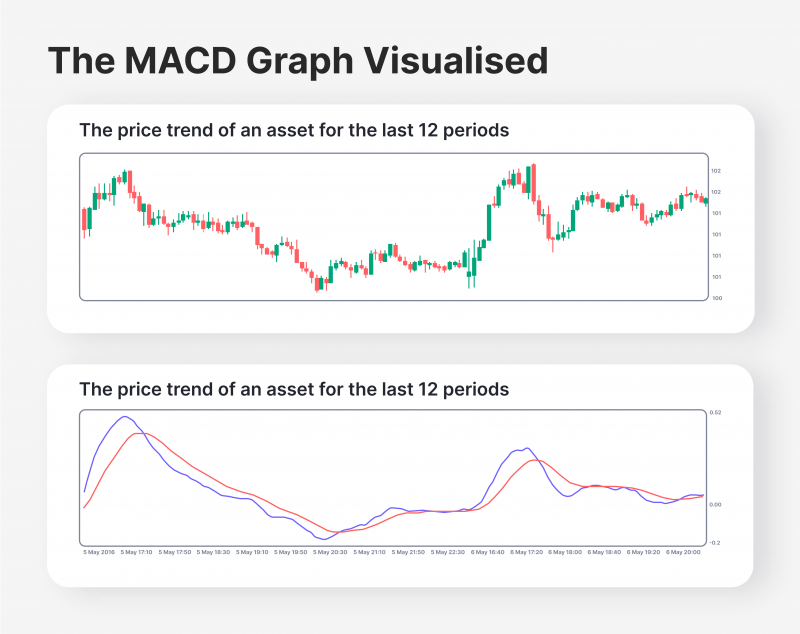

L’indicatore MACD è un altro indicatore di tendenza e di momentum utilizzato a livello globale, che semplifica l’analisi del movimento dei prezzi. La formula MACD è un sottoinsieme di indicatori di medie mobili che misurano i movimenti dei prezzi di apertura e chiusura degli asset in diversi timeframe e con diversi livelli di complessità. Esistono tre varianti principali delle moving average – Simple Moving Average (SMA), Exponential Moving Average (EMA) e Weighted Moving Average (WMA). Ciascuna di esse viene utilizzata per condurre diversi tipi di analisi delle medie mobili. L’indicatore MACD utilizza EMA per i suoi calcoli.

Ma cosa misura il MACD? Identifica la relazione tra due EMA relative a un particolare asset di trading. L’EMA è una media mobile esponenziale per asset di trading. La formula dell’EMA è simile a quella della media mobile semplice, ma nei suoi calcoli enfatizza le recenti variazioni di prezzo. La formula MACD richiede il calcolo di due EMA distinte: EMA a 26 periodi ed EMA a 12 periodi. Successivamente, il modello MACD sottrae la linea di tendenza a 26 periodi da EMA a 12 periodi. Di conseguenza, i trader possono misurare la performance recente di un determinato asset rispetto alla sua performance empirica a lungo termine. Ogni volta che l’indicatore MACD diventa negativo lungo il grafico, segnala la tendenza al ribasso di un asset specifico. Al contrario, un MACD positivo implica che i prezzi dell’asset probabilmente aumenteranno.

Come già detto, l’indicatore MACD è molto funzionale e pratico, ma è meglio utilizzarlo insieme ad altri indicatori. Sebbene il grafico MACD mostri informazioni affidabili sul fatto che l’asset sta entrando in un trend positivo o negativo, numerosi fattori potrebbero impedire all’asset di continuare il trend previsto. Pertanto, è consigliabile combinare il MACD con l’indicatore BB per massimizzare le possibilità di prevedere la tendenza giusta.

#3 – Indicatore Relative Strength Index (RSI)

L’indicatore RSI è abbastanza simile al MACD, in quanto calcola il prezzo medio di un asset in un certo periodo di tempo per identificare potenziali opportunità di trading. Nonostante ciò, il calcolo di RSI è notevolmente diverso dal modello MACD. L’indicatore RSI calcola le oscillazioni di prezzo recenti negli ultimi 14 periodi per un determinato asset. L’indicatore RSI viene calcolato dividendo i guadagni degli ultimi 14 periodi per le perdite dei rispettivi 14 periodi. Di conseguenza, gli investitori ricevono un quadro chiaro della recente dinamica di trading dell’asset in questione.

La formula dell’indicatore RSI produce un rapporto da 0 a 100. Se il rapporto RSI è superiore a 70, l’asset sottostante è ipercomprato negli ultimi 14 periodi. Pertanto, potrebbe essere una buona idea iniziare a vendere l’asset a breve, perché il mercato è destinato a correggere l’eccessiva tendenza all’acquisto. Al contrario, un indicatore RSI inferiore a 30 segnala che l’asset è stato ipervenduto negli ultimi periodi. Pertanto, potrebbe essere il momento di considerare l’acquisto di questo asset finché il valore è relativamente basso.

Sebbene RSI sia un altro indicatore efficace, può essere fuorviante se utilizzato separatamente. Dopo tutto, gli asset potrebbero essere ipercomprati o ipervenduti per una buona ragione e l’indicatore RSI da solo non è sufficiente a contrastare il momentum sul mercato. Pertanto, è un’ottima strategia combinare RSI con il modello MACD e confrontare i risultati dei due indicatori.

#4 – Indicatore On Balance Volume (OBV)

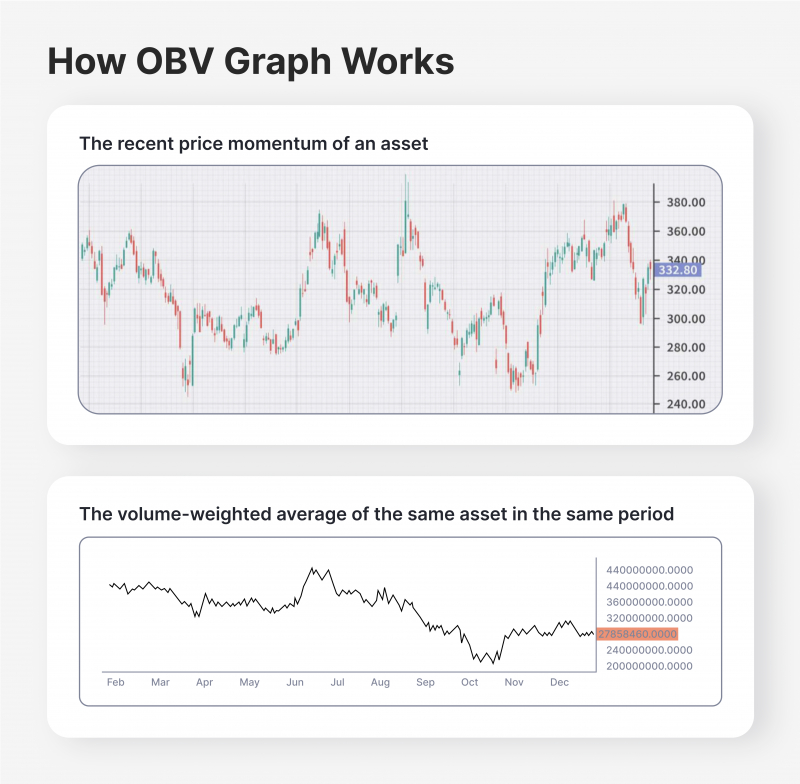

Anche se le oscillazioni dei prezzi degli asset di trading possono essere misurate e analizzate in dettaglio, c’è una variabile che i trader dovrebbero considerare con attenzione: il volume delle recenti tendenze di acquisto o di vendita. L’indicatore OBV mostra il volume delle operazioni dietro l’andamento dei prezzi degli asset. La formula OBV ottiene questo risultato presentando un grafico con il prezzo medio ponderato per il volume. In questo modo, grazie ai grafici OBV, i trader sono in grado di capire l’entità del momentum dei prezzi degli asset.

L’indicatore OBV è essenziale per i trader che desiderano analizzare a fondo un determinato asset, in quanto visualizza il volume dei movimenti sul mercato. Grazie all’indicatore OBV è molto più facile identificare se il prezzo dell’asset si sta muovendo in modo organico o se è manipolato dagli speculatori di mercato o da entità di trading dominanti. Pertanto, è essenziale utilizzare l’indicatore OBV per comprendere la portata complessiva delle variazioni di prezzo degli asset ed evitare di prendere decisioni affrettate. Anche se esistono altre opzioni, la formula OBV è uno degli indicatori di volume più accurati disponibili.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

#5 – Indicatore Parabolic SAR (PSAR)

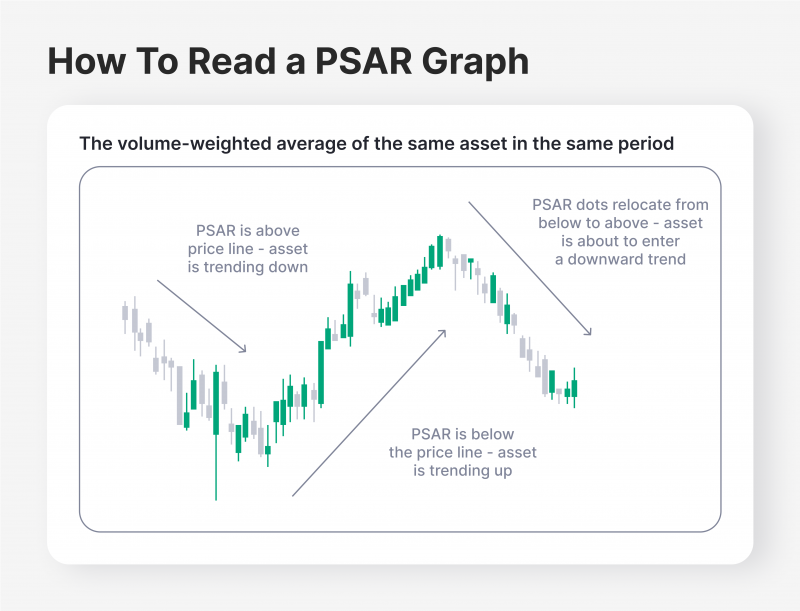

Infine, l’indicatore PSAR è un altro eccellente strumento di misurazione per identificare i potenziali livelli di supporto e resistenza degli asset di trading. Sebbene il calcolo dell’indicatore PSAR sia molto complesso e richieda profonde conoscenze matematiche, esso produce un grafico semplice e intuitivo che indica le potenziali oscillazioni del momentum degli asset di trading.

L’indicatore PSAR crea una linea tratteggiata che segue l’andamento del prezzo dell’asset durante le sue variazioni. Se la linea tratteggiata si trova al di sotto dell’andamento del prezzo dell’asset, mostra il potenziale slancio verso l’alto del prezzo dell’asset. Al contrario, se la linea PSAR è tratteggiata al di sopra del prezzo dell’asset, indica che si prevede un possibile calo del prezzo nel prossimo futuro.

Nonostante ciò, l’applicazione più importante dell’indicatore PSAR è rappresentata dai suoi punti di inversione. Quando l’asset entra in uno scenario di inversione di tendenza, le linee tratteggiate del PSAR tendono a cambiare la loro posizione rispetto al movimento del prezzo. Quando le linee tratteggiate passano dalla parte superiore a quella inferiore del grafico, indicano un cambiamento importante nella tendenza del prezzo dell’asset, dando ai trader l’opportunità di invertire di conseguenza le loro posizioni di investimento. Nonostante ciò, è fondamentale utilizzare l’indicatore PSAR in combinazione con altri strumenti di analisi dei prezzi per verificare la potenziale inversione dei prezzi.

Considerazioni Finali

Il trend trading è diventato una delle strategie preferite da numerosi investitori in tutto il mondo, in quanto riduce al minimo il grado di incertezza. Grazie a conoscenze, competenze ed esperienza pratica appropriata, i trader possono utilizzare gli indicatori di tendenza per ricavare previsioni accurate sui prezzi. Naturalmente, gli indicatori di tendenza non sono sempre in grado di prevedere perfettamente l’andamento dei prezzi e i trader devono tenere conto del fattore di imprevedibilità.

Nonostante le loro occasionali incoerenze e gli errori di calcolo, gli indicatori di tendenza hanno una comprovata esperienza di successo. Grazie a una sufficiente diversificazione e strategie attente, i trader saranno in grado di trarre profitti significativi da questa strategia sia a breve che a lungo termine.