投資すべきベストREIT企業 – 2024年投資家ガイド

ほとんどのトレーダーは、テック株、ブルーチップ企業、金融株を最も成長している株式として語ります。しかし、不動産は株式市場のダークホースであり、賃貸物件、商業・住宅スペース、さまざまな不動産ベースの収益モデルを含めて投資家のポートフォリオを拡大しています。

REIT企業は実際に所有せずに物件の売買を容易にし、従来の株式、債券、FXペアとは大きく異なるユニークな提案を提供します。REITの仕組みと2024年の最大のREIT企業について説明しましょう。

重要なポイント

- – 不動産投資企業は、投資家が物理的に所有せずに物件や土地の株式を購入できるようにします。

- – REITは、不動産投資をより大きな市場カテゴリで手頃なものにします。

- – 高齢化社会と賃貸価格の上昇により、ヘルスケアセクターでの不動産投資が増加しています。

- – 最近の金利引き下げ後、住宅用不動産は回復すると予想されています。

REIT企業の仕組み

不動産投資信託(REIT)は、収益を生み出すために物件を所有、資金提供、管理する企業です。彼らは住宅、複数世帯住宅、商業スペース、公共建築物など、さまざまなセクターで不動産を積極的に購入・リースします。

REIT企業はNYSE、NASDAQ、LSEなどの二次取引市場で株式を提供します。市場参加者は、物件を直接所有・管理せずに不動産の一部を所有するためにREITの株式を購入します。

この設定により、新しいトレーダーや少額資本の投資が不動産ビジネスにアクセスしやすくなります。特にこの市場は建物や土地を購入・開発するために多額の資本が必要だからです。

REITは1960年、米国での大統領令により合法化され、企業が投資家から資金を集め、高収益の可能性がある不動産にプールを投資することができるようになりました。

このように、REIT企業は投資家から資金を集めて選択されたバスケットに向ける点でミューチュアルファンドとして機能します。しかし、そのプールは不動産市場で運用されます。交換として、投資家は不動産価値の上昇と所有株式の配当から利益を得ます。

2024年のREITトレンド

不動産業は着実に成長しており、2020-2021年の世界市場の停滞後、業界は活況を呈しています。

2024年は、米国とEUでのインフレ率の回復と世界市場での経済状況の改善により、REIT投資にとって有望な年です。最近のFRBの金利引き下げは、REITへの投資に大きく貢献すると期待されています。

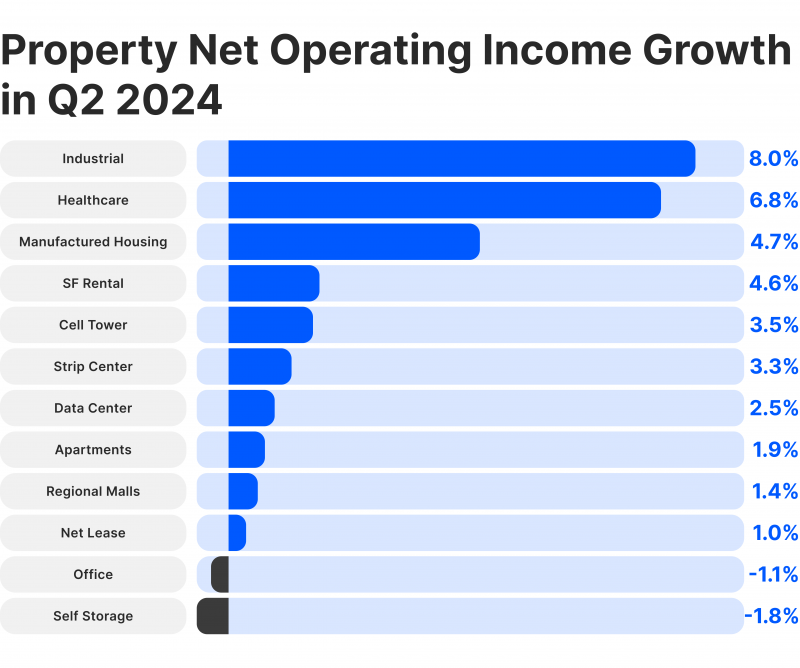

今年は商業用不動産、特にセルフストレージスペースや工業用建物への関心が高まっています。パンデミック後の製造業のブーストとインフレの上昇がこれらのトレンドに大きく貢献しました。

したがって、REITの工業、ヘルスケア、テクノロジーセクターは今年残りの期間に高い可能性を持っています。

REIT企業への投資のメリットとデメリット

REITの概念は、不動産投資を非常に容易でアクセスしやすいものにし、参入障壁を下げ、より多くの投資家が不動産株式を投機・取引できるようにします。REIT投資の利点と課題を評価しましょう。

長所

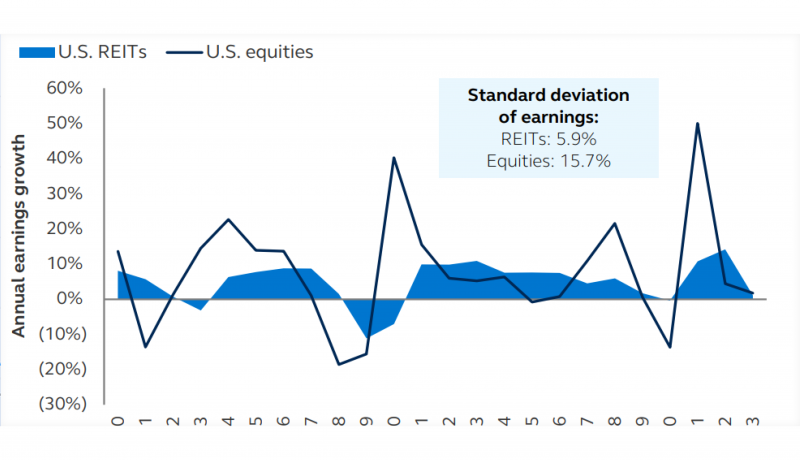

- REITは、従来の株式、債券、通貨ペア、コモディティの取引からの貴重な分散化を提供します。不動産は、従来の資産とは異なる成長軌道を持っています。

- REIT企業は、新しい投資家や限られた予算の投資家が多額の初期資本なしに不動産に投資できるようにします。このアプローチは予期せぬリスクからの損害を最小限に抑えます。

- REITは、すべてのREIT企業が収益の90%を配当として支払う法的義務があるため、不動産評価や配当成長を含むパッシブインカムの機会を提供します。

- より多くのREITの出現は、不動産市場の流動性を高め、よりダイナミックでボラティリティが低く、機会に富んだものにしました。

- REIT株式は、10年や15年にわたる長期的な収益性と重要な不動産評価に焦点を当てた短期的なボラティリティが低いです。

短所

- 信託のマネーマネージャーがREITプールを管理し、投資家にほとんどまたは全くコントロールがないため、意思決定プロセスが完全にREIT企業に依存します。

- REITの配当は課税所得であり、1株あたりの実現リターンを減少させる可能性があります。一部の法域では、短期配当に比べて長期配当の税率が低いです。

- REITの価格と評価は、市場条件、特に金利、インフレ、経済成長に依存します。不動産の需要が減少すれば、REITのリターンは最終的に低下します。

- 不動産株は普通株よりもボラティリティが低いため、短期的な利益や大きな利益機会を生み出す可能性のある投機を制限します。

- 一部のREITは資金の取り扱いや投資に対して高額な手数料を請求し、これらのコストが利益を相殺することがあります。

公開REIT企業と非公開REIT企業の比較

最大のREIT企業の大多数は、何千もの投資家にまたがる地域・グローバル市場で公開されています。しかし、一部の非公開不動産企業は不動産で有利な機会を提供します。非公開REITと公開REITを区別しましょう。

公開REIT

最も一般的なタイプの不動産投資信託は公開型です。これらの企業はニューヨーク証券取引所、ロンドン証券取引所、NASDAQで株式を公開し、他の上場株式と同様の厳しい規制ガイドラインの対象となります。

不動産投資企業は、株式価値を高め、あらゆるタイプの収入投資家を引き付けるために株式を公開市場に上場し、需要を増やし株価を急上昇させます。

非公開REIT

これらの企業は公開株式市場に上場していません。したがって、発行者と投資家により多くの自由を与える限定的なSEC法のみが適用されます。

非公開REITの株式は、コンプライアンス要件が低く、配当利回りが高い機関投資家に提供されます。

非上場公開REIT

これらのハイブリッドREITは、最初のカテゴリーのように二次市場で公開取引されていません。その代わり、クラウドファンディングプラットフォームやオンライン不動産投資信託で利用でき、投資家は機会や特徴を見つけます。

これらの市場は、現金の流れが少ないため通常は公開REITよりも流動性が低く、完全なSEC規制の対象となります。

REITは1960年、米国のアイゼンハワー大統領が「シガー物品税延長法」に署名したときに規制され、大規模な収益を生み出す不動産投資が可能になりました。

投資すべきトップ10のREIT企業

REIT企業の性質、トレンド、利点を理解した後、2024年に見つけることができる最高のREITについて議論しましょう。一部の企業は商業、テクノロジー、住宅など1つのセクターに特化し、他の企業は高利回り株の適切な組み合わせを提供します。

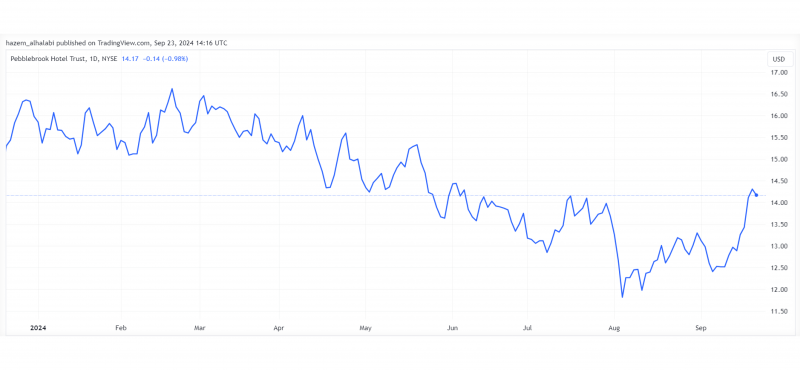

1. ペブルブルック・ホテル(PEB)

業種:ホテル・ホスピタリティ

年間配当利回り:0.28%

ペブルブルックは2009年に設立された米国の不動産信託で、ホテルやレジャー施設に特化しています。このポートフォリオには、米国の45以上の高級・ラグジュアリーホテルが含まれます。

NYSE上場のこの株式は約15ドルの価格帯で非常に手頃なREITで、先月から大幅に成長しています。2024年、PEBの株価はインフレの高まりで下落しました。しかし、最近の回復で株価は1か月で11ドルから13ドルに跳ね上がり、9月最終週には14ドルを超えました。

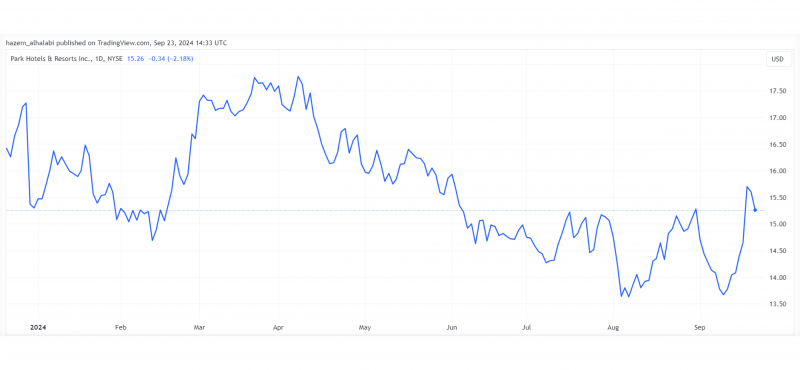

2. パーク・ホテルズ・アンド・リゾーツ(PK)

業種:ホテル・ホスピタリティ

年間配当利回り:6.55%

パーク・ホテルズ・アンド・リゾーツは2017年に米国で設立され、複数のレジャー物件、ホテル、モーテルを所有する幅広いポートフォリオを持っています。同社は後に低価値の物件を手放し、マリオット、ヒルトン、ハイアットなどの高級・ラグジュアリーリゾートやブランドに注力しました。

年間の魅力的な利回りを持つトップREIT企業の一つで、適切な株式パフォーマンスと長期的な安定性を兼ね備えています。

同社の株式はNYSEで取引され、2024年第1四半期に大幅な評価を得て、15ドルから17ドルを超えました。米国経済の崩壊後、市場価格はやや下落しましたが、9月には株価が1週間で13ドルから15.50ドルに上昇し、回復の遅い兆しが見え始めました。

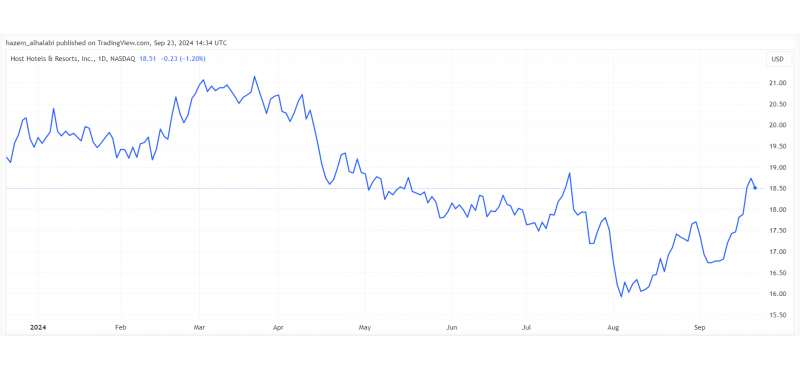

3. ホスト・ホテルズ・アンド・リゾーツ(HST)

業種:ホテル・ホスピタリティ

年間配当利回り:4.29%

3番目のレジャー物件投資家はホスト・ホテルズ・アンド・リゾーツで、NASDAQで最大の米国REITの一つであり、高級ホテルとリゾートに特化しています。そのポートフォリオには、リッツ・カールトン、フォーシーズンズ、ヒルトンなどの人気ブランドに加え、他に80以上のホテルが含まれます。

株価は今年、両サイドに揺れた合理的なパフォーマンスを提供しています。第1四半期に19ドルから21ドルでスタートし、米国市場の下落に従って16ドルになりました。しかし、株価は8月に始まった大幅な上昇トレンドを経験し、9月末までに18.80ドルに上昇し、株主に公正な成長率を提供しました。

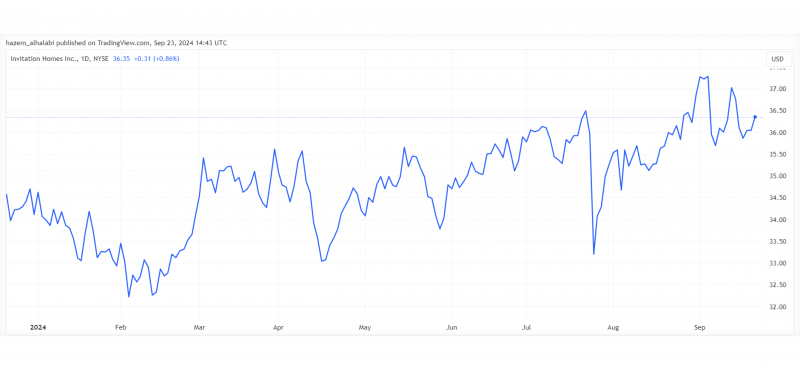

4. インビテーション・ホームズ(INVH)

業種:住宅用 – 賃貸物件

年間配当利回り:3.07%

インビテーション・ホームズは2012年に設立された一戸建て不動産管理会社です。そのポートフォリオには、16の米国都市でINVHが資金提供・リースする85,000以上の住宅が含まれます。

約3%の公正な配当利回りで、INVH株はREIT投資である程度のボラティリティを好む投資家に適しています。市場価格は毎月、33.50ドルから36.50ドルの範囲で両サイドに変動しています。

しかし、最近のブレークスルーで株価は2022年9月以来初めて37ドルに達し、持続可能な収益成長と適切な四半期ごとの配当を提供しています。

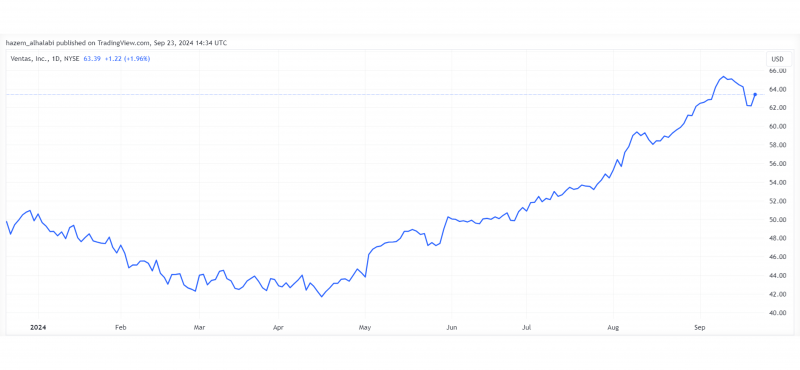

5. ベンタス(VTR)

業種:ヘルスケア

年間配当利回り:2.80%

ベンタスは、退職者向け住宅、ヘルスケア施設、高齢者向け宿泊施設の建設に特化したREIT企業です。同社は米国、英国、カナダで1350以上の物件を所有しています。

ヘルスケアREIT投資は、高齢化社会と賃貸価格の上昇により、最近驚異的に成長しています。これらの要因は退職者向け住宅の需要を増加させ、価格を押し上げます。

NYSEのVTRは今年大幅なパフォーマンスを示しており、毎月大きな成長を遂げています。株価は年初の50ドルから28%のYTD成長を記録し、9月末までに65ドルの表面をこすりました。

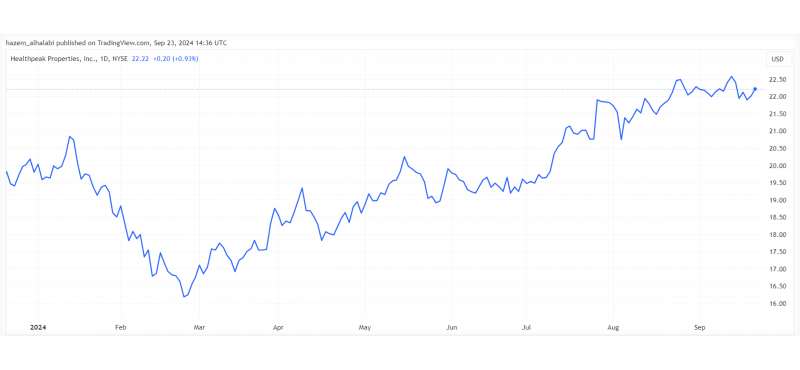

6. ヘルスピーク・プロパティーズ(DOC)

業種:ヘルスケア

年間配当利回り:5.32%

ヘルスピーク・プロパティーズは、最も古い米国REIT企業の一つです。1985年に設立され、退職者向け住宅、ライフサイエンス施設、医療ラボなど、ヘルスケアセクターに焦点を当てています。

同社は米国で480以上のヘルスケア不動産物件を運用・投資しており、総額200億ドルです。同社は5.32%の比較的高い四半期ごとの配当率を提供しています。

第1四半期に20ドルから16ドルにやや下落した後、株価は上昇トレンドを開始し、低ボラティリティと長期的な収益性に焦点を当てています。DOC株は9月末までに22.50ドルで取引され、7月以来20ドルの閾値を上回る勢いを維持しています。

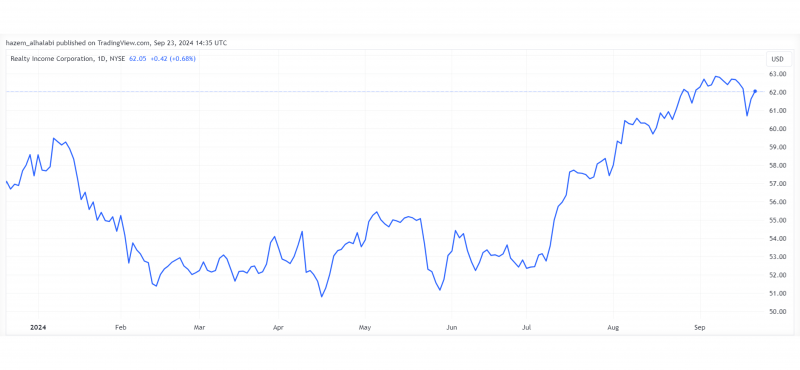

7. リアリティ・インカム・コーポレーション(O)

業種:シングルテナント商業不動産

年間配当利回り:5.07%

リアリティ・インカム・コーポレーションは1969年に設立された不動産投資信託で、米国とヨーロッパの小売・工業用不動産の幅広いポートフォリオを持っています。

同社はコンビニエンスストア、食料品店、ホームセンター、ドラッグストア、小売店、レストラン、自動車サービスなど、15,000以上の物件を管理・資金提供しています。NYSEのO株は今年かなり安定したパフォーマンスを示しており、第3四半期にブレークスルーが始まりました。

月々支払われる5%の配当は、株価が7月の52ドルから60ドルを大きく上回って成長し続けるため、投資家に安定した収入を提供します。

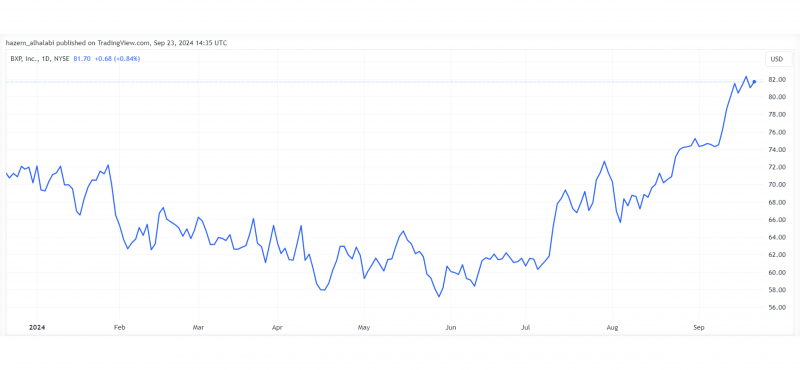

8. BXP Inc.(BXP)

業種:商業用 – ワークスペース

年間配当利回り:4.77%

BXPは、米国の主要企業向けにハイテクオフィスやスペースを構築・提供する一流のワークスペース開発・管理会社です。1970年に設立され、ワシントンDC、シアトル、ロサンゼルス、ボストン、ニューヨーク、サンフランシスコの6つの主要ビジネスハブで181の物件を提供しています。

賃貸価格と需要の増加は、株価を2年ぶりに新たなレベルに押し上げることに貢献しました。今年の最初の2四半期で72ドルから約60ドルにやや下落した後、株価は7月に72ドルに回復し、9月に82ドルに達しました。

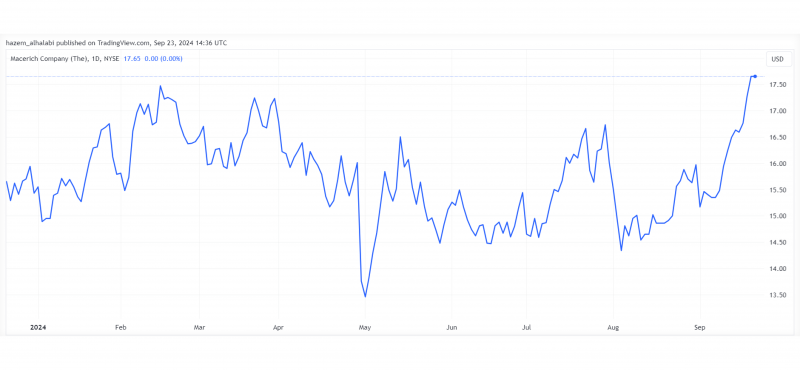

9. マセリッチ(MAC)

業種:商業用 – ショッピングセンター

年間配当利回り:3.87%

マセリッチは、米国のショッピングセンターやモールに投資するREIT企業です。同社はカリフォルニアのブロードウェイ・プラザやニューヨークのクイーンズ・センターなど、国内両岸の45以上の物件を所有・運営しています。

2023年に失望的な株式パフォーマンスを示し、ほとんどの期間で13ドル以下で取引された後、NYSEのMACは2024年に大幅に改善しました。株価は年初に15.50ドルでスタートし、最小限のボラティリティで持続的な成長を維持しました。

しかし、9月の大幅な急増で、市場価値は3週間で15ドルから17ドルを超え、四半期ごとに支払われる適切な配当利回りで有利なリターンを提供しました。

10. クラウンキャッスル・インク(CCI)

業種:商業用 – 通信塔

年間配当利回り:5.36%

クラウンキャッスル・インクは1994年にテキサスで設立され、有線/無線の通信塔の建設・運用に特化しています。同社は40,000以上のセルラータワー、110,000以上の小型セルラーノード、90,000ルートマイルのファイバーケーブルを所有しています。

同社は四半期ごとに支払われる最高のREIT配当率の一つを提供しています。NYSEのCCI株は、4Gおよび5Gのモバイルサービスとネットワークの革新から大きな恩恵を受けており、通信塔の需要を増やし、市場価格を急上昇させています。

2024年上半期に株価が116ドルから95ドルに下落した後、後半に大幅に回復し、8月に115ドルに成長し、今年初めて9月に120ドルに達しました。

結論

REIT企業は、土地や物件を所有するために多額の資本を支払うことなく、不動産への容易なアクセスを提供します。不動産投資信託の株式を購入し、賃貸収入、配当利回り、価値の上昇から資本を増やすことができます。

不動産投資信託は、ヘルスケアから住宅、商業、工業まで、さまざまな不動産タイプに投資・管理します。これにより、ポートフォリオを拡大し、収入源を増やすことができます。

よくある質問

2024年のベストREIT株は何ですか?

商業REIT企業は今年、特にヘルスケアや工業スペースで持続的に成長しています。高齢化社会とストレージのための製造ニーズの増加が、REITの株価成長を高めています。

REITへの投資は良いアイデアですか?

はい。しかし、彼らは短期的なボラティリティや利益よりも長期的な収益性を提供します。不動産投資はゆっくりと成長し、利息収入の流れと数年にわたる長寿命を提供します。

2024年のREIT投資トレンドは何ですか?

FRBの金利引き下げ後、住宅用不動産はトレンドを取り戻すと予想されています。家計はより良いローンを取得でき、REITは住宅ローンやリースへの投資を増やす可能性があります。

REITが株式よりも優れている理由は何ですか?

不況時には、短期株は非常にボラティリティが高く、主に下向きの傾斜になります。一方、不動産投資は10年、15年、20年の収益性に焦点を当てており、短期的な変動に影響されにくいです。

おすすめの記事

最近のニュース