暗号化産業におけるサービスとしての流動性

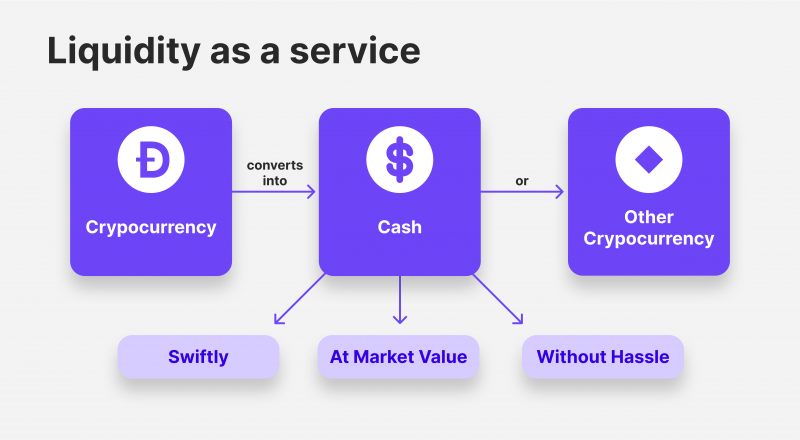

流動性は、世界中の適切に機能するマネーマーケットを構築するための核となる柱です。流動性は、ある通貨から別の通貨にどれだけ迅速に交換できるか、また全体的な資金の流れに対して市場がどれだけ活発であるかを示すものです。簡単に言えば、遅延や 過剰な取引手数料、市場で買い手と売り手を見つけることができないことなく、暗号通貨をどれだけ簡単に交換できるかを流動性で測ります。

したがって、流動性サービスは、世界中のどんな仮想通貨市場でも重要です。これらのサービスは主に流動性プロバイダによって提供され、市場に流動性プールを供給し、仮想通貨取引の環境で発生する需要のギャップを埋めます。これらのエンティティは、それぞれの外国為替市場に十分な流動性があることを確保します。高い流動性は健全な取引環境を意味します。しかし、それは具体的にどうしてなのでしょうか?詳しく話し合いましょう。

キーポイント

- 暗号化市場における流動性は、大きな遅延やコストなしに迅速な通貨変換を可能にすることで、円滑な取引を促進します。

- 流動性プロバイダ(LP)は、流動性プールを構築し、日々の取引量を増加させ、価格変動を安定させることで、市場の流動性を高めています。

- 大銀行、プライムブローカー、マーケットメイカーを含む様々なタイプのLPは、流動性を提供し、より多くのトレーダーをクリプトに引きつけるために独自の貢献をしています。

- 過度の流動性提供は、取引コストの上昇やLPによる独占的な支配につながる可能性があり、競争的な市場環境を維持するためにバランスの取れたアプローチの必要性を強調しています。

流動性 – 実例

流動性のコンセプトをより分かりやすくするために、売り手Aが暗号Xを売りたいと考えているシナリオを想像してみましょう。買い手Aが流動性の高い市場で取引すれば、彼らはほぼ瞬時に、そして価格を下げることなく、暗号Xを有利な通貨に変換します。

流動性が低いと、売り手Aは、市場がかなり乾いていてアクティブな買い手がいないため、待つか、予想より低い価格で売ることを検討しなければなりません。販売者Aはおそらく最終的に良い取引を見つけるでしょうが、暗号取引所市場は非常に時間に敏感であり、販売者Aは利益の機会を逃す可能性が高いでしょう。

一部の暗号取引所市場では当然流動性が高いですが、多くのセクターではそうではありません。では、流動性の少ない市場が運命を逆転し、十分に流動性のある市場になるにはどうすればよいのでしょうか?そこで流動性プロバイダーが登場し、特定の暗号通貨を大量に売買することで、全体の流動性を高めるのです。

その結果として、暗号ニッチ全体が暗号資産の売り買いでより有利な相場を持つようになり、新たなトレーダーを引き付け、全体的な取引活動が活発化します。

なぜ流動性サービスは暗号市場に不可欠なのでしょうか

上記で述べたように、流動性の概念は、世界中の仮想通貨取引所を中心にすべての動きを生み出します。ただし、高い流動性は仮想通貨の領域では自然に達成されることは稀です。仮想通貨業界での取引に関連する高いボラティリティと重要なリスクのため、流動性は法定通貨とそれに関連する取引市場に比べてかなり低い傾向があります。

そのため、LP(流動性プロバイダ)とそのサービスは実質的に仮想通貨セクターで不可欠です。彼らの努力が仮想通貨市場に流動性を注入しない場合、非常に遅い仮想通貨環境ができ、買い手と売り手が互恵的な取引をめったに見つけないでしょう。

Crypto CFD Liquidity Explained by John Murillo, CDO at B2BROKER | iFX Cyprus Keynot

At iFX Cyprus, John Murillo, CDO of B2BROKER, presented a detailed analysis of Crypto CFD Liquidity. The speech covered the formation of this liquidity type, its distinction from perpetual futures, and its variance from crypto spot liquidity.

したがって、仮想通貨流動性プロバイダは、日々の取引量を大幅に向上させることができます。彼らは市場を安定させ、より多くの流動性が価格の変動を減少させ、仮想通貨の暴落リスクを軽減します。

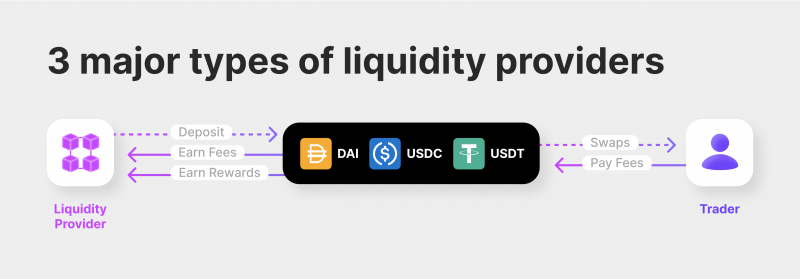

彼らの貴重な取り組みに対して、流動性プロバイダは、所与の仮想通貨の売却および購入額の差であるスプレッドの形で手数料を受け取ります。この方法論により、LP(流動性プロバイダ)は一貫した利益を上げることができ、市場に流動性を供給する強力なインセンティブを持っています。

したがって、特定の市場に現金を供給する主導権を握ったLP(流動性プロバイダ)により、パレート改善が実現されます。安定性と取引量の増加から取引の迅速な実行まで、LP(流動性プロバイダ)は特定の取引市場の品質と範囲を向上させます。

暗号通貨における流動性プロバイダーの種類

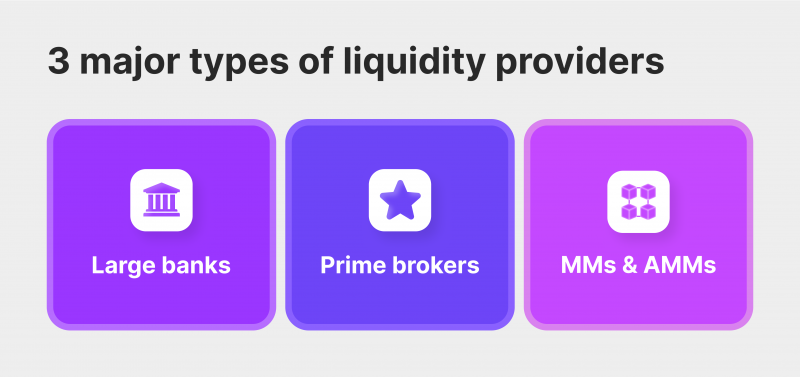

LPには様々な形態や規模があり、様々な流動性供給や暗号トレーダーを支援する追加サービスを提供しています。流動性の提供はLPの多くの責務ですが、LPは多くの補完的なサービスを持っており、企業と個人が強固な暗号市場とその課題を理解する手助けをしています。以下では、LPの3つの主な種類と独自の価値提案を紹介します。

大手銀行

大手銀行がLPセグメントのマーケットリーダーと考えられています。大規模銀行は巨大な資本と広範な国際ネットワークを持っており、巨大な量の暗号通貨を売買し、場合によってはほとんど単独で流動性を高めています。

大銀行はほとんどの場合、市場全体を収容し、一般的な流動性プロバイダーとしての役割を果たしますが、あなたはまだ彼らのサービスから直接利益を得ることができます。大手銀行は、成長するために不可欠な流動性を獲得するために、初期資本を持つ意欲的な暗号トレーダーに十分な機会を提供しています。

しかしながら、ここでの要件は厳しく、あなたのビジネスがこれらの流動性サービスを利用するためには、その範囲と収益性が適格でなければなりません。結局、大規模な金融機関は、その規模と複雑さゆえに運営コストが高い。そのため、小規模の顧客と提携しても、その目的からすると採算が合わないことが多い。しかし、一部の大手銀行は中小規模の流動性サービスに特化しています。

プライム・ブローカー

プライム・ブローカーは大手銀行と同様の流動性サービスを提供していますが、彼らの提供するものはこれに過ぎません。プライム・ブローカーにはトレーダーが仮想通貨ポートフォリオを育てるという一般的な使命があり、入念な取引と収益を上げる投資戦略を支援します。そのため、彼らの流動性提供はしばしば研究、コンサルテーション、そしてポートフォリオ管理と共に提供されます。

プライム・ブローカーはまた、オプション契約、証拠金取引、およびその他の概念など、高度な金融商品を仮想通貨トレーダーに紹介します。彼らは単純な取引所取引から広範な金融経験を必要とする複雑な仮想通貨の領域への移行を容易にします。

したがって、仮想通貨取引所ビジネスに流動性を取得する目的がある場合、また成長を加速させるための補完的なサービスも必要な場合、プライム・ブローカーが適しています。ただし、これらのサービスはかなり高価であり、ビジネススコープが十分に適格でない場合は他の選択肢を検討することが賢明です。

マーケットメイカー(MMs)&自動マーケットメイカー(AMMs)

最後に、マーケットメイカーがいます。これらの実体には大きな違いがあります。巨大で比較的小さなマーケットメイカーがあり、それぞれの流動性スコープに合わせています。ただし、すべてのMMには同じ目的があり、特定の仮想通貨を有利な価格で購入および販売します。

大手銀行やプライム・ブローカーとは異なり、マーケットメイカーは専ら十分な流動性を提供に焦点を当てています。ほとんどの場合、マーケットメイカーはさまざまな投資家を引き寄せて大規模な流動性プールを蓄積し、その後市場の流動性ギャップを埋めます。彼らの主要な収益源はスプレッドで、それは入札価格と提示価格の差です。

MMはそのシンプルな運営コンセプトにもかかわらず、暗号市場では多くの課題に直面しています。MMは、このように不安定で予測不可能な業界であるため、広範な市場調査スキル、綿密な分析、悪い流動性投資を避けるための専門知識が必要です。

暗号の状況はまだ比較的若く、安定性を保っている通貨はほんの一握りです。したがって、MMは常に警戒を怠らず、固有の価値が高く、将来性のある暗号通貨をサポートする必要があります。

逆に、自動マーケットメーカー(AMM) は、MMと同じ目的を果たすが、事前に決定されたアルゴリズムに厳密に従う役割を果たします。伝統的なマーケットメーカーと同様に、AMMは価格を安定させ、特定の仮想通貨市場に表面的な混乱を防ぐために正確な流動性のギャップを特定する必要があります。

高度なアルゴリズムを使用して、AMMは仮想通貨の市場価格を監視し、市場価値を超えた仮想通貨を自動的に供給または焼却します。AMMは予測可能なパターンで流動性を提供し、特定の市場に参加するトレーダーにとっては非常に良いものです。

この方法は人為的なエラーや機会主義的な行動に対してはより耐性がある一方、アルゴリズムの人為的な操作の可能性も依然として存在します。したがって、AMMは通常のMMに比べていくつかの改善点を提供しますが、同時にかなりのリスクも伴います。

流動性プールを利用するメリットとデメリット

暗号化市場におけるLPの種類をしっかり把握したところで、それらを統合する一般的な価値について掘り下げてみましょう。LPは多くの場合、広範な暗号取引所市場の安定化剤として機能します。LPの存在と積極的な関与は、単純な流動性の向上にとどまりません。

メリット

取引高の増加 – 特定のLPが十分な流動性を提供すると、特定の仮想通貨セグメントはより多くのトレーダーを引き寄せます。市場参加者の流入は価格競争と資産の分布を増加させます。その結果、単一のトレーダーやエンティティが取引所市場に悪影響を及ぼす十分な資金を所有しないでしょう。

市場の安定性 – LPは価格を安定させることに関心を持っています。そのため、彼らは通常、突然の価格変動に対抗し、急激な価格の逸脱を安定させるための流動性を提供します。

市場成長の加速 – 新たなトレーダーの流入は高い取引活動と取引量を容易にし、仮想通貨市場が急速に成長するのを可能にします。高い取引量は競争の増加とより大きな流動性プールの需要を生むため、このサイクルは続きます。この成長は若干表面的でLPによって支えられていますが、ほとんどデメリットがないまま一般的な仮想通貨経済に肯定的な影響を与えます。

意欲的なトレーダーへのポジティブなシグナル – さらに、LP(流動性プロバイダ)は、仮想通貨の領域に参入しようとする意欲的なトレーダーに対して良いシグナルを送ります。仮想通貨には固有のボラティリティとサイバー脅威を含むという一般的な認識を覚えておくことは重要です。LP(流動性プロバイダ)の存在は、この懐疑的な見方を和らげ、潜在的な仮想通貨トレーダーに対して市場が比較的安全であり、近い将来に大幅な変動を経験しない可能性が高いことを示すシグナルを送ります。したがって、LP(流動性プロバイダ)の単なる参加により、成長の機会が生まれます。

デメリット

増加する取引コスト – 流動性が一定のレベルとボリュームに達すると、特定の仮想通貨市場は取引コストの上昇、スプレッドの拡大、および流動性プールの利用に対する高い手数料を経験するかもしれません。これは、特定のセグメントでLP(流動性プロバイダ)の権力が増加し、逆効果を恐れることなく市場を支配し、自分たちの好みの条件を設定することができるようになるためです。

寡占化と流動性危機のリスク – 他の金融業界と同様に、LP(流動性プロバイダ)に支配権を圧倒的に与えることは望ましくなく、市場に限られた選択肢を残すことになります。その場合、LP(流動性プロバイダ)は料金を指数関数的に増加させ、市場の暴落の可能性を引き起こす可能性があります。流動性提供への高い依存は流動性危機を引き起こす可能性があり、特定の仮想通貨市場の崩壊につながる可能性があります。一般的な経済ルールとして、自由市場を自由に保ち、どの単一の機関や団体からの権力の寡占化を避けるのが最善です。

概要

流動性は、世界の暗号取引市場において主要な概念です。流動性は、安定、活性、高い取引量、成長の柱です。LPがあれば、暗号取引所プラットフォームおよび市場全体が継続的な取引を促進し、参加者を満足させることができます。つまるところ、暗号市場は迅速に取引し、新しい機会を遅滞なく利用することが重要なのです。

よくある質問

暗号通貨における流動性とは何でしょうか?

暗号通貨において流動性は、価格の大きな変動を引き起こすことなく資産の売買を容易にし、市場における円滑な取引と安定した価格を保証します。

DeFiでのサービスとしての流動性とは何ですか?

DeFiでのサービスとしての流動性(LaaS)とは、分散型取引所やプロトコルに流動性を提供するプラットフォームやサービスのことで、流動性プロバイダーが資産をプールすることで、価格のスリッページを減らし、取引効率を向上させます。

流動性が最も高い暗号はどれですか?

2023年現在、時価総額が高く、様々な取引所でかなりの取引量があるため、ビットコイン(BTC)とイーサリアム(ETH)が一般的に最も流動性の高い暗号通貨です。

暗号通貨の流動性はどうやって計算されますか?

暗号通貨の流動性は、取引ボリューム、オーダーブックの深さ、ビッド-アスクスプレッド、スリッページなどの指標を使用して計算され、価格に大きな影響を与えることなく取引を実行する容易さを判断するのに役立ちます。

おすすめの記事

07.11.22

24.02.20

最近のニュース