暗号資産取引所の流動性とは?そしてどこで調達できるのか?

世界の暗号資産市場の価値は1.99兆ドルで、前日比で0.5%の減少を示しています。暗号資産市場全体の取引量も6.72%減少し、63.45億ドルに達しています。このうち4.95%(3.14億ドル)は、過去24時間でDeFiセクターで取引されています。

これらの数値は、市場の時価総額と取引量が1日で急激に変動することを示しています。これらのデータを提示することで、効率的な取引を可能にし、安定した価格で迅速な取引を実現するために、流動性の重要な役割を強調します。

この記事では、暗号資産取引所における流動性の重要性と必要性を説明し、その調達方法についていくつかの情報源を紹介します。

主要ポイント

- 流動性とは、資産が価格に影響を与えることなく、どれだけ迅速に売買できるかを示す指標です。

- 資産の流動性は、個々の暗号通貨に固有のものであり、市場の流動性は、プラットフォーム上での取引の容易さを示します。中央集権型取引所の流動性は、通常、分散型取引所よりも高いです。

- 暗号資産取引所は、マーケットメイカー、アービトラージトレーダー、流動性アグリゲーター、内部流動性を利用して、高い流動性レベルを維持し、価格の変動を抑えています。

暗号資産取引所の流動性とは?

暗号資産取引所における流動性とは、デジタル資産がその価格に大きな影響を与えることなく、どれだけ容易かつ効果的に売買されるかを指します。つまり、取引所がどれだけ迅速に買い手と売り手を結びつけ、取引を完了できるかに関わるものです。

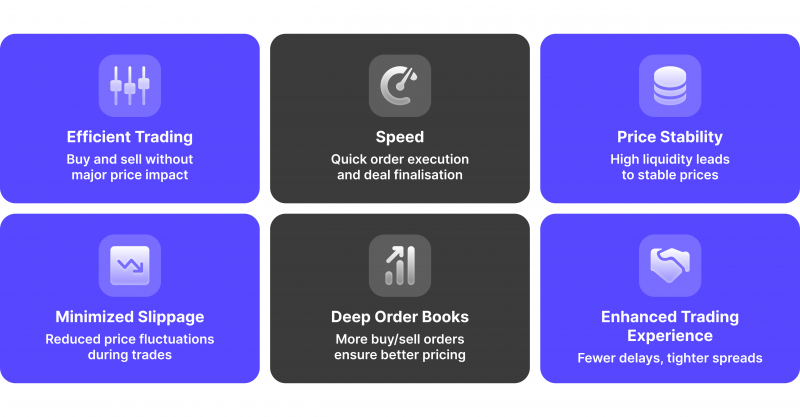

高い流動性があると、市場の参加者が多くなり、価格がより安定し、スリッページ(注文を出した時と執行された時の価格の差)の発生が少なくなります。

流動性は暗号資産取引所の主要な要素であり、取引体験に影響を与えます。多くの買い注文や売り注文、または深いオーダーブックが存在すると、取引は迅速に、市場価格に近い値で完了することができます。

一方で、流動性が不十分な取引所では、スリッページが増加し、買値と売値の差が大きくなり、注文の執行に遅れが生じる可能性があります。

流動性に影響を与える要因

流動性の概念をさらに理解するために、流動性に影響を与える要因を分解してみましょう。それはいくつかの要因に影響される可能性があります:

取引量

市場における買い手と売り手の活動が増加すると、取引量が増え、それが通常、より良い流動性に繋がります。

オーダーブックの深さ

異なる価格帯に多くの買い注文と売り注文がある深いオーダーブックは、流動性を改善します。

取引手数料

取引手数料を減らす取引所は、より多くのトレーダーを引き付け、取引量と流動性を増加させる可能性があります。

マーケットメイカーの参加

マーケットメイカーは、常に買い注文と売り注文を出し続けるため、取引のためのカウンターパーティを常に保証することで、流動性の供給に欠かせません。

取引ペアの数

多くの取引ペアを持つ取引所は、より多くのトレーダーを引き付け、流動性を向上させることができます。

暗号資産流動性プロバイダー

これらの組織や企業は、流動性を提供するために取引所に大規模な資産プールを提供します。彼らは支援し、高い流動性レベルを維持し、トレーダーが価格の変動を最小限に抑えて大口注文を実行できるようにします。

暗号市場における流動性の種類

暗号市場に関心を持つすべての人は、さまざまな形態の流動性について十分に理解する必要があります。それぞれが市場の機能に異なる形で寄与し、価格の安定性や取引の効率性に影響を与えます。それらを分解して見てみましょう。

マーケット流動性 vs. アセット流動性

マーケット流動性とは、特定の市場で資産が価格に大きな影響を与えることなく購入または売却できる容易さのことです。これには、取引の数、ユーザー数、プラットフォーム上での注文マッチングの効果など、取引に関連するすべての要素が含まれます。

多くの買い手や売り手が積極的に参加することで、買値と売値の差(スプレッド)が狭くなり、これは高いマーケット流動性を示します。一方、流動性が低い市場は、スプレッドが広くなり、価格に影響を与えずに取引を行うのが難しくなることが特徴です。

対照的に、アセット流動性は個々の暗号資産に固有のものです。特定の暗号通貨が市場で価格を押し下げることなく、どれだけ迅速かつ簡単に取引できるかを測定します。アセットの取引量、オーダーブックの注文数、取引所での人気度などが、アセットの流動性に影響を与えます。

例えば、EthereumやBitcoinのような流動性の高い資産は、価格のスリッページが少なく、迅速に取引できます。しかし、人気の低いトークンは流動性が低く、希望の価格での取引が難しい場合があります。

中央集権型 vs. 分散型の流動性

中央集権型の取引所(CEX)は、注文帳を維持し、顧客の資金を管理することで仲介役を果たす場所であり、一般的に中央集権型の流動性が存在します。

これらのプラットフォームは、大規模なユーザーベース、豊富な取引ペアの選択肢、確立された市場の存在感により、優れた流動性を提供することが一般的です。

CEXはしばしばマーケットメイキング技術や高度なアルゴリズムを使用して流動性を維持し、迅速な取引実行を保証します。

一方、分散型流動性は分散型取引所(DEX)で機能します。ここでは、ユーザーがスマートコントラクトを使用して直接取引します。これらのプラットフォームでは、取引を監督する中央の権限が必要ないため、ユーザーによって提供される流動性プールが流動性の源となります。

自動マーケットメイカー、またはAMMは、DEXの流動性維持と取引サポートの一般的な手段です。分散型流動性は消費者により多くのコントロールと透明性を提供しますが、同時により変動しやすく、分散化されている可能性もあります。

内部流動性 vs. 外部流動性

“内部流動性”とは、取引所が自社の資産で管理する流動性のことを指します。例えば、流動性プールや内部オーダーブックが含まれます。取引所はしばしば独自のアルゴリズムやマーケットメイキング技術を使用して、取引に十分な流動性を確保します。取引所は十分な内部流動性を維持することで、スプレッドの縮小や価格スリッページの減少など、取引条件を改善することができます。

取引所外のソースから流動性を得ること、例えば外部の流動性プロバイダーとのパートナーシップや市場統合を通じて流動性を得ることを”外部流動性”と呼びます。この戦略を使用することで、取引所はより大きな流動性プールにアクセスし、市場の安定性と深さを向上させることができます。

市場の過剰なボラティリティや内部流動性が取引ニーズを満たせない場合、外部流動性はさらに重要になります。取引所は内部流動性と外部流動性を組み合わせることで、より信頼性が高く効率的な取引プラットフォームを提供できます。

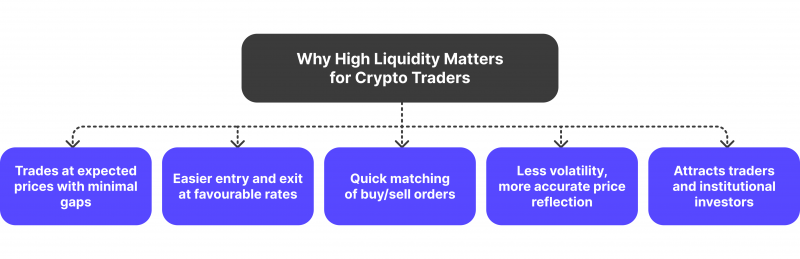

暗号トレーダーにとって流動性が重要な理由

暗号市場では、スリッページとは取引が実行される際の予想価格と実際の価格のギャップを指します。この差を最小限に抑えるには、高い流動性が必要です。多くの買い注文と売り注文が存在することで、取引が予想される市場価格に近い価格で実行され、スリッページが減少します。

さらに、流動性が高まるとスプレッド(買値と売値の差)が狭くなり、トレーダーが有利な価格でポジションを出入りすることが容易になります。これは、特に忙しく、小さなマージンで取引するトレーダーにとって、利益率に直結する重要な要素です。

より迅速な取引実行

取引の実行速度も、流動性によって大きく影響されます。流動性の高い市場では、さまざまな価格ポイントで多くの注文が利用可能なため、取引は迅速にマッチングされ、実行されます。これは、価格変動が急速に発生する不安定な暗号市場では非常に重要です。迅速に実行された取引は、市場のチャンスを活かし、潜在的な損失を回避することができます。効果的な取引運営を維持するためには、高い流動性が必要であり、これによりトレーダーは大規模な注文を大きな遅延や市場価格の変動なく実行できます。

市場の安定性

高い流動性は、市場全体の安定性を維持する上で重要な役割を果たします。流動性の高い市場では、大きな買い注文や売り注文が急な価格変動を引き起こす可能性が低く、これらの取引を吸収するための十分な市場深度があるからです。過度なボラティリティや価格操作を防ぐことは、市場の安定性の維持に貢献します。

機関投資家やアクティブなトレーダーは、市場価格が需要と供給の動態を正確に反映している環境を求め、安定した市場に参加する傾向が高くなります。

高い流動性は投資家の信頼を高め、安定した健全な取引環境を促進し、市場の感情が急激な変動に対して脆弱になりにくくなります。

流動性比率は、企業の流動資産を現在の負債と比較して、企業が短期の義務をどれだけ満たすことができるかを判断するための指標です。クイック比率(流動資産-在庫/流動負債)や現在比率(流動資産/流動負債)などの式が使用されます。

暗号取引所の流動性の供給源

暗号資産を取引するすべての人は、流動性の供給源を理解している必要があります。ここでは、暗号取引所における主要な流動性の供給者と、それが取引環境にどのような影響を与えるかを探ります。

オーダーブックの深さ

暗号取引所を流動的に保つためには、オーダーブックの深さが不可欠です。これにより、さまざまな価格ポイントでどれだけの買い注文と売り注文があるかが示されます。深いオーダーブックを持つことで、大きな注文があっても価格に顕著な影響を与えることなく処理できます。

これは、さまざまな価格帯で十分な注文があり、ボリュームを吸収できるため、市場価格に大きな変動を与えないからです。オーダーブックの深さは、適切な取引条件を求めるトレーダーにとって非常に重要であり、それは取引所が大規模な取引量を処理できる能力を示す重要な指標です。

マーケットメイカー

マーケットメイカーは、安定した流動性を維持するために不可欠です。彼らは、さまざまな価格帯で同時に買い注文と売り注文を出すことで、トレーダーのために市場を形成します。買値と売値の差(スプレッド)から利益を得るトレーダーや企業がマーケットメイカーです。

マーケットメイカーが存在することで、取引所はトレーダーが期待通りの価格で迅速に注文を実行できるようになり、価格の変動を抑え、スプレッドを狭く保つことができます。マーケットメイカーは流動性を提供するために重要ですが、彼らはサービスのために料金を請求することがあり、取引所が彼らを維持するためには一定の取引量が必要になることがあります。

例えば、ある暗号通貨取引所が特定のコインの市場を深く、流動性のあるものにしたいと考えたとします。そのために、取引所はマーケットメイカーの会社と提携します。この会社がどのように運営されるか見てみましょう。

彼らは市場を注意深く監視しながら、異なる価格で買い注文と売り注文を出します。市場価格の変動に応じて見積もりを調整し、スプレッドを一定に保ちます。例えば、コインを29,990ドルで購入する注文を出し、30,010ドルで売る注文を出すかもしれません。

その会社のアルゴリズムは、このスプレッド内に出された注文を自動的にマッチングし、取引を実行します。これにより、各コインで20ドルの利益を得ます。ヘッジング戦略を使用して、複数の市場で取引を分散し、リスクを管理し、価格変動に対するリスクを制限しています。

アービトラージの機会

アービトラージトレーダーは、暗号通貨取引所間の価格差を利用して市場の流動性を高めます。彼らは一つの取引所で低価格で資産を購入し、別の取引所で高価格で売却することで、プラットフォーム間の価格を均等にします。

この行動は、取引所全体に流動性をより均等に分散させ、市場の効率性を維持するのに役立ちます。アービトラージトレーダーは、価格差を利用して利益を得ることで、市場の安定化に貢献し、さまざまな取引プラットフォーム間での大幅な価格差の可能性を減らします。彼らの活動は、持続可能でバランスの取れた市場を維持するために重要です。

例えば、取引所AでコインXの需要が突然増加し、一時的に価格が30,000ドルに急上昇したとします。一方で、取引所Bでは需要が低いため、価格が29,500ドルにとどまります。

アービトラージ投資家は、この価格の違いを利用して利益を得ることができます:

- 取引所BでXを購入: 彼らは29,500ドルを支払い、低価格で購入します。

- 取引所AでXを売却: 新たに購入したXを30,000ドルで即座に売却します。

- 価格差で利益を得る: アービトラージトレーダーは、各Xで500ドルの利益を得ます(30,000ドル – 29,500ドル)。

このアービトラージトレーダーは、この価格差を利用して両取引所間の価格を均等化し、より効率的な市場を保証します。

流動性アグリゲーター

流動性アグリゲーターは、外部の提供者ネットワークと接続することで、暗号通貨取引所の流動性を大幅に向上させます。マーケットメイカー、OTCデスク、および他の取引所など、さまざまなソースから流動性を集約することで、これらのプラットフォームはより広範なオーダーブックを提供できるようになります。

流動性アグリゲーターは、競争力のある価格を保証し、取引注文を最適な提供元に効果的に振り向けることで市場への影響を軽減します。複数のソースに流動性を分散し、リスクを緩和する能力により、正確なスプレッドと深い市場の深度を通じて、取引体験を向上させようとする取引所にとって重要な要素となります。

例えば、ある取引所がETHの流動性を増やしたいとします。彼らは流動性アグリゲーターと協力し、OTCデスク、マーケットメイカーA、マーケットメイカーBなど、他の流動性提供者とのリンクを提供します。

アグリゲーターは、さまざまな流動性ソースからオーダーブック情報とリアルタイムの価格見積もりを収集します。例えば、マーケットメイカーAはETHを1,990ドルで購入し、2,000ドルで販売するオファーを出すかもしれませんが、マーケットメイカーBは1,985ドルと1,995ドルの見積もりを提示するかもしれません。アグリゲーターは、さまざまな見積もりを統合して、ETH市場の包括的な価格と流動性の全体像を見つけます。

アグリゲーターは、トレーダーがEthereumを購入または販売するために出した注文を評価し、ボリューム、価格、その他の考慮事項に基づいて最適な流動性提供者に送ります。例えば、トレーダーが1,995ドルでEthereumを購入したい場合、アグリゲーターはマーケットメイカーBに注文を送るかもしれません、なぜならBが最良の価格を提供しているからです。

アグリゲーターは、取引所と流動性提供者を保護するために、注文サイズの制限、市場リスクのヘッジ、およびカウンターパーティリスクの監視など、リスク管理技術を使用します。

結論

これまで見てきたように、流動性の概念は効率的な運営に不可欠です。安定した取引環境を維持するには、取引所が大幅な価格変動を避けて注文を処理できることが必要であり、それは多くの提供者から流動性を調達することで実現します。

優れた取引所は、トレーダーにより魅力的なプラットフォームを提供し、スリッページやボラティリティのリスクを低減します。弾力性のある流動性ソリューションを採用することで、ユーザーの信頼が高まり、取引体験が向上します。

FAQ

暗号資産取引所における流動性とは何ですか?

価格に影響を与えることなく資産を購入または売却することがどれほど簡単であるかを指します。高い流動性は、価格の乖離が少なく、取引が迅速で、市場のボラティリティが低い状態を可能にします。

暗号通貨の流動性をどうやって増やしますか?

より多くの人が購入、販売、取引を行うにつれて、流動性は増加します。

どこで流動性を確認できますか?

CoinMarketCapやCoinGeckoなどのウェブサイトで確認できる取引所の取引量が参考になります。取引量が多いほど、通常は流動性が高いことを示しています。

おすすめの記事

01.03.23

最近のニュース