不動産投資信託(REIT)とは何か、そしてどのように投資するか

成功した投資家は、ポートフォリオの多様化から大きな利益を得ます。たとえば、古典的な金融商品での寛大なリターンや暗号通貨の高いボラティリティにもかかわらず、不動産は長期的な収益性や価値の上昇など、トレーダーにとってユニークな提案を提供します。

多くの金融機関やマルチアセット企業は、ポートフォリオの多様化と長寿命化を向上させるために、不動産に投資しています。

トレーダーは株式市場の投資家と不動産投資家の2つのタイプに分かれています。しかし、REITは不動産を保有する企業の株式を提供し、両方の世界の良いところを提供します。これは株式トレーダーを彼らの領域に留め、不動産投資のユニークな利点を明らかにします。

では、不動産投資信託とは何であり、これらの市場に投資すべきでしょうか?説明しましょう。

重要なポイント

- REITは、住宅、商業、ヘルスケア、小売など、さまざまなセクターの不動産を所有する持株会社です。

- REIT投資は、不動産投資信託の株式を所有することで、個人が不動産の機会から収益を得ることを可能にします。

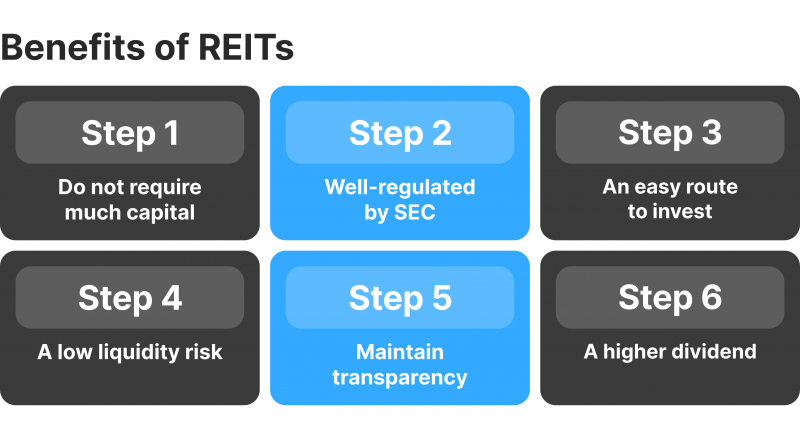

- REITは、多額の資本投資を必要としない、より手頃な不動産投資の方法を提供します。

不動産投資信託(REIT)とは何か?

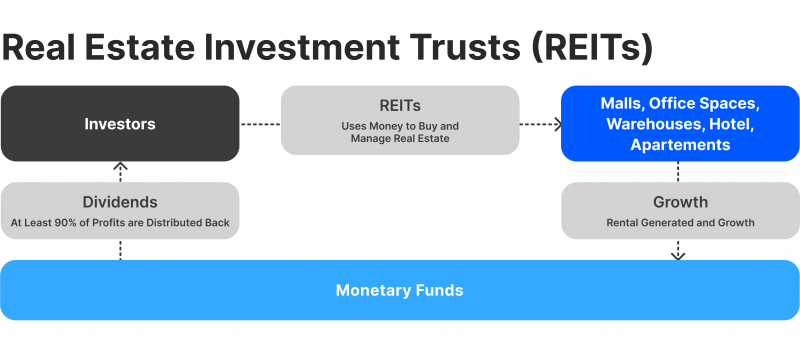

REITは、収益を生み出す不動産を所有または融資する企業の組み合わせであり、REITとその株主に有利なリターンを提供します。

REITは、アパート、土地、社会住宅、商業スペースの売買や賃貸を含む、不動産の管理や転売から収益を得ます。REITは株式市場で取引されており、個人や機関投資家が不動産市場で株式を所有することを可能にします。

このアプローチにより、トレーダーは多くの不動産投資が必要とする多額の資本なしで不動産に投資することが可能になります。代わりに、トレーダーはREITの株式を売買でき、その収益性は不動産市場の動態に由来します。

REITに投資すべきか、株式に投資すべきか?

不動産投資信託の定義を理解した後、他の金融商品と比較して投資する価値があるかどうかを議論しましょう。

一見すると、株式はREITよりも高い年間リターンを提供します。S&P 500は2023年に24%のリターンを達成し、2024年には18%の予想リターンが続いています。一方、REITは年間4~8%の適度なリターンを提供します。

しかし、株式への投資はREITよりもリスクが高いです。株式はよりボラティリティが高く、その価格は投機に左右されやすく、価格が大きく上下する可能性があります。

不動産は、何年も続く毎月の家賃収入からなる、より安定した収入源を提供します。REITは、物件収入からの配当を含む、株主に長期的な利益を提供します。

REITの成長とトレンドの概要

REITは非常に活況な業界であり、2024年から2028年の間に年平均成長率2.87%、つまり3,500億ドルの成長が予測されています。2024年だけでも、市場は前年同期比で2.68%成長しました。

これらのトレンドのほとんどは、北米での商業および工業の需要の増加によって推進されています。しかし、世界的な上昇トレンドは、特にアジアでの個人の住居スペースの需要増加に起因します。

最初のREITは1960年に創設され、この活況な業界に投資するためのより容易な方法を提供する抵当会社で構成されていました。小規模な投資会社やトレーダーは、REITを利用して米国の超高層ビル、ショッピングモール、ビジネスセンターの株式を所有しました。

事業信託の活動を規制し、納税者がパートナーシップを利用して他の収入源からの収入を隠すのを防ぐために、1976年と1986年の税制改革法など、いくつかの法律が導入されました。

今日では、SECがREIT市場を監督しており、企業が合法的な不動産信託になるためには、以下の要件を満たす必要があります。

- 課税対象の法人としてSECに登録すること。

- 会社を管理する取締役会または受託者を設置すること。

- 総資産の最低75%を不動産に投資すること。

- 賃貸物件、住宅ローン利息による物件の資金調達、または不動産販売から総利益の最低75%を得ること。

- 総収入の少なくとも90%を株主に配当として支払うこと。

- 少なくとも100人の株主を有すること。

- 5人以下の個人が50%を超える株式を保有しないこと。

REITの種類

当初は住宅ローン市場のために設立されましたが、現在では公的および私的なREITが以下の資産クラスへの投資を積極的に提供しています。

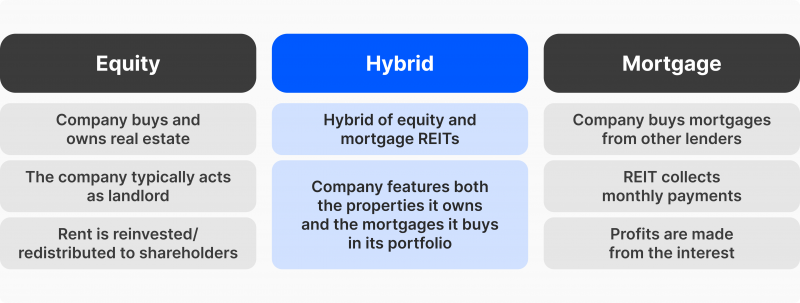

エクイティ(株式)型

エクイティREITは最も一般的なREITのタイプです。物件を購入し、賃貸し、家賃収入を得るという購入して貸す戦略から収益を得ます。

このアプローチは、顧客にとって最も規制され、手頃な価格であるため、不動産投資市場のほぼ95%を占めています。

モーゲージ(抵当)型

モーゲージREIT(mREIT)は、住宅ローンを発行したり、物件開発や購入を共同融資します。mREITは、ローンの支払いまたは住宅ローン担保証券の収集から収益を得ます。

このタイプは金利に対してより敏感であり、住宅ローンで資金調達された金融商品からリターンを得るため、不動産資産の収益性や純資産価値に影響します。

ハイブリッド型

ハイブリッドREITは、株式と住宅ローンの支払いを組み合わせています。しかし、このタイプは徐々に消滅しており、米国の規制は不動産信託がより専門化することを要求しています。

どのREITが最も収益性が高いか?

REIT企業は、住宅および商業用不動産の投資機会を提供します。さらに、商業用REITの機会は、ビジネスオフィス、ヘルスケア、生産工場、小売スペースにまで拡大します。

これらの各タイプには、地域の経済状況や需要に基づく独自の利点と課題があります。主要なREIT投資物件資産を見てみましょう。

住宅用REIT

住宅REITには、複数家族用住宅ユニット、住宅複合施設、デュプレックスアパートメントを所有・運営する企業が含まれます。これらの機会から株式を得ることは、賃貸収入から来ます。

したがって、住宅REITに投資するには、所有する物件の市場状況、特に場所や価格を理解する必要があります。たとえば、ニューヨークやロンドンのような観光地や高額家賃の地域で不動産を所有することで、居住者が完全な所有権よりも賃貸に頼るため、より多くの利益を生み出すことができます。

小売用REIT

小売REITは、店舗、ショールーム、倉庫に提供される商業スペースで構成されています。これらのテナントは長年にわたって物件を賃貸し、安定した支払いを提供する固定賃貸契約を結びます。

小売REITは、企業が事業や投資を拡大し、より多くの収入を生み出し、高いリース料を支払う経済成長時に、魅力的なリターンを提供します。

しかし、このタイプで唯一の懸念は、テナントが業績不振により事業を停止し、家賃を支払えなくなる場合です。

ヘルスケアREIT

ヘルスケアREIT企業は、病院、クリニック、介護施設、その他の看護施設に投資し、物件を提供します。このセクターは、米国の驚異的な医療費から大きな恩恵を受けています。

このセグメントへの投資は、経験豊富な大企業を通じて行う必要があります。なぜなら、裕福なヘルスケア企業は高度に先進的な施設やハイテクビルを必要とし、これを賄えるのは一部のREITだけだからです。

オフィスREIT

オフィスビルへの投資は、特に不動産が都市中心部やビジネスエリアなどの需要が高い地域にある場合、非常に有利です。ビジネスオフィスREITは、長期的なキャッシュフローと組み合わせて顕著なリターンを提供できます。

しかし、その収益性はテナントの収益性やインフレ率、失業率などの国家経済指標に大きく依存します。

REITにどのように投資するか?

REITはもはやニッチな市場ではありません。今日では、NASDAQで多くのそのような信託を見つけることができます。例えば、Wheeler Real Estate Investment Trustなどです。以下がその始め方です。

REIT企業を見つける

公開取引されているREITは、低い投資要件を含むより良い条件を提供します。一方、非公開のREIT企業は選ばれた個人のみが利用でき、より高い投資要件を持っています。その後、REIT企業の評判、サービス料金、ポートフォリオを調査します。

小さく始め、徐々に成長させる

初心者としては、限定的なリターンで低リスクのポートフォリオを選択します。このアプローチは年間2~3%の適度なリターンを提供しますが、市場リスクを軽減します。徐々に投資を増やすことができます。

ポートフォリオの多様化を確保する

さまざまなセクター(ヘルスケア、小売、住宅)のREIT企業に投資することは、成長する不動産トレンドを活用する最良の方法です。市場は投機に対してあまり反応しませんが、規制や需要の変化がREITセクターの収益性に影響を与えます。

法人税の影響を確認する

REITはさまざまな税法の対象となり、リターンを正確に見積もるために計算する必要があります。REITは法的に課税所得の90%を配当として支払うことが義務付けられていることに注意する価値があります。

市場の最新情報を先取りする

株式、通貨、商品とは異なり、不動産はボラティリティが低く、賃料は短期的な投機やニュースの影響を受けにくいです。

しかし、マクロ経済はREITのリターンや不動産価格に大きく影響する可能性があります。したがって、経済ニュースを把握してポートフォリオを調整し、潜在的な損失を最小限に抑えましょう。

結論

不動産投資信託(REIT)は、さまざまな市場や業界で不動産を所有・運営する企業です。投資家はREITの株式を購入し、賃料や住宅ローン金利の上昇に伴ってポートフォリオを成長させることができます。

このアプローチは、不動産や商業スペースを所有して賃貸するために多額の費用を支払うことなく、不動産ビジネスへの簡単な参入を提供します。代わりに、REITがこれらの不動産を資金提供し管理し、株主はリターンと配当を得ます。

おすすめの記事

最近のニュース