Liquidez como um serviço na indústria das criptomoedas

Artigos

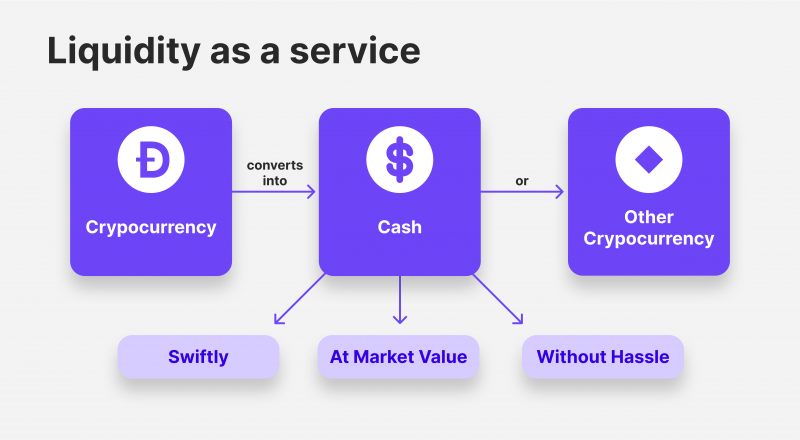

A liquidez é um pilar basilar para desenvolver mercados monetários que funcionem em condições em todo o planeta. A liquidez demonstra o quão rapidamente pode converter uma moeda para outra e o quão ativo o mercado se encontra com o fluxo geral de dinheiro. Em termos simples, a liquidez mede o quão fácil é cambiar criptomoedas sem atrasos, sem taxas de negociação excessivas e sem a incapacidade de encontrar compradores e vendedores no mercado.

Por conseguinte, os serviços de liquidez são cruciais em qualquer mercado de criptomoedas em todo o globlo. Estes serviços são oferecidos principalmente por prestadores de liquidez que fornecem pools de liquidez ao mercado e preenchem as lacunas de procura à medida que estas emergem no cenário da negociação de criptomoedas. Estas entidades asseguram que os seus respetivos mercados forex têm liquidez suficiente. A liquidez elevada equivale a um ambiente de negociação saudável. Mas porque acontece isso, exatamente? Analisemos um pouco mais.

Principais considerações

- A liquidez nos mercados de criptomoedas facilita a negociação suave permitindo conversões de moeda rápidas sem atrasos ou custos significativos.

- Os prestadores de liquidez (LPs) reforçam a liquidez do mercado criando pools de liquidez, reforçando volumes de negociação diários e estabilizando as flutuações de preço.

- Vários tipos de LPs, incluindo grandes bancos, corretoras de topo e criadores de mercado contribuem unicamente para fornecerem liquidez e atraírem mais operadores de mercado para o cenário das criptomoedas.

- A provisão excessiva de liquidez pode levar à subida dos custos de negociação e ao controlo monopolístico pelas LPs, sublinhando a necessidade de uma abordagem equilibrada para manter um ambiente de mercado competitivo.

Liquidez – um exemplo prático

Para visualizar melhor o conceito de liquidez, imaginemos um cenário em que o vendedor A quer vender a criptomoeda X. Se o comprador A negociar no mercado com elevada liquidez, ele converterá a criptomoeda X na sua moeda favorável praticamente instantaneamente e sem descida de preço.

Com baixa liquidez, o vendedor A terá de aguardar ou de considerar vender a preços mais baixos do que o previsto dado que o mercado está bastante seco e privado de comprados ativos. Enquanto o vendedor A encontrará, provavelmente, um bom negócio, o mercado bolsista de criptomoedas é muito sensível ao tempo e o vendedor A, muito provavelmente, perderá a sua janela de oportunidades de lucro.

Alguns dos mercados bolsistas de criptomoedas são naturalmente, altamente líquidos, mas esse não é o caso em muitos setores. Assim sendo, como é que um mercado de baixa liquidez inverte a sua sorte e torna-se suficientemente líquido? É aí que entram os prestadores de liquidez para aumentarem o pool de liquidez geral, adquirindo e vendendo elevados volumes de criptomoedas específicas.

Como resultado, todo o nicho das criptomoedas terá cotações mais favoráveis na venda e compra de ativos de criptomoedas, atraindo novos operadores de mercado para as suas ofertas e aumentando a atividade de negociação em termos gerais.

Porque é que o serviço de liquidez é essencial para os mercados de criptomoedas

Com baixa liquidez, o vendedor A terá de aguardar ou de considerar vender a preços mais baixos do que o previsto dado que o mercado está bastante seco e privado de comprados ativos. Enquanto o vendedor A encontrará, provavelmente, um bom negócio, o mercado de câmbio de criptomoedas é muito sensível ao tempo e o vendedor A, muito provavelmente, perderá a sua janela de oportunidades de lucro.

É por isso que os LPs e os seus serviços são praticamente indispensáveis no setor das criptomoedas. Sem os seus esforços para injetar liquidez nos mercados das criptomoedas, teríamos um ambiente de criptomoedas com um movimento muito lento, com compradores e vendedores a encontrarem raramente negócios mutuamente benéficos.

Assim sendo, um prestador de liquidez de criptomoedas pode levantar significativamente o volume diário de negociação. Ele também pode estabilizar o mercado dado que mais liquidez significa menos flutuação de preço e riscos reduzidos de descida das criptomoedas.

Pelos seus inestimáveis esforços, os prestadores de liquidez recebem uma comissão sob a forma de um spread, que é a diferença entre as quantias de venda e de compra de uma determinada criptomoeda. Com esta metodologia, os LPs conseguem realizar lucros consistentes e ter um incentivo forte para fornecer liquidez aos mercados.

Assim sendo, com os LPs a assumirem a iniciativa para fornecerem dinheiro a um determinado mercado, temos uma melhoria Pareto. Desde maior estabilidade e volume de negociação até uma execução acelerada dos negócios de câmbio, os LPs aumentam a qualidade e o alcance de um determinado mercado de câmbio.

Tipos de prestadores de liquidez nas criptomoedas

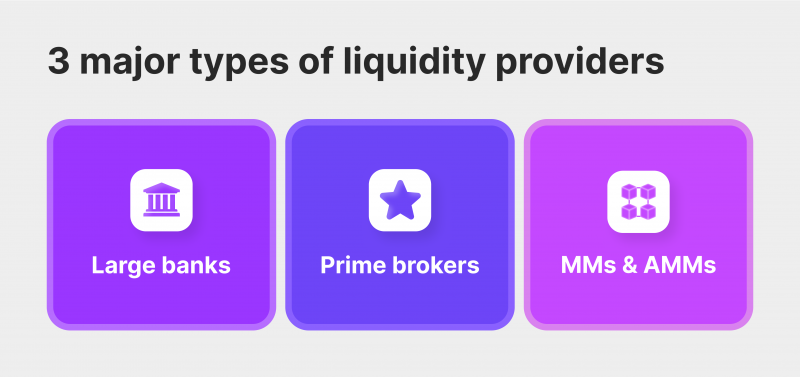

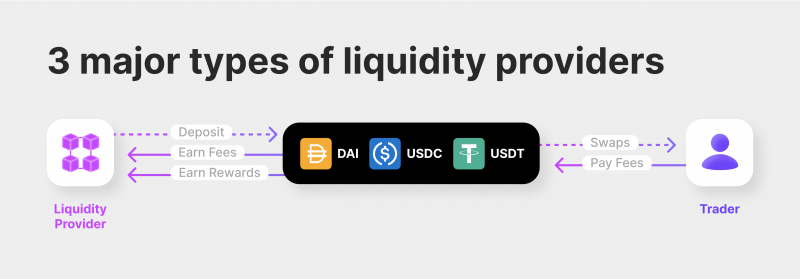

Os LPs assumem muitas formas e feitios, oferecendo diferentes variedades de provisões de liquidez e serviços adicionais que auxiliam os operadores de mercado em criptomoedas. Embora a provisão de liquidez seja a sua principal responsabilidade, os LPs têm muitos serviços complementares, ajudando as empresas e os indivíduos a fazerem sentido do robusto mercado de criptomoedas e dos seus desafios. Abaixo, apresentamos os três principais tipos de LPs e as suas proposições de valor únicas.

Grandes bancos

As grandes instituições bancárias são consideradas líderes de mercado no segmento LP. Os grandes bancos possuem capital massivo e redes internacionais extensas, permitindo que adquiram e vendam volumes colossais de criptomoedas e praticamente sozinhos elevem a liquidez em alguns casos.

Embora os bancos grandes acomodem principalmente mercados inteiros e sirvam como prestadores de liquidez gerais, ainda pode beneficiar diretamente dos seus serviços. Os bancos grandes fornecem amplas oportunidades para os aspirantes operadores de mercado em criptomoedas com capital inicial para adquirirem a liquidez essencial para crescerem.

No entanto, os requisitos são estritos aqui e o seu negócio tem de ser elegível com o seu alcance e rentabilidade para utilizar estes serviços de liquidez. Afinal de contas, as grandes instituições financeiras têm elevados custos operacionais devido ao seu enorme tamanho e complexidade. Assim sendo, o estabelecimento de parcerias com clientes mais pequenos não é, frequentemente, rentável para os seus finos. Contudo, determinados bancos grandes dedicaram serviços de liquidez pequenos e de média dimensão.

Corretoras de topo

Embora as corretoras de topo ofereçam serviços de liquidez semelhantes aos dos grandes bancos, a sua proposição vai muito além desta oferta. As corretoras de topo têm uma missão geral de auxiliar os operadores de mercado no crescimento das suas carteiras de investimento em criptomoedas através da negociação diligente e de estratégias de investimento ganhadoras. Por conseguinte, a sua provisão de liquidez é, frequentemente, acompanhada por investigação, consultadoria e inclusive gestão de carteira de investimentos.

As corretoras de topo também introduzem os operadores de mercado de criptomoedas em instrumentos financeiros avançados como contratos de opções, negociação de margem e outros conceitos. Eles aliviam a transição da negociação de câmbio simples para um cenário de criptomoedas complexo que requer experiência financeira extensa.

Assim sendo, caso pretenda adquirir liquidez para o seu negócio de câmbio de criptomoedas, mas também precisa de alguns serviços complementares para acelerar o seu crescimento, as corretoras de topo são o caminho a seguir. No entanto, estes serviços são consideravelmente caros e é sensato considerar outras opções caso o alcance do seu negócio ainda não seja elegível.

Criadores de mercado (MMs) e Criadores de mercado automatizados (AMMs)

Finalmente, temos os criadores de mercado. Estas entidades têm alcances amplamente variados. Estes são criadores de mercado massivos e relativamente mais pequenos, cada acomodando os seus respetivos alcances de liquidez. No entanto, todos os MMs têm a mesma finalidade – comprar e vender uma criptomoeda em particular a preços favoráveis.

Ao contrário dos grandes bancos e das corretoras de topo, os criadores de mercado focam-se exclusivamente em fornecer ampla liquidez. Na maioria dos casos, os MMs atraem vários investidores para acumular grandes pools de liquidez e, então, preencher as lacunas de liquidez no mercado. A sua principal fonte de receita é o spread – a diferença entre os preços de compra e de venda.

Apesar do seu conceito operacional simples, os MMs enfrentam inúmeros desafios no mercado das criptomoedas. Com essa indústria tão volátil e imprevisível, os MMs precisam de competências de pesquisa de mercado extensiva, análise aprofundada e conhecimento para evitar maus investimentos de liquidez.

O cenário das criptomoedas ainda é relativamente jovem e só há um punhado de moedas que conseguem manter a estabilidade. Por conseguinte, os MMs devem manter-se vigilantes e apoiar as criptomoedas com forte valor inerente e um futuro brilhante.

Inversamente, temos criadores de mercado automatizados, que servem o mesmo propósito dos MMs, mas agem estritamente segundo o algoritmo predeterminado. Muito ao género dos criadores de mercado tradicionais, os AMMs têm de identificar as lacunas de liquidez corretas para manterem os preços estáveis e precaver um determinado mercado de criptomoedas de perturbações superficiais.

Com algoritmos avançados, os AMMs monitorizam os preços de mercado das criptomoedas e dispensam automaticamente ou queimam criptomoedas que foram enviesadas além dos valores do mercado. Os AMMs fornecem liquidez com padrões previsíveis, o que é ótimo para os operadores de mercado participantes no mercado em questão.

Embora este método seja menos propenso ao erro humano e ao comportamento oportunista, ainda há uma possibilidade de manipulação humana do algoritmo. Assim sendo, os AMMs oferecem várias melhorias relativamente aos MMs normais, mas também acarretam riscos consideráveis.

Os prós e contras de fornecer pools de liquidez

Agora que temos um conhecimento sólido sobre os tipos de LPs no mercado de criptomoedas, mergulhemos nos valores gerais que os unem a todos. Os LPs servem frequentemente como um agente estabilizador no amplo mercado de câmbio de criptomoedas. A sua presença e envolvimento ativo vão além de um simples aumento na liquidez.

Prós

Elevados volumes de negociação – Quando um determinado LP entra em jogo para fornecer ampla liquidez, um determinado segmento de criptomoedas atrairá mais operadores de mercado. Este fluxo de entrada de participantes no mercado aumenta a concorrência do preço e a distribuição de ativos. Como resultado, náo há um só operador de mercado ou entidade que possua fundos suficientes para impactarem o mercado de câmbio negativamente.

Estabilidade do mercado – Os LPs também têm um interesse inerente em materem os preços estáveis. Por conseguinte, eles contrariam frequentemente quaisquer alterações de preço súbitas, fornecendo a liquidez para estabilizar quaisquer súbitos desvios de preço.

Crescimento de mercado acelerado – O afluxo de novos operadores de mercado também facilita elevadas atividades e volumes de negociação, permitindo que os mercados de criptomoedas cresçam exponencialmente mais depressa. Os maiores volumes de negociação levam a maior concorrência e a uma procura por pools de liquidez maiores, e o ciclo continua. Embora este crescimento seja ligeiramente superficial e potenciado por um LP, este impacta positivamente a economia geral das criptomoedas, sem praticamente quaisquer contratempos.

Sinal positivo para aspirantes a operadores de mercado – Adicionalmente, os LPs enviam bons sinais aos operadores de mercado aspirantes para entrarem no cenário das criptomoedas. É importante lembrar-se da noção pública de que as criptomoedas incluem volatilidade inerente e ameaças cibernéticas. A presença dos LPs suaviza esta perspetiva cética, enviando sinais para os potenciais operadores de mercado de criptomoedas que o mercado é relativamente seguro e que, muito provavelmente, não passará por enormes flutuações no futuro próximo. Por conseguinte, o mero envolvimento dos LPs levam a uma oportunidade de crescimento.

Contras

Custos de transação mais elevados – Quando a liquidez atinge um determinado nível e volume, o determinado mercado de criptomoedas pode passar por uma subida dos custos transacionais, maiores spreads e maiores taxas por utilizar os pools de liquidez. Isto acontece devido ao maior poder dos LPs num segmento em particular, permitindo-lhes dominar o mercado e definir os seus termos preferidos sem temer consequências adversas.

Riscos de monopolização e crise de liquidez – Tal como com todas as outras indústrias financeiras, é indesejável dar aos LPs alavancagem avassalodora para ditarem os termos, deixando o mercado com opções limitadas. Nesse caso, os LPs podem aumentar os seus encargos exponencialmente, levando potencialmente a uma descida do mercado. A alta dependência na provisão de liquidez também poderá provocar uma crise de liquidez, levando a um potencial colapso de uma determinado mercado de criptomoedas. Como regra económica geral, é melhor manter o mercado livre livre e evitar a monopolização do poder por parte de uma única instituição ou entidade.

Resumo

A liquidez é o conceito principal no mercado mundial de negociação de criptomoedas. é um pilar de estabilidade, de atividade, de elevados volumes de negociação e de crescimento. Com os LPs, as plataformas de câmbio de criptomoedas e mercados inteiros podem facilitar a negociação e manter os participantes satisfeitos. Afinal de contas, o mercado de criptomoedas tem tudo a ver com negociar rapidamente e capitalizar as novas oportunidades sem delongas.

Perguntas frequentes

Para o que é utilizada a liquidez nas criptomoedas?

A liquidez nas criptomoedas facilita a compra e venda de ativos mais facilitada sem provocar alterações de preço significativas, assegurando negociação suave e preços estáveis no mercado.

O que é a liquidez como um serviço nas DeFi?

A liquidez como um Serviço (LaaS) nas DeFi refere-se a plataformas ou a serviços que fornecem liquidez a bolsas ou a protocolos descentralizados facilitados por prestadores de liquidez que participam com os seus ativos para reduzirem o deslizamento de preço e melhorarem a eficiência de negociação.

Que criptomoeda tem mais liquidez?

Em 2023, a Bitcoin (BTC) e a Ethereum (ETH) são tipicamente as criptomoedas mais líquidas devido à sua elevada capitalização de mercado e volumes de negociação substanciais em várias bolsas.

Como é calculada a liquidez nas criptomoedas?

A liquidez das criptomoedas é calculada utilizando métricas como o volume de negociação, a profundidade do livro de ordens, o spread compra e venda e a derrapagem, o que ajuda a determinar a facilidade da execução das negociações sem impacto significativo no preço.

Procurando respostas ou conselhos?

Compartilhe suas dúvidas no formulário para obter assistência personalizada

Contate-Nos