Маржинальная торговля — Как это Работает?

Благодаря всестороннему развитию электронной торговли стало возможным пользоваться многочисленными преимуществами, которыми обладают различные стили торговли, имеющие свои уникальные характеристики и особенности. Один из таких стилей, получивший невероятную популярность благодаря возможности торговать с использованием заемных средств брокера или биржи на заранее оговоренных условиях – маржинальная торговля.

В этой статье мы расскажем вам о том, что такое маржинальная торговля и как она устроена. Кроме того, вы узнаете об основных достоинствах и недостатках этого стиля торговли. В заключение мы подробно объясним несколько жизненно важных понятий, тесно связанных с маржинальной торговлей: маржин-колл и ликвидация позиции, а также кросс- и изоляционная маржа как основные способы использования маржи.

Ключевые Выводы

- Маржинальная торговля — это инструмент приумножения капитала с использованием заемных средств на бирже.

- Несмотря на то, что маржинальная торговля предлагает высокое кредитное плечо для умножения начальной маржи, она также пропорционально увеличивает риски, связанные с потерей инвестиций.

- Существует два режима маржинальной торговли: перекрестная маржа, когда риск распределяется по всем активам в портфеле, и изолированный, когда риск концентрируется на одном активе.

Что Такое Маржинальная Торговля и Как Она Работает?

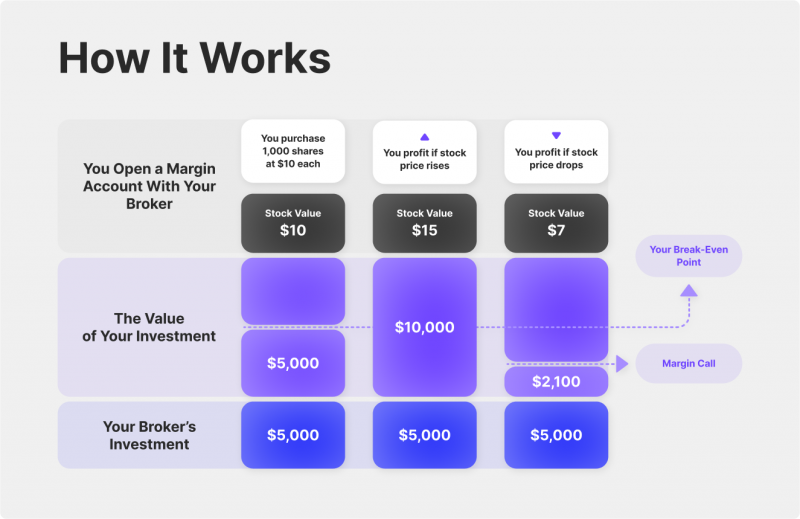

Маржинальная торговля — вид спекуляций на фондовом или криптовалютном рынке, при котором трейдер использует в своей деятельности заемные средства (маржинальный кредит), предоставляемые биржей или ее пользователями (в редких случаях). Как и в любой другой кредитной кредитной ситуации, пользователь должен предоставить залог — в данном случае внести сумму, которая гарантирует погашение долговых обязательств в соответствии с правилами, установленными биржей. Собственные средства, выделяемые на открытие такой сделки, являются залогом (отсюда и название этого вида спекуляций). Собственные средства (начальная маржа), выделяемые на открытие такой сделки, и являются маржей (отсюда и название этого вида спекуляций). Благодаря этой возможности, при определенных маржинальных требованиях, пользователь может получить прибыль во много раз большую, чем та, которая была бы при спекуляции исключительно собственными средствами.

Позиции, которые может открывать пользователь на бирже, предлагающей данную услугу, условно делятся на два типа: длинные — когда пользователь ожидает роста актива, и короткие — когда делается ставка на снижение цены. При открытии длинной позиции (покупке) брокер предоставляет трейдеру определенный кредит (в соответствии с размером плеча). В этом случае часть средств инвестирует сам трейдер (брокер доплачивает необходимый объем для открытия позиции). То же самое относится и к таким операциям, как короткая позиция (продажа).

Если цена актива движется в направлении, предсказанном трейдером, доход, который он может зафиксировать по сделке, увеличивается пропорционально выбранному кредитному плечу. При закрытии такой позиции залог возвращается кредитору (бирже) вместе с комиссионными, а остаток полученной прибыли зачисляется на счет пользователя. Также помимо комиссий за открытие/закрытие сделок на некоторых биржах могут быть так называемые ставки финансирования, которые выплачиваются друг другу держателями длинных и коротких сделок в зависимости от количества открытых позиций каждого типа.

Согласно статистике, более 80% новичков, использующих маржинальную торговлю, теряют вложенный капитал из-за невозможности выбрать правильный уровень кредитного плеча.

Основные Сильные и Слабые Стороны Маржинальной Торговли

Маржинальная торговля, являясь одним из наиболее популярных сегодня стилей торговли, прошла множество этапов развития, прежде чем смогла превратиться в продвинутый и математически сложный в техническом плане торговый инструмент, дающий возможность увеличить прибыль за счет использования заемных средств кредитора (брокера или биржи). Обладая уникальной спецификой, этот инструмент имеет свои достоинства и недостатки, благодаря чему становится выбором многих начинающих и профессиональных трейдеров на различных финансовых рынках.

Сильные стороны маржинальной торговли

Для начала рассмотрим наиболее важные преимущества использования маржинальной торговли в торговой практике.

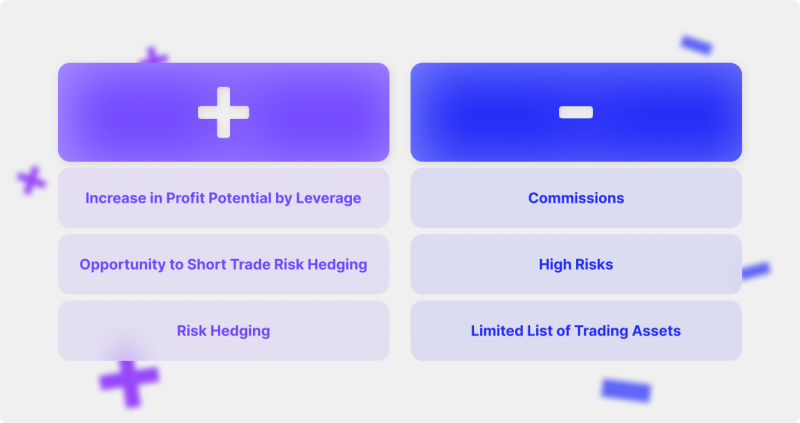

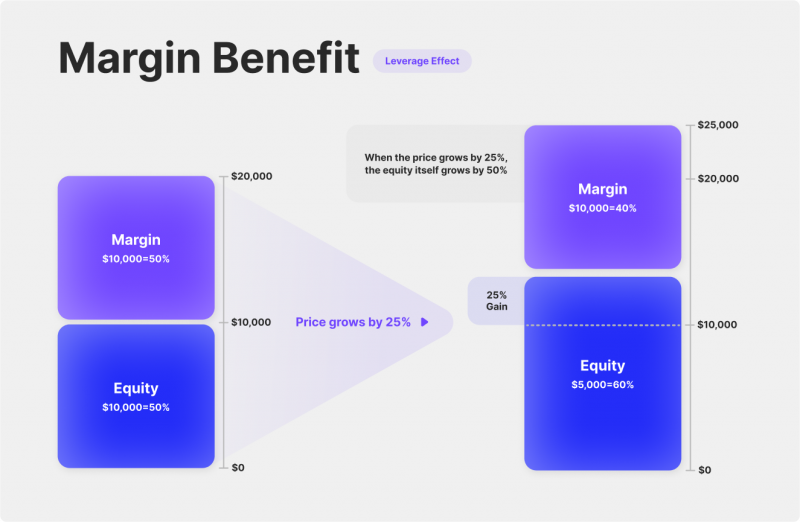

Увеличение Потенциальной Прибыли за Счет Кредитного Плеча

Торговля на маржинальном счете позволяет использовать кредитное плечо, которое представляет собой технический мультипликатор дохода (или убытка), прямо пропорциональный увеличению первоначальной маржи, умноженному на ее уровень. Другими словами, чем выше кредитное плечо, тем выше потенциальная прибыль, получаемая при правильном прогнозе при торговле в лонг или шорт, или убыток при неправильном прогнозе в обоих случаях. В отличие от брокера или биржи, уровень кредитного плеча определяется исходя из индивидуальных условий, в которых торгует трейдер. Под такими условиями, как правило, понимаются уровень начальной маржи, волатильность торгуемого инструмента и коэффициент риска.

Возможность Торговли в Шорт

Торговля на маржинальных счетах дает трейдерам и инвесторам возможность получать прибыль от падения котировок финансовых инструментов. Поскольку рынок представляет собой циклическую модель движения, состоящую из последовательных периодов роста и падения цены любого актива на любом рынке, стиль маржинальной торговли позволяет получать солидную прибыль от падения рынков, независимо от причин, его вызвавших. По сути, торговля в короткую является полной противоположностью торговле в длинную, помогая диверсифицировать торговую стратегию и развить навыки прогнозирования движения рынка для получения дополнительной прибыли на волатильности определенных торговых активов.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

Хеджирование Рисков

Хеджирование — это широко распространенный механизм классических финансовых рынков, направленный на минимизацию потенциальных потерь при торговле финансовыми активами на любом рынке. Проще говоря, хеджирование – это инвестирование в актив, который имеет обратную ценовую корреляцию с базовым инвестиционным активом (падает при росте базового актива и наоборот)

Существуют два наиболее типичных варианта использования хеджирования: для формирования нейтральной по риску позиции и для защиты от катастрофического сценария, т.е. такого, при котором размер потерь будет неприемлем для инвестора. В первом случае для проведения безрисковой первичной сделки и обеспечения стабильности уровня маржи инвестор готов отказаться от возможной прибыли, во втором случае инвестор реализует стратегию соблюдения лимита риска.

Слабые Стороны Маржинальной Торговли

А теперь давайте рассмотрим основные недостатки, присущие торговле с использованием кредитного плеча.

Комиссии

При использовании заемных средств инвестор обязан вернуть бирже заемную сумму на условиях, установленных биржей. Одним из условий использования заемных средств у брокера является определенная сумма, выплачиваемая инвестором в течение конкретного периода, называемая комиссией. Комиссия рассчитывается индивидуально для каждого торгового актива и выплачивается по истечении определенного времени. Идеальным примером, в данном случае, может служить стандартный банковский кредит, когда заемщик должен платить проценты за пользование кредитом.

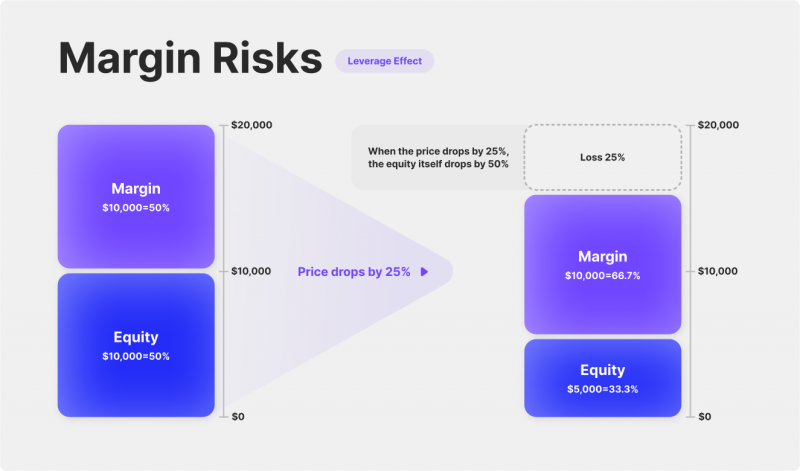

Высокие Риски

Специфика маржинальной торговли предполагает высокие риски, связанные с большой вероятностью потери первоначальной маржи. Поскольку для поддержания маржи биржа использует алгоритм уравнивания баланса первоначально вложенных средств и средств, предоставленных трейдеру в кредит, то при увеличении коэффициента риска сделки маржинальный кредит будет автоматически погашаться в результате margin call, возникающего при критическом отклонении рыночной цены от цены входа в сделку, что в конечном итоге несет риск полной потери первоначального капитала, а в некоторых случаях и возникновения задолженности перед биржей или брокерской фирмой.

Ограниченный Список Торговых Активов

Несмотря на возможность увеличения первоначальных инвестиций, маржинальная торговля является технически сложным инструментом, требующим осторожного обращения и хороших финансовых знаний. Для предотвращения значительных потерь, в первую очередь со стороны неопытных трейдеров, многие биржи ограничивают количество активов, доступных для торговли с использованием кредитного плеча, независимо от их класса. Эта практика хорошо зарекомендовала себя как на фондовом, так и на криптовалютном рынках, но до сих пор встречает сопротивление со стороны многих профессиональных трейдеров, особенно в криптовалютном трейдинге, где кредитное плечо гораздо выше, чем у других.

Что такое Margin Call и Ликвидация Позиции?

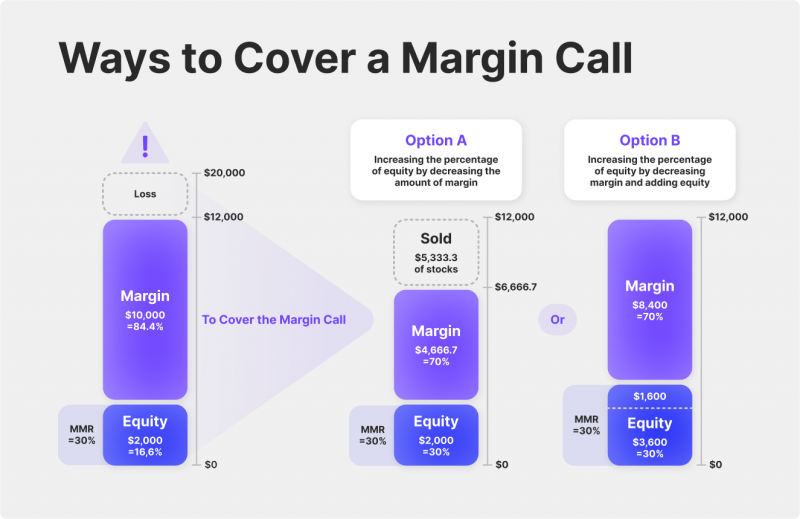

Margin call и ликвидация позиции – термины, используемые на финансовых рынках, в частности на фондовом и Forex, когда трейдеры не могут поддерживать открытую позицию из-за недостаточного количества средств (начальной маржи) на торговом счете.

Когда инвестор оплачивает покупку и продажу ценных бумаг, используя комбинацию собственных средств и денег, взятых в долг у брокера, это называется маржинальной покупкой. Собственный капитал инвестора в инвестициях равен рыночной стоимости ценных бумаг за вычетом суммы денег, взятых в долг у брокера. Маржинальное требование возникает, когда собственный капитал инвестора в процентном отношении к общей рыночной стоимости ценных бумаг опускается ниже определенного процентного требования (поддерживающей маржи). Предположим, что инвестор не может позволить себе заплатить сумму, необходимую для доведения стоимости его портфеля до уровня поддерживающей маржи на счете. В этом случае брокер может быть вынужден ликвидировать ценные бумаги, находящиеся на счете.

Использование маржинальной торговли будет уместно для сделок небольшой продолжительности. В частности, при скальпинге или совершении нескольких сделок в течение короткого периода времени использование маржинальных позиций является обычным делом. В других случаях затраты и риски, связанные с удержанием позиции, резко возрастают. Чем выше кредитное плечо, тем выше цена ошибки. Если соотношение 1 к 3 не приведет к серьезным потерям, то соотношение 1 к 10 приведет к потере 30% капитала. Однако при положительной динамике позиции рост или снижение цены актива на 3% при кредитном плече 1 к 10 принесет 30% прибыли. Именно поэтому многие участники торгов начинают использовать маржинальные позиции при реализации своих стратегий.

С другой стороны, ликвидация позиции — это процесс, при котором брокер или биржа автоматически закрывают позицию трейдера из-за отсутствия средств на его торговом счете в результате превышения допустимого уровня отклонения рыночной цены актива от цены открытия сделки как по длинным, так и по коротким позициям. Такая ситуация возникает, когда трейдер не пополняет свой счет после получения маржин-колла или если трейдер не может удержать открытую позицию при резком падении цены актива, на котором он торгует.

В общем случае маржин-колл и ликвидация позиции — это механизмы, защищающие брокера и трейдера от потерь. Когда трейдер получает margin call, это означает, что он должен быстро отреагировать и внести средства, чтобы избежать ликвидации позиции. Если трейдер не выполнит это требование, его позиция будет автоматически закрыта, и он потеряет деньги. Поэтому следить за уровнем маржи на торговом счете и своевременно пополнять его, чтобы избежать маржин-колла и ликвидации позиции, просто необходимо.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Что Такое Перекрестная Маржа и Изолированная Маржа?

Кросс-маржа — это маржа, выделяемая на открытую позицию с использованием общей суммы средств на доступном балансе, снижающая риск ликвидации убыточной позиции. Любые реализованные PNL (прибыль и убытки) по другим позициям могут помочь добавить маржу к убыточной позиции. В режиме кросс-маржи все позиции гарантируются общей маржой и остатком на счете. То есть убыток по отдельной позиции может быть больше, чем маржа по этой позиции. Когда убыточные позиции достигают точки ликвидации, все позиции одновременно принудительно ликвидируются, и трейдер теряет все вложенные средства.

В режиме кросс-маржирования под позицию резервируется маржа в размере начальной маржи в соответствии с минимально установленными требованиями. Например, по контракту ETHUSD в качестве начальной маржи для входа в позицию резервируется всего 1%. Однако если по такой позиции произойдет отрицательное движение, то весь баланс трейдера (соответствующей монеты) будет автоматически привлечен для покрытия убытков. Другими словами, максимальный убыток по кросс-марже рассчитывается как сумма начальной маржи и остатка доступного баланса счета. Поскольку открытая кросс-маржинальная позиция может свести весь доступный баланс к 0, заданный уровень кредитного плеча не имеет смысла. Эффективное кросс-маржинальное плечо определяется стоимостью позиции и доступным балансом пользователя.

Изолированная маржа — это инструмент, позволяющий изолировать маржу, обеспечивающую одни сделки, от маржи по другим сделкам. Простейшим примером реализации данной возможности является торговля на двух и более независимых друг от друга торговых счетах в рамках одного пользовательского счета. Таким образом, маржа между счетами будет изолирована, то есть убыток на одном счете не приведет к изменению баланса другого счета. Таким образом, данный способ маржирования имеет более высокий ликвидационный риск, однако убыток ограничивается фиксированной суммой обеспечения, а не всем счетом.

Следует отметить, что изолированная маржа может использоваться для спекулятивных позиций. При использовании данной маржинальной стратегии можно ограничить убытки по первоначальной марже. Это помогает дневным трейдерам и краткосрочным инвесторам снизить свои риски в случае, если сделка идет не так, как ожидалось.

Заключение

Стиль торговли с использованием маржинальных кредитов стал популярным инструментом приумножения капитала на различных финансовых рынках. Предлагая высокое кредитное плечо и широкий выбор торговых активов для спекуляций, эта торговая стратегия имеет большие перспективы развития, способные серьезно изменить представление о заработке в будущем.

Рекомендуемые статьи

Последние новости