Распределение Активов в Портфеле — Как Максимизировать Доходность?

Для достижения успеха в трейдинге необходимы аналитика, опыт и знания. Сочетание этих навыков может привести к становлению высокодоходного трейдера. Инвесторы, независимо от их опыта, должны тщательно анализировать и планировать свой торговый портфель.

Конкуренция на финансовом рынке становится все более острой, поскольку появляется все больше активов и снижаются входные барьеры. Это означает, что все больше участников делят доходы рынка, что требует разработки оптимального метода распределения активов портфеля, обеспечивающего долговечность и прибыльность.

Ищете идеи, как оптимизировать инвестиции и стиль торговли? Давайте рассмотрим, как создать успешный портфель, приносящий доход, сбалансированный риск и потенциальный рост.

Ключевые моменты

- Портфельное распределение активов — это распределение капитала инвестора между несколькими ценными бумагами для достижения сбалансированной доходности.

- Большинство стратегий распределения активов направлены на получение дохода, сбалансированности или роста, в зависимости от возраста инвестора, времени и его склонности к риску.

- Не существует универсального подхода к распределению инвестиций. Трейдер должен принимать решение, исходя из стратегии инвестирования и финансовых целей.

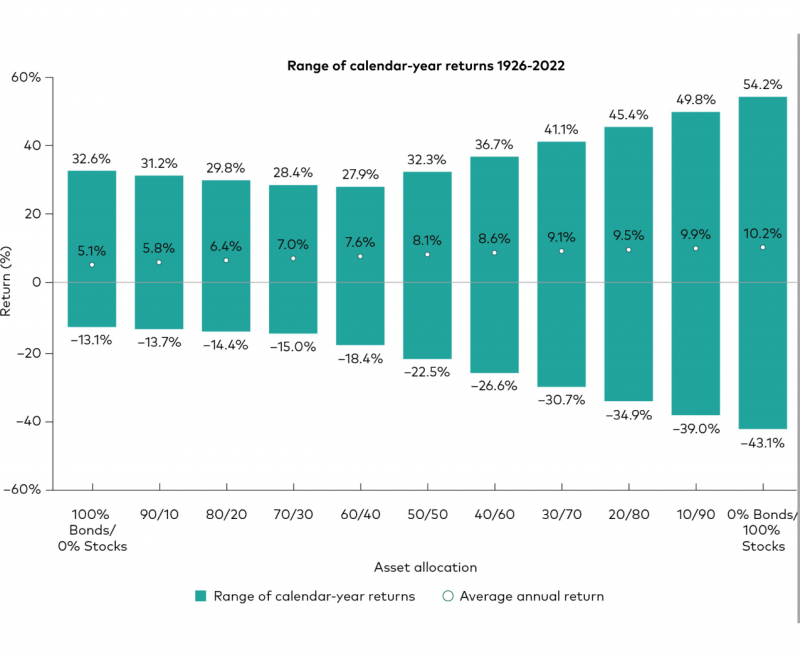

- Большинство методов распределения включают акции, облигации и денежные рынки, при этом акции приносят наибольшую прибыль при высоких рисках, а облигации и денежные инвестиции приносят сбалансированную прибыль.

Что Такое Распределение Активов?

Распределение активов в портфеле означает распределение инвестиционной корзины контролируемым и продуманным образом, чтобы помочь трейдеру достичь своих финансовых целей.

Это означает распределение ценных бумаг и классов активов определенным образом, что повышает доходность и устойчивость инвестора с учетом его толерантности к риску, возраста и рыночных условий.

Инвесторы должны постоянно отслеживать свой инвестиционный портфель и обновлять его в зависимости от волатильности рынка, изменения уровня риска и реализованной доходности.

К примеру, трейдер может распределить 75% на фондовый рынок, 10% на денежный рынок и 15% на облигации. Является ли это успешным распределением активов инвестиционного портфеля? Это зависит от выбора активов, срока и финансовой цели.

Почему Важно Распределение Активов в Портфеле?

Этот подход перекликается со старой поговоркой: «Не кладите все яйца в одну корзину», потому что финансовый рынок очень динамичен. Один падающий рынок обычно означает, что другой класс активов процветает.

Например, снижение курса доллара США обычно сопровождается ростом курса золота, поскольку инвесторы переводят свои вложения в денежный рынок в более стабильные активы, такие как золото.

Распределение активов в портфеле также важно для хеджирования рискованных рыночных позиций. Например, инвестиции в валюту могут принести более высокий доход, чем облигации. Однако рынок Форекс отличается высокой волатильностью, в то время как облигации приносят умеренный доход при большей стабильности.

Классы Активов Инвестиционного Портфеля

Валюты, акции и облигации — это классические финансовые инструменты, которые инвесторы используют для создания сбалансированного инвестиционного портфеля.

Денежные средства, или денежный рынок, — это краткосрочные инвестиции, которые предлагают умеренную доходность для начинающих инвесторов. Они работают по аналогии со сберегательными счетами, когда пользователь вносит средства на счет денежного рынка в соответствии с заранее установленной минимальной суммой. Капитал инвестируется в казначейские и коммерческие векселя сроком на один год и 270 дней соответственно.

Облигации — это ценные бумаги, выпущенные правительствами или финансовыми организациями, используемые для контроля над денежными потоками учреждений. Эти облигации имеют фиксированный процентный доход, по которому трейдер получает выплаты, указанные в договоре по облигациям. Поэтому эти активы не подвержены колебаниям рынка, но могут принести незначительный доход.

Акции, или акционерный капитал, более выгодны в долгосрочной перспективе. Темпы роста этих инвестиций зависят от отрасли и от того, выплачивает ли акция дивиденды. Эксперты советуют держать акции около пяти лет, чтобы получить заметный доход. Эти активы обычно составляют большую часть портфеля инвестора, поскольку приносят более высокую прибыль.

Подклассы, о Которых Вы Должны Знать

Упомянутые выше классы активов имеют подкатегории, которые опытные трейдеры используют для тонкой настройки своих портфелей. К ним относятся:

- Акции с малой капитализацией: компании с рыночной капитализацией менее 2 миллиардов долларов. Эти акции имеют относительно низкую ликвидность, что делает их более рискованными, но они имеют более высокие темпы роста.

- Акции со средней капитализацией: компании с рыночной капитализацией от 2 до 10 миллиардов долларов. Они обеспечивают умеренный баланс между риском и доходностью.

- Акции с высокой капитализацией: компании с рыночной капитализацией более 10 миллиардов долларов. Эти акции «голубых фишек» предлагают низкие темпы роста, но высоколиквидные и стабильные.

- Международные ценные бумаги: Это акции и ценные бумаги, выпущенные иностранными компаниями и котирующиеся на валютных рынках.

- Ценные бумаги с фиксированным доходом: государственные и корпоративные облигации, по которым периодически выплачиваются фиксированные проценты, а основная сумма выплачивается в день погашения. Эти ценные бумаги отличаются низкой волатильностью, низким риском и стабильным доходом.

- Развивающиеся рынки: Это активы, выпущенные компаниями в развивающихся странах. Развивающиеся рынки предлагают высокий потенциальный доход, но являются высокорискованными из-за их экономической неопределенности.

- Денежный рынок: Это краткосрочные инвестиции, которые работают аналогично традиционным банковским сберегательным счетам. Однако они предлагают более высокие процентные ставки в краткосрочной перспективе.

- Инвестиционные трасты недвижимости: REITs — это пулы инвестиций в недвижимость и ипотеку, которые предлагают гибкую доходность.

Три модели Распределения Активов

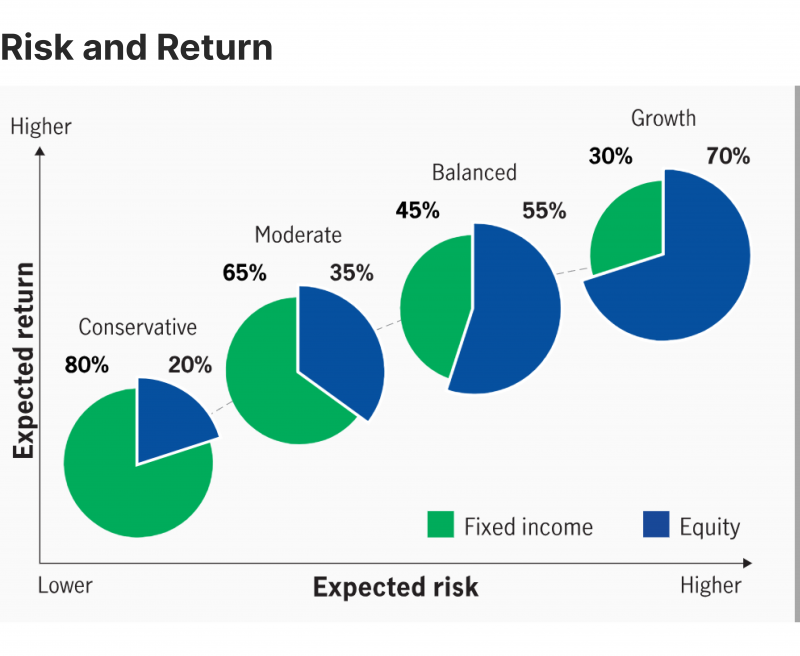

Стратегии распределения портфеля опираются на три основные концепции. Это доход, баланс и рост. Инвесторы манипулируют пропорциями при распределении активов, чтобы создать наилучшую стратегию, отвечающую их целям.

Портфель Доходов

Этот подход нацелен на максимизацию доходов. Инвесторы используют акционерный капитал, выплачивающий дивиденды, и облигации с купонной доходностью. Дивиденды — это выплаты, которые акционеры получают как часть прибыли компании. Дивиденды акционерам выплачиваются ежемесячно, ежеквартально или раз в полгода на одну акцию.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

Купонные облигации — это казначейские обязательства, которые выплачивают держателям фиксированные суммы ежемесячно или ежеквартально до наступления срока погашения. Эти активы подходят инвесторам, которые хотят увеличить свою доходность за короткое время.

Балансовый Портфель

Как следует из названия, сбалансированное распределение активов сочетает в себе облигации и акции, чтобы минимизировать волатильность и сосредоточиться на стабильности. Инвесторы этой категории нацелены на долгосрочную прибыль независимо от краткосрочных колебаний цен и имеют долгосрочный инвестиционный горизонт.

Эта портфельная стратегия подходит инвесторам, работающим над своими пенсионными планами и желающим иметь достаточный капитал на долгие годы.

Портфель Роста

Эта стратегия распределения активов предназначена для долгосрочных инвесторов. Она ориентирована на компании «голубых фишек» и стабильные акции, которые потенциально могут значительно расти в течение многих лет. Возможно, эти акции могут сильно колебаться в краткосрочной динамике, но трейдер не фокусируется на текущих доходах.

Трейдеры используют этот подход для финансирования значительной покупки в будущем, например, дома на пенсии или кругосветного путешествия. Инвесторы с большей вероятностью смогут реализовать эти доходы через пять лет, как минимум.

Инвесторы используют онлайн-платформы и программное обеспечение для распределения активов, чтобы оптимизировать свои инвестиции и более эффективно управлять средствами. Quicken — старейшее программное обеспечение (выпущено в 1982 году), а среди других — ShareSight, Kubera, SigFig и MorningStar Investor.

Распределение Активов Портфеля по Возрасту

Распределение активов по возрасту подразумевает планирование комбинации акций и облигаций на основе возраста инвестора и его пенсионного плана. Оно позволяет найти оптимальную долю каждого класса активов таким образом, чтобы максимизировать прибыль от акций к пенсионному возрасту.

Как правило, чтобы найти оптимальное распределение акционерного капитала, трейдер должен вычесть свой текущий возраст из 100. 35-летний инвестор выделит 65 % портфеля на акции, включая акции с малой и большой капитализацией и акции с выплатой дивидендов.

Оставшиеся 35% инвестиционного портфеля пойдут на облигации или между облигациями и денежными рынками.

Распределение Активов в Портфеле Жизненного Цикла

Распределение портфеля жизненного цикла похоже на стратегию, основанную на возрасте. Однако она фокусируется на возрасте, толерантности к риску и финансовых целях.

Также известная как распределение активов по целевому графику, она постоянно корректирует процент распределения по мере приближения инвестора к пенсии. В конечном итоге эта стратегия снижает фактор риска и инвестирует в более стабильные ценные бумаги.

Инвестиционные корпорации выпускают заранее установленные планы распределения активов по жизненному циклу в зависимости от пенсионного возраста. Например, фонд Vanguard 2030 ориентирован на людей, которые собираются покинуть рынок труда к 2030 году. Этот инвестиционный портфель включает 63% акций, 36% облигаций и 1% краткосрочных резервов.

Неизменное Распределение Активов Портфеля

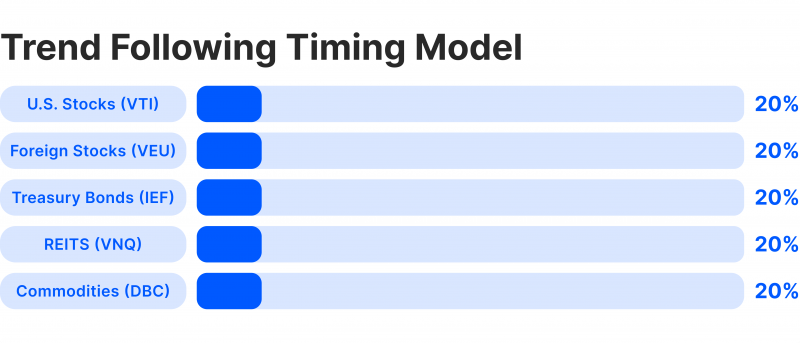

Неизменное портфельное планирование — это стратегия распределения активов, которая работает независимо от рыночных условий. Таким образом, трейдер может сохранять прибыльность во время «бычьих» и «медвежьих» рынков, несмотря на периодические колебания цен.

Эта стратегия была разработана американским инвестором и управляющим хедж-фондом Рэем Далио, который создал портфель, работающий во время роста и спада рынка.

Такой подход к распределению активов обеспечивает равный баланс между большинством классов активов: 30% акций США, 40% долгосрочных облигаций, 15% среднесрочных облигаций, 7,5% золота и 7,5% сырьевых товаров. Сочетание этих ценных бумаг, предположительно, может обеспечить стабильную прибыль с течением времени.

Константно-Взвешенное Распределение Активов

Распределение активов с постоянным весом требует от трейдера обновления пропорционального распределения активов в портфеле.

Например, если капитал инвестора составляет $10 000, и он распределяет 90% на акции и 10% на облигации. Это означает, что они инвестируют $9 000 и $1 000 соответственно.

Через несколько месяцев, если стоимость акционерного капитала упадет до $8 500, а облигации вырастут до $1 500, то теперь распределение составит 85% на акции и 15% на облигации. Поэтому трейдер должен купить больше акций и продать казначейские облигации, чтобы сохранить первоначальный баланс 90/10. Некоторые инвесторы предпочитают оставлять буфер в 5%, чтобы учитывать динамику рынка, а не покупать и продавать при каждом изменении распределения на 2% или 3%.

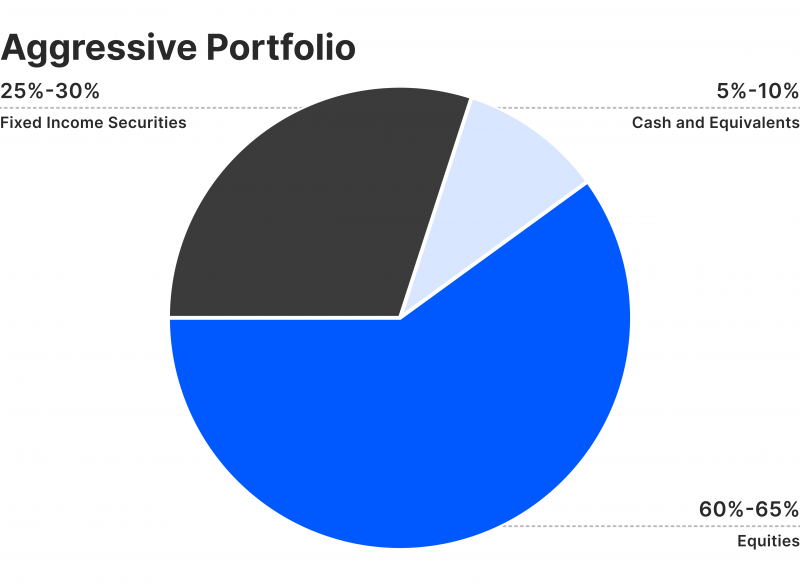

Агрессивное Распределение Портфеля

Агрессивное распределение —это стратегия, ориентированная на рост, целью которой является получение прибыли от акций «голубых фишек» в долгосрочной перспективе.

Трейдер, придерживающийся агрессивного подхода, инвестирует в основном в акции, которые приносят значительный и стабильный доход в ближайшие годы. Эта стратегия также включает в себя ценные бумаги с фиксированным доходом, такие как инвестиции денежного рынка и государственные облигации.

Агрессивность этой стратегии варьируется между умеренно агрессивной и очень агрессивной. Повышенная агрессивность рынка предполагает размещение 80-100% акций, в то время как умеренный подход ограничивает инвестиции в акции до 60-70%.

Тактическое Распределение Активов Портфеля

Тактическое распределение активов означает выявление рыночных импульсов и исключительных возможностей и принятие своевременных решений для максимизации прибыли с помощью краткосрочных и долгосрочных инвестиций.

При таком подходе трейдер будет вести долгосрочный портфель, состоящий из акций и облигаций. Однако при появлении неожиданных возможностей, таких как резкий рост акций фармацевтических компаний или значительное падение акций автомобильной промышленности. Трейдер быстро покупает эти акции, чтобы воспользоваться выгодными возможностями, а затем возвращается к долгосрочной стратегии.

Данный подход требует тщательного анализа и глубокого знания рынка для принятия своевременных и точных решений.

Динамическое Распределение Активов в Портфеле

Данный подход требует оценки рынка и принятия решений на основе текущей информации. В отличие от других стратегий, которые включают в себя целевое распределение и постоянные изменения для поддержания пропорциональных инвестиций, динамическое распределение активов требует преодоления растущих и падающих рынков.

Например, если акции технологических компаний снижаются, трейдер переключится с длинных позиций на короткие, чтобы выиграть от снижения рыночной стоимости. Одновременно трейдер будет покупать растущие акции. Инвестор будет повторять это динамическое перераспределение активов, чтобы максимизировать свою прибыль.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Распределение Активов при Застрахованных Инвестициях

Стратегия распределения активов с учетом страхования создает безрисковую базу с альтернативными ценными бумагами, которые максимизируют доходность инвестора. Такой подход устанавливает минимальный уровень доходности, который трейдеры должны всегда поддерживать.

При достижении этого порога инвестор может искать возможности в активах и на рынках со смешанным риском, используя анализ рынка, оценку рисков и финансовый консалтинг. Если стоимость портфеля падает ниже базового уровня, инвестор покупает больше низкорисковых ценных бумаг, таких как облигации и Т-векселя, чтобы достичь минимального уровня.

Этот подход подходит для долгосрочных инвесторов и тех, кто хочет идти на просчитанный риск, достигая при этом комфортного уровня доходности.

Метод Интегрированного Распределения Активов

Модель интегрированного распределения активов учитывает потенциальную прибыль рынка и толерантность трейдера к риску. Таким образом, трейдер инвестирует в ценные бумаги, максимизирующие его прибыль, учитывая при этом возраст и риск.

К примеру, инвесторы, приближающиеся к выходу на пенсию, меньше рискуют и вкладывают меньше средств в акции, независимо от прогнозируемой доходности. Этот метод учитывает склонность инвестора к риску при вынесении суждений о рынке.

Этот метод противопоставляется, например, стратегическому распределению активов, которое фокусируется на изменении инвестиций в соответствии с изменениями рынка в погоне за прибылью, поскольку может нести потенциальные риски.

Планируйте Распределение Активов и Формирование Портфеля

Инвесторы, как новички, так и профессионалы, используют портфельное распределение активов инструменты для управления своим капиталом и обеспечения доходности в соответствии со своими целями. В противном случае беспорядочное инвестирование без определенной структуры может подвергнуть трейдера значительным рискам, особенно во время неожиданных рыночных событий.

Вот как вы можете сформировать свой инвестиционный портфель.

- Определите свои цели: Поставьте перед собой финансовые задачи. Хотите ли вы обеспечить себе безбедную старость, владеть недвижимостью, купить машину или поехать в отпуск. Определение ваших целей поможет вам найти оптимальную модель распределения активов, которая позволит вам своевременно получить максимальную прибыль.

- Определите свою толерантность к риску: Поймите, какие виды рисков существуют и сколько вы можете терпеть при каждой инвестиции. Это зависит от вашей цели, возраста и модели распределения активов.

- Выберите временной горизонт инвестирования: 5, 10 или 20-летние инвестиции имеют разные подходы. Поэтому важно определить, как быстро вы хотите достичь этих целей.

- Анализ распределения активов: Перед инвестированием изучите и проанализируйте каждый рынок и класс активов. Найдите правильный баланс между облигациями, акционерным капиталом и денежными вложениями в вашем портфеле.

- Выбор инвестиций: После определения правильного процентного соотношения в портфеле. Определите, в какие финансовые инструменты вы хотите инвестировать. Убедитесь, что вы понимаете, как движется каждый рынок.

- Обзор и обновление портфеля: Используйте Backtest инструмент распределения активов портфеля, чтобы заранее оценить ожидаемую доходность и подтвердить свою стратегию. Запустите свой инвестиционный портфель и регулярно проводите ребалансировку активов для поддержания доходности.

Заключение

Стратегия распределения активов в портфеле определяет, как инвесторы пропорционально распределяют свой капитал между торговыми ценными бумагами. Финансовые инструменты имеют различные уровни риска, доходности и продолжительности жизни, которыми инвесторы манипулируют, чтобы сбалансировать свой инвестиционный портфель таким образом, чтобы максимизировать прибыль и сохранить баланс.

Существуют различные подходы к организации средств инвестора. Большинство из них направлены на получение большего дохода, достижение баланса или фокусирование на долгосрочной доходности.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

Какая стратегия распределения активов является наилучшей?

Не существует золотого правила, когда речь идет о распределении активов. Это зависит от возраста инвестора, его толерантности к риску, капитала и временного горизонта. Если вы хотите принять риск и получить высокую доходность, вам подойдет агрессивное распределение портфеля, в то время как страховочное распределение активов более безопасно для несклонных к риску инвесторов.

Как распределить инвестиционные активы по возрасту?

Согласно эмпирическому правилу, вы должны инвестировать в акции процент, равный 100 минус ваш возраст. Если вам 40 лет, вы можете направить 60% своего портфеля на акции, а оставшуюся часть — на облигации или облигации и денежные рынки.

Как работает инвестиционная стратегия 70-30?

Распределение 70/30 означает инвестирование 70% в акции как генераторы высокого дохода и 30% в ценные бумаги с фиксированной доходностью, такие как облигации и T-образные векселя.

Как спланировать распределение активов в портфеле?

Прежде всего, вы должны определить свою финансовую цель и допустимый уровень риска. Затем определите, на какой срок вы хотите инвестировать — на 5, 10 или 15 лет. Наконец, изучите рынок, чтобы найти наиболее эффективные активы, и постоянно обновляйте свои инвестиции.