Dark Pool (Kör Havuz) Trading Nedir? – Bu Belirsiz Piyasalar Nasıl Çalışıyor?

Finansal piyasalar, birbirine bağlı olan çeşitli borsalar, şirketler ve piyasa yapıcılardan oluşan karmaşık bir sistem oluşturur. Ticaret unsurlarını kavramaya çalışan yeni bir tüccar, ticaret araçlarına, likidite seviyelerine ve piyasa fiyatlarına odaklanma eğilimindedir.

Ancak diğer unsurlar sistemin istikrarında önemli bir rol oynar. Multi milyarder bir yatırımcının, 100.000 ABC şirketi hissesi satmak istediğini düşünün. Bu haber kamu piyasasını altüst eder.

Bu noktada kör havuzlar devreye giriyor. Kör havuz ticaretine ve bu özel likidite havuzlarının faydalarının olup olmadığına bir bakalım.

Temel Bilgiler

- Kör havuzlar, büyük finans kurumlarının ve multi-milyoner yatırımcıların devasa alım satım emirlerini yerine getirdiği özel döviz piyasalarıdır.

- Kör havuzlar SEC tarafından 1979’da tanıtıldı ve sıkı bir şekilde denetleniyor.

- Kör havuz ticareti komisyoncu-satıcılar, özel komisyoncular veya elektronik piyasa yapıcı modelleri aracılığıyla yapılabilir.

- Şirketler, kamu piyasalarını büyük ticaret emirleriyle etkilemekten kaçınmak ve stratejilerini rakiplerden gizlemek için kör havuza giriyor.

Kör Havuz Nedir

Kör havuzlar, hisse senetlerinin ve diğer menkul kıymetlerin seçilmiş finans kurumları, borsalar ve önemli yatırımcılar arasında alınıp satıldığı özel borsalardır. Bu havuzlara ikincil piyasalar ve halka açık tüccarlar erişemiyor, bu da kör havuzların şeffaflığı konusunda bazı eleştirilere yol açıyor.

Büyük şirketler ve yatırımcılar, kör havuz borsalarında kamu piyasasını ve menkul kıymet fiyatını etkilemeden blok alım satım yapmaktadır. Aksi takdirde şirketlerin açık piyasalarda toplu ticaret yapması şirketin hisse senedi fiyatını ciddi şekilde etkileyerek önemli fiyat artışlarına veya düşüşlerine neden olabilir.

Aynı zamanda, karanlık likidite havuzları bu ismi şeffaflığın olmayışından almıştır; bu durum, çıkar çatışması ve piyasayı kendi lehlerine önemli ölçüde manipüle edebilen önemli piyasa oyuncularının niyetleri konusunda endişeleri artırmaktadır.

Ancak, kör havuz borsaları tamamen yasaldır ve piyasayı yöneten ve katılımcıların iyi niyetle hareket etmesini sağlayan ABD Güvenlik ve Takas Komisyonu (SEC) tarafından düzenlenmektedir.

Geçmişten Günümüze Kör Havuzlar

Yatırım etiği, davranış kuralları ve eğitimden sorumlu küresel bir kuruluş olan CFA Enstitüsü’ne (yeminli finansal analist) göre, 1980’lerde yüksek frekanslı ticaret (HFT) teknolojisinin ortaya çıkışının yanı sıra kör havuzlar da oluşturuldu.

HFT destekli programlar, birden fazla işlemi neredeyse anında gerçekleştirmek için algoritma tabanlı modeller kullanır. Günlük ticarette HFT’yi kullanmak, kurumsal yatırımcıların ve firmaların milisaniyeler içinde büyük miktarlarda menkul kıymet ticareti yapabildiği tüccarlar için yaygın bir uygulama haline geldi. Yatırımcılar, piyasa emirlerini diğer piyasa katılımcılarından önce vererek ve kazançlarını en üst düzeye çıkarmak için bu fırsatlardan yararlanarak küçük bir avantaj elde etmek için yarıştı.

HFT kullanarak toplu işlem gerçekleştiren yatırımcıların gecikmeler ve fiyat artışlarıyla karşılaşma olasılıkları daha yüksektir. Daha sonra yatırımcılar, daha sonraki bir işlem gerçekleştikten sonra pozisyonlarını kapatabilir ve önemli kazançlar elde edebilirler.

Bu faaliyetler açık piyasada büyük değişimlere yol açarak temel menkul kıymet fiyatlarını ciddi şekilde etkiledi. Üstelik HFT teknolojisinin artan kullanımı, bu faaliyetlerin neden olduğu değişen likidite seviyelerinin eksikliği nedeniyle emirlerin zamanında yerine getirilmesini zorlaştırdı.

Bu nedenle, aşırı piyasa dalgalanmalarından ve olası manipülasyonlardan kaçınmak için yatırım bankaları ve büyük finans şirketleri özel borsalar kurdu. Bu kapalı pazaryerleri, pazar fiyatları üzerindeki etkilerini hafifletmek için daha az şeffaflığa sahip olduğundan, kör havuzlar adını da buradan alıyor.

Şubat 2020 itibarıyla Amerika Birleşik Devletleri’nde SEC tarafından 50’den fazla kör havuz bildirildi.

Kör Havuzlar Nasıl Çalışır?

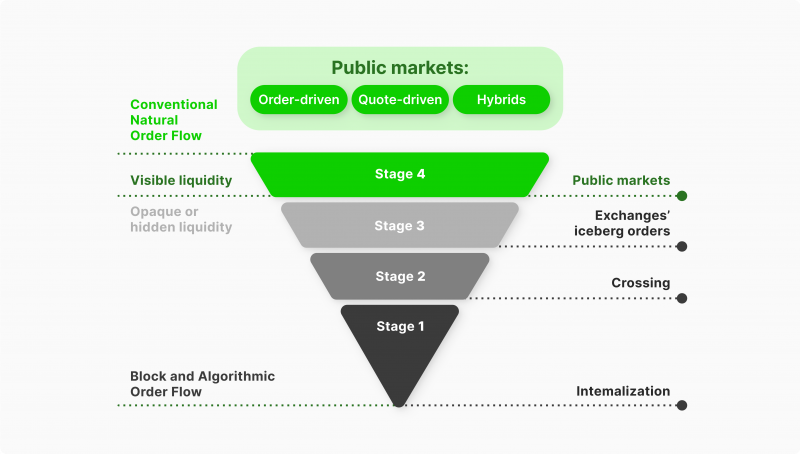

kör havuz verilerine yalnızca seçilmiş bir grup hedge fonu ve finans kurumu erişebilir ve bunlar, ticaret faaliyetlerini rakiplerden gizlemek ve açık piyasa fiyatları üzerindeki etkilerini azaltmak için alternatif bir ticaret sistemi kullanır.

Blok alım satımlar çok sayıda menkul kıymetin özel olarak müzakere edildiği ve iki taraf arasında kamuoyunun gözünden uzakta kararlaştırıldığı yer olan kör havuzlarda gerçekleşir. Kör havuz ticaretini büyük finans kurumları ve SEC yönetiyor.

Kör havuz borsaları, değeri en az 200.000 ABD Doları veya 10.000’in üzerinde hisse olan bir blok ticareti tanımlarken, çoğu kör havuz blok ticareti gerçekte bu rakamlardan çok daha fazlasını içerir.

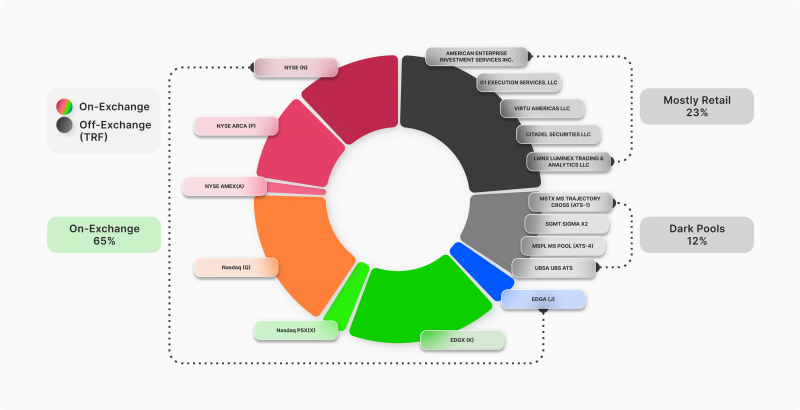

Borsa dışı (kör havuz) ticaret yıllar içinde genişledi ve yaklaşık genel hisse senedi ticaretinin %40’ı oldu ki bu rakam ABD’de 2010’da %16 seviyesindeydi.

Büyük yatırımcılar ve finans kurumları, piyasada büyük değişikliklere neden olmadan büyük miktarlarda menkul kıymetleri güvence altına almak için halka açık pazarlar yerine kör havuzlamayı giderek daha fazla tercih ediyor. Üstelik bu havuzlar, birden fazla değişim platformu ve aracı gerektirmediğinden daha düşük işlem ücretleri gerektirir.

Kör Havuz Ticareti

Kör havuzlarda hisse senedi ticareti bireysel yatırımcılar için mümkün değildir ve kör likidite havuzlarıyla yalnızca olağanüstü büyük miktarlarda hisse ve menkul kıymet ticareti yapmaya istekli önemli finans kurumları ve hedge fonları ilgilenir.

Önemli piyasa oyuncuları, daha az aracının dahil olması nedeniyle daha düşük ücretler gerektirmesi, oysa alım satımların yalnızca bir komisyoncu aracılığıyla gerçekleşmesi nedeniyle özel piyasaları tercih ediyor. Üstelik şirketlerin kendileriyle ticaret yapacak alıcı/satıcıyı ikincil piyasalar yerine özel havuzlarda bulma olasılıkları daha yüksek.

Bu şirketler genellikle değeri milyonlarca doların üzerinde olan yüz binlerce menkul kıymetin ticaretini yapıyor ve bu olaylara ilişkin söylentiler, söz konusu menkul kıymetin fiyatını önemli ölçüde düşürmek veya artırmak için yeterli oluyor.

Bu havuzların şeffaf olmayan yapısı, yatırımcıların, işlemin açık piyasa ortamında gerçekleşmesine kıyasla uygun fiyata daha iyi bir anlaşma elde etmelerine yardımcı olur.

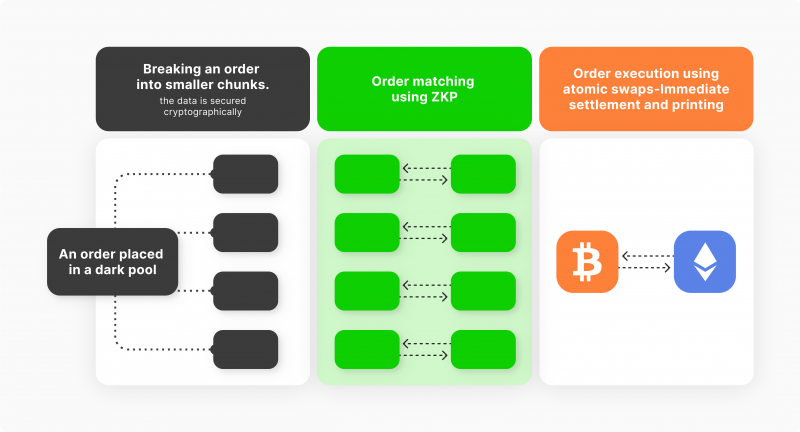

Kör havuzdaki alıcı ve satıcı, bir komisyoncu aracılığıyla ticaret fiyatı ve hacmi üzerinde anlaşırlar. Her iki taraf da teklif verme ve fiyat sorma arasında orta bir noktada anlaştığında da fiyatta iyileşme meydana gelebilir.

Ancak bu ayrıntıların gizliliği, kamu piyasalarının bu haberi almaması açısından büyük önem taşıyor. Ayrıca, planlanan blok ticaretinden yararlanmak için ön sırayı alabilecek ve HFT teknolojisini kullanarak emirleri yerine getirebilecek diğer kör havuz tüccarlarından gelen bilgilerin gizli tutulması gerekir.

Kör Havuz Türleri

Kör havuzlar ve halka açık olmayan diğer borsa türleri, SEC düzenlemelerine tabi olan özel komisyoncular aracılığıyla çalışır. Bu nedenle ABD Menkul Kıymetler ve Borsa Komisyonu, şeffaflık eksikliğine ve büyük kurumlar için yaratabileceği adil olmayan fırsatlara rağmen bu borsaları kontrol ediyor.

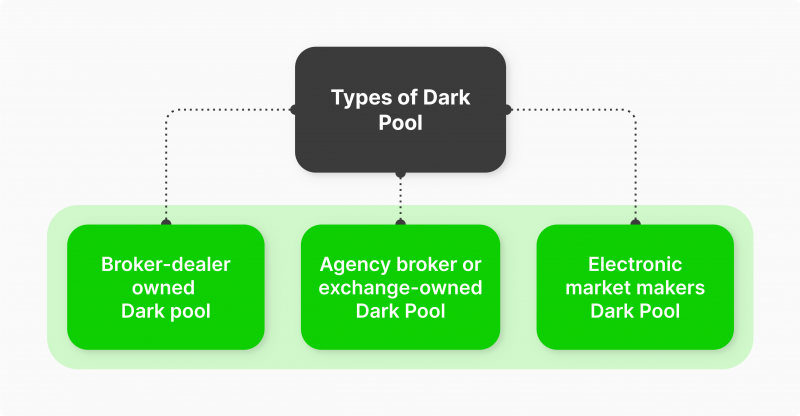

Kör havuzların üç türü vardır; bunlar, blok işlemlerinin gerçekleştirilmesinde kullanılan teknolojiyi veya komisyoncu türünü belirler.

Broker-Bayi Kör Havuzları

İlk kör havuz türü broker-dealers tarafından sağlanan havuzdur. Kendi servetlerini büyütmek için finansal piyasalarda yer alan ve ayrıca komisyon kazanmak için müşterileri adına ticaret yapanlar.

Broker-bayiler, işlem hacmine ve fiyat durumuna göre fiyatlar sağlar. Fiyat bulma süreci, arz ve talep düzeylerine, risk toleransına ve genel ekonomik refaha göre kabul edilebilir bir menkul kıymet fiyatının belirlenmesini gerektirir.

Credit Suisse CrossFinder, elektronik ticaret sistemlerinde algoritmalar kullanan ünlü bir kör havuzdur. Ancak yakın zamanda UBS tarafından satın alındı ve kapatıldı. Broker-satıcı kör havuzlarının diğer örnekleri Goldman Sachs’ın SigmaX ve Morgan Stanley’in MS Havuzudur.

Ajans Komisyoncusu veya Borsa Kör Havuzu

Ajans-komisyoncu kör havuzları, müdür yerine aracı görevi gören başka bir yaygın özel ticaret sistemidir. Borsanın sahip olduğu bu kör havuzlar, fiyat orta noktasına ulaşmak için Ulusal En İyi Alım ve Teklif modelini kullandıklarından fiyat keşfini içermez.

NBBO çeşitli borsalardan ve ticaret sistemlerinden en yüksek teklif fiyatını ve en düşük talep fiyatını birleştiren bir teklif yapma yöntemidir. Bu model en dar spreadi sağlar ve üzerinde anlaşmaya varılan menkul kıymetin ticareti sırasında mümkündür.

Bu tür havuzlardan bazıları, Chicago Ticaret Kurulu NYSE Euronext ve BATS gibi ünlü borsa pazarlarına aittir.

Elektronik Piyasa Yapıcı Kör Havuzları

Özel finans şirketleri bu kör havuzları bağımsız olarak oluşturur ve piyasa yapıcı modelini kendi çıkarları için ticaret yapmak üzere kullanır. Piyasa yapıcılar, likiditeyi artırmak ve daha fazla yatırımcı çekmek için sürekli olarak çeşitli varlıkları alıp satarak finansal piyasalarla ilgilenir.

Bu nedenle, kör havuz yatırımcıları, on veya yüzbinlerce varlık ve dolar ticareti yaparken bu tür kör havuzlarda yüksek likiditeden yararlanırlar.

Bu yaklaşımdaki fiyatlandırma, NBBO fiyat teklifi modelini içermediğinden bağımsız elektronik kör havuzlara fiyat keşfi dahil edilir.

Kör Havuzların Kullanım Alanları

Kör Havuzlar, likidite ve kullanılabilirlik kısıtlamaları nedeniyle ikincil piyasalarda yerine getirilemeyen büyük miktarda alım satım emirleri vermek isteyen büyük şirketler için bir çıkış yolu olarak mevcuttur.

Bir finans kuruluşunun halka açık borsalarda 1.000.000 hisse satmak istediğini varsayalım. Süreç şu şekilde ilerliyor. Şirket, fiyat tahminleri ve ticari değerlemeler yapmak ve en iyi teklif ve satış fiyatlarını bulmak için birkaç gün boyunca bir kat komisyoncusu ile emri başlatır.

Daha sonra, satıcı şirketin bu hisse senetlerini, piyasa koşullarına bağlı olarak her biri 100.000 hisseden oluşan veya daha azını içeren birkaç grup halinde satması gerekecektir.

Diğer piyasa katılımcıları en sonunda bu devasa hareketi fark edecek ve hisse senedi fiyatı hakkında spekülasyon yapmaya başlayacak, daha fazla hisseyi açığa satarak domino etkisi yaratarak hisse senedi fiyatını düşürebilecek.

Dolayısıyla kör havuzlar, büyük yatırımcıların ve şirketlerin HFT ve algoritmik yazılım kullanarak alım satım emirlerini çok daha hızlı vermelerine yardımcı olur. Bu otomatik ticaret sistemleri, blok ticaret hacmini daha küçük parçalara böler ve bunları mümkün olan en iyi fiyata birden fazla özel borsaya yerleştirir.

Bu piyasa emirlerini kabul edip satıcı ile icrayı saniyeler içinde yerine getirecek çeşitli kör havuzlarda başka büyük finans şirketleri de bulunabilir. Bu işlem, bilgi sızıntısını veya önden çalışmayı önlemek için hızlı ve gizli bir şekilde gerçekleştirilir.

Kör Havuz Değişim Düzenlemeleri

Kör havuzların belirsizliğine ve büyük kurumlara kamu piyasası katılımcılarına göre sağladıkları bariz avantajlara rağmen, Nisan 1979‘da kör havuz oluşturulmasına ilişkin yasayı çıkaran SEC tarafından sıkı bir şekilde denetlenmektedirler. Kural, borsada işlem gören hisse senetlerinin tezgah üstü platformlar kullanılarak borsa dışında alınıp satılabileceğini gerektirmektedir.

Kör havuz ticareti birkaç şirketle sınırlıydı ve genel ticaret hacmine çok az katkıda bulundu. Yaklaşık 20 yıl boyunca “üst düzey ticaret” toplam ticaretin %5’inden azını oluşturdu.

Yüksek frekanslı ticaret sisteminin oluşturulması, şirketlerin piyasa emirlerini yerine getirmek için yarıştığı ve halka açık ticaret fırsatlarından yararlanmak için birbirlerine önden koştuğu ticaret hızını artırdı. Ancak bu durum, başkaları tarafından ön plana çıkan şirketler için adil olmayan koşullar yaratarak onların ticarette kaybetmesine neden oldu.

2007’de SEC, Ulusal Piyasa Sistemi Kuralını yaptı ve bu da şirketlerin kamu piyasasını bypass etmesine ve fiyat avantajı elde etmek için doğrudan özel borsalarda işlem yapmasına olanak tanıdı. Bu kural, HFT teknolojisindeki yükselişin yanı sıra, özel borsa yatırımcılarının sayısını artırdı ve daha özel borsaların oluşmasına neden oldu.

2022’de SEC, kör havuz operatörlerinin, kör havuzlarda belirgin bir fiyat avantajı sunulmadığı sürece, piyasa emirlerini özel sektör yerine halka açık ikincil piyasalarda yürütmesini gerektiren bir kural önerdi.

Ancak kör havuzdaki bu potansiyel değişiklik, bunun kör havuzların dinamiklerini ve ortamını değiştireceği ve büyük şirketlerin hareketlerini kamuoyuna açıklayacağı konusunda endişelerini dile getiren şirketleri uyarıyor.

Kör Havuzlara Eleştiri

SEC, kör havuz işlemlerini ve özel borsaları incelemesine rağmen, bu piyasaların şeffaflık ve belirsizlikten yoksun olması, ortalama perakende tüccarın endişelerini ve eleştirilerini artırıyor.

Halka açık borsa operatörleri, borsa dışı alım satım işlemlerinin, kamu piyasasında önemli bir paya sahip olabilecek kurumsal yatırımcılar için adil olmayan bir fiyat avantajı yarattığına dikkat çekiyor. Bu onlara kazançlarını diğer yatırımcılara göre katlama konusunda ek bir avantaj sağlar.

Bu havuzlara yönelik diğer eleştiriler, raporlama ve fiyat açıklaması eksikliğinin yanıltıcı bilgilere ve çıkar çatışmalarına yol açabileceğini gösteriyor. SEC, kör havuzlara ağırlık vererek yatırımcıların iyi niyetle hareket etmeleri için bir ticaret kuralı getirilmesi çağrısında bulundu.

Ancak özel borsa operatörleri, özellikle yüksek frekanslı yatırımcılar için kör havuz likiditesinin kamu piyasalarından daha yüksek olduğunu iddia ediyor.

Kör Havuzların Avantajları

Özel olarak tutulan havuzlar ve yatırım fonları, büyük şirketlere çeşitli avantajlar sağlar; minimum şeffaflıkla ticaret yapma ve diğer avantajlardan yararlanır.

Minimum İkincil Piyasa Etkisi

Büyük işlemler genellikle kamu piyasalarını etkiler ve fiyat spekülasyonlarına yol açar. Ancak özel piyasalarda toplu olarak menkul kıymet alım satımı ikincil piyasaları etkilemez.

Düşük İşlem Maliyetleri

kör havuzlarda işlem yapmak, çeşitli borsalardaki fiyatları birleştiren ve komisyoncunun komisyonunu düşüren dar spread aralıkları sağlayan alternatif ticaret sistemlerini kullanır. Ayrıca bu havuzlarda daha az aracı yer alıyor ve bu da işlem ücretlerinin düşmesine neden oluyor.

Daha İyi İşlem Ücretleri

kör havuzlar, kurumsal bir yatırımcının talep ettiği blok emri karşılama olasılığı daha yüksek olan önemli piyasa oyuncularını içerir. Üstelik bu piyasadaki yüksek likidite ve orta nokta teklif modeli, yatırımcılara en iyi ticaret koşullarını sağlıyor.

Anonimlik

Büyük şirketler, bilgilerini rakiplere ifşa etmeden büyük hacimli menkul kıymetlerin ticaretini yapabilir, bu da planlarını veya stratejilerini korur ve önden koşmanın önüne geçer.

Kör Havuzların Dezavantajları

Özel hisse senedi alım satımları ve borsalar, yarattıkları aşağıdaki dezavantajlar nedeniyle birçok operatör ve tüccarın endişelerine ve eleştirilerine yol açmaktadır.

Haksız Fiyat Rekabeti

Borsa dışı işlemler, kamu piyasa değerinden çok uzak bir fiyatla gerçekleştirilebilir ve bu da büyük şirketler için perakende yatırımcılara göre haksız avantajlar yaratabilir. Ayrıca çoğu kör havuz, finansal menkul kıymet fiyatlarını tahmin etmek için halka açık borsalardan çok daha düşük olabilen bir emir akışı kullanır.

Manipülasyon

Çıkar çatışması ve ön plana çıkma, büyük şirketleri ve kör havuzdaki diğer yatırımcıları ilgilendiren başlıca özel pazar baskılarıdır.

Yırtıcı Faaliyetler

HFT sistemlerinin artan kullanımı, şirketlerin büyük ticaret hacimlerini tespit etmek, bu fırsatlardan yararlanmak ve önden çalıştırmak için farklı küçük piyasa emirleri vermesine olanak tanıyor.

Sonuç

Kör havuzlar, büyük şirketlerin ve finans kuruluşlarının çeşitli varlık sınıfları ve araçlarının ticaretini yaptığı özel borsalar ve pazarlardır. Bu havuzlar, 1980’lerde şirketlerin 500.000 hisse satışı veya milyonlarca dolar değerindeki alım satım emirleri gibi büyük emirleri yerine getirirken daha az şeffaflıkla ticaret yapmasına olanak sağlamak için kuruldu.

Bu havuzlar NYSE gibi popüler borsalar, komisyoncu-satıcı operatörleri veya bağımsız elektronik piyasa yapıcılar tarafından tutulabilir. Önemli piyasa oyuncuları, halka açık piyasalardaki dalgalanma etkisini en aza indirmek amacıyla, hareketlerini rakiplere açıklamadan emirleri yerine getirmek için kör havuz ticaretini kullanıyor.

SSS

Ticarette kör havuz nedir?

Kör havuz, büyük şirketlerin ve kurumsal yatırımcıların büyük miktarda menkul kıymet hisselerini kamu piyasalarına ifşa etmeden alıp sattığı özel bir borsadır.

Kör havuz ticareti yasa dışı mıdır?

ABD Menkul Kıymetler ve Borsa Komisyonu, kör havuz ticaretini düzenler ve 1979’dan beri kontrol ve düzenlemelere tabidir.

Kör havuzları kim işletiyor?

Özel komisyonculuk şirketleri, alım ve satım emirlerini eşleştirerek, teklifleri birleştirerek ve en iyi ticaret koşullarını sağlayacak fiyatları isteyerek kör havuz ticaretini kolaylaştırır.

Kör havuzlara nasıl yatırım yapılır?

Kör havuzlar yalnızca Morgan Stanley ve Barclays Bank gibi milyonlarca dolar değerinde önemli varlık ticareti yapan büyük şirketlerin kullanımına açıktır.

Önerilen makaleler

"Abone Ol" seçeneğine tıklayarak Gizlilik Politikasını kabul etmiş olursunuz. Sağladığınız bilgiler ifşa edilmeyecek veya başkalarıyla paylaşılmayacaktır.

Son Haberler

Ekibimiz çözümü sunacak, demo örneklerini gösterecek ve ticari bir teklif sunacaktır