什么是期权合约?

在金融市场交易需要了解各种赚钱的工具和方法。虽然最简单的方法是在产品价格上涨后进行买卖,但也存在应对市场动态的替代方案,如期权、期货和其他衍生品。

期权合约通常用于利用其中一些金融工具的潜力,利用经验和投机思路预测可交易证券的未来价格,如股票、债券、外汇货币、大宗商品和加密货币。

期权合约听起来很简单,有几种交易类型和策略。那么,什么是期权协议,它能带来什么好处呢?让我们详细说明一下。

主要内容

- 期权是指双方同意以约定的价格和日期交易颗粒资产的金融合同。

- 期权合同规定了购买或出售上述资产的到期日、执行价格和订单类型。

- 看涨期权赋予交易者以给定价格购买合约证券的权利。

- 看跌期权赋予交易者以给定价格出售合约证券的权利。

什么是期权合约?

期权是双方之间达成的交易协议,在特定日期以预定价格买卖特定资产。因此,当交易者签订购买股票的期权协议时,初始价格、未来价格和执行日期都会在合同中注明。

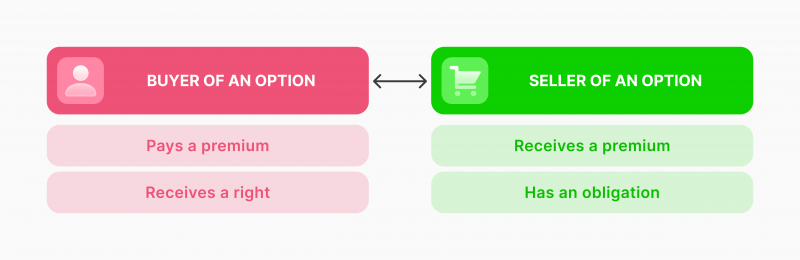

交易者有权但没有义务在上述日期行使其期权。

理解术语对于理解什么是期权协议非常重要,例如执行价格(执行日的资产价格)、内在价值(执行价格和实际市场价格之间的差额)和价内期权(当执行的期权合同有利可图时)。价外期权是一个术语,也用于描述一个失去的期权合同。

期权市场如何运作

期权金融工具用于推测特定资产的未来价格走势,并锁定特定价格和日期来交易产品,可以是买入,也可以是卖出。

假设您购买资产 A 的期权合约,每单位价格为 90 美元,但您预计市场价格会上涨到 100 美元。到到期日,如果股价上涨到 105 美元,您可以行使权利,以执行价购买并以 105 美元的价格出售资产,从而获得 5 美元的利润。

上述买入-看涨期权示例的内在价值为 5 美元。但是,如果市场下跌,资产价格降至 100 美元以下,您有权不执行合同,避免过度损失。

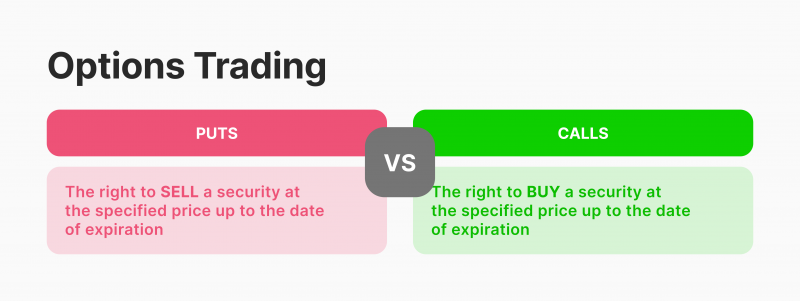

看涨期权与看跌期权

看涨期权和看跌期权是两种执行这些合约的类型。但是,它们并不强制相关方购买/出售标的物。

看涨期权是指交易者以预定价值(执行价)购买标的资产的权利。因此,当市场价格上涨时,看涨期权更有价值。

看跌期权是指交易者在执行日以执行价出售标的资产的权利,类似于卖空。当市场下跌时,看跌期权变得更有价值,因为交易者可以以更低的价格购买证券。

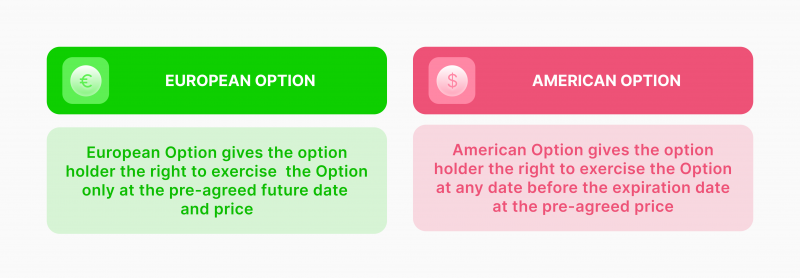

美式期权与欧式期权

美式和欧式期权指的是订单执行的时间。在此,欧式合约要求在到期日行使购买/出售资产的权利。另一方面,美式合约规定,在协议和到期日之间的任何时候都可以行使期权。

美式类型的合同通常会支付更高的保费,因为提前执行期权的权利具有一定的价值,使其更具吸引力。

期权合约的类型

期权合约类型可以理解为看涨和看跌(买入与卖出)。但是,由于它们中的每一种都可以用来开启或关闭市场头寸,我们可以将其解释为以下 4 种类型的期权。

买入开盘(BTO)

买入开盘使投资者有权进行多头交易,无论是看涨还是看跌都可以。换言之,交易者可以打开一个市场头寸,在那里他们可以买卖标的资产。

例如,如果交易者看好 ABC 股票,他们会更喜欢 BTO 这些股票,因为他们推测潜在的价格飙升,这样他们能在价格达到回报点后出售。

卖出开盘(STO)

卖出开盘使投资者有权进行空头交易,因为他们对给定的股票持看跌态度。这种情况下,他们签订一项协议,在到期日(或之前)出售标的资产,允许他们稍后以较低的价值购买,并从差价中获利。

然而,这是一种有风险的策略,因为如果市场意外飙升,交易者需要以市场价值从原始贷款人那里购买相关证券。

买入平仓(BTC)

买入平仓是指退出之前作为卖出平仓期权行使的空头头寸。如果交易者签订期权合约来出售特定证券,在大多数情况下,他们需要等待到期日才能执行订单,或者他们可以启动买入-平仓期权来抵消 STO 合约。

如果市场走势不利,买入平仓就像一种对冲策略,可以减轻交易者的损失。

卖出平仓(STC)

卖出平仓期权合约用于平仓交易者的多头头寸。当投资者购买买入开盘合约时,他们可以等待到期日来申请标的资产的所有权。

但是,如果市场朝着不理想的方向发展,交易者可以通过进入卖出平仓期权并从该合约中获利来抵消买入开盘合约的损失,从而减轻损失。

为什么交易期权

随着电子交易平台的发展以及大量的经纪商和金融服务的出现,与场外交易或其他工具相比,期权交易变得更加实惠。这里,期权交易具有以下优势。

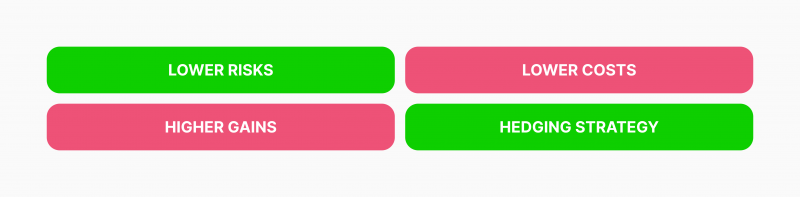

- 风险更低:期权合约不要求交易者执行声明的订单,这样能适应意外的波动或价格波动。

- 价格更低:交易者在选择期权合约时不必支付股票价格。相反,他们支付溢价,溢价由内在价值和其他市场因素组成,这些因素比购买股票本身便宜得多。

- 更高的收益:由于期权的成本较低,如果市场如交易者预期出现的那样波动,潜在回报会更高。事实上,交易者最初支付的是签订协议的权利,而不是资产的全部购买价格。

- 对冲策略:除了期权提供的投资组合多样化功能外,它们还可以对冲头寸损失或意外的价格波动,尤其是在需要等待合同到期日的欧式合同中。

期权交易可以追溯到 1872 年,当时美国金融家 Russell Sage 建立了 OTC 看涨期权和看跌期权,这在美国是一个不标准且流动性差的市场。

股票交易中的期权

期权被用作直接投资股票和购买股票的替代方案。这些合同更容易获得和管理,因为它们更实惠,而且与资产所有权转移相关的复杂性更低。

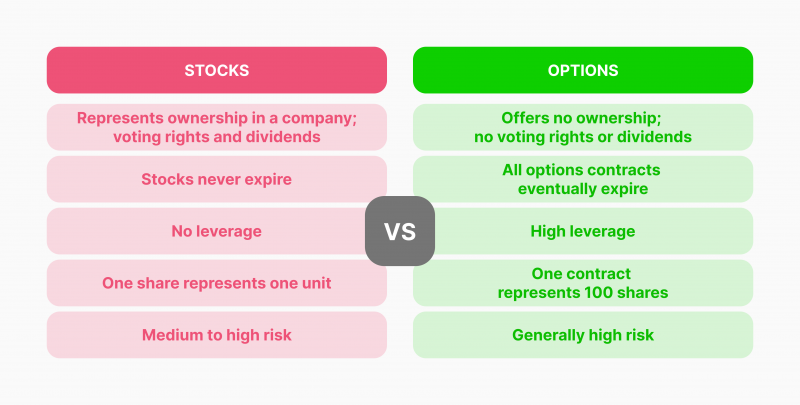

期权对比股票

期权包括购买特定股票的交易权。因此,投资者不必支付全部股价,而是要支付合同溢价,而合同溢价通常只相当于市场价值的一小部分。

假设您在交易苹果股票期权;签订与该资产相关的期权协议将花费每股几美分或几美元的价格,无需支付市场价格,比如说 100 美元。

如果交易者在执行价为 110 美元的期权合同中每股支付 30 美分(0.30美元),股价上涨至 112 美元,则交易者可以行使其看涨期权并购买标的股票。

然后,投资者可以根据 112 美元的当前市场价格出售股票,并获得每股 2 美元的利润,在每股花费 0.30 美元后,每股净赚 1.70 美元。

如何交易期权:分步指南

由于期权合约的独立性,需要采用不同的方法和仔细的分析方式来选择合适的股票、执行正确的订单。以下是如何使用期权进行股票交易。

第 1 步:开立期权交易账户

经纪商网站和交易平台专门为期权交易提供单独的账户,这通常允许具有实践经验和几年活动经验的熟练人员进行。

建议那些有可靠交易历史或有足够时间追踪市场动态并及时做出决策的人进行期权交易。经纪商通常在开设期权交易账户之前进行仔细的筛选,确保交易者充分了解相关风险和所需资金。

第 2 步:选择合适的资产

下一步是选择需要对冲或覆盖风险的资产。这并不意味着要与所有交易的证券签订期权协议。期权就像保险一样适用于高度不可预测的市场头寸,如波动性股票或杠杆交易。

选择期权合约类型取决于预计的价格动作。因此:

- 如果您预计价格会上涨,可以买入看涨期权或卖出看跌期权。

- 如果您预计价格会下跌,可以买入看跌期权或卖出看涨期权。

第 3 步:分析市场

请记住,期权合约赋予您购买或出售特定资产的权利,而无需承担义务。因此,该工具使您能够弥补在另一笔交易中可能出现的任何预期损失。

通过根据预测的市场走势评估所提供的执行价格,仔细分析可用的期权合同。理想情况下,对于看涨期权,您期望预期的市场价格超过执行价格的溢价,从而获利。

相反,如果您选择看跌期权,潜在市场价格必须低于执行价格,这样您就可以从卖空标的资产中获利。

第 4 步:确认合同的时间框架

确定您满意的合同到期日期。期权合约可以从几天延长到几周、几个月或几年。短期期权是有风险的,因为证券没有足够的时间波动或达到所需的执行价格。

因此,长期合约更适合初学者和普通交易者,有更多的时间和灵活性来行使期权和追踪市场。

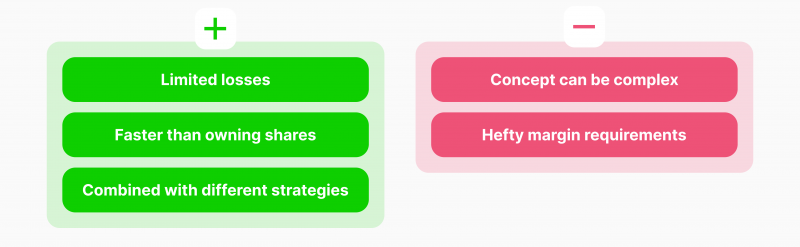

期权交易的优势和劣势

如前所述,期权交易面临一些挑战,尤其是在市场走势不可预测的情况下。让我们来了解看涨期权的风险是什么,以及它们提供了什么好处。

好处

- 经济损失仅限于支付合同溢价,而这通常只是股价的一小部分,因为您购买的是买入/卖出交易权,而不是支付股价。

- 与实际购买和交易股票相比,所需的麻烦和程序更少。

- 期权可以根据合同类型和基础资产性质,通过广泛的交易策略进行实践。

坏处

- 期权掌握起来可能很复杂,因此它是经验丰富的交易者的合适选择。

- 开设期权账户的保证金要求各不相同,根据合同类型的不同可能会很高。

总结

期权是赋予交易者买卖合约证券权利的金融工具。这些工具在股票交易中很常见。但是,期权也用于其他市场,如大宗商品、外汇和加密货币。

看涨期权和看跌期权是股票期权的两种类型,分别指购买和出售资产的权利。期权合约被用作对冲风险头寸的对冲策略,允许交易者拥有可选的市场订单,让他们能够抵消另一笔交易的预期损失。

然而,考虑到各种选择的复杂性,它们需要经过仔细分析和考虑,因为它们依赖于推测和预测。

常见问题

期权合约是如何运作的?

期权合约赋予交易者以特定价格和日期买卖金融资产的权利。在合约到期日,如果交易者的价格预测正确,他们可以执行上述订单类型和收益。

期权合约能让您损失多少?

在大多数情况下,交易者的损失以支付合同溢价的价格为上限。投资者付费是为了获得购买/出售股票的权利,而不是支付相关证券的价格。

期权出售能获益吗?

期权合约卖方从出售合约所支付的溢价中受益。此外,如果现行市场价格与指定的执行价格不匹配,并且期权的看涨买方遭受损失,他们将受益。

为什么要买期权而不是股票?

期权比股票便宜,与一份股价相比,大多数溢价都要花费几美分或几美元。此外,如果价格预测正确,交易者将从进一步买卖标的资产中受益。

最新消息