التعامل مع Bear Traps في التداول: كيفية التنبؤ بالمأزق وتجنب الخسائر

الأسواق المالية معقدة ولا يمكن التنبؤ بها، مما يجعل التداول صعبًا، ويمكن لبعض المخاطر الشائعة أن تستنزف حتى المتداولين ذوي الخبرة. أحد هذه المخاطر هو Bear Traps – وهو وضع هائل في السوق يمكن أن يؤدي إلى خسائر كبيرة إذا لم يتم التعامل معه بحذر. من خلال هذا المقال يمكنك التعرف على مفهوم Bear Traps وآلية تكوينها وبعض النصائح حول كيفية اكتشافها وتجنبها.

المحتوى الرئيسي

- يحدث Bear Traps بعد الارتفاع السريع في الأسعار، مما يجذب المتداولين إلى صفقات الشراء.

- Bear و bull traps هي أنواع من الأنماط المنحرفة التي تؤدي إلى خسائر كبيرة.

- يمكن تشكيل Bear traps من قبل المستثمرين المؤسسيين الذين يشترون الأصول بأسعار الجملة.

شرح مفهوم Bear traps

Bear traps هو صفقة بيع قصيرة تشجع المستثمرين على الشراء بسعر أسوأ وقت. ويحدث بعد ارتفاع سريع في الأسعار: حركة صعودية غير متوقعة، تسمى “sucker rally”، تقنع المتداولين بأن السوق قد وصل إلى أدنى مستوى له وتشجعهم على اتخاذ صفقات شراء. يبيع الدببة الأصل على المكشوف، لكن حركة السعر الهبوطية قصيرة الأجل ويستمر الأصل في حركته الصعودية. ولذلك، فإن المتداولين الذين يقعون في الفخ لديهم الاختيار بين إغلاق تداولاتهم بخسارة معينة أو البقاء في التداول بمخاطر مفتوحة ومكافأة محتملة غير معروفة.

يمكن أن تنطبق Bear traps أيضًا على المتداولين الذين يحتفظون بصفقات شراء ويتم إغراءهم بالبيع، وبالتالي يخسرون أرباحًا إضافية من استمرار الحركة الصعودية

يمكن وصف معنى فخ الدببة على أنه وهم تداول يقود المتداولين إلى الاعتقاد بأن الاتجاه الهبوطي للأصل أو السوق سوف ينعكس قريبًا، مما يخلق فرصة شراء. إنه يحبس المتداولين الذين يدخلون قبل الأوان في مركز صعودي أثناء ما يبدو أنه انعكاس للاتجاه.

يمكن أن يحدث فخ الدببة في أي أداة مالية، سواء كانت أسهمًا أو مؤشرات أو سلعًا أو عملات مشفرة. يمكن أن يؤدي الانعكاس الكاذب من الاتجاه الصعودي إلى الاتجاه الهبوطي إلى قيام المتداولين بفتح مراكز بيع، على أمل الاستفادة من انخفاض سعر الأصول، أو بيع أصولهم لتجنب الخسائر. ومع ذلك، يستمر الأصل في اتجاهه الصعودي، مما يؤدي إلى خسائر أو تكاليف الفرصة البديلة للمضاربين على الانخفاض.

في ما يلي مثال على فخ الدببة في مجال العملات المشفرة:

في مايو 2021، شهد سوق العملات المشفرة فخًا هبوطيًا عندما انخفض سعر البيتكوين من 65000 دولار إلى 30000 دولار. قام العديد من المستثمرين ببيع عملة البيتكوين الخاصة بهم بسبب الخوف من تراجع السوق. ومع ذلك، انتعش سعر البيتكوين إلى ما يقرب من 40 ألف دولار بعد بضعة أسابيع، مما أدى إلى محاصرة أولئك الذين باعوا وخسروا الأرباح المحتملة.

يأتي مصطلح “فخ الدب” من تشبيهه بالدببة التي تستخدم الفخاخ للقبض على فرائسها: فالمستثمرون الهبوطيون محاصرون في صفقاتهم الخاسرة، في انتظار انخفاض الأسعار، تمامًا مثل الدببة الذين ينتظرون فرائسهم.

مصيدة الثور مقابل مصيدة الدب

تعد مصائد الثيران ومصائد الدببة أنواعًا من الأنماط المتقلبة حيث تغير الأصول اتجاهها فجأة في الأسواق المتقلبة، مما يتسبب في خسائر كبيرة للمتداولين. إن فهم هذه الأنماط يمكن أن يساعد المستثمرين على اتخاذ التدابير المناسبة لتخفيف المخاطر.

تحدث مصائد الصعود ضمن اتجاه سوق هابط، مما يغري المتداولين بالارتفاع قبل استئناف الاتجاه الهبوطي، مما يتسبب في خسائر لأولئك الذين يدخلون مراكز شراء. تحدث مصائد الدببة ضمن اتجاه السوق الصعودي العام، مما يخدع المتداولين بالانخفاض قبل أن يستأنف السوق مساره الصعودي، مما يتسبب في خسائر لأولئك الذين يبيعون الأصول متوقعين استمرار الاتجاه الهبوطي.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

إن مصائد الدببة والثور هي سيناريوهات في الأسواق المالية حيث يؤدي التوقف المؤقت أو الانعكاسات إلى خلق انطباع خاطئ عن انعكاسات الاتجاه، مما يدفع المتداولين إلى اتخاذ قرارات غير صحيحة. لتجنب هذه الفخاخ، يجب على المتداولين توخي الحذر، واستخدام استراتيجيات إدارة المخاطر، وإجراء المزيد من التحليلات قبل اتخاذ قرارات الاستثمار بناءً على هذه الإشارات الخاطئة.

كيف يتم تشكيل مصائد الدببة؟

يمكن استخدام فخ الدببة كأسلوب للتلاعب بالسوق لخلق اتجاه هبوطي بشكل مصطنع. هناك العديد من الطرق التي يمكن للمتداولين من خلالها تشكيل مثل هذا الفخ.

وبالتالي، يمكن أن تحدث مثل هذه الفخاخ عندما يحاول اللاعبون المؤسسيون الكبار في الصناعة، مثل صناديق التقاعد أو البنوك أو شركات الاستثمار، اختراق مراكز الشراء أو مراكز البيع الضعيفة عن طريق شراء الأصول بأسعار الجملة: يبيع المتداولون عمدًا كميات كبيرة من الأصول. الأصل لخفض سعره، مما يخلق انطباعًا خاطئًا بالسوق ويجعل المتداولين الآخرين يعتقدون أن الأصل يفقد قيمته ويبيعون صفقاتهم. يقوم المتداولون بإنشاء فخ الدب عندما تصل أسعار الأصول إلى نقطة منخفضة، ويشترون كميات كبيرة بسعر منخفض بشكل مصطنع، مما يؤدي إلى زيادة الطلب، ودفع السعر إلى الارتفاع مرة أخرى.

يمكن تشكيل فخ الدببة من قبل المتداولين الذين يقومون بإنشاء إشارات كاذبة، مثل الزيادة المفاجئة في حجم البيع أو الانخفاض الحاد في الأسعار، لإقناع المستثمرين ببيع أصولهم، الأمر الذي يؤدي بدوره إلى انخفاض السعر أكثر، مما يتسبب في السوق للإسقاط.

FUD (الخوف وعدم اليقين والشك) هي طريقة أخرى لإنشاء فخ هبوطي. يستخدم المتداولون تكتيكات FUD من خلال نشر الشائعات أو القصص الإخبارية التي تتنبأ بانهيار السوق، مما يؤدي إلى ذعر المستثمرين وبيع أصول عملاتهم المشفرة.

البيع على المكشوف هو استراتيجية يقوم فيها المتداولون باقتراض الأصول من مستثمر آخر، وبيعها بسعر السوق الحالي، والانتظار حتى ينخفض السعر، ثم شرائها مرة أخرى بسعر أقل، وإعادتها إلى المالك الأصلي، وتحصيل الفرق. مما يخلق احتمالية وقوع فخ للدب.

كيفية التعرف على مصيدة الدب

يمكن التعرف على مصائد الدببة من خلال ملاحظة الاتجاه المطول للسوق، والذي قد يشير إلى التلاعب. وهناك مؤشر حاسم آخر يتمثل في التحول المفاجئ في معنويات السوق، وهو أمر غير متوقع ومعاكس لما هو متوقع. فيما يلي بعض الميزات التي يجب عليك الانتباه إليها لتحديد فخ السوق الهابط.

Bear Trap Chart

يساعد الرسم البياني في تحديد فخ الدب: اتجاه هبوطي مع حجم تداول كبير بالقرب من خط الدعم. يتم تأكيد المصيدة عندما يتوقف الاتجاه خلال خمسة الشموع اليابانية فوق خط الدعم وسرعان ما يتجاوز مستوى المقاومة.

مؤشرات التداول

من بين أدوات التحليل الفني العديدة، يستخدم المتداولون المؤشرات الفنية مثل MACD وRSI للتمييز بين الانعكاس الحقيقي وفخ الدب. يجب أن تتحرك مؤشرات الزخم للأسفل مع سعر الأصل أثناء الانعكاس الهبوطي.

يمكن التعرف على مصيدة الهبوط من خلال الاختراق الكاذب تحت مستوى الدعم الرئيسي أو الانعكاس السريع لمتوسط متحرك مهم.

من المهم أيضًا التحقق مما إذا كانت حركة السعر الهبوطية تخترق مستويات فيبوناتشي ومستويات الدعم، حيث غالبًا ما تتوقف المصائد الهبوطية عند مستويات فيبوناتشي.

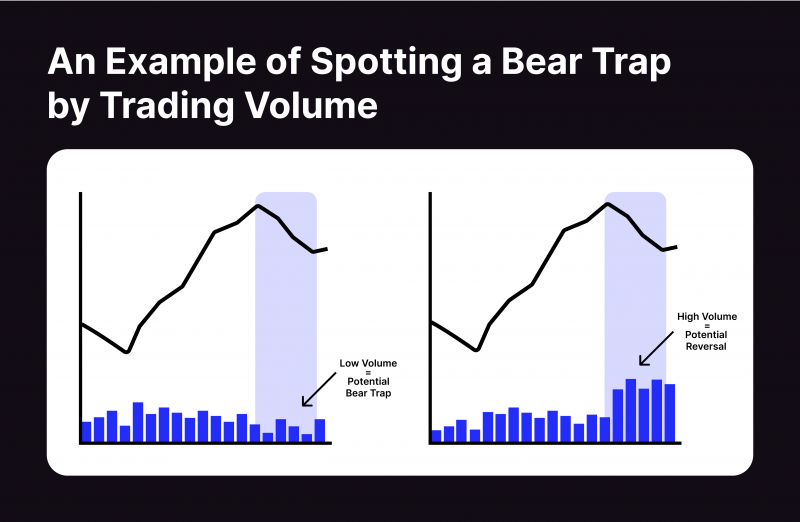

حجم التداول

لتحديد فخ الدببة، قم بفحص حجم التداول. عادةً ما تتضمن انعكاسات الاتجاه الحقيقي حجمًا كبيرًا، في حين تتضمن مصائد الدببة غالبًا حجمًا منخفضًا. إذا بدا أن الاتجاه الصعودي القوي يتلاشى أو ينهار إلى ما دون مستوى الدعم مع انخفاض حجم التداول، فهذا أمر مشكوك فيه للغاية.

مؤشر القوة النسبية المرتفع

يمكن أن يشير ارتفاع مؤشر القوة النسبية وظروف ذروة الشراء إلى ارتفاع ضغط البيع وفخ الدب المحتمل. قد يدفع اللاعبون الرئيسيون الأسعار إلى الانخفاض لتقليل الضغط وإعادة الدخول بأسعار أقل للحصول على مراكز أفضل. سيؤدي هذا التدفق في الطلب على الشراء إلى ارتفاع الأسعار مرة أخرى. يكون الاتجاه الهبوطي الأولي مؤقتًا بسبب جني الأرباح وتلاعب دافعي المؤسسات، وسيرتفع السعر مرة أخرى بمجرد أن تغتنم المؤسسات الأصول المتاحة. وبالتالي، فإن ارتفاع مؤشر القوة النسبية يمكن أن يشير أيضًا إلى احتمال وقوع فخ هبوطي.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

كيفية تجنب فخ الدب

لتجنب الوقوع في فخ الدببة، يجب عليك أولاً إجراء بحث وتحليل شامل قبل اتخاذ قرارات التداول. ومع ذلك، هناك بعض النصائح الإضافية حول كيفية تجاوز هذه الفخاخ.

تجنب صفقات البيع

قد يكون من المفيد أيضًا تجنب البيع في الاتجاه الصعودي الأساسي قبل أن يؤكد الانعكاس. ومع ذلك، يمكن للبائعين على المكشوف أن ينجو بنجاح من فخ الدببة من خلال مراقبة حركة السعر بعناية، مثل شمعة المطرقة تشير إلى دخول المشترين بأسعار أقل ويشير انخفاض حجم التداول إلى انعكاس قصير الأمد. التأكد من استمرار مؤشرات الزخم في الاتجاه الهبوطي مع السعر، لأنها قد تشير إلى رفض الانعكاس.

استخدام أوامر إيقاف الخسارة

لتجنب التداول في فخ الدببة، فكر في إيقاف الخسارة مستويات الأسعار قبل الدخول في صفقة تداول، خاصة إذا كانت قصيرة. إذا تم تفعيل وقف الخسارة، فيجب عليك خفض خسائرك على الفور؛ وإلا فقد تقع في فخ الدببة وتفقد أصولك.

إجراء تحليل السوق

يمكن أن يساعدك التحليل الشامل للسوق وتتبع المؤشرات المتعددة على التنبؤ بفخ الدب الوشيك وتجاوزه، بينما يمكن أن تساعد استراتيجيات إدارة المخاطر القوية في تجنب الخسائر الكبيرة.

ملخص القول

إن مصائد الدببة هي أحداث لا يمكن تجنبها وقد يكون من الصعب اكتشافها. ولكن مع التحليل المناسب ومؤشرات السوق، وكذلك مع التعليم المستمر وتحسين مهاراتك في التداول، يمكنك تعلم كيفية التعرف على نمط فخ الدببة وتجاوزه، مع الحفاظ على أموالك دون تغيير.