تخصيص أصول المحفظة الاستثمارية –؛ كيف تزيد عوائدك إلى أقصى حد؟

يتطلب النجاح في مجال التداول تحليلات متقدمة وخبرة ومعرفة. إن الجمع بين هذه المهارات يمكن أن يولد متداولاً مربحاً للغاية. يجب على المستثمرين، بغض النظر عن خبرتهم، تحليل وتخطيط محفظة التداول الخاصة بهم بعناية.

أصبحت المنافسة في السوق المالية شديدة للغاية، مع توفر المزيد من الأصول وانخفاض حواجز الدخول. وهذا يعني مشاركة المزيد من المشاركين في عائدات السوق، مما يستلزم صياغة أفضل طريقة لتخصيص أصول المحفظة الاستثمارية التي تضمن طول العمر والربحية.

هل تبحث عن أفكار لتحسين استثماراتك وأسلوب تداولك؟ دعنا نراجع كيفية إنشاء محفظة ناجحة تجلب الدخل والمخاطر المتوازنة والنمو المحتمل.

النقاط الرئيسية

- يشير تخصيص أصول المحفظة الاستثمارية إلى توزيع رأس مال المستثمر على عدة أوراق مالية لتحقيق عوائد متوازنة.

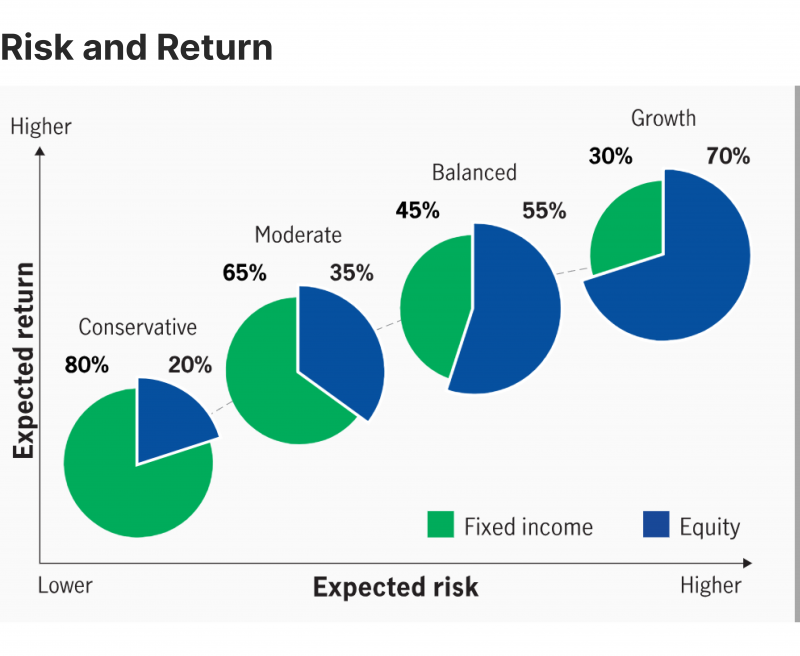

- وتركز معظم استراتيجيات تخصيص الأصول على الدخل أو التوازن أو النمو، اعتمادًا على عمر المستثمر ووقته ومدى تحمله للمخاطر.

- لا يوجد نهج واحد يناسب الجميع لتخصيص الاستثمار. يجب على المتداول اتخاذ القرار بناءً على استراتيجية الاستثمار والأهداف المالية.

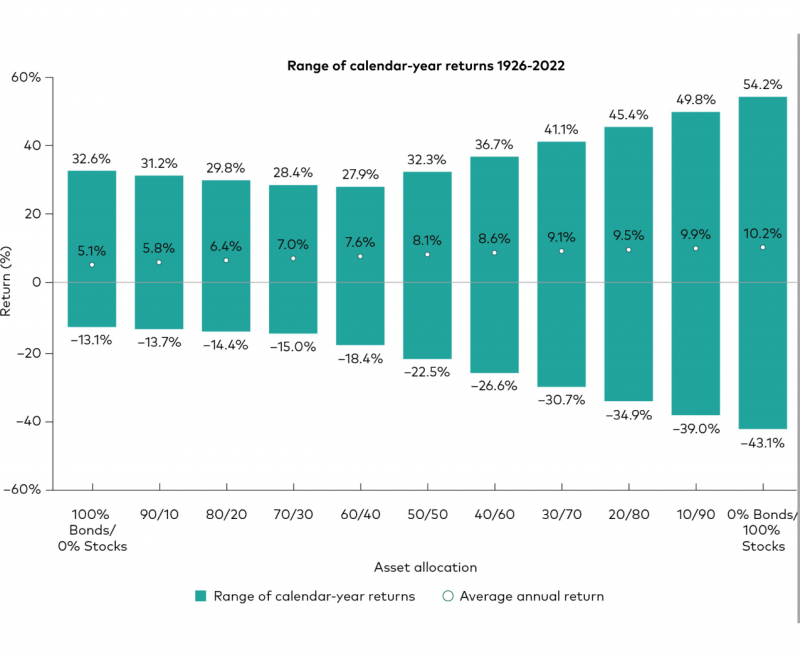

- تشمل معظم طرق التخصيص الأسهم والسندات وأسواق المال، حيث تجلب الأسهم أعلى العوائد بمخاطر عالية، بينما تجلب السندات والاستثمارات النقدية عوائد متوازنة.

ما هو تخصيص الأصول؟

يشير تخصيص أصول المحفظة الاستثمارية إلى توزيع سلة الاستثمار بطريقة مدروسة ومضبوطة لمساعدة المتداول على تحقيق أهدافه المالية.

وهذا يعني تخصيص الأوراق المالية وفئات الأصول القابلة للتداول بطريقة معينة تزيد من ربحية المستثمر واستدامته، مع مراعاة تحمل المخاطر والعمر وظروف السوق.

يجب على المستثمرين تتبع محفظتهم الاستثمارية باستمرار وتحديثها وفقًا لـ تقلبات السوق، وتغير مستويات المخاطر والعوائد المحققة.

على سبيل المثال، قد يخصص المتداول 75% لسوق الأسهم و10% لسوق المال و15% للسندات. هل هذا تخصيص ناجح لأصول المحفظة الاستثمارية؟ يعتمد ذلك على اختيار الأصول والمدة الزمنية والهدف المالي.

لماذا يعتبر تخصيص أصول المحفظة الاستثمارية مهمًا؟

يتوافق هذا النهج مع المقولة القديمة “لا تضع كل بيضك في سلة واحدة”، لأن السوق المالية ديناميكية للغاية. عادةً ما يعني تراجع سوق ما أن فئة أصول أخرى تزدهر.

على سبيل المثال، عادةً ما يرتبط تراجع أداء الدولار الأمريكي عادةً بنمو الذهب، حيث يقوم المستثمرون بتحويل استثماراتهم في سوق المال إلى أصول أكثر استقرارًا، مثل الذهب.

تخصيص أصول المحفظة الاستثمارية أمر حيوي أيضًا للتحوط ضد مراكز السوق المحفوفة بالمخاطر. على سبيل المثال، يمكن أن يحقق الاستثمار في العملات عوائد أعلى من السندات. ومع ذلك، فإن سوق الفوركس شديد التقلب، في حين أن السندات تحقق عوائد معتدلة مع استقرار أفضل.

فئات أصول المحفظة الاستثمارية

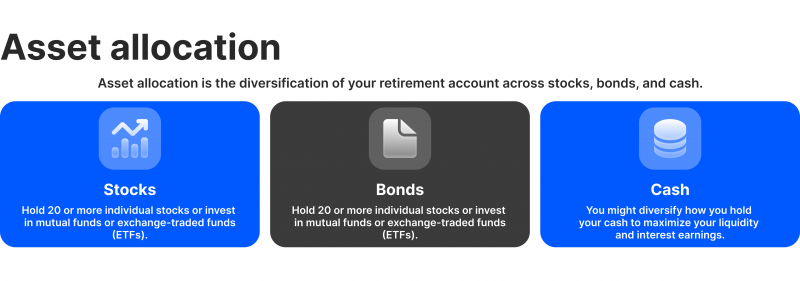

العملات والأسهم والسندات هي أدوات مالية كلاسيكية يستخدمها المستثمرون لإنشاء محفظة استثمارية متوازنة.

النقد، أو سوق المال، هو استثمار قصير الأجل يقدم عوائد معتدلة للمستثمرين المبتدئين. وهي تعمل بشكل مشابه لحسابات التوفير، حيث يقوم المستخدم بإيداع الأموال في حساب سوق المال وفقًا لحد أدنى محدد مسبقًا. ويتم استثمار رأس المال في سندات الخزانة والأذون التجارية لمدة عام واحد و270 يومًا على التوالي.

السندات هي أوراق مالية تصدرها الحكومات أو المؤسسات المالية القائمة وتستخدم للتحكم في التدفق النقدي المؤسسي. هذه السندات لها عائدات فائدة ثابتة، حيث يحصل المتداول على مدفوعات كما هو منصوص عليه في عقد السندات. ولذلك، فإن هذه الأصول لا تخضع لتقلبات السوق ولكنها يمكن أن تحقق مكاسب ضئيلة.

أما الأسهم، أو الأسهم، فهي أكثر ربحية على المدى الطويل. ويعتمد معدل نمو هذه الاستثمارات على الصناعة وما إذا كان السهم يدفع أرباحًا. ينصح الخبراء بالاحتفاظ بالأسهم لمدة خمس سنوات تقريباً لتحقيق مكاسب ملحوظة. عادة ما تشكل هذه الأصول غالبية محفظة المستثمر لأنها تحقق أرباحًا أعلى.

فئات فرعية يجب أن تعرفها

تحتوي فئات الأصول المذكورة أعلاه على فئات فرعية يستخدمها المتداولون المتمرسون لضبط محافظهم الاستثمارية. وتشمل هذه الفئات

- الأسهم ذات رؤوس الأموال الصغيرة: الشركات التي تقل قيمتها السوقية عن 2 مليار دولار. وتتمتع هذه الأسهم بسيولة منخفضة نسبيًا، مما يجعلها أكثر خطورة، ولكنها تتمتع بمعدل نمو أعلى.

- الأسهم ذات القيمة السوقية المتوسطة: الشركات التي تتراوح قيمتها السوقية بين 2 مليار دولار و10 مليارات دولار. وتحقق هذه الأسهم توازنًا معتدلًا بين المخاطرة والربحية.

- الأسهم ذات القيمة السوقية العالية: الشركات التي تزيد قيمتها السوقية عن 10 مليارات دولار. تقدم هذه الأسهم الممتازة معدلات نمو منخفضة ولكنها أسهم ذات سيولة عالية ومستقرة.

- الأوراق المالية الدولية: وهي الأسهم والأوراق المالية التي تصدرها كيانات أجنبية ومدرجة في أسواق الصرف الأجنبي.

- الأوراق المالية ذات الدخل الثابت: السندات الحكومية وسندات الشركات التي تقدم مدفوعات فائدة ثابتة بشكل دوري، بالإضافة إلى سداد أصل الدين في تاريخ الاستحقاق. توفر هذه الأوراق المالية تقلبات منخفضة ومخاطر منخفضة ودخل ثابت.

- الأسواق الناشئة: هي الأصول التي تصدرها كيانات في البلدان النامية. تقدم الأسواق الناشئة عوائد محتملة عالية ولكنها تنطوي على مخاطرة عالية بسبب حالة عدم اليقين الاقتصادي فيها.

- أسواق المال: هي استثمارات قصيرة الأجل تعمل على غرار حسابات التوفير التقليدية للبنوك. ومع ذلك، فإنها تقدم معدلات فائدة محسنة على المدى القصير.

- صناديق الاستثمار العقاري: صناديق الاستثمار العقاري هي عبارة عن مجموعات من الاستثمارات العقارية والرهن العقاري التي تقدم عوائد مرنة.

ثلاثة نماذج لتخصيص الأصول

تعتمد استراتيجيات تخصيص المحفظة على ثلاثة مفاهيم أساسية. وهي الدخل والتوازن والنمو. يتلاعب المستثمرون بالنسب في توزيع الأصول لإنشاء أفضل استراتيجية تناسب أهدافهم.

محفظة الدخل

يركز هذا النهج على تعظيم الإيرادات. يستخدم المستثمرون الأسهم ذات توزيعات الأرباح والسندات ذات العائدات. توزيعات الأرباح هي المدفوعات التي يحصل عليها المساهمون كجزء من أرباح الشركة. ويتم إصدار توزيعات الأرباح للمساهمين شهريًا أو ربع سنويًا أو نصف سنويًا لكل سهم.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

السندات ذات العائد على القسيمة هي سندات الخزانة التي تدفع لحامليها مبالغ ثابتة شهريًا أو ربع سنويًا حتى تاريخ الاستحقاق. وتناسب هذه الأصول المستثمرين الذين يرغبون في زيادة أرباحهم في وقت قصير.

محفظة متوازنة

كما يوحي الاسم، يجمع التوزيع المتوازن للأصول بين السندات والأسهم لتقليل التقلبات والتركيز على الاستقرار. يركز المستثمرون في هذه الفئة على المكاسب طويلة الأجل بغض النظر عن تقلبات الأسعار قصيرة الأجل ولديهم أفق استثماري طويل المدى.

تتناسب استراتيجية المحفظة هذه مع المستثمرين الذين يعملون على خطط تقاعدهم ويرغبون في الحصول على رأس مال كافٍ لسنوات عديدة.

محفظة النمو

استراتيجية تخصيص الأصول هذه مخصصة للمستثمرين على المدى الطويل. وهي تركز على الشركات الممتازة والأسهم المستقرة التي يمكن أن تنمو بشكل كبير على مدى سنوات عديدة قادمة. من المحتمل أن تتقلب هذه الأسهم على نطاق واسع في الديناميكيات قصيرة الأجل، ولكن المتداول لا يركز على المكاسب الحالية.

يتبع المتداولون هذا النهج لتمويل عملية شراء كبيرة في المستقبل، مثل منزل للتقاعد أو رحلة حول العالم. ومن الأرجح أن يحقق المستثمرون هذه المكاسب في غضون خمس سنوات على الأقل.

يستخدم المستثمرون منصات وبرامج تخصيص الأصول عبر الإنترنت لتبسيط استثماراتهم وإدارة أموالهم بكفاءة أكبر. ويُعد برنامج Quicken هو أقدم البرامج (تأسس عام 1982)، بينما تشمل البرامج الأخرى ShareSight وKubera وSigFig وMornningStar Investor.

تخصيص أصول المحفظة حسب العمر

يعني تخصيص الأصول حسب العمر تخطيط مزيج الأسهم والسندات بناءً على عمر المستثمر وخطة تقاعده. فهو يجد أفضل نسبة مئوية من كل فئة من فئات الأصول بطريقة تزيد من الأرباح من الأسهم حسب سن التقاعد.

كقاعدة عامة، يقوم المتداول بطرح عمره الحالي من 100 للعثور على التخصيص الأمثل للأسهم. سيقوم المستثمر البالغ من العمر 35 عامًا بتخصيص 65% من المحفظة للأسهم، بما في ذلك الأسهم ذات رؤوس الأموال الصغيرة إلى الكبيرة والأسهم التي تدر أرباحًا.

تذهب الـ 35% المتبقية من المحفظة الاستثمارية إلى السندات أو بين السندات وأسواق المال.

تخصيص أصول محفظة دورة الحياة

يبدو تخصيص محفظة دورة الحياة مشابهًا للاستراتيجية القائمة على العمر. ومع ذلك، فإنها تركز على العمر وتحمل المخاطر والأهداف المالية.

تُعرف أيضًا باسم تخصيص الأصول على أساس التاريخ المستهدف، وهي تقوم بتعديل نسب التخصيص باستمرار مع اقتراب المستثمر من التقاعد. وفي نهاية المطاف، تقلل هذه الاستراتيجية من عامل المخاطرة وتستثمر في أوراق مالية أكثر استقرارًا.

تصدر شركات الاستثمار خطط تخصيص محددة مسبقًا لدورة الحياة حسب سن التقاعد. على سبيل المثال، يستهدف صندوق Vanguard 2030 الأشخاص الذين يتوقعون مغادرة سوق العمل بحلول عام 2030. تتضمن هذه المحفظة الاستثمارية 63% أسهم، و36% سندات، و1% احتياطيات قصيرة الأجل.

تخصيص أصول المحفظة الاستثمارية في جميع الأحوال الجوية

تخطيط المحفظة في جميع الأحوال الجوية هو استراتيجية تخصيص الأصول التي تعمل بغض النظر عن ظروف السوق. وعلى هذا النحو، يمكن للمتداول أن يحافظ على الربحية خلال الأسواق الصاعدة والهابطة على الرغم من تحركات الأسعار العرضية.

تم تطوير هذه الاستراتيجية من قبل المستثمر الأمريكي ومدير صناديق التحوط راي داليو، الذي أنشأ محفظة تعمل أثناء نمو السوق وركوده.

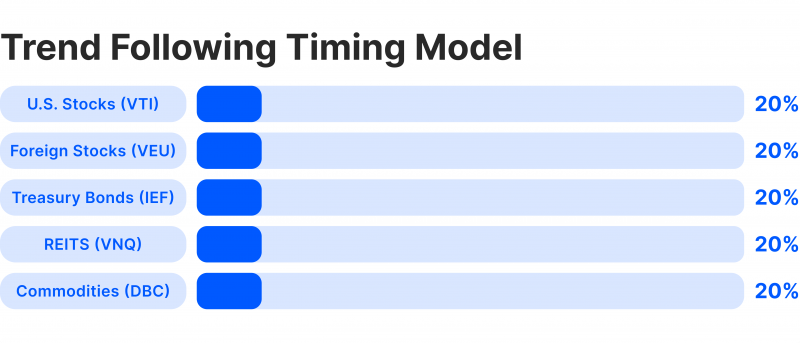

يوفر نهج التخصيص هذا توازنًا متساويًا بين معظم فئات الأصول، حيث يتألف من 30٪ من الأسهم الأمريكية، و40٪ سندات طويلة الأجل، و15٪ سندات متوسطة الأجل، و7.5٪ ذهب، و7.5٪ سلع. من المفترض أن يوفر الجمع بين هذه الأوراق المالية مكاسب مستقرة بمرور الوقت.

تخصيص الأصول ذات الترجيح الثابت

يتطلب تخصيص الترجيح الثابت أن يقوم المتداول بتحديث التوزيع النسبي للمحفظة بين الأصول.

على سبيل المثال، إذا كان رأس مال المستثمر 10,000 دولار، وخصص 90% للأسهم و10% للسندات. فهذا يعني أنه يستثمر 9000 دولار و1000 دولار على التوالي.

وبعد بضعة أشهر، إذا انخفضت قيمة الأسهم إلى 8500 دولار وارتفعت السندات إلى 1500 دولار، فإن التخصيص الآن هو 85% للأسهم و15% للسندات. وبالتالي، سيشتري المتداول المزيد من الأسهم ويبيع سندات الخزانة للحفاظ على التوازن الأصلي 90/10. يفضل بعض المستثمرين ترك احتياطي بنسبة 5% لاستيعاب ديناميكيات السوق، وليس الشراء والبيع لكل 2% أو 3% تغيير في التخصيص.

تخصيص المحفظة القوي

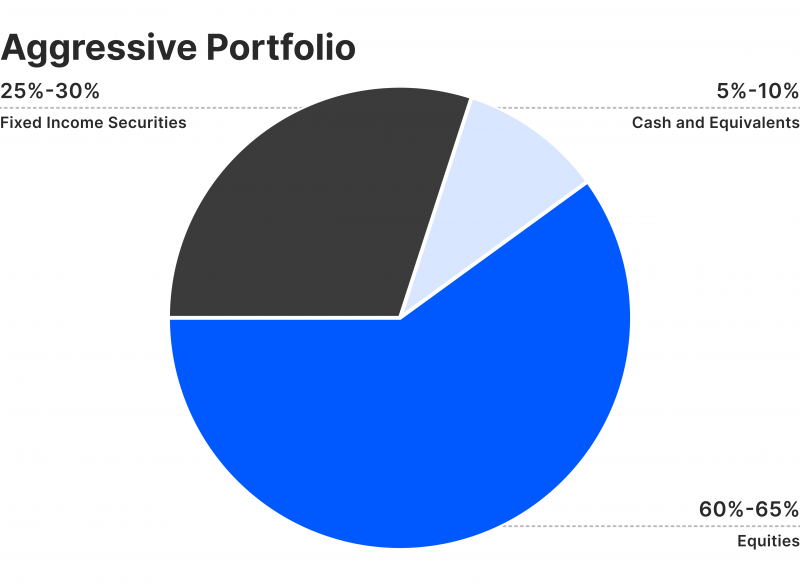

التخصيص العدواني هو استراتيجية تركز على النمو وتهدف إلى الاستفادة من المكاسب من الأسهم الممتازة على المدى الطويل.

يستثمر المتداول الذي يتبع نهجًا عدوانيًا في الغالب في الأسهم التي تحقق عوائد كبيرة ومستقرة للسنوات القادمة. تتضمن هذه الاستراتيجية أيضًا الأوراق المالية ذات الدخل الثابت، مثل استثمارات أسواق المال و السندات الحكومية

تتراوح عدوانية هذه الاستراتيجية بين عدوانية معتدلة وعدوانية للغاية. تستلزم العدوانية المتزايدة في السوق تخصيص 80-100% من الأسهم في حين أن النهج المعتدل يحد من استثمارات الأسهم إلى 60-70%.

توزيع أصول المحفظة التكتيكية

يعني التوزيع التكتيكي للأصول تحديد زخم السوق والفرص الاستثنائية واتخاذ القرارات في الوقت المناسب لزيادة المكاسب باستخدام الاستثمارات قصيرة الأجل وطويلة الأجل.

في هذا النهج، يقوم المتداول بتشغيل محفظة تركز على المدى الطويل وتتكون من الأسهم والسندات. ومع ذلك، عندما تظهر فرص مفاجئة، مثل الزيادات الحادة في أسهم شركات الأدوية أو الانخفاضات الكبيرة في أسهم شركات السيارات. يقوم المتداول بشراء هذه الأسهم سريعًا للاستفادة من فرص المكاسب قبل العودة إلى الاستراتيجية طويلة الأجل.

يتطلب هذا النهج تحليلاً دقيقًا ومعرفة متقدمة بالسوق لاتخاذ قرارات دقيقة وفي الوقت المناسب.

تخصيص أصول المحفظة الديناميكية

يتطلب هذا النهج تقييم السوق واتخاذ القرارات بناءً على التحديثات الحالية. على عكس الاستراتيجيات الأخرى التي تتضمن تخصيصًا مستهدفًا وتغييرات مستمرة للحفاظ على الاستثمار التناسبي، يتطلب تخصيص الأصول الديناميكي التأقلم مع الأسواق المتنامية والمتراجعة.

على سبيل المثال، إذا انخفضت أسهم التكنولوجيا، على سبيل المثال، إذا كانت أسهم التكنولوجيا في انخفاض، فسيتحول المتداول من صفقات الشراء إلى صفقات البيع للاستفادة من انخفاض القيم السوقية. وفي الوقت نفسه، سيشتري المتداول أسهمًا متزايدة. سيكرر المستثمر هذا التحويل الديناميكي للأصول لتعظيم مكاسبه.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

توزيع الأصول الاستثمارية المؤمن عليها

تنشئ استراتيجية تخصيص الأصول المؤمنة قاعدة خالية من المخاطر مع أوراق مالية بديلة تزيد من عوائد المستثمر إلى أقصى حد. يحدد هذا النهج حدًا أدنى للعائد يجب على المتداولين الحفاظ عليه دائمًا.

طالما تم تحقيق هذا الحد الأدنى، يمكن للمستثمر البحث عن فرص في الأصول والأسواق ذات المخاطر المختلطة، باستخدام تحليل السوق وتقييم المخاطر والاستشارات المالية. وإذا انخفضت قيمة المحفظة عن المستوى الأساسي، يشتري المستثمر المزيد من الأوراق المالية منخفضة المخاطر، مثل السندات و سندات الخزانة ، للوصول إلى الحد الأدنى.

هذا النهج مناسب للمستثمرين على المدى الطويل وأولئك الذين يرغبون في تحمل مخاطر محسوبة مع تحقيق مستوى مريح من العوائد.

طريقة توزيع الأصول المتكاملة

يأخذ نموذج تخصيص الأصول المتكامل في الحسبان المكاسب المحتملة للسوق ومدى تحمل المتداول للمخاطر. وبهذه الطريقة، يستثمر المتداول في الأوراق المالية التي تزيد من أرباحه إلى أقصى حد مع مراعاة العمر والمخاطر.

على سبيل المثال، يتحمل المستثمرون الذين يقتربون من التقاعد مخاطر أقل ويستثمرون أقل في الأسهم بغض النظر عن توقعاتهم للعائدات. تقوم هذه الطريقة بدمج شهية المستثمر للمخاطرة في إصدار أحكام السوق.

تعمل هذه الطريقة ضد التوزيع الاستراتيجي للأصول، على سبيل المثال، الذي يركز على تحويل الاستثمارات وفقًا لتغيرات السوق لمطاردة المكاسب لأنها قد تنطوي على مخاطر محتملة.

تخطيط تخصيص الأصول وبناء المحفظة الاستثمارية

يستخدم المستثمرون المبتدئون والمحترفون أدوات تخصيص أصول المحفظة الاستثمارية لإدارة رؤوس أموالهم وضمان تحقيق عوائد تتماشى مع أهدافهم. وبخلاف ذلك، فإن الاستثمار العشوائي بدون هيكلية يمكن أن يعرض المتداول لمخاطر كبيرة، خاصةً أثناء أحداث السوق غير المتوقعة.

إليك كيف يمكنك بناء محفظتك الاستثمارية.

- حدد أهدافك: حدد أهدافك المالية. سواء كنت ترغب في تحقيق تقاعد مريح أو امتلاك عقار أو شراء سيارة أو الذهاب لقضاء عطلة. تحديد أهدافك يساعدك في العثور على أفضل نموذج لتوزيع الأصول الذي يزيد من مكاسبك في الوقت المناسب.

- تحديد مدى تحملك للمخاطر: افهم أنواع المخاطر الموجودة ومقدار ما يمكنك تحمله مع كل استثمار. ويختلف ذلك وفقًا لهدفك وعمرك ونموذج التخصيص.

- حدد أفقك الزمني للاستثمار: الاستثمارات لمدة 5 أو 10 أو 20 عامًا لها مناهج مختلفة. لذلك، من المهم تحديد مدى السرعة التي تريد تحقيق هذه الأهداف.

- اعثر على التوازن الصحيح بين السندات والأسهم والاستثمارات النقدية في محفظتك الاستثمارية.

- اختر استثماراتك: بعد إيجاد النسب المئوية الصحيحة لتخصيص المحفظة. حدد الأدوات المالية التي تريد الاستثمار فيها. تأكد من فهمك لكيفية تحرك كل سوق.

- مراجعة وتحديث محفظتك الاستثمارية: استخدم أداة تخصيص أصول المحفظة الاستثمارية مسبقًا لتقييم العوائد المتوقعة والتحقق من صحة استراتيجيتك. أطلق محفظتك الاستثمارية وأعد موازنة أصولك بانتظام للحفاظ على عوائدك.

الخلاصة

تحدد استراتيجية تخصيص أصول المحفظة كيفية توزيع المستثمرين لرأس مالهم بشكل متناسب بين الأوراق المالية القابلة للتداول. فالأدوات المالية لها مستويات مختلفة من المخاطر ومعدلات العائد وطول العمر، والتي يتلاعب بها المستثمرون لموازنة محفظتهم الاستثمارية بطريقة تزيد من أرباحهم وتحافظ على التوازن.

هناك أساليب مختلفة لتنظيم أموال المستثمر. ويركز معظمها على توليد المزيد من الدخل أو تحقيق التوازن أو التركيز على الربحية طويلة الأجل.

الأسئلة الشائعة

ما هي استراتيجية تخصيص الأصول الأفضل؟

لا توجد قاعدة ذهبية عندما يتعلق الأمر بتخصيص الأصول. فالأمر يعتمد على عمر المستثمر ومدى تحمله للمخاطر ورأس المال والأفق الزمني. إذا كنت ترغب في قبول المخاطرة وتحقيق عوائد مرتفعة، فإن تخصيص المحفظة القوي يناسبك، بينما يكون تخصيص الأصول المؤمنة أكثر أمانًا للمستثمرين الذين يتجنبون المخاطرة.

كيف يمكنني تخصيص الأصول الاستثمارية حسب العمر؟

تقول القاعدة الأساسية أنه يجب عليك استثمار نسبة مئوية في الأسهم تساوي 100 ناقص عمرك. فإذا كان عمرك 40 عامًا، يمكنك تخصيص 60% من محفظتك الاستثمارية للأسهم والنسبة المتبقية للسندات أو السندات وأسواق المال.

كيف تعمل استراتيجية الاستثمار 70/30؟

توزيع 70/30 يعني استثمار 70% في الأسهم كمولدات للدخل المرتفع و30% في الأوراق المالية ذات العائد الثابت، مثل السندات وأذون الخزانة.

كيف أخطط لتوزيع أصول محفظتي الاستثمارية؟

أولاً، يجب عليك تحديد هدفك المالي ومدى تحملك للمخاطر. بعد ذلك، حدد المدة التي تريد الاستثمار فيها، سواء لمدة 5 أو 10 أو 15 سنة. وأخيرًا، ابحث في السوق للعثور على أفضل الأصول أداءً واستمر في تحديث استثماراتك.