مبانی و ویژگی های فرآیند توزیع صندوق VC

مقالات

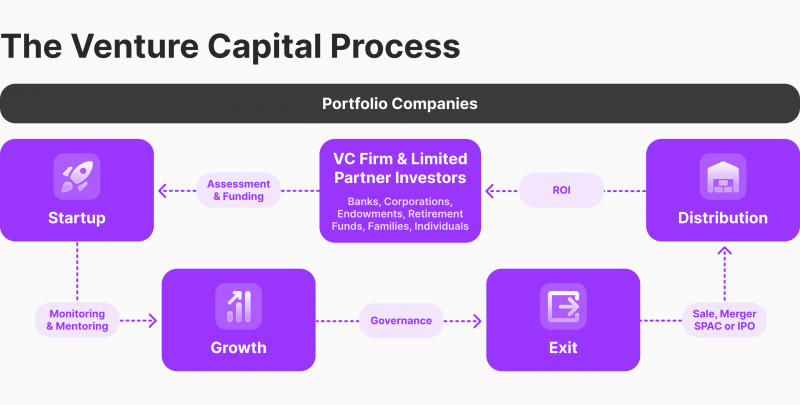

امروزه، بخش بزرگی از بخش مالی، به ویژه سازمانهای سهام خصوصی، صندوقهای سرمایهگذاری خطرپذیر هستند که در ازای سهمی در سرمایه مجاز، سرمایه را در اختیار شرکتهای نوپا قرار میدهند.

بهعنوان مهمترین منبع تامین مالی برای شرکتهای جدید، صندوق سرمایهگذاری خطرپذیر توسط انجمنی از سرمایهگذاران تشکیل میشود که منافع آنها ایجاد موفقیتآمیز کسبوکار سرمایهگذاریشده و دریافت متعاقب آن سود یا سرمایه است که صندوق متعاقباً آن را در بین آنها توزیع میکند. هر کدام به نسبت معینی.

این مقاله قصد دارد مفهوم توزیع صندوق VC را توضیح دهد و به شما بگوید رویداد نقدینگی چیست و چه انواعی وجود دارد. همچنین خواهید آموخت که چه نوع توزیعهای صندوق سرمایهگذاری خطرپذیر در دسترس است و از چه مکانیسمهایی میتوان هنگام کار با این محصول مالی استفاده کرد.

نکات کلیدی

- توزیع صندوق VC فرآیند توزیع سرمایه از صندوق بین سرمایه گذاران آن در قالب سهم معینی از سود حاصل از سرمایه گذاری در یک استارتاپ است.

- توزیع سرمایه می تواند به صورت نقدی بین همه شرکت کنندگان و یا به صورت اوراق بهادار باشد.

- انواع مختلفی از تخصیص ها از نظر تناسب وجود دارد، از جمله بازده سرمایه، ترانشه، ارزش خالص دارایی، مدل های برش و تقسیم.

توزیع صندوق VC چیست؟

توزیع صندوق سرمایه گذاری خطرپذیر به پرداخت پول نقد یا اوراق بهادار از صندوق VC به سرمایه گذاران آن اشاره دارد. این توزیع ها ممکن است به شکل بازگشت سرمایه یا سهم متناسبی از سود باشد که سرمایه گذاران حق دریافت آن را دارند. هدف اصلی فرآیند توزیع وجوه، ارائه منافع ملموس به سرمایهگذاران در نتیجه سرمایهگذاران سرمایه گذاری در صندوق است.

صندوق های سرمایه گذاری خطرپذیر عموماً وجوه را به صورت دوره ای مانند فصلی یا سالانه بین سرمایه گذاران توزیع می کنند. فرآیند توزیع سرمایه معمولاً توسط شریک عمومی صندوق مدیریت میشود، که مسئول اطمینان از توزیع عادلانه و عادلانه وجوه برای همه سرمایهگذاران است.

برای سرمایهگذارانی که در صندوق VC سرمایهگذاری کردهاند، بازده سرمایهگذاری آنها به شکل توزیع محقق میشود. این توزیعها معمولاً از طریق چک یا حواله نقدی دریافت میشوند، زمانی که صندوق VC از موقعیت مالکیت خود در یک یا چند واحد تجاری در پرتفوی صندوق خارج شد، که میتواند توسط صندوق سرمایهگذاری شرکت سرمایهگذاری مخاطرهآمیز تنظیم شود.

این رویداد معمولاً به عنوان رویداد نقدینگی شناخته میشود، زیرا به صندوق اجازه میدهد تا سرمایه کافی برای توزیع بین سهامداران را در اختیار داشته باشد. با این وجود، برخی از صندوقها ممکن است قبل از ارسال توزیعها به سرمایهگذاران خود صبر کنند تا همه موقعیتها بسته شوند.

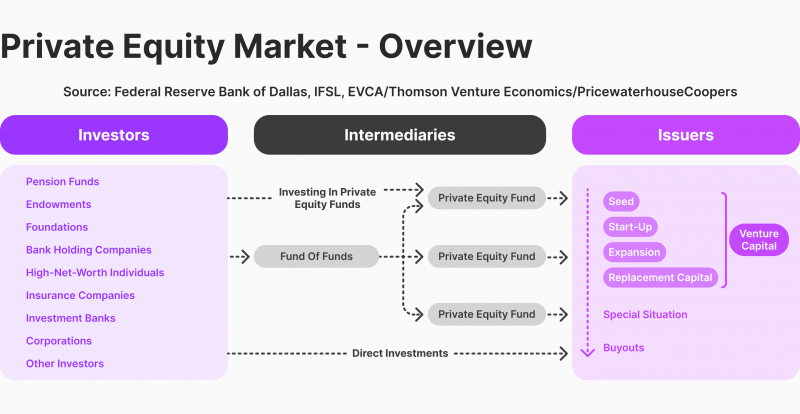

یک شرکت Fund-of-Fund، که دارای پرتفویی از سایر صندوقهای سرمایهگذاری است، میتواند توسط شرکتهای عمومی، ویژه VC، عمومی، خردهفروشی و VC تقسیم شود، که برجستهترین شرکای محدود سرمایهگذاری در VCها در نظر گرفته میشوند.

انواع رویدادهای نقدینگی چیست؟

بنابراین، رویداد نقدینگی چیست؟ پاسخ بسیار ساده است. همه صندوقهای سرمایهگذاری خطرپذیر به دنبال این هستند که اطمینان حاصل کنند که شرکتهای موجود در نمایهشان یک رویداد نقدینگی را تجربه کردهاند تا بازده واقعی سرمایهگذاری خود را به دست آورند.

در عین حال، بسته به شرایط و ویژگیهای عملکرد توزیع ریسکپذیر وجوه سرمایه، انواع مختلفی از رویدادهای نقدینگی وجود دارد. این موارد عبارتند از:

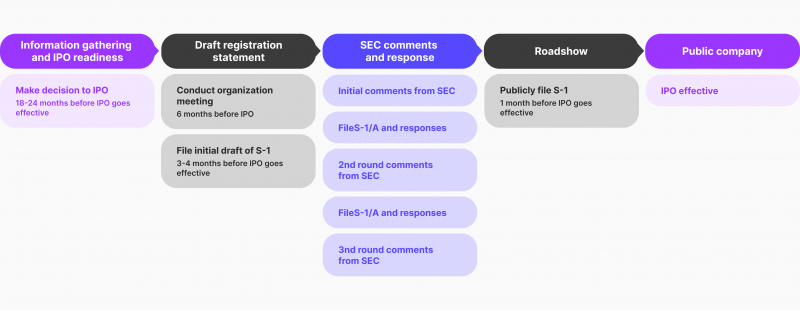

1. عرضه های عمومی اولیه (IPOs)

زمانی که یک استارتآپ به معامله عمومی در بورسی مانند NASDAQ یا NYSE تغییر میکند، معمولاً به آن «عمومی شدن» میگویند. رایج ترین روش برای استارت آپ ها برای رسیدن به این هدف، IPO است. با این وجود، برخی از شرکت ها، مانند Roblox و Coinbase، یک فهرست مستقیم رویکرد را انتخاب کرده اند، که در آن تنها سهام موجود بدون ایجاد سهام جدید و بدون دخالت پذیره نویسان فروخته می شود.

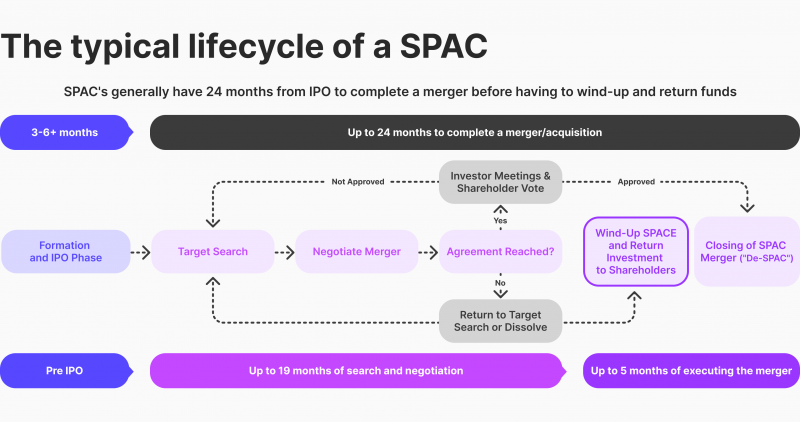

یکی دیگر از راههای تجارت عمومی استارتآپها، ادغام با یک وسیله نقلیه با هدف خاص (SPAC) است که قبلاً در بورس اوراق بهادار فهرست شده است. شرکتهایی مانند SoFi، یک شرکت فینتک، این مسیر را برای عمومی شدن انتخاب کردهاند.

پس از عرضه عمومی، سرمایه گذاران فعلی ممکن است با دوره قفل شدن روبرو شوند، آنها را از فروش سهام خود برای مدت معینی، معمولاً از 90 روز تا یک سال، محدود می کند. این دوره انتظار، قبل از اینکه سرمایه گذاران موجود بتوانند سهام خود را در شرکت واگذار کنند، بازار را تثبیت می کند.

2. ادغامها و اکتسابها (M&As)

2. ادغامها و اکتسابها (M&As)

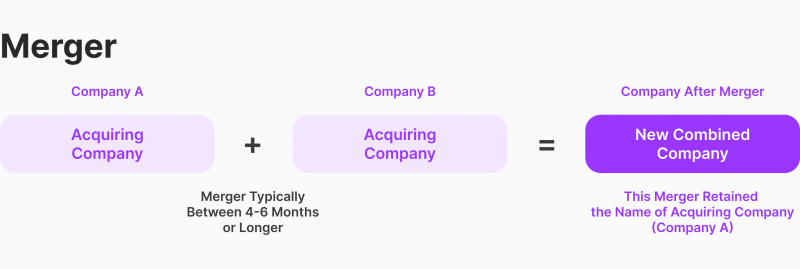

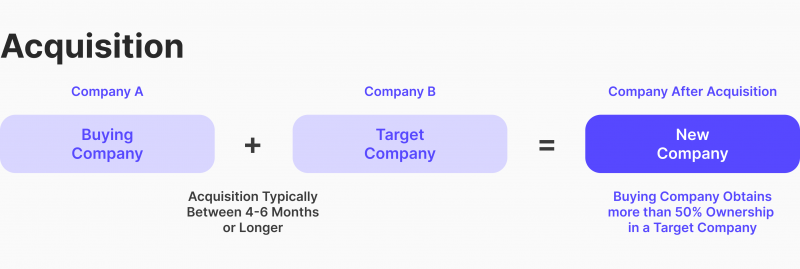

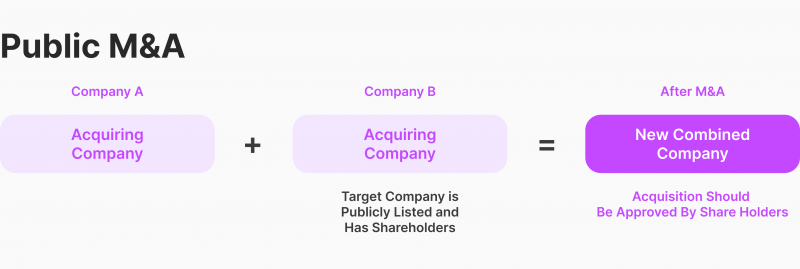

در قلمرو ادغامها و ادغامها (M&As)، ممکن است اصطلاحات مختلفی مانند خرید، ادغام، استخدام، یا تجدید ساختار وجود داشته باشد. این اصطلاحات همگی تحت مفهوم چتر گستردهتر M&A قرار میگیرند که انواع مختلف تراکنش و استراتژیها را در بر میگیرد.

خریدها را می توان به دو روش متداول ساختار داد. اولی فروش سهام است که در آن سهامداران شرکت هدف سهام خود را به خریدار می فروشند. این منجر به تبدیل شدن شرکت هدف به یک شرکت تابعه کامل خریدار می شود.

در برخی موارد، خریدار ممکن است شرکت هدف را جذب کند، که منجر به انحلال هدف به عنوان یک نهاد جداگانه شود. ساختار دوم فروش دارایی است که در آن شرکت هدف بیشتر یا تمام دارایی های خود را به خریدار می فروشد. پس از فروش، شرکت هدف اساساً منحل میشود و عواید حاصله را طی فرآیند انحلال بین سهامداران خود توزیع میکند.

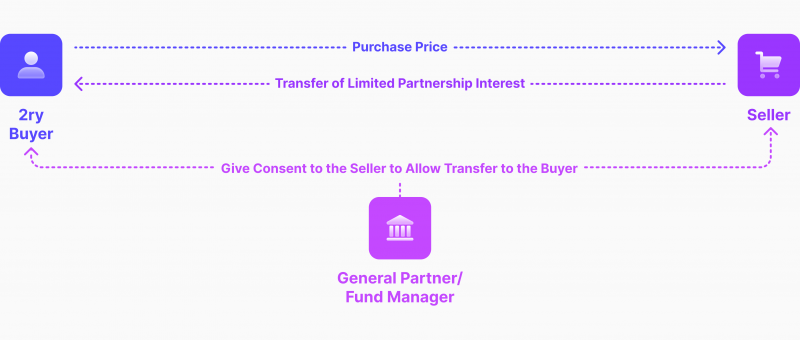

3. تراکنش های ثانویه

معامله بازار ثانویه زمانی اتفاق میافتد که سرمایهگذاران سهام یک شرکت را از یک سهامدار موجود خریداری میکنند نه مستقیماً از شرکت در فروش سهام اولیه. فروشندگان معمولی در ثانویه های خطرپذیر شامل سرمایه گذاران خطرپذیر، مدیران اجرایی و کارمندان هستند. این نوع معامله به سرمایه گذاران اجازه می دهد تا سهام سهامداران موجود را خریداری کنند.

تراکنشهای ثانویه مخاطرهآمیز به یک بازه زمانی خاص محدود نمیشوند، بلکه اغلب در عرض 90 روز از دور تأمین مالی اولیه رخ میدهند. شرکتها معمولاً اندازه دورهای سرمایهگذاری سنتی را محدود میکنند، و شرکتهای ثانویه را برای کسانی که فرصت سرمایهگذاری اولیه را از دست دادهاند، فرصتی برای مشارکت میسازد. این به سرمایه گذاران اجازه می دهد تا پس از پایان دور اولیه به شرکت بپیوندند.

اشکال مختلفی از مخاطرات ثانویه وجود دارد، با دو دسته اصلی ساختار یافته برنامه های نقدینگی و فروش مستقیم ثانویه. این معاملات برای سرمایه گذارانی که به دنبال ورود به بازار از طریق سهامداران فعلی هستند، انعطاف پذیری و گزینه هایی را ارائه می دهد.

سرمایه گذاران با شرکت در شرکت های ثانویه ریسک پذیر می توانند پرتفوی خود را متنوع کنند و به طور بالقوه از رشد شرکتی که در آن سرمایه گذاری می کنند بهره مند شوند.

مکانیسمهای توزیع صندوق VC

علیرغم بازدهی جذابی که سرمایه گذاران در این توزیع ها پیدا می کنند، شرکای محدود (LP) ممکن است فقط گاهی از دریافت آنها کاملا راضی باشند. دلیل آن این است که سرمایه اولیه تعهد شده به صندوق معمولاً به صورت نقدی است، اما توزیع به LP ها می تواند به صورت نقدی یا سهام انجام شود.

توزیعهای نقدی معمولاً زمانی اجرا میشوند که استارتآپ برای صندوقهای سرمایهگذاری خطرپذیر سود سهام صادر میکند، یک رویداد نقدینگی را از طریق ادغام یا اکتساب تجربه میکند، سهام خود را در بازار ثانویه میفروشد، یا در بورس فهرست میشود و به VCها اجازه میدهد تا خود را بفروشند. سهام برای توزیع نقدی.

پرداخت سود سهام از یک استارت آپ به سرمایه گذاران آن نادر است. با این حال، وقتی صندوقهای سهام خصوصی در رشد استارتآپ نقش دارند، آنها میتوانند از استراتژیهای افزایش سرمایه (توزیع سهام خصوصی) و پرداخت سود سهام برای کاهش ریسکهای سرمایهگذاری و افزایش بازده استفاده کنند.

سرمایه گذاران معمولاً مسیر M&A را به عنوان یک استراتژی خروج ترجیح می دهند. در این سناریو، یک خریدار مالی استراتژیک تمام سهام شرکت مورد نظر را به دست میآورد و اکثر سرمایهگذاران را ملزم میکند تا معامله را تأیید کنند.

از طرف دیگر، سرمایهگذاران در مراحل اولیه که قبلاً به بازده قابلتوجهی دست یافتهاند، ممکن است در بازار ثانویه شرکت کنند و بخشی یا تمام سهام خود را به سرمایهگذاران دیگری با ریسکپذیری و افق سرمایهگذاری متفاوت بفروشند و از این طریق سود خود را تضمین کنند.

توزیعات نقدی

معمولاً، مدیران صندوق و شرکای محدود توزیع وجه نقد را به عنوان مکانیزم اصلی برای تأمین نقدینگی فوری برای سرمایهگذاران ترجیح میدهند. بهعلاوه، ارزشگذاری استارتآپ تعریف میشود که محاسبه سودآوری مالی سرمایهگذاری و حمل بهدستآمده توسط مدیر صندوق را ساده میکند.

با این حال، معایب خاصی در ارتباط با دریافت توزیعهای نقدی وجود دارد، از جمله احتمال از دست دادن درآمد در صورت افزایش بالقوه سرمایهگذاری. خروج زودهنگام از چرخه سرمایهگذاری صندوق، خطر عدم امکان سرمایهگذاری مجدد این سرمایه یا در عوض، سرمایهگذاری مجدد با بازده کمتر را دارد.

توزیع سهام

یک روش جایگزین برای توزیع بازده بین سرمایه گذاران در سرمایه گذاری خطرپذیر از طریق توزیع سهام است. این روش توزیع معمولاً پس از عرضه اولیه عمومی (IPO) اتفاق میافتد، جایی که صندوقهای سرمایهگذاری خطرپذیر سهام را پس از دوره قفل شدن بین شرکای محدود خود توزیع میکنند.

یکی دیگر از استراتژیهای رایج خروج نقدینگی از طریق شرکتهای اکتسابی با هدف ویژه (SPAC) است، که نهادهای فهرست شده عمومی هستند که استارتآپها را از طریق ادغام معکوس خریداری میکنند.

این فرآیند به استارتآپ اجازه میدهد تا در بورس فهرست شود و به سرمایهگذاران اجازه میدهد تا سهم ها را در بازار ثانویه بفروشید یا آنها را در انتظار افزایش سرمایه نگه دارید. در برخی موارد، معاملات M&A ممکن است شامل توزیع سهام به شرکای محدود به جای پول نقد باشد.

در حالی که توزیع سهام میتواند افزایش سرمایه بالقوه و بازدهی بالاتری را برای LPs ارائه دهد، اما خطراتی مانند کاهش ارزش راهاندازی و کاهش ارزش بالقوه قیمت سهام را نیز به همراه دارد. بهعلاوه، محاسبه سود برای شریک عمومی میتواند چالشبرانگیز باشد، که منجر به اجرای میانگین متحرک ۵ تا ۱۵ روزه پس از فهرست برای کاهش نوسان قیمت سهام در روزهای معاملاتی اولیه میشود.

مدیران صندوق باید به دقت پیامدهای استراتژیهای خروج مختلف را در نظر بگیرند تا از بهترین نتایج برای همه طرفهای درگیر در مشارکت سرمایهگذاری اطمینان حاصل کنند.

انواع عمده توزیع صندوق VC

وقتی نوبت به توزیع سرمایهگذاری بین سرمایهگذاران میرسد، مرسوم است که چندین طرح اساساً متفاوت را متمایز کنیم، که هر کدام ویژگیها و تفاوتهای ظریف سودآوری خود را دارند. در اینجا انواع آنها آمده است:

مدل آبشار توزیع Deal-by-Deal

آبشارهای Deal-by-Deal، یک مدل VC توزیع یا ترتیبی که محاسبات به طور جداگانه برای هر سرمایهگذاری انجام میشود، به دلیل رواج آنها در بین مدیران مستقر در ایالات متحده، اغلب به عنوان آبشارهای «سبک ایالات متحده» شناخته میشوند. با این حال، این نوع آبشارها به طور فزاینده ای نادر شده اند، حتی در میان صندوق های VC ایالات متحده.

در سالهای اخیر، محبوبیت آبشارهای معامله به معامله کاهش یافته است، به طوری که بسیاری از آنها در حال حاضر از یک شرط clawback کل صندوق” استفاده می کنند. این بدان معناست که اگر حامیان مالی همچنان نیاز به بازدهی ترجیحی بر اساس کل صندوق دارند، باید هرگونه حمل اضافی را بازپرداخت کنند.

در حالی که برخی از شرکتهای اروپایی VC هنوز از آبشارهای معامله به معامله استفاده میکنند، آنها معمولاً از یک مدل ترکیبی پیروی میکنند که شامل یک شرط «ساخت کل» برای ضرر و زیان، همراه با الزام «کلاً صندوق» است.

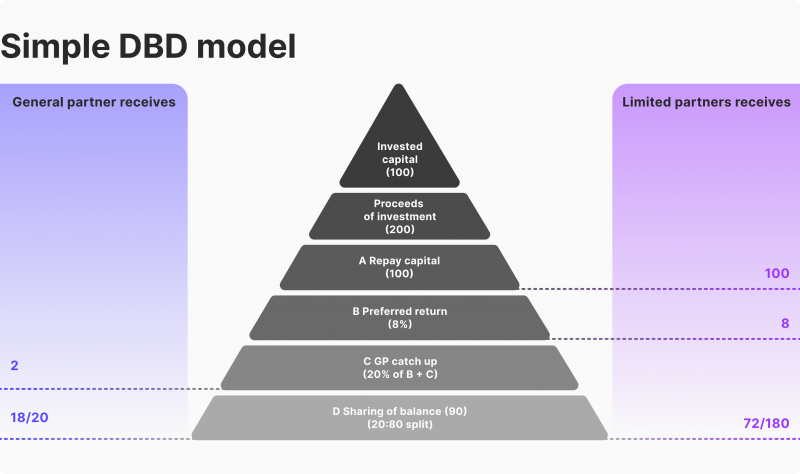

اگرچه برنامههای آبشار ممکن است سفارشی شود، به طور کلی، چهار سطح در یک آبشار توزیع عبارتند از:

بازگشت مشارکتهای سرمایه

در این مکانیسم، شریک عام پس از اینکه شرکای با مسئولیت محدود به اندازه مبلغی که مشارکت کردهاند، توزیعهایی را دریافت میکنند. پس از آن 80 درصد از توزیع ها به شرکای محدود و 20 درصد به شریک عام تعلق می گیرد.

این ترتیب تضمین میکند که شرکای محدود بیشترین درصد توزیعهای اولیه را دریافت میکنند. این امر با حذف ریسک بازگشت سرمایه و هرگونه توزیعی که قبل از سرمایه گذاری انجام شده است، ثبات را فراهم می کند. با این حال، مشوقهای منحرف و معایب زمانبندی برای شریک عمومی نیز ایجاد میکند.

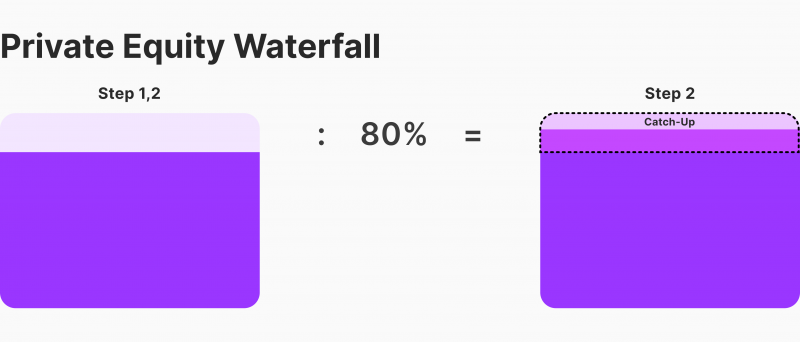

پرداخت ترانشه

این مکانیسم شبیه روش قبلی در اولویتبندی بازگشت سرمایه شرکای محدود قبل از دادن هرگونه توزیع به شریک عمومی است.

با این حال، پس از بازگشت سرمایه LP، شریک عمومی 100 درصد (یا در برخی موارد 50 درصد) از توزیعهای بعدی را تا زمانی که 20 درصد از تمام توزیعهای انجام شده توسط صندوق را از زمان تأسیس دریافت کند، دریافت میکند. .

پس از رسیدن به این آستانه، توزیعها تقسیم میشوند که 80 درصد به شرکای محدود و 20 درصد به شرکای عام تعلق میگیرد.

در حالی که این ترتیب به معایب زمانی که شریک عمومی با آن مواجه است با اجازه دادن سهم بیشتری از توزیعهای قبلی پاسخ میدهد، ممکن است به طور ناخواسته انگیزههای انحرافی را تقویت کند و به دلیل تغییرات قابل توجه در سهم شریک عمومی از توزیعها در شرایط بحرانی، مهارت بازی را افزایش دهد. نکته ها. این جابجایی ها زمانی اتفاق می افتد که سهم شریک تضامنی از صفر به 100 (یا 50) درصد می رسد و سپس به 20 درصد کاهش می یابد.

در نتیجه، ممکن است شریک عمومی وسوسه شود که توزیع اوراق بهادار خاص را به دلیل افزایش آتی در سهم توزیع خود به تأخیر اندازد یا در انتظار کاهش آتی توزیع چنین اوراقی را تسریع بخشد.

تقسیم توزیعها

در این ترتیب توزیع، مقدار موجود برای توزیع به دو جزء مجزا تقسیم میشود: «بازده سرمایه» و «سود». این مؤلفهها با مبنای هزینه و ارزیابی امنیت پرتفوی توزیع شده مرتبط هستند.

در مورد توزیع وجه نقد، اوراق بهادار پرتفویی که وجه نقد از آن توسط صندوق دریافت شده در نظر گرفته می شود. بازگشت مبالغ سرمایه صرفاً بین شرکای محدود توزیع می شود. در مقابل، مبالغ سود با 80 درصد به شرکای با مسئولیت محدود و 20 درصد باقی مانده به شریک تخصیص داده می شود.

ارزش خالص دارایی

در این ترتیب، شریک تضامنی حق دریافت 20 درصد از هر توزیع را دارد، اما تنها در صورتی که ارزش خالص دارایی صندوق برابر یا بیشتر از کل مشارکت های سرمایه ای که توسط شرکای با مسئولیت محدود انجام می شود، باشد.

تغییر دیگری از این ترتیب به شریک عمومی اجازه می دهد تا 20 درصد از هر توزیع را دریافت کند، اما تنها در صورتی که ارزش خالص دارایی صندوق از کل مشارکت سرمایه شرکای محدود با درصد مشخصی (معمولاً بین 10 تا 25 درصد) بیشتر شود. .

این بالشتک اضافی از داراییها، خطر بازپسگیری را به حداقل میرساند، زیرا تعداد زیانهایی را که باید قبل از دریافت توزیعهای بیش از 20 درصد از سود خالص صندوق توسط شریک عمومی متحمل شود، افزایش میدهد.

توزیع برش

در چارچوب چنین مکانیزمی، شریک تضامنی حق دریافت 20 درصد از هر توزیع را دارد، اما همچنین موظف است مبلغی معادل 20 درصد از بخش بازگشت سرمایه” اوراق بهادار در حال توزیع را به طور همزمان مشارکت دهد. . این ترتیب با هدف همراستایی منافع پزشک عمومی با منافع صندوق، حصول اطمینان از اینکه آنها در موفقیت سرمایه گذاری سهیم هستند، است.

با این وجود، چالشی در این رویکرد زمانی ایجاد میشود که شریک عمومی نیاز به داشتن وجه نقد لازم برای مشارکت سرمایه برای توزیع غیرنقدی داشته باشد. این وضعیت ممکن است منجر به تأخیر در توزیع شود و به طور بالقوه بر نرخ بازده داخلی صندوق (IRR) تأثیر بگذارد.

برای کاهش این مشکل، قراردادهای صندوق ممکن است شامل مقرراتی برای توزیع اجباری یا توزیع خالص باشد، که در آن شریک عمومی میتواند سهم خود را با واگذاری بخشی از اوراق بهاداری که در غیر این صورت دریافت میکرد، انجام دهد.

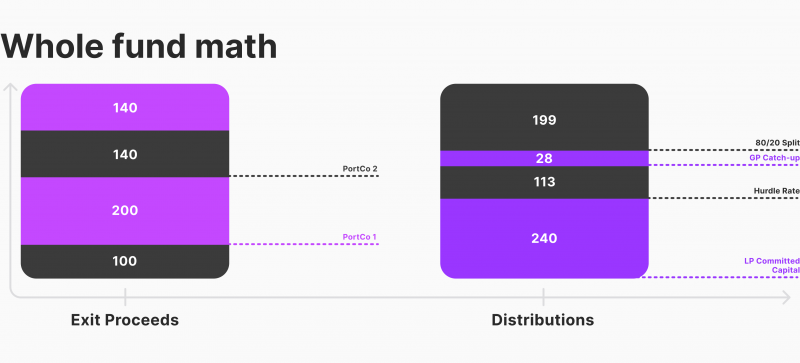

صندوق به عنوان یک مدل آبشار توزیع کامل

آبشار توزیع در مدل پایه کل صندوق تضمین میکند که سرمایهگذاران در اولویت دریافت مشارکت سرمایه خود همراه با بازده ترجیحی مشخص شده قبل از واجد شرایط بودن مدیر برای هر بهره بردار باشد.

در سناریوی نشاندادهشده در شکل 1، یک سرمایهگذار منفرد 5 میلیون دلار در سال 1 سرمایهگذاری کرد و در سالهای بعد به سرمایهگذاری ادامه داد، که منجر به مشارکت 100 میلیون دلاری در پایان سال 4 شد. زمانی که سرمایهگذاری اولیه فروخته شد. برای 12 میلیون دلار در سال 4، تمام عواید به سرمایه گذار توزیع شد.

این رویکرد مدل کل صندوق، توزیع سود به مدیر را تا زمانی که سرمایهگذار کل سرمایه 100 میلیون دلاری خود را به اضافه هشت درصد بازده ترجیحی دریافت کند، به تاخیر میاندازد. این مدل با به تعویق انداختن سود منتقل شده به مدیران، به سرمایهگذاران سود میرساند، زیرا آنها زودتر سود بیشتری از صندوق دریافت میکنند.

این ساختار از منظر ارزش زمانی پول سودمند است، زیرا قبل از اینکه به مدیران اجازه دهد در سود حاصل از صندوق سهیم شوند، بازگشت سرمایه به سرمایه گذاران را در اولویت قرار می دهد.

مدل توزیع ترکیبی

مدل ترکیبی هر دو رویکرد را ترکیب می کند، جایی که بازده بر اساس محرک ها یا آستانه های خاص توزیع می شود. برای نشان دادن، شریک عمومی (GP) ممکن است بازده را بر اساس معامله به معامله توزیع کند تا زمانی که به مضربی معین از اندازه صندوق برسد. در این مرحله، آنها به توزیع بازده برای کل صندوق روی می آورند.

در نهایت، این سه مدل با هم کار میکنند تا انگیزههای شرکای عمومی و محدود را همسو کنند و بینشهای ارزشمندی را برای افزایش عملکرد وجوه VC ارائه دهند.

نتیجه گیری

توزیع صندوق VC یک فرآیند پیچیده و جامع برای توزیع سرمایه بین سرمایه گذاران در استارتاپی است که انتظار دارند بازدهی موفقیت خود را دریافت کنند. با توجه به تنوع گسترده مکانیزم های توزیع وجوه، سرمایه گذاران قادر به انتخاب سناریوی مشارکت بهینه برای به حداکثر رساندن بازده سرمایه گذاری خود در حالی که از تکنیک های نقدینگی مختلف استفاده می کنند.

سوالات متداول

توزیع صندوق VC چیست؟

توزیع صندوق به نقل و انتقال پول نقد یا اوراق بهادار از یک صندوق سرمایه گذاری خطرپذیر به سرمایه گذاران آن اشاره دارد. این توزیعها زمانی بین سرمایهگذاران انجام میشود که صندوق سهام خود را در یکی از شرکتهای موجود در مشخصات خود، که معمولاً به عنوان رویداد نقدینگی شناخته میشود، واگذار کرد.

شرکای عام چه کسانی هستند؟

در ساختار مشارکت، شریک عام به سرمایهگذاری اطلاق میشود که به همراه یک یا چند نفر به طور جمعی مالک یک تجارت هستند. این فرد روزانه به طور فعال در فرآیندهای مدیریت و تصمیم گیری شرکت می کند و از عملکرد روان کسب و کار اطمینان می دهد.

شرکای محدود چه کسانی هستند؟

نقش شریک با مسئولیت محدود در یک مشارکت شامل سرمایه گذاری پول در ازای سهام است. با این حال، قدرت رای آنها در تصمیم گیری در مورد امور شرکت محدود است و آنها هیچ دخالت مستقیمی در عملیات روزمره کسب و کار ندارند.

مکانیسم های توزیع صندوق VC چیست؟

سرمایه را می توان به دو صورت بین سرمایه گذاران تقسیم کرد: انتقال وجه نقد یا توزیع اوراق بهادار به صورت سهام، اوراق قرضه و غیره.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید