Qu’est-ce que la liquidité des cryptomonnaies et quel est son impact sur la stabilité du marché ?

Articles

La création et le développement de marchés financiers mondialisés ont complètement transformé l’équilibre de l’économie. De nombreuses nouvelles variables sont essentielles pour assurer la fluidité de l’économie mondiale et une croissance saine. L’un de ces concepts essentiels est celui de la liquidité, qui est devenu de plus en plus crucial avec l’essor du commerce international.

À première vue, la liquidité peut sembler être un concept faussement simple qui n’a pas d’incidence majeure sur l’économie mondiale. En pratique, les variations de liquidité peuvent avoir un impact sur des pays entiers et même sur les marchés internationaux, ainsi que sur l’industrie des cryptomonnaies. Il est donc essentiel de comprendre la nature, les avantages et l’impact à long terme de la liquidité des cryptomonnaies si vous envisagez d’opérer dans ce domaine.

Points clés

- Le concept général de liquidité mesure la rapidité avec laquelle une personne peut échanger ou encaisser des actifs négociables sur le marché libre.

- La liquidité des cryptomonnaies fait référence à la rapidité avec laquelle les traders peuvent échanger des actifs numériques contre des monnaies fiduciaires.

- Ceci est est sans doute le plus important concept du monde des cryptomonnaies, car il a une incidence directe sur la volatilité des prix et l’activité de trading.

- L’augmentation des niveaux de liquidité sera un défi, car elle nécessite des changements tectoniques, notamment l’augmentation de la valeur inhérente et la reconquête de la confiance du public.

Définir le concept de liquidité du marché

La liquidité est un concept simple : elle mesure la rapidité avec laquelle les actifs négociables peuvent être convertis en liquidités. Supposons qu’il existe un marché unique pour l’actif X et dix investisseurs différents. L’investisseur A souhaite encaisser la totalité de ses investissements dans l’actif X. Le marché est très liquide s’il le fait. Le marché est très liquide s’il le fait presque instantanément et sans compromis important sur les prix.

À l’inverse, imaginons que l’investisseur A mette ses actifs en vente et que personne ne réponde pendant un certain temps. L’investisseur A doit soit attendre un certain temps avant de vendre l’actif, soit se résoudre à vendre moins cher. Cette situation est le signe d’une faible liquidité sur ce marché particulier. Naturellement, l’investisseur A est moins susceptible d’exécuter une transaction dans ces circonstances, car il peut être sensible au prix et avoir une aversion pour le risque.

Ainsi, la mesure de la liquidité évalue la facilité avec laquelle il est possible d’exécuter des transactions sur le marché. La simplicité dépend du nombre de participants au marché, de la demande d’actifs particuliers et de l’offre globale de liquidités. De plus, de nombreux autres facteurs influencent les effets de la liquidité, notamment les changements réglementaires importants, les ralentissements économiques, les changements politiques et les conflits.

Comment évaluer les niveaux de liquidité dans le secteur des cryptomonnaies ?

Il n’existe pas de formule simple pour calculer le ratio de liquidité du marché. Cependant, si les traders souhaitent quantifier les niveaux de liquidité au sein d’un secteur donné, ils peuvent analyser le volume des échanges, les écarts entre l’offre et la demande et le taux de rotation global. Lorsque la liquidité est optimale, le volume des transactions a tendance à augmenter de façon spectaculaire, ce qui témoigne de l’abondance de traders actifs et d’une stabilité des prix sans faille.

Les écarts entre les cours acheteur et vendeur sont généralement plus faibles dans ce cas, car les vendeurs et les acheteurs sont nombreux dans le secteur, et il est beaucoup plus facile de faire correspondre l’offre et la demande en termes de prix. Enfin, le taux de rotation augmente également lorsque la liquidité est élevée, ce qui signifie que les mêmes actifs négociables changent de mains plusieurs fois au cours d’une même période de négociation.

Cette augmentation de l’activité signifie que le marché est riche en acteurs qui emploient activement différentes stratégies et les exécutent sans aucun obstacle. Presque tous les secteurs connaîtront une croissance organique et sans effort si ces trois paramètres atteignent des niveaux plus élevés.

Pourquoi la liquidité est-elle un facteur clé du marché ?

Comme indiqué ci-dessus, les niveaux de liquidité déterminent l’activité et la santé des marchés financiers et commerciaux. Mais pourquoi cette mesure est-elle si importante, quel que soit le secteur d’activité ? Les industries modernes sont devenues de plus en plus numériques dans un domaine clé : le trading. Presque toutes les entreprises leaders du secteur ont placé leurs actions sur des plateformes boursières.

Devenir une société et procéder à une introduction en bourse est une stratégie de choix pour lever des fonds et acquérir suffisamment de capital pour se développer rapidement. C’est pourquoi les marchés boursiers sont devenus plus importants que jamais. Les marchés des actions, des bons du Trésor, du Forex et des cryptomonnaies déterminent le succès de pratiquement toutes les sociétés cotées en bourse dans le monde, représentant la majorité des industries à travers le monde.

La liquidité étant un concept crucial pour les marchés, on peut dire qu’il s’agit de la mesure la plus critique pour l’économie mondiale. Imaginons un scénario simplifié : le marché de l’industrie Y connaît des problèmes de liquidité en raison de divers facteurs économiques et politiques. Les traders opérant dans ce secteur ont décidé de se retirer en raison de sa volatilité et de son niveau d’incertitude.

Aujourd’hui, le marché des transactions ne compte plus que la moitié des acteurs précédents, ce qui a entraîné l’apparition de spreads plus importants, une diminution du chiffre d’affaires et du volume des transactions. En conséquence, les entreprises de ce secteur ne seront pas en mesure d’émettre davantage d’actions ou de tirer profit des actions existantes. Leur prix sur le marché va probablement baisser et, dans certains cas, entraîner des faillites. La diminution du niveau de liquidité a donc des conséquences considérables dans la salle des marchés et dans l’économie mondiale.

Pourquoi la liquidité est-elle vitale dans le monde des cryptomonnaies ?

Comme nous l’avons vu, la liquidité est un indicateur crucial pour tout type de marché. Cependant, son importance varie d’un secteur à l’autre, car certains secteurs sont plus liquides que d’autres. Par exemple, le marché des changes et ses monnaies populaires et établies connaissent rarement des problèmes de liquidité dramatiques.

Des devises comme le dollar américain, l’euro et la livre sterling dominent le marché depuis des décennies, et leur marché des changes respectif ne connaît que peu ou pas de problèmes de liquidité. Les grandes institutions financières font souvent office de teneurs de marché dans ce secteur et fournissent à l’industrie des spreads faibles et des prix compétitifs. En revanche, les marchés plus récents, dont les leaders et les teneurs de marché sont moins bien établis, ont beaucoup plus de mal à amener la liquidité à des niveaux optimaux.

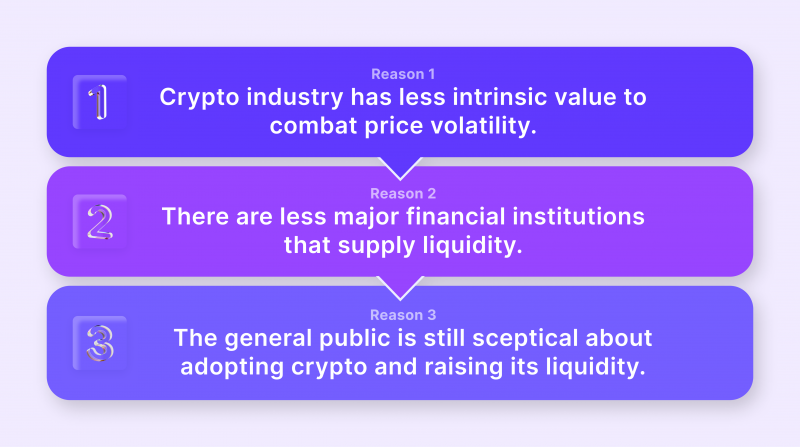

Le monde des cryptomonnaies est un parfait exemple de ce dernier point, car la liquidité du marché des cryptomonnaies a été notoirement difficile depuis sa création. Alors que la technologie de la blockchain a introduit de nombreux concepts nouveaux et précieux, son produit le plus populaire, la cryptomonnaie, a eu du mal à fournir une valeur intrinsèque sur le marché.

Les effets négatifs de la nature spéculative des cryptomonnaies

Quatorze ans après l’invention du Bitcoin, les cryptomonnaies les plus populaires au monde sont encore largement spéculatives, n’offrant pas de valeur technologique ou pratique solide pour stabiliser leurs prix sur le marché. Par conséquent, le marché est encore principalement dicté et influencé par la demande spéculative des clients.

Cela signifie que l’attention accrue des acheteurs peut provoquer des hausses de prix rapides, mais que la baisse spontanée de la demande peut entraîner des ralentissements économiques importants. Le pire, c’est que rien ne peut annuler efficacement les variations massives de prix sur le marché, car la valeur des cryptomonnaies dépend fortement de leur perception auprès du public.

La liquidité revêt donc une grande importance dans le secteur des cryptomonnaies. Si elle baisse et que le secteur connaît un exode important de traders, même les monnaies phares ne sont pas à l’abri de répercussions massives. De plus, il existe moins de solutions de liquidité pour les cryptomonnaies que pour les monnaies fiduciaires, les actions et d’autres secteurs.

Actuellement, la plupart des banques centrales ne sont pas intéressées par la fourniture de liquidités sur les marchés des cryptomonnaies, ce qui signifie que les fournisseurs de liquidités non bancaires doivent supporter le fardeau de la fourniture de fonds abondants. Alors que les secteurs des courtiers principaux et des teneurs de marché de premier ordre sont florissants, il est encore difficile de dépendre de sociétés relativement plus petites pour fournir une liquidité optimale.

En résumé, ce secteur a du mal à conserver des liquidités abondantes en raison de la volatilité inhérente et des problèmes de valeur. En d’autres termes, l’industrie des cryptomonnaies ne peut pas se permettre de négliger la surveillance des niveaux de liquidité dans les différents secteurs, car ils pourraient rapidement se traduire par des ralentissements financiers majeurs.

Marché des cryptomonnaies liquide et marché illiquide

Bien que la section précédente ait analysé l’importance de la liquidité dans les cryptomonnaies, il peut être difficile de visualiser comment la liquidité affecte ce secteur. Imaginons donc deux scénarios distincts autour de la cryptomonnaie X. Dans le premier scénario, la cryptomonnaie X dispose d’une liquidité abondante. Dans le second, les niveaux de liquidité de la cryptomonnaie X diminuent rapidement. Quelle serait alors la différence entre ces deux situations ?

Que se passe-t-il lorsque la liquidité est suffisante ?

Dans le premier scénario, le marché compterait un grand nombre de traders actifs, de fournisseurs de liquidités, de volumes de transactions et de nouveaux projets fondés sur la cryptomonnaie X. Dans le second scénario, tout se passerait à l’inverse. Tout d’abord, le grand nombre de traders aide le marché à stabiliser le prix sans effort et sans manipulation du marché. Les spreads, dans ce cas, sont faibles, ce qui signifie que davantage de transactions auront lieu, motivant les traders à élaborer davantage de stratégies sur le marché libre.

Ensuite, les fournisseurs de liquidités de taille moyenne sont plus attirés par un marché très liquide car ils n’ont aucun problème à créer des poolss de liquidités en convainquant divers investisseurs de fournir des fonds. Enfin, davantage d’entreprises adopteraient la cryptomonnaie X comme option de paiement ou construiraient même des offres de produits axées sur cette monnaie, sachant que cet actif numérique est fiable à long terme.

Les effets de la diminution du niveau de liquidité

Aucun de ces avantages ne serait présent sur le marché dans un scénario de faible liquidité. Au contraire, même les traders existants sur le marché quitteraient le secteur en raison de l’augmentation des risques et de la diminution des correspondances de prix. Les entreprises évitent généralement ce secteur et les investisseurs ne financeraient pas un fournisseur de liquidités en cryptomonnaies pour approvisionner ce secteur. Ainsi, la baisse du niveau de liquidité provoque une réaction en chaîne négative, où tout se dégrade de manière exponentielle avec le temps.

Il n’est donc pas exagéré de dire qu’une faible liquidité pourrait être semblable à une mise à mort pour les marchés des cryptomonnaies, entraînant la faillite des entreprises, la sortie des traders du marché et la perte totale de la valeur marchande de la monnaie.

La crise immobilière de 2008 a été la pire récession qu’aient connue les États-Unis depuis la Seconde Guerre mondiale, entraînant la perte de millions d’emplois.

Que se passe-t-il en cas de crise de liquidité ?

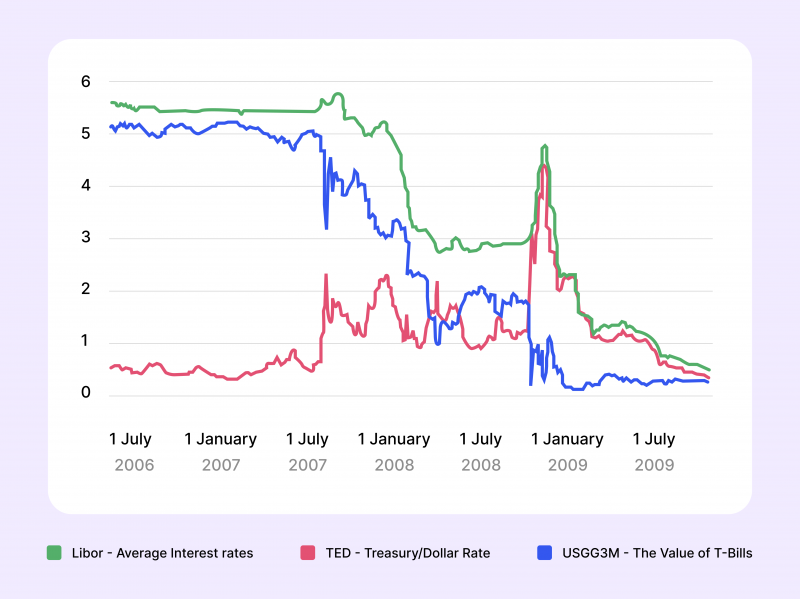

Jusqu’à présent, les sections précédentes ont décrit l’impact que pourrait avoir les différents niveaux de liquidité en théorie. En pratique, les crises de liquidité se sont produites plus souvent qu’on ne le pense, tant sur le marchés de cryptomonnaies que sur les marchés d’échange conventionnels. La crise de liquidité la plus célèbre s’est produite pendant la bulle immobilière de 2008 aux États-Unis.

À première vue, il pourrait être logique de supposer qu’une crise limitée à un seul marché et à un seul pays ne devrait pas avoir d’effets d’entraînement à l’échelle mondiale. Cependant, la crise immobilière américaine se fait encore sentir aujourd’hui, 15 ans plus tard, à l’échelle mondiale.

Ce ralentissement massif a été provoqué par un simple changement de règle dans le secteur bancaire américain, qui permettait aux banques de vendre au grand public des titres de créance garantis (collateralised debt obligations). En 2008, le pays s’est rendu compte que ces investissements consistaient en des actifs risqués qui se transformeraient rapidement en dettes.

Les répercussions de la crise de 2008

En conséquence, la plupart des institutions financières américaines ont dû déclarer leurs pertes liées aux CDO, ce qui les a privées d’une partie substantielle de leurs réserves de liquidités. De plus, les banques ne pouvaient plus honorer les dépôts en espèces de leurs clients, ce qui a conduit à l’une des plus importantes crises de liquidité de l’histoire bancaire.

Le gouvernement américain est intervenu pour remédier à ce problème et renflouer les principaux acteurs bancaires, mais de nombreuses institutions financières ont tout simplement fait faillite, entraînant d’importants licenciements. Pour aider les banques restantes, les États-Unis ont dû s’endetter massivement et travailler en étroite collaboration avec ces organisations pour stabiliser l’économie. Aujourd’hui encore, la situation n’a pas encore été totalement rétablie !

L’histoire édifiante de la crise immobilière de 2008 montre l’importance des liquidités. Le marché du logement est lentement devenu illiquide, rempli d’actifs qui n’étaient pas rapidement négociables, mais déguisés en instruments très liquides. Il était trop tard lorsque le marché s’est rendu compte que ces actifs n’étaient pas aussi précieux que les prix le laissaient supposer.

Ainsi, le concept de liquidité n’est pas aussi clair qu’il n’y paraît en théorie. De nombreux marchés en font l’expérience sans aucun signe d’alarme, ce qui accroît encore l’importance de la transparence et de l’honnêteté. Les organisations bancaires américaines ont négligé les problèmes de liquidité pour maximiser leurs profits, mais elles ont finalement tout perdu à cause de ce concept. En d’autres termes, aucun marché ne peut rester en bonne santé s’il ne surveille pas attentivement cette mesure vitale.

Mesures essentielles pour prévenir les crises de liquidité sur le marché des cryptomonnaies

Bien qu’il n’existe pas de lignes directrices spécifiques pour maintenir un équilibre de liquidité sain sur le marché des cryptomonnaies, les données empiriques nous montrent plusieurs stratégies réussies qui pourraient s’appliquer à ce secteur. Voyons cela :

La croissance organique du marché permet d’augmenter le volume des transactions

Tout d’abord, aucune stratégie n’est plus efficace qu’une croissance naturelle et directe du marché qui invite davantage d’investisseurs et d’acteurs actifs sur le marché des cryptomonnaies. Comme nous l’avons vu plus haut, la croissance de ce secteur dépend de sa capacité à éviter la volatilité en introduisant davantage de valeur intrinsèque et en augmentant l’adoption par les utilisateurs des paiements.

Si les tendances actuelles se poursuivent, le paysage cryptographique est en passe de le faire, avec de nombreux nouveaux projets donnant la priorité à l’utilité des contrats intelligents et des paiements transfrontaliers à l’aide d’actifs cryptographiques. À moins d’événements imprévus qui pourraient ralentir ce développement, ce domaine se dirige vers un état moins volatile, augmentant de manière significative les niveaux de liquidité dans tous les domaines.

Regagner la confiance du public

Deuxièmement, le paysage des cryptomonnaies se trouve dans une situation délicate en 2023. Avec un deuxième hiver cryptographique qui a eu lieu il y a seulement un an, le public montre toujours des modèles d’activité d’investissement baissiers. Bien que le secteur s’oriente dans la bonne direction avec de nouveaux projets prometteurs, il est encore loin d’avoir regagné la confiance initiale du public.

En raison de l’ampleur des baisses et des comportements malhonnêtes qui ont peuplé le marché pendant des années, la reconquête de son niveau de popularité initial sera un parcours long et semé d’embûches. Cependant, ce changement est essentiel pour l’industrie, car les niveaux de liquidité ont désespérément besoin de nouveaux entrants sur le marché pour augmenter les volumes d’échange et le chiffre d’affaires général.

Bien qu’il existe de nombreux autres mécanismes pour renflouer superficiellement les secteurs cryptographiques à faible liquidité, leur efficacité ne sera pas constante et ils ne seront pas à l’abri d’un autre ralentissement. Les pics de liquidité temporaires, les plans de sauvetage institutionnels et autres activités ne seront qu’un pansement aux problèmes fondamentaux décrits ci-dessus.

Actuellement, c’est Bitcoin qui possède la plus grande liquidité dans le secteur des cryptomonnaies. Mais même cet actif numérique phare peine à maintenir des niveaux de prix sains et à inciter les investisseurs qui n’ont pas encore pris part au secteur des cryptomonnaies. Il s’agit là d’un signal clair indiquant que le secteur doit changer de perspective et s’efforcer d’utiliser la technologie révolutionnaire de la blockchain en gardant à l’esprit un aspect plus pratique. Sinon, les problèmes de liquidité persisteront à l’avenir, provoquant d’autres récessions et un éventuel effondrement de l’ensemble du marché.

Dernières remarques

La liquidité est un concept essentiel dans le secteur des cryptomonnaies, plus important encore que dans d’autres secteurs conventionnels. Cette mesure peut à elle seule décider du succès ou de l’échec du marché des cryptomonnaies à long terme. Il est donc essentiel de suivre les tendances actuelles du secteur et de donner la priorité à la valeur intrinsèque plutôt qu’au battage médiatique. Il sera fascinant de voir si le secteur des cryptomonnaies peut surmonter ses problèmes de liquidité et s’imposer comme une présence dominante dans le commerce mondial.

FAQ

Que mesure la liquidité sur le marché des cryptomonnaies ?

La liquidité des cryptomonnaies mesure la facilité avec laquelle il est possible de convertir des cryptomonnaies en espèces à des taux de change favorables et en temps voulu.

Quelle est la différence entre une liquidité élevée et une liquidité faible ?

Une liquidité élevée favorise des échanges plus actifs et permet aux traders de trouver des ordres correspondants à leurs requêtes plus rapidement et à des taux de change équitables. Elle invite également de nouveaux acteurs sur le marché et stabilise généralement les prix dans l’industrie des cryptomonnaies.

Comment prévenir une crise de liquidité sur le marché des cryptomonnaies ?

Dans le cas du marché des cryptomonnaies, il s’agit avant tout de stimuler la croissance, d’introduire des cas d’utilité de cryptomonnaies plus tangibles et de redorer le blason des cryptomonnaies aux yeux du public mondial.

Vous cherchez des réponses ou des conseils ?

Partagez vos questions dans le formulaire pour une assistance personnalisée

Nous contacter