Qu’est-ce qu’un short en trading?

Le trading est souvent une activité à la fois complexe et très dynamique dans le monde financier. Participer à des opérations de trading peut rapporter d’énormes bénéfices, mais il est essentiel de comprendre ce qu’on fait avant d’y prendre part. L’un des concepts avec lesquels les traders doivent se familiariser est le “shorting”, qui permet aux participants de spéculer sur les baisses potentielles des prix des actifs. Dans cet article, nous allons expliquer ce qu’est le shorting en trading, pourquoi les traders pourraient vouloir l’utiliser dans le cadre de leur stratégie d’investissement, et comment la compréhension de ce concept est vitale pour les investisseurs expérimentés ou novices intéressés par la maximisation des rendements tout en diversifiant leurs portefeuilles.

Qu’est-ce qu’un short en trading ?

Une vente à découvert (short) est une technique d’investissement ou de trading spéculative qui anticipe une baisse du prix d’une action ou d’un autre actif. Il s’agit d’une approche complexe que seuls les traders et les investisseurs expérimentés devraient utiliser. Le shorting consiste à emprunter des actions d’une société ou d’un actif auprès d’une société de courtage, puis à vendre immédiatement les actions empruntées. L’investisseur doit ensuite racheter le même nombre d’actions à l’avenir à un prix inférieur afin de réaliser un bénéfice. Lorsqu’un investisseur effectue une opération à découvert sur un titre, il espère que son prix diminuera avant qu’il ne doive le racheter. Si tout se passe comme prévu, la différence entre les deux prix constituera le bénéfice du trader.

La vente à découvert est un outil essentiel pour les traders qui souhaitent profiter des mouvements des marchés boursiers, quelle que soit la direction du marché. Cette stratégie peut s’avérer plus risquée que l’investissement en actions, car elle implique de prédire la direction du marché. Si les prévisions de l’investisseur sont erronées, il peut être amené à racheter ses actions à un prix plus élevé et à subir des pertes.

La vente à découvert n’est pas pour les âmes sensibles, car elle implique de prendre des risques supplémentaires pour potentiellement récolter de plus grandes récompenses. Lorsqu’ils prennent une position courte, les acteurs du marché doivent reconnaître le risque élevé de cette stratégie et se familiariser avec les réglementations applicables. Pour réussir, la vente à découvert nécessite une expertise et une connaissance du marché boursier, c’est pourquoi les novices devraient demander l’aide d’un professionnel avant de s’essayer à ce type d’investissement. Avec prudence et une bonne planification, la vente à découvert peut offrir des opportunités lucratives aux traders expérimentés qui savent comment tirer profit des mouvements de prix des actions.

POINTS CLÉS

- On parle de vente à découvert lorsqu’un investisseur ou un trader vend un actif financier qu’il ne possède pas dans l’espoir de le racheter à un prix inférieur. La vente à découvert peut comporter un degré élevé de risque et ne convient pas à tous les types d’investisseurs ; les traders doivent donc prendre le temps de s’informer de manière approfondie avant d’adopter une telle stratégie.

- Diverses stratégies de vente à découvert peuvent être utilisées pour tirer parti des tendances du marché boursier, telles que le suivi de la tendance à court terme, le scalping, l’arbitrage et le momentum trading.

- la vente à découvert peut être utilisée pour se protéger contre les pertes en cas d’effondrement du marché boursier et pour spéculer sur les baisses anticipées du prix des actifs.

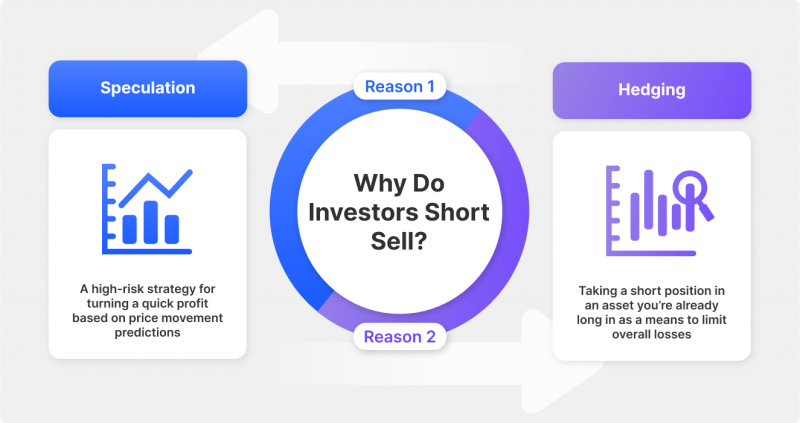

Pourquoi les traders vendent-ils à découvert ?

Les traders vendent à découvert pour diverses raisons, la plus fréquente étant de profiter des baisses de prix d’un actif, en particulier dans un marché baissier. Les traders peuvent tirer profit de l’évolution du marché dans la direction qu’ils prévoient en vendant un actif à l’avance et en le rachetant plus tard à un prix moins élevé. Ce type de trading est particulièrement populaire parmi les investisseurs chevronnés et les traders expérimentés qui sont familiers avec les stratégies de vente à découvert.

Une autre raison pour laquelle les traders vendent à découvert est de protéger leurs positions longues. La couverture consiste à détenir une position compensatoire afin de diminuer le risque et de limiter les pertes en cas d’événement inattendu ou de mouvement important du marché. Ce faisant, les traders peuvent protéger les bénéfices qu’ils ont pu réaliser sur d’autres opérations tout en limitant leur exposition à la baisse.

Enfin, certains traders utilisent la vente à découvert comme moyen de spéculer sur le marché. Il s’agit d’adopter une position plus agressive afin d’essayer de tirer parti des fortes variations de prix. Bien que ce type de trading s’accompagne d’un risque plus élevé, il peut également se traduire par des profits plus importants pour ceux qui peuvent prédire avec précision les changements du marché.

Avantages de la vente à découvert

La vente à découvert offre de nombreux avantages mais comporte des risques supplémentaires par rapport à une position longue traditionnelle. Il est donc essentiel de comprendre les nuances de cette stratégie avant de s’engager dans une quelconque transaction. Nous allons ici explorer plus en détail les avantages de la vente à découvert.

Profit pendant un marché baissier

Le premier avantage d’une vente à découvert réside dans sa capacité à générer des bénéfices pendant les marchés baissiers. Contrairement aux traders en position longue qui achètent des actifs lorsque les prix sont bas et les vendent lorsque les prix sont élévés (dans l’espoir de réaliser un bénéfice), les vendeurs à découvert entrent dans une transaction lorsque le prix de l’action, ou de tout autre instrument financier, est bas, en vendant leurs actifs aux prix actuels du marché. Lorsque la valeur des actifs diminue, les investisseurs expérimentés saisissent l’occasion de racheter ces actifs à un coût moindre et de réaliser un bénéfice. Cette méthode permet aux traders de réaliser des bénéfices, que le marché soit à la hausse ou à la baisse, ce qui en fait une alternative intéressante pour les traders qui pensent que les marchés boursiers vont continuer à s’effondrer.

Meilleure utilisation du capital

Un autre avantage de la vente à découvert est qu’elle permet aux opérateurs de mieux utiliser leur capital. Les vendeurs à découvert peuvent prendre des positions avec moins de liquidités au départ et ont la possibilité d’obtenir des rendements plus importants lorsque le prix diminue, puisqu’ils ne sont pas obligés d’acquérir des actifs au prix actuel. Cela fait également de la vente à découvert une option viable pour ceux qui souhaitent limiter leurs risques de baisse, car il n’est pas nécessaire d’acheter un grand nombre d’actifs pour obtenir un effet de levier sur une position.

Un effet de levier accru

La vente à découvert d’une action permet aux investisseurs de profiter d’un effet de levier accru, ce qui leur permet de gagner plus d’argent que s’ils détenaient une position longue classique. En raison de l’effet de levier plus élevé, les traders peuvent prendre des paris plus importants sans investir autant de fonds à l’avance. Cela permet également aux traders de prendre plus de risques puisque les profits potentiels sont plus élevés que ceux d’une position longue standard.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Une liquidité accrue

Sur certains marchés, la vente à découvert peut également accroître la liquidité. Les investisseurs peuvent générer davantage de demande et d’offre sur le marché en vendant à découvert une action ou un autre actif financier, ce qui accroît la liquidité globale. Cela est particulièrement utile sur les marchés peu liquides ou peu profonds. Les positions à découvert peuvent contribuer à réduire les écarts et à accroître la liquidité en offrant aux acheteurs et aux vendeurs des alternatives supplémentaires sur un marché donné.

Amélioration de la gestion des risques

La vente à découvert peut être utilisée pour aider à gérer le risque. Comme indiqué précédemment, une vente à découvert peut servir à couvrir des positions longues existantes et à limiter les pertes en cas d’événement inattendu ou de mouvement important du marché. En intégrant les ventes à découvert dans leur stratégie, les opérateurs peuvent protéger leurs bénéfices et réduire les risques. En outre, en diversifiant leurs investissements sur plusieurs actifs commerciaux, les traders répartissent la volatilité des marchés instables. Tout cela offre aux traders et aux investisseurs une protection supplémentaire et leur permet de maximiser leurs profits.

Dans l’ensemble, la vente à découvert peut être un outil puissant pour les traders qui cherchent à tirer parti des marchés baissiers ou à augmenter leur effet de levier tout en limitant leur exposition à la baisse. Voyons maintenant comment ouvrir une position courte.

Risques et pièges d’une position courte

La vente à découvert peut être un outil de trading puissant, mais elle comporte des risques que les traders doivent comprendre avant d’entrer dans une position courte.

Les pertes énormes

En raison du potentiel de développement illimité d’une action, la vente à découvert comporte un risque élevé d’encourir des pertes supérieures à l’investissement initial en capital. Par conséquent, si les prix continuent d’augmenter et que l’on ne sort pas rapidement de la position, on risque de subir des pertes inimaginables.

Implications fiscales

Un autre risque potentiel associé à la vente à découvert est la possibilité d’une imposition négative. En fonction de l’endroit où vous effectuez vos transactions et de l’actif négocié, les traders peuvent être amenés à prendre en compte des taxes et des frais supplémentaires lorsqu’ils participent à certains types de stratégies de vente à découvert. Avant d’effectuer des transactions, assurez-vous de bien comprendre les ramifications de ces stratégies !

Short Squeeze

Les vendeurs à découvert peuvent faire l’objet d’un short squeeze. Ce phénomène se produit lorsque le cours d’une action commence à augmenter rapidement en raison du grand nombre d’investisseurs qui tentent de couvrir leurs positions en même temps. Cette situation peut provoquer une flambée des prix, entraînant des pertes potentielles pour les vendeurs à découvert qui ne parviennent pas à couvrir leurs positions à temps.

Appels de marge et liquidation forcée

Les vendeurs à découvert peuvent également faire l’objet d’un appel de marge et d’une liquidation forcée de leurs positions. Les appels de marge se produisent lorsque le compte d’un investisseur tombe en dessous d’un certain niveau d’effet de levier, ce qui incite le courtier à exiger des fonds ou des titres supplémentaires pour maintenir la position. Les liquidations forcées se produisent si l’investisseur n’est pas en mesure de répondre à ces demandes, ce qui l’amène à subir des pertes importantes.

Risques réglementaires

Les ventes à découvert peuvent être soumises à certaines réglementations en fonction de la juridiction. Dans certains cas, les autorités, telles que la Securities and Exchange Commission, peuvent interdire les ventes à découvert afin d’éviter la panique et les ventes irrationnelles. Cela peut produire une augmentation immédiate du prix des actions, entraînant des pertes massives pour les vendeurs à découvert qui doivent liquider leurs positions rapidement.

Il est essentiel de noter que la vente à découvert ne convient pas à tous les types d’investisseurs en raison de sa complexité et des dangers qui y sont associés. Avant d’adopter cette stratégie, le trader doit se former afin de pouvoir décider en toute connaissance de cause si elle correspond ou non à sa tolérance au risque. La section suivante passe en revue plusieurs stratégies populaires de vente à découvert d’actions.

Comment vendre à découvert en trading

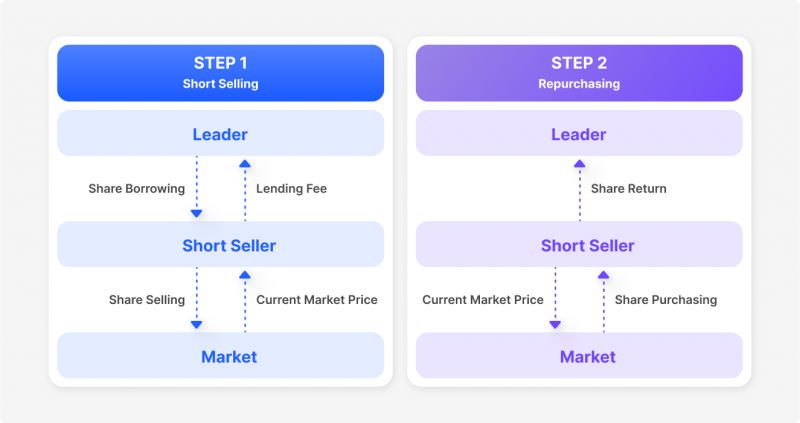

Les investisseurs qui souhaitent gagner de l’argent en vendant à découvert des actions ou d’autres actifs doivent d’abord ouvrir un compte sur marge, car l’investisseur doit emprunter les actions pour les vendre sur le marché. Grâce à ce compte, les traders auront accès aux fonds empruntés, qui sont nécessaires pour initier une position courte et profiter de la baisse des marchés. Une fois le compte sur marge établi et suffisamment approvisionné, les investisseurs peuvent commencer à rechercher des actions ou d’autres actifs dont ils anticipent une baisse de valeur. Les traders peuvent passer un ordre de vente à découvert auprès de leur courtier après avoir identifié l’instrument financier souhaité.

Pour réussir une vente à découvert, trois étapes essentielles doivent être franchies : emprunter le titre en question, le vendre sur le marché et le racheter à un prix inférieur.

L’investisseur doit d’abord emprunter des actions auprès de son courtier. Le courtier prêtera ensuite ces actions au spéculateur afin qu’il puisse les vendre sur le marché libre et utiliser le produit de la vente pour acheter l’actif de son choix. Au moment de liquider sa position, il doit restituer le même nombre de titres au fournisseur.

Ensuite, l’investisseur passera un ordre de vente pour les titres qu’il vient d’emprunter, au taux du marché disponible. Cette transaction laissera à l’investisseur un produit en espèces. En vendant ces titres, l’investisseur fait le pari que le prix baissera bientôt, ce qui lui permettra de les racheter à un coût inférieur et de réaliser un bénéfice sur la différence.

Au moment de liquider la position, l’investisseur doit racheter le même nombre d’actions afin de les restituer au prêteur. Si tout s’est déroulé comme prévu, le trader peut gagner une somme importante grâce à une vente à découvert réussie.

Stratégies de vente à découvert

En plus de comprendre les risques associés à la vente à découvert, les traders doivent également se familiariser avec différentes stratégies qui peuvent être utilisées afin de tirer profit des marchés.

- Suivi de tendance à court terme : les traders recherchent l’élan d’une tendance à la baisse et prennent une position courte lorsque le marché s’effondre en dessous de niveaux de soutien significatifs. Un stop loss doit être mis en place pour se protéger contre tout renversement soudain de tendance.

- Scalping : cette stratégie de trading consiste à tirer profit des variations mineures de prix qui se produisent en quelques minutes ou secondes. Les traders doivent entrer et sortir des positions rapidement au cours d’une journée pour gagner de l’argent avec un risque minimal. Ce faisant, ils peuvent profiter de mouvements de prix mineurs et réaliser des profits substantiels tout en évitant des pertes importantes.

- Arbitrage : Profiter des disparités du marché en achetant à bas prix et en vendant à prix élevé est une approche simple mais très rentable. Pour ce faire, vous devez trouver deux marchés avec des actifs identiques mais des prix différents. Si l’on s’y prend bien, cela peut s’avérer très rentable pour tout investisseur avisé !

- Momentum trading : les momentum traders qui vendent à découvert recherchent un cours d’action qui a déjà commencé à baisser et profitent ensuite de nouvelles baisses de cours en ouvrant des positions courtes supplémentaires. Les traders doivent toujours définir un ordre stop-loss lorsqu’ils implémentent une stratégie de trading de momentum, car cela les protège contre tout renversement soudain de la tendance

- Covered Call : cette approche consiste à acheter un certain nombre d’actions, puis à vendre des options d’achat sur ces actions afin de profiter des primes d’option. Les traders profitent d’une hausse du cours des actions car ils conservent le contrôle de l’actif sous-jacent.

Pour éviter des pertes importantes, des mesures de protection telles que les ordres stop loss et le dimensionnement des positions doivent être utilisées quelle que soit l’approche. En outre, il est essentiel d’avoir une stratégie de trading cohérente à laquelle vous vous tenez pour rester discipliné et faire des choix éclairés.

Quand les traders doivent-ils vendre à découvert

Lorsqu’ils décident d’ouvrir une position courte, les traders doivent connaître les conditions du marché susceptibles d’entraîner des pertes potentielles. Voici quelques signes révélateurs d’une éventuelle correction du marché.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Actions surévaluées dans un marché baissier

Lorsque le marché est dans une phase baissière, les investisseurs doivent être attentifs aux actions qui peuvent être surévaluées par rapport au reste du marché. Ces actions pourraient subir des pertes importantes lorsque le marché dans son ensemble se corrige, et la vente à découvert permet de tirer parti de leur baisse.

Nouvelles négatives ou scandales

Lorsqu’une entreprise est impliquée dans une controverse ou annonce des nouvelles négatives, le prix de ses actions peut chuter considérablement. Les vendeurs à découvert ont alors l’occasion de réaliser des bénéfices en vendant des actions qu’ils ne possèdent pas, dans l’espoir de les racheter à moindre coût et d’empocher la différence sous forme de profit.

Les entreprises dont le chiffre d’affaires ou les bénéfices sont en baisse

Lorsque les bénéfices ou les revenus d’une entreprise commencent à baisser, le cours de ses actions peut également chuter. La vente à découvert offre une chance unique à ceux qui espèrent tirer profit de la crise actuelle.

Déclin de l’industrie ou du secteur

Lorsqu’une industrie ou un secteur est en déclin, les actions de ce segment sont susceptibles de chuter également. La vente à découvert de ces actifs peut être une approche efficace pour profiter de la baisse des prix.

Signaux d’analyse technique indiquant une tendance baissière potentielle

L’analyse technique peut être utilisée pour identifier des modèles et des tendances sur le marché. Lorsqu’un signal baissier à court terme se produit, les traders peuvent ouvrir une position courte, car cela pourrait indiquer que l’action pourrait subir des pertes importantes.

Conclusion

Les ventes à découvert doivent être effectuées avec prudence et peuvent constituer un excellent moyen de gagner de l’argent si elles sont réalisées correctement. Pour bien faire, il est important de faire des recherches et de comprendre la dynamique du marché avant de prendre des risques tels que la vente à découvert. Un trader expérimenté peut savoir quel est le moment idéal pour vendre à découvert ; cependant, même ces traders reconnaîtront qu’il s’agit d’une stratégie intrinsèquement risquée. Malgré les bénéfices potentiels, de nombreuses variables doivent être prises en compte, qui peuvent peser lourd sur les investisseurs particuliers si elles ne sont pas examinées avec soin au préalable. La vente à découvert doit toujours être prise au sérieux et engagée avec une bonne connaissance du marché et des compromis possibles. Avec la bonne approche et une préparation adéquate, la vente à découvert peut être un excellent moyen d’augmenter vos profits pendant que vous tradez.

Articles recommandés

Actualités récentes