O que é uma Ordem COI?

O mundo do comércio depende frequentemente de uma execução rápida e sensível ao tempo. Numerosos negócios são óptimos no vácuo, mas podem tornar-se não rentáveis se a janela de oportunidade passar. Por isso, foram implementados vários mecanismos de negociação cruciais para evitar a perda de oportunidades, permitindo que os comerciantes definam automaticamente as ordens em limites de tempo e controlem a execução de negócios desfavoráveis.

A ordem IOC está entre os melhores mecanismos de negociação que definem automaticamente uma ordem limite, permitindo que os comerciantes decidam o preço limite de forma eficaz e se sintam seguros no ambiente de negociação em constante evolução. Este artigo discutirá como as ordens de limite do COI funcionam e como melhor aplicá-las em situações práticas de negociação.

Principais conclusões

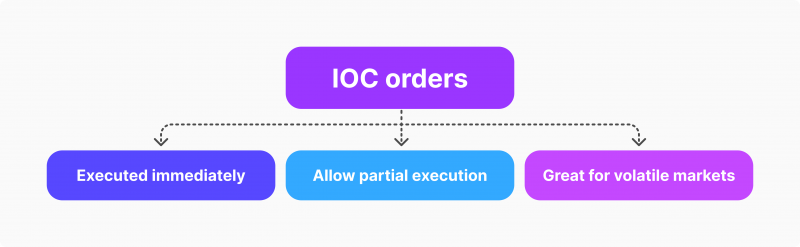

- A ordem IOC é uma das várias ordens de negociação automatizadas com condições prévias específicas.

- As ordens IOC são executadas imediatamente com volumes totais ou parciais. Se as condições não forem cumpridas, mesmo que parcialmente, a ordem é completamente cancelada.

- As ordens IOC Limit podem especificar os preços desejados, enquanto as ordens IOC Marker continuam a ser executadas se o ativo selecionado tiver uma procura elevada.

Compreender o conceito de ordem imediata ou de cancelamento

O acrónimo IOC indicado acima representa uma Ordem Imediata ou de Cancelamento (IOC). Esta condição automatizada permite que os comerciantes especifiquem que a sua transação preferida deve ser executada imediatamente. Caso contrário, a ordem também será cancelada imediatamente. Esta condição prévia reduz os riscos de exposição ao mercado e permite que os operadores comprem os activos apenas numa data específica. As ordens IOC tornam esta estratégia possível, estando ligadas a motores de correspondência de ordens e identificando prontamente as ofertas disponíveis no mercado.

A ordem IOC deriva da extensa família de ordens sensíveis ao tempo, incluindo as ordens do tipo “encher ou matar”, “tudo ou nada” e “bom até ser cancelado”. A principal distinção das ordens IOC é o facto de poderem ser executadas parcialmente, enquanto a maioria dos outros mecanismos tem por objetivo executar a totalidade da ordem ou cancelá-la completamente.

O IOC evita este princípio de tudo ou nada e é mais adequado para os operadores que pretendem reter pelo menos uma parte da transação desejada e finalizar a transação mesmo com uma execução parcial.

A Ordem Limitada vs Ordem a Mercado

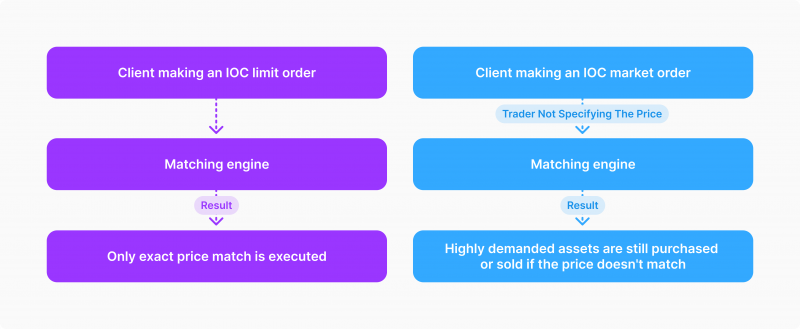

As ordens IOC podem ser divididas em ordens de limite e ordens de mercado. A primeira permite que os operadores especifiquem um preço ao qual pretendem finalizar a transação, enquanto a segunda visa recuperar os activos ao melhor preço de mercado possível. Enquanto a ordem de limite do COI concede graus mais altos de escolha para definir um preço limite, a ordem de mercado do COI tem muito mais probabilidade de ser executada prontamente.

Não existe uma resposta óbvia sobre qual das opções é superior e os investidores devem ter em conta as suas circunstâncias únicas ao decidirem qual a opção a escolher.

Qual é o melhor momento para usar um pedido de COI?

As ordens IOC são mais adequadas para que as transacções mais significativas sejam cumpridas a tempo. Tanto os compradores como os vendedores em qualquer mercado de negociação desejam executar as suas estratégias a um preço específico. Os preços flutuam naturalmente na maioria dos mercados, e as ordens IOC limitam a possibilidade de comprar ou vender acções a um preço indesejado.

Por exemplo, se o comerciante X desejar comprar 10 000 acções da Apple Inc. a um preço específico, a ordem IOC assegurará que todas as acções, caso existam, serão compradas a esse preço exato. Caso contrário, a parte, ou por vezes a totalidade da ordem, será cancelada. Desta forma, os investidores não perderão dinheiro com as alterações do valor dos activos durante o horário de negociação.

Não é raro ver o preço de um ativo mudar a meio do dia. Sem as ordens IOC, os comerciantes podem acabar por possuir activos a um preço sobrevalorizado ou vendê-los a uma cotação subvalorizada. As ordens IOC evitam estes cenários infelizes e dão aos operadores a oportunidade de executar as suas estratégias, pelo menos parcialmente.

Finalmente, as ordens IOC são excelentes para os operadores activos definirem “lembretes” automáticos durante as sessões de negociação diárias. Suponhamos que o operador X tem estratégias para vender ou comprar 20 acções em vários mercados. No caso da execução manual, é fácil perder o controlo e esquecer-se de cancelar as ordens que já não são desejáveis. As ordens IOC podem ajudar significativamente nesta tarefa e reduzir o risco de erro humano na negociação.

A popularidade das ordens IOC aumenta proporcionalmente à volatilidade dos mercados de negociação. Naturalmente, as ordens IOC são as mais populares no domínio das criptomoedas devido às suas flutuações de preços inerentes.

Aplicações Práticas da Ordem do COI

Vamos imaginar dois cenários em que utilizamos as ordens de limite e de mercado do COI. No primeiro cenário, suponhamos que estamos a negociar com acções da Apple Inc. e a colocar uma ordem de limite para 10.000 acções a $200. O mercado fornece atualmente o preço de oferta de 500 acções da Apple Inc. a uma avaliação de $202. A ordem de limite automática cancelará a ordem inteira devido à diferença de preço.

Por outro lado, se negociarmos com uma ordem de mercado e mantivermos todas as outras coisas iguais, as 500 acções da Apple Inc. serão compradas e o resto da ordem será cancelado, a menos que seja preenchido imediatamente. Embora o preço seja ligeiramente diferente, a variação da ordem de mercado do COI dá prioridade à compra ou venda de acções a um preço que está em grande procura.

Qual das acções acima mencionadas mais se aplica ao seu regime de negociação? Bem, isso depende das condições de mercado no seu sector de negociação. Por exemplo, o mercado de ações, mais proeminentemente o nicho com ações bem estabelecidas, prioriza fortemente as ordens de mercado.

Estes activos de acções de empresas têm flutuações de preços menores e é geralmente rentável comprá-los mesmo que o preço de mercado seja ligeiramente superior ao inicialmente desejado. O mesmo é válido para o mercado cambial devido à sua elevada liquidez massiva.

Por outro lado, a liquidez mais baixa e mercados de alta volatilidade são menos indulgentes e podem fazer oscilar dramaticamente os preços dos activos. Não é invulgar assistir-se a uma mudança de preço de 10% num sector como o das criptomoedas. Nesses casos, prosseguir mesmo com o melhor negócio possível levaria a uma perda significativa. Nesta situação, as ordens de limite são muito mais aplicáveis.

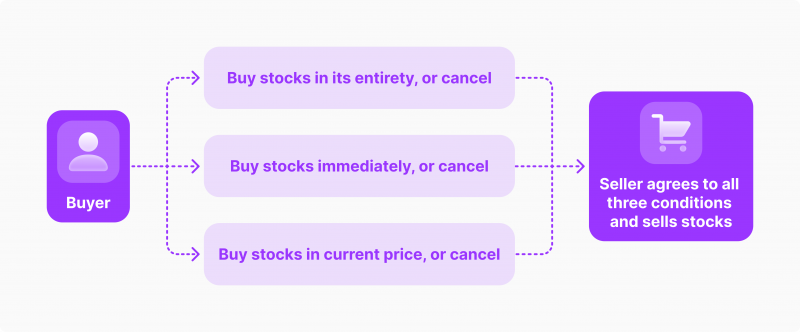

Preencher ou Eliminar Ordem vs Ordem Imediata ou Cancelar

Como discutido acima, as ordens IOC são apenas uma única opção numa grande família de mecanismos de transação sensíveis ao tempo. A ordem Fill-or-Kill é outra estratégia prevalecente que é frequentemente trocada com a ordem IOC. Tanto as ordens fill-or-kill como as ordens IOC partilham a semelhança de serem executadas imediatamente. No entanto, ao contrário da ordem IOC, a FOK deve ser preenchida inteiramente para evitar o cancelamento.

A alternativa FOK é adequada para os operadores que têm uma abordagem “tudo ou nada” ou que capitalizam na negociação com grandes quantidades de activos. Esta abordagem é benéfica principalmente em mercados com spreads apertados e variações de preços, onde o maior lucro é obtido através da venda ou compra de grandes volumes.

Em tais condições, não faz sentido comprar uma pequena porção de acções, uma vez que não conduzirão a quaisquer lucros significativos. No entanto, uma vez que o motivo do cancelamento da ordem é mais especificado com a ordem FOK, a probabilidade de execução reduz drasticamente em comparação com a estratégia IOC.

Princípios Finais

A ordem IOC é uma ferramenta útil na caixa de ferramentas do trader. Existem inúmeros cenários em que as ordens IOC podem salvar os investidores de mudanças imprevisíveis de preços e dos efeitos da volatilidade do mercado. No entanto, é fundamental compreender as suas necessidades específicas de negociação e as condições de mercado para tirar o máximo partido das capacidades das ordens IOC. As variações de ordens de mercado e de ordens limitadas têm seus usos específicos e, como em qualquer outro conceito de negociação, é crucial saber a diferença.

Artigos recomendados

Ao clicar em “Assinar”, você concorda com a Política de Privacidade. As informações que você fornecer não serão divulgadas ou compartilhadas com terceiros.

Nossa equipe apresentará a solução, demonstrará casos de demonstração e fornecerá uma oferta comercial.