Что Такое Ликвидность Криптовалют и Как Она Влияет на Стабильность Рынка?

Зарождение и развитие глобализированных финансовых рынков полностью изменило игру в балансировку экономики. Множество новых переменных играют важную роль в поддержании плавного течения мировой экономики и обеспечении здорового роста. Одной из таких важнейших концепций является ликвидность, которая приобретает все большее значение с ростом международной торговли.

Сначала ликвидность может показаться обманчиво простой концепцией, которая не оказывает серьезного влияния на мировую экономику. На практике же изменения ликвидности могут повлиять на целые страны и даже международные рынки, а также на криптоиндустрию. Поэтому крайне важно понимать природу, преимущества и долгосрочное влияние криптовалютной ликвидности, если вы планируете работать в этой сфере.

Ключевые выводы

- Общая концепция ликвидности измеряет, насколько быстро кто-то может обменять или обналичить торгуемые активы на открытом рынке.

- Криптовалютная ликвидность — это показатель того, насколько быстро трейдеры могут обменять цифровые активы на фиатную валюту.

- Это понятие, пожалуй, самое важное для криптовалютного ландшафта, поскольку оно напрямую влияет на волатильность цен и торговую активность.

- Повысить уровень ликвидности будет непросто, поскольку это потребует тектонических сдвигов, включая повышение внутренней ценности и возвращение общественного доверия.

Определение Концепции Ликвидности Рынка

Ликвидность — понятие простое: она измеряет скорость превращения торгуемых активов в наличные. Предположим, существует единый рынок для актива X и десять различных инвесторов. Инвестор A хочет полностью обналичить свои инвестиции в актив X. Рынок является высоколиквидным, если он делает это практически мгновенно и без существенного ценового компромисса.

И наоборот, представим, что инвестор А выставляет свои активы на торги, а никто не отвечает в течение значительного времени. Инвестор А вынужден либо ждать некоторое время, чтобы обналичить актив, либо жертвовать предпочтительной ценовой котировкой. Такая ситуация сигнализирует о низкой ликвидности на данном конкретном рынке. Естественно, инвестор А с меньшей вероятностью заключит сделку в таких условиях, поскольку он может быть чувствителен к цене и не склонен к риску.

Таким образом, метрика ликвидности оценивает, насколько просто заключать сделки на рынке. Простота зависит от количества участников рынка, спроса на конкретные активы и общего предложения денежных средств. Кроме того, на ликвидность влияет множество других факторов, в том числе значительные изменения в законодательстве, экономические спады, политические сдвиги и конфликты.

Как Оценить Уровень Ликвидности Крипто Секторов?

Не существует простой формулы для расчета рыночного коэффициента ликвидности. Однако если трейдеры хотят количественно оценить уровень ликвидности в данном секторе, они могут проанализировать объем торгов, спреды спроса и предложения и общую скорость торгового оборота. При оптимальной ликвидности высокий объем торгов, как правило, резко возрастает, демонстрируя обилие активных трейдеров и стабильность цен.

Спреды спроса и предложения в этом случае обычно более узкие, поскольку продавцов и покупателей в секторе много, и гораздо проще соотнести спрос и предложение по ценам. Наконец, в условиях высокой ликвидности увеличивается и скорость оборота, что свидетельствует о том, что одни и те же торгуемые активы несколько раз переходят из рук в руки в течение одного торгового периода.

Повышение активности свидетельствует о том, что на рынке много игроков, которые активно используют различные стратегии и реализуют их без каких-либо препятствий. Практически любая отрасль будет испытывать легкий и органичный рост, когда эти три показателя достигнут более высоких уровней.

Почему Ликвидность Является Ключевым Фактором на Рынке?

Как уже говорилось выше, уровень ликвидности определяет активность финансового и делового рынков. Но почему эта метрика так важна независимо от отрасли? Современные отрасли становятся все более цифровыми в одной ключевой области — торговле. Практически каждая ведущая компания отрасли размещает свои акции на биржевых площадках.

Создание корпорации и проведение первичного публичного размещения акций — это основная стратегия привлечения средств и получения достаточного капитала для быстрого роста в геометрической прогрессии. Таким образом, торговля на рынках стала более важной, чем когда-либо прежде. Рынки акций, казначейских векселей, Форекс и криптовалют определяют успех практически каждой публично торгуемой компании в мире, представляющей большинство отраслей по всей планете.

Поскольку ликвидность — важнейшее понятие для торговых рынков, она, пожалуй, является наиболее критичной метрикой для мировой экономики. Представим упрощенный сценарий: торговый рынок отрасли Y испытывает проблемы с ликвидностью из-за различных экономических и политических факторов. Трейдеры в этой нише решили покинуть отрасль из-за ее волатильности и неопределенности.

Сейчас на торговом рынке присутствует половина прежних игроков, что привело к увеличению спредов, снижению оборота и объема торгов. В результате корпорации этой отрасли не смогут выпустить больше акций или извлечь выгоду из существующих. Их рыночная цена, вероятно, снизится, а в некоторых случаях приведет к банкротству. Таким образом, снижение ликвидности имеет далеко идущие последствия как для кабинета трейдера, так и для мировой экономики.

Почему Ликвидность Жизненно Важна в Криптоландшафте?

Как уже говорилось, ликвидность является важнейшим показателем для любого торгового сектора по всему миру. Однако ее важность варьируется от отрасли к отрасли, поскольку некоторые сектора более ликвидны, чем другие. Например, на рынке Форекс с популярными и устоявшимися валютами редко возникают серьезные проблемы с ликвидностью.

Такие валюты, как доллар США, евро и британский фунт, доминируют на рынке уже несколько десятилетий, и на соответствующем им рынке Форекс практически нет проблем с ликвидностью. Крупные финансовые институты часто выступают в качестве маркет-мейкеров в этом секторе и обеспечивают отрасль узкими спрэдами и конкурентоспособными ценами. С другой стороны, новые рынки с менее устоявшимися лидерами и маркет-мейкерами имеют гораздо больше проблем с повышением ликвидности до оптимального уровня.

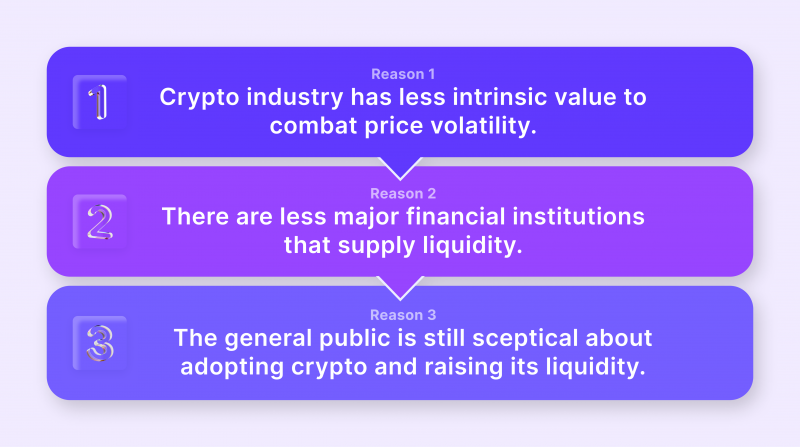

Криптовалютный ландшафт является идеальным примером последнего, поскольку ликвидность криптовалютного рынка была печально известна с самого его основания. В то время как технология блокчейн представила множество новых и ценных концепций, ее самый популярный продукт, криптовалюта, изо всех сил старается обеспечить внутреннюю ценность на рынке.

Негативные Последствия Спекулятивной Природы Криптовалют

Четырнадцать лет спустя после изобретения Биткоина самые популярные в мире криптовалюты все еще остаются в значительной степени спекулятивными, не предлагая прочной технологической или практической ценности для стабилизации рыночных цен. Поэтому рынок по-прежнему в основном диктуется и зависит от спекулятивного покупательского спроса.

Таким образом, повышенное внимание со стороны покупателей может вызвать стремительный скачок цен, а спонтанное снижение спроса — значительный экономический спад. Хуже всего то, что ничто не может эффективно свести на нет огромные колебания цен на рынке, поскольку стоимость криптовалют сильно зависит от общественного восприятия.

Таким образом, ликвидность имеет повышенное значение в криптосекторе. Если она упадет и отрасль столкнется со значительным оттоком трейдеров, даже флагманские валюты не застрахованы от масштабных последствий. Кроме того, решения по обеспечению ликвидности криптовалют менее многочисленны, чем фиатные, фондовые и другие сектора.

В настоящее время большинство центральных банков не заинтересованы в предоставлении ликвидности криптовалютным рынкам, поэтому небанковским поставщикам ликвидности приходится нести основную нагрузку по предоставлению достаточного количества средств. Хотя отрасли прайм-брокеров и маркет-мейкеров процветают, все еще сложно полагаться на относительно небольшие компании, чтобы обеспечить оптимальную ликвидность.

Подводя итог, можно сказать, что этот сектор с трудом удерживает избыточную ликвидность из-за присущей ему волатильности и проблем со стоимостью. Проще говоря, криптоиндустрия не может позволить себе пренебрегать мониторингом уровня ликвидности в различных секторах, поскольку это может быстро привести к серьезному финансовому спаду.

Ликвидный Крипторынок и Неликвидный Рынок

Хотя в предыдущем разделе была проанализирована важность ликвидности в криптовалюте, все еще может быть сложно представить, как ликвидность влияет на эту отрасль. Итак, давайте представим два разных сценария, связанных с криптовалютой X. В первом сценарии криптовалюта X обладает достаточной ликвидностью. Во втором — уровень ликвидности криптовалюты X стремительно падает. В чем же разница между этими двумя условиями?

Что Происходит, когда Ликвидность Недостаточна?

При первом сценарии на рынке будет много активных трейдеров, поставщиков ликвидности, объемов торгов и новых проектов, строящих свой бизнес на криптовалюте X. При втором сценарии все будет происходить наоборот. Во-первых, большое количество трейдеров помогает рынку стабилизировать цену без особых усилий и рыночных манипуляций. Спреды в этом случае узкие, а значит, сделок будет заключаться больше, что мотивирует трейдеров разрабатывать больше стратегий на открытом рынке.

Во-вторых, поставщики ликвидности среднего размера больше тяготеют к высоколиквидному рынку, поскольку у них нет проблем с созданием пулов ликвидности, убеждая различных инвесторов предоставлять средства. Наконец, все больше предприятий будут использовать криптовалюту X в качестве средства платежа или даже создавать предложения, ориентированные на эту валюту, зная, что этот цифровой актив надежен в долгосрочной перспективе.

Влияние Снижения Ликвидности

При сценарии низкой ликвидности на рынке не будет ни одного из этих преимуществ. Напротив, даже существующие трейдеры покинут этот сектор из-за возросших рисков и меньшего количества ценовых совпадений. Бизнес обычно избегает этого сектора, а инвесторы не стали бы финансировать поставщика криптовалютной ликвидности для обеспечения этой ниши. Таким образом, снижение ликвидности вызывает неблагоприятную цепную реакцию, когда со временем все становится экспоненциально хуже.

Таким образом, не будет преувеличением сказать, что низкая ликвидность может стать смертным приговором для криптовалютных рынков, в результате чего компании обанкротятся, трейдеры уйдут с рынка, а валюта потеряет всю свою рыночную стоимость.

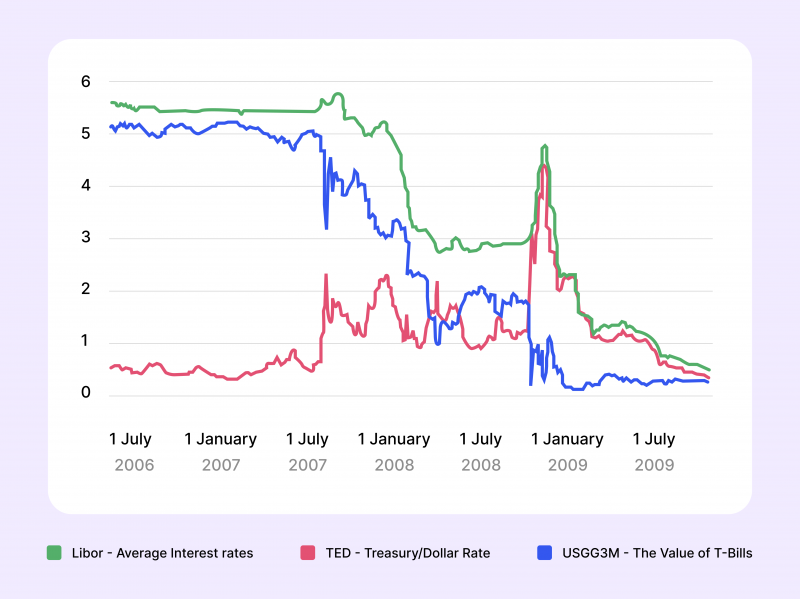

Жилищный кризис 2008 года стал худшей рецессией в США со времен Второй мировой войны, в результате чего миллионы людей потеряли работу.

Что Происходит Во Время Кризиса Ликвидности?

До сих пор в предыдущих разделах описывалось влияние уровней ликвидности в теории. На практике кризисы ликвидности случались чаще, чем можно было бы подумать, как на криптовалютных, так и на обычных торговых рынках. Самый печально известный кризис ликвидности произошел во время пузыря на рынке недвижимости 2008 года в США.

На первый взгляд, логично предположить, что кризис на одном рынке, ограниченный рамками одной страны, не должен иметь глобальных последствий. Однако жилищный кризис в США ощущается во всем мире даже сегодня, спустя 15 лет.

Это масштабное падение было вызвано простым изменением правил в банковском секторе США, когда банки могли продавать залоговые долговые обязательства населению. В 2008 году страна осознала, что эти инвестиции состоят из рискованных активов, которые быстро превратятся в обязательства.

Последствия Кризиса 2008 Года

В результате большинство финансовых учреждений в США были вынуждены объявить о своих убытках, связанных с долговыми обязательствами, что означало, что у них больше не было значительной части денежных резервов. Кроме того, банки больше не могли обслуживать денежные вклады клиентов, что привело к одному из самых масштабных кризисов ликвидности в истории международного банковского дела.

Правительство США вмешалось в эту проблему и спасло ключевых банковских игроков, но многие финансовые учреждения просто обанкротились, что привело к значительным увольнениям. Чтобы помочь оставшимся банкам, США пришлось взять на себя огромный долг и тесно сотрудничать с этими организациями, чтобы стабилизировать экономику. Ситуация не полностью исправлена и по сей день!

Предупредительный пример жилищного кризиса 2008 года свидетельствует о важности ликвидности. Рынок жилья постепенно становился неликвидным, заполненным активами, которые не могли быстро продаваться, но маскировались под высоколиквидные инструменты. Было слишком поздно, когда рынок понял, что эти активы не так уж ценны, как казалось по ценам.

Таким образом, понятие ликвидности не так однозначно, как кажется в теории. Многие рынки используют ее без каких-либо признаков или предупредительных сигналов, что еще больше повышает важность прозрачности и честности. Банковские организации в США пренебрегали проблемами ликвидности, чтобы максимизировать прибыль, но в итоге потеряли все из-за этой концепции. Проще говоря, ни один рынок не сможет оставаться здоровым, если не будет тщательно следить за этим жизненно важным показателем.

Основные Меры По Предотвращению Кризисов Ликвидности в Криптовалютах

Хотя конкретных рекомендаций по поддержанию здорового баланса ликвидности в криптовалютах не существует, эмпирические данные показывают нам несколько успешных стратегий, которые можно применить к этому сектору. Давайте рассмотрим их:

Рост Органического Рынка Способствует Увеличению Объема Торгов

В первую очередь, ни одна стратегия не является более эффективной, чем прямолинейный, естественный рост рынка, который привлекает больше инвесторов и активных игроков на криптовалютный рынок. Как уже говорилось выше, рост этой отрасли зависит от ее способности избежать волатильности за счет повышения внутренней стоимости и увеличения числа пользователей для глобальных платежей.

Если текущие тенденции сохранятся, то криптовалютный ландшафт находится на пути к этому: многочисленные новые проекты ставят во главу угла полезность смарт-контрактов и трансграничных платежей с использованием криптоактивов. Если не произойдет никаких непредвиденных событий, которые могут затормозить это развитие, то эта сфера будет двигаться в направлении менее волатильного состояния, что значительно повысит уровень ликвидности по всем направлениям.

Восстановление Доверия Населения

Во-вторых, в 2023 году криптовалютный ландшафт находится в непростом положении. В следствие второй криптозимы всего год назад общественность все еще демонстрирует медвежью инвестиционную активность. Хотя индустрия движется в правильном направлении, предлагая новые и многообещающие проекты, до восстановления первоначального доверия общественности еще далеко.

Ввиду масштабов спадов и недобросовестного поведения, населявшего рынок на протяжении многих лет, возвращение первоначальной популярности криптовалют будет долгим и трудным. Однако эти перемены необходимы для индустрии, так как уровень ликвидности отчаянно нуждается в новых участниках рынка, чтобы увеличить объемы торгов и общий оборот.

Хотя существует множество других механизмов для поверхностной помощи криптосекторам с низкой ликвидностью, их эффективность не будет постоянной и не спасет отрасль от нового спада. Временные всплески ликвидности, институциональная помощь и другие мероприятия станут решением вышеупомянутых фундаментальных проблем.

В настоящее время самой высокой ликвидностью в криптовалюте обладает Биткоин. Но даже этот флагманский цифровой актив изо всех сил пытается поддерживать здоровый уровень цен и стимулировать инвесторов за пределами крипто-сектора. Это безошибочный сигнал о том, что отрасль должна изменить свои взгляды и стремиться использовать революционную технологию блокчейна с большей практичностью. В противном случае проблемы с ликвидностью сохранятся и в будущем, что приведет к еще большей рецессии и возможному коллапсу всего рынка.

Заключение

Ликвидность — важнейшая концепция в криптовалюте, даже более важная, чем в других традиционных отраслях. Этот показатель может единолично решить успех или провал крипторынка в долгосрочном будущем. Таким образом, жизненно важно сохранять текущие тенденции в отрасли и отдавать предпочтение внутренней ценности, а не шумихе. Будет интересно посмотреть, сможет ли криптовалютная отрасль преодолеть проблемы с ликвидностью и утвердиться в качестве доминирующего присутствия в глобальной торговле.

Часто задаваемые вопросы

Что измеряет метрика ликвидности криптовалют?

Ликвидность криптовалют измеряет, насколько легко и своевременно можно конвертировать криптоактивы в наличные по выгодному курсу.

В чем разница между высокой и низкой ликвидностью?

Высокая ликвидность способствует более активной торговле и позволяет трейдерам быстрее находить подходящие ордера при справедливых рыночных курсах. Она также привлекает на рынок новых игроков и в целом стабилизирует ценообразование в криптоиндустрии.

Как предотвратить кризис криптовалютной ликвидности?

В случае с криптовалютным рынком речь идет о стимулировании естественного роста, внедрении более осязаемых криптовалют и очистке запятнанной репутации в глазах мировой общественности.

Рекомендуемые статьи

Нажимая «Подписаться», вы соглашаетесь с политикой конфиденциальности. Предоставленная вами информация не будет раскрыта или передана другим лицам.

Последние новости

Наша команда представит решение, продемонстрирует демо-кейсы и предоставит коммерческое предложение.