ماذا تعني أسعار الفائدة المرتفعة بالنسبة لمتداولي العملات المشفرة؟

تحولت العملات المشفرة من كونها وسيلة رقمية لإرسال الأموال واستلامها إلى جزء لا يتجزأ من النظام المالي، مما جذب انتباه كبار المتداولين والجهات التنظيمية الحكومية والبنوك.

يعتمد مجتمع العملات المشفرة الآن تقارير العملات المشفرة على أسعار الفائدة الأمريكية وتقارير التضخم استراتيجيةللاستفادة من التقلبات بعد أنباء رفع سعر الفائدة من قبل (FED).

تقود الأخبار الواردة من ال Federal Reserves معظم الحركة في السوق المالية. كيف تستجيب هذه الأسواق لتغيرات أسعار الفائدة؟ وما هو تأثيرها على العملات المشفرة؟ وسنجيب على هذه الأسئلة بالتفصيل كما يلي.

المحتوى الرئيسي

- سعر الفائدة هو الأداة النقدية التي يستخدمها بنك الاحتياطي الفيدرالي لضبط الاقتصاد والسيطرة على معدلات التضخم والبطالة.

- ارتفاع أسعار الفائدة يجعل الأوراق المالية عالية المخاطر أقل جاذبية للمتداولين.

- تتأثر العملات المشفرة بشكل غير مباشر بالزيادات في أسعار الفائدة، ويرجع الركود بشكل أساسي إلى عوامل الاقتصاد الكلي.

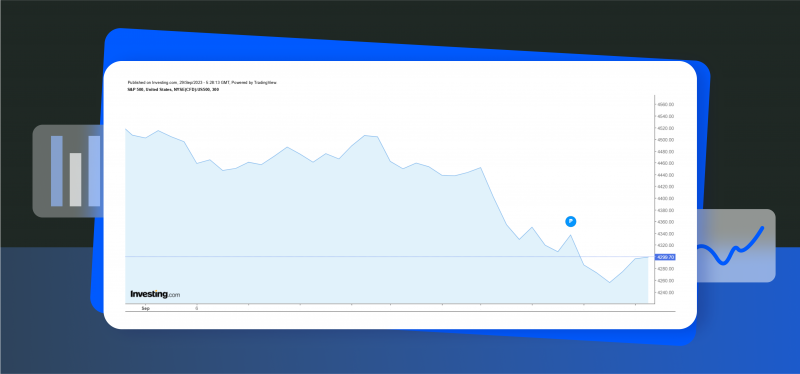

- شهدت الأسهم والمؤشرات انخفاضات كبيرة في الأسعار في سبتمبر، حيث رفع بنك الاحتياطي الفيدرالي أسعار الفائدة من 5.25% إلى 5.50%.

نظرة عامة على أسعار الفائدة

بنك الاحتياطي الفيدرالي هو الكيان المسؤول عن الاقتصاد الأمريكي ويقدم السياسات النقدية والمالية للاستجابة للتغيرات الاقتصادية. يحافظ بنك الاحتياطي الفيدرالي على الاقتصاد بناءً على ثلاثة محركات رئيسية: التضخم، والبطالة، وأسعار الفائدة، في حين يرتبط الأخير في الغالب بالنمو الاقتصادي.

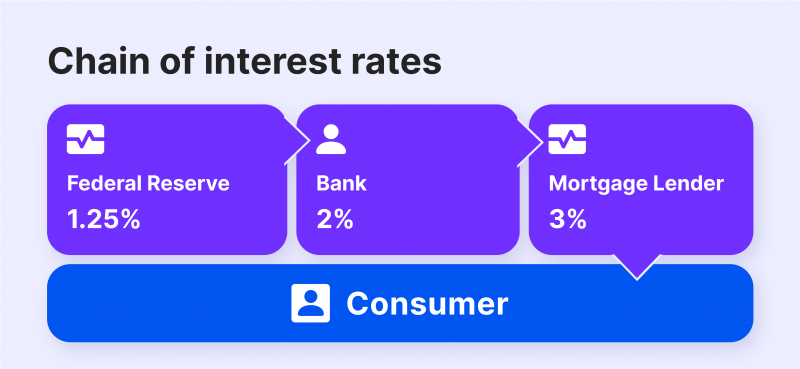

أسعار الفائدة على الأموال الفيدرالية هي أسعار الفائدة التي تفرضها البنوك التجارية أثناء الاقتراض من بعضها البعض أو من البنك المركزي. يؤثر سعر الفائدة على كيفية تحديد البنوك التجارية لأسعار القروض، مثل الرهون العقارية وخطوط الائتمان. وفي نهاية المطاف، تؤثر أسعار الفائدة على عادات الإنفاق لدى السكان وقيمة المال. تستخدم الحكومة المركزية أسعار الفائدة لدفع المحددات الاقتصادية الأخرى مثل معدلات التضخم والبطالة.

عندما ينمو الاقتصاد بسرعة ويرتفع مستوى التضخم، يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة لإبطاء معدل النمو، وخفض الأسعار، وتجنب فرط النشاط الاقتصادي، وهو ما يحدث عندما يتجاوز النمو الناتج.

عندما يزيد سعر الفائدة الفيدرالي، فهو يبرد النمو الاقتصادي لأنه يجعل الاقتراض أكثر تكلفة ويزيد من تكلفة الائتمان. ولذلك، تميل الشركات إلى إبطاء استثماراتها و التوسعات عندما ترتفع أسعار الفائدة.

لا يمكن أن يؤثر الاحتياطي الفيدرالي بشكل مباشر على معدلات البطالة. ومع ذلك، مع تغيرات أسعار الفائدة، يمكن أن يؤثر ذلك بشكل غير مباشر على التوظيف. عندما تنخفض أسعار الفائدة، من المرجح أن تقترض الشركات الأموال والائتمانات للاستثمارات، مما يتطلب المزيد من القوى العاملة وزيادة معدل التوظيف في الاقتصاد.

الدافع وراء رفع أسعار الفائدة الحالية من قبل بنك الاحتياطي الفيدرالي هو أرقام التضخم القياسية في الولايات المتحدة، والتي وصلت إلى 9.1٪ في يونيو 2022 بعد تطبيق سياسة أسعار الفائدة صفر لمدة عامين بين 2020-2022.

متى يقوم بنك الاحتياطي الفيدرالي برفع سعر الفائدة؟

تُعد أسعار الفائدة إلى حد كبير القوة الدافعة وراء النشاط التجاري في الاقتصاد. تقوم الحكومة الفيدرالية بتخفيض أسعار الفائدة لتحفيز الاقتراض وجعل القروض في متناول الجميع، وتشجيع الأفراد والشركات على الحصول على المزيد من القروض وإنفاق المزيد من الأموال. وهكذا، تبدأ الشركات في المغامرة في توسيع الأعمال التجارية، والاستثمار في خطوط المنتجات/الخدمات الجديدة، وتحسين ظروف العمل. يتطلب هذا النشاط التجاري المتزايد المزيد من مقدمي الخدمات، مما يزيد من الناتج العام للمنتج/الخدمة في البلاد.

علاوة على ذلك، من المرجح أن يقترض السكان أرصدة منخفضة التكلفة لتمويل نفقاتهم وإجازاتهم وشراء المزيد من المنتجات باهظة الثمن مثل السيارات والرهون العقارية. ومع ذلك، عندما ترتفع أسعار الفائدة، فهذا يعني أن الائتمانات والقروض تكلف أكثر الآن، مما يمنع المستهلكين من الإنفاق الإضافي. وأيضًا، عندما ينمو الاقتصاد بمعدلات لا مثيل لها، متجاوزًا الناتج المحلي الإجمالي، يزيد الطلب أكثر من العرض، مما يؤدي إلى ارتفاع أسعار السلع والخدمات.

عندما يستمر النمو الاقتصادي في الارتفاع، فإنه يتسبب في سخونة” الاقتصاد، مع ارتفاع معدلات التضخم والعمالة، وزيادة كبيرة في الأسعار، وإنشاء فقاعة أسعار. الأصول، والتي يمكن أن تؤدي في النهاية إلى ركود خطير . تحاول الحكومات تجنب فرط النشاط الاقتصادي من خلال زيادة أسعار الفائدة لتثبيط الإنتاجية المفرطة، وتجنب الصدمة الاقتصادية تدريجيًا.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

تأثير السياسات النقدية على الأسواق

تؤثر السياسات النقدية، مثل أسعار الفائدة، على ثروات المؤسسات والأفراد والأموال التي يرغبون في استثمارها. عندما ترتفع أسعار الفائدة لدى بنك الاحتياطي الفيدرالي، تصبح تكلفة الاقتراض أعلى ويصبح لدى المستثمرين أموال أقل للتداول بها. عندما ترتفع أسعار الفائدة، تميل المنظمات إلى تقليل استثماراتها ونفقاتها، مما قد يقلل من معدل نمو الشركة وتقييم الأسهم.

علاوة على ذلك، عندما يقوم المتداولون بتقليل نشاطهم في الأسواق المالية بعد ارتفاع تكلفة المال، تتأثر الأسواق المالية الكبرى وتبدأ الأسعار في الانهيار. يميل المتداولون إلى تجنب الاستثمار في الأصول “عالية المخاطر” ويتجهون إلى أوراق مالية أكثر “تحفظًا” مثل السندات.

من ناحية أخرى، عندما تنخفض أسعار الفائدة، يصبح لدى الأشخاص المزيد من المال ويمكنهم الاقتراض بتكلفة أقل، مما يشجعهم على استكشاف المزيد من الفرص التجارية وخيارات تنويع المحفظة الاستثمارية .

معدلات التضخم والأسواق المالية

تعني معدلات التضخم المرتفعة ارتفاع مستويات المعيشة وارتفاع أسعار السلع والخدمات. ولذلك، يجب على تجار التجزئة تخصيص المزيد من الأموال لتغطية نفقاتهم المنزلية وشراء السلع الأساسية، مما يترك لهم أموالًا أقل للاستثمار.

وفي الوقت نفسه، تتجنب المؤسسات والمنظمات المالية الحصول على العديد من القروض بأسعار فائدة مرتفعة، مما يؤدي إلى تراجع نشاط السوق، خاصة وأن الشركات المالية الكبيرة تستخدم رأس المال المهم في أنشطتها التجارية وتدير عدة محافظ استثمارية لمستثمرين مشهورين.

يؤدي كلا هذين الحدثين إلى انخفاض الطلب على الأوراق المالية في معظم الصناعات مثل الأسهم والعملات المشفرة والفوركس، وباتباع المبادئ الاقتصادية الأساسية، يؤدي انخفاض الطلب إلى انخفاض الأسعار.

الربط بين أسعار الفائدة والأسواق المالية

تؤثر أسعار الفائدة على رأس مال المستثمرين الأفراد والمؤسسات، بالإضافة إلى اتجاهات إنفاقهم. لذلك، يؤدي انخفاض أسعار الفائدة إلى زيادة الاستثمار، وذلك ببساطة لأن القروض والمنتجات الأخرى أصبحت ميسورة التكلفة وأصبح هناك المزيد من الأموال المتاحة للأنشطة التجارية.

ومع ذلك، يؤدي ارتفاع أسعار الفائدة إلى ركود السوق حيث يقوم المتداولون بتقليل مستوى استثماراتهم، خاصة في الأوراق المالية عالية المخاطر. والآن دعونا نلقي نظرة على تأثير أسعار الفائدة على العملات الرقمية والأسهم، وهما من الأسواق الأكثر تأثرًا بالأسعار الفيدرالية.

في العملات المشفرة

يعد تأثير أسعار الفائدة على العملات المشفرة موضوعًا معقدًا بسبب الاختلافات بين عوامل السوق الجزئية والكلي. دعونا نرى هذا معًا.

يشير التحليل من منظور الاقتصاد الكلي إلى أن زيادة أسعار الفائدة تؤدي إلى تباطؤ أنشطة السوق حيث يصبح الائتمان والأموال أكثر تكلفة. ولذلك، يمتنع المتداول الأساسي عن الاستثمار في الأصول عالية المخاطر، وخاصة العملات المشفرة، لأنها سائلة ومتقلبة، مما يخلق سوقًا هابطة للعملات المشفرة.

من منظور الاقتصاد الجزئي، ترتفع أسعار الفائدة خلال أوقات التضخم المرتفع، مما يعني ارتفاع الأسعار وفقدان العملة الورقية قيمتها لأن الدولار لم يعد يشتري الكثير من المنتجات. ولذلك، يقوم المتداولون بتغطية هذه الخسارة في قيمة الدولار بعملة ذات عائد أعلى، مثل البيتكوين، مما يؤدي إلى ارتفاع أسعار البيتكوين والعملات المشفرة الأخرى ويخلق سوقًا صاعدة.

في أسواق الأسهم

ترتبط أسواق الأوراق المالية بشكل مباشر أكثر بالتضخم وأسعار الفائدة، كما أنها تؤثر وتتأثر بالسياسات النقدية التي ينتهجها بنك الاحتياطي الفيدرالي. عندما تنخفض أسعار الفائدة، تميل الشركات إلى زيادة مستوى استثمارها وإنفاق المزيد على تحسين الأعمال داخليًا وخارجيًا، مما يؤدي عمومًا إلى زيادة الإنتاجية والإنتاج.

ومع ذلك، عندما تكون أسعار الفائدة منخفضة للغاية أو تظل منخفضة على مدى فترة طويلة من الزمن، فإنها تزيد من ثروة الأشخاص والمنظمات، الذين هم على استعداد لإنفاق المزيد وزيادة الطلب على العديد من المنتجات ذات العرض المنخفض. وهذا الوضع يزيد الأسعار ويخلق ضغوطا تضخمية على الاقتصاد. ولذلك، يمكن لبنك الاحتياطي الفيدرالي أن يستجيب من خلال رفع أسعار الفائدة لإبطاء هذا النمو السريع.

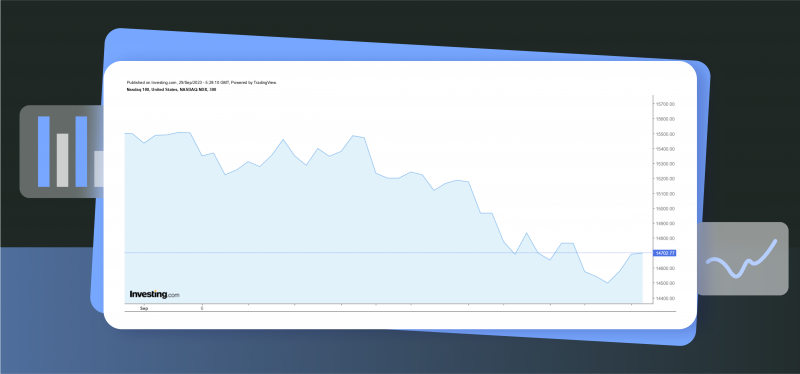

ظهر تأثير أسعار الفائدة على الأسواق المالية بعد وقت قصير من صدور تقارير شهر سبتمبر عن زيادة سعر الفائدة من قبل بنك الاحتياطي الفيدرالي إلى 5.5%، مما أدى إلى انخفاض سوق أسهم ناسداك بنسبة 1.30% تقريبًا، ومؤشر ستاندرد آند بورز 500 بما يقل قليلاً عن 1. %.

هل من الممكن أن يحقق المتداول أرباحًا عند ارتفاع أسعار الفائدة؟

تقليديًا، يؤدي ارتفاع أسعار الفائدة إلى إبطاء الأنشطة التجارية ويؤدي إلى الركود في الأسواق المالية. عندما تكون أسعار الفائدة أعلى، تصبح القروض أكثر تكلفة ويتبقى للأفراد والشركات رأس مال استثماري أقل.

ومع ذلك، يبدو أن أداء بعض الأسهم يكون أفضل عندما ترتفع أسعار الفائدة. إن القطاع المالي والشركات التي تتعامل مع البنوك وتوفر السلع الأساسية هي أكبر الفائزين من ارتفاع أسعار الفائدة. على سبيل المثال، تزدهر أسهم البنوك مثل جي بي مورجان تشيس، وجولدمان ساكس، وبنك أوف أمريكا عندما يرفع الاحتياطي الفيدرالي أسعار الفائدة.

عندما تكون أسعار الفائدة أعلى، يمكن للبنوك التجارية والاستثمارية فرض رسوم أكبر عند إصدار القروض مثل قروض المنازل والائتمانات، مع استمرار الدفع للمودعين وحسابات التوفير بأسعار أقل. ومن بين القطاعات الأخرى المستفيدة من هذه الزيادة في الأسعار شركات التأمين والوساطة المالية.

تتأثر العملات المشفرة بشكل غير مباشر بارتفاع أسعار الفائدة لأنها تحمل مخاطر أعلى. ومع ذلك، عندما يتم التحقق من صحة قرار زيادة أسعار الفائدة، فإن ذلك ينذر بارتفاع معدلات التضخم، مما يحفز محبي العملات المشفرة على التخلص من عملاتهم الورقية مقابل العملات المشفرة ذات العائد الأعلى.

كيف أثرت أسعار الفائدة على سوق العملات المشفرة تاريخيًا؟

على عكس الأسهم، ترتبط العملات المشفرة بشكل غير مباشر بأسعار الفائدة الفيدرالية. وترتبط أسهم الشركات بشكل مباشر بالناتج المحلي الإجمالي والإنتاج الوطني، مما يبرر ارتباطها المباشر بأسعار الفائدة، في حين تتأثر العملات المشفرة بالتغيرات في شهية المستثمرين.

قد يجادل محبو العملات المشفرة بأن العملات المشفرة توفر تحوطًا ضد ارتفاع أسعار الفائدة من خلال مراعاة التضخم، نظرًا لأنها تقدم عوائد أعلى من العملات الورقية. ومع ذلك، فهي مرتبطة بمخاطر عالية وتصبح متقلبة للغاية مع كل إعلان عن الأسعار.

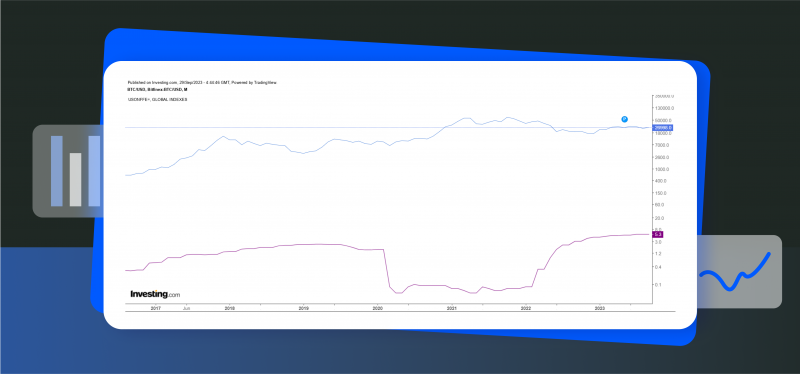

لقد قمنا بتتبع كيفية تفاعل قيمة البيتكوين بالدولار الأمريكي مع التغيرات في أسعار الفائدة منذ عام 2017. وقد أظهرت البيانات أن سعر البيتكوين يُظهر ارتباطًا معاكسًا للمعدلات الفيدرالية – عندما ترتفع أسعار الفائدة، يرتفع سعر البيتكوين. انخفض.

يشرح الرسم البياني أيضًا الارتفاع الكبير في أسعار العملات المشفرة في 2020-2021 بعد انخفاض أسعار الفائدة إلى ما يقرب من 0% خلال جائحة كوفيد-19، مما دفع أسعار البيتكوين إلى حوالي 64 ألف دولار مرتين في عام 2021. ومع ذلك، يبدو أن الأسواق أصبحت لقد اعتادوا على رفع أسعار الفائدة، حيث أن تأثيرات رفع أسعار الفائدة أصبحت أقل أو أقل حدة.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

ارتفعت أسعار الفائدة من 1.5% إلى 5% بين يونيو 2022 و2023. وخلال الفترة نفسها، انخفض سعر البيتكوين بنحو 20 ألف دولار في ستة أشهر ليجد نفسه عند 16500 دولار، قبل أن يرتفع إلى 30 ألف دولار في يونيو 2023. ويظهر هذا التطور أن العملات المشفرة عانت بالفعل في كل مرة أعلن فيها بنك الاحتياطي الفيدرالي عن رفع جديد لسعر الفائدة. ومع ذلك، في الآونة الأخيرة، أظهر السوق قدرًا معينًا من التسامح تجاه هذه التغييرات، ولم يسجل سوى انخفاضات قصيرة المدى تليها زيادة جديدة تسمح لها باستعادة مستواها.

مستقبل أسواق أسعار الفائدة المرتفعة

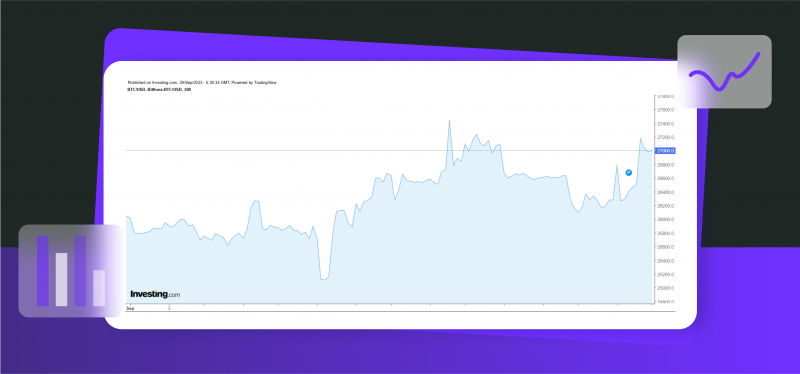

أظهرت العملات المشفرة مرونة في مواجهة الأخبار المثيرة للقلق حول ارتفاع أسعار الفائدة. وارتفع سعر البيتكوين من حوالي 27000 دولار في بداية سبتمبر إلى 25100 دولار في الأسبوع التالي، قبل أن يرتفع مرة أخرى ويتجاوز 27000 دولار في الأيام الأخيرة من سبتمبر.

وينطبق الشيء نفسه على ثاني أكبر عملة مشفرة في العالم، إيثريوم، والتي بدأت الشهر عند 17000 دولار، قبل أن تنخفض إلى 15500 دولار في 10 سبتمبر، لترتفع أخيرًا إلى 16500 دولار خلال الأسبوع الأخير من سبتمبر.

ومع ذلك، كان التأثير أكثر حدة على الأسهم: فقد عانى كل من مؤشر ناسداك وستاندرد آند بورز 500 عندما كانت أسعار الفائدة أعلى. بدأ مؤشر ناسداك المركب شهر سبتمبر عند مستوى 15500 دولار واستمر في الاهتزاز حتى 20 سبتمبر، عندما بدأ في الانخفاض، حيث خسر حوالي 3.5% في أيام قليلة، واستمر في الانخفاض إلى حوالي 14500 دولار في نهاية سبتمبر.

كما أظهر مؤشر ستاندرد آند بورز 500 تطورات مماثلة، حيث بدأ الشهر عند 4500 دولار وبدأ انخفاضه في التاسع عشر، حيث خسر 2.8% من قيمته في 22 سبتمبر قبل أن يخسر مرة أخرى 1.1% بعد أيام قليلة.

ومع ذلك، فمن غير المرجح أن تستمر أسعار الفائدة في الارتفاع، حيث يتوقع صناع السياسات أن تكون هذه الزيادة هي الأخيرة أو ما قبل الأخيرة لهذا العام. بالإضافة إلى ذلك، يبدو عام 2024 واعدًا، حيث من المتوقع أن تبدأ أسعار الفائدة الفيدرالية في الانخفاض على مدار العام، لتصل إلى 4.5% مع تحسن أرقام التضخم.

قد تكون هذه أخبارًا جيدة للمستهلكين والشركات حيث تصبح القروض ميسورة التكلفة في العام المقبل، مع توقع سلسلة من تخفيضات أسعار الفائدة على مدى السنوات المقبلة.

الاستنتاج

لأسعار الفائدة المرتفعة تأثير سلبي على الأسواق المالية، وخاصة على أسواق الأوراق المالية والعملات المشفرة. ويعني ارتفاع أسعار الفائدة أن القروض والائتمان تصبح أكثر تكلفة، وبالتالي يكون لدى المستثمرين أموال أقل للاستثمار، أو يبتعدون ببساطة عن الأوراق المالية عالية المخاطر. ومع ذلك، يبدو أن هذه هي نهاية سلسلة ارتفاعات أسعار الفائدة، والعام المقبل قد يسعد المقترضين والمستثمرين، حيث من المتوقع أن تنخفض أسعار الفائدة.

الأسئلة الشائعة

إلى متى ستبقى أسعار الفائدة مرتفعة؟

ومن المتوقع أن تستقر زيادات أسعار الفائدة التي أجراها بنك الاحتياطي الفيدرالي هذا العام أو تنخفض في عام 2024، ومن المتوقع أن ينخفض سعر الفائدة الحالي البالغ 5.5% إلى 5% في العام المقبل، أو 4.5% في العام التالي.

ما هي أسعار الفائدة ل؟

تحدد أسعار الفائدة معدلات التضخم والبطالة في الاقتصاد. يقوم بنك الاحتياطي الفيدرالي برفع أسعار الفائدة أثناء ارتفاع التضخم لجعل القروض والائتمان أكثر تكلفة، مما يثبط عزيمة المستثمرين والتجار، ويبطئ النمو الاقتصادي ويعيد التضخم إلى مستويات مقبولة.

ما هو تأثير ارتفاع أسعار الفائدة على العملات المشفرة؟

ارتفاع أسعار الفائدة يجعل القروض أكثر تكلفة، ويقل احتمال قيام التجار والمستثمرين بالاستثمار بسبب زيادة نفقاتهم الأخرى. بالإضافة إلى ذلك، عندما تكون أسعار الفائدة مرتفعة، يتجنب المستثمرون الأوراق المالية عالية المخاطر مثل العملات المشفرة، مما يقلل الطلب والأسعار في السوق.

هل ستتحول سوق الأسهم إلى الاتجاه الهبوطي إذا رفع بنك الاحتياطي الفيدرالي أسعار الفائدة؟

نعم. زيادة الأسعار تجعل الاقتراض أكثر تكلفة بالنسبة للشركات، مما يقلل من عملياتها واستثماراتها. تؤدي هذه الأحداث إلى انخفاض إجمالي إنتاج وإنتاجية الشركات، مما يقلل من قيمة أسهمها ويؤدي إلى ركود عام في سوق الأوراق المالية.

مقالات موصى بها

آخر الأخبار