از Multiple LP تا Single PoP: چگونه یک شریک نقدینگی عالی انتخاب کنیم

گسترش جهانی بازارهای پول فرصت های متعددی را برای کسب و کارهای کوچک و متوسط ایجاد کرده است. دوران بانکهای تجاری و شرکتهای بزرگ که بخشهای ارز، ارز دیجیتال و سایر ارزها را در انحصار خود داشتند، گذشته است. هر کسبوکاری میتواند با ابزارهای دیجیتال مدرن و قابلیتهای آنلاین، سهم قابل توجهی از بازار را در این صنعت جهانی به دست آورد.

با این حال، ایجاد یک آژانس کارگزاری همچنان نیازمند تلاش گسترده است، زیرا حوزه ارز هرگز به این شدت رقابتی نبوده است. به دست آوردن دسترسی مستقیم به نقدینگی ثابت و قابل اعتماد می تواند راه طولانی را در جهت تضمین جایگاه شما به عنوان یک کارگزار خرده فروشی قوی داشته باشد. این مقاله منابع مختلف نقدینگی و اینکه کدام گزینه ممکن است برا مدل کسب و کار خاص شما باشد، مورد بحث قرار خواهد گرفت..

نکات کلیدی

- برای کارگزاران، یافتن شریک نقدینگی بسیار مهم است و به آنها امکان می دهد قیمت های بازار منصفانه را برای جفت ارز و حاشیه های اسپرد محدود ارائه دهند.

- مشارکت نقدینگی را می توان با LP های ردیف 1، کارگزاران اصلی، سازندگان بازار، ارائه دهندگان Prime of Prime و LP های معمولی آغاز کرد.

- انتخاب یک شریک LP صحیح به دامنه عملیات، توانایی های بودجه و آرزوهای تجاری شما بستگی دارد.

- PoP ها تا حد زیادی بهینه ترین گزینه برای کارگزاری های متوسط هستند، زیرا آنها خدمات سطح 1 را با قیمت مقرون به صرفه ارائه می دهند.

نقد نقدینگی در کریپتو و فارکس چگونه کار می کند

کارگزاران خردهفروشی هنگام ورود به بازارهای پولی باید به دنبال راههایی برای کسب نقدینگی باشند، چه برای forex، کریپتو یا هر نوع ارز دیگری. منابع نقدینگی به کارگزاران این امکان را میدهد که به بازارهای مستقیم دسترسی داشته باشند و به صندوقهای سرمایهگذاری بزرگ دسترسی داشته باشند و کتابهای پلتفرمهای صرافی مرکزی یا سایر بازیگران مهم در بازارهای پول را سفارش دهند.

در نتیجه، کارگزاران میتوانند به طور مداوم به معاملهگران خردهفروشی خدمات ارائه دهند، حاشیههای اسپرد محدودی ارائه دهند، پیشنهادات ارزی خود را گسترش دهند و قیمتهای رقابتی در بازار را مطابقت دهند.

دریافت منابع نقدینگی فقط یک تاکتیک مطلوب برای نفوذ به بازارهای پول نیست، بلکه یک ضرورت برای هر کسب و کار تازه واردی در این زمینه است. بدون دسترسی به نقدینگی، استارت آپ های کارگزاری باید دفاتر سفارش خود را توسعه دهند، استخرهای نقدینگی را جمع آوری کنند و وام های هنگفتی از موسسات مالی دریافت کنند.

همه چالشهای ذکر شده در بالا را میتوان با سرمایهگذاری اولیه قابل توجهی به دست آورد. اما در بیشتر موارد، استارتآپهای کارگزاری معمولی نمیتوانند سرمایهگذاران بزرگ را جذب کنند. بنابراین، دریافت نقدینگی نهادی از کارگزاران اصلی، Prime of Prime شرکتها و سازمانهای مرتبط ممکن است غالبترین استراتژی باشند.

مزایای کسب منبع ثابت نقدینگی

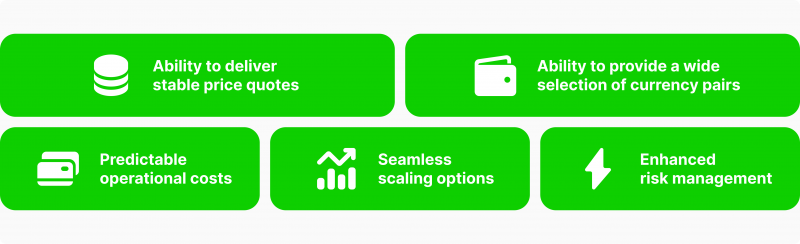

همانطور که در بالا تحلیل شد، منابع نقدینگی به کارگزاریهای مشتاق اجازه میدهد تا به بازار اصلی که انتخاب میکنند دسترسی داشته باشند: ارزهای دیجیتال، ارزهای خارجی یا سایر بخشهای مرتبط. با این حال، دستیابی به یک منبع ثابت و قابل اعتماد نقدینگی تنها یک ابزار ساده برای دستیابی به دسترسی جهانی نیست، بلکه مکانیزمی است که مشاغل کارگزاری را در سطوح مختلف توانمند می کند. بیایید کاوش کنیم.

ثبات قیمت و مدیریت ریسک

بازارهای پول به دلیل نوسانات و نوسانات خود شناخته می شوند. سرعت سرسام آور اقتصاد جهانی، سیاست و معاملات، محیطی پر هیجان را ایجاد می کند که دائماً دارایی های پولی را به طور غیرقابل پیش بینی تحت تأثیر قرار می دهد. برای کارگزاران، نرخ های مبادله و مظنه های جفت ارز تقریباً به طور مداوم تغییر می کنند، و قیمت پیشنهادی دو دقیقه قبل ممکن است قدیمی باشد.

بنابراین، ایجاد یک پلتفرم کارگزاری با دسترسی به آخرین قیمتها و انجام معاملات موثر با این اعداد ضروری است. در غیر این صورت، مشتریان به سادگی به پلتفرم های رقابتی تر تغییر خواهند کرد. شرکای نقدینگی مناسب از این اتفاق جلوگیری میکنند و از طریق کانالهای نقدینگی، دفترچههای سفارش را بهطور مداوم به روز میکنند.

اهمیت مدیریت نقدینگی نیز به شدت با مسئولیتهای مدیریت ریسک مرتبط است. اکثر کارگزاریهای استارتآپ حاشیههای سود بسیار کمی دارند، که اگر نتوانید حاشیه سود رقابتی بخش پول محلی خود را مطابقت دهید، بیشتر کاهش مییابد.

بدون منابع نقدینگی مقرونبهصرفه و قابلاعتماد، کارگزاری شما باید سود خود را کاهش دهد تا نیازهای مشتری را برآورده کند و در نهایت انتظارات را برآورده نکند. به طور طبیعی، کاهش حاشیه سود می تواند منجر به ورشکستگی شود و بر نیاز به ارائه دهندگان نقدینگی قابل اعتماد تأکید بیشتری دارد.

هزینه های بلند مدت قابل پیش بینی

همانطور که در بالا ذکر شد، جذب شریک نقدینگی به شما امکان می دهد به دفترهای سفارش و استخرهای نقدینگی دسترسی داشته باشید. این سرویس نامحدود است و بیشتر هزینه های ماهانه را دریافت می کند.

در نتیجه، کارگزاریها میتوانند بودجه عملیاتی قابل پیشبینی را برای کل سال ایجاد کنند و هزینههای نقدینگی را از همان ابتدا در نظر بگیرند. این به استارت آپ ها کمک می کند تا از روابط اعتباری نامطلوب با وام دهندگان نهادی که اغلب نرخ های بهره موثر را به دلیل نوسانات بازار افزایش می دهند، اجتناب کنند.

قابلیت رشد بدون موانع

هر کسبوکار کارگزاری که وارد بازارهای پولی میشود، برنامهای بلندمدت برای رشد از محدودههای محلی خود و پیوستن به شرکتکنندگان در بازار جهانی دارد. با این حال، اگر زودتر برای آن برنامه ریزی نکنید، روند رشد ممکن است اغلب ناهموار و چالش برانگیز باشد.

یک ارائهدهنده نقدینگی با کیفیت، با تطبیق با افزایش حجم معاملات شما و دسترسی شما به صندوقهای سرمایهگذاری بزرگتر بدون تأخیر، همیشه نیازهای مقیاسپذیری شما را برآورده میکند. ارائه چنین گزینههای مقیاسپذیری یکپارچه به شما کمک میکند تا یک انتقال آشفته به بازار جهانی را بدون به خطر انداختن پایگاه مشتری فعلی یا استراتژی سرمایهگذاری مربوطه آنها، هموار کنید.

انواع مختلف شرکای نقدینگی

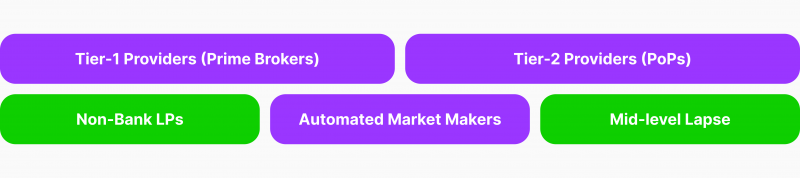

از آنجایی که نقدینگی به منبع حیات بازارهای پول تبدیل شده است، نقد جایگاه ارائه دهنده به طور قابل توجهی رشد کرده است و به انواع مختلف LP که خدمات منحصر به فردی را ارائه می دهند، منشعب شده است. در حالی که تکرارهای متعددی از LP وجود دارد، این مقاله به دو گروه اساسی که بر بازار مشاغل کارگزاری تسلط دارند، بحث خواهد کرد.

ارائه دهندگان نقدینگی ردیف 1 (LPs)

اولین گروه از LPها شامل بانفوذترین و مدبرترین سازمانها در سراسر بازارهای پولی هستند – شرکتهای تجاری و موسسات مالی ردیف 1. این نهادهای عظیم اغلب در چندین بخش پولی، از جمله بانکداری تجاری، بانکداری سرمایه گذاری، وام دهی پول و غیره درگیر هستند.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

نمونههایی از این موسسات برخی از برجستهترین بازیگران مالی در سراسر جهان هستند – JP Morgan Chase، Citi Bank، Deutsche Bank، Wells Fargo و Bank of America.

ارائهدهندگان نقدینگی ردیف 1 به دلیل مقیاس عظیم، منابع تقریباً نامحدود و نیروی کار بسیار شایسته، محکم در صدر بازار نقدینگی قرار دارند. آنها خدمات مالی و مشاوره ای جامع از جمله تحقیق، مشاوره، مدیریت دارایی، کاهش ریسک و موارد دیگر را ارائه می دهند.

با این حال، یک نقطه ضعف اساسی برای LPهای ردیف 1 وجود دارد – لیبلقیمت بسیار بالای آنها. LP های Tier-1 حداقل هزینه های 6 رقمی را هر ماه برای ابتدایی ترین بسته خود دریافت می کنند، که طبیعتاً اکثر استارتاپ های کارگزاری را از دریافت خدمات خود حذف می کند. بنابراین، جایگزین چیست؟ بیایید کاوش کنیم.

LP های معمولی

ارائهدهندگان عادی نقدینگی با شرکتهای LP سطح 1 که منحصراً بر ارائه منابع نقدینگی به مشتریان خود تمرکز میکنند بسیار متفاوت هستند. خدمات آنها محدود به اجرای معاملات و دسترسی به دفاتر سفارش است. برخی از کارگزاران ابزارهای تجزیه و تحلیل اولیه مانند فیدهای داده زنده و نمودارهای قیمت را ارائه می دهند. اما به طور کلی، دامنه آنها کاملاً محدود است.

LPهای معمولی همچنین در انتخاب گزینه های جفت ارزی محدود هستند، زیرا آنها روابط طولانی مدت با سازمان های سطح 1 ندارند. در عوض، LP های معمولی به استخرهای نقدینگی متوسط با گزینه های مبادله ارز اولیه متصل می شوند. به عنوان یک معاملات کارگزاری، ارائه انتخاب گسترده ای از جفت ارزها ضروری است و مشتریان را قادر می سازد تا استراتژی های تجاری متنوعی را اجرا کنند.

بدون گستره وسیعی از گزینههای ارزی، کسب و کار کارگزاری شما نمیتواند معاملهگران نهادی و اکثر معاملهگران خردهفروش را راضی کند و شما را با مخاطبان هدف نسبتاً محدودی مواجه میکند. بنابراین، تنها گزینه برای حفظ تنوع با مشارکت LP، به دست آوردن چندین شریک است.

برخورد همزمان با ارائه دهندگان نقدینگی مختلف به دلیل ارائه دهندگان فناوری ناسازگار، چالش های چندوظیفه ای، نرخ های ناسازگار و سایر عوارض می تواند پیچیده، زمان بر و ناکارآمد شود.

علاوه بر این، هزینههای چندین LP میتواند هزینههای ماهانه هنگفتی را برای راهاندازی کارگزاری شما ایجاد کند و کل هدف شراکت با ارائهدهندگان مقرونبهصرفه را شکست دهد.

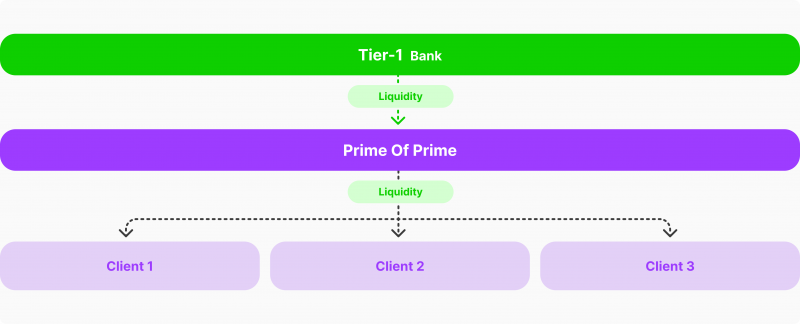

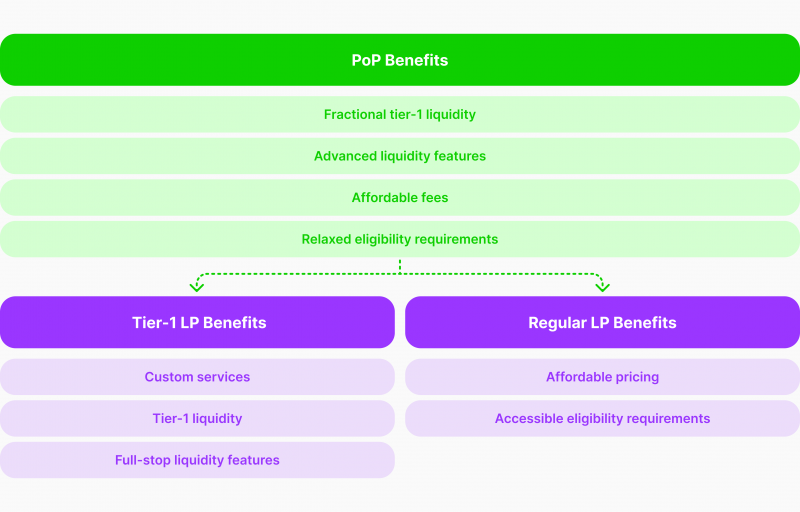

ارائهدهندگان نقدینگی سطح 2 (PoP)

در پاسخ به جنبههای منفی دو نوع ارائهدهنده نقدینگی قبلی، بازار LP تغییر جدیدی در فرمول ایجاد شده ایجاد کرده است. شرکتهای ردیف 2 که معمولاً به عنوان ارائهدهندگان نقدینگی Prime of Prime شناخته میشوند، شرکتهایی هستند که بهترینهای هر دو جهان را ترکیب میکنند.

PoP ها انتخاب گسترده جفت ارز و خدمات سفارشی شرکت های ردیف 1 را با مقرون به صرفه بودن و الزامات واجد شرایط بودن LP های معمولی ترکیب می کنند.

PoP ها با مشارکت با سازمان های کارگزار اصلی مانند بانک های تجاری، LP های سطح 1، و بازارسازان، نقدینگی غیربانکی ارائه دهندگان، و یک کارگزاری FX Prime به این فرمول بهینه دست می یابند. هر یک از این سازمان ها به نقدینگی بازار اولیه دسترسی دارند و به طور مداوم جفت ارزهای مربوطه، کلاس های دارایی و به روز رسانی قیمت زنده را ارائه می کنند. PoP ها با کارگزاران اصلی رابطه سودمندی دوجانبه دارند و منابع غنی آنها را در ازای حق امتیاز ماهانه به دست می آورند.

Prime of Prime چیست؟ راهنمای آسان شما برای ارائه دهندگان نقدینگی PoP

به آرتور عزیزوف، مدیر عامل B2BROKER و جان موریلو CDO بپیوندید تا مفهوم ارائه دهندگان نقدینگی Prime of Prime را باز کنند. در این ویدیوی آموزنده، آنها هرگونه سردرگمی را در مورد انتخاب کار با یک مؤسسه PoP واحد در مقابل چندین ارائهدهنده نقدینگی، مانند بانکهای Tier-1 و نهادهای غیربانکی برطرف میکنند. آنها همچنین خطرات تکیه بر یک ارائه دهنده واحد را برجسته می کنند و نکاتی را در مورد چگونگی ترویج تنوع ریسک و بهبود کارایی سرمایه به اشتراک می گذارند.

مقرون به صرفه بودن PoP ها

اما چگونه PoP ها با وجود ارائه خدمات تقریباً مشابه شرکت های ردیف 1، هزینه ها را کاهش می دهند؟ آنها منابع سطح 1 به دست آمده را برای مطابقت با نیازهای آژانس های کارگزاری کوچک و متوسط تفکیک می کنند.

فرض کنید یک شرکت ردیف 1 ماهیانه 100000 دلار کارمزد برای یک مشتری دریافت می کند. آژانس PoP این سرویس را به ده بخش کوچکتر تقسیم میکند و آن را در ده آژانس کوچک یا متوسط توزیع میکند و برای هرکدام فقط 15000 دلار نرخ ماهیانه دریافت میکند.

در نتیجه، کارگزاریهای کوچکتر تمام مزایای بالقوهای را که از LPهای ردیف 1 به دست میآورند، دریافت میکنند، اما با کسری از هزینهها. از سوی دیگر، شرکتهای ردیف 1 تقریباً حق امتیاز یکسانی دریافت میکنند بدون اینکه نیروی کار خود را به این وظیفه واگذار کنند.

بنابراین، مدل PoP ترکیبی بهینه برای همه افراد درگیر در ازای نشانهگذاری سود ایجاد میکند که به آژانسهای کوچکتر آسیبی نمیزند.

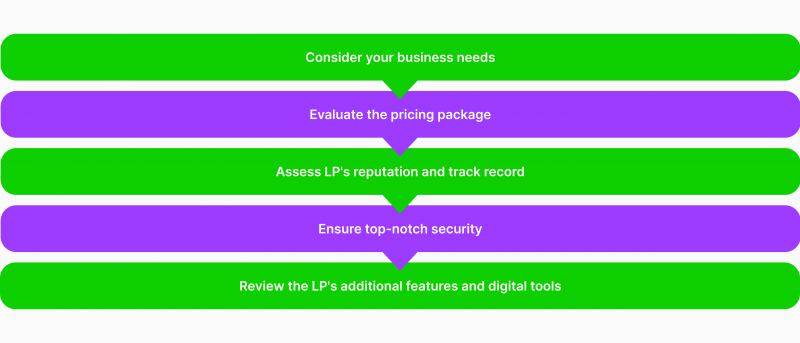

نکاتی که باید هنگام انتخاب شریک نقدینگی در نظر گرفت

همانطور که در بالا ذکر شد، متغیرهای زیادی در انتخاب شریک نقدینگی مناسب دخیل هستند. انتخاب یک گزینه مناسب، موفقیت بلندمدت و توانایی شما را برای مقیاسبندی بدون محدودیتهای قابل توجه تعیین میکند. در زیر، ما عوامل اصلی را که باید هنگام انتخاب نهایی در نظر بگیرید، تجزیه و تحلیل میکنیم.

مقیاس عملیات خودتان

هر راه اندازی کارگزاری اهداف و آرزوهای متمایزی در ذهن دارد. برخی از آژانسها تلاش میکنند تا خدمات بوتیکی را برای مخاطبان خاص ارائه کنند و پایگاه مشتریان هدفی از مشتریان محدود اما وفادار را جمعآوری کنند. برعکس، آژانسهای دیگر سعی میکنند با ارائه انواع جفت ارز و سایر خدمات مکمل، آزادی انتخاب را برای معاملهگران خردهفروش فراهم کنند.

قبل از جستوجوی شریک نقدینگی، شناخت مدل کسبوکار و آرزوهای بلندمدت خود بسیار مهم است زیرا این امر فرآیند انتخاب را بهشدت سادهتر میکند. بسیاری از LP ها، از جمله PoP ها و LP های معمولی، خدمات تخصصی دارند که متناسب با بخش های مختلف است. بنابراین، قبل از تعهد به هر شریک، نیازها و نیازهای خود را مشخص کنید.

بازار کارگزاری فعلی به لطف افزایش هجوم معامله گران خرده فروشی در سراسر جهان در حال رونق است. بنابراین، افتتاح یک شرکت کارگزاری وعده می دهد که یک استراتژی غالب برای استارتاپ ها در اوایل سال 2024 باشد.

قیمت و اعتبار

اجرای یک کارگزاری موفق تماماً شامل ایجاد حاشیه سود سالم برای افزایش تدریجی دامنه عملیات است. هزینه های نقدینگی ماهانه شما باید برای دستیابی به این هدف بهینه باشد و به شما کمک کند بدون محدودیت بودجه مقیاس بندی کنید. بسته قیمت گذاری ارائه شده توسط LP ها نقش مهمی در تنظیم هزینه های ماهانه قابل مدیریت و تدوین برنامه های بلند مدت با حاشیه سود ایفا می کند.

بسیاری از LP ها برنامه های قیمت گذاری پیچیده ای دارند، با هزینه های پنهان متعددی که در ابتدا مشخص نیستند. بنابراین، درک کل طرح هزینه برای جلوگیری از غافلگیری ناخوشایند در مسیر بسیار مهم است.

علاوه بر این، شهرت LP بسیار مهم است، زیرا شرکتهای نامعتبر و نامطمئن میتوانند به سرعت منجر به ورشکستگی شوند. بررسی مجوزهای LP، سابقه با مشتریان و سوابق انطباق ضروری است.

با کانالهای آنلاین فعلی، انجام بررسیهای پیشینه و شناسایی نقاط ضعف در شهرت ارائهدهنده نقدینگی بسیار قابل کنترلتر شده است. به یاد داشته باشید، انتخاب شریک نقدینگی یک تعهد بلند مدت است و باید به طور مناسب ارزیابی شود.

امنیت و فناوری پیشرفته

در نهایت، باید قابلیتهای فنی یک LP را در رابطه با امنیت و ابزارهای دیجیتالی که ارائه میکنند در نظر بگیرید. امنیت نقش منحصر به فردی در مشارکت نقدینگی ایفا می کند، زیرا کانال های LP از طریق ابزارهای دیجیتال جریان پول ثابتی دارند.

بنابراین، برای LP ها ضروری است که از راه حل های امنیتی پیشرفته استفاده کنند و از منابع مشتریان و ذخایر خود محافظت کنند. همچنین بهروزرسانی منظم راهحلهای امنیتی، پیگیری آخرین تکنیکهای مخرب و بدافزار بسیار مهم است.

علاوه بر امنیت سایبری، یک ارائهدهنده نقدینگی برتر باید بتواند ابزارهای دیجیتالی مکمل را ارائه دهد، از جمله راه حل های لیبل سفید، ابزارهای تجزیه و تحلیل، API های یا رابطهای برنامه نویسی برای دادههای زنده و مکانیسم های مفید دیگر. در نتیجه، آژانس کارگزاری شما میتواند از توسعه راهحلهای داخلی و افزایش هزینههای تجاری شما جلوگیری کند.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

چرا PoP ها انتخاب بهینه برای آژانس های کوچک و متوسط هستند

با قضاوت بر اساس عوامل مهمی که در بالا ذکر شد، کسب و کارهای متوسط بیشترین سود را از شراکت با Prime of Prime LP خواهند برد. قبل از اینکه ارائه دهندگان PoP وارد بازار شوند، کارگزاری های متوسط در نقدینگی گیر کرده بودند. ارائه دهندگان ردیف 1 بسیار گران هستند و LP های معمولی نمی توانند خواسته های پیچیده تر کارگزاری های رقابتی را برآورده کنند.

با PoPها، مدیران دارایی کارگزاری میتوانند به کانالهای نقدینگی چند دارایی دسترسی داشته باشند که به انتخابهای محدود جفت ارز محدود نمیشوند. PoP ها همچنین می توانند افق عملیاتی شما را با شاخص ها، دارایی های انرژی و فلزات گرانبها گسترش دهند.

بهعلاوه، پاپها مکانیسمهای معاملاتی پیچیدهای را برای کارگزاریها فراهم میکنند، از جمله CFD ، معاملات مارجین و گزینه های دیگر تکنیک های محبوب در نتیجه، پاپها به کارگزاریهای کوچکتر و متوسط اجازه میدهند تا فهرست خدمات خود را افزایش دهند، گزینههای معاملاتی بیشتری ارائه دهند و یک پلتفرم معاملاتی درجه یک از ابتدا ایجاد کنند.

PoP ها به طور منحصر به فردی برای ارائه چنین مزایا با لیبلقیمت مقرون به صرفه قرار دارند، و به شرکت های کارگزاری اجازه می دهند در مرحله راه اندازی اولیه کسب و کار خود، زمینه بازی را یکسان کرده و به حمایت از نیازهای رو به رشد خود ادامه دهند.

PoPها به طور متوسط از اعتبار بیشتری برخوردار هستند زیرا باید الزامات شراکت سختگیرانه شرکت های نقدینگی ردیف 1 را برآورده کنند. در نتیجه، آنها باید سابقه بی عیب و نقصی داشته باشند و مجوزهای متعددی را به دست آورند، که به طور پیشفرض، PoPها را به یک گزینه مشارکت قابل اعتمادتر تبدیل میکند.

معضل کارگزار: تک پاپ یا چند ال پی؟

آرتور عزیزوف، مدیر عامل B2BROKER و جان موریلو CDO را تماشا کنید که در مورد مزایا و معایب کار با چندین LP در مقابل یک ارائهدهنده نقدینگی Prime of Prime (PoP) صحبت میکنند.

نکات پایانی

انتخاب یک شریک نقدینگی قابل اعتماد و قابل اعتماد نقطه عطفی برای شرکت های کارگزاری است. انتخاب درست در اینجا برای کارگزاریها، بهویژه استارتآپهای جدید و تازهای که میخواهند اولین تاثیر قوی روی مخاطبان هدف خود ایجاد کنند، بسیار مهم است.

علاوه بر برخی استثناها، PoP ها ممکن است بهترین گزینه شما در این زمینه باشند و مزایای انباشته ای را ارائه دهند که با انواع دیگر شرکای LP نمی توان یافت.

با قیمت مقرون به صرفه خود، کانالهای نقدینگی سطح 1، راهحلهای دیجیتال تکمیلی و اسپردهای تیز، پاپها به شما کمک میکنند تا شروعی قوی در بازار کارگزاری بسیار رقابتی داشته باشید.

سوالات متداول

چرا نقدینگی برای مشاغل کارگزاری ضروری است؟

مشارکت نقدینگی برای مشاغل کارگزاری ضروری است و به آنها اجازه می دهد حاشیه سود قابل اعتماد و انتخاب گسترده ای از گزینه های ارزی را ارائه دهند و به طور قابل اعتماد در دراز مدت به مشتریان خود خدمت کنند.

انواع مختلف شرکای نقدینگی چیست؟

انتخاب های سخاوتمندانه ای در بازار LP وجود دارد، از جمله کارگزاران درجه یک، سازندگان بازار، ارائه دهندگان نقدینگی Prime of Prime و شرکت های کوچکتر و پایه LP.

بهترین گزینه برای کارگزاری های متوسط و کوچک چیست؟

در حال حاضر، Prime of Prime LP بهینه ترین انتخاب برای شرکت های کارگزاری نوپا و متوسط است. PoP ها دسترسی به نقدینگی ردیف 1 و ابزارهای دیجیتال مکمل متعدد را فراهم می کنند و نیازهای مقیاس پذیری کارگزاری ها را برآورده می کنند. این خدمات با قیمتهای بهینه در دسترس هستند و به شرکتهای کوچکتر اجازه میدهند حاشیه سود سالم را حفظ کنند.