نقش فناوریهای KYC/KYB در صنایع فینتک و مالی

مقالات

عمومیت یافتن فناوریهای ارزهای دیجیتال منجر به تغییر پارادایم گسترده در پارادایم مالی شده است که به کاتالیزوری برای توسعه روش جدیدی از تعامل بین مشاغل و مشتریان آنها در چارچوب مفهومی که راهحلهای مالی و فناوریها را ترکیب میکند، تبدیل شده است. فین تک.

سطح بالای محبوبیت راهحلهای فینتک و همچنین فناوریهای ارزهای دیجیتال، دلیلی برای افزایش توجه به موضوع امنیت و ایمنی داراییهای مشتریان انواع مختلف کسبوکار شد که امکان تکامل و پذیرش KYC را فراهم کرد. مشتری خود را بشناسید) و فناوری های تأیید KYB (کسب و کار خود را بشناسید) در فرآیند تعامل بین افراد حقیقی و حقوقی صنعت مالی.

این مقاله به درک چیستی فناوریهای KYC/KYB، تفاوتهای آنها و چشمانداز توسعه آنها در چارچوب مقررات بخش مالی کمک میکند.

نکات کلیدی

- رویههای KYC و KYB ابزارهای نوآورانهای هستند که طیف کاملی از اقدامات تأیید را با هدف شناسایی کاربران در طاقچه مالی ارائه میکنند.

- فن آوری های KYC و KYB گروهی از راه حل ها را تشکیل می دهند که بخشی از سیستم AML با هدف مبارزه با پولشویی است.

- در آینده، به لطف هوش مصنوعی و فناوریهای یادگیری ماشین، هر دو نوع رویه تأیید هویت، عملکرد بیشتری برای ارزیابی هویت افراد یا مشروعیت اشخاص حقوقی خواهند داشت.

فناوری KYC چیست و چگونه کار میکند؟

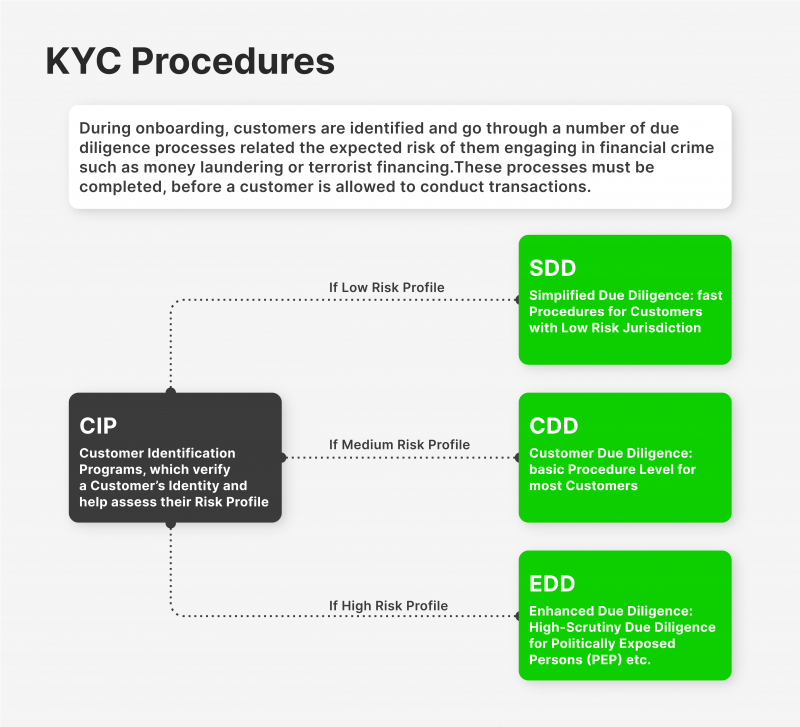

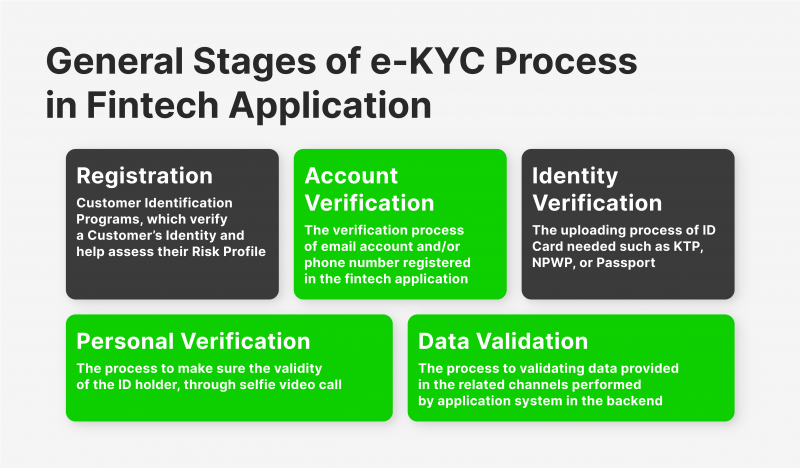

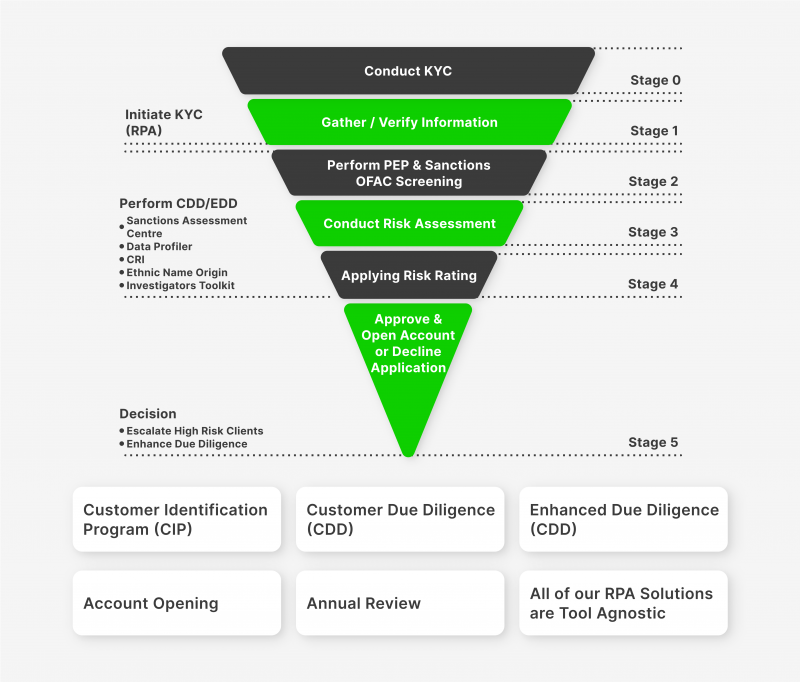

امروز، KYC فناوری مجموعه ای جهانی از روش ها برای شناسایی هویت کاربران در چارچوب تعامل (همکاری) آنها با شرکت های فین تک و سایر نهادهای دنیای مالی است. یکی از عناصر اساسی سیستم امنیتی بر اساس اصول مدل بررسی دقیق مشتری، EDD و نسخه توسعهیافتهتر آن، Enhanced Due Diligence، رویه KYC دسترسی به طیف گستردهای از ابزارهای حرفهای پیشرفته را با هدف ایجاد یک محیط امن برای تعامل بین مشاغل فراهم میکند. و مشتریان آنها.

پروتکلهای هر راهحل KYC با استفاده از زبانهای برنامهنویسی مختلف نوشته شدهاند و بسیاری از جنبههای استانداردهای امنیتی را در نظر میگیرند که فرآیند تأیید کاربر را توصیف میکنند که بخشی جداییناپذیر از ثبت حسابهای جدید با همکاری بیشتر نهادهای دنیای مالی است. فناوری KYC با استفاده از مدلهای تعبیهشده در پروتکلهای امنیت مالی سطح بالا، بهویژه، رمزگذاری دادههای شخصی مورد استفاده در تمام حوزههای مرتبط با امور مالی، تنها ابزاری در نوع خود است که طیف کاملی از اقدامات لازم را با هدف تأیید و تجزیه و تحلیل جامع هویت مشتری انجام میدهد. هویت هر کاربر، که به دستیابی به سطح بالایی از اعتماد و اطمینان هنگام کار با سرمایه گذاری و سایر انواع محصولات مشابه کمک می کند.

به لطف توسعه سریع فناوری های نسل جدید، به ویژه راه حل های مبتنی بر هوش مصنوعی و blockchain ، فرآیند KYC مرحله جدیدی را در دنیای سیستمها و ابزارهای طراحی شده برای ارائه فرآیندی جامع از شناسایی هویت کاربران در تعامل با هر نوع نهاد در دنیای مالی بهویژه با موسسات مالی که امکان دسترسی به معاملات در بازارهای سرمایه، اعم از فارکس، ارزهای دیجیتال یا مشتقات پیچیده. به لطف هوش مصنوعی، استفاده از آن ممکن شده است سیستم های هوشمند در KYC onboarding برای شناسایی فعالیت های مشکوک، نشانه های جرم مالی، پولشویی، تامین مالی تروریسم، فعالیت های کلاهبرداری و سایر فعالیت های مغایر با هنجارهای قانونی به عنوان بخشی از تأیید کاربران هویت.

بر اساس گزارش ربعهای بازار، از سال 2022، بسیاری از فروشندگان راهحل KYC بر پذیرش فناوریهای مبتنی بر هوش مصنوعی و یادگیری ماشینی تأکید دارند.

فناوری KYB چیست و چگونه کار می کند؟

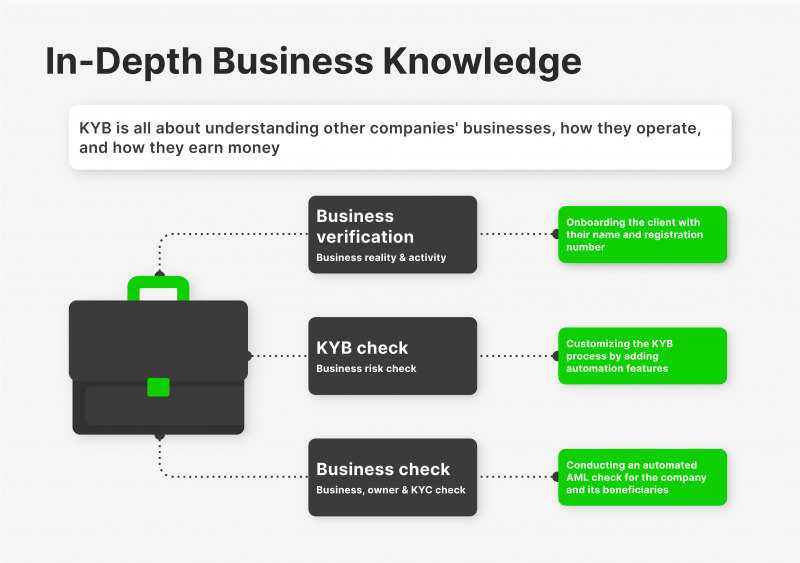

برخلاف زمانی که یک کسب و کار با یک فرد تعامل دارد، KYB یک روش راستیآزمایی است که هنگام تعامل یک کسبوکار با کسبوکار دیگر استفاده میشود. این به ایجاد و تأیید هویت مشتریان تجاری به روشی شبیه به KYC کمک می کند. میزان ریسک مرتبط با شروع یک مشارکت تجاری با سازمان مورد نظر نیز می تواند دقیقاً توسط آن ارزیابی شود. با استفاده از KYB، شرکتها میتوانند تشخیص دهند که آیا یک نهاد یک شرکت قانونی است یا صاحبان آن یک شرکت پوسته ایجاد کردهاند – کسبوکاری که به عنوان جبههای برای نوعی فعالیت غیرقانونی عمل میکند.

پس از تأیید مشروعیت یک کسب و کار، ساختار مالکیت شرکت، متشکل از مدیران و مالک ذینفع نهایی (UBO)، تعیین میشود. پیدا کردن اینکه این افراد چه کسانی هستند میتواند به افشای اطلاعات مربوط به مشروعیت شرکت، هرگونه ارتباط با فعالیتهای مجرمانه و مشارکت احزاب ناشناس کمک کند. بهعلاوه، فرآیند KYB ممکن است به شرکتها در ارزیابی ریسک کمک کند و نشان دهد که آیا سازمان یا افراد تحت تحقیق تاکنون با مجازاتهایی مواجه شدهاند، مرتکب جرمی شدهاند یا به دلیل اقدامات گذشته موضوع مطبوعات نامطلوب بودهاند.

همانطور که در مورد فناوری KYC، انتظار میرود راهحلهای KYB نیز به دلیل معرفی عملکرد ابزارهای خود بر اساس فناوری های هوش مصنوعی و یادگیری ماشین، که همزیستی آن به ایجاد یک اکوسیستم قابل اعتماد از نیازهای کسب و کار شما کمک می کند که شامل تمام جنبه های فرآیند تضمین امنیت روابط تجاری با در نظر گرفتن ویژگی های فردی فعالیت های هر یک از آنها از جمله ضبط باشد. و پردازش خودکار کلیه عملیات مالی، رصد و تحلیل کانالهای تعامل دو شرکت بر اساس دادههای آماری و مدلهای تصویر تاریخی فعالیت برای پاسخگویی سریع و رفع هرگونه نشانهای از فعالیت متقلبانه در همه اشکال آن.

مقایسه KYC/KYB: تفاوتهای اصلی و ویژگیهای کاربرد در حوزه مالی

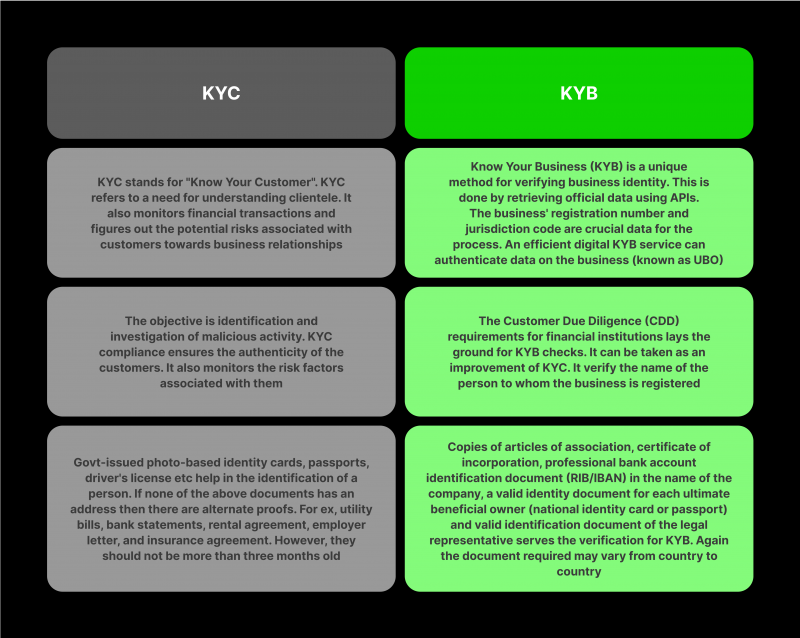

همانطور که در بالا ذکر شد، فناوریهای KYC و KYB عناصر جداییناپذیر سیستم تضمین طیف کاملی از اقدامات با هدف به دست آوردن اطلاعات جامع در مورد هویت یک فرد در حال تعامل با یک موسسه مالی در حالت اول، و واحدهای تجاری در تعامل با واحد تجاری دیگری در یک نوع فعالیت خاص. هر دو نوع رویه یک هدف را دنبال می کنند – کاهش یا حذف کامل احتمال عواقب نامطلوب مرتبط با هر نوع فعالیت غیرقانونی. در عین حال، آنها تعدادی تفاوت و ویژگی های کاربردی قابل توجه دارند که در زیر ارائه شده است.

فرایندها و رویهها

روشهای KYC تقریباً در همه ساختارهای مالی و همچنین در کار مؤسسات مالی مانند خانه های کارگزاری فارکس و صرافی های ارزهای دیجیتال و همچنین موسسات مالی که در زمینه ارائه خدمات مختلف مرتبط با معاملات در بازارهای ارز، سهام و سایر انواع بازار سرمایه فعالیت می کنند. فرآیند KYC شامل فرآیند تأیید هویت مشتری، AML جامع است. نظارت، که به شناسایی نشانههای پولشویی کمک میکند، و یک سیستم ارزیابی ریسک چند سطحی، که به فرد امکان میدهد نتیجه بگیرد که آیا همکاری با یک مشتری خاص ارزش دارد یا خیر.

به نوبه خود، رویه KYB مستلزم استفاده از مجموعه ای از اقدامات برای تأیید قانونی بودن شخص حقوقی (کسب و کار) است، از جمله تجزیه و تحلیل مجوزها و مجوزهای ویژه برای فعالیت. علاوه بر این، KYB ارزیابی ساختار سهامداران و UBO (مالک منفعت نهایی)، ارزیابی ریسک های تجاری که ممکن است در فرآیند همکاری ایجاد شود و همچنین نظارت مستمر بر فرآیندهای تجاری سازمان را فراهم می کند و به درک میزان تغییر کمک می کند. در سطح ریسکی که سطح ایمنی انجام معاملات را تعیین می کند.

برنامه ها و اهداف

فرایند KYC شامل تأیید جامع و کامل هویت مشتریانی است که قصد استفاده از خدمات یا محصولات ارائهدهندگان خدمات مالی و سایر مؤسسات مالی را با بررسی دقیق اسناد هویتی، بیومتریکها و همچنین آدرسها، شمارههای تماس و غیره آنها دارند. بررسیهای KYC همچنین شامل ارزیابی خطر جنایی بالقوه هر مشتری، نظارت مستمر برای فعالیتهای مشکوک و بایگانی همه اسناد شخصی، مالی و انواع دیگر است.

به نوبه خود، رویه KYB شامل چندین عملیات مربوط به تأیید وضعیت حقوقی و مالکیت شرکت، دادههای ثبت آن، و تمام اسناد مرتبط تأییدکننده آن است توانایی مالی و قابلیت حیات، و همچنین قانونی بودن. رویه KYB همچنین شامل برخی از عملیات مربوط به تأیید وضعیت حقوقی و مالکیت شرکت، دادههای ثبت آن و کلیه اسناد مرتبط با تأیید اعتبار مالی و قانونی بودن آن است.

راه حل ها و چالش ها

امروزه، استفاده از فناوری KYC به دلیل مشکل گسترده سرقت هویت، که منجر به استفاده غیرقانونی از هویت شخص دیگری برای ارتکاب کلاهبرداری یا سایر فعالیتهای مجرمانه مرتبط با جرایم مالی میشود، پیچیده شده است. تایید هویت دیجیتال این مشکل را حل می کند. از سوی دیگر، مشکل استفاده از اسناد هویتی جعلی یا مخدوش وجود دارد که امروزه با سیستم های احراز هویت بیومتریک حل شده است.

استفاده از راهحلهای KYB به دلیل استاندارد نبودن فرآیندهای راستیآزمایی با مشکل مواجه میشود، زیرا هیچ راه روشن یا جهانی برای انجام راستیآزمایی KYB یا اندازهگیری اثربخشی آن وجود ندارد. این مشکل با استفاده از خدمات KYB با مدل ارزیابی قالب حل می شود. از سوی دیگر، این روش دارای ساختار کاری پیچیده است، زیرا اغلب به منابع متعدد و ابزارهای ارزشیابی مانند ثبتهای تجاری یا عمومی، چکهای AML و KYC نیاز دارد تا تصویر کاملی از کسبوکار به دست آید.

افسونها و نوآوریهای فناوری

امروزه، هر دو سیستم KYC و KYB همگام با پیشرفت هستند و از راهحلهای پیشرفته مبتنی بر هوش مصنوعی، یادگیری ماشین و فناوریهای بلاک چین برای گسترش عملکرد تجزیه و تحلیل هر نوع داده برای صحت و اعتبار استفاده میکنند.

به عنوان مثال، هوش مصنوعی فرآیندهایی مانند غربالگری ضد پولشویی و تعیین سطح خطر یک شخص یا نهاد، در حالی که سیستم های OCR به استخراج داده ها و تطبیق سلفی های زنده با اسناد هویتی کاربران کمک می کند. به نوبه خود، بلاک چین سوابق تراکنش ها را ایمن تر و بازیابی و خواندن آسان تر می کند. این باعث ایجاد اعتماد و حریم خصوصی می شود و فرآیند تأیید را ساده می کند.

چارچوبهای نظارتی و قانونی

الزامات KYC مدتی است که وجود داشته است و بنابراین با گذشت زمان بهبود یافته و آنها را ساده تر کرده است. بسیاری از کشورها قوانینی در مورد KYC دارند که رویههای قابل قبول و ممنوع را مشخص میکند، از جمله نرمافزاری که باید در طول فرآیند مورد استفاده قرار گیرد. معاملات چک شناسایی بسیار توسعه یافته است، و دستورالعمل های تعیین شده نحوه انجام این روش را مشخص می کند.

برعکس، عدم اطمینان زیادی در مورد قوانین KYB وجود دارد که منجر به تغییرات قابل توجهی در رویه هایی می شود که شرکت ها و ارائه دهندگان KYB به آن پایبند هستند. روند ایجاد استاندارد هنوز در حال انجام است. رویهها و دستورالعملهای اساسی، مانند تعیین مالکان واقعی، جستجوی تحریمها، اطمینان از استفاده از حداقل دو منبع داده قابل اعتماد، و ارزیابی ریسک بر اساس ریسکپذیری، به طور مبهم در قانون مشخص شده است. p>

آینده KYC & KYB در چارچوب های نظارتی مالی

فرآيند ديجيتالي شدن در تمام حوزههاي فعاليت انساني نشان ميدهد و به ويژه حوزه مالي را به عنوان يکي از موارد اساسي در ساختار اقتصاد هر کشور در نظر ميگيرد. بهبود فناوریهای مختلف، از جمله بلاک چین، به بستری مناسب برای توسعه سازمانهای مالی مختلف تبدیل شده است. ارائه تعداد فوقالعاده زیادی از راهحلها و سیستمهای مختلف به یک روش مرتبط با معاملات پولی، از جمله معاملات در بازارهای سرمایه.

روشهای امنیتی موجود مبتنی بر استفاده از سیستمهای KYC و KYB در بسیاری از حوزههای بخش مالی، از سازمانهای بانکی گرفته تا مؤسسات مالی مختلف، کاربرد عملی پیدا میکنند، جایی که به دلیل عملکردشان محبوبیت خاصی به دست آوردهاند. در عین حال، ابزارهای KYC و KYB کنونی، ضمن ارائه سطح رضایتبخش امنیت و پشتیبانی از پروتکلهای بررسی لازم برای شناسایی فعالیتهای جعلی، همچنان دارای کاستیهای خاصی هستند که با جنبههای مختلف رفتار مجرمانی که به اطلاعات شخصی کاربران دسترسی پیدا میکنند، در ارتباط است. داده ها با استفاده از طرح های مبتکرانه.

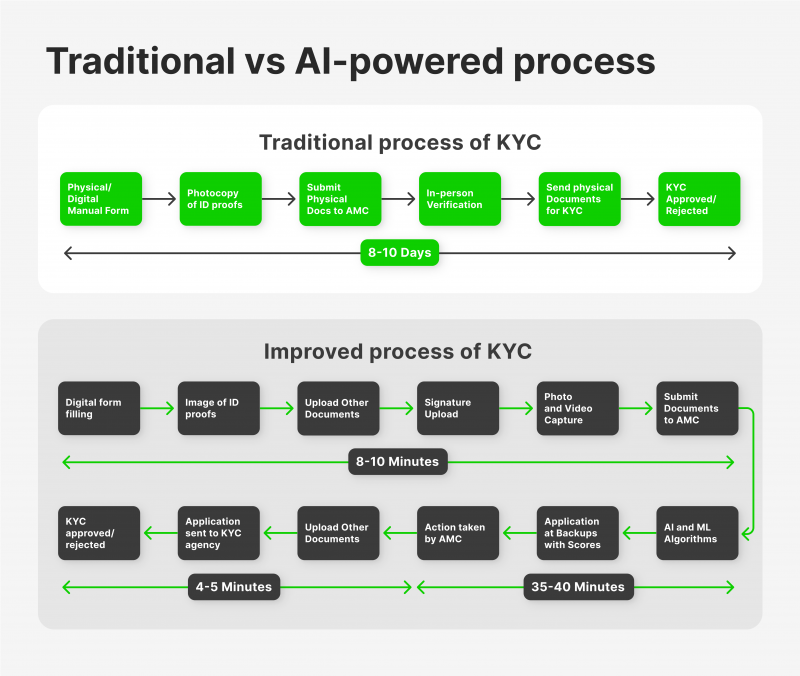

با فراوانی بیسابقهای از پیشرفتهای فناوری جدید که اکنون در حوزه عمومی در دسترس است، انتظار میرود که در آینده، ابزارهای تأیید هویت و مشروعیت کسبوکار مانند KYC و KYB از نظر عملکرد و اصول عملیاتی خود دستخوش تغییرات قابلتوجهی شوند. یکی از مهم ترین تغییرات انتظار می رود اتوماسیون کامل فرآیندهای دستی رویه های KYC و KYB باشد. هوش مصنوعی و یادگیری ماشینی در فعالیتهای خستهکننده، تکراری و دستی KYC که در غیر این صورت مستلزم زمان و تلاش قابل توجهی است، ادامه خواهد یافت. فینتکها، بانکها، صرافیهای ارزهای دیجیتال و ارائهدهندگان خدمات امنیت فناوری اطلاعات در حال حاضر راهحلهای KYC مبتنی بر هوش مصنوعی را برای مشتری مداری (CDD) پیادهسازی میکنند.

علاوه بر این، انتظار میرود پروفایل ریسک بلادرنگ با استفاده از AI و IoT در رویههای KYC و KYB معرفی شود. بازار اینترنت اشیا هنوز در مراحل اولیه خود است، با 25% CAGR. از جمله یادگیری ماشینی و هوش مصنوعی، راه حل های دیجیتال KYC و KYB را بالا می برد. با ایجاد پرسونای مشتری دیجیتال و ردیابی رفتار مالی در زمان واقعی، بانکها، فینتک و سایر مشاغل میتوانند هزینهها را بیشتر کاهش دهند و با استفاده از اینترنت اشیا در زمان صرفهجویی کنند. به منظور کاهش فعالیت های کلاهبرداری، به کسب و کارهایی که ریسک مشتریان خود را مشخص می کنند نیز سود خواهد برد.

یک نوآوری دیگر در دنیای راهحلهای KYC و KYB یک تغییر چشمگیر در چارچوب افشای مالکان شرکت خواهد بود. با اصلاحات نهایی خود، قانون شفافیت شرکتی ایالات متحده در سال 2021 به وضوح نشان داده است که صاحبان ذینفع کسب و کارهای ثبت شده در ایالات متحده دیگر نمی توانند ناشناس بمانند. با توجه به تغییرات قانونی قریب الوقوع، تأیید هویت و اطلاعات مالکیت با کلیه اسناد ثبتی مربوطه از این پس ضروری است. با این وجود، بخش قابل توجهی از مسئله KYC هنوز هم مربوط به صاحبان مشاغل ناشناس یا UBO است. اطلاعات صاحبان کسب و کار اغلب ناقص است و اجرای یک روش KYC کارآمد را دشوار می کند.

بعضی کشورها مانند لوکزامبورگ، جزایر ویرجین بریتانیا، و پاناما به عنوان بهشت مالیاتی شناخته می شوند و ممکن است مدتی طول بکشد تا اصلاحات قانونی را رعایت کنند. دولت ها به زودی اطلاعات مربوط به مالکیت سودمند را برای تقویت و پایبندی به پروتکل های KYC مبادله خواهند کرد.

نتیجه گیری

صنعت فینتک به سرعت در حال پیشرفت است و با آن، فناوریهایی که برای اطمینان از تعامل نهادهای مالی مختلف با یکدیگر و با مشتریانشان طراحی شدهاند به موازات آن بهبود مییابند. راهحلهای مدرن KYC/KYB نقش مهمی در حفظ سطح بالایی از امنیت برای سازمانهای مالی ایفا میکنند و به جلوگیری از هر نوع جرایم مالی کمک میکنند.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید