نقدینگی در صرافیهای رمز ارز چیست و از کجا میتوان آن را تأمین کرد؟

مقالات

ارزش بازار جهانی ارزهای دیجیتال 1.99 تریلیون دلار است که کاهش 0.5 درصدی در روز گذشته را نشان میدهد. همچنین حجم کل بازار کریپتو با 6.72% کاهش به 63.45 میلیارد دلار رسیده است. از این مقدار، 4.95٪—یا 3.14 میلیارد دلار—در بخش DeFi در طی 24 ساعت گذشته معامله شده است.

این ارقام نوسانات سریع در ارزش بازار و حجم معاملات در طول یک روز را برجسته میکند. ما این اعداد را برای تأکید بر نقش حیاتی نقدینگی ارائه میدهیم که امکان انجام معاملات کارآمد را فراهم میکند و معاملات سریع را با قیمتهای پایدار تضمین میکند.

این مقاله اهمیت و ضرورت نقدینگی برای صرافیهای ارز دیجیتال را توضیح میدهد و چندین منبع برای یافتن آن ارائه میدهد.

نکات کلیدی

- نقدینگی در صرافیهای ارز دیجیتال به معنای سرعت خرید یا فروش داراییها بدون تأثیر قابل توجه بر قیمت آنها است.

- نقدینگی دارایی به هر ارز دیجیتال خاص وابسته است، در حالی که نقدینگی بازار به راحتی عمومی تجارت در یک پلتفرم اشاره دارد. نقدینگی در صرافیهای متمرکز معمولاً بیشتر از صرافیهای غیرمتمرکز است.

- صرافیهای ارز دیجیتال از بازارسازان، معاملهگران آربیتراژ، تجمیعکنندگان نقدینگی و نقدینگی داخلی برای حفظ سطوح بالای نقدینگی و کاهش نوسانات قیمت استفاده میکنند.

نقدینگی در صرافیهای ارز دیجیتال چیست؟

راحتی و اثربخشی خرید یا فروش داراییهای دیجیتال بدون تأثیر قابل توجه بر قیمت آنها به عنوان نقدینگی در صرافیهای ارز دیجیتال شناخته میشود. به عبارت دیگر، این به سرعتی که یک صرافی میتواند خریداران و فروشندگان را متصل کرده و معاملات را نهایی کند، مربوط میشود.

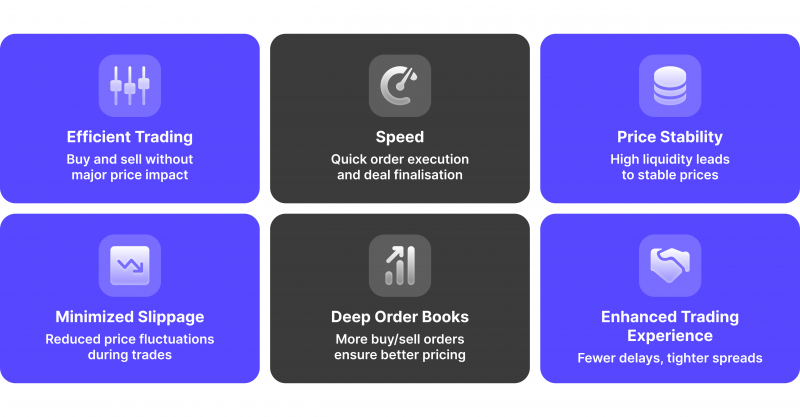

وقتی نقدینگی بالاست، شرکتکنندگان فعال در بازار بیشتر میشوند که منجر به قیمتهای پایدارتر و کاهش موارد لغزش قیمت میشود—قیمت بین زمانی که یک سفارش ثبت میشود و زمانی که اجرا میشود تغییر میکند.

نقدینگی یک جزء کلیدی در یک صرافی ارز دیجیتال است که بر تجربه تجارت تأثیر میگذارد. وقتی تعداد زیادی سفارش خرید و فروش یا دفاتر سفارش عمیق وجود دارد، معاملات به سرعت و با قیمتهای نزدیک به ارزش بازار انجام میشوند.

از سوی دیگر، صرافیهایی که نقدینگی کافی ندارند ممکن است با افزایش لغزش قیمت، اختلاف بیشتر بین قیمتهای خرید و فروش و تأخیر در اجرای سفارشات مواجه شوند.

عوامل موثر بر نقدینگی

برای درک بهتر مفهوم نقدینگی، بیایید به عواملی که بر آن تأثیر میگذارند نگاهی بیندازیم. چندین عامل میتوانند بر نقدینگی تأثیر بگذارند، از جمله:

حجم معاملات

به دلیل افزایش فعالیت خریداران و فروشندگان در بازار، حجم معاملات بالاتر معمولاً به نقدینگی بهتر ترجمه میشود.

عمق دفتر سفارش

نقدینگی بهبود یافته از دفاتر سفارش عمیق با تعداد زیادی سفارش خرید و فروش در قیمتهای مختلف به دست میآید.

کارمزد تراکنشها

صرافیهایی که کارمزد تراکنشها را کاهش میدهند، ممکن است معاملهگران بیشتری را جذب کنند و حجم معاملات و نقدینگی را افزایش دهند.

مشارکت بازارسازان

از آنجا که آنها به طور مداوم سفارشهای خرید و فروش را قرار میدهند، بازارسازان برای تأمین نقدینگی ضروری هستند زیرا تضمین میکنند که همیشه یک طرف مقابل برای معاملات وجود دارد.

تعداد جفتهای معاملاتی

صرافیهایی که انتخاب گستردهای از جفتهای معاملاتی دارند، معاملهگران بیشتری را جذب میکنند که میتواند نقدینگی را بهبود بخشد.

تأمینکنندگان نقدینگی کریپتو

این سازمانها یا شرکتها استخرهای دارایی بزرگی را به صرافیها ارائه میدهند تا نقدینگی را تأمین کنند. آنها حفظ سطوح بالای نقدینگی را تسهیل میکنند و به معاملهگران امکان میدهند سفارشهای بزرگ را با نوسانات کم قیمت اجرا کنند.

انواع نقدینگی در بازارهای کریپتو

هر کسی که علاقهمند به این موضوع باشد باید درک کاملی از انواع مختلف نقدینگی داشته باشد. هر نوع به طور متفاوتی به عملکرد بازار کمک میکند و بر ثبات قیمت تا کارایی معاملات تأثیر میگذارد. بیایید آنها را توضیح دهیم.

نقدینگی بازار در مقابل نقدینگی دارایی

نقدینگی بازار به معنای راحتی کلی است که با آن داراییها در یک بازار خاص بدون تغییر قابل توجه در قیمت خرید یا فروش میشوند. این شامل همه موارد مرتبط با معامله مانند تعداد معاملات، تعداد کاربران و اثربخشی مطابقت سفارشها در یک پلتفرم است.

مشارکت فعال خریداران و فروشندگان بیشتر باعث کاهش فاصله بین قیمتهای پیشنهادی خرید و فروش میشود که نشانهای از نقدینگی بالای بازار است. از سوی دیگر، بازارهای با نقدینگی پایین با فاصلههای بیشتر بین قیمتهای پیشنهادی خرید و فروش و چالشهای بیشتری در انجام معاملات بدون تأثیر بر قیمتها مشخص میشوند.

در مقابل، نقدینگی دارایی به هر دارایی کریپتو خاص منحصر است. این معیار نشان میدهد که یک ارز دیجیتال خاص چقدر سریع و به راحتی میتواند بدون کاهش قیمت در بازار مبادله شود. حجم معاملات یک دارایی، تعداد سفارشها در دفتر سفارش و محبوبیت آن در بین صرافیها همگی بر نقدینگی آن تأثیر میگذارند.

میتوان داراییهایی با نقدینگی بالا مانند اتریوم و بیتکوین را با سرعت بالا و با لغزش قیمت کم معامله کرد. با این حال، توکنهای کمتر محبوب ممکن است نقدینگی کمی داشته باشند که باعث دشواری در خرید یا فروش با نرخهای مطلوب شود.

نقدینگی متمرکز در مقابل نقدینگی غیرمتمرکز

صرافیهای متمرکز (CEXs) که در آن صرافی به عنوان واسطه با نگهداری دفتر سفارش و حفظ وجه مشتری عمل میکند، مکانهای معمول برای یافتن نقدینگی متمرکز هستند.

این پلتفرمها معمولاً به دلیل داشتن پایگاه کاربران بزرگ، انتخاب گسترده از جفتهای معاملاتی و حضور قوی در بازار، نقدینگی برتری را ارائه میدهند.

CEXها اغلب از تکنیکهای بازارسازی و الگوریتمهای پیشرفته برای حفظ نقدینگی و تضمین اجرای سریع معاملات استفاده میکنند.

از سوی دیگر، نقدینگی غیرمتمرکز در صرافیهای غیرمتمرکز (DEXs) عمل میکند، جایی که کاربران مستقیماً با استفاده از قراردادهای هوشمند معامله میکنند. از آنجا که این پلتفرمها نیازی به یک مرجع مرکزی برای نظارت بر معاملات ندارند، استخرهای نقدینگی تأمین شده توسط کاربران منبع نقدینگی هستند.

بازارسازان خودکار یا AMMها یک منبع رایج برای حفظ نقدینگی و پشتیبانی از معاملات در DEXها هستند. اگرچه نقدینگی غیرمتمرکز به مصرفکنندگان کنترل و شفافیت بیشتری میدهد، اما ممکن است بیشتر ناپایدار و پراکنده باشد.

نقدینگی داخلی در مقابل نقدینگی خارجی

اصطلاح “نقدینگی داخلی” به نقدینگیای اشاره دارد که یک صرافی ارز دیجیتال با داراییهای خود مانند استخرهای نقدینگی و دفتر سفارشات داخلی مدیریت میکند. صرافیها اغلب از الگوریتمها و تکنیکهای بازارسازی خود برای اطمینان از وجود نقدینگی کافی برای معاملات استفاده میکنند. با حفظ نقدینگی داخلی کافی، صرافیها میتوانند شرایط معاملاتی مانند کاهش اسپرد و لغزش قیمت کمتر را بهبود بخشند.

دستیابی به نقدینگی از منابع خارج از صرافی، مانند مشارکت با تأمینکنندگان نقدینگی خارجی یا یکپارچگی بازار، به عنوان نقدینگی خارجی شناخته میشود. با استفاده از این استراتژی، صرافیها میتوانند به یک استخر نقدینگی بزرگتر دسترسی پیدا کنند و ثبات و عمق بازار را بهبود بخشند.

نقدینگی خارجی در زمان نوسانات شدید بازار یا زمانی که نقدینگی داخلی نمیتواند نیازهای معاملاتی را برآورده کند، اهمیت بیشتری پیدا میکند. صرافیها با ترکیب منابع نقدینگی داخلی و خارجی میتوانند یک پلتفرم معاملاتی مطمئنتر و کارآمدتر به کاربران ارائه دهند.

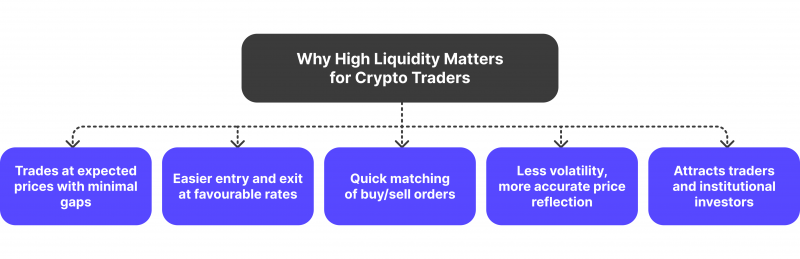

چرا نقدینگی بالا برای معاملهگران کریپتو مهم است؟

در بازارهای کریپتو، لغزش قیمت تفاوت بین قیمت پیشبینی شده و قیمت واقعی است که یک معامله در آن اجرا میشود. کاهش این اختلاف نیازمند نقدینگی بالا است. سفارشهای خرید و فروش زیاد تضمین میکند که معاملات در یک بازار با نقدینگی بالا با قیمت یا نزدیک به قیمت پیشبینی شده انجام میشود و لغزش قیمت کاهش مییابد.

علاوه بر این، اسپردهای کمتر—اختلاف بین قیمتهای پیشنهادی خرید و فروش—که در نتیجه افزایش نقدینگی ایجاد میشود، ورود و خروج معاملهگران به موقعیتها را با نرخهای مناسبتر سادهتر میکند. این مستقیماً بر سودآوری معاملهگران تأثیر میگذارد؛ بنابراین برای کسانی که مشغول هستند و با حاشیههای کوچک کار میکنند، این مسئله به ویژه حیاتی است.

اجرای سریعتر معاملات

سرعت اجرای معاملات نیز به طور قابل توجهی تحت تأثیر نقدینگی قرار میگیرد. از آنجا که سفارشهای زیادی در قیمتهای مختلف در بازارهای نقدینگی موجود است، معاملات به سرعت مطابقت داده میشوند و اجرا میشوند. این امر در بازارهای ناپایدار ارزهای دیجیتال که نوسانات قیمت به سرعت رخ میدهد، بسیار مهم است. معاملات که به موقع اجرا میشوند، به افراد اجازه میدهند از فرصتهای بازار استفاده کنند و از زیانهای احتمالی جلوگیری کنند. برای حفظ عملیات معاملاتی کارآمد، نقدینگی بالا تضمین میکند که معاملهگران میتوانند سفارشهای بزرگ را بدون تأخیر قابل توجه یا تغییر در قیمت بازار اجرا کنند.

ثبات بازار

نقدینگی بالا نقش حیاتی در حفظ ثبات کلی بازارها ایفا میکند. سفارشهای بزرگ خرید یا فروش در یک بازار با نقدینگی بالا کمتر احتمال دارد منجر به نوسانات ناگهانی قیمت شود زیرا عمق بازار کافی برای پذیرش این معاملات وجود دارد. جلوگیری از نوسانات بیش از حد و دستکاری قیمت به حفظ ثبات بازار کمک میکند.

سرمایهگذاران نهادی و معاملهگران فعال به دنبال محیطهایی هستند که قیمتهای بازار به درستی دینامیک عرضه و تقاضا را منعکس کنند و احتمالاً در یک بازار پایدار بیشتر شرکت میکنند.

نقدینگی بالا همچنین اعتماد سرمایهگذاران را افزایش میدهد که باعث ترویج یک محیط معاملاتی پایدار و سالم میشود، جایی که احساسات در بازار کمتر در معرض تغییرات ناگهانی قرار میگیرند.

یک نسبت نقدینگی داراییهای نقد شرکت را با بدهیهای جاری آن مقایسه میکند تا تعیین کند که شرکت چقدر به خوبی برای برآورده کردن تعهدات کوتاهمدت خود آماده است. نسبت سریع (داراییهای جاری منهای موجودی / بدهیهای جاری) یا نسبت جاری (داراییهای جاری / بدهیهای جاری) دو فرمول برای محاسبه آن هستند.

منابع نقدینگی صرافیهای ارز دیجیتال

هر کسی که ارز دیجیتال معامله میکند باید از منابع نقدینگی آگاه باشد. در اینجا ما به بررسی مشارکتکنندگان کلیدی در نقدینگی صرافیهای ارز دیجیتال و چگونگی تأثیر آنها بر محیط معاملاتی میپردازیم.

عمق دفتر سفارش

برای حفظ نقدینگی صرافیهای ارز دیجیتال، یک دفتر سفارش عمیق ضروری است. این نشان میدهد که چند سفارش خرید و فروش در قیمتهای مختلف موجود است. سفارشهای بزرگ را میتوان با یک دفتر سفارش عمیق پردازش کرد بدون اینکه تأثیر قابل توجهی بر قیمتها داشته باشد.

این به این دلیل است که حجم معاملات بدون تغییر قابل توجه در قیمت بازار جذب میشود زیرا سفارشهای کافی در قیمتهای مختلف وجود دارد. عمق دفتر سفارش برای معاملهگرانی که به دنبال شرایط معاملاتی مناسب هستند بسیار مهم است زیرا شاخص مهمی از توانایی یک صرافی در مدیریت حجم معاملات بالا است.

بازارسازها (Market Makers)

بازارسازها برای حفظ نقدینگی مداوم ضروری هستند. آنها این کار را با قرار دادن همزمان سفارشهای خرید و فروش در قیمتهای مختلف انجام میدهند و بازاری برای معاملهگران ایجاد میکنند. معاملهگران یا کسبوکارهایی که از اختلاف بین قیمت پیشنهادی خرید و فروش سود میبرند، به عنوان بازارساز شناخته میشوند.

حضور آنها در یک صرافی به معاملهگران امکان میدهد تا سفارشهای خود را بهموقع و با قیمتهای مورد انتظار انجام دهند، زیرا با کاهش نوسانات قیمت و حفظ فاصله کم بین قیمتها (اسپرد) همراه است. اگرچه بازارسازها در تأمین نقدینگی نقش حیاتی دارند، ممکن است برای خدمات خود هزینههایی دریافت کنند و صرافیها برای نگه داشتن آنها ممکن است نیاز به رعایت حداقل حجم معاملات داشته باشند.

برای مثال، صرافی ارز دیجیتال میخواهد برای یکی از کوینها بازار عمیق و نقدینگی کافی تضمین کند. برای دستیابی به این هدف، آنها با یک شرکت بازارساز همکاری میکنند. بیایید ببینیم این شرکت چگونه کار میکند:

آنها سفارشهای خرید و فروش را در قیمتهای مختلف قرار میدهند و به طور دقیق بازار را رصد میکنند. آنها برای حفظ فاصله ثابت بین قیمتها، قیمتهای پیشنهادی خود را با تغییرات قیمت بازار تطبیق میدهند. به عنوان مثال، ممکن است سفارشی برای خرید کوین به قیمت 29,990 دلار و سفارشی برای فروش آن به قیمت 30,010 دلار قرار دهند.

الگوریتم شرکت به طور خودکار سفارشی که در این فاصله قرار دارد را مطابقت داده و معامله را اجرا میکند و برای هر کوین 20 دلار سود کسب میکند. با استفاده از استراتژیهای پوشش ریسک (hedging)، آنها تجارت خود را در بازارهای مختلف متنوع کرده و ریسک را مدیریت کرده و از تأثیر نوسانات قیمت اجتناب میکنند.

فرصتهای آربیتراژ (Arbitrage Opportunities)

معاملهگران آربیتراژ با استفاده از تفاوت قیمتها بین صرافیهای ارز دیجیتال نقدینگی بازار را افزایش میدهند. برای هماهنگ کردن قیمتها در سراسر پلتفرمها، آنها داراییها را با قیمت پایینتر در یک صرافی خریداری کرده و با قیمت بالاتر در صرافی دیگری میفروشند.

این اقدام تضمین میکند که نقدینگی به طور مساویتر در سراسر صرافیها توزیع شود و به حفظ کارایی بازار کمک میکند. معاملهگران آربیتراژ با بهرهبرداری از این تفاوت قیمتها به تثبیت بازار کمک میکنند و احتمال تفاوتهای بزرگ قیمت در پلتفرمهای مختلف معاملاتی را کاهش میدهند. فعالیتهای آنها برای حفظ بازاری پایدار و متعادل ضروری است.

فرض کنید صرافی A به دلیل افزایش ناگهانی تقاضا برای کوین X، قیمت آن را به طور موقت تا 30,000 دلار افزایش میدهد. به دلیل کاهش تقاضا، قیمت در صرافی B در 29,500 دلار باقی میماند.

یک سرمایهگذار آربیتراژ میتواند از این تفاوت قیمت سود ببرد:

- خرید X از صرافی B: آنها با قیمت 29,500 دلار که قیمتی پایینتر است، خرید میکنند.

- فروش X در صرافی A: آنها X تازه خریداری شده خود را فوراً به قیمت 30,000 دلار میفروشند.

- سود از تفاوت قیمت: معاملهگر آربیتراژ برای هر X مبلغ 500 دلار سود میکند (30,000 دلار – 29,500 دلار).

معاملهگر آربیتراژ با استفاده از این اختلاف قیمت، به یکسانسازی قیمتها بین دو صرافی کمک میکند و بازار کارآمدتری را تضمین میکند.

تجمیعکنندگان نقدینگی (Liquidity Aggregators)

تجمیعکنندگان نقدینگی با اتصال به یک شبکه وسیع از ارائهدهندگان خارجی، نقدینگی صرافیهای ارز دیجیتال را به طور قابل توجهی بهبود میبخشند. با تجمیع نقدینگی از منابع مختلف مانند بازارسازها، میزهای OTC و سایر صرافیها، این پلتفرمها به صرافیها امکان میدهند که دفاتر سفارش گستردهتری ارائه دهند.

تجمیعکنندگان نقدینگی به تضمین قیمتهای رقابتی کمک کرده و با هدایت مؤثر دستورات معاملاتی به بهترین منابع موجود، تأثیر بازار را کاهش میدهند. توانایی آنها در توزیع نقدینگی در چندین منبع و کاهش ریسک، آنها را به یکی از اجزای اساسی برای صرافیها تبدیل میکند که به دنبال ارائه تجربه معاملاتی بهبود یافته از طریق اسپردهای دقیقتر و عمق بازار بیشتر هستند.

فرض کنید یک صرافی میخواهد نقدینگی ETH را افزایش دهد. آنها با تجمیعکننده نقدینگی همکاری میکنند که به ارائهدهندگان نقدینگی دیگر مانند میز OTC، بازارساز A و بازارساز B پیوند میدهد.

تجمیعکننده اطلاعات دفتر سفارش و قیمتهای واقعی از منابع مختلف نقدینگی را جمعآوری میکند. به عنوان مثال، بازارساز A ممکن است پیشنهاد خرید ETH به قیمت 1,990 دلار و فروش آن به قیمت 2,000 دلار ارائه دهد، در حالی که بازارساز B ممکن است قیمت 1,985 دلار برای خرید و 1,995 دلار برای فروش را اعلام کند. تجمیعکننده با ترکیب نقلقولهای مختلف، بهترین قیمتهای موجود و نقدینگی کلی در هر سطح قیمتی را پیدا میکند.

تجمیعکننده سفارشی را که توسط یک معاملهگر برای خرید یا فروش اتریوم ثبت شده است ارزیابی کرده و آن را بر اساس حجم، قیمت و سایر ملاحظات به بهترین تأمینکننده نقدینگی ارسال میکند. به عنوان مثال، اگر معاملهگر بخواهد اتریوم را با قیمت 1,995 دلار خریداری کند، ممکن است سفارش توسط تجمیعکننده به بازارساز B ارسال شود زیرا آنها بهترین قیمت را ارائه دادهاند.

تجمیعکننده از تکنیکهای مدیریت ریسک مانند محدود کردن اندازه سفارشها، پوشش ریسک بازار و نظارت بر ریسک طرف مقابل استفاده میکند تا از صرافی و تأمینکنندگان نقدینگی محافظت کند.

نتیجهگیری

همانطور که مشاهده کردیم، مفهوم نقدینگی برای عملکرد کارآمد ضروری است. حفظ یک محیط معاملاتی پایدار مستلزم آن است که یک صرافی بتواند سفارشها را بدون نوسانات شدید قیمت پردازش کند و این با تأمین نقدینگی از منابع مختلف تضمین میشود.

صرافیهای خوب به معاملهگران یک پلتفرم جذابتر ارائه میدهند و خطر لغزش و نوسانات قیمت را کاهش میدهند. اتخاذ یک راهحل مقاوم نقدینگی اعتماد کاربران را افزایش داده و تجربه معاملاتی را بهبود میبخشد.

سوالات متداول

نقدینگی در یک صرافی ارز دیجیتال چیست؟

به سهولت خرید یا فروش داراییها بدون تأثیرگذاری بر قیمت اشاره دارد. نقدینگی بالا باعث کاهش اختلافات قیمتی، افزایش سرعت تراکنشها و کاهش نوسانات بازار میشود.

چگونه نقدینگی ارز دیجیتال را افزایش دهیم؟

با افزایش تعداد افرادی که خرید، فروش و معامله میکنند، نقدینگی افزایش مییابد.

کجا میتوانم نقدینگی را بررسی کنم؟

حجم معاملات در صرافیها که میتوانید در وبسایتهایی مانند CoinMarketCap یا CoinGecko مشاهده کنید، میتواند برای تعیین نقدینگی استفاده شود. حجم بیشتر معمولاً به نقدینگی بیشتر ترجمه میشود.

به دنبال پاسخ یا مشاوره هستید؟

پرسشهای خود را در فرم به اشتراک بگذارید تا مشاوره شخصیسازی شده دریافت کنید

با ما تماس بگیرید