Le rôle essentiel d’un Crypto Market Maker dans la liquidité du marché

Articles

La liquidité est la force qui permet à l’ensemble du système financier de fonctionner sans heurts. La capacité à acheter/vendre des actifs rapidement et efficacement est cruciale pour les traders, les investisseurs et le marché dans son ensemble. À cet égard, les teneurs de marché sont les héros méconnus qui veillent à ce qu’il y ait toujours un acheteur pour chaque vendeur et vice versa.

La fonction des market makers crypto est cruciale dans un monde où les actifs numériques sont échangés en permanence. Dans ce tutoriel approfondi, vous découvrirez l’importance d’un market maker crypto, comment ce concept contribue à la liquidité du marché et plus encore.

Points clés

- Les teneurs de marché jouent un rôle crucial dans le maintien de la liquidité des marchés financiers. Ils assurent une présence continue, réduisant les écarts entre les cours acheteur et vendeur et améliorant l’efficacité du marché.

- Les teneurs de marché facilitent la liquidité en proposant continuellement des ordres d’achat et de vente. Leur utilisation de technologies avancées réduit les écarts entre les cours acheteur et vendeur, ce qui profite aux traders en permettant des transactions à des prix plus proches de la valeur actuelle du marché.

- Les teneurs de marché sont essentiels pour les bourses de cryptomonnaies, car ils améliorent la liquidité, stabilisent les prix et favorisent l’efficacité des échanges.

- Diverses entités, notamment des particuliers, des entreprises professionnelles, des bourses, des traders à haute fréquence, des arbitragistes et des investisseurs institutionnels, agissent en tant que teneurs de marché dans l’espace des cryptomonnaies.

Les teneurs de marché : Les gardiens de la liquidité

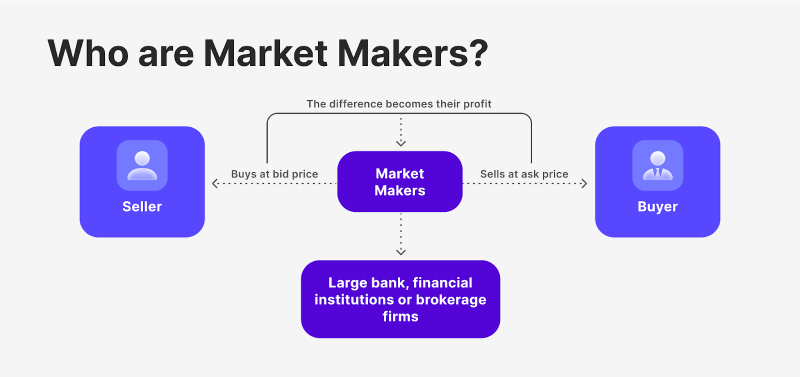

Les teneurs de marché sont des entités spécialisées du monde financier chargées de garantir une liquidité suffisante et un volume d’échanges efficace. Ils se tiennent prêts à acheter ou à vendre des actifs à tout moment, quelles que soient les conditions du marché. Ces fournisseurs de liquidités peuvent être des particuliers, des institutions financières ou des systèmes automatisés, tous ayant un objectif commun : faciliter l’achat et la vente d’actifs

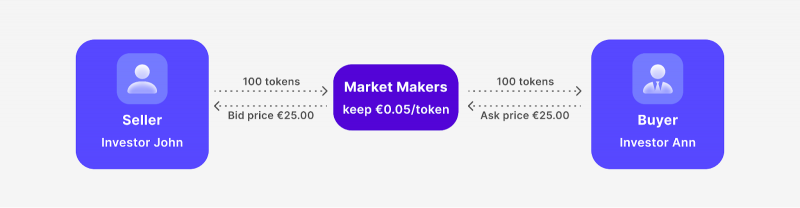

Les teneurs de marché créent un marché bidirectionnel en cotant à la fois un prix d’achat (bid) et un prix de vente (ask) pour un actif. Ce écart entre l’offre et la demande représente leur marge bénéficiaire, mais il sert également à réduire la différence de prix entre les acheteurs et les vendeurs. Ce faisant, les teneurs de marché réduisent le coût et le risque pour les traders, ce qui leur permet d’exécuter plus facilement leurs ordres.

L’une des principales stratégies employées par les teneurs de marché consiste à gérer leur carnet d’ordres. Ils maintiennent un inventaire équilibré d’actifs pour répondre aux demandes des acheteurs et des vendeurs, en minimisant l’impact des ordres d’achat ou de vente importants sur le marché. En outre, les teneurs de marché utilisent souvent des algorithmes et des systèmes de négociation sophistiqués pour automatiser leurs opérations et répondre rapidement à l’évolution de la dynamique du marché.

Par essence, les teneurs de marché agissent comme des intermédiaires qui améliorent l’efficacité du marché. Leur capacité à fournir de la liquidité et à réduire les écarts entre les cours acheteur et vendeur profite non seulement aux opérateurs individuels, mais favorise également un écosystème financier plus robuste et plus résistant. En facilitant la négociation, les teneurs de marché contribuent à la stabilité globale des marchés financiers, en permettant aux participants d’exécuter des transactions plus efficacement et avec des coûts de transaction réduits.

En quoi consistent les services de teneur de marché ?

Les services de tenue de marché englobent une série d’activités :

- Price Continuity: Continuité des prix : Les teneurs de marché veillent à ce que les prix des actifs restent cohérents, en réduisant les fluctuations soudaines.

- Trade Continuity: Continuité des échanges : Ils maintiennent une présence continue sur le marché, facilitant les transactions en temps réel pour les institutions et les traders.

- Flexibility and Coverage: Flexibilité et couverture : Les teneurs de marché offrent une flexibilité dans les options de règlement et une large gamme d’instruments de négociation.

- Intermediation: Intermédiation : Ils mettent en relation les acheteurs et les vendeurs, identifient les prix d’ouverture, fournissent des cotations actives et assurent l’équilibre du marché.

Comment fonctionne la tenue de marché dans les cryptomonnaies ?

Les marchés des cryptomonnaies ont gagné énormément en popularité ces dernières années, et les teneurs de marché ont une présence significative dans cet espace. La tenue de marché dans les cryptomonnaies implique les mêmes principes fondamentaux que les marchés financiers traditionnels, mais avec quelques caractéristiques uniques.

La tenue de marché sur les cryptomonnaies consiste à fournir de la liquidité aux marchés des actifs numériques en proposant continuellement des ordres d’achat et de vente. Cette liquidité est essentielle pour les traders qui veulent entrer ou sortir de positions rapidement et efficacement.

Les teneurs de marché de cryptomonnaies réduisent l’écart entre l’offre et la demande, en veillant à ce que la différence entre les prix d’achat et de vente soit minimale. Ils utilisent des technologies avancées et des stratégies algorithmiques pour atteindre leur objectif. L’étroitesse de l’écart est bénéfique pour les traders car elle leur permet de réaliser des transactions à des prix plus proches de la valeur de marché actuelle de l’actif.

Le besoin de teneurs de marché dans les bourses de cryptomonnaies

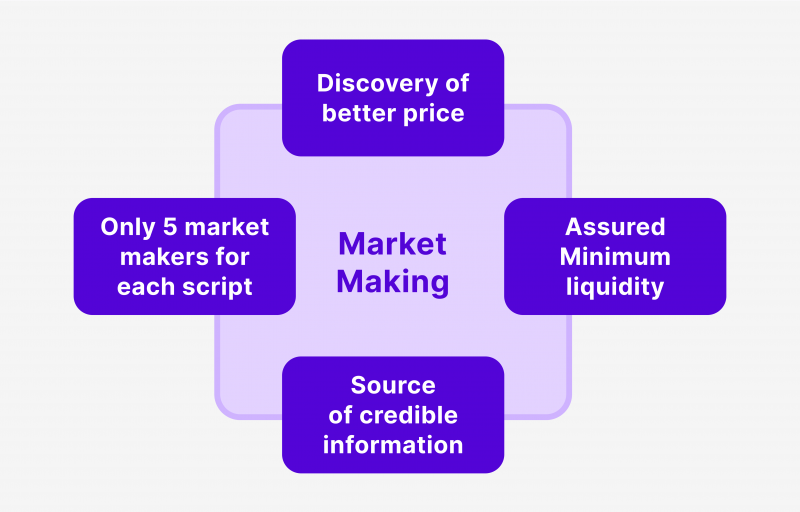

Les bourses de cryptomonnaies sont des places de marché numériques où les utilisateurs échangent divers actifs numériques. Ces plateformes ont besoin de teneurs de marché pour plusieurs avantages :

Liquidity Management – Gestion de la liquidité – Le market maker crypto améliore la liquidité des pièces numériques, ce qui permet aux traders d’entrer et de sortir plus facilement de leurs positions. Cette liquidité garantit que les paires de transactions ont une profondeur suffisante.

Price Stability – Stabilité des prix – Crypto market maker aide à stabiliser les prix en réduisant l’écart entre l’offre et la demande. Cela réduit la volatilité et crée un marché plus ordonné.

Efficient Trading – Négociation efficace – Avec les teneurs de marché de cryptomonnaies en place, les traders peuvent exécuter leurs ordres rapidement et à des prix compétitifs. Cette efficacité attire davantage de participants sur les marchés des cryptomonnaies.

Risk Mitigation – Atténuation des risques – Les market makers crypto avancés gèrent les risques en utilisant des stratégies et des technologies de trading avancées. Cette gestion des risques profite à la bourse et à ses utilisateurs.

Types de teneurs de marché pour les cryptomonnaies

Dans le contexte du marché des cryptomonnaies, il existe plusieurs types de teneurs de marché :

- Individual Traders/Investors – Traders/investisseurs individuels – Personnes qui participent activement aux marchés des cryptomonnaies en plaçant des ordres limités sur les bourses, dans le but de profiter de l’écart entre les cours acheteur et vendeur.

- Professional Market-Making Firms – Sociétés professionnelles de tenue de marché – Sociétés spécialisées qui se concentrent sur la tenue de marché de divers instruments financiers, y compris les cryptomonnaies. Ces entreprises utilisent souvent des algorithmes et des technologies de négociation avancés pour automatiser leurs activités de tenue de marché.

- Crypto Exchanges – Bourses de cryptomonnaies – Certaines bourses de cryptomonnaies agissent elles-mêmes en tant que teneurs de marché. Ils fournissent des liquidités en rapprochant les ordres d’achat et de vente sur leurs plateformes. Dans certains cas, les bourses peuvent utiliser leurs propres fonds pour faciliter les transactions et maintenir la liquidité.

- High-Frequency Trading (HFT) Firms – Sociétés de trading à haute fréquence (HFT) – Les sociétés de HFT utilisent des algorithmes avancés et des stratégies de trading à grande vitesse pour exécuter un grand nombre d’ordres en quelques fractions de seconde. Ces sociétés pratiquent souvent la tenue de marché afin de tirer profit de faibles écarts de prix.

- Arbitrageurs – Arbitrageurs – Traders qui pratiquent l’arbitrage en exploitant les différences de prix entre différents marchés ou paires de marchés. Les arbitragistes contribuent à l’efficacité du marché en réduisant les disparités de prix entre les plateformes.

- Algorithmic Market Makers – Teneurs de marché algorithmiques – Traders et entreprises qui utilisent des stratégies algorithmiques sophistiquées pour créer des marchés. Ces algorithmes sont conçus pour ajuster en permanence les prix d’achat et de vente en fonction des conditions du marché, de la dynamique du carnet d’ordres et d’autres facteurs pertinents.

- Token Issuers/Projects – Émetteurs de jetons/projets – Dans l’espace financier décentralisé, certains projets et émetteurs de jetons peuvent agir en tant que teneurs de marché pour leurs propres jetons. Ils peuvent fournir des liquidités aux bourses décentralisées afin de garantir un marché liquide pour leurs actifs.

- Institutional Investors – Investisseurs institutionnels – Les institutions financières traditionnelles, telles que les fonds spéculatifs et les sociétés de négociation pour compte propre, peuvent participer en tant que teneurs de marché dans l’espace des cryptomonnaies. Les teneurs de marché institutionnels peuvent apporter une liquidité substantielle au marché.

- Crypto Funds – Crypto Funds – Les fonds d’investissement dédiés aux cryptomonnaies peuvent s’engager dans la tenue de marché dans le cadre de leur stratégie de négociation. Ces fonds disposent souvent des ressources et de l’expertise nécessaires pour fournir activement de la liquidité sur le marché.

Il convient de mentionner séparément les courtiers teneurs de marché, des intermédiaires qui mettent en relation les traders et les teneurs de marché. Ces courtiers servent de pont entre les traders individuels et la liquidité fournie par les teneurs de marché.

Les courtiers teneurs de marché jouent un rôle crucial en veillant à ce que les traders aient accès à des marchés liquides, en particulier dans l’espace cryptographique. Ils offrent des plateformes de négociation et un accès à divers actifs numériques, ce qui permet aux traders d’exécuter plus facilement leurs stratégies.

Comment les market makers gagnent-ils de l’argent ?

Les teneurs de marché utilisent diverses stratégies de négociation pour fournir de la liquidité et réaliser des bénéfices. Parmi ces stratégies figurent l’arbitrage statistique, la négociation du flux d’ordres et les stratégies neutres par rapport au marché. Ces stratégies visent à tirer parti des inefficacités du marché et des écarts de prix.

Les stratégies de négociation efficaces ne profitent pas seulement aux teneurs de marché, mais contribuent également à la santé générale du marché en réduisant la volatilité et en assurant la stabilité des prix du marché.

En dehors de cette stratégie, le profit du teneur de marché provient de plusieurs sources :

- Exchange Commissions – Commissions boursières – Les teneurs de marché institutionnels reçoivent souvent des commissions de la part des bourses pour chaque transaction effectuée. Il peut s’agir d’une source importante de revenus

- Turnover Earnings and Bid-Ask Spread – Gains de chiffre d’affaires et écart entre les cours acheteur et vendeur – Les teneurs de marché profitent de la différence entre les coûts d’achat et de vente des actifs. Ils peuvent traiter un volume élevé d’ordres, ce qui rend cet écart lucratif.

- Opening Their Own Trading Positions – Ouvrir ses propres positions de trading – Les teneurs de marché utilisent leur connaissance des données et des analyses du marché pour ouvrir des positions rentables. Cette connaissance unique leur donne un avantage sur le marché.

Les teneurs de marché sont-ils des manipulateurs ?

Les teneurs de marché sont perçus comme des manipulateurs par certains en raison de leurs pratiques qui peuvent être interprétées comme une tentative d’influencer ou de manipuler les prix du marché. Il est essentiel de noter que tous les teneurs de marché ne se livrent pas à des activités de manipulation et que leur rôle est généralement crucial pour la liquidité et l’efficacité du marché. Toutefois, certains facteurs contribuent à ce que les teneurs de marché soient perçus comme des manipulateurs.

Manipulation de l’écart entre les cours acheteur et vendeur

Les teneurs de marché tirent profit de l’écart entre le prix d’achat (bid) et le prix de vente (ask). Certains critiques affirment que les teneurs de marché élargissent intentionnellement les écarts afin de maximiser leurs profits. Cela peut être perçu comme une manipulation des prix, en particulier sur les marchés moins liquides.

Bourrage de cotes

Les teneurs de marché peuvent s’adonner au “quote stuffing”, une pratique qui consiste à inonder le marché d’un grand nombre d’ordres qu’ils n’ont pas l’intention d’exécuter. Cela peut créer une fausse impression de la demande ou de l’offre sur le marché, influencer les décisions des autres traders et potentiellement manipuler les prix.

Front-Running

Le “front-running” consiste pour un teneur de marché à exécuter des ordres sur un titre pour son propre compte tout en profitant d’une connaissance avancée des ordres en attente de la part de ses clients. Cela peut donner l’impression d’avantages injustes et de manipulation, car les teneurs de marché peuvent exploiter leur position à des fins personnelles.

Asymétrie d’information

Les teneurs de marché ont souvent accès à plus d’informations que les traders individuels. Cet avantage en matière d’information peut être perçu comme une manipulation, en particulier si les teneurs de marché utilisent des informations exclusives pour prendre des décisions de négociation avant le marché dans son ensemble.

Le trading à haute fréquence (HFT)

Certains teneurs de marché pratiquent le trading à haute fréquence, en utilisant des algorithmes complexes pour exécuter un grand nombre d’ordres à des vitesses extrêmement élevées. Les critiques soutiennent que cela peut créer une instabilité du marché et peut être perçu comme une manipulation, en particulier pendant les périodes de tension du marché.

Manque de transparence

La nature opaque de certaines activités de tenue de marché, telles que l’utilisation de dark pools et de marchés de gré à gré (OTC), peut contribuer à la perception d’une manipulation. Le manque de transparence peut susciter des soupçons quant à l’équité des pratiques des teneurs de marché.

Il est important de comprendre que les teneurs de marché opèrent dans des cadres réglementaires et des lignes directrices éthiques. Leur fonction première est de fournir de la liquidité en offrant des prix d’achat et de vente constants, ce qui contribue à la stabilité des marchés. Toutefois, il est essentiel que les régulateurs surveillent les activités des teneurs de marché afin de prévenir tout abus ou comportement manipulateur susceptible de nuire au marché.

Dernières remarques

Les teneurs de marché des cryptomonnaies sont la force motrice de l’efficacité et de la liquidité des marchés d’actifs numériques. Ils assurent la fluidité des transactions et jouent un rôle essentiel dans le maintien de la stabilité du marché. Leurs fonctions, leurs avantages et leurs inconvénients sont essentiels pour comprendre le fonctionnement des marchés financiers à l’ère numérique.

FAQ

Quelle est la meilleure paire de cryptomonnaies pour le market making ?

La paire Bitcoin et Tether (BTC/USDT) reste l’un des choix les plus populaires pour les traders inexpérimentés et avancés en raison de la stabilité de l’USDT et de l’importance du Bitcoin.

Que font les teneurs de marché ?

Un teneur de marché participe au marché à tout moment, en achetant des titres aux vendeurs et en vendant des titres aux acheteurs. Les teneurs de marché fournissent de la liquidité, ce qui permet aux investisseurs de négocier rapidement et à un prix d’achat et de vente équitable dans toutes les conditions.

Comment les teneurs de marché gagnent-ils de l'argent ?

Les teneurs de marché utilisent diverses stratégies telles que l’arbitrage statistique, la négociation du flux d’ordres et les stratégies neutres par rapport au marché. Ils perçoivent également des commissions de la part des bourses et profitent des écarts entre les cours acheteur et vendeur. En outre, ils peuvent ouvrir des positions de négociation rentables.

Vous cherchez des réponses ou des conseils ?

Partagez vos questions dans le formulaire pour une assistance personnalisée

Nous contacter