フィボナッチリトレースメントレベル:包括的ガイド

今日、資本市場の取引は技術分析に大きく依存しています。この方法は、市場のセンチメントを包括的に把握し、価格変動のパターンを明らかにし、各資産の絶対的および相対的な指標の変動を時間とともに明らかにします。

価格の短期および長期のトレンドを特定し、修正や他の価格特性との相関関係を見つけるために、フィボナッチレベルからの加重平均偏差がよく適用されます。この指標は、価格トレンドの展開における可能性のあるシナリオを予測するためのベンチマークとして機能します。

この記事では、フィボナッチリトレースメントレベルが何であるか、そしてトレーディングでどのように使用されるかを説明します。また、タイプの違いや、それらを可能な限り効果的に使用するための推奨事項についても学ぶことができます。

重要なポイント

- フィボナッチレベルは、市場参加者の自然な利益確定ポイントやリスク管理ポイントと一致することが多く、これらのレベルでの価格反応が重要になる理由です。

- フィボナッチリトレースメントは、異なる時間枠(例:日中、日次、週次)で機能するため、短期および長期のトレーダーにとって多用途です。

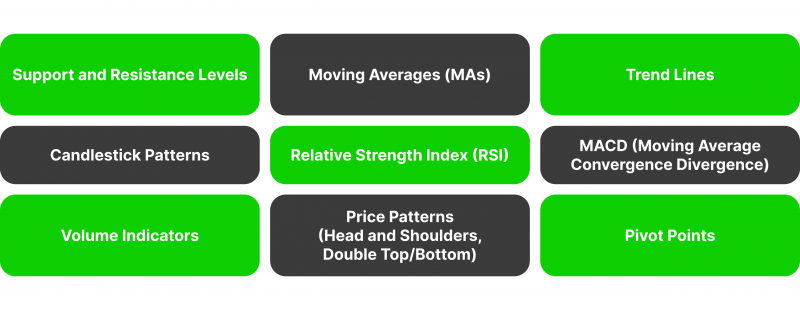

- 多くのトレーダーは、移動平均、RSI、MACDなどの他の指標とフィボナッチリトレースメントを組み合わせて、潜在的な反転や継続パターンを確認します。

フィボナッチリトレースメントとは?

フィボナッチリトレースメントは、トレーダーが資産の価格におけるサポートとレジスタンスのエリアを識別するために頻繁に使用する技術的評価指標です。これは、自然界の多くのパターンに現れる数学的公式であるフィボナッチ数列に基づいています。

リトレースメントレベル(23.6%、38.2%、50%、61.8%、78.6%)は、価格の修正や引き戻しが反転し、主要なトレンドの方向に戻る可能性のある重要なポイントを表します。

トレーダーは、価格チャート上の重要なスイングハイとスイングローの間にフィボナッチリトレースメントを描くことで使用します。これらのリトレースメントレベルは、価格が方向を変える可能性のあるポイントを予測するのに役立ち、取引のエントリーおよびエグジットポイントを特定しやすくします。

フィボナッチリトレースメントは、正確な反転を保証するものではありませんが、他の指標と組み合わせてより情報に基づいた意思決定を行うために広く使用されています。

潜在的な反転ポイントの特定に加えて、フィボナッチリトレースメントは価格トレンドの強さを測るためにも使用できます。価格がフィボナッチレベルにリトレースし、そこで保持される場合、トレンドが強く継続する可能性が高いことを示します。逆に、価格がこれらのレベルを突破すると、トレンドの弱まりや反転の可能性を示す場合があります。

トレーダーは、フィボナッチリトレースメントを移動平均、トレンドライン、およびキャンドルスティックパターンなどの他のツールと組み合わせてシグナルを確認し、取引の精度を向上させます。この柔軟性により、フィボナッチリトレースメントはトレンド市場およびレンジ市場の両方で多用途に使用できます。

数千の株式にわたるフィボナッチリトレースメントの広範なバックテストにより、38%、50%、62%のリトレースメントレベルは他のレベルと同様に発生する可能性があることが明らかになっています。

フィボナッチリトレースメントはトレーディングでどのように機能するのか?

フィボナッチリトレースメントは、フィボナッチ数列から導かれた数学的比率を適用することで、資産の価格における潜在的な反転ポイントを識別するのに役立ちます。フィボナッチリトレースメントを使用する際、トレーダーはまず価格チャート上の2つの主要なポイント、すなわちスイングハイ(ピーク)とスイングロー(底)を選択します。ツールは自動的にこれらの2つのポイント間にフィボナッチレベル(23.6%、38.2%、50%、61.8%、78.6%)で水平線をプロットします。

例: 株価が50ドル(スイングロー)から100ドル(スイングハイ)に上昇した場合、フィボナッチリトレースメントツールは61.80ドル、73.60ドルなどのラインを描きます。

これらのレベルは、価格が上昇トレンドを再開する前に「リトレース」または引き戻される可能性のあるエリアを示します。同様に、マーケットが下降トレンドにある場合、トレーダーは価格が回復する際の潜在的なレジスタンスレベルを見つけるためにリトレースメントツールを使用します。

トレーダーは、これらのリトレースメントレベル周辺での価格の動きを監視し、取引にエントリーまたはエグジットするかどうかを決定します。価格がフィボナッチレベル付近で停滞または反転する場合、それはトレンドの継続または反転を示す可能性があり、これらのレベルはサポートおよびレジスタンスゾーンを決定するために価値があります。

他の技術的指標とフィボナッチリトレースメントを組み合わせることで、トレーダーは潜在的な市場の動きを確認し、取引の意思決定の精度を向上させます。

主要なフィボナッチレベルとその重要性

フィボナッチリトレースメントレベルは、特定の資産の価格動向を予測する際に高い精度を持つため、他の分析および統計ツールと組み合わせて使用されることで現在非常に人気があります。

同時に、名前が示すように、この指標には特定のレベルがあり、それぞれが価格指標の変動を分析する際に特別な解釈を持っています。以下がそれらです:

23.6%リトレースメントレベル

23.6%のリトレースメントレベルは、トレーダーが価格が主要なトレンドの方向に向かって継続する前にわずかに修正されることを期待する最初のレベルであることが多いです。このレベルは浅い引き戻しを表し、通常、強いトレンド中に買い手(上昇トレンドの場合)または売り手(下降トレンドの場合)がコントロールを維持しながらも、いくつかの利益確定や小さな反転が発生する場合に見られます。

価格が23.6%のみをリトレースする場合、市場参加者がトレンドを継続することを熱望しており、強い勢いを示しています。急速に動いている市場では、修正が小さく、トレンドが持続するという自信を示しています。

トレーダーは通常、このレベルを使用して小さな引き戻しを見つけ、価格がこのレベルにリトレースした後にトレンドの方向に取引にエントリーします。

38.2%リトレースメントレベル

38.2%のレベルは、より顕著な修正を示し、最近の価格動きからのより重要な引き戻しを示唆しています。このレベルでは、トレーダーは強力な反応を期待します。これは、このレベルが重要なサポートまたはレジスタンスポイントを表すことが多いためです。

38.2%リトレースメントレベルからのバウンスは、トレンドが維持されていることを示し、トレーダーはこのポイントを使用して新しいポジションにエントリーしたり、既存のポジションを追加したりします。価格がこのレベルを下回る場合、修正がさらに深まる可能性があります。

トレーダーは、このレベルに到達した際にトレンドが継続するか反転するかを識別するために、確認のパターン(キャンドルスティックパターンやモメンタム指標など)を探します。

50%リトレースメントレベル

公式なフィボナッチレベルではありませんが、50%のリトレースメントレベルは心理的に重要な意味を持ちます。これは、価格動きの高値と安値の間の「中間点」と見なされています。多くのトレーダーは、50%へのリトレースメントが市場の均衡を示し、価格が元のトレンドを再開する前のサインであると信じています。

このレベルは、買い手と売り手の間の戦場として機能することが多いです。価格が50%レベルで保持される場合、トレンドがまだ維持されていることを示すことができます。しかし、このレベルを保持できない場合、勢いの弱まりを示唆する可能性があります。

トレーダーは、このレベルを頻繁に監視して、トレンドに沿った取引にエントリーしたり、さらに深いリトレースメントや反転が続くかどうかを確認したりします。

61.8%リトレースメントレベル(黄金比)

61.8%のレベルは、しばしば「黄金比」または「フィボナッチリトレースメントゴールデンゾーン」と呼ばれ、技術分析における最も重要なフィボナッチリトレースメント拡張レベルの一つです。

これはフィボナッチ数列から導かれ、トレンド移動内でのより深いリトレースメントを表します。このレベルは、しばしば主要なサポートまたはレジスタンスエリアを示し、価格が頻繁に主要なトレンドに向かって反発する場所です。

61.8%へのリトレースメントは、通常、強力な修正動きと見なされますが、まだ正常な修正の範囲内です。価格がここで保持される場合、トレンドが再開する高い確率を示します。トレーダーは、このレベルを保持できない場合、さらなるリトレースメントや反転につながる可能性があるため、主要な意思決定ポイントと考えています。

トレーダーは、61.8%レベル周辺でボリュームスパイクや価格パターンなどの強力なシグナルを探して、トレンドの継続を確認します。このレベルから価格が反発する場合、魅力的なリスク/リワードの取引セットアップを提供する可能性があります。

78.6%リトレースメントレベル

78.6%のリトレースメントレベルは、深い引き戻しを表し、完全なリトレースメントまたは潜在的な反転の前の最後の重要なフィボナッチレベルと見なされます。このレベルは、マーケットが元のトレンドを再開するか、完全に反転する前の最終的なサポートまたはレジスタンスポイントとして機能することが多いです。

価格がこのレベルに達して保持され、反発する場合、元のトレンドが継続する強い可能性を示します。しかし、価格がこのレベルを突破すると、マーケットが完全に方向を逆にする可能性が高いことを示唆することが多いです。

トレーダーは、このレベルを使用してリスクを管理します。これは、ストップロス注文を設定するための明確な意思決定ポイントを提供するためです。価格がこのレベルで急激に反転する場合、ストップを厳密に設定した取引にエントリーする良い機会を提供します。

フィボナッチリトレースメントと他の技術的ツールの組み合わせ

フィボナッチリトレースメントは、潜在的なサポートおよびレジスタンスギャップを測定するための強力なツールですが、他の技術的予測ツールと組み合わせることでその真の強みが発揮されます。この組み合わせにより、トレーダーはフィボナッチレベルの有効性を確認し、エントリーおよびエグジットポイントの精度を向上させ、全体的なトレーディング戦略を改善できます。

フィボナッチリトレースメントをさまざまな技術的ツールと組み合わせて、より堅牢な取引意思決定を行う方法を詳しく見てみましょう:

サポートおよびレジスタンスレベル

伝統的なサポートおよびレジスタンスレベルは、市場が反転または統合する傾向のある重要な価格ポイントです。これらのレベルは、過去の価格動向に基づいて描かれます。フィボナッチリトレースメントレベルが強力な歴史的サポートまたはレジスタンスフレームと一致する場合、そのレベルの重要性が増します。トレーダーは、これをコンフルエンスと見なし、2つの重要な指標が同じ潜在的な反転または継続ポイントを示すと解釈します。

例: 61.8%のフィボナッチリトレースメントレベルが強力な歴史的サポートゾーンと一致する場合、そのエリアからの価格反発の可能性が高まります。

トレーダーは、このコンフルエンスを取引にエントリーする確認として使用したり、価格からの強い反応を期待してこれらのレベルをわずかに超えてストップロス注文を配置したりします。

移動平均(MA)

移動平均線は価格データを平滑化してトレンドを把握し、動的なサポートやレジスタンスの範囲を提供します。フィボナッチレベルが50日や200日の移動平均線と一致すると、より強力なシグナルが得られます。

例: 価格が38.2%のフィボナッチレベルにリトレースし、同時に50日移動平均に接触する場合、このコンフルエンスは価格がフィボナッチリトレースメントレベルを尊重し、トレンドの方向に継続する可能性が高いことを示唆します。

トレーダーは、フィボナッチリトレースメントと移動平均のクロスオーバー戦略を組み合わせて、トレンドの強さまたは弱さを確認します。フィボナッチレベルと移動平均からの反発は、より信頼性の高いエントリーポイントを提供します。

トレンドライン

トレンドラインは、価格チャート上にスイングハイとスイングローを結ぶために描かれ、トレーダーがトレンドの方向を視覚化するのに役立ちます。

フィボナッチリトレースメントレベルが確立されたトレンドラインと一致する場合、シグナルが強化されます。価格がフィボナッチレベルと上昇トレンドの上昇トレンドラインにリトレースする場合、潜在的な買いの機会を示します。

トレーダーは、フィボナッチとトレンドラインを組み合わせて取引にエントリーまたはエグジットするかどうかを決定します。価格がトレンドラインとフィボナッチレベルを尊重する場合、トレンドがまだ維持されていることを示し、好ましいリスク/リワード取引を提供します。

キャンドルスティックパターン

ハンマー、エンゴルフィング、ドージーなどのキャンドルスティックパターンは、市場のセンチメントや潜在的な反転についての視覚的な手がかりを提供します。重要なフィボナッチリトレースメントレベルでキャンドルスティックパターンが形成される場合、それは潜在的な反転の追加確認を提供します。

例: 引き戻し中に61.8%フィボナッチレベルで強気のエンゴルフィングパターンが形成される場合、買い手が再びコントロールを取り戻し、上昇トレンドが継続する可能性が高いことを示唆します。

トレーダーは、フィボナッチレベルとともにこれらのパターンを使用してエントリーまたはエグジットを確認します。価格がフィボナッチレベルで反転パターンを形成する場合、取引にエントリーし、リスクを限定するためにストップロス注文をリトレースメントレベルのすぐ外側に配置することがあります。

相対力指数(RSI)

RSIは、価格変動の速度と変化を測定して過買いや過売の状態を示すモメンタムオシレーターです。RSIがフィボナッチリトレースメントレベルで過買いや過売の状態を示す場合、潜在的な反転を示します。

例: 価格が38.2%レベルにリトレースし、RSIが過売ゾーンにある場合、市場が上向きに反転する可能性があり、良い買いの機会となります。

トレーダーは、RSIを使用してフィボナッチレベルへの引き戻しが反転するか継続するかを識別します。フィボナッチと組み合わせることで、RSIは価格がリトレースメントレベルを尊重するか突破するかを確認します。

MACD(移動平均収束拡散法)

MACDは、2つの移動平均の関係を示すトレンド追従型モメンタム指標です。MACDがフィボナッチリトレースメントレベル付近でシグナルラインをクロスする場合、価格反転の可能性を確認することができます。

例: 価格が50%フィボナッチレベルにリトレースし、MACDラインがシグナルラインを上抜けする場合、上向きの動きを示します。

トレーダーは、フィボナッチレベルでのトレンドや反転を確認するためにMACDを使用します。MACDクロスオーバーがフィボナッチリトレースメントと一致する場合、トレンドの方向に価格が継続するという確信が高まります。

ボリューム指標

ボリュームは、証券の取引された株式数や契約数であり、価格動向の背後にある強さを示します。価格がフィボナッチリトレースメントレベルで高い取引量で反応する場合、そのレベルの重要性を確認します。

例: 61.8%リトレースメントレベルからのバウンスとボリュームの急増は、強い買いの関心を示し、トレンドが継続することを示唆します。

トレーダーは、フィボナッチリトレースメントレベルを検証するためにボリュームを使用します。低いボリュームでのフィボナッチレベルでの価格動きは偽シグナルを示す可能性がありますが、高いボリュームはトレンドの継続または反転の可能性を示唆します。

価格パターン(ヘッドアンドショルダー、ダブルトップ/ボトム)

ヘッドアンドショルダーやダブルトップ/ボトムなどの価格パターンは、トレンドの反転の可能性を示唆します。フィボナッチリトレースメントレベルがこれらのクラシックな価格パターンと一致すると、より信頼性の高いシグナルが得られます。

例: 61.8%リトレースメントレベル付近でヘッドアンドショルダーパターンが形成される場合、トレンド反転の可能性が強調されます。

トレーダーは、フィボナッチ比率とともに価格パターンを使用して潜在的な反転ポイントを見つけます。パターンが重要なフィボナッチレベルで完了する場合、取引セットアップが確認され、エントリーおよびエグジットポイントの決定が容易になります。

ピボットポイント

ピボットポイントは、市場の潜在的な転換点を示す計算されたレベルであり、デイトレードで一般的に使用されます。フィボナッチリトレースメントレベルがピボットポイント(メインピボット、サポート、レジスタンスレベルなど)と重なる場合、その価格レベルの重要性が強化されます。

例: 38.2%フィボナッチレベルが日次ピボットポイントと一致する場合、価格反転または継続の潜在的な指示が強まります。

トレーダーは、フィボナッチとピボットポイントを組み合わせて、特に日中取引で短期的なサポートおよびレジスタンスレベルを確認します。

トレーディングにおけるフィボナッチリトレースメントの実践的なヒント

フィボナッチリトレースメントはトレーダーにとって貴重なツールとなり得ますが、その効果は適用方法と他のトレーディング戦略との組み合わせに依存します。以下は、トレーディングにおけるフィボナッチリトレースメントの使用を改善するための実践的なヒントです:

重要なスイングハイとスイングローを識別する

チャート上の重要なスイングハイとスイングローの間にフィボナッチリトレースメントを使用して、潜在的なサポートおよびレジスタンスパターンを評価します。上昇トレンドでは、最新のスイングローからスイングハイまでフィボナッチリトレースメントを描きます。下降トレンドでは、スイングハイからスイングローまで描きます。

フィボナッチレベルを他の技術指標と組み合わせる

フィボナッチリトレースメントにのみ依存せず、移動平均、トレンドライン、オシレーター(RSI、MACDなど)のような他の指標と組み合わせて確認します。フィボナッチレベルが移動平均やトレンドラインと一致するコンフルエンスを探します。これにより、サポートまたはレジスタンスが保持される可能性が高まります。

トレンド市場でフィボナッチリトレースメントを使用する

フィボナッチリトレースメントは、価格がトレンドを再開する前に引き戻されるトレンド市場で最も効果的です。上昇トレンドではサポートレベルでの買いゾーンを特定するためにフィボナッチを使用します。下降トレンドでは、ショートポジションに入るためのレジスタンスゾーンを探します。

フィボナッチレベルと価格パターンのコンフルエンスを監視する

ダブルトップ/ボトム、ヘッドアンドショルダー、またはハンマーやエンゴルフィングパターンなどの価格パターンを、主要なフィボナッチレベルで探します。フィボナッチレベル(例:61.8%)で反転パターンが形成される場合、市場が方向を逆転する可能性が強いシグナルとなります。

取引のエントリーおよびエグジットポイントにフィボナッチを使用する

フィボナッチリトレースメントレベルを使用して、最適な取引のエントリーおよびエグジットポイントを決定します。上昇トレンドでは主要なフィボナッチサポート(下降トレンドではレジスタンス)レベル付近で取引にエントリーし、リスクを制限するためにこれらのレベルをわずかに超えてストップロス注文を設定します。価格がトレンドの方向に次のフィボナッチレベルに到達したときに取引を終了します。

フィボナッチを時間枠と組み合わせる

より良い視点を得るために、複数の時間枠でフィボナッチリトレースメントを適用します。主要なフィボナッチレベルを特定するためにより長期の時間枠(例:日次や週次)を使用し、より詳細なエントリーのために短期の時間枠(例:時間足や15分足)を使用します。

50%および61.8%レベルを監視する

多くのトレーダーが一般的に注視するため、50%および61.8%のフィボナッチリトレースメントレベルに特に注意を払います。これらのレベルを反転またはトレンド継続の潜在的なエリアとして使用します。ここでの強い価格反応は、取引にエントリーまたはエグジットする機会を示す可能性があります。

利益目標の設定にフィボナッチ拡張を使用する

引き戻し後、フィボナッチ拡張レベルを使用して価格が次にどこに向かうかを予測します。リトレースメントからフィボナッチ拡張を描き、100%、127.2%、または161.8%の拡張レベルで潜在的な利益目標を設定します。

リスク管理とともにフィボナッチリトレースメントを使用する

フィボナッチリトレースメントを使用する際には、適切なリスク軽減策を一貫して実施します。潜在的な損失を制限するために、主要なフィボナッチレベル(例:上昇トレンドの場合は61.8%レベルの下)をわずかに超えてストップロス注文を設定します。

忍耐強く確認を待つ

価格がフィボナッチリトレースメントレベルに達したときに急いで取引に入らず、ボリュームスパイク、トレンド継続パターン、または他の指標などの確認シグナルを待ちます。フィボナッチレベル周辺で価格がどのように動作するかを監視し、価格の統合、反転パターン、またはボリュームの急増を探して、そのレベルが保持されることを確認します。

最終的な所見

フィボナッチトレーディング戦略は多用途のツールとなり得ますが、その真の価値は他の技術分析ツールやアプローチと組み合わせて使用することで発揮されます。記事で説明した実践的なヒントに従うことで、トレーダーはフィボナッチリトレースメントを使用してより慎重な意思決定を行い、より良いエントリーおよびエグジットポイントを特定し、リスクをより効果的に管理できます。

よくある質問

フィボナッチリトレースメントとはトレーディングにおいて何ですか?

フィボナッチ係数は、トレーダーがフィボナッチ数列から導かれた特定の比率(23.6%、38.2%、50%、61.8%、78.6%)に基づいて資産の価格における可能性のあるサポートおよびレジスタンスのピークを識別するために使用する技術的なチャーティングツールです。

なぜ61.8%のレベルがそんなに重要なのですか?

61.8%のレベルは、しばしば「黄金比」と呼ばれ、強力なサポートまたはレジスタンスフレームと見なされるため重要です。価格は通常、このレベルで強く反応し、反発するか方向を逆転します。

フィボナッチリトレースメントはすべての市場状況で使用できますか?

フィボナッチリトレースメントは、価格がトレンドを再開する前に引き戻されるトレンド市場で最も効果的です。横ばいまたは不安定な市場では、リトレースメントレベルは信頼性が低くなることがあります。

フィボナッチリトレースメントは確実な戦略ですか?

フィボナッチリトレースメントを含むどの戦略も確実ではありません。これは、他の技術的指標やリスク管理手段と組み合わせてシグナルを確認し、損失を最小限に抑えるために最も効果的です。

しかし、忍耐と確認が重要です。単一の指標では成功を保証できないため、常に他の指標や価格アクションとのコンフルエンスを求めて、収益性の高い取引の可能性を高めるようにしてください。

おすすめの記事

10.01.24

22.02.23

最近のニュース