Açık Bankacılık Kavramı Finans Sektörünü Nasıl Şekillendirir

Bankalar, merkeziyetsiz ekonomilerden yoğun rekabetle karşı karşıya ve işte kalmanın tek yolu, son kullanıcılara hitap eden ve müşterileri elde tutan en son teknolojileri ve hizmetleri tanıtmaktır.

Hızlı veri işleme ve anında analiz yeteneklerine erişimin azalması sayesinde açık bankacılık kavramı giderek daha popüler hale geliyor.

Açık bankacılık, kullanıcı verilerini güvence altına alır, kişiselleştirilmiş hizmetler sunar ve bireyler ve işletmeler için yenilikçi finansal çözümler sağlar. Bu model, sunucuları ve platformları birbirine bağlamak için API’lerin gücünden yararlanarak şeffaf, açık bankacılık ödemeleri ve işlemleri kolaylaştırır.

Açık bankacılık sistemleri kavramına ve finansal hizmet sektörünü şekillendiren güncel trendlere daha derinlemesine bakalım.

Anahtar Çıkarımlar

- Açık bankacılık, gelişmiş hizmetler ve yenilikler sunmak için finansal bilgileri üçüncü taraf sağlayıcılarla paylaşmaktır.

- Bu teknoloji, finansal kurumların kredi verme, kredi skoru değerlendirmesini iyileştirmelerine ve kişiselleştirilmiş hizmetler sunmalarına olanak tanır.

- API’ler, finansal veri değişimini kolaylaştırarak ve güvenli veri işleme sağlayarak açık bankacılık operasyonlarını kolaylaştırır.

Açık Bankacılığın Anlamını Anlamak

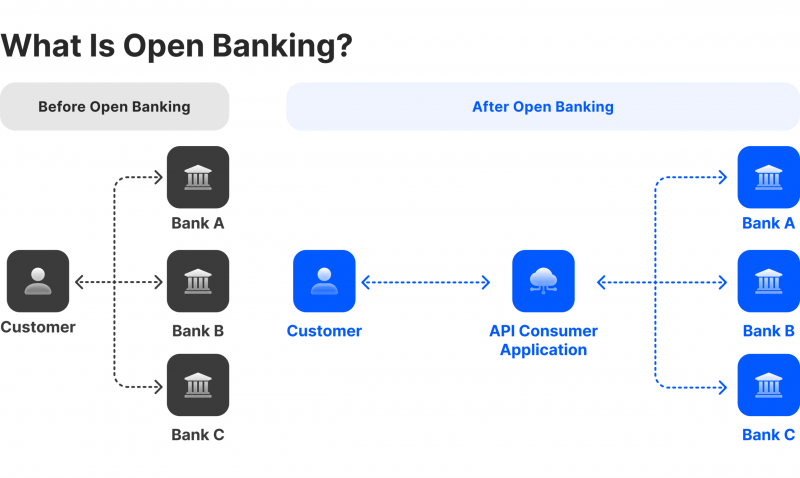

Açık bankacılık, üçüncü taraf hizmet sağlayıcıların gelişmiş pazarlama, özelleştirme ve finansal hizmetler sunmak için bankacılık sistemleri ve veri tabanlarından finansal bilgilere erişmesine izin vermek anlamına gelir.

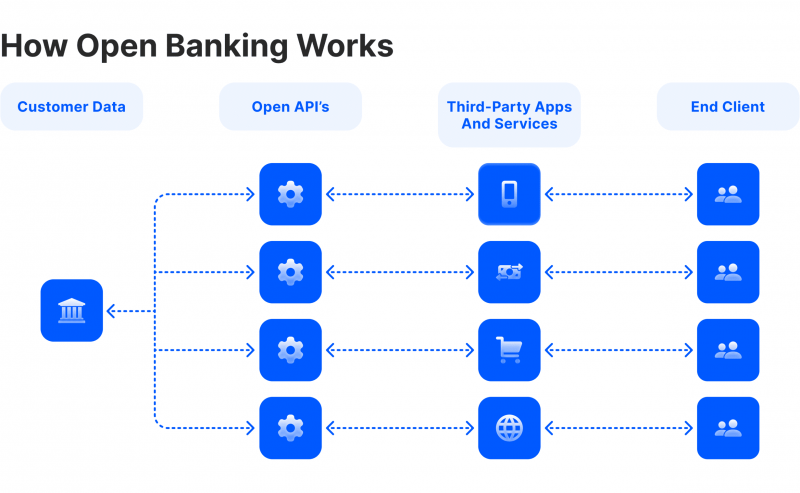

API’ler (uygulama programlama arayüzleri), bankacılık ve bankacılık dışı finansal kurumları hizmet sağlayıcılarla bağlamada önemli bir rol oynar.

Bu fikir, açık veri yönetimi, şeffaf operasyonlar ve kullanıcı sahipliği konusundaki modern uygulamalarla birlikte yayılmaya başladı. Açık bankacılık kavramı, dijital bankacılığın ve merkeziyetsiz ekonomilerin artan popülaritesi ile ortaya çıktı.

Ayrıca, bu model, birden çok bağlantılı finansal kurumdan oluşan geniş bir ağ tarafından desteklenen kişiselleştirilmiş hizmetler sunarak müşteri memnuniyetini artırır.

Açık piyasa bankacılığı, çevrimiçi ödemeleri daha hızlı hale getirir, şeffaflığı ve güveni artırır ve sofistike risk yönetimi sunar. Juniper Research raporuna göre bu sektörün, 2022 ile 2027 arasında 57 milyar dolarlık açık bankacılık ödemeleri sonrasında %479 oranında büyümesi bekleniyor.

Müşteri verilerinin üçüncü taraf işletmecilere maruz kalmasının, finansal ve kişisel güvenliklerini tehlikeye atabileceği risklerine rağmen, bu teknolojinin hava geçirmez güvenlik sistemleri ve protokollerle büyümeye devam etmesi bekleniyor.

API’ler Açık Bankacılık Kavramını Nasıl Çalıştırır?

Uygulama programlama arayüzü, bankalar ve diğer finansal kurumlara verileri hızlı ve güvenli bir şekilde değiş tokuş etmeleri için teknolojik bir ekosistem sağlayarak açık bankacılığın önemli bir bileşenidir.

Esasen, bu model, geleneksel merkezi bankacılık sistemlerini merkeziyetsiz hale getirmeyi ve verileri kapalı yapılardan kamuya açık paylaşılan ortamlara taşımayı amaçlar. Merkezi finansal kurumlar özel sunucular kullanır, bu da üçüncü taraf entegrasyonunu oldukça zorlaştırır.

Bu nedenle, bu veri tabanlarını merkeziyetsiz hale getirerek ve API’leri kullanarak, harici uygulamalar, verilerle etkileşim kurmak ve amaçlanan hizmetleri sağlamak için finansal sistemlere kolayca entegre edilebilir.

Aracılık kurulumunuz hakkında bir sorunuz mu var?

Ekibimiz size rehberlik etmek için burada — ister yeni başlıyor olun ister işinizi büyütüyor olun.

Açık bankacılık API’leri üç türde gelir:

- Veri API’si: Hesap verileri, ödeme geçmişi ve bakiye gibi sınırlı erişim sağlar.

- İşlem API’si: Çevrimiçi işlemleri kolaylaştırır ve doğrudan borçlandırma ve mutabakatları başlatır.

- Ürün API’si: Finansal enstrümanlara, ürünlere, oranlara vb. erişim sağlar ve bilgilendirici açıklamalar ve yönergeler oluşturur.

Açık Bankacılık Hizmetlerinin Kullanım Durumları

Açık bankacılık tamamen yeni bir icat gibi görünebilir. Ancak, aşağıdaki finansal hizmetleri kolaylaştırmak için bir açık bankacılık platformu kullanan çeşitli uygulamalar bulunmaktadır.

Ödeme Hizmetleri

Bir ödeme ağ geçidi kullanmadan bir banka hesabından doğrudan çevrimiçi ödemeleri başlatmak. Bu, tüm süreçten bir aracı çıkardığı için işlemleri daha hızlı ve daha ucuz hale getirebilir.

Hesap Toplama

Hesap yöneticileri ve finansal danışmanlar, kullanıcının finansal durumu hakkında daha ayrıntılı bir tablo sağlamak için çeşitli kaynaklardan ve müşteri hesaplarından finansal ve sermaye verilerini çekebilir. Bu, bilgilendirilmiş kararlar alınmasına ve olgulara dayalı yatırımlar yapılmasına yardımcı olabilir.

Kredi ve Krediler

Teknolojiyi ve hızlı API işlemesini kullanmak, daha hızlı kredi değerlendirmesi ve verilmesine yol açabilir. Bankalar ve diğer finansal kurumlar, kullanıcının işlemleri ve faaliyetlerine dayalı olarak kişiselleştirilmiş faiz oranları ve kredi koşulları sunabilir.

Ayrıca, açık bankacılık teknolojisi, daha otomatik ve şeffaf bir kredi skoru değerlendirmesi ve rehberliği sağlar.

Otomatik Finansman

Bankalar, kullanıcıların harcamalarını izleyen ve tercihleri ve gelirlerine uygun bütçe planlaması sunan daha iyi harcama yönetim araçları sunabilir.

Bu, tekrarlayan ödemeler ve harcamalar için manuel olarak girmeden daha doğru raporlar ve incelemeler yapılmasına yol açabilir.

Kişiselleştirilmiş Hizmetler

Açık bankacılık, perakendecilerin ve bankacıların müşteri memnuniyetini ve bağlılığını artırmak için kişiselleştirilmiş hizmetler sunmasına yardımcı olur. Bu teklifler sadakat programları, bonus ödüller ve kişiselleştirilmiş finansal danışmanlık içerebilir.

Yükseltilmiş Güvenlik Düzeyleri

Otomatik sistemler ve zamanında veri analizi ile ağlar, anormallikleri çok daha hızlı tespit edebilir ve finansal zararları veya kullanıcı verilerinin açığa çıkmasını en aza indirmek için hızlı bir eylem planı uygulayabilir.

Ayrıca, organizasyonel ve hükümet açık ücretlerinin ve harcamalarının merkeziyetsizleştirilmesi, kullanıcılar ve müşteriler arasında güveni artırabilir. Ancak, bazı şirketler rekabet nedenleriyle sınıflandırılmış finansal bilgileri paylaşmak istemeyebilir.

Kimler Açık Bankacılık Sistemlerini Kullanır?

Açık bankacılık kavramı, merkeziyetsiz ekonomiler ve kripto para birimlerinin artışıyla birlikte, birçok kişinin merkezi finansmanı geçeceğine inandığı geleneksel bankacılık sistemini yükseltir.

Açık bankacılığın ilk yararlanıcıları bireyler ve son kullanıcılardır. Üçüncü taraf sağlayıcılar tarafından desteklenen geniş bir yelpazede gelişmiş finansal ürün ve hizmetlere erişebilecekler. Bu özellikler, ayrıntılı bütçeleme, basitleştirilmiş kredi başvuruları ve otomatik tekrarlayan ödemeleri içerebilir.

Startuplar ve küçük işletmeler de bazı finansal görevleri daha düşük maliyetlerle otomatikleştirmek için açık hesap hizmetlerinden faydalanabilir. Buna faturalama, alacakların tahsilatı, ödenecek borçların planlanması, kullanıcı profillerinin değerlendirilmesi ve KYC ve AML taraması dahildir.

Ayrıca, bankalar ve bankacılık dışı finansal kurumlar, müşteri hizmetlerini iyileştirerek, kredi taleplerini otomatikleştirerek, faiz oranı değerlendirmesini yaparak ve kullanıcılarla etkileşimlerini modernleştirerek daha fazla müşteri elde tutmak için hizmetlerini genişletebilir.

Bu yardımcı programlar, FinTech şirketlerinin yenilikçi teknolojiler sağlamak ve kullanıcı veri güvenliğini teşvik etmek için altyapılarını birden fazla finansal sisteme ve sunucuya bağlamasını gerektirir.

İlk açık bankacılık girişimi 1980’lere dayanıyor. Alman Federal Posta Servisi (Deutsche Bundespost), harici bilgisayarlar ve 2.000 kullanıcı kullanarak, TV’ler ve benzersiz bir kod kullanarak evden işlem yapmak için “Oturma Odasında Bankam” testini gerçekleştirdi ve bu, açık bankacılığa ve self-servislere atılan ilk adım olarak tanımlandı.

Açık Piyasa Bankacılığının Büyümesi

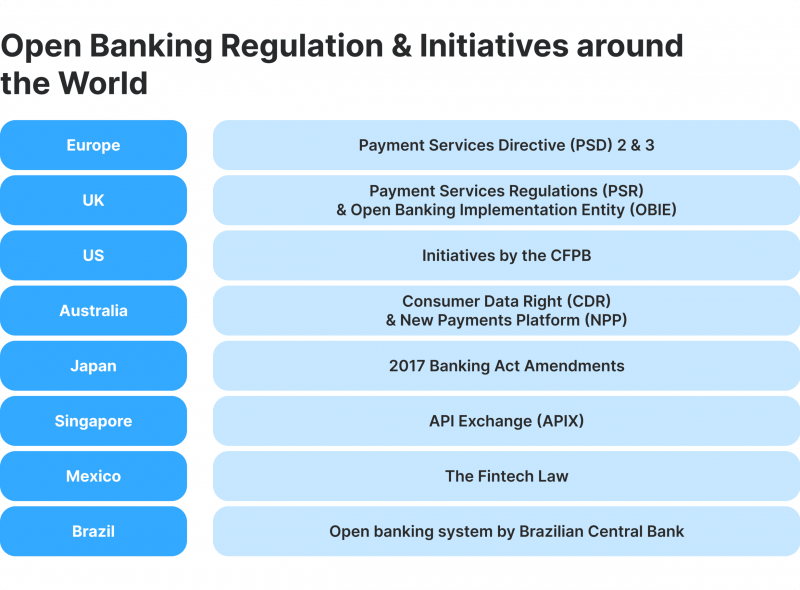

Bugün, açık bankacılık neredeyse her yerde ve dünya çapındaki düzenleyiciler, güvenli kullanımını teşvik etmek için rehber ilkeler ve düzenlemeler oluşturdu.

Avrupa’da, ilk düzenlemeler 2018’de güncellenmiş Ödeme Hizmetleri Direktifi (PSD2) ile yürürlüğe girdi ve “Güçlü Müşteri Kimlik Doğrulama”yı tanıttı ve daha şeffaf, rekabetçi ve güvenli bir ödeme ortamı yarattı.

2023’te, ödeme hizmetleri düzenlemelerine reformlar getiren revize edilmiş PSD3 dahil olmak üzere başka bir düzenleyici iyileştirme grubu tanıtıldı.

Birleşik Krallık, bankacılık endüstrisinin modernizasyonuna öncülük ediyor. 2017’de, Avrupa PSD2’yi Birleşik Krallık standartlarına uyarlamak için Ödeme Hizmetleri Yönetmelikleri (PSR’ler) tanıtıldı.

500’den fazla aracı kurumu güçlendiren araçları keşfedin

Likiditeden CRM’e ve işlem altyapısına kadar tüm ekosistemimizi keşfedin.

2018’de, adil, rekabetçi ve şeffaf bir açık bankacılık altyapısı geliştirmek ve sürdürmek için Açık Bankacılık Uygulama Varlığı kuruldu.

ABD’de, düzenlemeler biraz daha geç geldi, çünkü odak noktası, 2018’de Financial Data Exchange (FDX) oluşturularak güvenli veri aktarımı sağlamaktı.

Açık bankacılık girişimleri için bazı düzenleyici reformlar tanıtıldı. Ancak, finansal hizmet sağlayıcılarının rekabet gücünü artırmak ve güvenli finansal veri değişimi ve çevrimiçi bankacılık işlemlerini sağlamak için 2024’te tam teşekküllü çerçevelerin tanıtılması bekleniyor.

Asya’da, Japonya, Güney Kore ve Singapur, açık bankacılık yenilikleri yarışında lider konumdadır. Japonya’da, 2017’de bankaların üçüncü taraf hizmet sağlayıcılarla işbirliği yapmalarını gerektiren Bankacılık Yasası değişiklikleri geldi, bu da büyük bir FinTech değişimini ve yenilikçi işbirliklerini tetikledi.

Bununla birlikte, Güney Kore, 2019’da 120 FinTech startup’ı, banka, kredi/debit kart çıkarıcısı ve yatırım şirketini kapsayan açık bankacılığa tam ölçekli bir geçiş duyurdu.

Sonuç

Açık bankacılık kavramı, merkeziyetsiz finansmandaki son gelişmelerle birlikte geleneksel bankaları eşit seviyeye getirir ve çevrimiçi para hizmetlerini yükseltir. Bu girişim, bankacılık sisteminin veritabanına erişmek, işlemleri işlemek ve en son hizmetleri oluşturmak için API kullanan finansal hizmet sağlayıcıları ve teknoloji şirketleri tarafından yönetilmektedir.

Bu, bankaların otomatik kredi başvuruları, kişiselleştirilmiş bütçeleme ve finansal planlama ve otomatik ödeme başlatma hizmetleri gibi gelişmiş işlevler sunmalarına olanak tanır.

Kullanıcıların kişisel ve finansal verilerini üçüncü taraflarla paylaşma korkusuna rağmen, hükümetler veri gizliliğini sağlamak ve API entegrasyonlarını ve sağlayıcılarını geri kontrol etmek için kapsamlı düzenlemeler tanıtıyor.