مقابله با تله خرسی در معاملات: چگونه یک دام را پیش بینی کنیم و از ضرر جلوگیری کنیم

مقالات

بازارهای مالی پیچیده و غیرقابل پیشبینی هستند، تجارت را به چالش میکشند و برخی از دامهای رایج میتوانند حتی معاملهگران با تجربه را نیز از بین ببرند. یکی از این دام ها تله خرس است – یک وضعیت بازار وحشتناک که اگر با احتیاط مورد توجه قرار نگیرد، می تواند منجر به زیان های قابل توجهی شود. از این مقاله، میتوانید مفهوم تلههای خرس، مکانیسم شکلگیری آنها و نکاتی در مورد نحوه شناسایی و اجتناب از آنها را بیاموزید.

نکات کلیدی

- تله خرسی پس از افزایش سریع قیمت رخ می دهد و معامله گران را به سمت موقعیت های خرید سوق می دهد.

- تله های خرسی و گاوی از انواع الگوهای اره شلاقی هستند که منجر به تلفات قابل توجهی می شود.

- تلههای خرسی را میتوان توسط سرمایهگذاران نهادی که داراییها را به قیمت عمدهفروشی خریداری میکنند، تشکیل داد.

تبیین مفهوم تله خرسی

تله خرسی یک پوزیشن شورت است که سرمایه گذاران نزولی را فریب می دهد تا در بدترین حالت خرید کنند. زمان ممکن این امر پس از افزایش سریع قیمت رخ می دهد: یک حرکت صعودی غیرمنتظره، به نام “رالی مکنده”، معامله گران را متقاعد می کند که بازار به کف رسیده است و آنها را به موقعیت های خرید می کشاند. معامله گران نزولی دارایی را کوتاه می فروشند، اما حرکت نزولی قیمت کوتاه مدت است و دارایی به حرکت صعودی خود ادامه می دهد. در نتیجه، معاملهگرانی که در اختیار آن قرار میگیرند، با این انتخاب مواجه میشوند که تجارت خود را با ضرر معینی ببندند یا با ریسک باز و پتانسیل پاداش ناشناخته در معامله بمانند.

تلههای خرس میتوانند برای معاملهگرانی که موقعیتهای طولانی دارند و فریب خوردهاند و سود بیشتری از ادامه حرکت صعودی را از دست میدهند، اعمال شود.

معنای تله خرسی را می توان به عنوان یک توهم تجاری توضیح داد که معامله گران را به این باور می رساند که روند نزولی در یک دارایی یا بازار ممکن است به زودی معکوس شود و فرصتی برای خرید ایجاد کند. معامله گرانی را که پیش از موعد وارد موقعیت های صعودی می شوند، در شرایطی که به نظر می رسد یک روند معکوس است، به دام می اندازد.

تله خرسی میتواند در هر ابزار مالی، اعم از سهام، شاخصها، کالاها یا ارزهای دیجیتال رخ دهد. برگشت کاذب از یک روند صعودی به یک روند نزولی می تواند معامله گران را به سمت باز کردن موقعیت های فروش سوق دهد، انتظار سود ناشی از کاهش قیمت دارایی را داشته باشند، یا دارایی های خود را برای جلوگیری از ضرر بفروشند. با این حال، دارایی به روند صعودی خود ادامه میدهد و باعث میشود خرسها متحمل زیان یا هزینههای فرصت شوند.

در اینجا نمونه ای از تله خرسی در قلمرو کریپتو آمده است:

در ماه می 2021، زمانی که قیمت بیت کوین از 65000 دلار به 30000 دلار کاهش یافت، بازار کریپتو با یک تله خرس مواجه شد. بسیاری از سرمایه گذاران بیت کوین خود را به دلیل ترس از سقوط بازار فروختند. با این حال، قیمت بیت کوین چند هفته بعد به حدود 40000 دلار بازگشت و کسانی را که فروختند و سود بالقوه را از دست دادند به دام انداخت.

اصطلاح «تله خرسی» از تشابه آن با خرسهایی میآید که از تلهها برای گرفتن طعمه خود استفاده میکنند: سرمایهگذاران نزولی در موقعیتهای زیانده خود به دام افتادهاند و منتظر سقوط قیمتها هستند، درست مانند خرسهایی که منتظر طعمه خود هستند.

تله گاو در مقابل تله خرسی

تلههای گاوی و تلههای خرسی انواعی از الگوهای ارهای هستند که در آن داراییها بهطور ناگهانی در بازارهای بیثبات تغییر جهت میدهند و ضررهای قابلتوجهی برای معاملهگران به بار میآورند. درک این الگوها می تواند به سرمایه گذاران کمک کند تا اقدامات مناسب کاهش ریسک را انجام دهند.

تلههای گاو در یک روند نزولی بازار رخ میدهند، معاملهگران را با رالی قبل از از سرگیری روند نزولی جذب میکنند و باعث ضرر برای کسانی که وارد موقعیتهای خرید میشوند، میشود. تلههای خرس در یک روند کلی بازار صعودی رخ میدهند، معاملهگران را با کاهش پیش از از سرگیری مسیر صعودی خود فریب میدهند و برای کسانی که داراییهایی را میفروشند و انتظار ادامه روند نزولی را دارند، ضرر میکنند.

تلههای خرسی و گاوی سناریوهای بازار مالی هستند که در آن مکثهای موقت یا معکوسها تصور نادرستی از تغییر روند ایجاد میکنند و معاملهگران را به تصمیمگیری نادرست سوق میدهد. برای جلوگیری از این تله ها، معامله گران باید احتیاط کنند، از استراتژی های مدیریت ریسک استفاده کنند، و قبل از اتخاذ تصمیمات سرمایه گذاری بر اساس این سیگنال های نادرست، تجزیه و تحلیل های بیشتری انجام دهید.

تله های خرسی چگونه تشکیل می شوند؟

از تله خرسی می توان به عنوان یک تکنیک دستکاری بازار برای ایجاد روند نزولی مصنوعی استفاده کرد. راه های زیادی وجود دارد که معامله گران می توانند چنین دامی را ایجاد کنند.

بنابراین، چنین تلههایی ممکن است زمانی رخ دهد که بازیگران نهادی بزرگ در صنعت، مانند صندوقهای بازنشستگی، بانکها یا شرکتهای سرمایهگذاری، تلاش میکنند با خرید داراییها به قیمت عمدهفروشی، سودهای کوتاه یا کوتاه را از بین ببرند: معاملهگران عمداً حجم زیادی از دارایی برای کاهش قیمت خود، ایجاد یک تصور نادرست در بازار و باعث می شود تا معامله گران دیگر باور کنند که دارایی ارزش خود را از دست می دهد و موقعیت خود را می فروشند. معاملهگران وقتی قیمت داراییها به پایینترین حد خود میرسند، حجم زیادی را با قیمت مصنوعی پایین میخرند، تقاضا را افزایش میدهند و قیمت را دوباره بالا میبرند، تله خرس ایجاد میکنند.

تله خرسی را میتوان توسط معاملهگرانی که سیگنالهای نادرستی ایجاد میکنند، مانند افزایش ناگهانی حجم فروش یا کاهش شدید قیمت، تا سرمایهگذاران را متقاعد کنند که داراییهای خود را بفروشند، که به نوبه خود قیمت را حتی پایینتر میآورد و باعث بازار میشود. رها کردن.

FUD (ترس، عدم اطمینان، و شک) روش دیگری برای ایجاد تله نزولی است. معاملهگران از تاکتیکهای FUD با پخش شایعات یا اخباری که سقوط بازار را پیشبینی میکنند، استفاده میکنند و سرمایهگذاران را به وحشت میاندازند و داراییهای خود را میفروشند.

فروش شورت مدت استراتژی است که در آن معاملهگران داراییها را از سرمایهگذار دیگری قرض میگیرند، آنها را به قیمت فعلی بازار میفروشند، منتظر میمانند تا قیمت کاهش یابد، سپس آنها را با قیمتی پایینتر دوباره بخرند، آنها را به مالک اصلی برگردانند و تفاوت را به جیب بزنند. ، امکان تله خرس را ایجاد می کند.

چگونه تله خرسی را بشناسیم

تله های خرسی را می توان با مشاهده جهت طولانی بازار که ممکن است نشان دهنده دستکاری باشد، شناسایی کرد. یکی دیگر از شاخص های مهم تغییر ناگهانی در احساسات بازار است که غیرمنتظره و برخلاف آنچه انتظار می رود است. در اینجا چند ویژگی وجود دارد که باید برای شناسایی تله خرس بازار به آنها توجه کنید.

نمودار تله خرسی

با نگاه کردن به نمودار میتوانید تله خرسی را شناسایی کنید: یک روند نزولی با معاملات با حجم بالا نزدیک به خط حمایت. تله زمانی تأیید میشود که روند در پنج ذخیره شود شمعدان بالای خط حمایت قرار می گیرد و به سرعت از سطح مقاومت عبور می کند.

شاخصهای معاملات

در میان بسیاری از ابزارهای تحلیل تکنیکال، معاملهگران از شاخصهای فنی استفاده میکنند. مانند MACD و RSI برای تمایز بین یک برگشت واقعی و یک تله خرسی. شاخصهای مومنتوم باید همراه با قیمت دارایی در طول برگشت نزولی به سمت پایین حرکت کنند.

یک تله خرسی ممکن است با شکست کاذب زیر سطح حمایت کلیدی یا معکوس سریع میانگین متحرک قابل توجه شناسایی شود.

بررسی اینکه آیا یک حرکت نزولی قیمت در حال عبور از سطوح فیبوناچی و سطوح پشتیبانی، زیرا تله های نزولی اغلب در سطوح فیبوناچی متوقف می شوند.

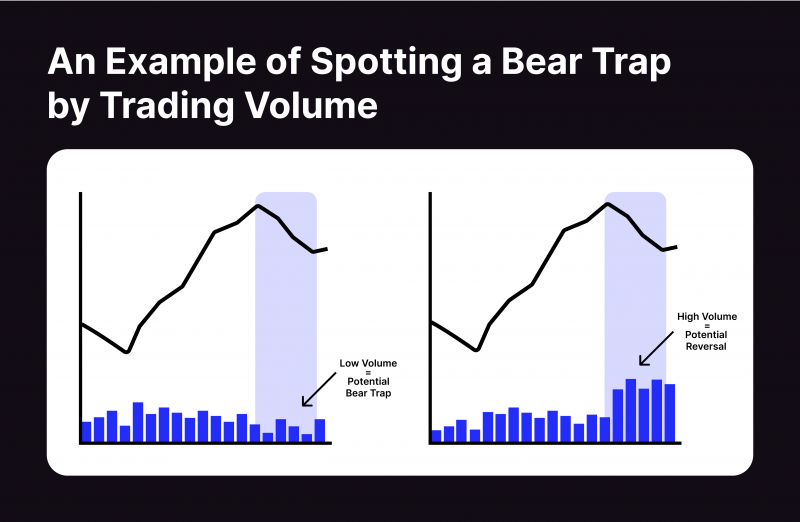

حجم معاملات

برای شناسایی تله خرسی، حجم معاملات را بررسی کنید. معکوسهای روند واقعی معمولاً شامل حجم بالا هستند، در حالی که تلههای خرس اغلب شامل حجم کم هستند. اگر به نظر می رسد که یک روند صعودی قوی در حجم معاملات کم از بین می رود یا به زیر سطح حمایت سقوط می کند، بسیار مشکوک است.

RSI بالا

RSI بالا و شرایط خرید بیش از حد می تواند نشان دهنده فشار فروش بالا و تله خرس بالقوه باشد. بازیگران اصلی ممکن است قیمت ها را پایین بیاورند تا فشار را کاهش دهند و دوباره با قیمت های پایین تر برای موقعیت های بهتر وارد شوند. این هجوم تقاضای خرید باعث افزایش قیمت ها می شود. روند نزولی اولیه به دلیل سودجویی و دستکاری پرداختکنندگان نهادی موقتی است و به محض اینکه موسسات داراییهای موجود را به دست آورند، قیمت دوباره افزایش خواهد یافت. بنابراین، RSI بالا همچنین می تواند یک تله خرس بالقوه را نشان دهد.

چگونه از تله خرسی اجتناب کنیم

برای جلوگیری از تله خرس، ابتدا باید قبل از تصمیم گیری در مورد معامله، تحقیق و تجزیه و تحلیل کامل انجام دهید. با این حال، نکات بیشتری در مورد نحوه دور زدن این تله ها وجود دارد.

از پوزیشن های شورت اجتناب کنید

جلوگیری از شورت در یک روند صعودی اولیه قبل از تأیید برگشت، می تواند مفید باشد. با این حال، فروشندههای شورت میتوانند با نظارت دقیق بر قیمتها، مانند شمع چکشی که نشان میدهد خریداران با قیمتهای پایینتر وارد میشوند و کاهش حجم معاملات نشاندهنده بازگشت شورت است. اطمینان حاصل کنید که نشانگرهای مومنتوم همچنان با قیمت به سمت پایین حرکت می کنند، زیرا ممکن است نشان دهنده رد معکوس باشد.

استفاده ازاستاپ اردر

برای جلوگیری از معامله تله خرس، استاپ اردر سطوح قیمت قبل از ورود به معامله، به خصوص اگر شورت باشد. اگر استاپ ضرر ایجاد شد، باید فوراً ضررهای خود را کاهش دهید. در غیر این صورت، می توانید در تله خرس گرفتار شوید و دارایی های خود را از دست بدهید.

تحلیل بازار انجام دهید

تحلیل کامل بازار و ردیابی چند شاخص میتواند به شما در پیشبینی و دور زدن تله خرسهای قریبالوقوع کمک کند، در حالی که استراتژیهای مدیریت ریسک قوی میتواند به جلوگیری از ضررهای قابل توجه کمک کند.

نکات نهایی

تلههای خرسی رویدادهای اجتنابناپذیری هستند که تشخیص آنها دشوار است. اما با تجزیه و تحلیل مناسب و شاخص های بازار، و همچنین با آموزش مداوم و بهبود مهارت های معاملاتی خود، می توانید یاد بگیرید که الگوی تله خرس را شناسایی کرده و آن را دور بزنید و سرمایه خود را دست نخورده نگه دارید.