VC फ़ंड वितरण प्रक्रिया के सिद्धांत और विशेषताएँ

आर्टिकल्स

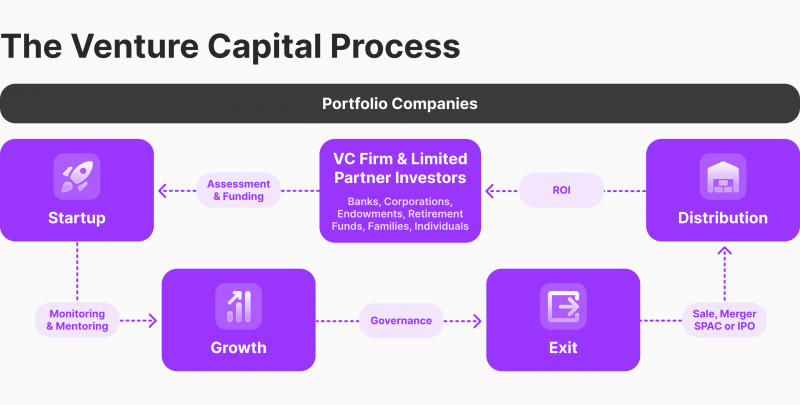

आज वित्तीय सेक्टर का एक बड़ा हिस्सा, खासतौर पर निजी इक्विटी संगठन, वेंचर कैपिटल फ़ंड हैं, जो अधिकृत पूंजी में हिस्सेदारी के बदले स्टार्ट-अप्स को पूंजी मुहैया कराते हैं।

नई कंपनियों के लिए फ़ाइनेंसिंग के सबसे अहम स्रोत के तौर पर, किसी वेंचर कैपिटल फ़ंड को निवेशकों के एक संघ द्वारा बनाया जाता है। इन निवेशकों की दिलचस्पी एक सफल निवेशत व्यवसाय को स्थापित कर आगे चलकर उससे मुनाफ़ा या पूंजी प्राप्त करने में होती है, जिसे वह फ़ंड फिर उन सबमें एक तय अनुपात में वितरित कर देता है।

इस लेख का उद्देश्य VC फ़ंड वितरण की अवधारणा को समझाकर आपको यह बताना है कि कोई लिक्विडिटी इवेंट आखिर क्या होता है व वह किस-किस प्रकार का होता है। आप यह भी जानेंगे कि किस-किस प्रकार की वेंचर कैपिटल फ़ंड डिस्ट्रीब्यूशन अभी उपलब्ध है और इस वित्तीय प्रोडक्ट के साथ काम करते समय किन मैकेनिज़्मों का इस्तेमाल किया जा सकता है।

प्रमुख बिंदु

- VC फ़ंड वितरण फ़ंड से स्टार्ट-अप में निवेश कर प्राप्त किए गए मुनाफ़े के एक तय हिस्से के तौर पर उसके निवेशकों को पूंजी वितरित करने की प्रक्रिया होती है।

- पूंजी को सभी हिस्सेदारों को या तो नकद में या फिर सिक्योरिटीज़ के तौर पर वितरित किया जा सकता है।

- अनुरूपता के संदर्भ में आवंटन विभिन्न प्रकार के होते हैं, जिनमें पूंजी पर रिटर्न, कैच-अप ट्रांच, नेट एसेट वैल्यू, स्लाइस और स्प्लिट मॉडल शामिल हैं।

VC फ़ंड वितरण आखिर क्या होता है?

वेंचर कैपिटल फ़ंड वितरण का इशारा किसी VC फ़ंड से उसके निवेशकों को नकद या सिक्योरिटीज़ की अदायगी की तरफ़ होता है। ये वितरण पूंजी पर रिटर्न के तौर पर भी किए जा सकते हैं या फिर मुनाफ़े के उस आनुपातिक हिस्से के तौर पर भी, जिसके निवेशक हकदार हैं। फ़ंड वितरण प्रक्रिया का प्रमुख उद्देश्य निवेशकों को फ़ंड में उनके निवेश के परिणामस्वरूप एक ठोस लाभ मुहैया कराना होता है।

वेंचर पूंजी फ़ंड्स आमतौर पर फ़ंड्स को निवेशकों में समय-समय पर वितरित करते हैं। यह अवधि तिमाही भी हो सकती है और वार्षिक भी। पूंजी वितरण प्रक्रिया को आमतौर पर फ़ंड के जनरल पार्टनर द्वारा प्रबंधित किया जाता है, जिसके ऊपर यह सुनिश्चित करने का दायित्व होता है कि फ़ंड्स को उचित और न्यायसंगत रूप से वितरित किया जाएगा।

किसी VC फ़ंड में निवेश कर चुके निवेशकों के लिए उनकी निवेश रिटर्न को वितरण के तौर पर प्राप्त किया जाता है। फ़ंड के पोर्टफ़ोलियो, जिसे फ़ंड या फ़ंड्स वेंचर कैपिटल फ़र्म द्वारा विनियमित किया जाता है, की एक या एकाधिक व्यावसायिक इकाइयों में स्वामित्व वाली पोज़ीशन को एग्ज़िट करने के बाद इन वितरणों को आमतौर पर किसी चेक या वायर ट्रांसफ़र के माध्यम से प्राप्त किया जाता है।

इस इवेंट को आमतौर पर एक लिक्विडिटी इवेंट के तौर पर जाना जाता है, क्योंकि इसकी बदौलत शेयरधारकों में वितरण के लिए फ़ंड अपने पास पर्याप्त पूंजी रख पाता है। फिर भी, अपने निवेशकों में वितरण करने से पहले कुछ फ़ंड्स सभी पोज़ीशनों के बंद हो जाने का इंतज़ार कर सकते हैं।

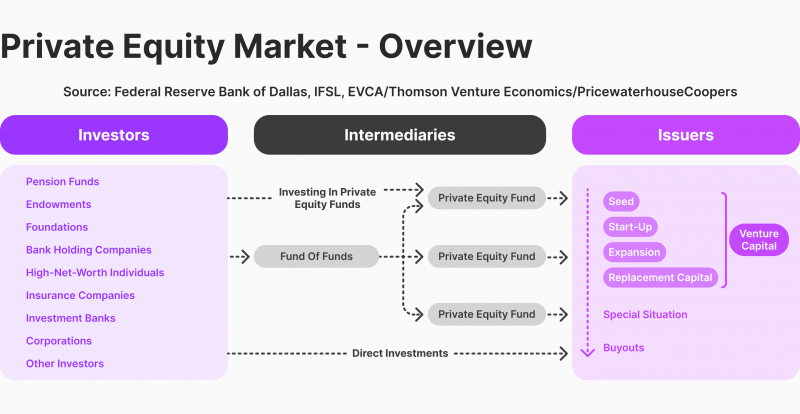

अन्य निवेश फ़ंड्स में पोर्टफ़ोलियो रखने वाली कोई फ़ंड ऑफ़ फ़ंड कंपनी को सामान्यज्ञों, VC-विशिष्ट, सार्वजानिक और VC द्वारा विभाजित किया जा सकता है। इन्हें VC में निवेश करने वाले सबसे अहम लिमिटेड पार्टनर्स के तौर पर जाना जाता है।

लिक्विडिटी इवेंट किन-किन प्रकार के होते हैं?

तो एक लिक्विडिटी इवेंट आखिर होता क्या है? इसका जवाब काफ़ी सीधा-सा है। सभी वेंचर कैपिटल फ़ंड्स यह सुनिश्चित करने के लिए प्रयासरत रहते हैं कि उनकी प्रोफ़ाइल में मौजूद कंपनियाँ किसी लिक्विडिटी इवेंट से गुज़रकर अपने निवेश पर एक वास्तविक रिटर्न प्राप्त कर चुकी हों।

साथ ही, कैपिटल फ़ंड्स का वितरण करने वाले किसी वेंचर के कामकाज की शर्तों और विशेषताओं पर निर्भर करने वाले लिक्विडिटी इवेंट्स कई प्रकार के होते हैं। इनमें शामिल हैं:

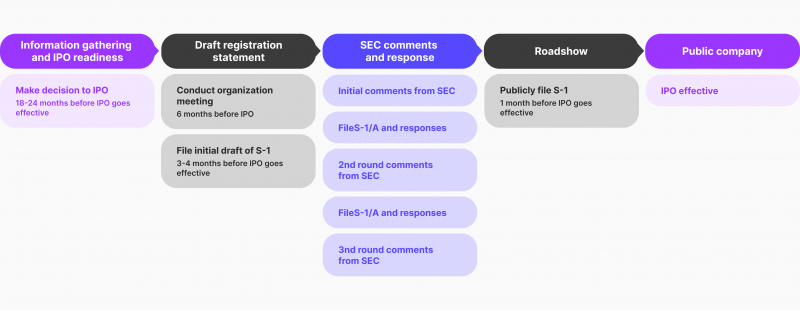

1. आरंभिक सार्वजानिक पेशकश, या फिर इनिशियल पब्लिक ऑफ़रिंग्स (IPOs)

जब किसी स्टार्ट-अप को NASDAQ या NYSE जैसे किसी स्टॉक एक्सचेंज में सार्वजानिक रूप से ट्रेड किया जाता है, तो आमतौर पर उसे “सार्वजानिक होना” कहा जाता है। स्टार्ट-अप्स के लिए ऐसा करने का सबसे प्रचलित तरीका एक IPO होता है। फिर भी, Roblox और Coinbase जैसी कुछ कंपनियों ने एक डायरेक्ट लिस्टिंग पद्धति का चयन किया है, जिसके तहत नए शेयर बनाए बिना और अंडरराइटरों को शामिल किए बिना ही मौजूदा शेयरों को बेच दिया जाता है।

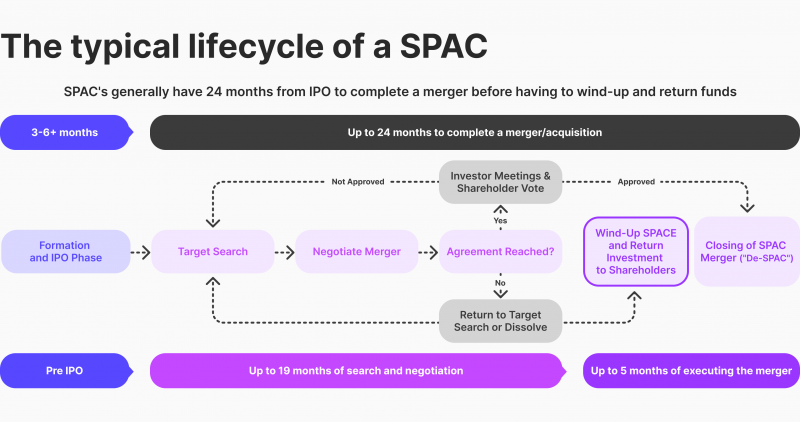

स्टार्ट-अप्स को सार्वजानिक तौर पर ट्रेड करने का एक और तरीका होता है स्टॉक एक्सचेंज पर पहले से ही लिस्ट किए गए किसी स्पेशल पर्पस एक्वीज़ीशन व्हीकल (SPAC) के साथ उन्हें मर्ज कर देना। SoFi जैसी फ़िनटेक कंपनियाँ इस रास्ते को अपनाकर ही सार्वजानिक हुई हैं।

अपनी सार्वजानिक शुरुआत के बाद, मौजूदा निवेशकों को किसी लॉक-अप अवधि का सामना करना पड़ सकता है, जिसके चलते अपने शेयरों को एक तय अवधि के दौरान वे बेच नहीं सकते। आमतौर पर यह अवधि 90 दिन से लेकर एक साल तक की हो सकती है। मौजूदा निवेशकों के कंपनी में अपनी हिस्सेदारी बेचने से पहले यह प्रतीक्षा अवधि बाज़ार में स्थिरता ले आती है।

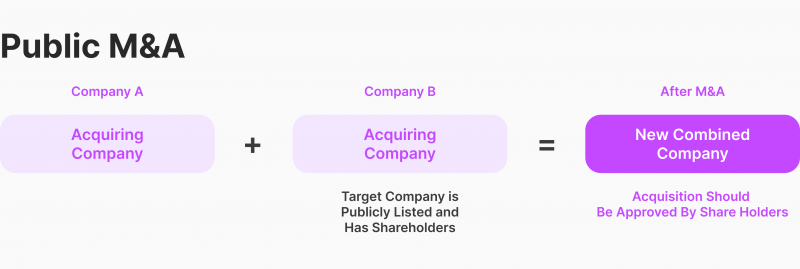

2. मर्जर और एक्वीज़ीशन (M&As)

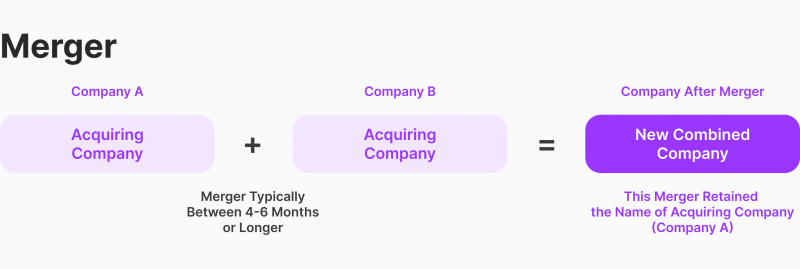

मर्जर और एक्वीज़ीशन (M&As) की दुनिया में आपका सामना कई शब्दों से हो सकता है, जैसे बायआउट्स, कंसोलिडेशन, एक्वी-हायर्स, या पुनर्गठन। ये सभी शब्द M&A की व्यापक अवधारणा के अंतर्गत आते हैं, जिसमें विभिन्न प्रकार के लेन-देन और रणनीतियाँ शामिल हैं।

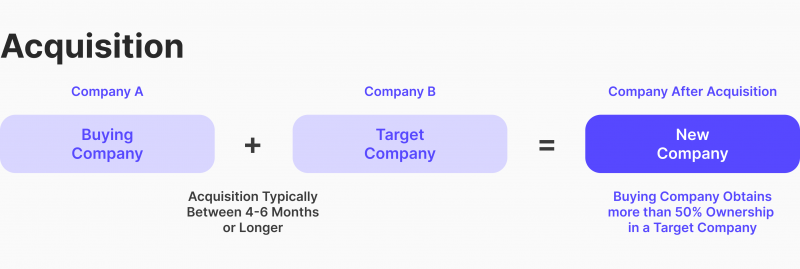

एक्वीज़ीशनों को दो सामान्य तरीकों के माध्यम से संरचित किया जा सकता है। पहला तरीका तो है स्टॉक बिक्री, जिसके तहत लक्षित कंपनी के स्टॉकधारक अपने-अपने शेयरों को खरीदार को बेच देते हैं। इसके परिणामस्वरूप लक्षित कंपनी खरीदार के पूर्ण स्वामित्व वाली सब्सिडियरी में तब्दील हो जाती है।

कुछ मामलों में खरीदार लक्षित कंपनी को एब्ज़ॉर्ब कर सकता है, जिससे लक्षित कंपनी एक अलग इकाई के तौर पर विघटित हो सकती है। दूसरी संरचना के तहत एसेट को बेच दिया जाता है, जिसमें लक्षित कंपनी अपने ज़्यादातर या सभी एसेट्स को खरीदार को बेच देती है। बिक्री के बाद लक्षित कंपनी विघटित होकर उससे हुई आमदनी को समापन प्रक्रिया के दौरान अपने स्टॉकधारकों में वितरित कर देती है।

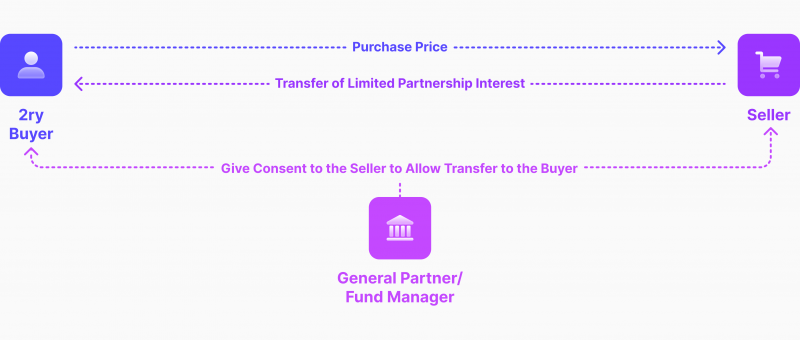

3. सेकेंडरी लेन-देन

सेकेंडरी बाज़ार का लेन-देन तब होता है, जब निवेशक प्राथमिक स्टॉक सेल में सीधे किसी कंपनी से स्टॉक खरीदने के बजाय उसे किसी मौजूदा शेयरधारक से खरीदते हैं। वेंचर सेकेंडरियों के आम विक्रेताओं में वेंचर पूंजीपति, एग्ज़ीक्यूटिव, और कर्मचारी शामिल हैं। इस प्रकार के लेन-देन के तहत निवेशक मौजूदा शेयरधारकों से शेयर प्राप्त कर पाते हैं।

वेंचर सेकेंडरी लेन-देन किसी तय समय-सीमा तक ही सीमित नहीं होते, बल्कि अक्सर किसी प्राथमिक फ़ंडिंग राउंड के 90 दिनों के अंदर-अंदर होते हैं। आमतौर पर कंपनियाँ पारंपरिक वेंचर राउंडों के आकर को सीमित कर आरंभिक निवेश अवसर से चूक गए लोगों को भाग लेने का अवसर देती हैं। इसके चलते प्राथमिक निवेश राउंड के बंद हो जाने के बाद भी निवेशक कंपनी में भाग ले पाते हैं।

वेंचर सेकेंडरी के विभिन्न रूप होते हैं, जिनमें से दो प्रमुख श्रेणियों को लिक्विडिटी प्रोग्रामों और डायरेक्ट सेकेंडरी बिक्री के तौर पर संरचित किया जाता है। मौजूदा शेयरधारकों के माध्यम से बाज़ार में प्रवेश करने के इच्छुक निवेशकों को ये लेन-देन लचीलापन और विकल्प मुहैया कराते हैं।

वेंचर सेकेंडरियों में भाग लेकर निवेशक अपने-अपने पोर्टफ़ोलियो में विविधतता लाकर अपनी निवेशित कंपनी की ग्रोथ का फ़ायदा उठा सकते हैं।

VC फ़ंड वितरण मैकेनिज़्म

इन वितरणों में मिलने वाली लुभावनी रिटर्न्स के बावजूद, कभी-कभी उन्हें प्राप्त कर लेने भर से ही लिमिटेड पार्टनर्स (LP) पूरी तरह संतुष्ट हो सकते हैं। वह इसलिए कि फ़ंड में शुरुआत में commit की गई पूंजी आमतौर पर नकद में होती है, लेकिन LP को किए गए वितरण नकद या शेयरों में भी किए जा सकते हैं।

नकद वितरणों को आमतौर पर स्टार्ट-अप के वेंचर पूंजी फ़ंड्स को डिविडेंड्स जारी किए जाने पर, किसी मर्जर या एक्वीज़ीशन के माध्यम से लिक्विडिटी इवेंट से गुज़रने पर, सेकेंडरी बाज़ार में अपना इक्विटी स्टेक बेचने पर, या फिर किसी स्टॉक एक्सचेंज पर लिस्ट हो जाने पर एक्सीक्यूट किया जाता है, जिसके चलते VC अपने शेयरों को कैश वितरणों के बदले बेच पाते हैं।

किसी स्टार्ट-अप द्वारा अपने निवेशकों को किए गए डिविडेंड भुगतान दुर्लभ होते हैं। फिर भी स्टार्ट-अप की ग्रोथ में जब प्राइवेट इक्विटी फ़ंड्स शामिल होते हैं, तब पुनर्पूंजीकरण (निजी इक्विटी वितरण) और डिविडेंड भुगतान रणनीतियों का इस्तेमाल कर वे निवेश जोखिमों को कम करते हुए अपनी रिटर्न्स में सुधार ला सकते हैं।

निकास रणनीति के तौर पर निवेशक आमतौर पर M&A मार्ग को प्राथमिकता देते हैं। ऐसे में, एक रणनीतिक वित्तीय खरीदार लक्षित कंपनी के सभी शेयरों को प्राप्त कर लेता है, जिसके लिए ज़्यादातर निवेशकों को लेन-देन को अनुमोदित करना पड़ता है।

वैकल्पिक रूप से, अच्छी-खासी रिटर्न प्राप्त कर चुके शुरुआती चरणों वाले निवेशक सेकेंडरी बाज़ार में भाग लेकर अपने समूचे स्टेक या उस स्टेक के एक हिस्से को जोखिम संबंधी अन्य प्राथमिकताओं और निवेश सीमा वाले बाकी निवेशकों को बेचकर अपना मुनाफ़ा सिक्योर कर सकते हैं।

नकद वितरण

आमतौर पर, निवेशकों को तात्कालिक लिक्विडिटी मुहैया कराने के प्राथमिक मैकेनिज़्म के तौर पर फ़ंड मैनेजर और लिमिटेड पार्टनर कैश वितरणों को पसंद करते हैं। इसके अलावा, स्टार्ट-अप का मूल्यांकन परिभाषित होता है, जिससे निवेश की वित्तीय लाभकारिता का हिसाब-किताब और फ़ंड मैनेजर द्वारा कमाया गया कैरी सुव्यवस्थिति हो जाता है।

लेकिन कैश-आउट वितरण प्राप्त करने के कुछ नुकसान हैं, जिनमें निवेश में आने वाली संभावित वृद्धि होने पर कमाई से हाथ धो बैठने की संभावना भी शामिल है। फ़ंड की निवेश साइकिल से आरंभिक निकास में इस पूंजी का पुनर्निवेश नामुमकिन हो जाने का या फिर कम रिटर्न के बदले पुनर्निवेश करने का जोखिम शामिल होता है।

स्टॉक वितरण

शेयरों को वितरित करके भी वेंचर कैपिटल में निवेशकों को रिटर्न वितरित की जा सकती है। वितरण की इस पद्धति को आमतौर पर IPO के बाद अपनाया जाता है, जहाँ वेंचर कैपिटल फ़ंड्स लॉक-अप अवध के बाद अपने लिमिटेड पार्टनर्स को शेयर वितरित करते हैं।

लिक्विडिटी से निकास की एक और सामान्य रणनीति को स्पेशल पर्पस एक्वीज़ीशन कंपनियों (SPAC) के माध्यम से कार्यान्वित किया जाता है। SPAC सार्वजानिक तौर पर लिस्ट की गई वे इकाइयाँ होती हैं, जो एक रिवर्स मर्जर के माध्यम से स्टार्ट-अप्स को एक्वायर करती हैं।

इस प्रक्रिया के चलते कोई स्टार्ट-अप शेयर बाज़ार में लिस्ट हो पाता है, जिसके चलते निवेशक या तो सेकेंडरी बाज़ार में शेयर बेच पाते हैं या फिर पूंजी में वृद्धि की आस में उन्हें होल्ड करते हैं। कुछ मामलों में, M&A लेन-देन के तहत लिमिटेड पार्टनर्स को नकद की जगह शेयर भी वितरित कर दिए जाते हैं।

हालांकि शेयरों का वितरण करने से LP को पूंजी में संभावित वृद्धि और बेहतर रिटर्न प्राप्त हो सकती हैं, इसके कुछ नुकसान भी होते हैं, जैसे स्टार्ट-अप का अवमूल्यन और शेयरों की कीमत में आने वाली संभावित गिरावट। इसके अलावा, आम पार्टनर के लिए कैरी का हिसाब लगाना भी चुनौतीपूर्ण साबित हो सकता है, जिसके चलते ट्रेडिंग के शुरुआती दिनों में शेयरों की कीमत में आने वाली अस्थिरता को कम करने के लिए लिस्टिंग के बाद 5 से 15 दिनों की मूविंग औसत को लागू किया जाता है।

निवेश साझेदारी में शामिल सभी पार्टियों के लिए सबसे बेहतरीन परिणाम सुनिश्चित करने के लिए फ़ंड मैनेजरों को विभिन्न निकास रणनीतियों के मायनों पर गौर कर लेना चाहिए।

प्रमुख प्रकार के VC फ़ंड वितरण

बात जब निवेशकों के दरमियाँ पूंजी निवेशों के वितरण की आती है, तो बुनियादी रूप से एक-दूसरे से भिन्न स्कीमों में फ़र्क करने का रिवाज़ है। मुनाफ़ा कमाने की हर स्कीम की अपनी खूबियाँ और बारीकियाँ होती हैं। वे कुछ इस प्रकार की होती हैं:

डील दर डील वितरण वॉटरफ़ॉल मॉडल

डील दर डील वॉटरफ़ॉल, जो एक ऐसा वितरण VC मॉडल या व्यवस्था है, जहाँ हर निवेश के लिए हिसाब-किताब अलग से किया जाता है, को अमेरिका-आधारित मैनेजरों में प्रचलित होने के कारण अक्सर “अमेरिकी स्टाइल” वॉटरफ़ॉल के नाम से जाना जाता है। लेकिन इस प्रकार के वॉटरफ़ॉल दिन पर दिन दुर्लभ होते जा रहे हैं, फिर भले ही हम अमेरिकी VC फ़ंड्स को ही क्यों न ले लें।

हाल ही के वर्षों में डील दर डील वॉटरफ़ॉल्स की लोकप्रियता में कमी देखने को मिली है। आज कई वॉटरफ़ॉल्स “होल फ़ंड” क्लॉबैक प्रावधान को अपना रहे हैं। इसका मतलब यह है कि स्पॉन्सरों को अगर होल फ़ंड आधार पर अपनी वांछित रिटर्न प्रदान करनी है, तो उन्हें अतिरिक्त कैरी की क्षतिपूर्ति करनी होगी।

हालांकि कुछ यूरोपीय VC फ़र्म अभी भी डील दर डील वॉटरफ़ॉलों का इस्तेमाल करती हैं, आमतौर पर वे उस हाइब्रिड मॉडल को फ़ॉलो करती हैं, जिसमें “होल फ़ंड” क्लॉबैक आवश्यकता के अनुसार नुकसान के लिए “मेक होल” प्रावधान भी होता है।

हालांकि वॉटरफ़ॉल शेड्यूलों को कस्टमाइज़ किया जा सकता है, किसी वितरण वॉटरफ़ॉल के चार स्तर ये होते हैं:

पूंजी योगदान की वापसी

इस मैकेनिज़्म के तहत जनरल पार्टनर को वितरण तब प्राप्त होते हैं, जब लिमिटेड पार्टनरों को उनके द्वारा योगदान की गई राशि के बराबर के वितरण मिल चुके हों। उसके बाद 80% वितरण लिमिटेड पार्टनर्स को जाते हैं और 20% जनरल पार्टनर को।

यह व्यवस्था यह सुनिश्चित करती है कि लिमिटेड पार्टनर्स को आरंभिक वितरणों की सबसे ऊँची प्रतिशत प्राप्त हो। क्लॉबैक जोखिम और पूंजी के योगदान से पूर्व किए गए सभी वितरणों को हटाकर यह स्थिरता ले आती है। लेकिन जनरल पार्टनर के लिए यह विकृत इंसेंटिव और टाइमिंग-संबंधी नुकसानों का सबब भी बनती है।

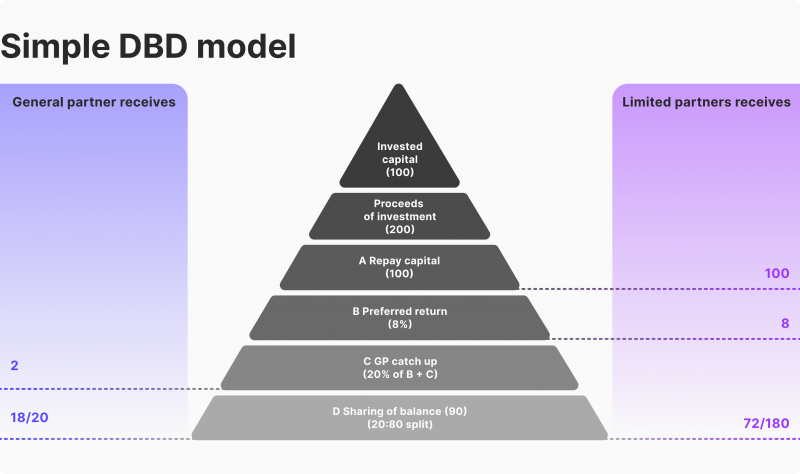

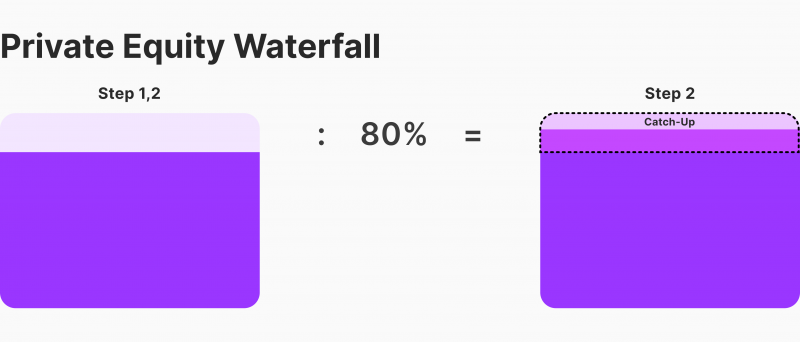

कैच-अप ट्रांच

जनरल पार्टनर को कोई भी वितरण सौंपने से पहले लिमिटेड पार्टनर पूंजी योगदानों को प्राथमिकता देने में यह मैकेनिज़्म पिछले तरीके जैसा ही होता है।

लेकिन LP के पूंजी योगदानों के लौटा दिए जाने पर जनरल पार्टनर को आने वाले वितरणों का 100 प्रतिशत (या कुछ मामलों में 50 प्रतिशत) तब तक मिलता रहता है, जब तक कि फ़ंड की स्थापना के बाद से उसे सभी वितरणों का 20 प्रतिशत प्राप्त न हो गया हो।

इस सीमा तक पहुँचने के बाद वितरणों को बाँट दिया जाता है, जहाँ 80 प्रतिशत वितरण लिमिटेड पार्टनर्स को जाते हैं, जबकि 20 प्रतिशत जनरल पार्टनर को।

हालांकि यह व्यवस्था जनरल पार्टनर के सामने खड़ी टाइमिंग-संबंधी असुविधा पर गौर करती है, अहम चरणों पर आकर जनरल पार्टनर के वितरणों के हिस्से में आने वाले अहम बदलावों के चलते अनजाने में वह विकृत इंसेंटिव्स का विस्तार कर डिस्ट्रीब्यूशनल गेम्समैनशिप में बढ़ोतरी भी ला सकती है। ये बदलाव तब आते हैं, जब जनरल पार्टनर का शेयर शून्य से बढ़कर 100 (या 50) प्रतिशत तक चला जाता है और फिर घटकर 20 प्रतिशत पर आ जाता है।

नतीजतन अपने वितरण हिस्से में आने वाली बढ़ोतरी की उम्मीद में जनरल पार्टनर को कुछ सिक्योरिटीज़ के वितरण में देरी करने या फिर आगामी गिरावट के चलते उन सिक्योरिटीज़ के वितरण में तेज़ी लाने का प्रलोभन मिल सकता है।

स्प्लिट वितरण

इस वितरण व्यवस्था के तहत वितरण की उपलब्ध मात्रा को दो अलग-अलग पहलुओं में बाँट दिया जाता है: “कैपिटल पर रिटर्न” और “मुनाफ़ा”। इन पहलुओं का संबंध लागत और पोर्टफ़ोलियो की वितरित सुरक्षा में वृद्धि से है।

कैश वितरण के मामले में उस पोर्टफ़ोलियो की सुरक्षा पर विचार किया जाता है, जिससे नकद प्राप्त हुआ था। पूंजी राशियों की रिटर्न को सिर्फ़ लिमिटेड पार्टनर्स को वितरित किया जाता है। इसके विपरीत, मुनाफ़े की राशियों को इस प्रकार वितरित किया जाता है कि 80 प्रतिशत लिमिटेड पार्टनर्स को जाए और बाकी की 20 प्रतिशत जनरल पार्टनर को आवंटित हो जाए।

नेट एसेट वैल्यू

इस व्यवस्था के तहत जनरल पार्टनर हर वितरण का 20 प्रतिशत प्राप्त करने का हकदार होता है, लेकिन सिर्फ़ तभी, जब फ़ंड की नेट एसेट वैल्यू लिमिटेड पार्टनर्स द्वारा किए गए कुल पूंजी योगदानों के बराबर या उनसे ज़्यादा हो।

इसी व्यवस्था के एक और रूपांतर के तहत जनरल पार्टनर हर वितरण का 20 प्रतिशत प्राप्त कर सकता है, लेकिन सिर्फ़ तभी, जब फ़ंड की नेट एसेट वैल्यू लिमिटेड पार्टनर्स के कुल पूंजी योगदानों से एक निर्दिष्ट प्रतिशत (आमतौर पर 10 से 25 प्रतिशत के बीच) में ज़्यादा हो।

एसेट्स का अतिरिक्त सहारा किसी क्लॉबैक के जोखिम को कम कर देता है, क्योंकि उससे जनरल पार्टनर द्वारा फ़ंड के नेट प्रॉफ़िट्स के 20 प्रतिशत से ज़्यादा वितरण प्राप्त करने से पहले होने वाले नुकसानों की संख्या में बढ़ोतरी आ जाती है।

स्लाइस वितरण

इस तरह के मैकेनिज़्म के ढांचे के अंतर्गत जनरल पार्टनर हर वितरण के 20 प्रतिशत का हकदार तो होता है, लेकिन साथ ही वितरित किए जाने वाले सिक्योरिटीज़ के “पूंजी पर रिटर्न” हिस्से की 20 प्रतिशत राशि का योगदान करने के लिए भी वह बाध्य होता है। GP के हितों को फ़ंड के हितों के साथ मिलाकर यह व्यवस्था निवेशों की सफलता में उनकी भागीदारी को सुनिश्चित करती है।

फिर भी, इस तरीके की एक चुनौती तब खड़ी हो जाती है, जब जनरल पार्टनर को किसी वस्तुगत वितरण के लिए कोई पूंजीगत योगदान करना होता है। इस स्थिति से वितरण में देरी हो सकती है, जिससे फ़ंड की आंतरिक रिटर्न दर, या इंटरनल रेट ऑफ़ रिटर्न (IRR) प्रभावित हो सकती है।

इस समस्या के प्रभाव को कम करने के लिए फ़ंड समझौतों में फ़ोर्स्ड वितरणों या नेट वितरणों के प्रावधान शामिल हो सकते हैं, जिनके तहत सिक्योरिटीज़ के उस हिस्से को त्यागकर जनरल पार्टनर अपना योगदान पूरा कर सकता है, जो उसे अन्यथा प्राप्त होना था।

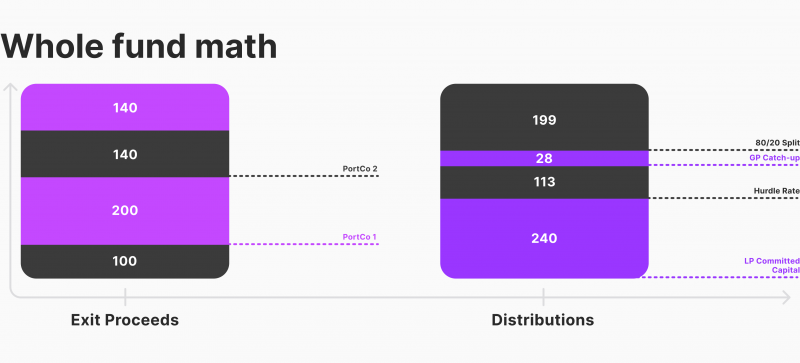

होल डिस्ट्रीब्यूशन वॉटरफ़ॉल मॉडल के तौर पर फ़ंड

बुनियादी होल फ़ंड मॉडल में डिस्ट्रीब्यूशन वॉटरफ़ॉल यह सुनिश्चित करता है कि मैनेजर के कैरी किए गए किसी भी ब्याज के लिए योग्य हो जाने से पहले निर्दिष्ट वांछित रिटर्न के साथ अपने पूंजीगत योगदान वापस प्राप्त करने में निवेशकों को प्राथमिकता दी जाए।

चित्र 1 में प्रदर्शित दृश्य में एक निवेशक ने पहले साल में $50 लाख का निवेश कर आगामी वर्षों में निवेश करना जारी रखा, जिससे चौथे वर्ष के अंत तक उसका कुल योगदान $10 करोड़ का हो गया। जब चौथे वर्ष में आरंभिक निवेश को 1.2 करोड़ में बेचा गया, तो समूची आमदनी निवेशक को वितरित कर दी गई।

इस होल फ़ंड मॉडल पद्धति के तहत मैनेजर को मुनाफ़ा तब तक वितरित नहीं किया जाता, जब तक कि निवेशक को $10 करोड़ का अपना कुल पूंजी योगदान और आठ प्रतिशत वांछित रिटर्न न प्राप्त हो गई हो। मैनेजरों के ब्याज को स्थगित कर यह मॉडल निवेशकों को लाभ पहुंचाता है, क्योंकि फ़ंड के मुनाफ़े का ज़्यादा हिस्सा उन्हें पहले ही प्राप्त हो जाता है।

यह संरचना टाइम-वैल्यू नज़रिए से फायदेमंद होती है, क्योंकि फ़ंड द्वारा जैनरेट किए गए मुनाफ़े में मैनेजरों को हिस्से देने से पहले यह पूंजी पर रिटर्न को प्राथमिकता देती है।

हाइब्रिड वितरण मॉडल

हाइब्रिड मॉडल दोनों ही नज़रियों को जोड़ता है, जहाँ रिटर्न्स को विशिष्ट ट्रिगर्स या सीमाओं के आधार पर वितरित किया जाता है। इसके उदाहरण के तौर पर, जनरल पार्टनर (GP) फ़ंड के आकार के किसी विशिष्ट मल्टीप्ल तक पहुँच जाने तक डील दर डील आधार पर रिटर्न्स को वितरित कर सकता है; इस मुकाम पर आकर वह समूचे फ़ंड के लिए रिटर्न वितरित करना शुरू कर देता है।

आखिरकार एक-साथ काम करते हुए ये तीनों मॉडल जनरल और लिमिटेड पार्टनर्स के इंसेंटिव्स को जोड़कर VC फ़ंड्स के प्रदर्शन में सुधार लाने के लिए बेशकीमती जानकारी मुहैया कराते हैं।

निष्कर्ष

VC फ़ंड वितरण पूंजी को किसी स्टार्ट-अप में, स्टार्ट-अप की सफलता पर रिटर्न की उम्मीद में निवेशकों में वितरित करने की एक जटिल और व्यापक प्रक्रिया होती है। विभिन्न प्रकार के फ़ंड वितरण मैकेनिज़्मों के चलते अलग-अलग लिक्विडिटी तकनीकों का इस्तेमाल करते-करते अपने निवेश पर रिटर्न को मैक्सिमाइज़ करने के लिए निवेशक उत्कृष्ट भागीदारी सिनेरियो का चयन कर पाते हैं।

आम सवाल-जवाब

VC फ़ंड वितरण क्या होता है?

एक वेंचर फ़ंड से अपने निवेशकों को नकद या सिक्योरिटीज़ की आवाजाही को फ़ंड वितरण कहते हैं। ये वितरण निवेशकों को तब किए जाते हैं, जब फ़ंड ने अपनी प्रोफ़ाइल में मौजूद किसी कंपनी में अपने हिस्सेदारी बेच दी हो। इस घटना को आमतौर पर लिक्विडिटी इवेंट के नाम से जाना जाता है।

जनरल पार्टनर्स कौन होते हैं?

साझेदारी वाली संरचना में जनरल पार्टनर का इशारा उस निवेशक की ओर होता है, जो एक या एकाधिक व्यक्तियों के साथ मिलकर किसी व्यवसाय का मालिक होता है। यह व्यक्ति रोज़मर्रा के प्रबंधन और निर्णय लेने की प्रक्रियाओं में सक्रिय रूप से भाग लेकर कारोबार के सुचारू संचालन को सुनिश्चित करता है।

लिमिटेड पार्टनर कौन होते हैं?

किसी साझेदारी में लिमिटेड पार्टनर की भूमिका शेयरों के बदले पैसा निवेश करने तक की होती है। लेकिन बात जब कंपनी के कामकाज के संबंध में फ़ैसले लेने की आती है, तो मतदान के उनके अधिकार काफ़ी सीमित होते हैं, व कंपनी के रोज़मर्रा के संचालन में उनकी कोई प्रत्यक्ष भागीदारी नहीं होती।

VC फ़ंड वितरण के मैकेनिज़्म क्या होते हैं?

पूंजी को निवेशकों में दो तरह से वितरित किया जा सकता है: नकद ट्रांसफ़र करके या फिर स्टॉक्स, बॉन्ड्स, इत्यादि को सिक्योरिटीज़ के तौर पर वितरित करके।