ポートフォリオ資産配分 – リターンを最大化する方法は?

取引業界で成功するには、高度な分析、経験、知識が必要です。これらのスキルの組み合わせにより、高収益なトレーダーが誕生します。投資家は専門知識の有無にかかわらず、慎重に取引ポートフォリオを分析し、計画する必要があります。

金融市場の競争は非常に激化しており、利用可能な資産が増え、参入障壁が下がっています。これにより、より多くの参加者が市場の収益を共有することになり、長期的な利益を確保するための最良のポートフォリオ資産配分 方法を策定する必要があります。

投資と取引スタイルを最適化するアイデアをお探しですか?収入、リスクのバランス、成長の可能性を兼ね備えた成功するポートフォリオの作り方を見てみましょう。

重要なポイント

- ポートフォリオ資産配分とは、投資家の資本を複数の証券に分配し、バランスの取れたリターンを達成することを指します。

- ほとんどの資産配分戦略は、投資家の年齢、時間、およびリスク許容度に応じて、収益、バランス、または成長に焦点を当てています。

- 投資配分には一律のアプローチはありません。トレーダーは投資戦略と財務目標に基づいて決定する必要があります。

- ほとんどの配分方法には株式、債券、およびマネーマーケットが含まれます。株式は高リスクで最も高いリターンをもたらし、債券と現金投資はバランスの取れたリターンをもたらします。

資産配分とは何ですか?

ポートフォリオ資産配分とは、トレーダーが財務目標を達成するのを支援するために、投資バスケットを管理された思慮深い方法で分配することを指します。

これは、リスク許容度、年齢、市場状況を考慮して、投資家の収益性と持続可能性を高めるようにトレード可能な証券および資産クラスを特定の方法で配分することを意味します。

投資家は常に投資ポートフォリオを追跡し、市場の変動性、変化するリスクレベル、実現したリターンに応じて更新する必要があります。

たとえば、トレーダーが株式市場に75%、マネーマーケットに10%、債券に15%を配分したとします。これは成功した投資ポートフォリオ資産配分ですか?それは、資産の選択、期間、および財務目標に依存します。

なぜポートフォリオ資産配分が重要なのか?

このアプローチは、「すべての卵を一つのバスケットに入れるな」という古い格言と共鳴します。なぜなら、金融市場は非常に動的だからです。一つの市場が低迷しているときは、通常、別の資産クラスが繁栄しています。

たとえば、米ドルのパフォーマンスが低下している場合、投資家がマネーマーケットの投資をより安定した資産である金にシフトするため、金の成長と関連付けられることがよくあります。

ポートフォリオの資産配分も、リスクの高い市場ポジションに対するヘッジとして重要です。例えば、通貨に投資することで債券よりも高いリターンを得ることができます。しかし、外国為替市場は非常に変動が激しいのに対し、債券は安定性が高く、適度なリターンを提供します。

投資ポートフォリオ資産クラス

通貨、株式、債券は、投資家がバランスの取れた投資ポートフォリオを作成するために使用する古典的な金融商品です。

現金またはマネーマーケットは、初心者の投資家にとって中程度のリターンを提供する短期投資です。これらは、ユーザーが所定の最低金額に従って資金をマネーマーケットアカウントに預ける点で、貯蓄口座と同様に機能します。資本はそれぞれ1年および270日間、国債および商業手形に投資されます。

債券は、政府や確立された金融機関によって発行され、機関のキャッシュフローを管理するために使用される証券です。これらの債券は固定利息収入を持ち、トレーダーは債券契約に明記された支払いを受け取ります。したがって、これらの資産は市場の変動に左右されませんが、わずかな利益をもたらす可能性があります。

株式、またはエクイティは、長期的により高い収益性を持ちます。これらの投資の成長率は、業界および株式が配当を支払うかどうかに依存します。専門家は、目に見える利益を実現するために株式を約5年間保有することを勧めています。これらの資産は通常、投資家のポートフォリオの大部分を占め、高い利益をもたらします。

知っておくべきサブクラス

前述の資産クラスには、経験豊富なトレーダーがポートフォリオを微調整するために使用するサブカテゴリーがあります。これには以下が含まれます:

- 小型株: 時価総額が20億ドル未満の企業。これらの株式は流動性が比較的低く、リスクが高いが、成長率が高い。

- 中型株: 時価総額が20億ドルから100億ドルの企業。これらはリスクと利益のバランスが適度。

- 大型株: 時価総額が100億ドルを超える企業。これらのブルーチップ株は成長率が低いが、非常に流動的で安定している。

- 国際証券: 海外の企業によって発行され、海外の取引市場に上場されている株式および証券。

- 固定収入証券: 定期的に固定利息を支払う政府および企業の債券。これらの証券は低い変動性、低リスク、安定した収益を提供する。

- 新興市場: 発展途上国の企業によって発行される資産。新興市場は高い潜在的リターンを提供するが、経済の不確実性から非常にリスクが高い。

- マネーマーケット: 伝統的な銀行の貯蓄口座と同様に機能する短期投資。ただし、短期間で改善された金利を提供する。

- 不動産投資信託: 柔軟なリターンを提供する不動産および住宅ローン投資のプールであるREITs。

3つの資産配分モデル

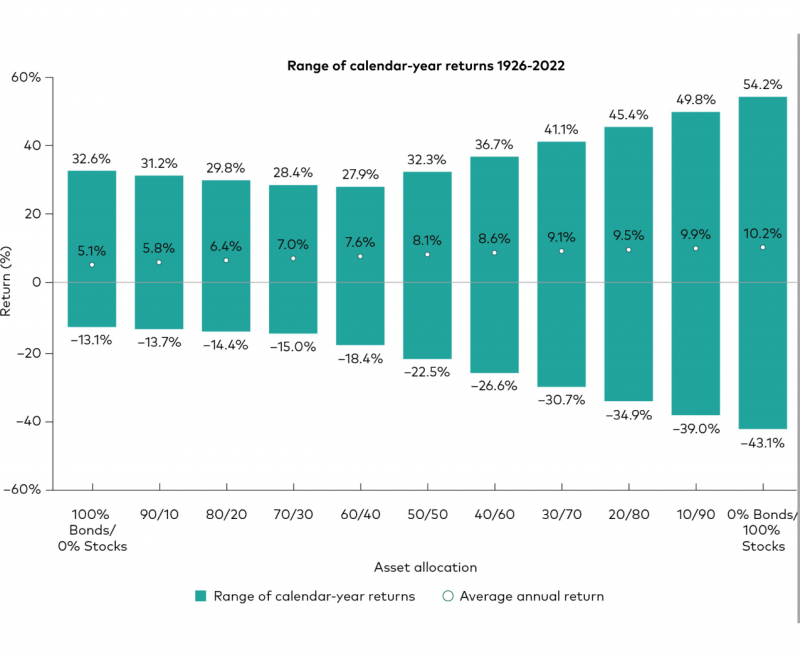

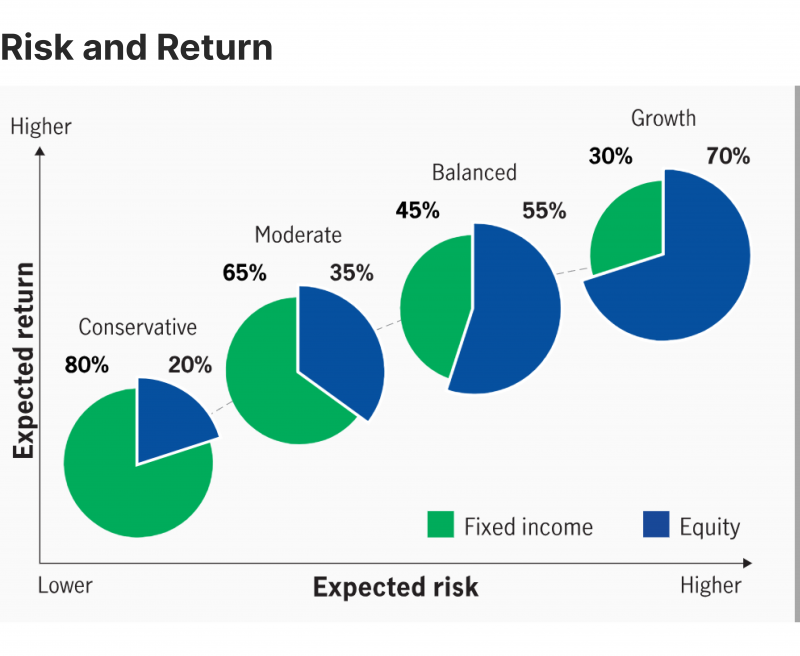

ポートフォリオ配分戦略は、収益、バランス、および成長という3つの基本概念に基づいています。投資家は、資産配分の比率を操作して、自分の目標に最適な戦略を作成します。

収益ポートフォリオ

このアプローチは収益の最大化に焦点を当てています。投資家は配当を支払う株式およびクーポンを発行する債券を使用します。配当は、株主が会社の利益の一部として受け取る支払いです。株主の配当は、株式ごとに毎月、四半期ごと、または半年ごとに発行されます。

クーポンを発行する債券は、満期まで月次または四半期ごとに固定額を支払う国債です。これらの資産は短期間で収益性を高めたい投資家に適しています。

バランスポートフォリオ

その名の通り、バランスの取れた資産配分は債券と株式を組み合わせて変動を最小限に抑え、安定性に焦点を当てています。このカテゴリーの投資家は、短期的な価格変動に関係なく長期的な利益を追求し、長期的な投資視野を持っています。

このポートフォリオ戦略は、退職計画に取り組んでおり、多くの年にわたって十分な資本を持ちたいと考えている投資家に適しています。

成長ポートフォリオ

この資産配分戦略は長期投資家向けです。それは、ブルーチップ企業および多くの年にわたって大きく成長する可能性のある安定した株式に焦点を当てています。これらの株式は短期間で大幅に変動する可能性がありますが、トレーダーは現在の利益には焦点を当てません。

トレーダーはこのアプローチを使用して、退職後の住宅や世界一周旅行など将来の大きな購入を資金にします。投資家は、少なくとも5年間でこれらの利益を実現する可能性が高いです。

投資家は、オンライン資産配分プラットフォームおよびソフトウェアを使用して投資を効率化し、資金をより効果的に管理します。Quickenは最も古いソフトウェア(1982年設立)であり、他にはShareSight、Kubera、SigFig、およびMorningStar Investorがあります。

年齢に基づくポートフォリオ資産配分

年齢による資産配分とは、投資家の年齢と退職計画に基づいて株式と債券の組み合わせを計画することを意味します。これは、退職年齢までの株式からの利益を最大化するために各資産クラスの最適な割合を見つけます。

一般的なルールとして、トレーダーは現在の年齢から100を引いて最適な株式配分を見つけます。35歳の投資家は、ポートフォリオの65%を小型から大型株および配当を支払う株式に配分します。

残りの35%は債券、または債券とマネーマーケットに投資します。

ライフサイクルポートフォリオ資産配分

ライフサイクルポートフォリオ配分は、年齢に基づく戦略に似ています。しかし、それは年齢、リスク許容度、および財務目標に焦点を当てています。

ターゲットデート資産配分とも呼ばれ、投資家が退職に近づくにつれて配分割合を継続的に調整します。最終的に、この戦略はリスク要素を下げ、より安定した証券に投資します。

投資会社は、退職年齢ごとに事前設定されたライフサイクル配分プランを発行します。たとえば、Vanguard 2030ファンドは、2030年までに労働市場を離れることを期待している人々を対象としています。この投資ポートフォリオには、63%の株式、36%の債券、および1%の短期準備金が含まれます。

オールウェザーポートフォリオ資産配分

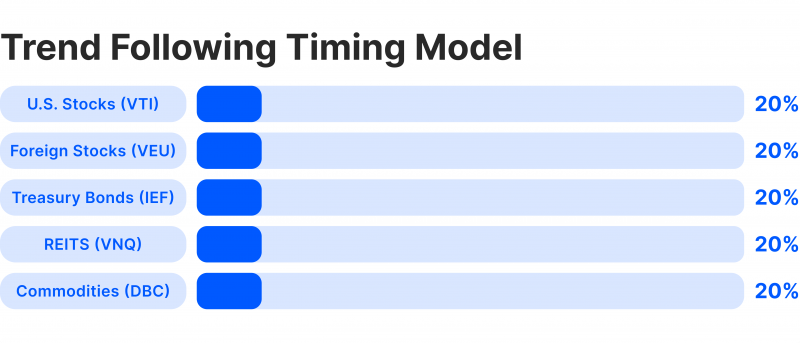

オールウェザーポートフォリオ計画は、市場の状況にかかわらず機能する資産配分戦略です。このようにして、トレーダーはブルおよびベア市場の両方で利益を維持し、時折の価格変動にもかかわらず収益性を維持できます。

この戦略は、米国の投資家およびヘッジファンドマネージャーであるレイ・ダリオによって開発され、彼は市場の成長および不況時に機能するポートフォリオを作成しました。

この配分アプローチは、30%の米国株式、40%の長期債券、15%の中期債券、7.5%の金、および7.5%のコモディティを含むほとんどの資産クラス間の均等なバランスを提供します。これらの証券を組み合わせることで、安定した利益を長期にわたって提供することができます。

定重み資産配分

定重み配分は、トレーダーが資産間のポートフォリオの割合分布を更新する必要があります。

たとえば、投資家の資本が10,000ドルであり、90%を株式に、10%を債券に配分したとします。これは、それぞれ9,000ドルと1,000ドルを投資することを意味します。

数ヶ月後、株式の価値が8,500ドルに下がり、債券が1,500ドルに上昇した場合、配分は現在85%が株式、15%が債券になります。したがって、トレーダーは元の90/10のバランスを維持するために、株式をさらに購入し、国債を売却します。一部の投資家は、市場の動態に対応するために5%のバッファを残し、2%または3%の配分変更ごとに売買しないことを好みます。

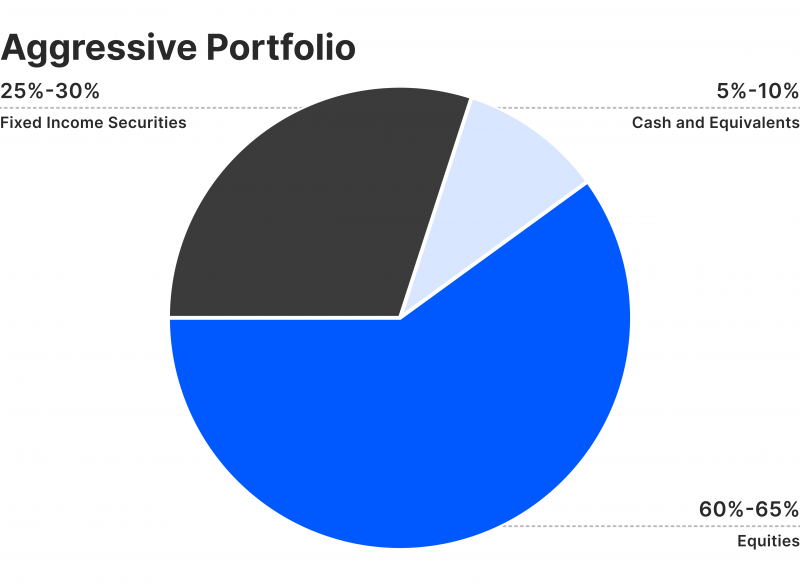

アグレッシブポートフォリオ配分

アグレッシブな配分は、長期的なブルーチップ株の利益を最大化することを目的とした成長志向の戦略です。

アグレッシブなアプローチを取るトレーダーは、今後数年間にわたって安定した高収益を生み出す株式に主に投資します。この戦略には、マネーマーケット投資や国債などの固定収入証券も含まれます。

この戦略の攻撃性は、中程度の攻撃的から非常に攻撃的までさまざまです。市場の攻撃性が増すと、80-100%の株式配分が伴い、中程度のアプローチでは株式投資を60-70%に制限します。

戦術的ポートフォリオ資産配分

戦術的資産配分とは、市場の勢いと特別な機会を特定し、短期および長期の投資を使用して利益を最大化するためにタイムリーな意思決定を行うことを意味します。

このアプローチでは、トレーダーは株式と債券で構成される長期的な焦点を持つポートフォリオを運営します。しかし、製薬株の急激な増加や自動車の大幅な減少など、突然の機会が生じた場合、トレーダーは迅速にこれらの株式を購入して利益の機会を最大化し、その後、長期戦略に戻ります。

このアプローチには、慎重な分析とタイムリーかつ正確な意思決定を行うための高度な市場知識が必要です。

ダイナミックポートフォリオ資産配分

このアプローチには、市場の評価と最新情報に基づいた意思決定が必要です。目標配分とそれを維持するための絶え間ない変更を含む他の戦略とは異なり、ダイナミック資産配分は成長および減少する市場に対応する必要があります。

たとえば、テクノロジー株が減少している場合、トレーダーは市場価値の低下から利益を得るために長期ポジションから短期ポジションに切り替えます。同時に、増加している株式を購入します。投資家は、このダイナミックな資産シフトを繰り返して利益を最大化します。

保険付き投資資産配分

保険付き資産配分戦略は、投資家のリターンを最大化する代替証券を使用してリスクのない基盤を作成します。このアプローチは、トレーダーが常に維持しなければならない最低リターンレベルを設定します。

しきい値が達成される限り、投資家は市場分析、リスク評価、財務コンサルティングを活用して、混合リスクの資産および市場で機会を追求できます。ポートフォリオの価値が基準レベルを下回る場合、投資家は債券やTビルなどの低リスク証券を追加購入して最低レベルに達します。

このアプローチは、長期投資家および計算されたリスクを取りながら快適なレベルのリターンを達成したい投資家に適しています。

統合資産配分方法

統合資産配分モデルは、市場の潜在的利益およびトレーダーのリスク許容度を考慮します。このようにして、トレーダーは利益を最大化しながら、年齢およびリスクを考慮した証券に投資します。

たとえば、退職が近い投資家はリスクを少なくし、リターン予測に関係なく株式への投資を減らします。この方法は、投資家のリスク許容度を統合して市場判断を行います。

たとえば、戦略的資産配分は、市場の変動に応じて投資をシフトし、利益を追求することに焦点を当てますが、それは潜在的なリスクを伴う可能性があります。

資産配分およびポートフォリオ構築の計画

投資家、初心者、専門家は、ポートフォリオ資産配分 ツールを使用して資本を管理し、自分の目標に合ったリターンを確保します。そうでなければ、構造なしにランダムに投資することは、特に予期しない市場イベントの際に、トレーダーを重大なリスクにさらす可能性があります。

ここでは、投資ポートフォリオを構築する方法をご紹介します。

- 目標を決定する: 財務目標を設定します。快適な退職生活を送りたい、不動産を所有したい、車を買いたい、休暇に行きたいなどです。目標を明確にすることで、タイムリーに利益を最大化する最適な資産配分モデルを見つけるのに役立ちます。

- リスク許容度を特定する: 存在するリスクの種類と各投資でどれだけ耐えられるかを理解します。これは、目標、年齢、および配分モデルに応じて異なります。

- 投資期間を選択する: 5年、10年、20年の投資には異なるアプローチがあります。したがって、これらの目標をどれくらいの早さで達成したいかを決定することが重要です。

- 資産配分を分析する: 投資する前に各市場および資産クラスを調査および分析します。ポートフォリオ内の債券、株式、および現金投資のバランスを見つけます。

- 投資を選択する: 適切なポートフォリオ配分割合を見つけた後、投資したい金融商品を決定します。各市場がどのように動くかを理解していることを確認します。

- ポートフォリオを監視および更新する: 事前にバックテストポートフォリオ資産配分ツールを使用して、予想されるリターンを評価し、戦略を検証します。投資ポートフォリオを開始し、リターンを維持するために定期的に資産を再調整します。

結論

ポートフォリオ資産配分戦略は、投資家が資本をトレード可能な証券間で比例的に分配する方法を決定します。金融商品には異なるリスクレベル、リターン率、および寿命があり、投資家はこれらを操作して投資ポートフォリオをバランスよく保ち、利益を最大化します。

投資家の資金を整理するためのさまざまなアプローチがあります。これらのほとんどは、収益の増加、バランスの達成、または長期的な収益性に焦点を当てています。

よくある質問

どの資産配分戦略が最適ですか?

資産配分に関しては、黄金律はありません。投資家の年齢、リスク許容度、資本、および時間の範囲に依存します。リスクを受け入れ高リターンを達成したい場合は、アグレッシブなポートフォリオ配分が適しており、リスクを回避したい投資家には保険付き資産配分が安全です。

年齢によって投資資産をどのように配分できますか?

一般的なルールとして、株式に投資する割合は年齢から100を引いたものに等しいです。たとえば、40歳の場合、ポートフォリオの60%を株式に配分し、残りを債券または債券とマネーマーケットに配分します。

70-30投資戦略はどのように機能しますか?

70/30の配分は、高収入を生成する株式に70%、債券およびTビルなどの固定収入証券に30%を投資することを意味します。

ポートフォリオ資産配分をどのように計画しますか?

まず、財務目標とリスク許容度を決定する必要があります。次に、5年、10年、15年など、どれくらいの期間投資したいかを特定します。最後に、市場を調査して最もパフォーマンスの良い資産を見つけ、投資を継続的に更新します。

最近のニュース