Os Fundamentais e as Características do Processo de Distribuição de Fundos de Capital de Risco

Artigos

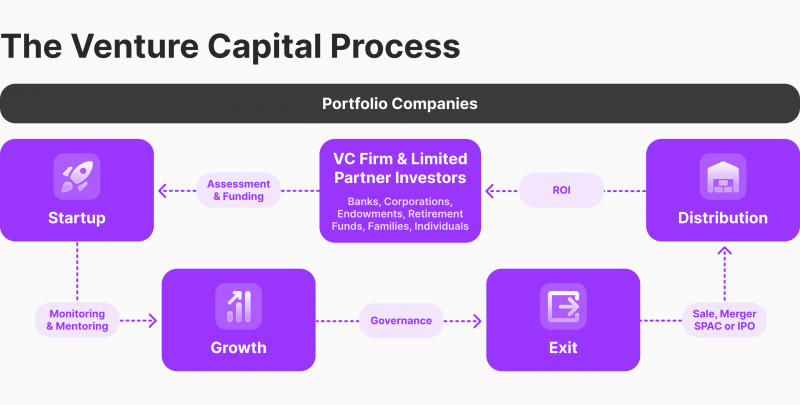

Hoje, uma grande parte do setor financeiro, em particular as organizações de investimento em capital fechado, são fundos de capital de risco, que fornecem capital às startups em troca de uma participação no capital autorizado.

Sendo a fonte mais importante do financiamento de novas empresas, um fundo de capital de risco é formado por uma associação de investidores cujo interesse é o estabelecimento bem-sucedido do negócio em que investiram e da subsequente receita de lucro ou de capital, a qual o fundo distribui subsequentemente para cada um destes numa determinada proporção.

Este artigo destina-se a explicar o conceito de distribuição de fundos de capital de risco e dir-lhe-á o que é um evento de liquidez e que tipos há. Também aprenderá sobre que tipos de distribuições de fundos de capital de risco estão disponíveis e que mecanismos podem ser utilizados quando trabalha com este produto financeiro.

Principais Considerações

- A distribuição de fundos de capital de risco é o processo de distribuir o capital do fundo para os investidores sob a forma de uma determinada participação do lucro gerado por investir numa startup.

- A distribuição do capital pode ser sob a forma de dinheiro para todos os participantes ou sob a forma de valores mobiliários

- Há diferentes tipos de alocações em termos de proporcionalidade, incluindo os modelos retorno sobre o capital, tranche de recuperação, valor líquido de ativos, fatiar e dividir.

O que é a Distribuição de Fundos de Capital de Risco?

As distribuições de fundos de capital de risco referem-se ao desembolso de dinheiro ou de valores mobiliários de um fundo de capitais de risco para os seus investidores. Estas distribuições podem assumir a forma de um retorno de capital ou de uma participação proporcional dos lucros aos quais os investidores têm direito. O principal objetivo do processo de distribuição de fundos é fornecer aos investidores um benefício tangível como resultado do seu investimento no fundo.

Geralmente, os fundos de capital de risco distribuem os fundos aos investidores periodicamente, tais como trimestralmente ou anualmente. Tipicamente, o processo de distribuição de capital é gerido pelo parceiro geral do fundo, que é responsável por garantir que a distribuição dos fundos é justa e equitativa para todos os investidores.

Para os investidores que investiram num fundo de capital de risco, os retornos sobre o seu investimento são realizados sob a forma de distribuições. Tipicamente, estas distribuições são recebidas através de um chegue ou de uma transferência bancária assim que o fundo de capital de risco tiver saído da sua posição de propriedade numa ou mais das entidades comerciais da cateira de investimentos do fundo, que podem ser reguladas pelo fundo da empresa dos fundos de capital de risco.

Este evento é comummente mencionado como um evento de liquidez, dado que permite que o fundo tenha capital suficiente à mão para distribuir pelos acionistas. Não obstante, alguns fundos podem escolher aguardar até que todas as posições tenham sido encerradas antes de enviarem as distribuições para os seus investidores.

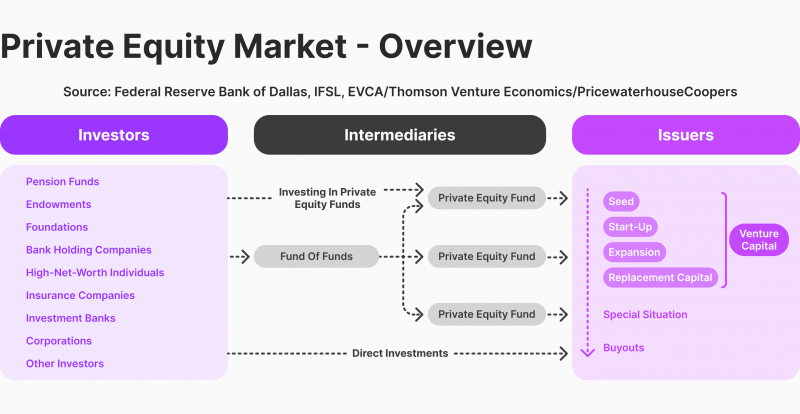

Uma empresa Fundo de Fundos, que detém uma carteira de investimentos de outros fundos de investimento, pode ser segmentada por generalistas, capital de risco específico, retalho e capitais de risco, considerando os parceiros limitados mais proeminentes que investem nos capitais de risco.

Quais São os Tipos de Eventos de Liquidez?

Afinal, o que é um evento de liquidez? A resposta é muito simples. Todos os fundos de capital de risco procuram garantir que as empresas na sua carteira passaram por um evento de liquidez para alcançarem um retorno real sobre o seu investimento.

Ao mesmo tempo, há vários tipos de eventos de liquidez consoante as condições e peculiaridades do funcionamento de uma distribuição de fundos de capital de risco. Estes incluem:

1. Ofertas Públicas Iniciais (OPIs)

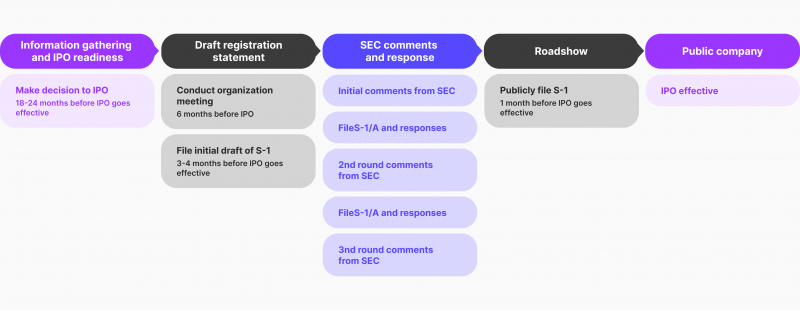

Quanto uma startup passa a ser cotada em bolsa numa bolsa de valores como a NASDAQ ou NYSE, comummente, isto designa-se como “primeira oferta pública de subscrição”. O método mais prevalente para as startups alcançarem esta finalidade é uma OPI. Não obstante, algumas empresas, tais como a Roblox e Coinbase, optaram por uma abordagem de listagem direta, onde apenas as ações existentes são vendidas sem a criação de novas ações e sem envolver subscritores.

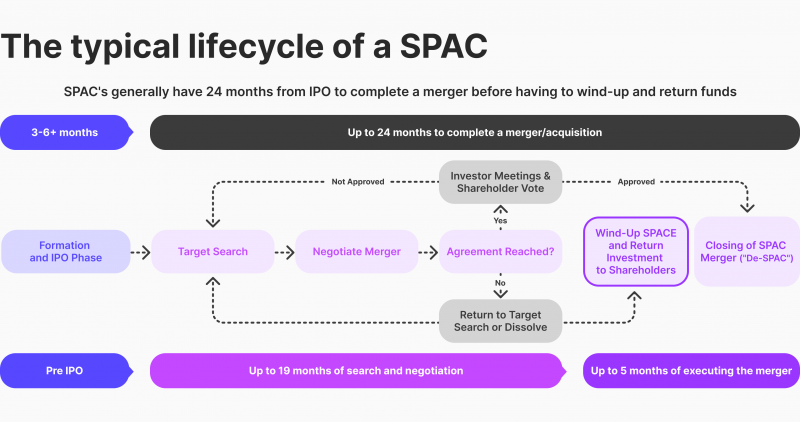

Outro espaço para as startups serem cotadas em bolsa é fundirem-se com uma Sociedade de Propósito Específico (SPE) já listada na bolsa de valores. Empresas como a SoFi, uma empresa fintech, escolheram esta rota para serem cotadas em bolsa.

Após a estreia da cotação em bolsa, os investidores atuais podem enfrentar um período de bloqueio, que os restringe a venderem as suas ações por um determinado período, tipicamente de 90 dias a um ano. Este período de espera estabiliza o mercado antes que os investidores existentes possam livrar-se da sua participação na empresa.

2. Fusões e Aquisições

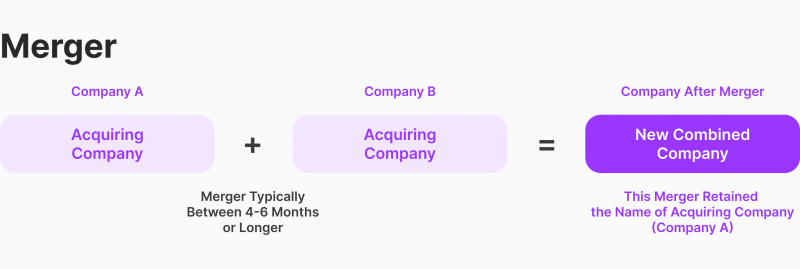

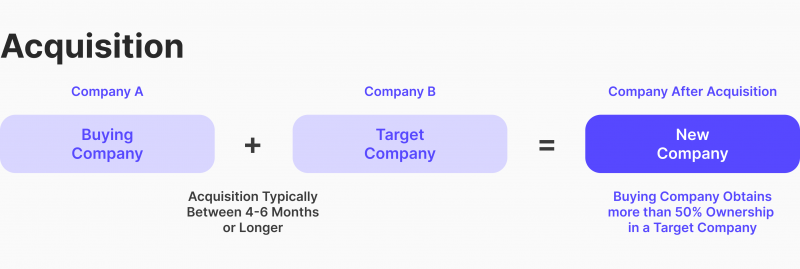

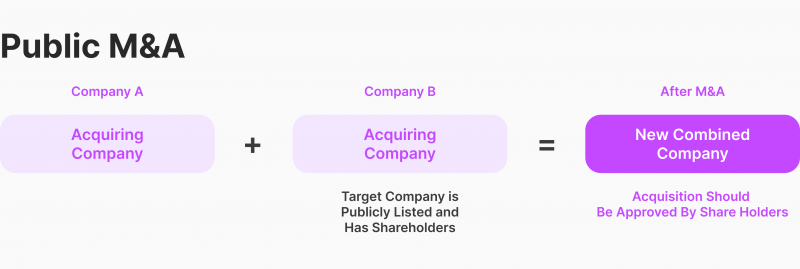

Dentro do reino das fusões e aquisições, podem surgir vários termos, tais como aquisição da maioria ou da totalidade das ações, consolidações, various terms may come across, such as buyouts, consolidations, aquisições-contratações ou reestruturações. Todos estes termos se enquadram sob o conceito principal de fusões e aquisições, englobando vários tipos e estratégias de transação.

As aquisições podem ser estruturadas em duas formas comuns. A primeira é uma venda de ações, onde os acionistas da empresa alvo vendem as suas ações ao comprador. Isto resulta na empresa alvo se tornar numa subsidiária total do comprador.

Em alguns casos, o comprador pode absorver a empresa alvo, levando à dissolução da alvo enquanto entidade separada. A segunda estrutura é uma venda de ativos, onde a empresa alvo vende a maioria ou todos os seus ativos ao comprador. Após a venda, a empresa alvo, basicamente, dissolve-se e distribui as receitas pelos seus acionistas durante o processo de liquidação.

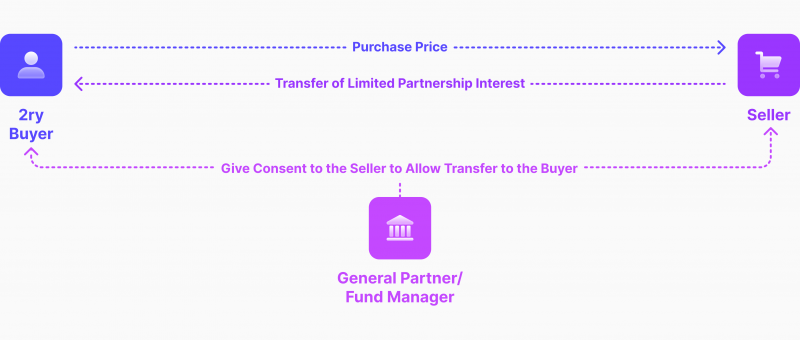

3. Transações Secundárias

Uma transação de mercado secundária ocorre quando os investidores adquirem ações de uma empresa de um acionista existente ao invés de o fazerem diretamente da empresa numa venda de ações primária. Os vendedores comuns em operações secundárias de capital de risco incluem investidores de capital de risco, executivos e funcionários. Este tipo de transação permite que os investidores adquiram ações dos acionistas existentes.

As transações secundárias de capital de risco não estão limitadas a um período específico, mas ocorrem frequentemente num período de 90 dias de uma ronda de financiamento primária. Tipicamente, as empresas limitam o tamanho das rondas de capital de risco tradicionais, tornando as operações secundárias numa oportunidade para quem perdeu a oportunidade de participar no investimento inicial. Estas permitem que os investidores se juntem à empresa após o encerramento da ronda principal.

Há várias formas de operações secundárias de capital de risco, sendo que estas são estruturadas em duas categorias principais programas de liquidez e vendas secundárias diretas. Estas transações oferecem flexibilidade e opções para os investidores que procuram entrar no mercado através de acionistas existentes.

Ao participarem nas operações secundárias secundárias de capital de risco, os investidores podem diversificar as suas carteiras de investimento e, potencialmente, beneficiar do crescimento da empresa na qual estão a investir.

Os Mecanismos de Distribuições dos Fundos de Capital de Risco

Apesar do retorno apelativo que os investidores detetam nestas distribuições, os comanditários, por vezes, só ficam totalmente satisfeitos quando os recebem. Isto deve-se ao facto de o capital inicialmente empenhado no fundo ser, tipicamente, em dinheiro, mas as distribuições para os comanditários podem ser feitas em dinheiro ou em ações.

Normalmente, as distribuições de dinheiro são executadas quando a startup distribui dividendos aos fundos de capital de risco, passa por um evento de liquidez através de uma fusão ou aquisição, vende a sua participação no mercado secundário ou é listada numa bolsa de valores, permitindo que os fundos de capital de risco vendam as suas ações por distribuições de dinheiro.

Os pagamentos de dividendos de uma startup aos investidores são raros. Não obstante, quando os fundos de investimento privado estão envolvidos no crescimento da startup, eles podem implementar a recapitalização (distribuição de capital próprio privada) e estratégias de pagamento de dividendos para mitigarem os riscos de investimento e reforçarem os retornos.

Tipicamente, os investidores preferem o caminho da fusão e aquisição como uma estratégia de saída. Neste cenário, um comprador financeiro estratégico adquire todas as ações da empresa alvo, requerendo que a maioria dos investidores aprove a transação.

Alternativamente, os primeiros investidores, que já alcançaram retornos substanciais, podem participar no mercado secundário, vendendo parte ou toda a sua participação a outros investidores com diferentes apetites pelo risco e horizonte de investimento, assegurando assim os seus lucros.

Distribuições de Dinheiro

Tipicamente, os gestores de fundos e comanditários preferem distribuições de dinheiro como o mecanismo principal para fornecer liquidez imediata aos investidores. Adicionalmente, é definido o valor da startup, o que simplifica o cálculo da rentabilidade financeira do investimento e do lucro obtido pelo gestor do fundo.

No entanto, há determinados contratempos associados à receção de distribuições em dinheiro, incluindo a possibilidade de perda de ganhos na eventualidade da potencial valorização do investimento. As saídas antecipadas no ciclo de investimento do fundo correm o risco de tornar o reinvestimento deste capital impossível ou, alternativamente, reinvestir com um retorno mais baixo.

Distribuição de Ações

Um método alternativo de distribuir os retornos aos investidores no capital de risco é através da distribuição de ações. Este método de distribuição ocorre habitual pós-OPI, onde os fundos do capital de risco distribuem ações aos seus comanditários após o período de bloqueio.

Outra estratégia de liquidação comum é através das Sociedades de Propósito Específico (SPEs), que são entidades cotadas em bolsa que adquirem startups através de uma fusão inversa.

Este processo permite que a startup seja listada no mercado bolsista, permitindo que os investidores vendam ações no mercado secundário ou que as conservem antecipando a valorização do capital. Em alguns casos, as transações de fusão e aquisição podem envolver a distribuição de ações aos comanditários ao invés de dinheiro.

Embora a distribuição de ações possa oferecer a potencial valorização do capital e maiores retornos para os comanditários, esta também acarreta riscos, tais como a desvalorização da startup e a potencial desvalorização do preço das ações. Adicionalmente, pode ser desafiante calcular o lucro para o parceiro geral, levando à implementação de uma média móvel de 5 a 15 dias após a listagem para mitigar a volatilidade do preço das ações nos dias iniciais de negociação.

Os gestores de fundos devem considerar cuidadosamente as implicações de diferentes estratégias de saída para garantirem o melhor dos resultados para todas as partes envolvidas na parceria de investimento.

Principais Tipos de Distribuições de Fundos de Capital de Risco

Quando se trata de distribuir os investimentos de capital entre investidores, é habitual distinguir vários esquemas fundamentalmente diferentes, cada um dos quais com as suas características e nuances para realizar um lucro. Aqui estão as suas variedades:

Modelo em Cascata de Distribuição Negócio a Negócio

As cascatas negócio a negócio, um modelo de distribuição de capital de risco ou disposição em que os cálculos são realizados separadamente para cada investimento, são frequentemente conhecidos como cascatas “estilo EUA” devido à sua prevalência entre os gestores sediados nos EUA. No entanto, estes tipos de cascatas tornaram-se cada vez mais raras, inclusive entre os fundos de capital de risco dos EUA.

Nos últimos anos, as cascatas negócio a negócio dimuíram em termos de popularidade, com muitos a incorporarem agora uma disposição de recuperação de “todo o fundo”. Isto significa que os patrocinadores têm de reembolsa qualquer excesso de lucro se ainda precisarem de atender o retorno preferido numa base de fundo integral.

Embora algumas empresas de capital de risco europeias ainda utilizam as cascatas negócio a negócio, seguindo tipicamente um modelo híbrido que inclui uma disposição “tornar inteiro” para perdas, em conjunto co um requisito de recuperação do “fundo integral”.

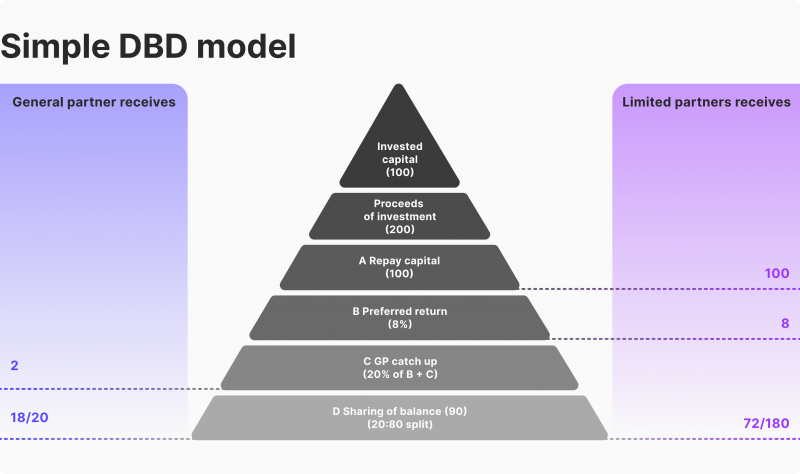

Embora a estratégia cascata possa ser personalizada, geralmente, os quatro níveis numa cascata de distribuição são:

Retorno das Contribuições de Capital

Neste mecanismo, o parceiro geral recebe as distribuições assim que os comanditários igualam a quantia com que contribuíram. Após isso, 80% das distribuições vão para os comanditários e 20% para o parceiro geral.

Esta disposição garante que os parceiros limitados recebem a maior percentagem das distribuições iniciais. Isto fornece estabilidade eliminando o risco de recuperação e quaisquer perturbações realizadas antes de todo o capital ter sido contribuído. No entanto, também cria incentivos perversos e desvantagens de sentido de oportunidade para o parceiro geral.

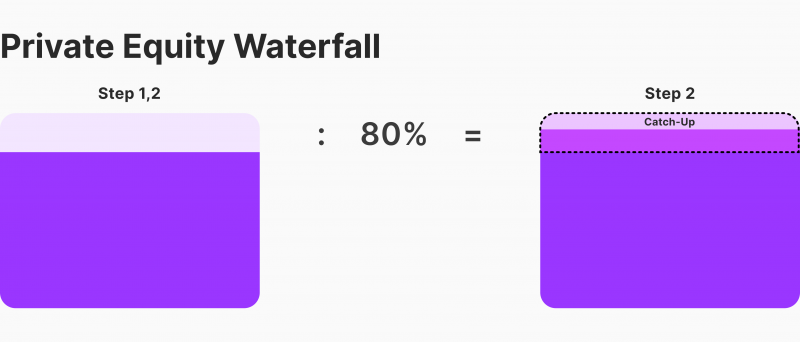

Tranche de Recuperação

O mecanismo é parecido com o método anterior, dando prioridade ao retorno das contribuições de capital do comanditário antes de serem atribuídas quaisquer distribuições ao parceiro geral.

No entanto, assim que as constribuições do capital do comanditário tiverem sido devolvidas, o parceiro geral recebe 100 por cento (ou 50 por cento em alguns casos) de distribuições subsequentes até que tenha recebido 20 por cento de todas as distribuições realizadas pelo fundo desde a sua criação.

Após atingirem este limite, as distribuições são divididas, com 80 por cento para o comanditário e 20 por cento para o parceiro geral.

Embora esta disposição aborde as desvantagens do sentido de oportunidade enfrentadas pelo parceiro geral, permitindo uma maior participação das distribuições iniciais, pode amplificar inadvertidamente incentivos perversos e aumentar a habilidade de distribuição devido a alterações significativas na participação de distribuições do parceiro geral em pontos críticos. Estas alterações ocorrem quando a participação do parceiro geral passa de zero para 100 (ou 50) por cento e, depois, diminui para 20 por cento.

Consequentemente, o parceiro geral pode sentir-se tentado a atrasar a distribuição de valores mobiliários em particular, em antecipação de um aumento futuro na sua distribuição da participação ou acelerar a distribuição desses valores mobiliários antecipando uma diminuição futura.

Distribuições Divididas

Nesta disposição de distribuição, a quantia disponível para a distribuição é dividida em dois componentes distintos: “retorno do capital” e “lucro”. Estes componentes estão associados com a base de custo e a valorização e segurança da carteira de investimentos distribuída.

No caso de uma distribuição de dinheiro, é considerada a segurança da carteira de investimentos da qual o dinheiro foi recebido pelo fundo. As quantias de retorno do capital são distribuídas unicamente aos comanditários. Contrastando, as quantias do lucro são distribuídas com 80 por cento a irem para os comanditários e os restantes 20 por cento alocados ao parceiro geral.

Valor Patrimonial Líquido

Nesta disposição, o parceiro geral tem direito a receber 20 po cento de cada distribuição, mas apenas se o valor patrimonial líquido do fundo for igual ou superior às contribuições de capital total realizadas pelos comanditários.

Outra variação deste acordo permite que o parceiro geral receba 20 por cento de cada distribuição, mas apenas se o valor patrimonial líquido do fundo exceder as contribuições de capital total dos comanditários numa percentagem especificada (habitualmente entre 10 e 25 por cento).

Esta almofada adicional de ativos minimiza o risco de uma recuperação, dado que aumenta o número de perdas que teriam de ser incorridas antes do parceiro geral receber distribuições que excedam os 20 por cento dos lucros líquidos do fundo.

Distribuições Fatiadas

No enquadramento deste mecanismo, o parceiro geral tem direito a 20 por cento de cada distribuição, mas também é obrigado a contribuir com uma quantia equivalente a 20 por cento da porção do “retorno de capital” dos valores mobiliários que são simultaneamente distribuídos. Esta disposição aponta para o alinhamento de interesses do parceiro geral com os do fundo, garantindo que têm uma participação no sucesso dos investimentos.

Não obstante, surge um desafio com esta abordagem quando o parceiro geral precisa de ter o dinheiro necessário para realizar uma contribuição de capital para uma distribuição em espécie. Esta situação pode levar a atrasos da distribuição, impactando potencialmente a taxa interna de retorno do fundo (TIR).

Para mitigar este problema, os acordos do fundo podem incluir disposições para distribuições forçadas ou distribuições líquidas, onde o parceiro geral pode cumprir a sua contribuição renunciando uma porção dos valores mobiliários que, de outra forma, receberia.

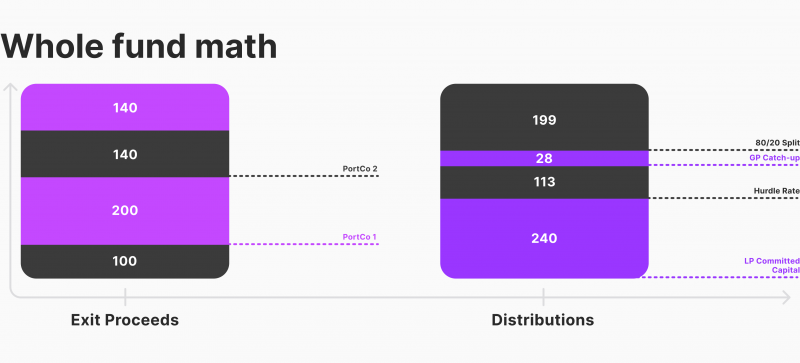

Modelo em Cascata de Distribuição do Fundo como um Todo

A cascata de distribuição no modelo básico do fundo como um todo garante que os investidores têm prioridade no recebimento das contribuições de capital em conjunto com um retorno preferido especificado antes de o gestor ser elegível para qualquer juro transportado.

No cenário descrito na Figura 1, um só investidor investiu 5 milhões de dólares no espaço de 1 Ano e continuou a investir durante os anos seguintes, resultando numa contribuição total de 100 milhões de dólares no final do Ano 4. Quando o investimento inicial foi vendido por 12 milhões de dólares no Ano 4, todas as receitas foram distribuídas para o investidor.

Esta abordagem do modelo fundo como um todo atrasa a distribuição dos lucros para o gestor até que o investidor tenha recebido a sua contribuição de capital total de 100 milhões de dólares mais os oito por cento do retorno pretendido. Este modelo beneficia os investidores diferindo o juro transportado para os gestores, dado que recebem mais dos lucros do fundo mais cedo.

Esta estrutura é benéfica segundo uma perspetiva de valor temporal do dinheiro, dado que dá prioridade ao retorno do capital aos investidores antes de permitir que os gestores partilhem os lucros gerados pelo fundo.

Modelo de Distribuição Híbrida

O modelo híbrido combina ambas as abordagens, onde os retornos são distribuídos tendo como base catalisadores ou limites específicos. Ilustrando, o parceiro geral pode distribuir os retornos segundo uma base negócio a negócio até atingirem um determinado múltiplo do tamanho do fundo; neste ponto, eles trocam para distribuírem os retornos para todo o fundo.

Finalmente, estes três modelos funcionam em conjunto para alinharem os incentivos do parceiro geral e do comanditário, oferecendo perspetivas valiosas para melhorar o desempenho dos fundos de capital de risco.

Conclusão

A distribuição do fundo de capital de risco é um processo complexo e completo da distribuição de capital para os investidores numa startup que espera receber um retorno com o seu sucesso. Devido à ampla variedade de mecanismos de distribuição de fundos, os investidores podem escolher o cenário de participação ideal para maximizarem o retorno do seu investimento, enquanto utilizam diferentes técnicas de liquidez.

Perguntas Frequentes

O que é uma distribuição de fundo de capital de risco?

As distribuições de fundos referem-se ao movimento de dinheiro ou de valores mobiliários de um fundo de capital de risco para os seus investidores. Estas distribuições são feitas para os investidores assim que o fundo tiver desinvestido a sua participação numa das empresas da sua carteira, comummente mencionado como um evento de liquidez.

Quem são os parceiros gerais?

Numa estrutura de parceria, um parceiro geral refere-se a um investidor que, em conjunto com um ou mais indivíduos, coletivamente é o proprietário de um negócio. Este indivíduo participa ativamente na gestão e nos processos de tomada de decisão diários, garantindo o funcionamento imaculado do negócio.

Quem são os comanditários?

O papel de um comanditário numa parceria envolve investir dinheiro em troca de participações. No entanto, o seu poder de votação é limitado quando se trata da tomada de decisões relativa aos assuntos da empresa, e não têm qualquer envolvimento direto nas operações comerciais do dia a dia.

O que são os mecanismos de distribuição do fundo de capital de risco?

O capital pode ser distribuído aos investidores de duas formas: transferência de dinheiro ou distribuição de valores mobiliários sob a forma de ações, títulos etc.

Procurando respostas ou conselhos?

Compartilhe suas dúvidas no formulário para obter assistência personalizada